Η Ελλάδα πρέπει να αποχωρήσει από το τρίτο πρόγραμμα διάσωσης στις 20 Αυγούστου... αλλά απαιτείται προσεκτικός σχεδιασμός για να είναι ομαλή και επιτυχής η έξοδος

Ενώ μια νέα φάση της κρίσης του ευρώ θα μπορούσε να ξεκινήσει στην Ιταλία, η Ελλάδα φαίνεται ότι τελειώνει τελικά το πρόγραμμα διάσωσης.

Αυτό αναφέρει η Credit Suisse στη σημερινή, 22 Μαΐου 2018, 16σέλιδη ανάλυσή της υπό τον τίτλο "Grexit… from the bailout!" (Έξοδος της Ελλάδας από τα Μνημόνια), που σας παρουσιάζει το www.bankingnews.gr, και στην οποία οι οικονομικές προοπτικές της Ελλάδας... λάμπουν, ενώ έχει ξεκινήσει ένας σημαντικός αριθμός διαρθρωτικών μεταρρυθμίσεων και σε ορισμένες περιπτώσεις, οι δημόσιες δαπάνες μειώθηκαν σημαντικά

Ως εκ τούτου, η Ελλάδα πρέπει να αποχωρήσει από το τρίτο πρόγραμμα διάσωσης στις 20 Αυγούστου... αλλά απαιτείται προσεκτικός σχεδιασμός για να είναι ομαλή και επιτυχής η έξοδος.

Η επερχόμενη ανάλυση βιωσιμότητας του χρέους, ειδικότερα, θα έχει αντίκτυπο στη φύση της εξόδου από τα προγράμματα, όπως άλλωστε και το μέγεθος της μελλοντικής ελάφρυνσης του χρέους.

Η Credit Suisse θεωρεί ότι μια «καθαρή έξοδος» είναι πιθανή, διότι:

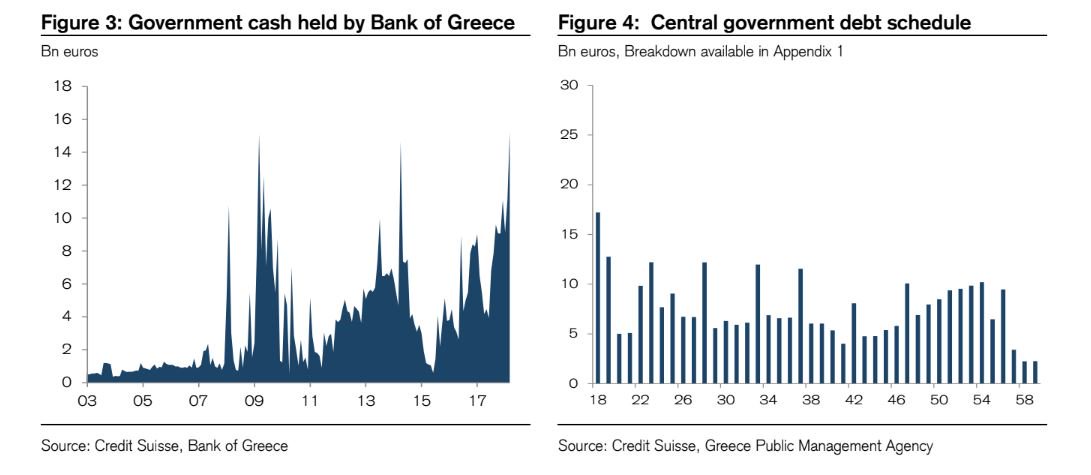

1) έχει υποστηριχθεί έντονα από την κυβέρνηση, η οποία σήμερα δημιουργεί ένα σημαντικό αποθεματικό ταμειακών ροών (ύψους περίπου 20 δισ. ευρώ - αρκετό για την αντιμετώπιση των πιθανών εντάσεων στην αγορά κατά τους επόμενους 12-18 μήνες),

2) η κυβέρνηση οριστικοποίησε αυτό το Σαββατοκύριακο με την τρόικα τα ειδικά μέτρα που πρέπει να εφαρμοστούν πριν από το τέλος του προγράμματος, ανοίγοντας τις συζητήσεις σχετικά με νέα μέτρα ελάφρυνσης του χρέους και, τέλος,

3) η πιθανή επιτυχία ενός νέου ομολόγου, ενδεχομένως πριν από τον Αύγουστο, θα μπορούσε να δημιουργήσει μια ισχυρότερη υπόθεση για αυτή την επιλογή.

Συνολικά, βελτιώνοντας τα βασικά δημοσιονομικά στοιχεία σε συνδυασμό με την ουσιαστική ελάφρυνση του χρέους πρέπει να στηρίξουν περαιτέρω τα ελληνικά περιουσιακά στοιχεία.

Grexit ... από τη διάσωση!

Σύμφωνα με τη Credit Suisse, οι προοπτικές για τη χώρα έχουν βελτιωθεί.

Έχει πραγματοποιηθεί ένας σημαντικός αριθμός διαρθρωτικών μεταρρυθμίσεων, ενώ οι δημόσιες δαπάνες μειώθηκαν σημαντικά.

Το ισοζύγιο του προϋπολογισμού είναι προς το παρόν πλεονασματικό και μια εκτεταμένη απομόχλευση της οικονομίας έχει ξεκινήσει.

Η ελληνική οικονομία ανακάμπτει από μια δεκαετή μακροχρόνια ύφεση, καταγράφοντας θετικούς ρυθμούς ανάπτυξης από το 2016.

Στην πρόσφατη ανάλυση της χώρας, ο ΟΟΣΑ αναγνώρισε τις εντυπωσιακές μεταρρυθμιστικές προσπάθειες της τα τελευταία δύο χρόνια και την αυξανόμενη αξιοπιστία των πράξεων της κυβέρνησης.

Η έξοδος από το τρίτο πρόγραμμα διάσωσης τον Αύγουστο φαίνεται πλήρως δικαιολογημένη και έγκαιρη, δεδομένου τι έχει επιτευχθεί μέχρι στιγμής.

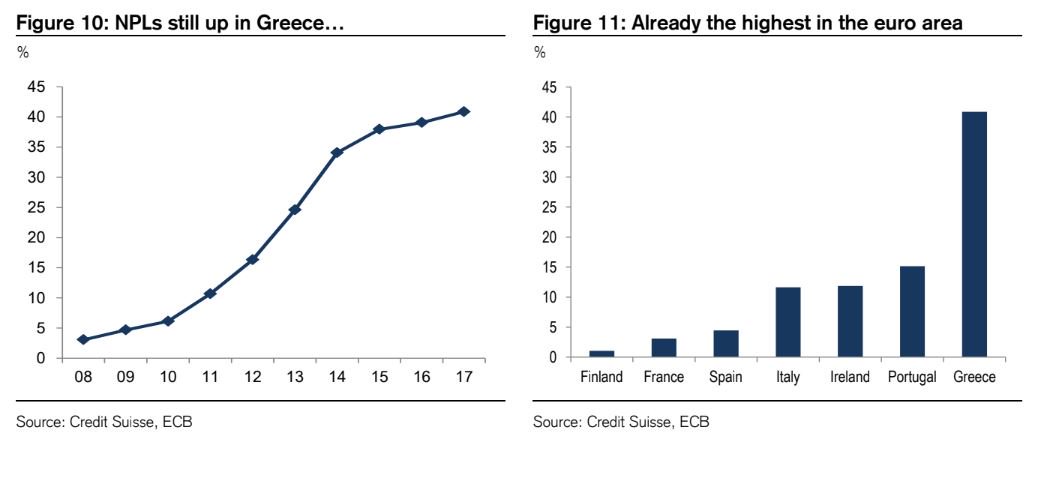

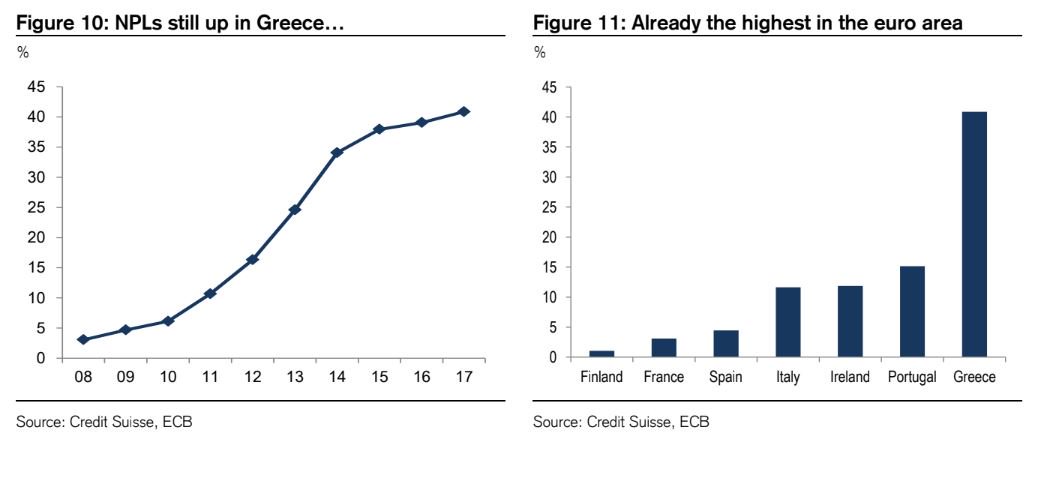

Εντούτοις, εξακολουθούν να υπάρχουν πολλές προκλήσεις - το δημόσιο χρέος εξακολουθεί να είναι οριακά μη βιώσιμη, σύμφωνα με τα κριτήρια του ΔΝΤ, ενώ τα εξαιρετικά υψηλά NPLs εξακολουθούν να χαρακτηρίζουν τον ελληνικό τραπεζικό τομέα.

Οι κοινωνικές ανισότητες είναι σημαντικές, επομένως η έξοδος από το πρόγραμμα της τρόικας πρέπει να συνοδεύεται από προσεκτικές αποφάσεις και σχεδιασμό για την έξοδο, ώστε να είναι ομαλή και επιτυχής.

Τι είδους έξοδος θα υπάρξει για την Ελλάδα;

1. Η πιο πιθανή επιλογή: καθαρή έξοδος

Σε αυτό το σενάριο, η Ελλάδα θα ολοκλήρωνε το πρόγραμμα διάσωσης χωρίς να έχει άμεση πρόσβαση στην εξωτερική οικονομική βοήθεια.

Η Ελλάδα θα έπρεπε να χρηματοδοτηθεί μέσω έκδοσης ομολόγων στην αγορά, δημοσιονομικών πλεονασμάτων και άλλων μέτρων.

Αυτό θα ήταν ένα πρόβλημα; Όχι.

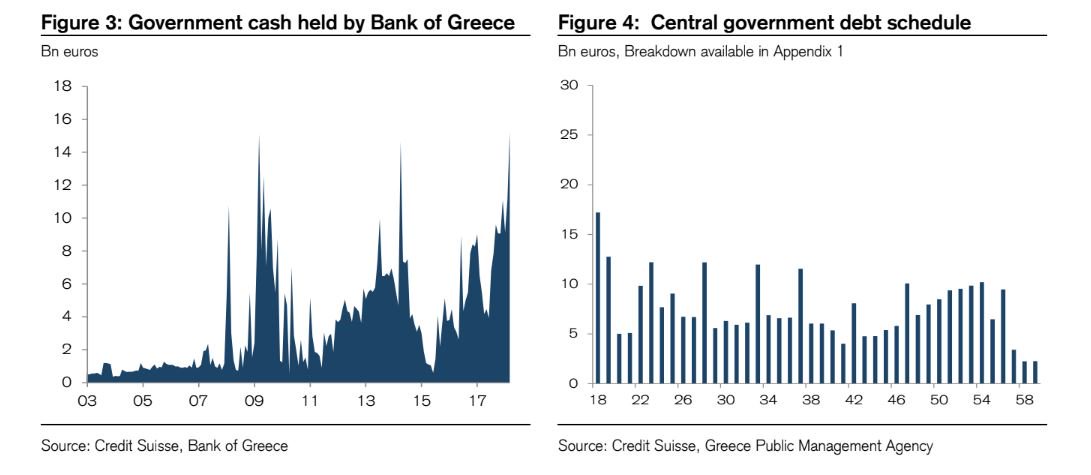

Η κυβέρνηση έχει σήμερα ένα σημαντικό απόθεμα μετρητών - περίπου 20 δισ. ευρώ - περισσότερο από ό, τι αρχικά προέβλεπε το σχέδιο της Ευρωπαϊκής Επιτροπής (περίπου 10 δισ. ευρώ).

Τα κεφάλαια θα προέρχονται εν μέρει από τα υπόλοιπα κεφάλαια του ESM για την Ελλάδα (η τελική αποπληρωμή θα πρέπει να είναι περίπου 11 δισ. ευρώ), από το ΔΝΤ (εάν τα μέτρα ελάφρυνσης του χρέους συμφωνηθούν την Πέμπτη), από τις χρηματοπιστωτικές αγορές (θα μπορούσε να είναι ένα ομόλογο που θα εκδοθεί πριν από το τέλος της διάσωσης), από πρόσθετες ιδιωτικοποιήσεις (1,1 δισ. ευρώ για το 2018) και από τα υπάρχοντα αποθεματικά μετρητών.

Ένα αποθεματικό ταμειακών ροών ύψους 20 δισ. ευρώ θα πρέπει να επαρκεί για την αντιμετώπιση των εντάσεων στην αγορά, σε περίπτωση που εμφανιστούν, για περίοδο 12-18 μηνών.

Βέβαια, μια καθαρή έξοδος δεν σημαίνει ότι δεν θα υπάρχει παρακολούθηση.

Όντας οι μεγαλύτεροι πιστωτές της Ελλάδα, η ΕΕ και το ΔΝΤ θα συνεχίσουν να παρακολουθούν την Ελλάδα και να επιβάλλουν νέες μεταρρυθμίσεις.

Το πιο πιθανό, κατά την άποψη της Credit Siusse, είναι μέσω των υποσχεθέντων μέτρων ελάφρυνσης του χρέους.

Οι τελευταίες θα εξαρτηθούν, τουλάχιστον εν μέρει, από τις νέες διαρθρωτικές μεταρρυθμίσεις, με συνολική απόδοση παρόμοιο αποτέλεσμα με ένα πρόγραμμα διάσωσης, αλλά με το πλεονέκτημα ότι θα είναι πιο αποδεκτό εγχώρια.

Η Credit Suisse υποστηρίζει ότι η απώλεια του waiver της ΕΚΤ είναι οικονομικά ανεκτή για τις ελληνικές τράπεζες.

Τα ομόλογα της ελληνικής κυβέρνησης δεν είναι κανονικά επιλέξιμα για τις πράξεις repos της ΕΚΤ, λόγω της χαμηλής αξιολόγησης τους.

Το waiver (απαλλαγή) της ΕΚΤ, που διατίθεται στο πλαίσιο προγράμματος διάσωσης του ESM, επιτρέπει τους τίτλους του Ελληνικού Δημοσίου να γίνουν δεκτοί ως εξασφάλιση.

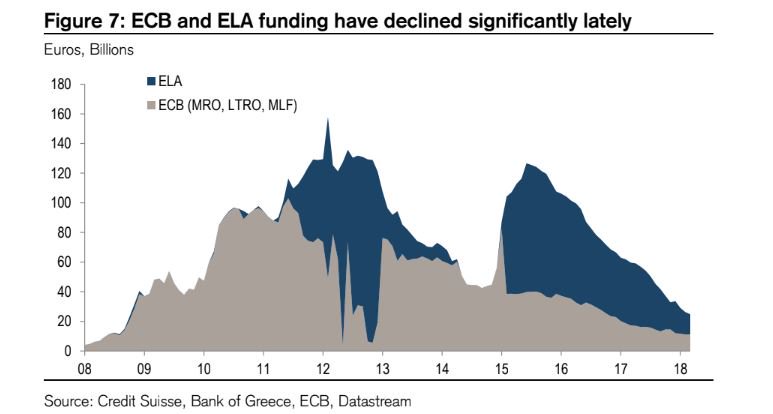

Ως εκ τούτου, επιτρέπεται στις ελληνικές τράπεζες να έχουν πρόσβαση στα φθηνότερα δάνεια της ΕΚΤ αντί για τα ακριβότερα δάνεια έκτακτης ανάγκης, γνωστά ως χρήση του μηχανισμού επείγουσας παροχής ρευστότητας (ELA), που προσφέρεται από την Τράπεζα της Ελλάδος.

Με μια καθαρή έξοδο, η Ελλάδα θα χάσει το waiver, ωστόσο, το επιπλέον κόστος (μέσω ELA) μπορεί να το διαχειριστεί.

Συνολικά, εάν επιλεγεί η καθαρή έξοδος, η Credit Suisse δεν αναμένει αρνητικές αντιδράσεις στην αγορά, καθώς η εποπτεία και οι μεταρρυθμίσεις δεν θα σταματήσουν στην Ελλάδα τον Αύγουστο, ενώ το κόστος της χρηματοδότησης μέσω ELA για τις τράπεζες θα ήταν διαχειρίσιμο.

2. Η (όλο και πιο απίθανη) εναλλακτική λύση: προληπτική πιστωτική γραμμή

Οι πιστωτικές γραμμές του ESM προσφέρουν προληπτική πρόσβαση στα δάνεια υπό ορισμένες προϋποθέσεις.

Σε αυτό σενάριο, η Ελλάδα θα έχει ασφαλή πρόσβαση υπό τη βοήθεια του ESM σε περίπτωση που διαπιστώσει δυσκολίες συγκέντρωσης κεφαλαίων μέσω κεφαλαιαγορών ή άλλων μέσων.

Αλλά σε αντάλλαγμα θα δεχτεί επιτήρηση παρόμοια με τα πιο κλασικά προγράμματα διάσωσης.

Κατά την άποψη της Credit Suisse, η ελληνική κυβέρνηση δεν θα πρέπει απαραίτητα να αντιληφθεί αυτή την επιλογή ως αποτυχία.

Η υποστήριξη αυτής της εναλλακτικής επιλογής ήρθε για παράδειγμα από τον επικεφαλής της Ελληνικής Κεντρικής Τράπεζας, Γιάννη Στουρνάρα: «Η ύπαρξη τέτοιας προληπτικής πίστωσης θα ήταν επωφελής για την ελληνική οικονομία, συμβάλλοντας στη μείωση του κόστους δανεισμού.

Αλλά και πάλι, αυτή η επιλογή δεν ευνοεί την κυβέρνηση από πολιτική άποψη.

Η κυβέρνηση του Τσίπρα θα μπορούσε να θεωρηθεί ανίκανη να οδηγήσει τη χώρα στην κανονικότητα, ενώ η Ισπανία, η Πορτογαλία, η Ιρλανδία, η Κύπρος τα κατάφεραν.

Συνολικά και ανεξάρτητα από την επιλογή που θα κάνει η Ελλάδα, η ΕΕ είναι πιθανό να συνεχίσει να παρακολουθεί στενά τη χώρα.

Πρώτον, έχει σημαντικά οικονομικά συμφέροντα δεδομένου ότι κατέχει το μεγαλύτερο μέρος του χρέους της χώρας.

Δεύτερον, κάθε χώρα που άφησε το πρόγραμμα διατήρησε κάποια μορφή παρακολούθησης από την ΕΕ, καθησυχάζοντας τους επενδυτές και τους πιστωτές, ενώ διασφαλίστηκε ότι οι μεταρρυθμίσεις υλοποιούνται.

Και τρίτον, ακόμα κι αν η χώρα επιλέξει την καθαρή έξοδο, θα εξαντληθεί πιθανώς μια σειρά μέτρων για την ελάφρυνση του χρέους που θα έχουν συνθήκες.

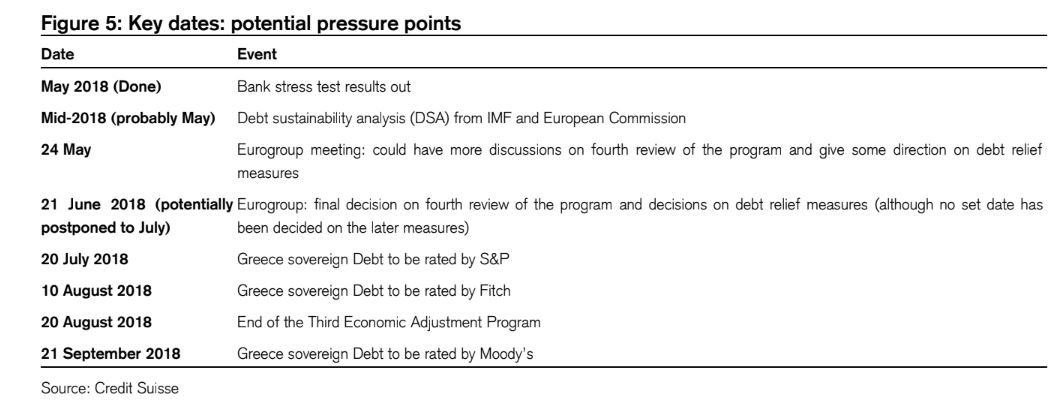

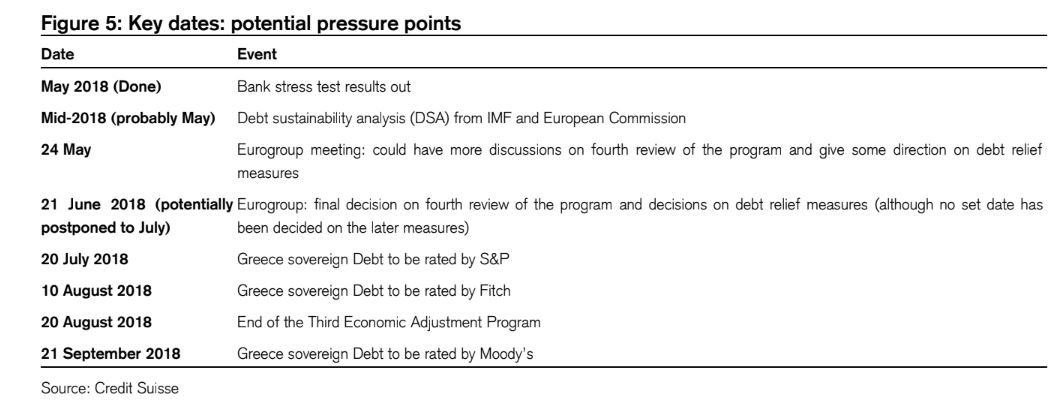

Βασικές ημερομηνίες: Τι θα ακολουθήσει;

Σύμφωνα με την Credit Suisse, απαιτούνται ορισμένα βήματα πριν από την ολοκλήρωση του προγράμματος.

Ο τρόπος που αυτά τα βήματα θα υλοποιηθούν θα καθορίσουν το είδος της εξόδου που μπορεί να αναμένει η Ελλάδα και το μεγέθους των μέτρων ελάφρυνσης του χρέους.

Εκτός από τη συνεδρίαση του Eurogroup, τα βασικά γεγονότα που θα διαμορφώσουν την άποψη για την απόφαση της εξόδου από το πρόγραμμα και την ελάφρυνση του χρέους είναι

1) η κατάσταση των τραπεζών

2) οι αναλύσεις βιωσιμότητας του χρέους

3) η προσδοκία για την αξιολόγηση των οίκων αξιολόγησης κατά τους προσεχείς μήνες.

1. Αποτελέσματα stress tests

Τα stress tests που διενεργήθηκαν έδειξαν ότι οι ελληνικές τράπεζες έχουν βελτιωθεί από την τελευταία δοκιμή τους το 2015, αλλά ότι τα μη εξυπηρετούμενα δάνεια εξακολουθούν να σταθμίζουν αρνητικά τον τομέα.

Οι δοκιμές αντοχής δείχνουν καλύτερα αποτελέσματα από ό, τι το 2015.

Η μείωση του κεφαλαίου σε περίπτωση αρνητικού σεναρίου αυξήθηκε το 2018 σε 15,5 δισ. ευρώ από 14,4 δισ. ευρώ το 2015.

Ωστόσο, αντίθετα με το 2015, δεν υπάρχει έλλειμμα κάτω από τη βάση δεδομένου ότι οι τράπεζες έχουν ήδη ανακεφαλαιοποιηθεί και έχουν πλέον επαρκείς δείκτες CET1.

Οι ελληνικές τράπεζες βρίσκονται σε μια βελτιωμένη τροχιά:

1) ο λόγος κεφαλαίων (CET1) έφθασε στο 14,8% το 4ο τρίμηνο του 2017

2) η κερδοφορία βελτιώνεται: οι τράπεζες σημείωσαν απόδοση RoE στο -1,3% το τέταρτο τρίμηνο του 2017, σε σχέση με -7,40% το αντίστοιχο τρίμηνο του 2016 και -25,50% το 2015,

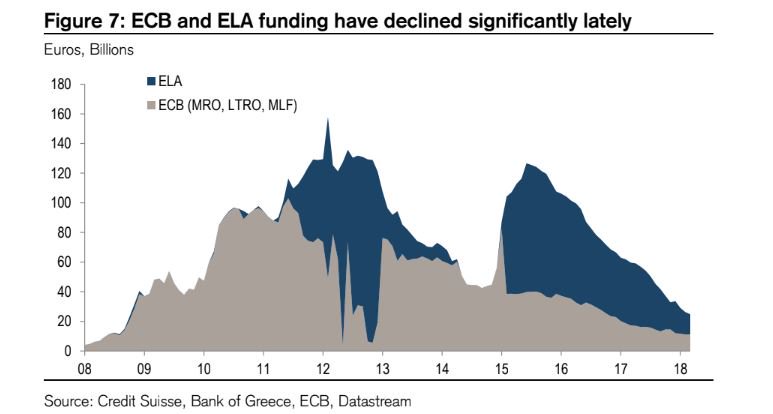

3) έχουν βελτιωθεί οι συνθήκες ρευστότητας

Το ποσό της χρήσης του ELA μειώθηκε σημαντικά από το 2015, από 100 δισ. ευρώ το 2012 σε περίπου 20 δισ. ευρώ σήμερα.

Τα κεφάλαια έκτακτης ανάγκης έγιναν όλο και λιγότερο αναγκαία καθώς η πρόσβαση των τραπεζών στις χρηματοπιστωτικές αγορές βελτιώθηκε.

Ακόμη και ελλείψει του waiver της ΕΚΤ, η Credit Suisse αναμένει αυτές οι θετικές τάσεις να συνεχιστούν.

Αν επιλεγεί η καθαρή έξοδος, το waiver από την ΕΚΤ θα καταργηθεί και τα ελληνικά ομόλογα δεν θα γίνονταν πλέον αποδεκτά ως εγγύηση για τα δάνεια της ΕΚΤ.

Οι τράπεζες θα πρέπει να μετατρέψουν τη χρηματοδότηση της ΕΚΤ (περίπου 11 δισ. ευρώ) σε χρηματοδότηση από τον ELA.

Ωστόσο, η ελβετική τράπεζα πιστεύει ότι το πρόσθετο κόστος θα είναι πλήρως βιώσιμο για τις τράπεζες, καθώς το premium είναι μόνο περίπου 100 έως 150 μονάδες βάσης υψηλότερο από τη χρηματοδότηση της ΕΚΤ.

Το μεγαλύτερο πρόβλημα του τραπεζικού συστήματος παραμένει η έκταση των μη εξυπηρετούμενων δανείων.

Στο τρίτο τρίμηνο του 2017 ο δείκτης μη εξυπηρετούμενων δανείων συνέχισε να αυξάνεται και έφθασε το 42,1%.

Αυτό κάνει τις ελληνικές τράπεζες εγγενώς εύθραυστες και, επιπλέον, ενεργεί ως εμπόδιο στην πορεία προς την ολοκλήρωση της ευρωπαϊκής τραπεζικής ένωσης - ειδικά στα συστατικά του διαμοιρασμού του κινδύνου.

Η μείωση αυτού του λόγου είναι κρίσιμη.

Ορισμένα νομοθετικά μέτρα έχουν ήδη ληφθεί, με την Ευρωπαϊκή Επιτροπή "να ενθαρρύνει τις εθελοντικές αναδιαρθρώσεις του χρέους των βιώσιμων οφειλετών και την ενίσχυση του πλαισίου αφερεγγυότητας.

Ακόμα, πρέπει να γίνουν πολλά περισσότερα σε αυτό το μέτωπο για να αυξηθεί η βιωσιμότητα του ελληνικού χρηματοπιστωτικού συστήματος.

2. Ανάλυση βιωσιμότητας χρέους (DSA)

Το DSA αξιολογεί εάν το χρέος μιας χώρας είναι βιώσιμο.

Για την Ελλάδα, συντάσσουν DSAs η Ευρωπαϊκή Επιτροπή (ΕΚ), το ΔΝΤ και η ΕΚΤ.

Στο επίκεντρο των DSAs δεν είναι τόσο η αναλογία του χρέους / του ΑΕΠ ως μέτρο της βιωσιμότητας του χρέους (ακόμη και πολύ υψηλό χρέος θα μπορούσε να είναι βιώσιμο, βλέπε Ιαπωνία), αλλά μάλλον οι ετήσιες ανάγκες δανεισμού.

Με άλλα λόγια, οι τρεις θεσμοί αξιολογούν με βάση τις ακαθάριστες ανάγκες χρηματοδότησης (GFN).

Το GFN είναι μια ροή η οποία καταγράφει τις χρηματοδοτικές ανάγκες μιας χώρας σε μια περίοδο, ως μερίδιο του ΑΕΠ.

Για να θεωρηθεί βιώσιμη αυτή η αναλογία θα πρέπει να παραμείνει κάτω από το 15-20%, σύμφωνα με το ΔΝΤ και το Eurogroup.

Αν και το αποτέλεσμα του τελευταίου DSA του ΔΝΤ ήταν πιο αρνητικό από αυτό της ΕΚ, και οι δύο κατέληξαν στο συμπέρασμα ότι ο λόγος GFN θα πρέπει να παραμείνει κάτω από το 20% τουλάχιστον μέχρι το 2030.

Ωστόσο, το ΔΝΤ είναι πιο απαισιόδοξο για το χρέος της Ελλάδας, εξαιτίας της προοπτικής ότι σταδιακά το ελληνικό χρέος θα αντικαθίσταται από υψηλότερα επιτόκια.

Αυτές οι προβλέψεις είναι αρκετά ευαίσθητες στις παραδοχές.

Τελικά το μέγεθος των μέτρων ελάφρυνσης του χρέους, καθώς και οι μελλοντικές μεταρρυθμίσεις, θα επηρεάσουν σημαντικά την πορεία του χρέους.

Το επόμενο DSA, που αναμένεται να κυκλοφορήσει σύντομα, θα είναι το κλειδί.

Τα συμπεράσματα θα είναι γνωστά πριν από τη συνεδρίαση του Eurogroup στις 21 Ιουνίου - όπου θα ληφθούν οι τελικές αποφάσεις λαμβάνονται υπόψη για την αξιολόγηση του προγράμματος.

Η βελτίωση της βιωσιμότητας του χρέους θα βοηθήσει πιθανώς τη χώρα να έχει πρόσβαση στις χρηματοπιστωτικές αγορές και να επηρεάσει θετικά την αξιολόγηση.

Ένα χειρότερο DSA σε σχέση με πέρυσι θα ήταν αρνητικό για τις αγορές, αλλά θα ήταν επίσης μια ισχυρότερη υπόθεση για μεγαλύτερα μέτρα ελάφρυνσης του χρέους, τα οποία θα βελτιώσουν της βιωσιμότητας του ελληνικού χρέους.

3. Αξιολόγηση: Ιούλιος, Αύγουστος, Σεπτέμβριος

Και οι τρεις οργανισμοί αξιολόγησης έχουν αναβαθμίσει σημαντικά την αξιολόγηση της Ελλάδας στο παρελθόν έτος.

Ωστόσο, η πιστοληπτική ικανότητα της χώρας εξακολουθεί να είναι χαμηλότερη από τον επενδυτικό βαθμό και δεν πληροί τις προϋποθέσεις για την ένταξη στο πρόγραμμα repos της ΕΚΤ ή το πρόγραμμα QE.

Το ελληνικό κράτος να επιστρέψει στις αγορές σε βιώσιμη βάση μετά το τέλος της διάσωσης τον Αύγουστο του 2018.

Δεν αποκλείουμε το γεγονός ότι ένας ή περισσότεροι οργανισμοί αξιολόγησης αναβαθμίζουν ξανά την Ελλάδα το 2018.

Ωστόσο, για να συμβεί αυτό, η Ελλάδα θα πρέπει να συνεχίσει να εφαρμόζει διαρθρωτικά μέτρα, να άρει περαιτέρω τους ελέγχους κεφαλαίου και να λάβει ουσιαστική ελάφρυνση του χρέους πριν από το τέλος της διάσωσης.

Αυτό το τελευταίο σημείο είναι το πιο σημαντικό, όπως τόνισε ο Mario Draghi πέρυσι.

Η βαθμολογία θα ήταν βασική ένδειξη ότι η χώρα επανέρχεται στην κανονική της κατάσταση.

Θα επιτρέψει επίσης στην ΕΚΤ να αγοράσει ελληνικά ομόλογα βάσει της ΚΕ ή στην πολιτική επανεπένδυσης και να στείλει ένα ισχυρό μήνυμα για τα ελληνικά ομόλογα - ότι θεωρούνται επαρκώς ασφαλείς από την ΕΚΤ.

www.bankingnews.gr

Αυτό αναφέρει η Credit Suisse στη σημερινή, 22 Μαΐου 2018, 16σέλιδη ανάλυσή της υπό τον τίτλο "Grexit… from the bailout!" (Έξοδος της Ελλάδας από τα Μνημόνια), που σας παρουσιάζει το www.bankingnews.gr, και στην οποία οι οικονομικές προοπτικές της Ελλάδας... λάμπουν, ενώ έχει ξεκινήσει ένας σημαντικός αριθμός διαρθρωτικών μεταρρυθμίσεων και σε ορισμένες περιπτώσεις, οι δημόσιες δαπάνες μειώθηκαν σημαντικά

Ως εκ τούτου, η Ελλάδα πρέπει να αποχωρήσει από το τρίτο πρόγραμμα διάσωσης στις 20 Αυγούστου... αλλά απαιτείται προσεκτικός σχεδιασμός για να είναι ομαλή και επιτυχής η έξοδος.

Η επερχόμενη ανάλυση βιωσιμότητας του χρέους, ειδικότερα, θα έχει αντίκτυπο στη φύση της εξόδου από τα προγράμματα, όπως άλλωστε και το μέγεθος της μελλοντικής ελάφρυνσης του χρέους.

Η Credit Suisse θεωρεί ότι μια «καθαρή έξοδος» είναι πιθανή, διότι:

1) έχει υποστηριχθεί έντονα από την κυβέρνηση, η οποία σήμερα δημιουργεί ένα σημαντικό αποθεματικό ταμειακών ροών (ύψους περίπου 20 δισ. ευρώ - αρκετό για την αντιμετώπιση των πιθανών εντάσεων στην αγορά κατά τους επόμενους 12-18 μήνες),

2) η κυβέρνηση οριστικοποίησε αυτό το Σαββατοκύριακο με την τρόικα τα ειδικά μέτρα που πρέπει να εφαρμοστούν πριν από το τέλος του προγράμματος, ανοίγοντας τις συζητήσεις σχετικά με νέα μέτρα ελάφρυνσης του χρέους και, τέλος,

3) η πιθανή επιτυχία ενός νέου ομολόγου, ενδεχομένως πριν από τον Αύγουστο, θα μπορούσε να δημιουργήσει μια ισχυρότερη υπόθεση για αυτή την επιλογή.

Συνολικά, βελτιώνοντας τα βασικά δημοσιονομικά στοιχεία σε συνδυασμό με την ουσιαστική ελάφρυνση του χρέους πρέπει να στηρίξουν περαιτέρω τα ελληνικά περιουσιακά στοιχεία.

Grexit ... από τη διάσωση!

Σύμφωνα με τη Credit Suisse, οι προοπτικές για τη χώρα έχουν βελτιωθεί.

Έχει πραγματοποιηθεί ένας σημαντικός αριθμός διαρθρωτικών μεταρρυθμίσεων, ενώ οι δημόσιες δαπάνες μειώθηκαν σημαντικά.

Το ισοζύγιο του προϋπολογισμού είναι προς το παρόν πλεονασματικό και μια εκτεταμένη απομόχλευση της οικονομίας έχει ξεκινήσει.

Η ελληνική οικονομία ανακάμπτει από μια δεκαετή μακροχρόνια ύφεση, καταγράφοντας θετικούς ρυθμούς ανάπτυξης από το 2016.

Στην πρόσφατη ανάλυση της χώρας, ο ΟΟΣΑ αναγνώρισε τις εντυπωσιακές μεταρρυθμιστικές προσπάθειες της τα τελευταία δύο χρόνια και την αυξανόμενη αξιοπιστία των πράξεων της κυβέρνησης.

Η έξοδος από το τρίτο πρόγραμμα διάσωσης τον Αύγουστο φαίνεται πλήρως δικαιολογημένη και έγκαιρη, δεδομένου τι έχει επιτευχθεί μέχρι στιγμής.

Εντούτοις, εξακολουθούν να υπάρχουν πολλές προκλήσεις - το δημόσιο χρέος εξακολουθεί να είναι οριακά μη βιώσιμη, σύμφωνα με τα κριτήρια του ΔΝΤ, ενώ τα εξαιρετικά υψηλά NPLs εξακολουθούν να χαρακτηρίζουν τον ελληνικό τραπεζικό τομέα.

Οι κοινωνικές ανισότητες είναι σημαντικές, επομένως η έξοδος από το πρόγραμμα της τρόικας πρέπει να συνοδεύεται από προσεκτικές αποφάσεις και σχεδιασμό για την έξοδο, ώστε να είναι ομαλή και επιτυχής.

Τι είδους έξοδος θα υπάρξει για την Ελλάδα;

1. Η πιο πιθανή επιλογή: καθαρή έξοδος

Σε αυτό το σενάριο, η Ελλάδα θα ολοκλήρωνε το πρόγραμμα διάσωσης χωρίς να έχει άμεση πρόσβαση στην εξωτερική οικονομική βοήθεια.

Η Ελλάδα θα έπρεπε να χρηματοδοτηθεί μέσω έκδοσης ομολόγων στην αγορά, δημοσιονομικών πλεονασμάτων και άλλων μέτρων.

Αυτό θα ήταν ένα πρόβλημα; Όχι.

Η κυβέρνηση έχει σήμερα ένα σημαντικό απόθεμα μετρητών - περίπου 20 δισ. ευρώ - περισσότερο από ό, τι αρχικά προέβλεπε το σχέδιο της Ευρωπαϊκής Επιτροπής (περίπου 10 δισ. ευρώ).

Τα κεφάλαια θα προέρχονται εν μέρει από τα υπόλοιπα κεφάλαια του ESM για την Ελλάδα (η τελική αποπληρωμή θα πρέπει να είναι περίπου 11 δισ. ευρώ), από το ΔΝΤ (εάν τα μέτρα ελάφρυνσης του χρέους συμφωνηθούν την Πέμπτη), από τις χρηματοπιστωτικές αγορές (θα μπορούσε να είναι ένα ομόλογο που θα εκδοθεί πριν από το τέλος της διάσωσης), από πρόσθετες ιδιωτικοποιήσεις (1,1 δισ. ευρώ για το 2018) και από τα υπάρχοντα αποθεματικά μετρητών.

Ένα αποθεματικό ταμειακών ροών ύψους 20 δισ. ευρώ θα πρέπει να επαρκεί για την αντιμετώπιση των εντάσεων στην αγορά, σε περίπτωση που εμφανιστούν, για περίοδο 12-18 μηνών.

Βέβαια, μια καθαρή έξοδος δεν σημαίνει ότι δεν θα υπάρχει παρακολούθηση.

Όντας οι μεγαλύτεροι πιστωτές της Ελλάδα, η ΕΕ και το ΔΝΤ θα συνεχίσουν να παρακολουθούν την Ελλάδα και να επιβάλλουν νέες μεταρρυθμίσεις.

Το πιο πιθανό, κατά την άποψη της Credit Siusse, είναι μέσω των υποσχεθέντων μέτρων ελάφρυνσης του χρέους.

Οι τελευταίες θα εξαρτηθούν, τουλάχιστον εν μέρει, από τις νέες διαρθρωτικές μεταρρυθμίσεις, με συνολική απόδοση παρόμοιο αποτέλεσμα με ένα πρόγραμμα διάσωσης, αλλά με το πλεονέκτημα ότι θα είναι πιο αποδεκτό εγχώρια.

Η Credit Suisse υποστηρίζει ότι η απώλεια του waiver της ΕΚΤ είναι οικονομικά ανεκτή για τις ελληνικές τράπεζες.

Τα ομόλογα της ελληνικής κυβέρνησης δεν είναι κανονικά επιλέξιμα για τις πράξεις repos της ΕΚΤ, λόγω της χαμηλής αξιολόγησης τους.

Το waiver (απαλλαγή) της ΕΚΤ, που διατίθεται στο πλαίσιο προγράμματος διάσωσης του ESM, επιτρέπει τους τίτλους του Ελληνικού Δημοσίου να γίνουν δεκτοί ως εξασφάλιση.

Ως εκ τούτου, επιτρέπεται στις ελληνικές τράπεζες να έχουν πρόσβαση στα φθηνότερα δάνεια της ΕΚΤ αντί για τα ακριβότερα δάνεια έκτακτης ανάγκης, γνωστά ως χρήση του μηχανισμού επείγουσας παροχής ρευστότητας (ELA), που προσφέρεται από την Τράπεζα της Ελλάδος.

Με μια καθαρή έξοδο, η Ελλάδα θα χάσει το waiver, ωστόσο, το επιπλέον κόστος (μέσω ELA) μπορεί να το διαχειριστεί.

Συνολικά, εάν επιλεγεί η καθαρή έξοδος, η Credit Suisse δεν αναμένει αρνητικές αντιδράσεις στην αγορά, καθώς η εποπτεία και οι μεταρρυθμίσεις δεν θα σταματήσουν στην Ελλάδα τον Αύγουστο, ενώ το κόστος της χρηματοδότησης μέσω ELA για τις τράπεζες θα ήταν διαχειρίσιμο.

2. Η (όλο και πιο απίθανη) εναλλακτική λύση: προληπτική πιστωτική γραμμή

Οι πιστωτικές γραμμές του ESM προσφέρουν προληπτική πρόσβαση στα δάνεια υπό ορισμένες προϋποθέσεις.

Σε αυτό σενάριο, η Ελλάδα θα έχει ασφαλή πρόσβαση υπό τη βοήθεια του ESM σε περίπτωση που διαπιστώσει δυσκολίες συγκέντρωσης κεφαλαίων μέσω κεφαλαιαγορών ή άλλων μέσων.

Αλλά σε αντάλλαγμα θα δεχτεί επιτήρηση παρόμοια με τα πιο κλασικά προγράμματα διάσωσης.

Κατά την άποψη της Credit Suisse, η ελληνική κυβέρνηση δεν θα πρέπει απαραίτητα να αντιληφθεί αυτή την επιλογή ως αποτυχία.

Η υποστήριξη αυτής της εναλλακτικής επιλογής ήρθε για παράδειγμα από τον επικεφαλής της Ελληνικής Κεντρικής Τράπεζας, Γιάννη Στουρνάρα: «Η ύπαρξη τέτοιας προληπτικής πίστωσης θα ήταν επωφελής για την ελληνική οικονομία, συμβάλλοντας στη μείωση του κόστους δανεισμού.

Αλλά και πάλι, αυτή η επιλογή δεν ευνοεί την κυβέρνηση από πολιτική άποψη.

Η κυβέρνηση του Τσίπρα θα μπορούσε να θεωρηθεί ανίκανη να οδηγήσει τη χώρα στην κανονικότητα, ενώ η Ισπανία, η Πορτογαλία, η Ιρλανδία, η Κύπρος τα κατάφεραν.

Συνολικά και ανεξάρτητα από την επιλογή που θα κάνει η Ελλάδα, η ΕΕ είναι πιθανό να συνεχίσει να παρακολουθεί στενά τη χώρα.

Πρώτον, έχει σημαντικά οικονομικά συμφέροντα δεδομένου ότι κατέχει το μεγαλύτερο μέρος του χρέους της χώρας.

Δεύτερον, κάθε χώρα που άφησε το πρόγραμμα διατήρησε κάποια μορφή παρακολούθησης από την ΕΕ, καθησυχάζοντας τους επενδυτές και τους πιστωτές, ενώ διασφαλίστηκε ότι οι μεταρρυθμίσεις υλοποιούνται.

Και τρίτον, ακόμα κι αν η χώρα επιλέξει την καθαρή έξοδο, θα εξαντληθεί πιθανώς μια σειρά μέτρων για την ελάφρυνση του χρέους που θα έχουν συνθήκες.

Βασικές ημερομηνίες: Τι θα ακολουθήσει;

Σύμφωνα με την Credit Suisse, απαιτούνται ορισμένα βήματα πριν από την ολοκλήρωση του προγράμματος.

Ο τρόπος που αυτά τα βήματα θα υλοποιηθούν θα καθορίσουν το είδος της εξόδου που μπορεί να αναμένει η Ελλάδα και το μεγέθους των μέτρων ελάφρυνσης του χρέους.

Εκτός από τη συνεδρίαση του Eurogroup, τα βασικά γεγονότα που θα διαμορφώσουν την άποψη για την απόφαση της εξόδου από το πρόγραμμα και την ελάφρυνση του χρέους είναι

1) η κατάσταση των τραπεζών

2) οι αναλύσεις βιωσιμότητας του χρέους

3) η προσδοκία για την αξιολόγηση των οίκων αξιολόγησης κατά τους προσεχείς μήνες.

1. Αποτελέσματα stress tests

Τα stress tests που διενεργήθηκαν έδειξαν ότι οι ελληνικές τράπεζες έχουν βελτιωθεί από την τελευταία δοκιμή τους το 2015, αλλά ότι τα μη εξυπηρετούμενα δάνεια εξακολουθούν να σταθμίζουν αρνητικά τον τομέα.

Οι δοκιμές αντοχής δείχνουν καλύτερα αποτελέσματα από ό, τι το 2015.

Η μείωση του κεφαλαίου σε περίπτωση αρνητικού σεναρίου αυξήθηκε το 2018 σε 15,5 δισ. ευρώ από 14,4 δισ. ευρώ το 2015.

Ωστόσο, αντίθετα με το 2015, δεν υπάρχει έλλειμμα κάτω από τη βάση δεδομένου ότι οι τράπεζες έχουν ήδη ανακεφαλαιοποιηθεί και έχουν πλέον επαρκείς δείκτες CET1.

Οι ελληνικές τράπεζες βρίσκονται σε μια βελτιωμένη τροχιά:

1) ο λόγος κεφαλαίων (CET1) έφθασε στο 14,8% το 4ο τρίμηνο του 2017

2) η κερδοφορία βελτιώνεται: οι τράπεζες σημείωσαν απόδοση RoE στο -1,3% το τέταρτο τρίμηνο του 2017, σε σχέση με -7,40% το αντίστοιχο τρίμηνο του 2016 και -25,50% το 2015,

3) έχουν βελτιωθεί οι συνθήκες ρευστότητας

Το ποσό της χρήσης του ELA μειώθηκε σημαντικά από το 2015, από 100 δισ. ευρώ το 2012 σε περίπου 20 δισ. ευρώ σήμερα.

Τα κεφάλαια έκτακτης ανάγκης έγιναν όλο και λιγότερο αναγκαία καθώς η πρόσβαση των τραπεζών στις χρηματοπιστωτικές αγορές βελτιώθηκε.

Ακόμη και ελλείψει του waiver της ΕΚΤ, η Credit Suisse αναμένει αυτές οι θετικές τάσεις να συνεχιστούν.

Αν επιλεγεί η καθαρή έξοδος, το waiver από την ΕΚΤ θα καταργηθεί και τα ελληνικά ομόλογα δεν θα γίνονταν πλέον αποδεκτά ως εγγύηση για τα δάνεια της ΕΚΤ.

Οι τράπεζες θα πρέπει να μετατρέψουν τη χρηματοδότηση της ΕΚΤ (περίπου 11 δισ. ευρώ) σε χρηματοδότηση από τον ELA.

Ωστόσο, η ελβετική τράπεζα πιστεύει ότι το πρόσθετο κόστος θα είναι πλήρως βιώσιμο για τις τράπεζες, καθώς το premium είναι μόνο περίπου 100 έως 150 μονάδες βάσης υψηλότερο από τη χρηματοδότηση της ΕΚΤ.

Το μεγαλύτερο πρόβλημα του τραπεζικού συστήματος παραμένει η έκταση των μη εξυπηρετούμενων δανείων.

Στο τρίτο τρίμηνο του 2017 ο δείκτης μη εξυπηρετούμενων δανείων συνέχισε να αυξάνεται και έφθασε το 42,1%.

Αυτό κάνει τις ελληνικές τράπεζες εγγενώς εύθραυστες και, επιπλέον, ενεργεί ως εμπόδιο στην πορεία προς την ολοκλήρωση της ευρωπαϊκής τραπεζικής ένωσης - ειδικά στα συστατικά του διαμοιρασμού του κινδύνου.

Η μείωση αυτού του λόγου είναι κρίσιμη.

Ορισμένα νομοθετικά μέτρα έχουν ήδη ληφθεί, με την Ευρωπαϊκή Επιτροπή "να ενθαρρύνει τις εθελοντικές αναδιαρθρώσεις του χρέους των βιώσιμων οφειλετών και την ενίσχυση του πλαισίου αφερεγγυότητας.

Ακόμα, πρέπει να γίνουν πολλά περισσότερα σε αυτό το μέτωπο για να αυξηθεί η βιωσιμότητα του ελληνικού χρηματοπιστωτικού συστήματος.

2. Ανάλυση βιωσιμότητας χρέους (DSA)

Το DSA αξιολογεί εάν το χρέος μιας χώρας είναι βιώσιμο.

Για την Ελλάδα, συντάσσουν DSAs η Ευρωπαϊκή Επιτροπή (ΕΚ), το ΔΝΤ και η ΕΚΤ.

Στο επίκεντρο των DSAs δεν είναι τόσο η αναλογία του χρέους / του ΑΕΠ ως μέτρο της βιωσιμότητας του χρέους (ακόμη και πολύ υψηλό χρέος θα μπορούσε να είναι βιώσιμο, βλέπε Ιαπωνία), αλλά μάλλον οι ετήσιες ανάγκες δανεισμού.

Με άλλα λόγια, οι τρεις θεσμοί αξιολογούν με βάση τις ακαθάριστες ανάγκες χρηματοδότησης (GFN).

Το GFN είναι μια ροή η οποία καταγράφει τις χρηματοδοτικές ανάγκες μιας χώρας σε μια περίοδο, ως μερίδιο του ΑΕΠ.

Για να θεωρηθεί βιώσιμη αυτή η αναλογία θα πρέπει να παραμείνει κάτω από το 15-20%, σύμφωνα με το ΔΝΤ και το Eurogroup.

Αν και το αποτέλεσμα του τελευταίου DSA του ΔΝΤ ήταν πιο αρνητικό από αυτό της ΕΚ, και οι δύο κατέληξαν στο συμπέρασμα ότι ο λόγος GFN θα πρέπει να παραμείνει κάτω από το 20% τουλάχιστον μέχρι το 2030.

Ωστόσο, το ΔΝΤ είναι πιο απαισιόδοξο για το χρέος της Ελλάδας, εξαιτίας της προοπτικής ότι σταδιακά το ελληνικό χρέος θα αντικαθίσταται από υψηλότερα επιτόκια.

Αυτές οι προβλέψεις είναι αρκετά ευαίσθητες στις παραδοχές.

Τελικά το μέγεθος των μέτρων ελάφρυνσης του χρέους, καθώς και οι μελλοντικές μεταρρυθμίσεις, θα επηρεάσουν σημαντικά την πορεία του χρέους.

Το επόμενο DSA, που αναμένεται να κυκλοφορήσει σύντομα, θα είναι το κλειδί.

Τα συμπεράσματα θα είναι γνωστά πριν από τη συνεδρίαση του Eurogroup στις 21 Ιουνίου - όπου θα ληφθούν οι τελικές αποφάσεις λαμβάνονται υπόψη για την αξιολόγηση του προγράμματος.

Η βελτίωση της βιωσιμότητας του χρέους θα βοηθήσει πιθανώς τη χώρα να έχει πρόσβαση στις χρηματοπιστωτικές αγορές και να επηρεάσει θετικά την αξιολόγηση.

Ένα χειρότερο DSA σε σχέση με πέρυσι θα ήταν αρνητικό για τις αγορές, αλλά θα ήταν επίσης μια ισχυρότερη υπόθεση για μεγαλύτερα μέτρα ελάφρυνσης του χρέους, τα οποία θα βελτιώσουν της βιωσιμότητας του ελληνικού χρέους.

3. Αξιολόγηση: Ιούλιος, Αύγουστος, Σεπτέμβριος

Και οι τρεις οργανισμοί αξιολόγησης έχουν αναβαθμίσει σημαντικά την αξιολόγηση της Ελλάδας στο παρελθόν έτος.

Ωστόσο, η πιστοληπτική ικανότητα της χώρας εξακολουθεί να είναι χαμηλότερη από τον επενδυτικό βαθμό και δεν πληροί τις προϋποθέσεις για την ένταξη στο πρόγραμμα repos της ΕΚΤ ή το πρόγραμμα QE.

Το ελληνικό κράτος να επιστρέψει στις αγορές σε βιώσιμη βάση μετά το τέλος της διάσωσης τον Αύγουστο του 2018.

Δεν αποκλείουμε το γεγονός ότι ένας ή περισσότεροι οργανισμοί αξιολόγησης αναβαθμίζουν ξανά την Ελλάδα το 2018.

Ωστόσο, για να συμβεί αυτό, η Ελλάδα θα πρέπει να συνεχίσει να εφαρμόζει διαρθρωτικά μέτρα, να άρει περαιτέρω τους ελέγχους κεφαλαίου και να λάβει ουσιαστική ελάφρυνση του χρέους πριν από το τέλος της διάσωσης.

Αυτό το τελευταίο σημείο είναι το πιο σημαντικό, όπως τόνισε ο Mario Draghi πέρυσι.

Η βαθμολογία θα ήταν βασική ένδειξη ότι η χώρα επανέρχεται στην κανονική της κατάσταση.

Θα επιτρέψει επίσης στην ΕΚΤ να αγοράσει ελληνικά ομόλογα βάσει της ΚΕ ή στην πολιτική επανεπένδυσης και να στείλει ένα ισχυρό μήνυμα για τα ελληνικά ομόλογα - ότι θεωρούνται επαρκώς ασφαλείς από την ΕΚΤ.

www.bankingnews.gr

Σχόλια αναγνωστών