Η λίρα συνεχίζει να βυθίζεται και ο Erdogan αναζητά απεγνωσμένα λύση για να αποφύγει την κατάρρευση της τουρκικής οικονομίας

«Οι ΗΠΑ προσπαθούν να μαχαιρώσουν πισώπλατα την Τουρκία», υποστήριξε ο Τούρκος πρόεδρος Recep Tayyip Erdogan, καθώς βλέπει τη λίρα να συνεχίζει την κατάρρευσή της, τους επενδυτές να αποχωρούν ομαδικά από τουρκικά assets και τους ορισμένους αναλυτές να θεωρούν ως καλύτερες λύσεις είτε την επιβολή capital controls είτε την προσφυγή στο Διεθνές Νομισματικό Ταμείο.

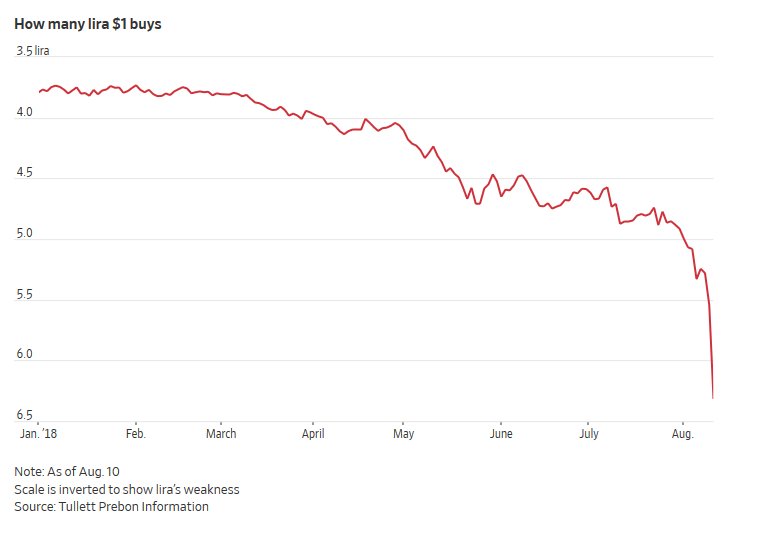

Το τουρκικό νόμισμα έχει χάσει πάνω από το 45% της αξίας της έναντι του δολαρίου, αναγκάζοντας την Κεντρική Τράπεζα να προχωρήσει στην πρώτη παρέμβαση και να ξεκαθαρίζει ότι θα «κάνει ό,τι είναι απαραίτητο» προκειμένου το τραπεζικό σύστημα να μην αντιμετωπίσει πρόβλημα.

Το τουρκικό νόμισμα έφθασε έως και τις 7,24 λίρες ανά δολάριο και έως τις 8,1 λίρες ανά ευρώ.

Παράλληλα η τραπεζική ρυθμιστική αρχή της Τουρκίας, επέβαλε ένα όριο στο ποσό συναλλαγών σε ξένο συνάλλαγμα και σε συναλλαγές τύπου swap (που δεν υπερβαίνει το 50% του μετοχικού κεφαλαίου της τράπεζας), ενώ η διοίκηση του Χρηματιστηρίου της Κωνσταντινούπολης ανακοίνωσε ότι από τις 14/8 θα απαγορευθεί το short selling.

Αυτή ακριβώς η κίνηση βοήθησε ώστε να «μαζευτούν» οι απώλειες για τον Γενικό Δείκτη του Χρηματιστηρίου της Κωνσταντινούπολης (BIST 100), ο οποίος έκλεισε τη συνεδρίαση της Δευτέρας 13/8 με απώλειες 2,38% στις 92.684,55 μονάδες, ενώ νωρίτερα κατέγραφε απώλειες άνω του 4%, βρισκόμενος μια «ανάσα» από τα χαμηλά 52 εβδομάδων, ήτοι στις 88.100 μονάδες.

Όλα, όμως, τα παραπάνω μοιάζουν να αποτελούν ήπια αντιβιοτικά σε έναν ασθενή που μάλλον χρειάζεται πιο επιθετική θεραπεία προκειμένου να ανακάμψει.

Η Τουρκία είναι μία ειδική περίπτωση.

Σαφώς έχει πρόβλημα χρέους, αλλά σε αντίθεση με άλλες χώρες που βρέθηκαν σε κρίση (όπως για παράδειγμα η Ελλάδα) το χρέος δεν οφείλεται στον εκτεταμένο δανεισμό του δημοσίου, αλλά των επιχειρήσεων.

Ως εκ τούτου η διάσωση είναι μία πολύ πιο δύσκολη υπόθεση, απ’ ότι εάν το πρόβλημα μπορούσε να λυθεί με την εφαρμογή μίας σφιχτής νομισματικής πολιτικής (κάτι στο οποίο, πάντως, ο Erdogan εμφανίζεται πλήρως αντίθετος).

Τα μέτρα που ανακοίνωσε η κεντρική τράπεζα

Η κεντρική τράπεζα ανακοίνωσε ότι τα ελάχιστα επιτόκια δανεισμού προς τις τράπεζες για τις εγγυήσεις έναντι των συναλλαγών σε τουρκική λίρα θα αναθεωρηθούν με βάση τον τύπο και την ωρίμανση, δίνοντας έτσι στις τράπεζες ευελιξία στην διαχείριση των εγγυήσεων.

Με τον κανονισμό αυτό η προεξοφλημένη αξία των υφιστάμενων χωρίς επιβάρυνση εγγυήσεων προβλέπεται να αυξηθεί κατά περίπου 3,8 δισ. τουρκικές λίρες.

Σύμφωνα με την κεντρική τράπεζα, τα όρια των καταθέσεων σε ξένο συνάλλαγμα που χρησιμοποιούνται ως εγγυήσεις για τις συναλλαγές των τραπεζών σε τουρκική λίρα αυξήθηκαν στα 20 δισ. ευρώ, από 7,2 δισ. ευρώ.

Η κεντρική τράπεζα ανέφερε πως οι παραδοσιακές δημοπρασίες repo ή οι δημοπρασίες πώλησης καταθέσεων είναι δυνατό να πραγματοποιηθούν με ωριμάνσεις που δεν ξεπερνούν τις 91 ημέρες.

Για τις ημέρες με σχετικά υψηλότερες ανάγκες χρηματοδότησης, μπορούν να πραγματοποιηθούν περισσότερες από μία δημοπρασίες repo με ωριμάνσεις 6-10 ημερών.

Παράλληλα τα τρέχοντα όρια καταθέσεων σε ξένο συνάλλαγμα των τραπεζών που ανέρχονται σε περίπου 50 δισ. δολάρια ΗΠΑ ίσως αυξηθούν και μπορεί να βελτιωθούν οι όροι χρήσης εάν κριθεί απαραίτητο.

Η κεντρική τράπεζα τονίζει ότι θα παρακολουθεί στενά το βάθος της αγοράς και τους σχηματισμούς των τιμών, και θα λάβει όλα τα απαραίτητα μέτρα για να διατηρήσει την χρηματοπιστωτική σταθερότητα, εάν κριθεί απαραίτητο.

Ο φόβος της μετάδοσης στις αναδυόμενες αγορές

«Πως είναι δυνατόν μία αγορά, όπως το Χρηματιστήριο της Κωνσταντινούπολης, η κεφαλαιοποίηση του οποίου είναι μικρότερη από αυτή της Nexflix να μπορεί να προκαλέσει τέτοια αναστάτωση;», αναρωτιέται σε report της η Katie Nixon, επικεφαλής επενδύσεων στη Northern Trust.

Σύμφωνα με την ειδικό αυτό οφείλεται στο γεγονός ότι η πορεία της Τουρκίας μπορεί να επηρεάσει τα αδύναμα νομίσματα άλλων αναδυόμενων αγορών, με αποτέλεσμα «αυτό που συμβαίνει στην Τουρκία να μην μείνει στην Τουρκία».

Ήδη τα νομίσματα αρκετών αναδυόμενων αγορών ακολουθούν πορεία ανάλογη με αυτή της τουρκικής λίρας, με κάποιες κεντρικές τράπεζες (όπως στην περίπτωση της Αργεντινής) να προχωρούν σε άμεση παρέμβαση στις αγορές συναλλάγματος προκειμένου να σταματήσουν την κατάρρευσή τους.

Η επίθεση του Trump και ο ρόλος του ΔΝΤ

Σαφώς η επιθετική στάση των ΗΠΑ έναντι της Τουρκίας ήταν αυτή που οδήγησε στην κρίση ή που κατά άλλους αποκάλυψε τα καλά κρυμμένα προβλήματα της τουρκικής οικονομίας.

«Οι ΗΠΑ επέλεξαν να δώσουν μία γερή κλωτσιά στην Τουρκία ενώ η ίδια βρίσκονταν ήδη στο χώμα.

Όμως το πρόβλημα αυτό δεν είναι πρόβλημα ΗΠΑ – Τουρκίας, αλλά ένα πρόβλημα που μπορεί να εξαπλωθεί με ταχύτητα και αλλού», εκτιμά ο Dennis Gartman.

Το μεγάλο πρόβλημα έγκειται στο γεγονός ότι τουρκικές τράπεζες και επιχειρήσεις έχουν δάνεια ύψους 220 δισ. δολαρίων σε αμερικανικό νόμισμα και όχι σε τουρκικές λίρες.

Δάνεια τα οποία καθίσταται ακόμη πιο ακριβά να αποπληρωθούν όσο η λίρα κατρακυλά έναντι του δολαρίου.

Η παραπάνω κατάσταση καθιστά ακόμη δυσκολότερη και τη θέση του ΔΝΤ, σε περίπτωση φυσικά που κληθεί από την τουρκική κυβέρνηση, προκειμένου να παράσχει βοήθεια στη χώρα.

Το ΔΝΤ μπορεί να σώσει –φυσικά με τα γνωστά ανταλλάγματα – μία οικονομία αλλά δεν μπορεί να πραγματοποιήσει κάποια παρέμβαση όταν τα προβλήματα εστιάζονται στον ιδιωτικό τομέα.

Ως εκ τούτου το ΔΝΤ ή η ίδια η τουρκική κυβέρνηση θα πρέπει να βρουν μία καλή δικαιολογία εάν θέλουν το Ταμείο να στηρίξει τη χώρα.

Οι αδυναμίες της τουρκικής οικονομίας

Οι επενδυτές φοβούνται όλο και περισσότερο ότι η Τουρκία βρίσκεται εν τω μέσω μίας σφοδρής χρηματοοικονομικής κρίσης, καθώς το νόμισμά της καταρρέει.

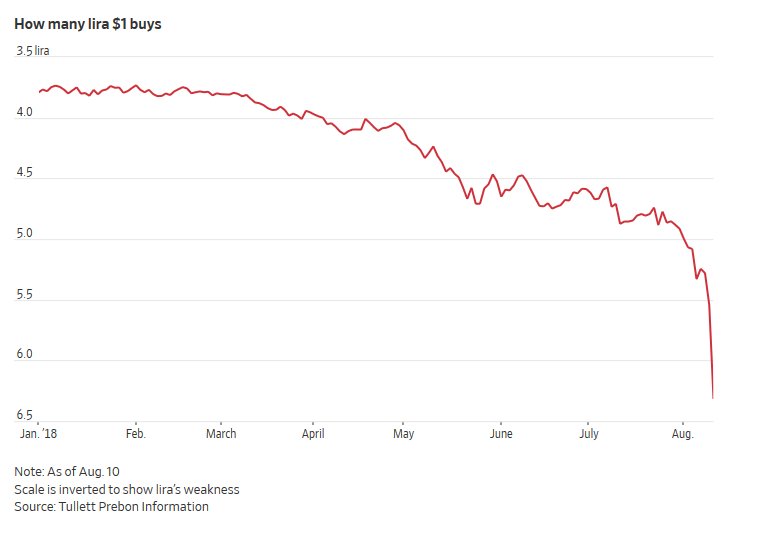

Η λίρα έχει υποχωρήσει σχεδόν 40% έναντι του δολαρίου από την αρχή του 2018, ενώ οι αποδόσεις των ομολόγων βρίσκονται στα ύψη.

Η επιβολή κυρώσεων ενάντια δύο κορυφαίων υπουργών της κυβέρνησης Erdogan από τον Donald Trump και η σημερινή (10/8) ανακοίνωσή του ότι στην Τουρκία θα επιβληθούν διπλάσιοι δασμοί για αλουμίνιο και χάλυβα, σε σύγκριση με τις άλλες χώρες, ήταν η σταγόνα που ξεχείλισε το ποτήρι.

Σε εκτενές της αφιέρωμα η Wall Street Journal παρουσιάζει 12 διαγράμματα στα οποία αποτυπώνονται πλήρως τα μεγάλα προβλήματα της τουρκικής οικονομίας αλλά και οι επιπτώσεις που έχει η κρίση την οποία διέρχεται σε άλλες αναδυόμενες αγορές.

«Χωρίς φρένο» η πτώση της λίρας

Το τουρκικό νόμισμα έχει υποχωρήσει για 12 διαδοχικές συνεδριάσεις, κάτι που έχει να συμβεί από τον Νοέμβριο του 1999, δηλαδή λίγο πριν η Τουρκία στραφεί για βοήθεια στο Διεθνές Νομισματικό Ταμείο (ΔΝΤ).

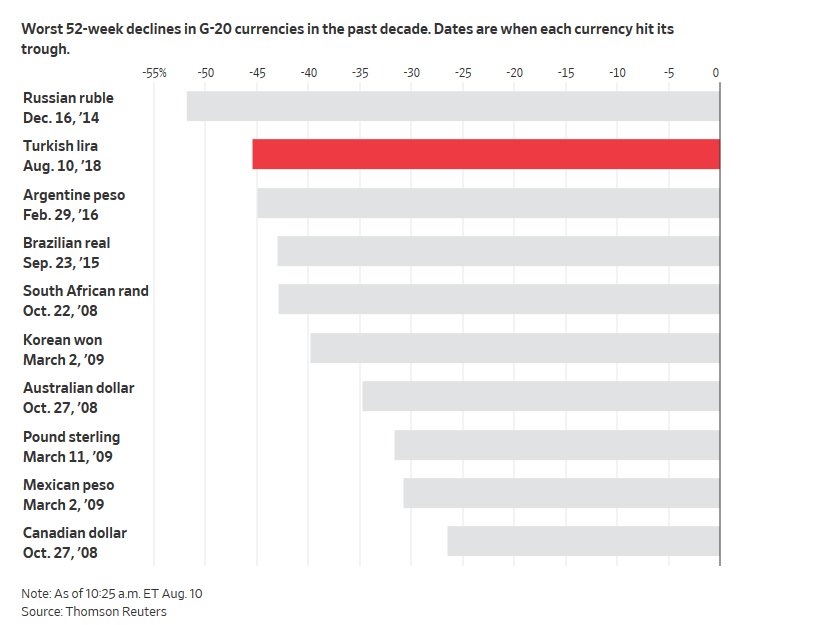

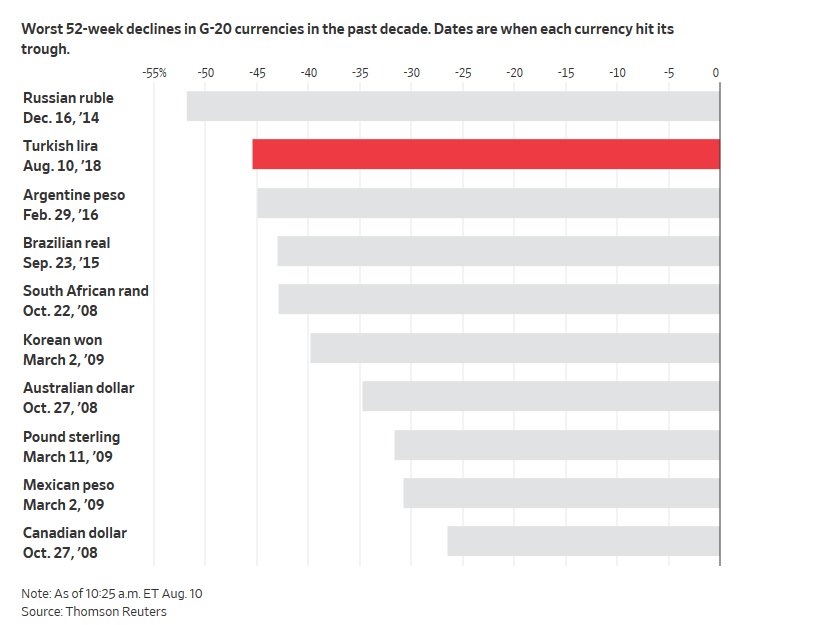

Η πτώση της λίρας είναι μία από τις χειρότερες της τελευταίας 10ετίας μεταξύ των νομισμάτων των G20, συμπεριλαμβανομένης και της παγκόσμιας κρίσης του 2008 – 2009.

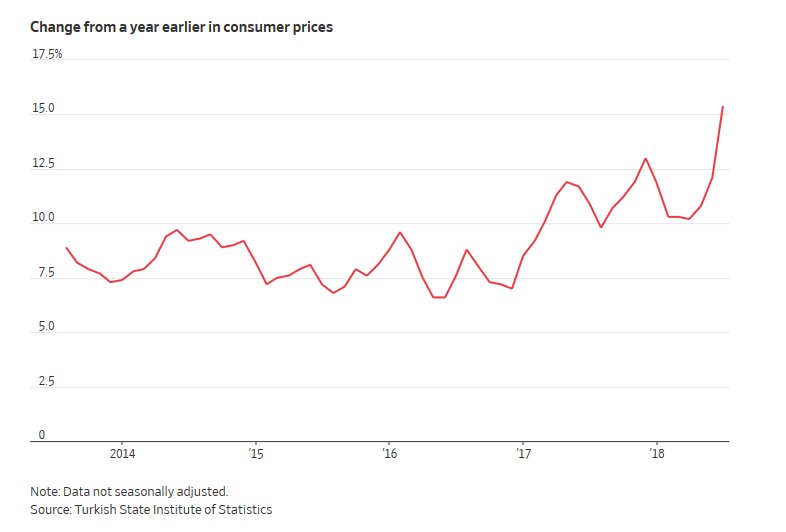

«Παραγωγός» πληθωρισμού

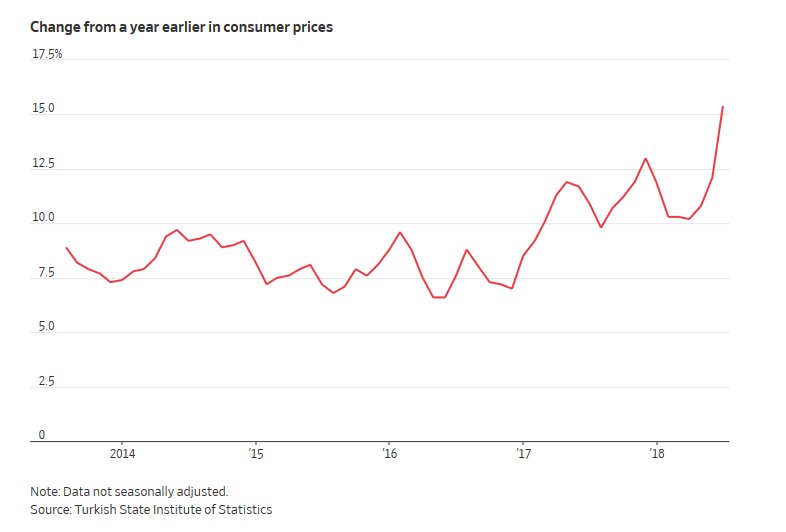

Η συνεχιζόμενη πτώση του νομίσματος, αυξάνει τις τιμές των εισαγόμενων προϊόντων, τροφοδοτώντας τον πληθωρισμό.

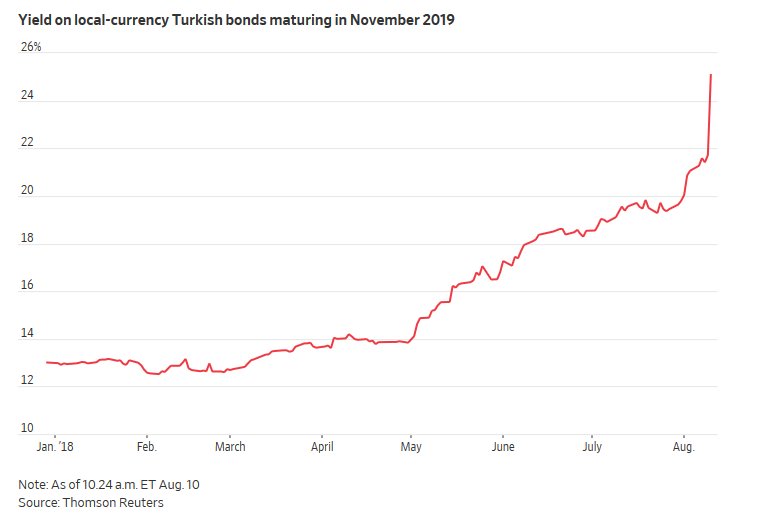

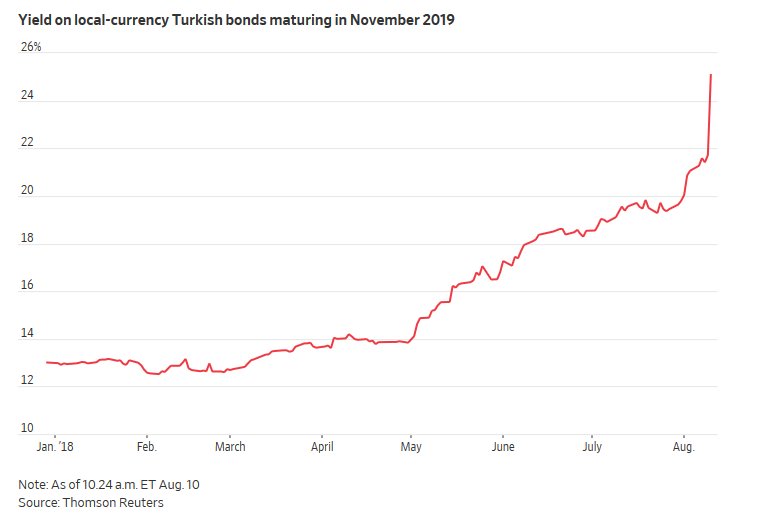

Έκρηξη αποδόσεων στα ομόλογα

Μετρήσιμο βάσει των αποδόσεων ομολόγων, το κόστος δανεισμού της χώρας βρίσκεται στη… στρατόσφαιρα, καθώς οι επενδυτές ζητούν πολύ υψηλά επιτόκια προκειμένου να ρισκάρουν να επενδύσουν σε τουρκικά χρεόγραφα.

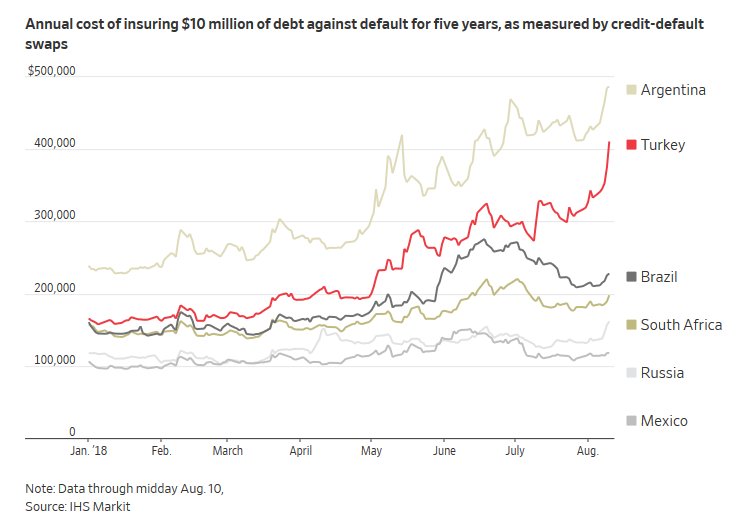

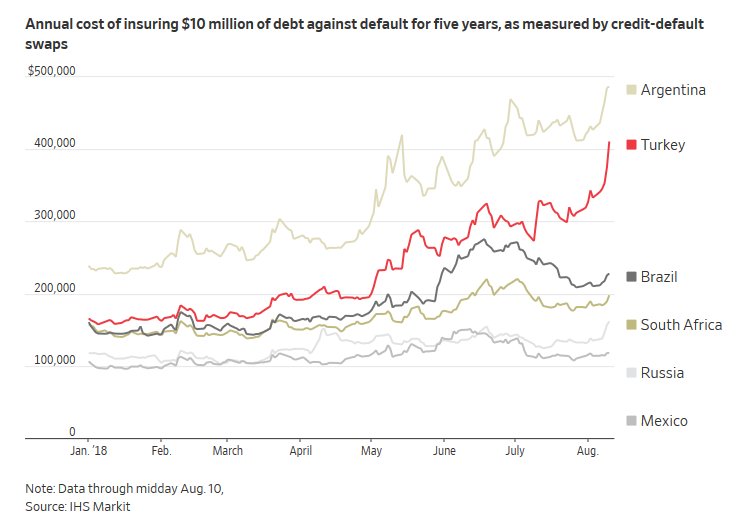

… αλλά και CDS

Όσο αυξάνονται οι αποδόσεις των ομολόγων τόσο ενισχύονται και οι αγορές CDS, προκειμένου οι επενδυτές να προστατευθούν από τυχόν χρεοκοπία της Τουρκίας.

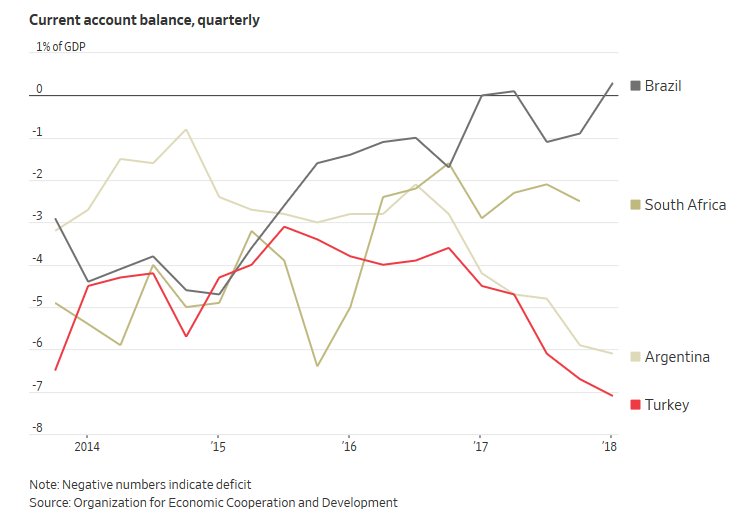

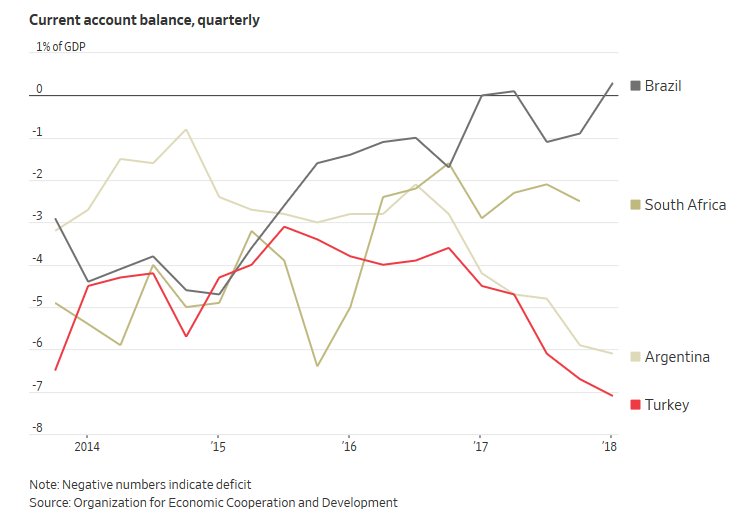

Προβληματικό ισοζύγιο τρεχουσών συναλλαγών

Ένα από τα μεγαλύτερα προβλήματα για το τουρκικό χρηματοοικονομικό σύστημα δεν είναι άλλο από το υψηλό έλλειμμα τρεχουσών συναλλαγών, κάτι που σημαίνει ότι η χώρα έχει άμεση ανάγκη την εισροή ξένων κεφαλαίων για να διατηρήσει ζωντανή την οικονομία της.

Το ΔΝΤ έχει προβλέψει ότι η Τουρκία θα έχει το 2018 το μεγαλύτερο έλλειμμα τρεχουσών συναλλαγών μεταξύ των G20.

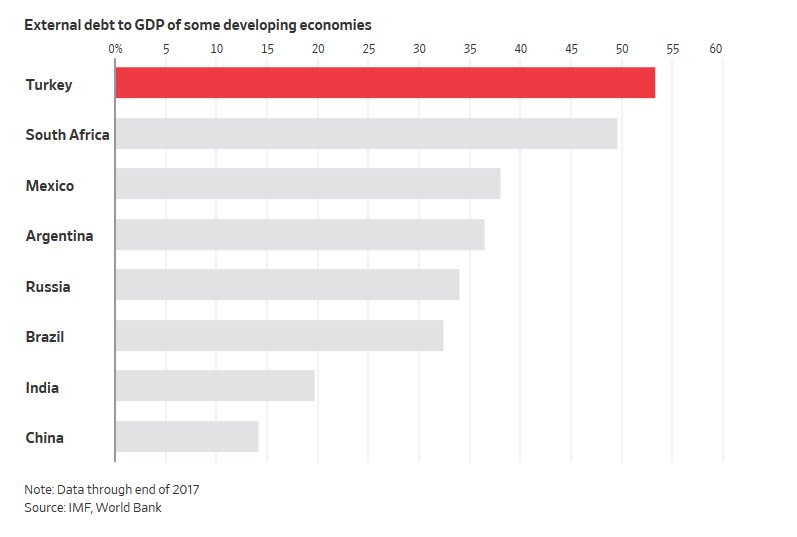

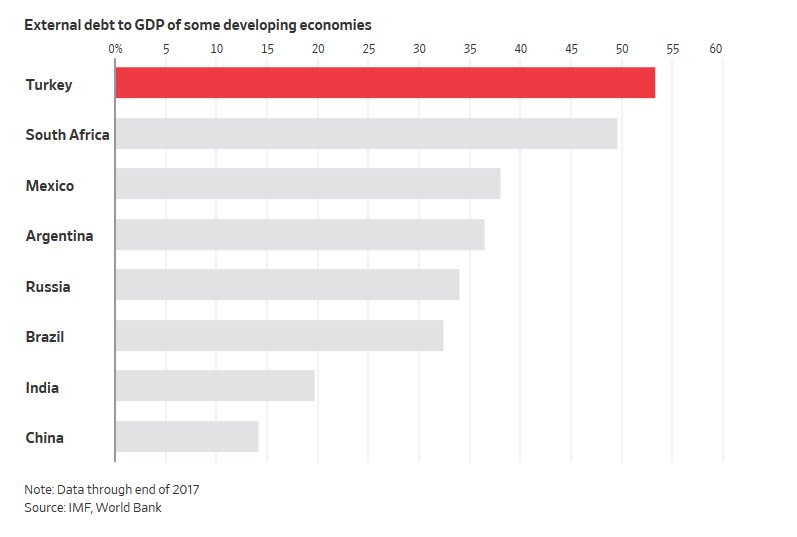

Τεράστιο χρέος σε ξένο νόμισμα

Μία ακόμη απόδειξη της εξάρτησης της Τουρκίας από τις εισροές ξένων κεφαλαίων είναι ότι το μεγαλύτερο μέρος των χρεών της κυβέρνησης, των επιχειρήσεων αλλά και των νοικοκυριών είναι σε ξένο νόμισμα.

www.bankingnews.gr

Το τουρκικό νόμισμα έχει χάσει πάνω από το 45% της αξίας της έναντι του δολαρίου, αναγκάζοντας την Κεντρική Τράπεζα να προχωρήσει στην πρώτη παρέμβαση και να ξεκαθαρίζει ότι θα «κάνει ό,τι είναι απαραίτητο» προκειμένου το τραπεζικό σύστημα να μην αντιμετωπίσει πρόβλημα.

Το τουρκικό νόμισμα έφθασε έως και τις 7,24 λίρες ανά δολάριο και έως τις 8,1 λίρες ανά ευρώ.

Παράλληλα η τραπεζική ρυθμιστική αρχή της Τουρκίας, επέβαλε ένα όριο στο ποσό συναλλαγών σε ξένο συνάλλαγμα και σε συναλλαγές τύπου swap (που δεν υπερβαίνει το 50% του μετοχικού κεφαλαίου της τράπεζας), ενώ η διοίκηση του Χρηματιστηρίου της Κωνσταντινούπολης ανακοίνωσε ότι από τις 14/8 θα απαγορευθεί το short selling.

Αυτή ακριβώς η κίνηση βοήθησε ώστε να «μαζευτούν» οι απώλειες για τον Γενικό Δείκτη του Χρηματιστηρίου της Κωνσταντινούπολης (BIST 100), ο οποίος έκλεισε τη συνεδρίαση της Δευτέρας 13/8 με απώλειες 2,38% στις 92.684,55 μονάδες, ενώ νωρίτερα κατέγραφε απώλειες άνω του 4%, βρισκόμενος μια «ανάσα» από τα χαμηλά 52 εβδομάδων, ήτοι στις 88.100 μονάδες.

Όλα, όμως, τα παραπάνω μοιάζουν να αποτελούν ήπια αντιβιοτικά σε έναν ασθενή που μάλλον χρειάζεται πιο επιθετική θεραπεία προκειμένου να ανακάμψει.

Η Τουρκία είναι μία ειδική περίπτωση.

Σαφώς έχει πρόβλημα χρέους, αλλά σε αντίθεση με άλλες χώρες που βρέθηκαν σε κρίση (όπως για παράδειγμα η Ελλάδα) το χρέος δεν οφείλεται στον εκτεταμένο δανεισμό του δημοσίου, αλλά των επιχειρήσεων.

Ως εκ τούτου η διάσωση είναι μία πολύ πιο δύσκολη υπόθεση, απ’ ότι εάν το πρόβλημα μπορούσε να λυθεί με την εφαρμογή μίας σφιχτής νομισματικής πολιτικής (κάτι στο οποίο, πάντως, ο Erdogan εμφανίζεται πλήρως αντίθετος).

Τα μέτρα που ανακοίνωσε η κεντρική τράπεζα

Η κεντρική τράπεζα ανακοίνωσε ότι τα ελάχιστα επιτόκια δανεισμού προς τις τράπεζες για τις εγγυήσεις έναντι των συναλλαγών σε τουρκική λίρα θα αναθεωρηθούν με βάση τον τύπο και την ωρίμανση, δίνοντας έτσι στις τράπεζες ευελιξία στην διαχείριση των εγγυήσεων.

Με τον κανονισμό αυτό η προεξοφλημένη αξία των υφιστάμενων χωρίς επιβάρυνση εγγυήσεων προβλέπεται να αυξηθεί κατά περίπου 3,8 δισ. τουρκικές λίρες.

Σύμφωνα με την κεντρική τράπεζα, τα όρια των καταθέσεων σε ξένο συνάλλαγμα που χρησιμοποιούνται ως εγγυήσεις για τις συναλλαγές των τραπεζών σε τουρκική λίρα αυξήθηκαν στα 20 δισ. ευρώ, από 7,2 δισ. ευρώ.

Η κεντρική τράπεζα ανέφερε πως οι παραδοσιακές δημοπρασίες repo ή οι δημοπρασίες πώλησης καταθέσεων είναι δυνατό να πραγματοποιηθούν με ωριμάνσεις που δεν ξεπερνούν τις 91 ημέρες.

Για τις ημέρες με σχετικά υψηλότερες ανάγκες χρηματοδότησης, μπορούν να πραγματοποιηθούν περισσότερες από μία δημοπρασίες repo με ωριμάνσεις 6-10 ημερών.

Παράλληλα τα τρέχοντα όρια καταθέσεων σε ξένο συνάλλαγμα των τραπεζών που ανέρχονται σε περίπου 50 δισ. δολάρια ΗΠΑ ίσως αυξηθούν και μπορεί να βελτιωθούν οι όροι χρήσης εάν κριθεί απαραίτητο.

Η κεντρική τράπεζα τονίζει ότι θα παρακολουθεί στενά το βάθος της αγοράς και τους σχηματισμούς των τιμών, και θα λάβει όλα τα απαραίτητα μέτρα για να διατηρήσει την χρηματοπιστωτική σταθερότητα, εάν κριθεί απαραίτητο.

Ο φόβος της μετάδοσης στις αναδυόμενες αγορές

«Πως είναι δυνατόν μία αγορά, όπως το Χρηματιστήριο της Κωνσταντινούπολης, η κεφαλαιοποίηση του οποίου είναι μικρότερη από αυτή της Nexflix να μπορεί να προκαλέσει τέτοια αναστάτωση;», αναρωτιέται σε report της η Katie Nixon, επικεφαλής επενδύσεων στη Northern Trust.

Σύμφωνα με την ειδικό αυτό οφείλεται στο γεγονός ότι η πορεία της Τουρκίας μπορεί να επηρεάσει τα αδύναμα νομίσματα άλλων αναδυόμενων αγορών, με αποτέλεσμα «αυτό που συμβαίνει στην Τουρκία να μην μείνει στην Τουρκία».

Ήδη τα νομίσματα αρκετών αναδυόμενων αγορών ακολουθούν πορεία ανάλογη με αυτή της τουρκικής λίρας, με κάποιες κεντρικές τράπεζες (όπως στην περίπτωση της Αργεντινής) να προχωρούν σε άμεση παρέμβαση στις αγορές συναλλάγματος προκειμένου να σταματήσουν την κατάρρευσή τους.

Η επίθεση του Trump και ο ρόλος του ΔΝΤ

Σαφώς η επιθετική στάση των ΗΠΑ έναντι της Τουρκίας ήταν αυτή που οδήγησε στην κρίση ή που κατά άλλους αποκάλυψε τα καλά κρυμμένα προβλήματα της τουρκικής οικονομίας.

«Οι ΗΠΑ επέλεξαν να δώσουν μία γερή κλωτσιά στην Τουρκία ενώ η ίδια βρίσκονταν ήδη στο χώμα.

Όμως το πρόβλημα αυτό δεν είναι πρόβλημα ΗΠΑ – Τουρκίας, αλλά ένα πρόβλημα που μπορεί να εξαπλωθεί με ταχύτητα και αλλού», εκτιμά ο Dennis Gartman.

Το μεγάλο πρόβλημα έγκειται στο γεγονός ότι τουρκικές τράπεζες και επιχειρήσεις έχουν δάνεια ύψους 220 δισ. δολαρίων σε αμερικανικό νόμισμα και όχι σε τουρκικές λίρες.

Δάνεια τα οποία καθίσταται ακόμη πιο ακριβά να αποπληρωθούν όσο η λίρα κατρακυλά έναντι του δολαρίου.

Η παραπάνω κατάσταση καθιστά ακόμη δυσκολότερη και τη θέση του ΔΝΤ, σε περίπτωση φυσικά που κληθεί από την τουρκική κυβέρνηση, προκειμένου να παράσχει βοήθεια στη χώρα.

Το ΔΝΤ μπορεί να σώσει –φυσικά με τα γνωστά ανταλλάγματα – μία οικονομία αλλά δεν μπορεί να πραγματοποιήσει κάποια παρέμβαση όταν τα προβλήματα εστιάζονται στον ιδιωτικό τομέα.

Ως εκ τούτου το ΔΝΤ ή η ίδια η τουρκική κυβέρνηση θα πρέπει να βρουν μία καλή δικαιολογία εάν θέλουν το Ταμείο να στηρίξει τη χώρα.

Οι αδυναμίες της τουρκικής οικονομίας

Οι επενδυτές φοβούνται όλο και περισσότερο ότι η Τουρκία βρίσκεται εν τω μέσω μίας σφοδρής χρηματοοικονομικής κρίσης, καθώς το νόμισμά της καταρρέει.

Η λίρα έχει υποχωρήσει σχεδόν 40% έναντι του δολαρίου από την αρχή του 2018, ενώ οι αποδόσεις των ομολόγων βρίσκονται στα ύψη.

Η επιβολή κυρώσεων ενάντια δύο κορυφαίων υπουργών της κυβέρνησης Erdogan από τον Donald Trump και η σημερινή (10/8) ανακοίνωσή του ότι στην Τουρκία θα επιβληθούν διπλάσιοι δασμοί για αλουμίνιο και χάλυβα, σε σύγκριση με τις άλλες χώρες, ήταν η σταγόνα που ξεχείλισε το ποτήρι.

Σε εκτενές της αφιέρωμα η Wall Street Journal παρουσιάζει 12 διαγράμματα στα οποία αποτυπώνονται πλήρως τα μεγάλα προβλήματα της τουρκικής οικονομίας αλλά και οι επιπτώσεις που έχει η κρίση την οποία διέρχεται σε άλλες αναδυόμενες αγορές.

«Χωρίς φρένο» η πτώση της λίρας

Το τουρκικό νόμισμα έχει υποχωρήσει για 12 διαδοχικές συνεδριάσεις, κάτι που έχει να συμβεί από τον Νοέμβριο του 1999, δηλαδή λίγο πριν η Τουρκία στραφεί για βοήθεια στο Διεθνές Νομισματικό Ταμείο (ΔΝΤ).

Η πτώση της λίρας είναι μία από τις χειρότερες της τελευταίας 10ετίας μεταξύ των νομισμάτων των G20, συμπεριλαμβανομένης και της παγκόσμιας κρίσης του 2008 – 2009.

«Παραγωγός» πληθωρισμού

Η συνεχιζόμενη πτώση του νομίσματος, αυξάνει τις τιμές των εισαγόμενων προϊόντων, τροφοδοτώντας τον πληθωρισμό.

Έκρηξη αποδόσεων στα ομόλογα

Μετρήσιμο βάσει των αποδόσεων ομολόγων, το κόστος δανεισμού της χώρας βρίσκεται στη… στρατόσφαιρα, καθώς οι επενδυτές ζητούν πολύ υψηλά επιτόκια προκειμένου να ρισκάρουν να επενδύσουν σε τουρκικά χρεόγραφα.

… αλλά και CDS

Όσο αυξάνονται οι αποδόσεις των ομολόγων τόσο ενισχύονται και οι αγορές CDS, προκειμένου οι επενδυτές να προστατευθούν από τυχόν χρεοκοπία της Τουρκίας.

Προβληματικό ισοζύγιο τρεχουσών συναλλαγών

Ένα από τα μεγαλύτερα προβλήματα για το τουρκικό χρηματοοικονομικό σύστημα δεν είναι άλλο από το υψηλό έλλειμμα τρεχουσών συναλλαγών, κάτι που σημαίνει ότι η χώρα έχει άμεση ανάγκη την εισροή ξένων κεφαλαίων για να διατηρήσει ζωντανή την οικονομία της.

Το ΔΝΤ έχει προβλέψει ότι η Τουρκία θα έχει το 2018 το μεγαλύτερο έλλειμμα τρεχουσών συναλλαγών μεταξύ των G20.

Τεράστιο χρέος σε ξένο νόμισμα

Μία ακόμη απόδειξη της εξάρτησης της Τουρκίας από τις εισροές ξένων κεφαλαίων είναι ότι το μεγαλύτερο μέρος των χρεών της κυβέρνησης, των επιχειρήσεων αλλά και των νοικοκυριών είναι σε ξένο νόμισμα.

www.bankingnews.gr

Σχόλια αναγνωστών