Credit positive το σχέδιο της ΤτΕ για τα NPEs

Θετικά για την πιστοληπτική ικανότητα (credit positive) των ελληνικών τραπεζών αποτιμά την πρόταση της Τράπεζας της Ελλάδος (ΤτΕ) για τα μη εξυπηρετούμενα δάνεια (NPEs), ο οίκος Moody’s, σε έκθεσή του.

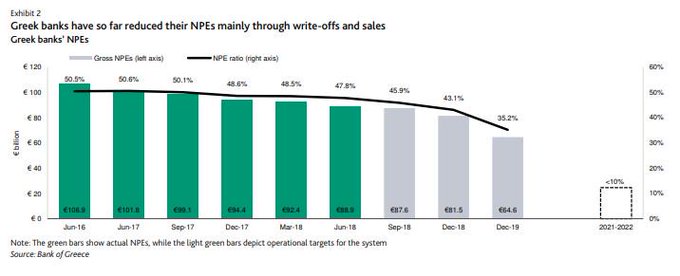

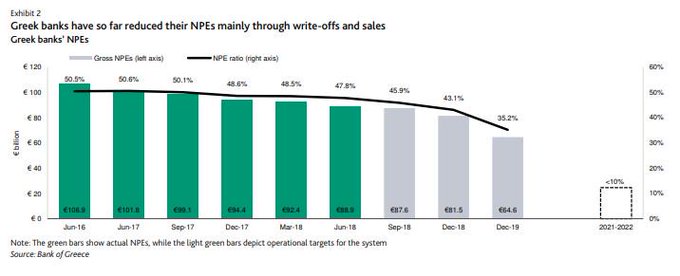

«Στις 22 Νοεμβρίου, η Τράπεζα της Ελλάδος δημοσίευσε πρόταση για τη σημαντική μείωση του δείκτη NPEs των τραπεζών σε λιγότερο από 10%, έναντι πάνω από 40% επί του παρόντος, εντός τριών ετών.

Το σχέδιο απαιτεί τη μεταφορά μεγάλου μέρους των NPEs από τους ισολογισμούς των τραπεζών και ένα μέρος της αναβαλλόμενης φορολογικής απαίτησης (DTCs) σε έναν φορέα ειδικού σκοπού (SPV).

Η πρόταση είναι θετική για τις ελληνικές τράπεζες, καθώς θα βελτιώσει την ποιότητα του ενεργητικού τους και την ποιότητα της κεφαλαιακής τους βάσης, χάρη στο χαμηλότερο ποσοστό των DTCs.

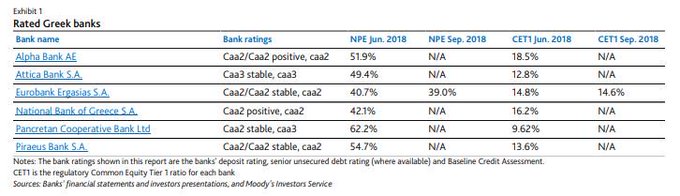

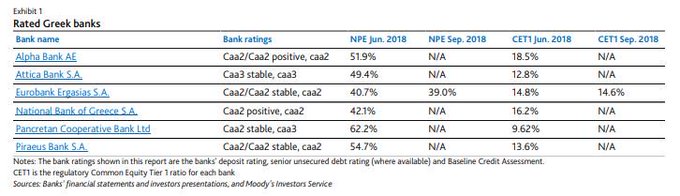

Τα NPEs του ελληνικού τραπεζικού συστήματος ανήλθαν σε 89 δισεκ. ευρώ έως τον Ιούνιο 2018 ή 48% επί των συνολικών δανείων.

Η μείωση επηρεάστηκε επίσης από την έλλειψη δανειακής επέκτασης κατά τα τελευταία έτη και από την αποδυνάμωση των ισολογισμών των τραπεζών.

Παρά το γεγονός ότι τα NPEs των τραπεζών ευθυγραμμίζονται με τους επιχειρησιακούς στόχους που συμφωνήθηκαν με τον ενιαίο εποπτικό μηχανισμό της Ευρωπαϊκής Κεντρικής Τράπεζας, η Τράπεζα της Ελλάδος αναγνωρίζει την ανάγκη δράσης για την ελευθέρωση των πόρων των τραπεζών, ώστε να συνεχιστεί η δανειοδότηση της πραγματικής οικονομίας.

Σύμφωνα με την πρόταση, τα NPEs θα μεταφερθούν σε καθαρή λογιστική αξία (καθαρή από προβλέψεις για ζημίες από δάνεια) στο SPV, μαζί με τα DTCs που αντιστοιχούν στην πρόσθετη δυνητική ζημία. (…)», σχολιάζεται στην έκθεση.

Ο οίκος καταλήγει στο ότι τα παραπάνω «θα βελτιώσουν την ποιότητα του ενεργητικού των τραπεζών, μειώνοντας δραστικά το επίπεδο των NPEs και μειώνοντας το μερίδιο των DTCs (περίπου 16 δισ. ευρώ έως τον Ιούνιο του 2018) στο εποπτικό τους κεφάλαιο, σε περίπου 30% από 57%.

Παρά το ενδεχόμενο μείωσης των Common Equity Tier 1 (CET1) του συστήματος (15,7% τον Ιούνιο 2018) κατά περίπου 3%, θα αυξηθεί το ποσοστό της κεφαλαιουχικής βάσης χωρίς τα DTCs.

«Ωστόσο, η επιτυχία θα εξαρτηθεί από τις τιμές μεταβίβασης των NPEs καθώς και από τον όγκο των κατώτερης ποιότητας χρεογράφων που διατηρούν οι τράπεζες στους ισολογισμούς τους, δεδομένου ότι τα εν λόγω χρεόγραφα θα εξακολουθήσουν να ενέχουν τον κίνδυνο πρόσθετων πιστωτικών ζημιών».

www.bankingnews.gr

«Στις 22 Νοεμβρίου, η Τράπεζα της Ελλάδος δημοσίευσε πρόταση για τη σημαντική μείωση του δείκτη NPEs των τραπεζών σε λιγότερο από 10%, έναντι πάνω από 40% επί του παρόντος, εντός τριών ετών.

Το σχέδιο απαιτεί τη μεταφορά μεγάλου μέρους των NPEs από τους ισολογισμούς των τραπεζών και ένα μέρος της αναβαλλόμενης φορολογικής απαίτησης (DTCs) σε έναν φορέα ειδικού σκοπού (SPV).

Η πρόταση είναι θετική για τις ελληνικές τράπεζες, καθώς θα βελτιώσει την ποιότητα του ενεργητικού τους και την ποιότητα της κεφαλαιακής τους βάσης, χάρη στο χαμηλότερο ποσοστό των DTCs.

Τα NPEs του ελληνικού τραπεζικού συστήματος ανήλθαν σε 89 δισεκ. ευρώ έως τον Ιούνιο 2018 ή 48% επί των συνολικών δανείων.

Η μείωση επηρεάστηκε επίσης από την έλλειψη δανειακής επέκτασης κατά τα τελευταία έτη και από την αποδυνάμωση των ισολογισμών των τραπεζών.

Παρά το γεγονός ότι τα NPEs των τραπεζών ευθυγραμμίζονται με τους επιχειρησιακούς στόχους που συμφωνήθηκαν με τον ενιαίο εποπτικό μηχανισμό της Ευρωπαϊκής Κεντρικής Τράπεζας, η Τράπεζα της Ελλάδος αναγνωρίζει την ανάγκη δράσης για την ελευθέρωση των πόρων των τραπεζών, ώστε να συνεχιστεί η δανειοδότηση της πραγματικής οικονομίας.

Σύμφωνα με την πρόταση, τα NPEs θα μεταφερθούν σε καθαρή λογιστική αξία (καθαρή από προβλέψεις για ζημίες από δάνεια) στο SPV, μαζί με τα DTCs που αντιστοιχούν στην πρόσθετη δυνητική ζημία. (…)», σχολιάζεται στην έκθεση.

Ο οίκος καταλήγει στο ότι τα παραπάνω «θα βελτιώσουν την ποιότητα του ενεργητικού των τραπεζών, μειώνοντας δραστικά το επίπεδο των NPEs και μειώνοντας το μερίδιο των DTCs (περίπου 16 δισ. ευρώ έως τον Ιούνιο του 2018) στο εποπτικό τους κεφάλαιο, σε περίπου 30% από 57%.

Παρά το ενδεχόμενο μείωσης των Common Equity Tier 1 (CET1) του συστήματος (15,7% τον Ιούνιο 2018) κατά περίπου 3%, θα αυξηθεί το ποσοστό της κεφαλαιουχικής βάσης χωρίς τα DTCs.

«Ωστόσο, η επιτυχία θα εξαρτηθεί από τις τιμές μεταβίβασης των NPEs καθώς και από τον όγκο των κατώτερης ποιότητας χρεογράφων που διατηρούν οι τράπεζες στους ισολογισμούς τους, δεδομένου ότι τα εν λόγω χρεόγραφα θα εξακολουθήσουν να ενέχουν τον κίνδυνο πρόσθετων πιστωτικών ζημιών».

www.bankingnews.gr

Σχόλια αναγνωστών