Τα ιστορικά υψηλότερα επιτόκια κεφαλαίων συμβαδίζουν με εκτιμήσεις των πιθανοτήτων ύφεσης

Τις τελευταίες τρεις εβδομάδες, τα 10ετή επιτόκια των ΗΠΑ μειώθηκαν από 3,2% σε σχεδόν 3%.

Ωστόσο, οι τιμές του χρυσού παρέμειναν στο εύρος των 1.215-1.225 δολαρίων έως ότου τα θετικά νέα για τις εμπορικές συνομιλίες των ΗΠΑ να τον οδηγήσουν πάνω από τα 1.230 δολάρια.

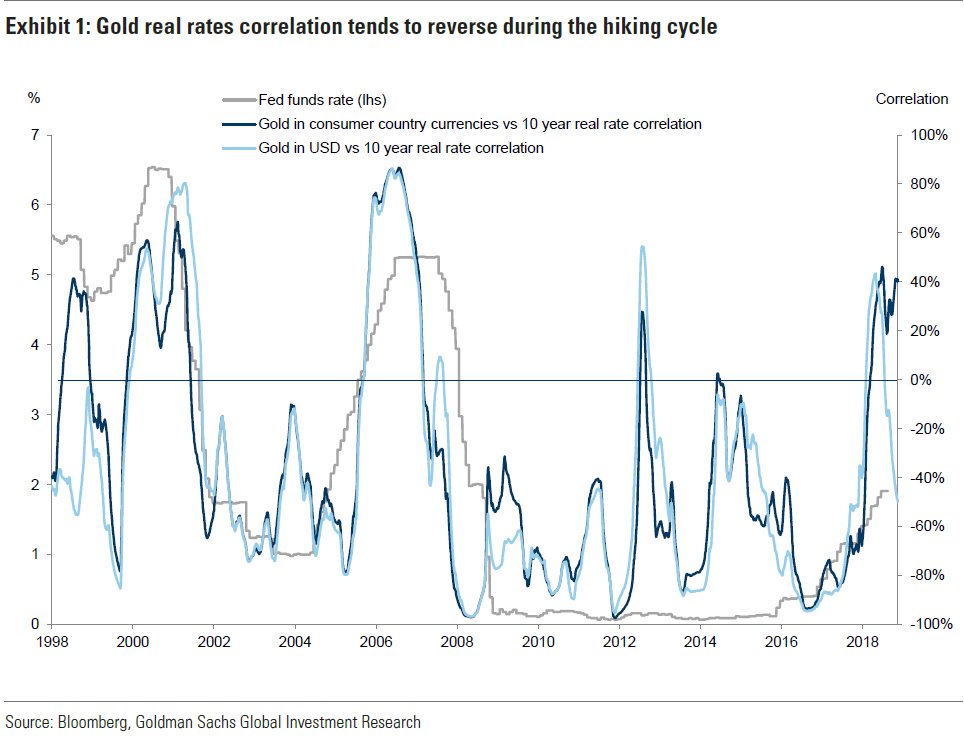

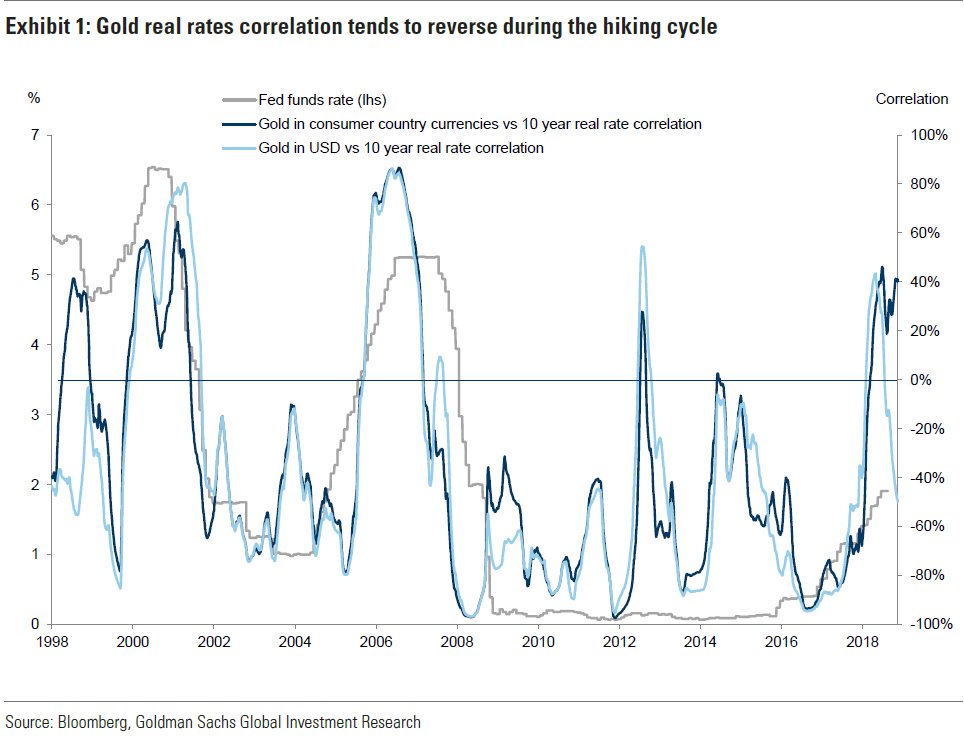

Αυτό ήταν μια έκπληξη για την αγορά, σύμφωνα με την Goldman Sachs, η οποία από το 2008 έχει δει ισχυρή αρνητική συσχέτιση μεταξύ του χρυσού και των μακροπρόθεσμων επιτοκίων των ΗΠΑ.

Αλλά αυτή η αποσύνδεση δεν είναι κάτι νέο και στην πραγματικότητα έχει συνεχιστεί για μεγάλο μέρος του περασμένου έτους.

Επιπλέον, η αρνητική συσχέτιση μεταξύ χρυσού και πραγματικών επιτοκίων τείνει να εξαφανιστεί όταν η Fed αυξάνει τα επιτόκια και μετατοπίζεται θετικά στο μεταγενέστερο στάδιο του κύκλου σύσφιξης.

Αυτή η δυναμική είναι ακόμη πιο ορατή όταν εξετάζουμε τον χρυσό σε όρους τοπικού νομίσματος, γεγονός που συμβάλλει στην απομόνωση των επιπτώσεων στον πλούτο, όπως οι πωλήσεις των νομισμάτων των αναδυόμενων οικονομιών, που πυροδοτήθηκαν από την κλιμάκωση του εμπορικού πολέμου στις ΗΠΑ, επισημαίνει η Goldman Sachs.

Κατά την άποψή της Goldman Sachs, ο κύριος λόγος για τη θετική συσχέτιση των επιτοκίων κατά τη διάρκεια της σύσφιξης της Fed και ιδιαίτερα κατά τα τελευταία στάδια της είναι ότι οι υψηλότεροι πραγματικοί συντελεστές που μπορεί να είναι πηγή κινδύνου για την οικονομία.

Τα ιστορικά υψηλότερα επιτόκια κεφαλαίων συμβαδίζουν με εκτιμήσεις των πιθανοτήτων ύφεσης.

Υπάρχει αναμφισβήτητα κάποια κυκλικότητα σε αυτή τη σχέση, καθώς ο υψηλότερος κίνδυνος υπερθέρμανσης αυξάνει την πιθανότητα ύφεσης και κάνει τη συσχέτηση.

Όμως, ταυτόχρονα, τα υψηλότερα επιτόκια μπορούν επίσης να αυξήσουν τις ανησυχίες της αγοράς για τη μελλοντική επιβράδυνση της ανάπτυξης και την πιθανή ύφεση.

Ειδικότερα, καθώς αυξάνονται τα επιτόκια, μπορούν να βλάψουν τις τιμές των επικίνδυνων περιουσιακών στοιχείων και, συνεπώς, να οδηγήσουν σε περισσότερους φόβους.

Επιπλέον, καθώς τα επιτόκια αυξάνονται, η συσχέτιση των ομολόγων και των μετοχών τείνει να αντιστραφεί από αρνητική σε θετική, καθώς οι υψηλότεροι ρυθμοί πλήττουν τόσο τις μετοχές όσο και τα ομόλογα.

Επομένως, τα ομόλογα καθίστανται φτωχά στην αντιστάθμιση χαρτοφυλακίου κατά τη διάρκεια του μεταγενέστερου σταδίου του κύκλου σύσφιξης της Fed.

Από αυτή την προοπτική, τα υψηλότερα επιτόκια μπορεί να είναι πραγματικά χρήσιμα για τον χρυσό, καθώς δημιουργεί ζήτηση για εναλλακτικό διαφοροποιητή χαρτοφυλακίου.

Ως εκ τούτου, η θετική σχέση μεταξύ των επιτοκίων, της πιθανότητας ύφεσης και της μεταβλητότητας της αγοράς κατά τη διάρκεια του κύκλου σύσφιξης της Fed μπορεί να εξηγήσει τη μετάβαση σε θετική συσχέτιση μεταξύ χρυσού και πραγματικών επιτοκίων.

www.bankingnews.gr

Ωστόσο, οι τιμές του χρυσού παρέμειναν στο εύρος των 1.215-1.225 δολαρίων έως ότου τα θετικά νέα για τις εμπορικές συνομιλίες των ΗΠΑ να τον οδηγήσουν πάνω από τα 1.230 δολάρια.

Αυτό ήταν μια έκπληξη για την αγορά, σύμφωνα με την Goldman Sachs, η οποία από το 2008 έχει δει ισχυρή αρνητική συσχέτιση μεταξύ του χρυσού και των μακροπρόθεσμων επιτοκίων των ΗΠΑ.

Αλλά αυτή η αποσύνδεση δεν είναι κάτι νέο και στην πραγματικότητα έχει συνεχιστεί για μεγάλο μέρος του περασμένου έτους.

Επιπλέον, η αρνητική συσχέτιση μεταξύ χρυσού και πραγματικών επιτοκίων τείνει να εξαφανιστεί όταν η Fed αυξάνει τα επιτόκια και μετατοπίζεται θετικά στο μεταγενέστερο στάδιο του κύκλου σύσφιξης.

Αυτή η δυναμική είναι ακόμη πιο ορατή όταν εξετάζουμε τον χρυσό σε όρους τοπικού νομίσματος, γεγονός που συμβάλλει στην απομόνωση των επιπτώσεων στον πλούτο, όπως οι πωλήσεις των νομισμάτων των αναδυόμενων οικονομιών, που πυροδοτήθηκαν από την κλιμάκωση του εμπορικού πολέμου στις ΗΠΑ, επισημαίνει η Goldman Sachs.

Κατά την άποψή της Goldman Sachs, ο κύριος λόγος για τη θετική συσχέτιση των επιτοκίων κατά τη διάρκεια της σύσφιξης της Fed και ιδιαίτερα κατά τα τελευταία στάδια της είναι ότι οι υψηλότεροι πραγματικοί συντελεστές που μπορεί να είναι πηγή κινδύνου για την οικονομία.

Τα ιστορικά υψηλότερα επιτόκια κεφαλαίων συμβαδίζουν με εκτιμήσεις των πιθανοτήτων ύφεσης.

Υπάρχει αναμφισβήτητα κάποια κυκλικότητα σε αυτή τη σχέση, καθώς ο υψηλότερος κίνδυνος υπερθέρμανσης αυξάνει την πιθανότητα ύφεσης και κάνει τη συσχέτηση.

Όμως, ταυτόχρονα, τα υψηλότερα επιτόκια μπορούν επίσης να αυξήσουν τις ανησυχίες της αγοράς για τη μελλοντική επιβράδυνση της ανάπτυξης και την πιθανή ύφεση.

Ειδικότερα, καθώς αυξάνονται τα επιτόκια, μπορούν να βλάψουν τις τιμές των επικίνδυνων περιουσιακών στοιχείων και, συνεπώς, να οδηγήσουν σε περισσότερους φόβους.

Επιπλέον, καθώς τα επιτόκια αυξάνονται, η συσχέτιση των ομολόγων και των μετοχών τείνει να αντιστραφεί από αρνητική σε θετική, καθώς οι υψηλότεροι ρυθμοί πλήττουν τόσο τις μετοχές όσο και τα ομόλογα.

Επομένως, τα ομόλογα καθίστανται φτωχά στην αντιστάθμιση χαρτοφυλακίου κατά τη διάρκεια του μεταγενέστερου σταδίου του κύκλου σύσφιξης της Fed.

Από αυτή την προοπτική, τα υψηλότερα επιτόκια μπορεί να είναι πραγματικά χρήσιμα για τον χρυσό, καθώς δημιουργεί ζήτηση για εναλλακτικό διαφοροποιητή χαρτοφυλακίου.

Ως εκ τούτου, η θετική σχέση μεταξύ των επιτοκίων, της πιθανότητας ύφεσης και της μεταβλητότητας της αγοράς κατά τη διάρκεια του κύκλου σύσφιξης της Fed μπορεί να εξηγήσει τη μετάβαση σε θετική συσχέτιση μεταξύ χρυσού και πραγματικών επιτοκίων.

www.bankingnews.gr

Σχόλια αναγνωστών