Αναβάθμισε τις αξιολογήσεις της Εθνικής, Alpha Bank, Eurobank σε «Caa1» από «Caa2» – Επιβεβαίωσε της Πειραιώς και της Παγκρήτιας σε «Caa2» και της Attica σε «Caa3»

Σε αναβάθμιση των αξιολογήσεων των Εθνικής Τράπεζας, Alpha Bank και Eurobank προχώρησε ο οίκος Moody’s, ενώ διατήρησε αμετάβλητες τις αξιολογήσεις των Τράπεζας Πειραιώς, Παγκρήτια Τράπεζα και Attica Bank, στον απόηχο της αναβάθμισης της αξιολόγησης της ελληνικής οικονομίας την Παρασκευή 1/3.

Συγκεκριμένα αναβάθμισε Εθνική, Alpha, Eurobank σε Caa1 από Caa2, ενώ επιβεβαίωσε Πειραιώς, Παγκρήτια σε Caa2 και Attica Bank Caa3

Όπως αναφέρει ο οίκος η αλλαγή στις αξιολογήσεις οφείλεται στη βελτίωση των οικονομικών συνθηκών και στην ύπαρξη ενός σχετικά καλύτερου λειτουργικού περιβάλλοντος και φυσικά έχει ως βασική αιτία την αναβάθμιση της ελληνικής οικονομίας.

Επιπρόσθετα η εν λόγω αλλαγή αντικατοπτρίζει την εκτίμηση του οίκου για περαιτέρω βελτίωση των θεμελιωδών δεδομένων των τραπεζών, μέσω της μείωσης των προβληματικών δανείων, της αύξησης των καταθέσεων και της σταδιακής βελτίωσης της αδύναμης κερδοφορίας τους.

Παράλληλα αναφέρεται εκτενώς στη βελτίωση της ελληνικής οικονομίας, παραθέτοντας σειρά στοιχείων τα οποία υπήρχαν και στην έκθεση για την Ελλάδα την 1η Μαρτίου 2019.

Ο αμερικανικός οίκος σημειώνει ότι όλα δείχνουν πως θα υπάρξει βελτίωση στο επίπεδο των Μη Εξυπηρετούμενων Ανοιγμάτων (ΝPEs), με δεδομένη την κατάθεση δύο διαφορετικών προτάσεων για το θέμα από πλευράς ΤτΕ και ΤΧΣ.

Επίσης για την αλλαγή στις αξιολογήσεις έλαβε υπόψη τη μείωση της εξάρτησης των τραπεζών από τον Έκτακτο Μηχανισμό ELA αλλά και την αύξηση των καταθέσεων που έλαβε χώρα το 2018.

Οι αξιολογήσεις ανά τράπεζα είναι οι ακόλουθες:

Εθνική Τράπεζα της Ελλάδος

Η τράπεζα αναβαθμίζεται σε Caa1 από Caa2, καθώς υπάρχει σαφής βελτίωση των οικονομικών συνθηκών στην Ελλάδα.

Για την αναβάθμιση ελήφθη υπόψη η βελτίωση της ποιότητας της κεφαλαιακής βάσης, με τον δείκτη CET1 να φθάνει στο 16,4% τον Σεπτέμβριο 2018 και τα DTCs κοντά στα 4,6 δισ. ευρώ.

Η αξιολόγηση της ελληνικής οικονομίας στο Β1 υποδεικνύει ότι το ελληνικό δημόσιο έχει την ικανότητα να καλύψει αυτά τα DTCs σε περίπτωση ανάγκης.

Επίσης σημαντικό ρόλο έχει διαδραματίσει η μείωση των NPLs και NPEs (τα οποία είναι τα χαμηλότερα μεταξύ των ελληνικών τραπεζών) στο 30% και 42% του συνόλου των δανείων, ενώ τα επίπεδα κάλυψής τους (στο 82% και 60% αντίστοιχα) είναι τα υψηλότερα στον ελληνικό τραπεζικό κλάδο.

Ο οίκος εκτιμά ότι η μείωση των NPEs, μέσω των ηλεκτρονικών πλειστηριασμών, της ρευστοποίησης, της πώλησης και των write-offs θα οδηγήσει σε ένα πιο ευνοϊκό λειτουργικό περιβάλλον.

Επίσης η ΕΤΕ διαθέτει ισχυρότερη –σε σύγκριση με τις άλλες ελληνικές τράπεζες- ρευστότητα, έχει μηδενίσει την εξάρτησή της από τον ELA, ενώ υπήρξε αύξηση κατά 9,1% των καταθέσεων σε αυτήν, σε ετήσια βάση, τον Σεπτέμβριο 2018.

Alpha Bank

Η αναβάθμιση της Alpha Bank AE στο Caa1 από το Caa2 οφείλεται στην σχετικά καλύτερη κεφαλαιακή θέση της τράπεζας.

Η τράπεζα είχε τον υψηλότερο δείκτη αναφοράς για τα ίδια κεφάλαια (Tier 1) της τάξης του 18,3% το Σεπτέμβριο του 2018, ενώ ο συντελεστής των κοινών μετοχών (TCE) όπως αναπροσαρμόστηκε από τον οργανισμό αξιολόγησης για να ενσωματώσει τα DTCs (αναβαλλόμενη φορολογική απαίτηση) σε περίπου 11% από 6,4% πριν.

Η Moody's σημειώνει ότι η Alpha Bank έχει το χαμηλότερο επίπεδο κωδικών DTCs στην κεφαλαιακή της βάση μεταξύ των μεγάλων τραπεζών, γύρω στα 3,3 δισ. ευρώ το Σεπτέμβριο του 2018, που περιλάμβανε περίπου το 37% του ονομαστικού κεφαλαίου της CET1.

Επιπρόσθετα το επίπεδο των NPLs και NPEs βρίσκεται στο 34% και 50% των συνολικών δανείων (Σεπτέμβριος 2018), ενώ τα επίπεδα κάλυψής τους ήταν στο 69% και 47% αντίστοιχα.

Η Moody's πιστεύει ότι το σχέδιο μετασχηματισμού λιανικής της τράπεζας, το οποίο ξεκίνησε τον Ιούλιο του 2018 και συγκεντρώνει ρυθμούς που προδιαγράφουν μακροπρόθεσμες αναδιαρθρώσεις και λύσεις στις προβληματικές της εκθέσεις, θα βοηθήσει την τράπεζα να μειώσει τα NPEs και να επιτύχει το στόχο της ύψους € 8 δισ. περίπου 20% μέχρι το τέλος του 2021 από 22,5 δισ. ευρώ στην Ελλάδα από τον Σεπτέμβριο του 2018.

Το βελτιωμένο προφίλ χρηματοδότησης της τράπεζας αποτελεί επίσης κινητήριο παράγοντα της αξιολόγησης, με το υπόλοιπο της ELA να ανέρχεται μόλις στα € 0,8 δισ. στα μέσα Νοεμβρίου του 2018, από € 8,4 δισ. τον Σεπτέμβριο του 2017, αποτελώντας 1,3% του συνόλου των στοιχείων του ενεργητικού της.

Η Moody's αναμένει ότι αυτό το είδος χρηματοδότησης θα αποπληρωθεί πλήρως το α’ τρίμηνο του 2019.

Επίσης οι καταθέσεις αυξήθηκαν κατά 13% σε ετήσια βάση τον Σεπτέμβριο 2018.

Eurobank Ergasias

Η αναβάθμιση της Eurobank Ergasias SA (Eurobank) στο Caa1 από το Caa2 είναι σύμφωνη με την αναβάθμιση του BCA σε caa1 από το caa2, λαμβάνοντας υπόψη τις οικονομικές επιδόσεις και την κερδοφορία των ομολόγων τους κατά τους εννέα μήνες του 2018, σημαντική αναβάθμιση του δείκτη TCE σε συντελεστή στάθμισης κινδύνου στο 6,1% (ενσωματώνοντας μέρος των κωδικών DTC) από οριακά αρνητικά πριν, μετά την αναβάθμιση της πιστοληπτικής ικανότητας σε B1, που βελτίωσε αποτελεσματικά την αξία αυτών των κωδικών DTC.

Ο δείκτης CET1 της τράπεζας ανήλθε σε 14,6% το Σεπτέμβριο του 2018, ενώ ο βασικός δείκτης PPI ήταν κατά 1,1% υψηλότερος σε σχέση με το εννιάμηνο του 2018, σημειώνοντας καθαρό κέρδος 80,8 εκατ. ευρώ από 61 εκατ. ευρώ το προηγούμενο έτος.

Η Moody's αναφέρει ότι η αναβάθμιση των αξιολογήσεων της Eurobank αποδεικνύει επίσης ότι το πρόσφατα ανακοινωθέν σχέδιο μετασχηματισμού, το οποίο αναμένεται να ολοκληρωθεί το 2019, θα συμβάλει στην περαιτέρω βελτίωση της κεφαλαιακής της βάσης και κερδοφορίας, ενώ ταυτόχρονα θα μείωση σημαντικά τα NPEs μέσω τιτλοποίησης και την αποσυγκέντρωση σε ένα βελτιωμένο περιβάλλον λειτουργίας.

Οι δείκτης NPLs και NPEs της τράπεζας ανερχόταν σε 31% και 39%, αντίστοιχα, τον Σεπτέμβριο του 2018 και η κάλυψη των προβλέψεων NPLs και NPEs ήταν περίπου 68% και 54% αντίστοιχα.

Η εξάρτηση από τον ELA έφθανε τον Νοέμβριο 2018 στα 1,2 δις. ευρώ, δηλαδή στο 2,1% του συνολικού ενεργητικού, ενώ ήταν 7,9 δις. ευρώ στις αρχές του.

Επίσης υπήρξε αύξηση καταθέσεων 13,3%, βάσει στοιχείων έως τον Σεπτέμβριο του 2018.

Η Moody's πιστεύει ότι η τράπεζα θα μπορέσει να αποπληρώσει τον ELA το 2019 και ότι η χρηματοδοτική της ικανότητα θα βελτιωθεί με την πάροδο του χρόνου, ιδίως μετά την ολοκλήρωση του σχεδίου μετασχηματισμού.

Οι σταθερές προοπτικές εξισορροπούν τις δυνατότητες περαιτέρω βελτίωσης των κερδών και του προφίλ χρηματοδότησης της τράπεζας, αλλά και τους υψηλούς κινδύνους από το υψηλό επίπεδο NPE και τη μέτρια κεφαλαιακή βάση της σε σχέση με τις άλλες ελληνικές τράπεζες, γεγονός που με τη σειρά της περιορίζει το BCA της Eurobank.

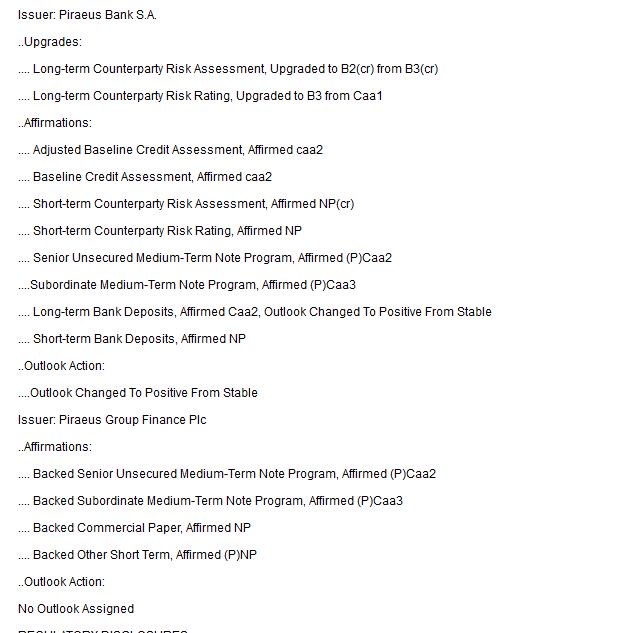

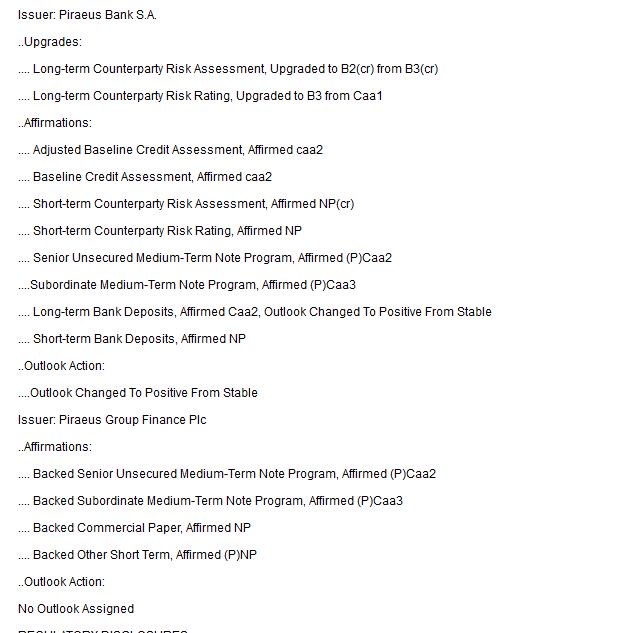

Τράπεζα Πειραιώς

Η διατήρηση αμετάβλητης της αξιολόγησης της τράπεζας οφείλεται στην εκτίμηση του οίκου ότι το κόστος «απορρόφησης» κεφαλαίων θα είναι αρκετά υψηλότερο σε σύγκριση με τους ανταγωνιστές της επί ελληνικού εδάφους.

Ο δείκτης CET1 βρίσκονταν στο 13,7% τον Σεπτέμβριο 2018, δηλαδή ήταν από τους χαμηλότερους στο ελληνικό τραπεζικό σύστημα, ενώ σε αυτόν περιλαμβάνονταν και δύο δισ. ευρώ από CoCos τα οποία θα πρέπει να αποπληρώσει στο ΤΧΣ αφού πρώτα εγκριθεί αυτή η κίνηση από την ΕΚΤ.

Ο οίκος θεωρεί ότι η ποιότητα ενεργητικού της τράπεζας είναι χαμηλότερη σε σύγκριση με τους ανταγωνιστές, ενώ τα NPLs και NPEs βρίσκονταν στο 33% και 54% των συνολικών δανείων τον Σεπτέμβριο 2018.

Βέβαια εκτιμάται ότι η ποιότητα ενεργητικού θα βελτιωθεί σταδιακά, χάρη και στη βελτίωση των γενικότερων οικονομικών συνθηκών αλλά και στην επικέντρωση της τράπεζας στην προσπάθεια μείωσης των NPEs, η οποία θα βοηθηθεί και από τα νέα «εργαλεία» που θα έχει στη διάθεσή του το ελληνικό τραπεζικό σύστημα το επόμενο διάστημα.

Οι θετικές εκτιμήσεις αξιολόγησης της τράπεζας καταγράφουν επίσης βελτιώσεις στο προφίλ χρηματοδότησής της χωρίς την εκταμίευση έκτακτης βοήθειας για την παροχή ρευστότητας (ELA) από τον Ιούλιο του 2018 και την αύξηση των καταθέσεων πελατών στην Ελλάδα κατά 9% σε ετήσια βάση τον Σεπτέμβριο του 2018.

Συνεπώς, ο δείκτης δανείων προς καταθέσεις βελτιώθηκε σε 91% το Σεπτέμβριο του 2018 από 105% το Δεκέμβριο του 2017.

Οι θετικές εκτιμήσεις αξιολόγησης της Moody's θεωρούν επίσης το θετικό καθαρό αποτέλεσμα της Τράπεζας Πειραιώς για τους εννέα μήνες το 2018, αναφέροντας κέρδος 40 εκατ. ευρώ (εξαιρουμένων των διακοπείσες δραστηριότητες) σε σύγκριση με καθαρή ζημιά € 15 εκατ. το προηγούμενο έτος.

Ωστόσο, ο επαναλαμβανόμενος δείκτης PPI της τράπεζας μειώθηκε κατά 13% σε ετήσια βάση, επηρεασμένος κυρίως από την πίεση στα καθαρά έσοδα από τόκους.

Attica Bank

Όπως αναφέρει ο οίκος ο δείκτης CET1 της τράπεζας είναι χαμηλότερος σε σύγκριση με τους ανταγωνιστές της, καθώς διαμορφώθηκε στο 12,2% το Σεπτέμβριο του 2018, συμπεριλαμβανομένων των κρατικών προνομιούχων μετοχών ύψους 100,2 εκατ. ευρώ.

Η τράπεζα, η οποία είναι μια από τις μικρότερες ελληνικές τράπεζες με μερίδιο αγοράς μόλις 1,5%, ανέφερε ότι τα NPEs βρίσκονταν στο 52,4% των συνολικών ανοιγμάτων τον Σεπτέμβριο του 2018, με κάλυψη προβλέψεων 42,5%.

Ο οίκος εκτιμά ότι η συνεχιζόμενη αναδιάρθρωση στην τράπεζα από τη νέα διοίκηση θα αρχίσει να αποδίδει απτά αποτελέσματα στις επιδόσεις της επόμενους 12-18 μήνες.

Οι θετικές εκτιμήσεις αξιολόγησης αποτυπώνουν επίσης τις βελτιώσεις στη χρηματοδότηση και τη ρευστότητα της τράπεζας, οι δε καταθέσεις αυξήθηκαν κατά 15% σε ετήσια βάση από τον Σεπτέμβριο του 2018 και η εξάρτηση από τον ELA μειώθηκε σε περίπου 95 εκατ. ευρώ στο τέλος Δεκεμβρίου 2018 (από 929 εκατ. Ευρώ τον Δεκέμβριο του 2017), μετά από διατραπεζική συναλλαγή επαναγοράς με τη χρήση κρατικού ομολόγου που εκδόθηκε για € 350 εκατ. τον Δεκέμβριο του 2018.

Παγκρήτια Τράπεζα

Η επιβεβαίωση της αξιολόγησης , λαμβάνει υπόψη την κεφαλαιοποίηση των ομοτίμων της τράπεζας, με αναλογία CET1 9,7% και δείκτη NPEs ύψους 61,5% και επίπεδο κάλυψης 41,7% τον Σεπτέμβριο του 2018.

Επιπρόσθετα λαμβάνεται υπόψη στην αξιολόγηση η σχετικά ασθενέστερη γεωγραφική διαφοροποίηση των δανείων και κερδών της τράπεζας, δεδομένου ότι επικεντρώνεται στις μικρές επιχειρήσεις και τις ΜΜΕ της Κρήτης, αλλά και την ανάγκη εκσυγχρονισμού της τράπεζας και την αναβάθμιση των συστημάτων πληροφορικής και των εργαλείων διαχείρισης κινδύνου.

Η επιβεβαίωση των αξιολογήσεων καταγράφει επίσης την πρόκληση που αντιμετωπίζει η τράπεζα για την ενίσχυση της βάσης εσόδων της και την πιθανή ανάγκη καταγραφής πρόσθετων προβλέψεων για ζημίες από δανειακές υποχρεώσεις, δεδομένης της κάλυψης των προβλέψεων χαμηλών αποθεμάτων NPEs.

Η θετική εξέλιξη αξιολόγησης λαμβάνει υπόψη την αύξηση κεφαλαίου της τράπεζας τον Ιανουάριο του 2019, αυξάνοντας το κεφάλαιο CET1 κατά 3,8 εκατ. ευρώ και το χρέος της κατηγορίας 2 κατά 9,4 εκατ. ευρώ, γεγονός που θα ενισχύσει οριακά την κεφαλαιακή βάση της τράπεζας και το αποθεματικό απορρόφησης ζημιών.

Στην πραγματικότητα, η Moody's αναμένει ότι ο δείκτης CET1 της τράπεζας θα αυξηθεί κατά περίπου 30 μονάδες βάσης.

Οι θετικές εκτιμήσεις αξιολόγησης θεωρούν επίσης την ικανότητα της τράπεζας να αυξήσει τις καταθέσεις των πελατών της κατά περίπου 10,3% κατά τη διάρκεια των πρώτων εννέα μηνών του 2018, ενώ ο οργανισμός αξιολόγησης κατανοεί ότι οι καταθέσεις της τράπεζας συνέχισαν να αυξάνονται ακόμη και κατά τη διάρκεια της πρόσφατης αύξησης κεφαλαίου.

Αυτές οι θετικές εξελίξεις είναι πιθανό να επιδεινώσουν σταδιακά τη θετική πίεση στη βαθμολογία BCA της τράπεζας και την κατάταξη των καταθέσεων τους επόμενους 12-18 μήνες.

Κίνητρα για αλλαγές στις αξιολογήσεις

Με την πάροδο του χρόνου, θα μπορούσαν να υπάρξει αύξηση των καταθέσεων μέσω περαιτέρω βελτιώσεων στο μακροοικονομικό περιβάλλον της χώρας, σε συνδυασμό με καλύτερη ποιότητα ενεργητικού, κερδοφορία και χρηματοδότηση.

Η επιστροφή περισσότερων καταθέσεων στο τραπεζικό σύστημα θα αυξήσει επίσης το σύνολο των μη εξασφαλισμένων υποχρεώσεων που έχουν στη διάθεσή τους οι τράπεζες, γεγονός που θα μπορούσε να προκαλέσει αναβάθμιση των καταθέσεων.

Οι καταθέσεις των ελληνικών τραπεζών και των ανώτερων χρεωστικών τίτλων ενδέχεται να υποβαθμιστούν σε περίπτωση πολιτικής αναταραχής στη χώρα για μεγάλο χρονικό διάστημα που επηρεάζει ουσιαστικά την εγχώρια κατανάλωση και την οικονομική δραστηριότητα, οι οποίες έχουν σταδιακά ανακάμψει από μια πολύ χαμηλή βάση.

www.bankingnews.gr

Συγκεκριμένα αναβάθμισε Εθνική, Alpha, Eurobank σε Caa1 από Caa2, ενώ επιβεβαίωσε Πειραιώς, Παγκρήτια σε Caa2 και Attica Bank Caa3

Όπως αναφέρει ο οίκος η αλλαγή στις αξιολογήσεις οφείλεται στη βελτίωση των οικονομικών συνθηκών και στην ύπαρξη ενός σχετικά καλύτερου λειτουργικού περιβάλλοντος και φυσικά έχει ως βασική αιτία την αναβάθμιση της ελληνικής οικονομίας.

Επιπρόσθετα η εν λόγω αλλαγή αντικατοπτρίζει την εκτίμηση του οίκου για περαιτέρω βελτίωση των θεμελιωδών δεδομένων των τραπεζών, μέσω της μείωσης των προβληματικών δανείων, της αύξησης των καταθέσεων και της σταδιακής βελτίωσης της αδύναμης κερδοφορίας τους.

Παράλληλα αναφέρεται εκτενώς στη βελτίωση της ελληνικής οικονομίας, παραθέτοντας σειρά στοιχείων τα οποία υπήρχαν και στην έκθεση για την Ελλάδα την 1η Μαρτίου 2019.

Ο αμερικανικός οίκος σημειώνει ότι όλα δείχνουν πως θα υπάρξει βελτίωση στο επίπεδο των Μη Εξυπηρετούμενων Ανοιγμάτων (ΝPEs), με δεδομένη την κατάθεση δύο διαφορετικών προτάσεων για το θέμα από πλευράς ΤτΕ και ΤΧΣ.

Επίσης για την αλλαγή στις αξιολογήσεις έλαβε υπόψη τη μείωση της εξάρτησης των τραπεζών από τον Έκτακτο Μηχανισμό ELA αλλά και την αύξηση των καταθέσεων που έλαβε χώρα το 2018.

Οι αξιολογήσεις ανά τράπεζα είναι οι ακόλουθες:

Εθνική Τράπεζα της Ελλάδος

Η τράπεζα αναβαθμίζεται σε Caa1 από Caa2, καθώς υπάρχει σαφής βελτίωση των οικονομικών συνθηκών στην Ελλάδα.

Για την αναβάθμιση ελήφθη υπόψη η βελτίωση της ποιότητας της κεφαλαιακής βάσης, με τον δείκτη CET1 να φθάνει στο 16,4% τον Σεπτέμβριο 2018 και τα DTCs κοντά στα 4,6 δισ. ευρώ.

Η αξιολόγηση της ελληνικής οικονομίας στο Β1 υποδεικνύει ότι το ελληνικό δημόσιο έχει την ικανότητα να καλύψει αυτά τα DTCs σε περίπτωση ανάγκης.

Επίσης σημαντικό ρόλο έχει διαδραματίσει η μείωση των NPLs και NPEs (τα οποία είναι τα χαμηλότερα μεταξύ των ελληνικών τραπεζών) στο 30% και 42% του συνόλου των δανείων, ενώ τα επίπεδα κάλυψής τους (στο 82% και 60% αντίστοιχα) είναι τα υψηλότερα στον ελληνικό τραπεζικό κλάδο.

Ο οίκος εκτιμά ότι η μείωση των NPEs, μέσω των ηλεκτρονικών πλειστηριασμών, της ρευστοποίησης, της πώλησης και των write-offs θα οδηγήσει σε ένα πιο ευνοϊκό λειτουργικό περιβάλλον.

Επίσης η ΕΤΕ διαθέτει ισχυρότερη –σε σύγκριση με τις άλλες ελληνικές τράπεζες- ρευστότητα, έχει μηδενίσει την εξάρτησή της από τον ELA, ενώ υπήρξε αύξηση κατά 9,1% των καταθέσεων σε αυτήν, σε ετήσια βάση, τον Σεπτέμβριο 2018.

Alpha Bank

Η αναβάθμιση της Alpha Bank AE στο Caa1 από το Caa2 οφείλεται στην σχετικά καλύτερη κεφαλαιακή θέση της τράπεζας.

Η τράπεζα είχε τον υψηλότερο δείκτη αναφοράς για τα ίδια κεφάλαια (Tier 1) της τάξης του 18,3% το Σεπτέμβριο του 2018, ενώ ο συντελεστής των κοινών μετοχών (TCE) όπως αναπροσαρμόστηκε από τον οργανισμό αξιολόγησης για να ενσωματώσει τα DTCs (αναβαλλόμενη φορολογική απαίτηση) σε περίπου 11% από 6,4% πριν.

Η Moody's σημειώνει ότι η Alpha Bank έχει το χαμηλότερο επίπεδο κωδικών DTCs στην κεφαλαιακή της βάση μεταξύ των μεγάλων τραπεζών, γύρω στα 3,3 δισ. ευρώ το Σεπτέμβριο του 2018, που περιλάμβανε περίπου το 37% του ονομαστικού κεφαλαίου της CET1.

Επιπρόσθετα το επίπεδο των NPLs και NPEs βρίσκεται στο 34% και 50% των συνολικών δανείων (Σεπτέμβριος 2018), ενώ τα επίπεδα κάλυψής τους ήταν στο 69% και 47% αντίστοιχα.

Η Moody's πιστεύει ότι το σχέδιο μετασχηματισμού λιανικής της τράπεζας, το οποίο ξεκίνησε τον Ιούλιο του 2018 και συγκεντρώνει ρυθμούς που προδιαγράφουν μακροπρόθεσμες αναδιαρθρώσεις και λύσεις στις προβληματικές της εκθέσεις, θα βοηθήσει την τράπεζα να μειώσει τα NPEs και να επιτύχει το στόχο της ύψους € 8 δισ. περίπου 20% μέχρι το τέλος του 2021 από 22,5 δισ. ευρώ στην Ελλάδα από τον Σεπτέμβριο του 2018.

Το βελτιωμένο προφίλ χρηματοδότησης της τράπεζας αποτελεί επίσης κινητήριο παράγοντα της αξιολόγησης, με το υπόλοιπο της ELA να ανέρχεται μόλις στα € 0,8 δισ. στα μέσα Νοεμβρίου του 2018, από € 8,4 δισ. τον Σεπτέμβριο του 2017, αποτελώντας 1,3% του συνόλου των στοιχείων του ενεργητικού της.

Η Moody's αναμένει ότι αυτό το είδος χρηματοδότησης θα αποπληρωθεί πλήρως το α’ τρίμηνο του 2019.

Επίσης οι καταθέσεις αυξήθηκαν κατά 13% σε ετήσια βάση τον Σεπτέμβριο 2018.

Eurobank Ergasias

Η αναβάθμιση της Eurobank Ergasias SA (Eurobank) στο Caa1 από το Caa2 είναι σύμφωνη με την αναβάθμιση του BCA σε caa1 από το caa2, λαμβάνοντας υπόψη τις οικονομικές επιδόσεις και την κερδοφορία των ομολόγων τους κατά τους εννέα μήνες του 2018, σημαντική αναβάθμιση του δείκτη TCE σε συντελεστή στάθμισης κινδύνου στο 6,1% (ενσωματώνοντας μέρος των κωδικών DTC) από οριακά αρνητικά πριν, μετά την αναβάθμιση της πιστοληπτικής ικανότητας σε B1, που βελτίωσε αποτελεσματικά την αξία αυτών των κωδικών DTC.

Ο δείκτης CET1 της τράπεζας ανήλθε σε 14,6% το Σεπτέμβριο του 2018, ενώ ο βασικός δείκτης PPI ήταν κατά 1,1% υψηλότερος σε σχέση με το εννιάμηνο του 2018, σημειώνοντας καθαρό κέρδος 80,8 εκατ. ευρώ από 61 εκατ. ευρώ το προηγούμενο έτος.

Η Moody's αναφέρει ότι η αναβάθμιση των αξιολογήσεων της Eurobank αποδεικνύει επίσης ότι το πρόσφατα ανακοινωθέν σχέδιο μετασχηματισμού, το οποίο αναμένεται να ολοκληρωθεί το 2019, θα συμβάλει στην περαιτέρω βελτίωση της κεφαλαιακής της βάσης και κερδοφορίας, ενώ ταυτόχρονα θα μείωση σημαντικά τα NPEs μέσω τιτλοποίησης και την αποσυγκέντρωση σε ένα βελτιωμένο περιβάλλον λειτουργίας.

Οι δείκτης NPLs και NPEs της τράπεζας ανερχόταν σε 31% και 39%, αντίστοιχα, τον Σεπτέμβριο του 2018 και η κάλυψη των προβλέψεων NPLs και NPEs ήταν περίπου 68% και 54% αντίστοιχα.

Η εξάρτηση από τον ELA έφθανε τον Νοέμβριο 2018 στα 1,2 δις. ευρώ, δηλαδή στο 2,1% του συνολικού ενεργητικού, ενώ ήταν 7,9 δις. ευρώ στις αρχές του.

Επίσης υπήρξε αύξηση καταθέσεων 13,3%, βάσει στοιχείων έως τον Σεπτέμβριο του 2018.

Η Moody's πιστεύει ότι η τράπεζα θα μπορέσει να αποπληρώσει τον ELA το 2019 και ότι η χρηματοδοτική της ικανότητα θα βελτιωθεί με την πάροδο του χρόνου, ιδίως μετά την ολοκλήρωση του σχεδίου μετασχηματισμού.

Οι σταθερές προοπτικές εξισορροπούν τις δυνατότητες περαιτέρω βελτίωσης των κερδών και του προφίλ χρηματοδότησης της τράπεζας, αλλά και τους υψηλούς κινδύνους από το υψηλό επίπεδο NPE και τη μέτρια κεφαλαιακή βάση της σε σχέση με τις άλλες ελληνικές τράπεζες, γεγονός που με τη σειρά της περιορίζει το BCA της Eurobank.

Τράπεζα Πειραιώς

Η διατήρηση αμετάβλητης της αξιολόγησης της τράπεζας οφείλεται στην εκτίμηση του οίκου ότι το κόστος «απορρόφησης» κεφαλαίων θα είναι αρκετά υψηλότερο σε σύγκριση με τους ανταγωνιστές της επί ελληνικού εδάφους.

Ο δείκτης CET1 βρίσκονταν στο 13,7% τον Σεπτέμβριο 2018, δηλαδή ήταν από τους χαμηλότερους στο ελληνικό τραπεζικό σύστημα, ενώ σε αυτόν περιλαμβάνονταν και δύο δισ. ευρώ από CoCos τα οποία θα πρέπει να αποπληρώσει στο ΤΧΣ αφού πρώτα εγκριθεί αυτή η κίνηση από την ΕΚΤ.

Ο οίκος θεωρεί ότι η ποιότητα ενεργητικού της τράπεζας είναι χαμηλότερη σε σύγκριση με τους ανταγωνιστές, ενώ τα NPLs και NPEs βρίσκονταν στο 33% και 54% των συνολικών δανείων τον Σεπτέμβριο 2018.

Βέβαια εκτιμάται ότι η ποιότητα ενεργητικού θα βελτιωθεί σταδιακά, χάρη και στη βελτίωση των γενικότερων οικονομικών συνθηκών αλλά και στην επικέντρωση της τράπεζας στην προσπάθεια μείωσης των NPEs, η οποία θα βοηθηθεί και από τα νέα «εργαλεία» που θα έχει στη διάθεσή του το ελληνικό τραπεζικό σύστημα το επόμενο διάστημα.

Οι θετικές εκτιμήσεις αξιολόγησης της τράπεζας καταγράφουν επίσης βελτιώσεις στο προφίλ χρηματοδότησής της χωρίς την εκταμίευση έκτακτης βοήθειας για την παροχή ρευστότητας (ELA) από τον Ιούλιο του 2018 και την αύξηση των καταθέσεων πελατών στην Ελλάδα κατά 9% σε ετήσια βάση τον Σεπτέμβριο του 2018.

Συνεπώς, ο δείκτης δανείων προς καταθέσεις βελτιώθηκε σε 91% το Σεπτέμβριο του 2018 από 105% το Δεκέμβριο του 2017.

Οι θετικές εκτιμήσεις αξιολόγησης της Moody's θεωρούν επίσης το θετικό καθαρό αποτέλεσμα της Τράπεζας Πειραιώς για τους εννέα μήνες το 2018, αναφέροντας κέρδος 40 εκατ. ευρώ (εξαιρουμένων των διακοπείσες δραστηριότητες) σε σύγκριση με καθαρή ζημιά € 15 εκατ. το προηγούμενο έτος.

Ωστόσο, ο επαναλαμβανόμενος δείκτης PPI της τράπεζας μειώθηκε κατά 13% σε ετήσια βάση, επηρεασμένος κυρίως από την πίεση στα καθαρά έσοδα από τόκους.

Attica Bank

Όπως αναφέρει ο οίκος ο δείκτης CET1 της τράπεζας είναι χαμηλότερος σε σύγκριση με τους ανταγωνιστές της, καθώς διαμορφώθηκε στο 12,2% το Σεπτέμβριο του 2018, συμπεριλαμβανομένων των κρατικών προνομιούχων μετοχών ύψους 100,2 εκατ. ευρώ.

Η τράπεζα, η οποία είναι μια από τις μικρότερες ελληνικές τράπεζες με μερίδιο αγοράς μόλις 1,5%, ανέφερε ότι τα NPEs βρίσκονταν στο 52,4% των συνολικών ανοιγμάτων τον Σεπτέμβριο του 2018, με κάλυψη προβλέψεων 42,5%.

Ο οίκος εκτιμά ότι η συνεχιζόμενη αναδιάρθρωση στην τράπεζα από τη νέα διοίκηση θα αρχίσει να αποδίδει απτά αποτελέσματα στις επιδόσεις της επόμενους 12-18 μήνες.

Οι θετικές εκτιμήσεις αξιολόγησης αποτυπώνουν επίσης τις βελτιώσεις στη χρηματοδότηση και τη ρευστότητα της τράπεζας, οι δε καταθέσεις αυξήθηκαν κατά 15% σε ετήσια βάση από τον Σεπτέμβριο του 2018 και η εξάρτηση από τον ELA μειώθηκε σε περίπου 95 εκατ. ευρώ στο τέλος Δεκεμβρίου 2018 (από 929 εκατ. Ευρώ τον Δεκέμβριο του 2017), μετά από διατραπεζική συναλλαγή επαναγοράς με τη χρήση κρατικού ομολόγου που εκδόθηκε για € 350 εκατ. τον Δεκέμβριο του 2018.

Παγκρήτια Τράπεζα

Η επιβεβαίωση της αξιολόγησης , λαμβάνει υπόψη την κεφαλαιοποίηση των ομοτίμων της τράπεζας, με αναλογία CET1 9,7% και δείκτη NPEs ύψους 61,5% και επίπεδο κάλυψης 41,7% τον Σεπτέμβριο του 2018.

Επιπρόσθετα λαμβάνεται υπόψη στην αξιολόγηση η σχετικά ασθενέστερη γεωγραφική διαφοροποίηση των δανείων και κερδών της τράπεζας, δεδομένου ότι επικεντρώνεται στις μικρές επιχειρήσεις και τις ΜΜΕ της Κρήτης, αλλά και την ανάγκη εκσυγχρονισμού της τράπεζας και την αναβάθμιση των συστημάτων πληροφορικής και των εργαλείων διαχείρισης κινδύνου.

Η επιβεβαίωση των αξιολογήσεων καταγράφει επίσης την πρόκληση που αντιμετωπίζει η τράπεζα για την ενίσχυση της βάσης εσόδων της και την πιθανή ανάγκη καταγραφής πρόσθετων προβλέψεων για ζημίες από δανειακές υποχρεώσεις, δεδομένης της κάλυψης των προβλέψεων χαμηλών αποθεμάτων NPEs.

Η θετική εξέλιξη αξιολόγησης λαμβάνει υπόψη την αύξηση κεφαλαίου της τράπεζας τον Ιανουάριο του 2019, αυξάνοντας το κεφάλαιο CET1 κατά 3,8 εκατ. ευρώ και το χρέος της κατηγορίας 2 κατά 9,4 εκατ. ευρώ, γεγονός που θα ενισχύσει οριακά την κεφαλαιακή βάση της τράπεζας και το αποθεματικό απορρόφησης ζημιών.

Στην πραγματικότητα, η Moody's αναμένει ότι ο δείκτης CET1 της τράπεζας θα αυξηθεί κατά περίπου 30 μονάδες βάσης.

Οι θετικές εκτιμήσεις αξιολόγησης θεωρούν επίσης την ικανότητα της τράπεζας να αυξήσει τις καταθέσεις των πελατών της κατά περίπου 10,3% κατά τη διάρκεια των πρώτων εννέα μηνών του 2018, ενώ ο οργανισμός αξιολόγησης κατανοεί ότι οι καταθέσεις της τράπεζας συνέχισαν να αυξάνονται ακόμη και κατά τη διάρκεια της πρόσφατης αύξησης κεφαλαίου.

Αυτές οι θετικές εξελίξεις είναι πιθανό να επιδεινώσουν σταδιακά τη θετική πίεση στη βαθμολογία BCA της τράπεζας και την κατάταξη των καταθέσεων τους επόμενους 12-18 μήνες.

Κίνητρα για αλλαγές στις αξιολογήσεις

Με την πάροδο του χρόνου, θα μπορούσαν να υπάρξει αύξηση των καταθέσεων μέσω περαιτέρω βελτιώσεων στο μακροοικονομικό περιβάλλον της χώρας, σε συνδυασμό με καλύτερη ποιότητα ενεργητικού, κερδοφορία και χρηματοδότηση.

Η επιστροφή περισσότερων καταθέσεων στο τραπεζικό σύστημα θα αυξήσει επίσης το σύνολο των μη εξασφαλισμένων υποχρεώσεων που έχουν στη διάθεσή τους οι τράπεζες, γεγονός που θα μπορούσε να προκαλέσει αναβάθμιση των καταθέσεων.

Οι καταθέσεις των ελληνικών τραπεζών και των ανώτερων χρεωστικών τίτλων ενδέχεται να υποβαθμιστούν σε περίπτωση πολιτικής αναταραχής στη χώρα για μεγάλο χρονικό διάστημα που επηρεάζει ουσιαστικά την εγχώρια κατανάλωση και την οικονομική δραστηριότητα, οι οποίες έχουν σταδιακά ανακάμψει από μια πολύ χαμηλή βάση.

www.bankingnews.gr

Σχόλια αναγνωστών