Το βασικό ερώτημα είναι εάν η μείωση των επιτοκίων από την FED δεν επιδρά στις αγορές, πως θα δράσουν τα σχέδια της ΕΚΤ που περιλαμβάνουν μείωση επιτοκίων καταθέσεων από -0,40% σε -0,60% και σε νέο κύκλο ποσοτικής χαλάρωσης;

Η FED απέτυχε αναφέρει η αμερικανική επενδυτική τράπεζα J P Morgan και είναι πιθανό να αποτύχει και η ΕΚΤ με την στρατηγική των μειώσεων επιτοκίων και του νέου QE

Η J P Morgan διατηρεί εδώ και καιρό επιφυλάξεις για την στρατηγική των κεντρικών τραπεζών.

Οι αγορές ωστόσο «μίλησαν» όταν με την ανακοίνωση της μείωσης των επιτοκίων από την FED… οι αγορές διεθνώς διόρθωσαν και σε αυτό συνέβαλλε και η επιβολή νέων δασμών από τις ΗΠΑ στην Κίνα.

Κατά την J P Morgan και τον αναλυτή της ελληνικής καταγωγής Panigirtzoglou το σημαντικό πρόσφατο γεγονός, στην προκειμένη περίπτωση ήταν η απροσδόκητη εκ νέου κλιμάκωση του εμπορικού πολέμου μεταξύ ΗΠΑ και Κίνας, η οποία επιτείνει την οικονομική ύφεση και δημιουργεί προβλήματα στις αγορές.

Η JPMorgan η στρατηγική της FED και η εικόνα των αγορών, υποδηλώνουν ότι έχει αυξηθεί ο κίνδυνο μιας ύφεσης στις ΗΠΑ ή μιας παρατεταμένης επιβράδυνσης.

Η Fed δεν κατόρθωσε να πείσει τις αγορές ότι βρισκόμαστε στην φάση "προσαρμογής στο μέσω του κύκλου" όπως το διάστημα 1995/1998, όπως ισχυρίστηκε επανειλημμένα ο Powell της FED.

H στρατηγική της FED μέσω της μείωσης των επιτοκίων ήρθε να αποδείξει ότι υπάρχουν σοβαροί κίνδυνοι οικονομικών επιβραδύνσεων ή οικονομικών κρίσεων στις ΗΠΑ και διεθνώς.

Πρώτα απ 'όλα, ο λόγος για τον οποίο η αγορά είναι πιθανώς πεπεισμένη ότι η Fed έκανε λάθος είναι ότι σε σύγκριση με το 2007, ή την τελευταία φορά που η Fed ξεκίνησε έναν κύκλο χαλάρωσης - και μείωση των επιτοκίων κατά 0,50% - έναντι 0,25% την τρέχουσα περίοδο - οι συνθήκες είναι πολύ χειρότερες.

Εν τω μεταξύ, εάν συγκριθεί η τρέχουσα οικονομική περίοδος και η περίοδος όπου η FED πραγματοποιούσε προληπτικές μειώσεις επιτοκίων όπως το 1995 και το 1998, τα συμπεράσματα είναι τα εξής.

κατά τη διάρκεια του 1995 και του 1998, η Fed κατάφερε να επαναπροσδιορίσει την αμερικανική καμπύλη αποδόσεων στα ομόλογα, μειώνοντας τα επιτόκια 0,75%.

Το 1995, ένα μήνα πριν από την πρώτη μείωση, οι αγορές προεξοφλούσαν 0,60% μειώσεις επιτοκίων και η FED τελικώς μείωσε 0,75%.

Σε αντίθεση με το 1995 και το 1998, οι αγορές επιτοκίων αμφισβητούν επί του παρόντος ότι η Fed θα κάνει αρκετά στο εγγύς μέλλον.

Οι χρηματιστηριακές τιμές προεξοφλούν ένα παρατεταμένο ρυθμό μειώσεων στα επιτόκια μέχρι τις αρχές του 2021.

Η αποσύνδεση μεταξύ αγορών επιτοκίων και μετοχών έχει επιδεινωθεί και αυτό υποχρεώνει την FED να συνεχίσει τις μειώσεις των επιτοκίων για να αποτρέψει την διόρθωση στις αγορές.

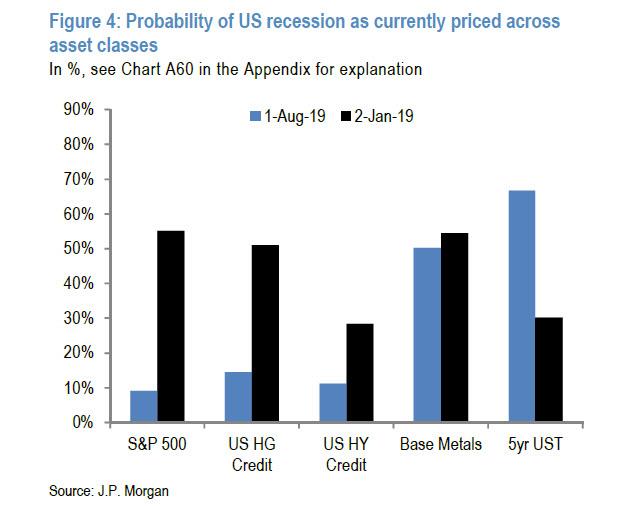

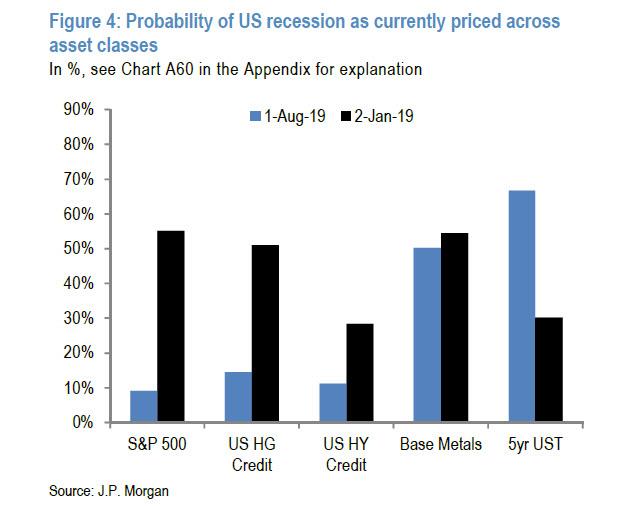

Εν τω μεταξύ, εάν εξεταστεί αποκλειστικά η αγορά ομολόγων αντί των μετοχών, ο κίνδυνος ύφεσης αυξήθηκε περαιτέρω μετά την ανακοίνωση των νέων δασμών.

Η αποσύνδεση των αγορών μετοχών και επιτοκίων είναι ακόμα πιο εντυπωσιακή.

Η απόδοση των 5ετών αμερικανικών ομολόγων αυξάνει την πιθανότητα ύφεσης των ΗΠΑ κατά 70% έναντι μόνο 5% -10% πριν λίγο καιρό.

Το σημαντικό στοιχείο είναι ότι παρατηρείται αποσύνδεση των αγορών μετοχών και ομολόγων ενώ φαίνεται απίθανο να μπορούν να εναρμονιστούν οι αγορές κρατικών ομολόγων με τις επικίνδυνες μετοχές.

Η Fed θα πρέπει να μειώσει τα επιτόκια έως 1% έως στις αρχές του 2021 για να εξασφαλίσει ένα αναπτυξιακό περιβάλλον και για να ικανοποιήσει συγχρόνως τις αγορές μετοχών και ομολόγων.

Πρακτικά ο μόνος τρόπος για να αποτραπεί μια διόρθωση μεσοπρόθεσμα σε μετοχές και ομόλογα είναι εάν η Fed μειώσει τα επιτόκια τουλάχιστον άλλες 4 φορές.

Σύμφωνα με την JPMorgan, «πιθανότατα όχι», εκτός αν βέβαια το Trump καταφέρει να μετατρέψει τον τρίτο παγκόσμιο πόλεμο του εμπορίου σε κάτι ακόμα πιο επιθετικό.

Μετοχές ή ομόλογα είναι πιθανό να αποδειχθούν ότι έχουν κάνει λάθος.

Το βασικό ερώτημα είναι εάν η μείωση των επιτοκίων από την FED δεν επιδρά στις αγορές, πως θα δράσουν τα σχέδια της ΕΚΤ που περιλαμβάνουν μείωση επιτοκίων καταθέσεων από -0,40% σε -0,60% και σε νέο κύκλο ποσοτικής χαλάρωσης;

Πιθανότατα ούτε οι κινήσεις της ΕΚΤ θα έχουν την αναμενόμενη επίδραση στις αγορές

Πολύ λίγη, πολύ αργά ενώ αυξάνονται οι δασμοί των ΗΠΑ, θα μπορούσε να θεωρηθεί η απόφαση της FED να μειώσει κατά 0,25% τα επιτόκια παρέμβασης του δολαρίου.

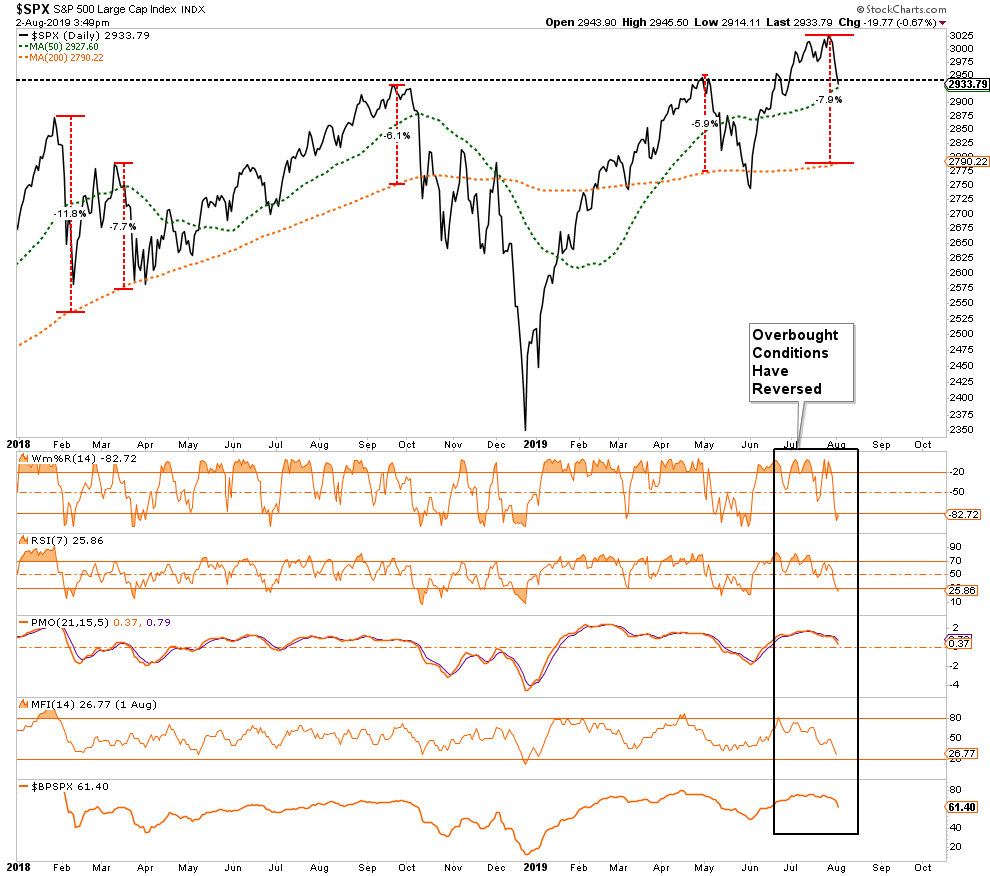

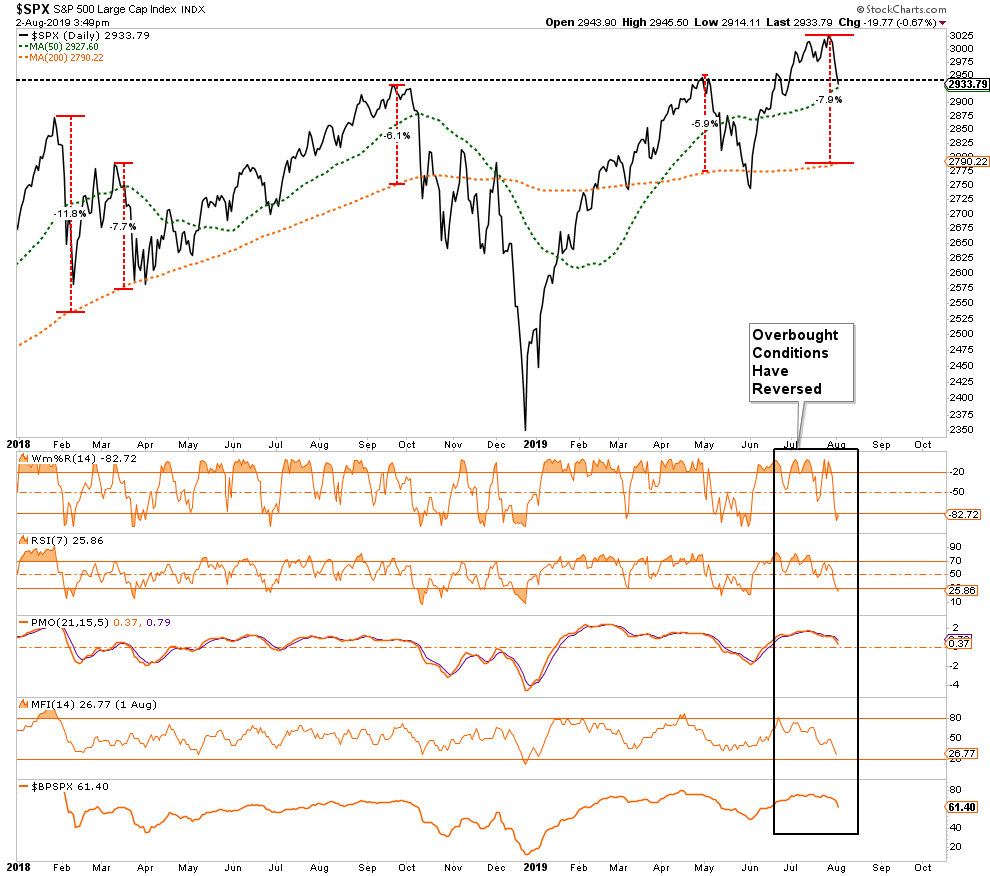

Στις αγορές ήδη επικρατούν συνθήκες όπου πολλοί χρηματιστηριακοί δείκτες και μετοχές βρίσκονται σε υπερτιμημένη ζώνη.

Ωστόσο υπάρχουν κάποια σημάδια που δίνουν βραχυπρόθεσμα σήματα πώλησης.

Η μείωση των επιτοκίων από την Fed που θεωρείται αποκαρδιωτική και αύξηση των δασμών κατά της Κίνας παρείχαν τους καταλύτες βραχυπρόθεσμα οι αγορές να διορθώσουν λελογισμένα.

Ο κίνδυνος αυξάνεται

Η τρέχουσα διόρθωση στην Wall δεν αποκλείεται να μην είναι προσωρινή, τα τεχνικά μοντέλα εξακολουθούν να υποδεικνύουν πιθανότητα συνεχούς διόρθωσης τους επόμενους δύο μήνες.

Το τελευταίο διάστημα σημειώθηκαν διορθωτικές κινήσεις σε πολλές αγορές.

Οι αγορές δεν είχαν «τιμολογήσει» σωστά τις κινήσεις Fed και δεν είχαν προβλέψει τους νέους δασμούς κατά της Κίνας.

Έτσι ... οι αγορές πρέπει να τιμολογούν – με βάση μια «νέα πραγματικότητα» ή ακριβέστερα, μια «νέα υπόθεση του τι πρόκειται να έρθει».

Ο φόβος αυξάνεται

Οι αγορές γρήγορα ξεπέρασαν την μικρή μείωση των επιτοκίων από την FED και αρχίζουν να επικεντρώνονται στα πιο αδύναμα εταιρικά κέρδη και την οικονομική ανάπτυξη, το σκηνικό γίνεται πιο προβληματικό για τους long επενδυτές.

Υπάρχει κόπωση στην αμερικανική οικονομία.

Ο δείκτης Markit PMI κινείται χαμηλότερα από τον Σεπτέμβριο του 2009

Το πιο σημαντικό, τα ρίσκα για τις μετοχές έχουν αυξηθεί κατακόρυφα αναφέρει και η Bank Of America Merrill Lynch.

-H FED έχει μειώσει 729 φορές τα επιτόκια από την παγκόσμια κρίση και την πτώχευση της Lehman.

Τα επιτόκια μειώνονται όταν η ανάπτυξη δεν είναι ισχυρή.

-Η καταναλωτική εμπιστοσύνη στις ΗΠΑ αυξήθηκε στο υψηλότερο επίπεδο εναντίον της πτώσης της Γερμανικής επιχειρηματικής εμπιστοσύνης σε χαμηλά δ΄ τριμήνου του 1998…

-Οι μετοχές των αναδυόμενων αγορών βρίσκονται στο χαμηλότερο επίπεδο έναντι αμερικανικών μετοχών από το 2003.

-Η Wall Street ειδικά τα χρηματοοικονομικά assets είναι 5,5 φορές το μέγεθος του αμερικανικού ΑΕΠ μεταξύ 1950 και 2000.

Ο κανόνας ήταν 2,5-3,5 φορές.

Η Wall Street είναι τώρα too big to fail δηλαδή πολύ μεγάλη για να αποτύχει.

-Το παγκόσμιο χρέος είναι σήμερα 3,2 φορές το μέγεθος του παγκόσμιου ΑΕΠ, αποτελεί υψηλό όλων των εποχών.

-Οι δασμοί στην Κίνα τον Σεπτέμβριο θα αυξήσουν τις συνολικές εισαγωγές στο 5,6% από 4,5%, το υψηλότερο από το 1972, ενώ ήταν 1,5% πριν από το Trump.

-Οι αμερικανικές εταιρείες ξόδεψαν 114 δολάρια για επαναγορές μετοχών ανά 100 δολάρια κεφαλαίου τα τελευταία 2 χρόνια ... μεταξύ 1998 και 2017 είχαν επενδύσει 60 δολάρια για κάθε 100 δολάρια κεφαλαίου.

-Οι εισροές σε ομόλογα (278 δισ. δολάρια) αυξάνονται με ρυθμούς ρεκόρ το 2019.

-Τα τελευταία 10 χρόνια passive επενδυτικά κεφάλαια έχουν επενδύσει 4,1 τρισεκ δολάρια έναντι 1,5 τρισεκ. δολάρια από τα active funds τα επιθετικά κεφάλαια.

-Μόνο το 6% των μετοχών της MSCI ACWI αντιπροσωπεύει το 53% της παγκόσμιας απόδοσης μετοχών σε ετήσια βάση.

Το πρόβλημα για την Fed και τις αγορές είναι ότι οι μειώσεις των επιτοκίων, σε αυτό το τελευταίο στάδιο του οικονομικού κύκλου, θα έχουν μειωμένο αποτέλεσμα λόγω ενός αδύναμης διαδικασίας μετάδοσης.

Τα επιτόκια της FED είναι ήδη τόσο χαμηλά που είναι αδύνατο να μειωθούν 4% ή 5% ενόψει μιας ύφεσης, όπως έπραξε η αμερικανική κεντρική τράπεζα στο παρελθόν.

Το πραγματικό πρόβλημα είναι ότι η πρόσφατη εμπειρία και η νέα οικονομική έρευνα δείχνουν ότι οι μειώσεις των επιτοκίων γενικά μπορεί να έχουν μικρότερο αντίκτυπο στην οικονομία τώρα από ότι στο παρελθόν.

Το νέο πρόβλημα

Οι μικρές μειώσεις έχουν μικρότερο αντίκτυπο στην "οικονομία", όταν το σύστημα νομισματικής μετάδοσης είναι ασθενές.

Αυτός είναι και ο λόγος για τον οποίο οι φορολογικές μειώσεις απέτυχαν να λειτουργήσουν στις ΗΠΑ όπως είχε προβλεφθεί. Μετά από μια δεκαετία χαμηλών επιτοκίων και πλεονάζουσας ρευστότητας, η δυνατότητα οι αγορές να συνεχίζουν ανοδικά έχει ατονήσει.

Μια παρόμοια δυναμική ίσως εξηγεί γιατί η περικοπή των εταιρικών φόρων του 2017 είχε τόσο ασήμαντες επιπτώσεις στις επενδύσεις κεφαλαίου των εταιρειών.

Βασικά, δεν υπήρχε μεγάλη ζήτηση για επενδύσεις μετά από χρόνια χαμηλών ρυθμών και επιταχυνόμενη2 απόσβεσης.

Αυτή η έλλειψη ανεκμετάλλευτης ζήτησης σημαίνει επίσης ότι η μείωση των επιτοκίων είναι απίθανο να προτρέψει τις επιχειρήσεις να επενδύσουν περισσότερα.

Έχει εμφανιστεί διπλό πρόβλημα.

Η Fed έχει λιγότερα περιθώρια για μείωση των επιτοκίων και το όφελος από τις μειώσεις είναι μικρότερο από το συνηθισμένο.

«Εν τω μεταξύ οι εμπορικές συνομιλίες συνεχίζονται και κατά τη διάρκεια των συνομιλιών οι ΗΠΑ, θα επιβάλλουν, την 1η Σεπτεμβρίου, επιπλέον δασμούς 10% σε προϊόντα της Κίνας αξίας 300 δισεκατομμυρίων δολαρίων δολάρια αγαθών και προϊόντων που προέρχονται από την Κίνα στη χώρα μας

Ενώ οι αγορές πιστεύουν ότι το Trump ο αμερικανός Πρόεδρος έχει το πάνω χέρι, προς το παρόν η Κίνα αντέχει.

Μπορούν να κρατήσουν οικονομικές πιέσεις πολύ περισσότερο Ενώ η τελευταία κίνηση του Προέδρου Trump – με τους νέους δασμούς - θα μπορούσε να αποτελεί προσπάθεια να αναγκάσει την Fed να μειώσει περαιτέρω τα επιτόκια, αυτό όμως είναι ένα επικίνδυνο παιχνίδι.

Οι μειώσεις των επιτοκίων της Fed και οι μεταβολές στη νομισματική πολιτική εμφανίζουν ετεροχρονισμό φάσης και χρειάζονται εννέα έως δώδεκα μήνες για να έχουν αντίκτυπο στην οικονομία.

Αντιθέτως οι δασμοί του Trump έχουν σχεδόν άμεση επίδραση στην ψυχολογία της αγοράς και στις εταιρίες.

Ενώ το Trump μπορεί τελικώς να εξαναγκάσει την FED να μειώσει τα επιτόκια περαιτέρω, θα έχουν πιθανότατα πολύ πιο αθόρυβα αποτελέσματα από ό, τι πιστεύεται σήμερα.

Με την επιπρόσθετη πίεση στα εταιρικά κέρδη, σε ένα ήδη επιδεινούμενο περιβάλλον, αυτό θα μπορούσε να εξελιχθεί σε δυνητικά χειρότερο αποτέλεσμα για τους επενδυτές.

Όπως έχει αναφέρει και ο Warren Buffett η τιμή είναι αυτό που πληρώνει ένας επενδυτής και η αξία είναι αυτό που παίρνει.

Τα τελευταία πενήντα χρόνια το p/e της αγοράς ήταν κατά μέσο όρο 15 φορές και το 10ετές ομόλογο 6,5% και τώρα είναι 2% αυτό σημαίνει ότι το P/E είναι σήμερα 10% υψηλότερο από το ιστορικό υψηλό.

Συγκρίνοντας μετοχές με ομόλογα - τα οποία σχεδόν όλοι αναγνωρίζουν ότι είναι μια υπερτιμημένη κατηγορία περιουσιακών στοιχείων – εξάγεται το συμπέρασμα ότι και οι μετοχές είναι ακριβές.

Τα κέρδη του αμερικανικού δείκτη S&P 500 του 2ου τριμήνου του 2019, που αναμενόταν να μειωθούν κατά περίπου 2% - 3%, θα παρουσιάσουν μικρή αύξηση.

Προβλέπεται το 2019 τα κέρδη του S&P σε 168 δολάρια ανά μετοχή ενώ την ίδια στιγμή ο δείκτης S&P 500 έχει αυξηθεί 20%.

Ήδη ο δείκτης S&P 500 εμφανίζει P/E 17,5 τα κέρδη.

Η βασική στρατηγική από εδώ και πέρα στην Wall είναι περιμένετε και θα δούμε τι θα συμβεί.

www.bankingnews.gr

Η J P Morgan διατηρεί εδώ και καιρό επιφυλάξεις για την στρατηγική των κεντρικών τραπεζών.

Οι αγορές ωστόσο «μίλησαν» όταν με την ανακοίνωση της μείωσης των επιτοκίων από την FED… οι αγορές διεθνώς διόρθωσαν και σε αυτό συνέβαλλε και η επιβολή νέων δασμών από τις ΗΠΑ στην Κίνα.

Κατά την J P Morgan και τον αναλυτή της ελληνικής καταγωγής Panigirtzoglou το σημαντικό πρόσφατο γεγονός, στην προκειμένη περίπτωση ήταν η απροσδόκητη εκ νέου κλιμάκωση του εμπορικού πολέμου μεταξύ ΗΠΑ και Κίνας, η οποία επιτείνει την οικονομική ύφεση και δημιουργεί προβλήματα στις αγορές.

Η JPMorgan η στρατηγική της FED και η εικόνα των αγορών, υποδηλώνουν ότι έχει αυξηθεί ο κίνδυνο μιας ύφεσης στις ΗΠΑ ή μιας παρατεταμένης επιβράδυνσης.

Η Fed δεν κατόρθωσε να πείσει τις αγορές ότι βρισκόμαστε στην φάση "προσαρμογής στο μέσω του κύκλου" όπως το διάστημα 1995/1998, όπως ισχυρίστηκε επανειλημμένα ο Powell της FED.

H στρατηγική της FED μέσω της μείωσης των επιτοκίων ήρθε να αποδείξει ότι υπάρχουν σοβαροί κίνδυνοι οικονομικών επιβραδύνσεων ή οικονομικών κρίσεων στις ΗΠΑ και διεθνώς.

Πρώτα απ 'όλα, ο λόγος για τον οποίο η αγορά είναι πιθανώς πεπεισμένη ότι η Fed έκανε λάθος είναι ότι σε σύγκριση με το 2007, ή την τελευταία φορά που η Fed ξεκίνησε έναν κύκλο χαλάρωσης - και μείωση των επιτοκίων κατά 0,50% - έναντι 0,25% την τρέχουσα περίοδο - οι συνθήκες είναι πολύ χειρότερες.

Εν τω μεταξύ, εάν συγκριθεί η τρέχουσα οικονομική περίοδος και η περίοδος όπου η FED πραγματοποιούσε προληπτικές μειώσεις επιτοκίων όπως το 1995 και το 1998, τα συμπεράσματα είναι τα εξής.

κατά τη διάρκεια του 1995 και του 1998, η Fed κατάφερε να επαναπροσδιορίσει την αμερικανική καμπύλη αποδόσεων στα ομόλογα, μειώνοντας τα επιτόκια 0,75%.

Το 1995, ένα μήνα πριν από την πρώτη μείωση, οι αγορές προεξοφλούσαν 0,60% μειώσεις επιτοκίων και η FED τελικώς μείωσε 0,75%.

Σε αντίθεση με το 1995 και το 1998, οι αγορές επιτοκίων αμφισβητούν επί του παρόντος ότι η Fed θα κάνει αρκετά στο εγγύς μέλλον.

Οι χρηματιστηριακές τιμές προεξοφλούν ένα παρατεταμένο ρυθμό μειώσεων στα επιτόκια μέχρι τις αρχές του 2021.

Η αποσύνδεση μεταξύ αγορών επιτοκίων και μετοχών έχει επιδεινωθεί και αυτό υποχρεώνει την FED να συνεχίσει τις μειώσεις των επιτοκίων για να αποτρέψει την διόρθωση στις αγορές.

Εν τω μεταξύ, εάν εξεταστεί αποκλειστικά η αγορά ομολόγων αντί των μετοχών, ο κίνδυνος ύφεσης αυξήθηκε περαιτέρω μετά την ανακοίνωση των νέων δασμών.

Η αποσύνδεση των αγορών μετοχών και επιτοκίων είναι ακόμα πιο εντυπωσιακή.

Η απόδοση των 5ετών αμερικανικών ομολόγων αυξάνει την πιθανότητα ύφεσης των ΗΠΑ κατά 70% έναντι μόνο 5% -10% πριν λίγο καιρό.

Το σημαντικό στοιχείο είναι ότι παρατηρείται αποσύνδεση των αγορών μετοχών και ομολόγων ενώ φαίνεται απίθανο να μπορούν να εναρμονιστούν οι αγορές κρατικών ομολόγων με τις επικίνδυνες μετοχές.

Η Fed θα πρέπει να μειώσει τα επιτόκια έως 1% έως στις αρχές του 2021 για να εξασφαλίσει ένα αναπτυξιακό περιβάλλον και για να ικανοποιήσει συγχρόνως τις αγορές μετοχών και ομολόγων.

Πρακτικά ο μόνος τρόπος για να αποτραπεί μια διόρθωση μεσοπρόθεσμα σε μετοχές και ομόλογα είναι εάν η Fed μειώσει τα επιτόκια τουλάχιστον άλλες 4 φορές.

Σύμφωνα με την JPMorgan, «πιθανότατα όχι», εκτός αν βέβαια το Trump καταφέρει να μετατρέψει τον τρίτο παγκόσμιο πόλεμο του εμπορίου σε κάτι ακόμα πιο επιθετικό.

Μετοχές ή ομόλογα είναι πιθανό να αποδειχθούν ότι έχουν κάνει λάθος.

Το βασικό ερώτημα είναι εάν η μείωση των επιτοκίων από την FED δεν επιδρά στις αγορές, πως θα δράσουν τα σχέδια της ΕΚΤ που περιλαμβάνουν μείωση επιτοκίων καταθέσεων από -0,40% σε -0,60% και σε νέο κύκλο ποσοτικής χαλάρωσης;

Πιθανότατα ούτε οι κινήσεις της ΕΚΤ θα έχουν την αναμενόμενη επίδραση στις αγορές

Πολύ λίγη, πολύ αργά ενώ αυξάνονται οι δασμοί των ΗΠΑ, θα μπορούσε να θεωρηθεί η απόφαση της FED να μειώσει κατά 0,25% τα επιτόκια παρέμβασης του δολαρίου.

Στις αγορές ήδη επικρατούν συνθήκες όπου πολλοί χρηματιστηριακοί δείκτες και μετοχές βρίσκονται σε υπερτιμημένη ζώνη.

Ωστόσο υπάρχουν κάποια σημάδια που δίνουν βραχυπρόθεσμα σήματα πώλησης.

Η μείωση των επιτοκίων από την Fed που θεωρείται αποκαρδιωτική και αύξηση των δασμών κατά της Κίνας παρείχαν τους καταλύτες βραχυπρόθεσμα οι αγορές να διορθώσουν λελογισμένα.

Ο κίνδυνος αυξάνεται

Η τρέχουσα διόρθωση στην Wall δεν αποκλείεται να μην είναι προσωρινή, τα τεχνικά μοντέλα εξακολουθούν να υποδεικνύουν πιθανότητα συνεχούς διόρθωσης τους επόμενους δύο μήνες.

Το τελευταίο διάστημα σημειώθηκαν διορθωτικές κινήσεις σε πολλές αγορές.

Οι αγορές δεν είχαν «τιμολογήσει» σωστά τις κινήσεις Fed και δεν είχαν προβλέψει τους νέους δασμούς κατά της Κίνας.

Έτσι ... οι αγορές πρέπει να τιμολογούν – με βάση μια «νέα πραγματικότητα» ή ακριβέστερα, μια «νέα υπόθεση του τι πρόκειται να έρθει».

Ο φόβος αυξάνεται

Οι αγορές γρήγορα ξεπέρασαν την μικρή μείωση των επιτοκίων από την FED και αρχίζουν να επικεντρώνονται στα πιο αδύναμα εταιρικά κέρδη και την οικονομική ανάπτυξη, το σκηνικό γίνεται πιο προβληματικό για τους long επενδυτές.

Υπάρχει κόπωση στην αμερικανική οικονομία.

Ο δείκτης Markit PMI κινείται χαμηλότερα από τον Σεπτέμβριο του 2009

Το πιο σημαντικό, τα ρίσκα για τις μετοχές έχουν αυξηθεί κατακόρυφα αναφέρει και η Bank Of America Merrill Lynch.

-H FED έχει μειώσει 729 φορές τα επιτόκια από την παγκόσμια κρίση και την πτώχευση της Lehman.

Τα επιτόκια μειώνονται όταν η ανάπτυξη δεν είναι ισχυρή.

-Η καταναλωτική εμπιστοσύνη στις ΗΠΑ αυξήθηκε στο υψηλότερο επίπεδο εναντίον της πτώσης της Γερμανικής επιχειρηματικής εμπιστοσύνης σε χαμηλά δ΄ τριμήνου του 1998…

-Οι μετοχές των αναδυόμενων αγορών βρίσκονται στο χαμηλότερο επίπεδο έναντι αμερικανικών μετοχών από το 2003.

-Η Wall Street ειδικά τα χρηματοοικονομικά assets είναι 5,5 φορές το μέγεθος του αμερικανικού ΑΕΠ μεταξύ 1950 και 2000.

Ο κανόνας ήταν 2,5-3,5 φορές.

Η Wall Street είναι τώρα too big to fail δηλαδή πολύ μεγάλη για να αποτύχει.

-Το παγκόσμιο χρέος είναι σήμερα 3,2 φορές το μέγεθος του παγκόσμιου ΑΕΠ, αποτελεί υψηλό όλων των εποχών.

-Οι δασμοί στην Κίνα τον Σεπτέμβριο θα αυξήσουν τις συνολικές εισαγωγές στο 5,6% από 4,5%, το υψηλότερο από το 1972, ενώ ήταν 1,5% πριν από το Trump.

-Οι αμερικανικές εταιρείες ξόδεψαν 114 δολάρια για επαναγορές μετοχών ανά 100 δολάρια κεφαλαίου τα τελευταία 2 χρόνια ... μεταξύ 1998 και 2017 είχαν επενδύσει 60 δολάρια για κάθε 100 δολάρια κεφαλαίου.

-Οι εισροές σε ομόλογα (278 δισ. δολάρια) αυξάνονται με ρυθμούς ρεκόρ το 2019.

-Τα τελευταία 10 χρόνια passive επενδυτικά κεφάλαια έχουν επενδύσει 4,1 τρισεκ δολάρια έναντι 1,5 τρισεκ. δολάρια από τα active funds τα επιθετικά κεφάλαια.

-Μόνο το 6% των μετοχών της MSCI ACWI αντιπροσωπεύει το 53% της παγκόσμιας απόδοσης μετοχών σε ετήσια βάση.

Το πρόβλημα για την Fed και τις αγορές είναι ότι οι μειώσεις των επιτοκίων, σε αυτό το τελευταίο στάδιο του οικονομικού κύκλου, θα έχουν μειωμένο αποτέλεσμα λόγω ενός αδύναμης διαδικασίας μετάδοσης.

Τα επιτόκια της FED είναι ήδη τόσο χαμηλά που είναι αδύνατο να μειωθούν 4% ή 5% ενόψει μιας ύφεσης, όπως έπραξε η αμερικανική κεντρική τράπεζα στο παρελθόν.

Το πραγματικό πρόβλημα είναι ότι η πρόσφατη εμπειρία και η νέα οικονομική έρευνα δείχνουν ότι οι μειώσεις των επιτοκίων γενικά μπορεί να έχουν μικρότερο αντίκτυπο στην οικονομία τώρα από ότι στο παρελθόν.

Το νέο πρόβλημα

Οι μικρές μειώσεις έχουν μικρότερο αντίκτυπο στην "οικονομία", όταν το σύστημα νομισματικής μετάδοσης είναι ασθενές.

Αυτός είναι και ο λόγος για τον οποίο οι φορολογικές μειώσεις απέτυχαν να λειτουργήσουν στις ΗΠΑ όπως είχε προβλεφθεί. Μετά από μια δεκαετία χαμηλών επιτοκίων και πλεονάζουσας ρευστότητας, η δυνατότητα οι αγορές να συνεχίζουν ανοδικά έχει ατονήσει.

Μια παρόμοια δυναμική ίσως εξηγεί γιατί η περικοπή των εταιρικών φόρων του 2017 είχε τόσο ασήμαντες επιπτώσεις στις επενδύσεις κεφαλαίου των εταιρειών.

Βασικά, δεν υπήρχε μεγάλη ζήτηση για επενδύσεις μετά από χρόνια χαμηλών ρυθμών και επιταχυνόμενη2 απόσβεσης.

Αυτή η έλλειψη ανεκμετάλλευτης ζήτησης σημαίνει επίσης ότι η μείωση των επιτοκίων είναι απίθανο να προτρέψει τις επιχειρήσεις να επενδύσουν περισσότερα.

Έχει εμφανιστεί διπλό πρόβλημα.

Η Fed έχει λιγότερα περιθώρια για μείωση των επιτοκίων και το όφελος από τις μειώσεις είναι μικρότερο από το συνηθισμένο.

«Εν τω μεταξύ οι εμπορικές συνομιλίες συνεχίζονται και κατά τη διάρκεια των συνομιλιών οι ΗΠΑ, θα επιβάλλουν, την 1η Σεπτεμβρίου, επιπλέον δασμούς 10% σε προϊόντα της Κίνας αξίας 300 δισεκατομμυρίων δολαρίων δολάρια αγαθών και προϊόντων που προέρχονται από την Κίνα στη χώρα μας

Ενώ οι αγορές πιστεύουν ότι το Trump ο αμερικανός Πρόεδρος έχει το πάνω χέρι, προς το παρόν η Κίνα αντέχει.

Μπορούν να κρατήσουν οικονομικές πιέσεις πολύ περισσότερο Ενώ η τελευταία κίνηση του Προέδρου Trump – με τους νέους δασμούς - θα μπορούσε να αποτελεί προσπάθεια να αναγκάσει την Fed να μειώσει περαιτέρω τα επιτόκια, αυτό όμως είναι ένα επικίνδυνο παιχνίδι.

Οι μειώσεις των επιτοκίων της Fed και οι μεταβολές στη νομισματική πολιτική εμφανίζουν ετεροχρονισμό φάσης και χρειάζονται εννέα έως δώδεκα μήνες για να έχουν αντίκτυπο στην οικονομία.

Αντιθέτως οι δασμοί του Trump έχουν σχεδόν άμεση επίδραση στην ψυχολογία της αγοράς και στις εταιρίες.

Ενώ το Trump μπορεί τελικώς να εξαναγκάσει την FED να μειώσει τα επιτόκια περαιτέρω, θα έχουν πιθανότατα πολύ πιο αθόρυβα αποτελέσματα από ό, τι πιστεύεται σήμερα.

Με την επιπρόσθετη πίεση στα εταιρικά κέρδη, σε ένα ήδη επιδεινούμενο περιβάλλον, αυτό θα μπορούσε να εξελιχθεί σε δυνητικά χειρότερο αποτέλεσμα για τους επενδυτές.

Όπως έχει αναφέρει και ο Warren Buffett η τιμή είναι αυτό που πληρώνει ένας επενδυτής και η αξία είναι αυτό που παίρνει.

Τα τελευταία πενήντα χρόνια το p/e της αγοράς ήταν κατά μέσο όρο 15 φορές και το 10ετές ομόλογο 6,5% και τώρα είναι 2% αυτό σημαίνει ότι το P/E είναι σήμερα 10% υψηλότερο από το ιστορικό υψηλό.

Συγκρίνοντας μετοχές με ομόλογα - τα οποία σχεδόν όλοι αναγνωρίζουν ότι είναι μια υπερτιμημένη κατηγορία περιουσιακών στοιχείων – εξάγεται το συμπέρασμα ότι και οι μετοχές είναι ακριβές.

Τα κέρδη του αμερικανικού δείκτη S&P 500 του 2ου τριμήνου του 2019, που αναμενόταν να μειωθούν κατά περίπου 2% - 3%, θα παρουσιάσουν μικρή αύξηση.

Προβλέπεται το 2019 τα κέρδη του S&P σε 168 δολάρια ανά μετοχή ενώ την ίδια στιγμή ο δείκτης S&P 500 έχει αυξηθεί 20%.

Ήδη ο δείκτης S&P 500 εμφανίζει P/E 17,5 τα κέρδη.

Η βασική στρατηγική από εδώ και πέρα στην Wall είναι περιμένετε και θα δούμε τι θα συμβεί.

www.bankingnews.gr

Σχόλια αναγνωστών