Κατά 2,8 δισ. ευρώ μειώθηκαν τα μη εξυπηρετούμενα ανοίγματα (NPEs) της Εθνικής Τράπεζας το 2016

Στα 53 εκατ. ευρώ διαμορφώθηκαν τα καθαρά κέρδη του Ομίλου Εθνικής Τραπέζης το 2016, σύμφωνα με τα επίσημα στοιχεία, που δόθηκαν σήμερα, Πέμπτη 30 Μαρτίου, στη δημοσιότητα, προς ενημέρωση των επενδυτών.

Αναλυτικότερα, η Εθνική Τράπεζα πέτυχε επιστροφή στην κερδοφορία, με καθαρά κέρδη 53 εκατ. ευρώ, έναντι ζημίας 2,49 δισ. ευρώ το 2015.

Τα οργανικά κέρδη προ προβλέψεων ενισχύθηκαν κατά 5,2% σε τριμηνιαία βάση το Δ΄ τρίμηνο του 2016 σε €216 εκατ., αντανακλώντας τη μείωση του κόστους ρευστότητας και την περιστολή των λειτουργικών δαπανών, παρά την εποχικότητα.

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €393 εκατ. από €403 εκατ. το Γ΄ τρίμηνο του 2016, καθώς η αρνητική επίπτωση από την απομόχλευση δανείων αντιστάθμισε το όφελος από την ανατιμολόγηση του κόστους των προθεσμιακών καταθέσεων και την αποκλιμάκωση της χρηματοδότησης από τον ELA.

Η μείωση του ενεργητικού λόγω πωλήσεων ομολόγων Ευρωπαϊκού Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΕΤΧΣ) αξίας €0,9 δισ. το Δ’ τρίμηνο, συνέβαλε στη βελτίωση του καθαρού επιτοκιακού περιθωρίου κατά 3 μ.β. σε τριμηνιαία βάση, ανερχόμενο σε 286 μ.β.

Τα καθαρά έσοδα από προμήθειες αυξήθηκαν σε €47 εκατ. το Δ’ τρίμηνο του 2016 από €44 εκατ. το προηγούμενο τρίμηνο, αντικατοπτρίζοντας τη μείωση του κόστους άντλησης ρευστότητας μέσω ομολόγων του Πυλώνα ΙΙ & ΙΙΙ (€3 εκατ. από €6 εκατ. το προηγούμενο τρίμηνο), τα οποία αποπληρώθηκαν πλήρως το Γ’ τρίμηνο του 2016. Σε ετήσια βάση, τo εν λόγω κόστος των ομολόγων Πυλώνα μειώθηκε σε €54 εκατ. το 2016 από €197 εκατ. το 2015, με τα καθαρά έσοδα από προμήθειες να διαμορφώνονται σε €149 εκατ. έναντι μηδενικών εσόδων το αντίστοιχο περυσινό διάστημα (-€2 εκατ.).

Οι λειτουργικές δαπάνες μειώθηκαν κατά 2,7% σε τριμηνιαία βάση και διαμορφώθηκαν σε €245 εκατ. το Δ’ τρίμηνο του 2016, λόγω της αποκλιμάκωσης των δαπανών προσωπικού κατά 8,2% σε σχέση με το προηγούμενο τρίμηνο.

Οι λειτουργικές δαπάνες διαμορφώθηκαν σε €991 εκατ. για το 2016, μειωμένες κατά 3,7% σε σχέση με το 2015, λόγω της περιστολής τόσο των δαπανών προσωπικού (-3,4% σε ετήσια βάση) όσο και των γενικών και διοικητικών εξόδων (-5,6% σε ετήσια βάση).

Ο δείκτης Κόστους προς Οργανικά έσοδα βελτιώθηκε σε 55% το 2016 από 62% το 2015.

Το Πρόγραμμα Εθελουσίας Εξόδου Προσωπικού, το οποίο ολοκληρώθηκε το Δεκέμβριο του 2016, αναμένεται να μειώσει τις δαπάνες προσωπικού κατά €60 εκατ. κατά το 2017.

Στο Πρόγραμμα Εθελούσιας Εξόδου, τα κόστη του οποίου είχαν ήδη επιβαρύνει το Δ’ τρίμηνο του 2015, συμμετείχαν 1.171 εργαζόμενοι από το δίκτυο και τις διοικητικές υπηρεσίες.

Τα κέρδη μετά από φόρους από συνεχιζόμενες δραστηριότητες ανήλθαν σε €72 εκατ. έναντι ζημιών ύψους €5 εκατ. το Γ’ Τρίμηνο του 2015, με το κέρδος από την πώληση της ΑΣΤΗΡ ΠΑΛΑΣ ύψους €150 εκατ., το οποίο προσαύξησε τα λοιπά έσοδα, να απορροφά τις αυξημένες προβλέψεις για επισφαλή δάνεια (€200 εκατ. από €162 εκατ. το Γ’ τρίμηνο του 2016), καθώς και τα αρνητικά αποτελέσματα των εσόδων από χρηματοοικονομικές πράξεις.

ΝΑ Ευρώπη

Στη ΝΑ Ευρώπη, τα οργανικά κέρδη προ προβλέψεων παρέμειναν αμετάβλητα σε τριμηνιαία βάση, ενώ ενισχυθήκαν κατά 6,4% σε ετήσια βάση, ανερχόμενα σε €63 εκατ. για το 2016.

Σε επίπεδο κερδών μετά από φόρους από συνεχιζόμενες δραστηριότητες, ο Όμιλος σημείωσε κέρδη ύψους €1 εκατ. από €11 εκατ. το Γ’ Τρίμηνο του 2016, λόγω αυξημένων προβλέψεων για επισφαλή δάνεια (€18 εκατ. από €4 εκατ. το προηγούμενο τρίμηνο).

Σε ετήσια βάση, ο Όμιλος σημείωσε κέρδη μετά από φόρους από συνεχιζόμενες δραστηριότητες ύψους €36 εκατ. έναντι ζημιών ύψους €8 εκατ. το 2015, αντανακλώντας την ανθεκτικότητα των οργανικών εσόδων, την περιστολή των προβλέψεων για επισφαλή δάνεια (€31 εκατ. από €65 εκατ. το προηγούμενο έτος) και τη μείωση των λειτουργικών δαπανών (-3,3% σε ετήσια βάση).

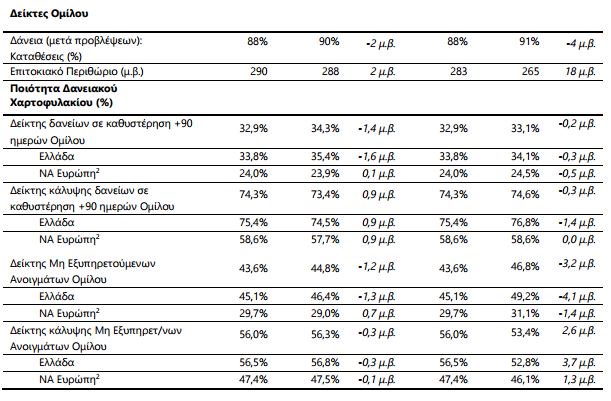

Τα Μη Εξυπηρετούμενα Ανοίγματα μειώνονται για τρίτο συνεχιζόμενο τρίμηνο

Τα Μη Εξυπηρετούμενα Ανοίγματα στην Ελλάδα μειώθηκαν για τρίτο συνεχόμενο τρίμηνο (-€0,9 δισ. σε τριμηνιαία βάση).

Η συνολική μείωση των Μη Εξυπηρετούμενων Ανοιγμάτων ανέρχεται σε €2,8 δισ. για το 2016, ήτοι το 1/3ο της στοχευμένης μείωσης ύψους €8,5 δισ., όπως αυτή συμφωνήθηκε με τον Ενιαίο Εποπτικό Μηχανισμό (ΕΕΜ).

Η συνεχής μείωση των Μη Εξυπηρετούμενων Ανοιγμάτων είναι αποτέλεσμα των επιτυχημένων αναδιαρθρώσεων και διαγραφών πλήρως καλυμμένων από προβλέψεις δανείων, οι οποίες ανήλθαν σε €1,2 δισ. το 2016.

Κατά συνέπεια, ο δείκτης Μη Εξυπηρετούμενων Ανοιγμάτων μειώθηκε σε 45,1% στην Ελλάδα το Δ’ τρίμηνο του 2016 από 49,2% το αντίστοιχο περυσινό διάστημα, παρά τη συνεχιζόμενη απομόχλευση δανείων.

Το ποσοστό κάλυψης των Μη Εξυπηρετούμενων Ανοιγμάτων από συσσωρευμένες προβλέψεις διαμορφώθηκε σε 56,5%, στα υψηλότερα επίπεδα του εγχώριου τραπεζικού κλάδου.

Σε επίπεδο Ομίλου, ο ρυθμός δημιουργίας νέων δανείων σε καθυστέρηση άνω των 90 ημερών κινήθηκε σε αρνητικά επίπεδα (-€255 εκατ.), αντανακλώντας την εγχώρια αγορά (-€253 εκατ. από €188 το Γ’ Τρίμηνο).

Σε ετήσια βάση, ο ρυθμός δημιουργίας νέων δανείων σε καθυστέρηση άνω των 90 ημερών μειώθηκε σημαντικά σε μόλις €65 εκατ. το 2016 από €869 εκατ. το 2015.

Στην Ελλάδα, το κόστος πιστωτικού κινδύνου ανήλθε σε 252 μ.β. το Δ’ τρίμηνο του 2016 από 201 μ.β. το προηγούμενο τρίμηνο, αντανακλώντας την ετήσια αναπροσαρμογή των παραμέτρων πιστωτικού κινδύνου στο μοντέλο των προβλέψεων.

Σε επίπεδο έτους, το κόστος πιστωτικού κινδύνου διαμορφώθηκε σε 212 μ.β. έναντι 1,004 μ.β. το 2015. Ο δείκτης κάλυψης δανείων σε καθυστέρηση άνω των 90 ημερών από σωρευμένες προβλέψεις διαμορφώθηκε σε 75,4% στην Ελλάδα και σε 74,3% σε επίπεδο Ομίλου, στα υψηλότερα επίπεδα του κλάδου.

Στη ΝΑ Ευρώπη ο δείκτης δανείων σε καθυστέρηση άνω των 90 ημερών αυξήθηκε κατά 10 μ.β. σε τριμηνιαία βάση σε 24,0% το Δ' τρίμηνο του 2016, με το δείκτη κάλυψης δανείων σε καθυστέρηση άνω των 90 ημερών από συσσωρευμένες προβλέψεις να ενισχύεται σε 58,6% από 57,7% το προηγούμενο τρίμηνο.

Κεφαλαιακή επάρκεια

Ο δείκτης Κύριων Βασικών Ιδίων Κεφαλαίων (CET1) ανήλθε σε 16,3%, μη περιλαμβανομένου του οφέλους από τις συμφωνηθείσες, αλλά όχι ολοκληρωμένες, αποεπενδύσεις από τις Βουλγαρικές θυγατρικές, UBB & Interlease, καθώς και από τη S.A.B.A., οι οποίες θα ενισχύσουν το δείκτη CET1 κατά περίπου 106 μ.β. Τα κεφάλαια της ΕΤΕ θα ενισχυθούν περαιτέρω από την πλήρη εφαρμογή του σχεδίου αναδιάρθρωσης της Τράπεζας.

Με πλήρη εφαρμογή της Βασιλείας ΙΙΙ, o δείκτης CET 1 ανέρχεται σε 15,8%.

Σχετικά με τα αποτελέσματα, ο Λεωνίδας Φραγκιαδάκης, Διευθύνων Σύμβουλος της ΕΤΕ, δήλωσε:

Σε ένα δύσκολο περιβάλλον, η Εθνική Τράπεζα κατόρθωσε να επιτύχει ισχυρά αποτελέσματα σε όλες τις βασικές δραστηριότητές της, περιορίζοντας τα Μη Εξυπηρετούμενα Ανοίγματα, βελτιώνοντας τη ρευστότητά της, ενισχύοντας την κεφαλαιακή της επάρκεια και επιστρέφοντας σε θετική κερδοφορία.

Αναφορικά με την ποιότητα του δανειακού χαρτοφυλακίου, η ΕΤΕ διατήρησε ένα σημαντικό ρυθμό μείωσης των Μη Εξυπηρετούμενων Ανοιγμάτων καθ’ όλη τη διάρκεια της χρονιάς, περιορίζοντας τα Μη Εξυπηρετούμενα Ανοίγματα κατά €2,8 δισ.

Το αποτέλεσμα αυτό ξεπερνά και τον επιμέρους στόχο για το 2016 κατά €0,5 δισ.

Κατά συνέπεια, η ΕΤΕ είναι η Τράπεζα με το χαμηλότερο δείκτη Μη Εξυπηρετούμενων Ανοιγμάτων στην Ελλάδα, το υψηλότερο ποσοστό κάλυψης από σωρευμένες προβλέψεις και την καλύτερη επίδοση όσον αφορά στη μείωση των Μη Εξυπηρετούμενων Ανοιγμάτων.

Σε επίπεδο ρευστότητας, η ΕΤΕ εξάλειψε πλήρως την έκθεσή της σε εγγυήσεις του Ελληνικού Δημοσίου που χρησιμοποιούνταν ως ενέχυρα για άντληση ρευστότητας από το μηχανισμό ELA, μειώνοντας την εξάρτησή της από τον ELA κατά €6 δισ., παρά την αποπληρωμή των υπό αίρεση μετατρέψιμων ομολογιών (CoCos) ύψους €2 δισ. στο τέλος της χρονιάς.

Ως αποτέλεσμα, η εξάρτηση της Τράπεζας από το μηχανισμό ELA έχει περιοριστεί σε λιγότερο από €6 δισ., γεγονός το οποίο καθιστά το στόχο της Τράπεζας για την πλήρη απεξάρτηση από τον μηχανισμό ELA εφικτό.

Όσον αφορά την κεφαλαιακή της επάρκεια, η ΕΤΕ ενίσχυσε τα Κύρια Βασικά Ίδια Κεφάλαιά της (CET1) κατά περίπου 750 μ.β. το 2016, μέσω της επιτυχούς ολοκλήρωσης των αποεπενδύσεων από τη Finansbank, την ΑΣΤΗΡ ΠΑΛΑΣ και την NBGI Private Equity.

Σαν συνέπεια, η Τράπεζα έλαβε την έγκριση από την Ευρωπαϊκή Επιτροπή για την αποπληρωμή κεφαλαίων ύψους €2 δισ. υπο μορφήν CoCos στο τέλος της χρονιάς.

Η επιτυχής ολοκλήρωση των υπόλοιπων αποεπενδύσεων, είτε αυτές έχουν ήδη συμφωνηθεί, είτε βρίσκονται σε εξέλιξη, αναμένεται να ενισχύσει τους δείκτες κεφαλαιακής επάρκειας της Τράπεζας περαιτέρω.

Αναφορικά με τα λειτουργικά αποτελέσματα της Τράπεζας, τα κέρδη μετά φόρων από συνεχιζόμενες δραστηριότητες κινήθηκαν σε θετικά επίπεδα έναντι ζημίων ύψους €2,5 δισ. το 2015, με παρόμοια αποτελέσματα και τάσεις και σε επίπεδο λειτουργικών αποτελεσμάτων.

Το 2017, το οικονομικό περιβάλλον αναμένεται να συνεχίσει να βελτιώνεται. Οι στρατηγικές μας προτεραιότητες περιλαμβάνουν την περαιτέρω αποκλιμάκωση των Μη Εξυπηρετούμενων Ανοιγμάτων, σύμφωνα με τους στόχους μας προς τον Ενιαίο Μηχανισμό Στήριξης (ΕΜΣ), τη σημαντική μείωση της έκθεσης στο μηχανισμό ELA, η οποία θα θέσει τις βάσεις για την πλήρη εξάλειψή της στις αρχές του 2018, την ενίσχυση των κεφαλαίων μας μέσω επιπλέον κεφαλαιακών ενεργειών, όπως ορίζει το σχέδιο αναδιάρθρωσης της Τράπεζας, καθώς και τη διατήρηση των θετικών τάσεων στην εγχώρια οργανική κερδοφορία, η οποία περιλαμβάνει την αύξηση των χορηγήσεων σε εγχώριες επιχειρήσεις.

www.bankingnews.gr

Αναλυτικότερα, η Εθνική Τράπεζα πέτυχε επιστροφή στην κερδοφορία, με καθαρά κέρδη 53 εκατ. ευρώ, έναντι ζημίας 2,49 δισ. ευρώ το 2015.

Τα οργανικά κέρδη προ προβλέψεων ενισχύθηκαν κατά 5,2% σε τριμηνιαία βάση το Δ΄ τρίμηνο του 2016 σε €216 εκατ., αντανακλώντας τη μείωση του κόστους ρευστότητας και την περιστολή των λειτουργικών δαπανών, παρά την εποχικότητα.

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €393 εκατ. από €403 εκατ. το Γ΄ τρίμηνο του 2016, καθώς η αρνητική επίπτωση από την απομόχλευση δανείων αντιστάθμισε το όφελος από την ανατιμολόγηση του κόστους των προθεσμιακών καταθέσεων και την αποκλιμάκωση της χρηματοδότησης από τον ELA.

Η μείωση του ενεργητικού λόγω πωλήσεων ομολόγων Ευρωπαϊκού Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΕΤΧΣ) αξίας €0,9 δισ. το Δ’ τρίμηνο, συνέβαλε στη βελτίωση του καθαρού επιτοκιακού περιθωρίου κατά 3 μ.β. σε τριμηνιαία βάση, ανερχόμενο σε 286 μ.β.

Τα καθαρά έσοδα από προμήθειες αυξήθηκαν σε €47 εκατ. το Δ’ τρίμηνο του 2016 από €44 εκατ. το προηγούμενο τρίμηνο, αντικατοπτρίζοντας τη μείωση του κόστους άντλησης ρευστότητας μέσω ομολόγων του Πυλώνα ΙΙ & ΙΙΙ (€3 εκατ. από €6 εκατ. το προηγούμενο τρίμηνο), τα οποία αποπληρώθηκαν πλήρως το Γ’ τρίμηνο του 2016. Σε ετήσια βάση, τo εν λόγω κόστος των ομολόγων Πυλώνα μειώθηκε σε €54 εκατ. το 2016 από €197 εκατ. το 2015, με τα καθαρά έσοδα από προμήθειες να διαμορφώνονται σε €149 εκατ. έναντι μηδενικών εσόδων το αντίστοιχο περυσινό διάστημα (-€2 εκατ.).

Οι λειτουργικές δαπάνες μειώθηκαν κατά 2,7% σε τριμηνιαία βάση και διαμορφώθηκαν σε €245 εκατ. το Δ’ τρίμηνο του 2016, λόγω της αποκλιμάκωσης των δαπανών προσωπικού κατά 8,2% σε σχέση με το προηγούμενο τρίμηνο.

Οι λειτουργικές δαπάνες διαμορφώθηκαν σε €991 εκατ. για το 2016, μειωμένες κατά 3,7% σε σχέση με το 2015, λόγω της περιστολής τόσο των δαπανών προσωπικού (-3,4% σε ετήσια βάση) όσο και των γενικών και διοικητικών εξόδων (-5,6% σε ετήσια βάση).

Ο δείκτης Κόστους προς Οργανικά έσοδα βελτιώθηκε σε 55% το 2016 από 62% το 2015.

Το Πρόγραμμα Εθελουσίας Εξόδου Προσωπικού, το οποίο ολοκληρώθηκε το Δεκέμβριο του 2016, αναμένεται να μειώσει τις δαπάνες προσωπικού κατά €60 εκατ. κατά το 2017.

Στο Πρόγραμμα Εθελούσιας Εξόδου, τα κόστη του οποίου είχαν ήδη επιβαρύνει το Δ’ τρίμηνο του 2015, συμμετείχαν 1.171 εργαζόμενοι από το δίκτυο και τις διοικητικές υπηρεσίες.

Τα κέρδη μετά από φόρους από συνεχιζόμενες δραστηριότητες ανήλθαν σε €72 εκατ. έναντι ζημιών ύψους €5 εκατ. το Γ’ Τρίμηνο του 2015, με το κέρδος από την πώληση της ΑΣΤΗΡ ΠΑΛΑΣ ύψους €150 εκατ., το οποίο προσαύξησε τα λοιπά έσοδα, να απορροφά τις αυξημένες προβλέψεις για επισφαλή δάνεια (€200 εκατ. από €162 εκατ. το Γ’ τρίμηνο του 2016), καθώς και τα αρνητικά αποτελέσματα των εσόδων από χρηματοοικονομικές πράξεις.

ΝΑ Ευρώπη

Στη ΝΑ Ευρώπη, τα οργανικά κέρδη προ προβλέψεων παρέμειναν αμετάβλητα σε τριμηνιαία βάση, ενώ ενισχυθήκαν κατά 6,4% σε ετήσια βάση, ανερχόμενα σε €63 εκατ. για το 2016.

Σε επίπεδο κερδών μετά από φόρους από συνεχιζόμενες δραστηριότητες, ο Όμιλος σημείωσε κέρδη ύψους €1 εκατ. από €11 εκατ. το Γ’ Τρίμηνο του 2016, λόγω αυξημένων προβλέψεων για επισφαλή δάνεια (€18 εκατ. από €4 εκατ. το προηγούμενο τρίμηνο).

Σε ετήσια βάση, ο Όμιλος σημείωσε κέρδη μετά από φόρους από συνεχιζόμενες δραστηριότητες ύψους €36 εκατ. έναντι ζημιών ύψους €8 εκατ. το 2015, αντανακλώντας την ανθεκτικότητα των οργανικών εσόδων, την περιστολή των προβλέψεων για επισφαλή δάνεια (€31 εκατ. από €65 εκατ. το προηγούμενο έτος) και τη μείωση των λειτουργικών δαπανών (-3,3% σε ετήσια βάση).

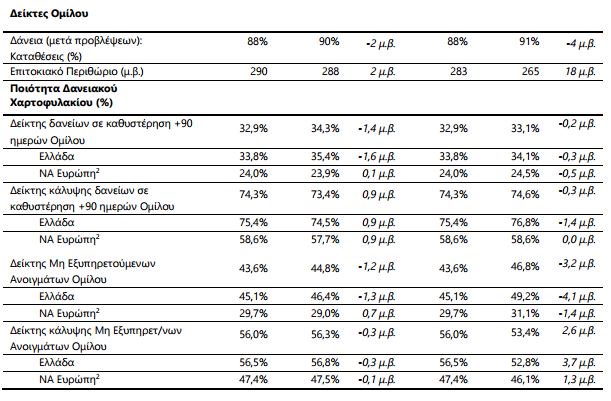

Τα Μη Εξυπηρετούμενα Ανοίγματα μειώνονται για τρίτο συνεχιζόμενο τρίμηνο

Τα Μη Εξυπηρετούμενα Ανοίγματα στην Ελλάδα μειώθηκαν για τρίτο συνεχόμενο τρίμηνο (-€0,9 δισ. σε τριμηνιαία βάση).

Η συνολική μείωση των Μη Εξυπηρετούμενων Ανοιγμάτων ανέρχεται σε €2,8 δισ. για το 2016, ήτοι το 1/3ο της στοχευμένης μείωσης ύψους €8,5 δισ., όπως αυτή συμφωνήθηκε με τον Ενιαίο Εποπτικό Μηχανισμό (ΕΕΜ).

Η συνεχής μείωση των Μη Εξυπηρετούμενων Ανοιγμάτων είναι αποτέλεσμα των επιτυχημένων αναδιαρθρώσεων και διαγραφών πλήρως καλυμμένων από προβλέψεις δανείων, οι οποίες ανήλθαν σε €1,2 δισ. το 2016.

Κατά συνέπεια, ο δείκτης Μη Εξυπηρετούμενων Ανοιγμάτων μειώθηκε σε 45,1% στην Ελλάδα το Δ’ τρίμηνο του 2016 από 49,2% το αντίστοιχο περυσινό διάστημα, παρά τη συνεχιζόμενη απομόχλευση δανείων.

Το ποσοστό κάλυψης των Μη Εξυπηρετούμενων Ανοιγμάτων από συσσωρευμένες προβλέψεις διαμορφώθηκε σε 56,5%, στα υψηλότερα επίπεδα του εγχώριου τραπεζικού κλάδου.

Σε επίπεδο Ομίλου, ο ρυθμός δημιουργίας νέων δανείων σε καθυστέρηση άνω των 90 ημερών κινήθηκε σε αρνητικά επίπεδα (-€255 εκατ.), αντανακλώντας την εγχώρια αγορά (-€253 εκατ. από €188 το Γ’ Τρίμηνο).

Σε ετήσια βάση, ο ρυθμός δημιουργίας νέων δανείων σε καθυστέρηση άνω των 90 ημερών μειώθηκε σημαντικά σε μόλις €65 εκατ. το 2016 από €869 εκατ. το 2015.

Στην Ελλάδα, το κόστος πιστωτικού κινδύνου ανήλθε σε 252 μ.β. το Δ’ τρίμηνο του 2016 από 201 μ.β. το προηγούμενο τρίμηνο, αντανακλώντας την ετήσια αναπροσαρμογή των παραμέτρων πιστωτικού κινδύνου στο μοντέλο των προβλέψεων.

Σε επίπεδο έτους, το κόστος πιστωτικού κινδύνου διαμορφώθηκε σε 212 μ.β. έναντι 1,004 μ.β. το 2015. Ο δείκτης κάλυψης δανείων σε καθυστέρηση άνω των 90 ημερών από σωρευμένες προβλέψεις διαμορφώθηκε σε 75,4% στην Ελλάδα και σε 74,3% σε επίπεδο Ομίλου, στα υψηλότερα επίπεδα του κλάδου.

Στη ΝΑ Ευρώπη ο δείκτης δανείων σε καθυστέρηση άνω των 90 ημερών αυξήθηκε κατά 10 μ.β. σε τριμηνιαία βάση σε 24,0% το Δ' τρίμηνο του 2016, με το δείκτη κάλυψης δανείων σε καθυστέρηση άνω των 90 ημερών από συσσωρευμένες προβλέψεις να ενισχύεται σε 58,6% από 57,7% το προηγούμενο τρίμηνο.

Κεφαλαιακή επάρκεια

Ο δείκτης Κύριων Βασικών Ιδίων Κεφαλαίων (CET1) ανήλθε σε 16,3%, μη περιλαμβανομένου του οφέλους από τις συμφωνηθείσες, αλλά όχι ολοκληρωμένες, αποεπενδύσεις από τις Βουλγαρικές θυγατρικές, UBB & Interlease, καθώς και από τη S.A.B.A., οι οποίες θα ενισχύσουν το δείκτη CET1 κατά περίπου 106 μ.β. Τα κεφάλαια της ΕΤΕ θα ενισχυθούν περαιτέρω από την πλήρη εφαρμογή του σχεδίου αναδιάρθρωσης της Τράπεζας.

Με πλήρη εφαρμογή της Βασιλείας ΙΙΙ, o δείκτης CET 1 ανέρχεται σε 15,8%.

Σχετικά με τα αποτελέσματα, ο Λεωνίδας Φραγκιαδάκης, Διευθύνων Σύμβουλος της ΕΤΕ, δήλωσε:

Σε ένα δύσκολο περιβάλλον, η Εθνική Τράπεζα κατόρθωσε να επιτύχει ισχυρά αποτελέσματα σε όλες τις βασικές δραστηριότητές της, περιορίζοντας τα Μη Εξυπηρετούμενα Ανοίγματα, βελτιώνοντας τη ρευστότητά της, ενισχύοντας την κεφαλαιακή της επάρκεια και επιστρέφοντας σε θετική κερδοφορία.

Αναφορικά με την ποιότητα του δανειακού χαρτοφυλακίου, η ΕΤΕ διατήρησε ένα σημαντικό ρυθμό μείωσης των Μη Εξυπηρετούμενων Ανοιγμάτων καθ’ όλη τη διάρκεια της χρονιάς, περιορίζοντας τα Μη Εξυπηρετούμενα Ανοίγματα κατά €2,8 δισ.

Το αποτέλεσμα αυτό ξεπερνά και τον επιμέρους στόχο για το 2016 κατά €0,5 δισ.

Κατά συνέπεια, η ΕΤΕ είναι η Τράπεζα με το χαμηλότερο δείκτη Μη Εξυπηρετούμενων Ανοιγμάτων στην Ελλάδα, το υψηλότερο ποσοστό κάλυψης από σωρευμένες προβλέψεις και την καλύτερη επίδοση όσον αφορά στη μείωση των Μη Εξυπηρετούμενων Ανοιγμάτων.

Σε επίπεδο ρευστότητας, η ΕΤΕ εξάλειψε πλήρως την έκθεσή της σε εγγυήσεις του Ελληνικού Δημοσίου που χρησιμοποιούνταν ως ενέχυρα για άντληση ρευστότητας από το μηχανισμό ELA, μειώνοντας την εξάρτησή της από τον ELA κατά €6 δισ., παρά την αποπληρωμή των υπό αίρεση μετατρέψιμων ομολογιών (CoCos) ύψους €2 δισ. στο τέλος της χρονιάς.

Ως αποτέλεσμα, η εξάρτηση της Τράπεζας από το μηχανισμό ELA έχει περιοριστεί σε λιγότερο από €6 δισ., γεγονός το οποίο καθιστά το στόχο της Τράπεζας για την πλήρη απεξάρτηση από τον μηχανισμό ELA εφικτό.

Όσον αφορά την κεφαλαιακή της επάρκεια, η ΕΤΕ ενίσχυσε τα Κύρια Βασικά Ίδια Κεφάλαιά της (CET1) κατά περίπου 750 μ.β. το 2016, μέσω της επιτυχούς ολοκλήρωσης των αποεπενδύσεων από τη Finansbank, την ΑΣΤΗΡ ΠΑΛΑΣ και την NBGI Private Equity.

Σαν συνέπεια, η Τράπεζα έλαβε την έγκριση από την Ευρωπαϊκή Επιτροπή για την αποπληρωμή κεφαλαίων ύψους €2 δισ. υπο μορφήν CoCos στο τέλος της χρονιάς.

Η επιτυχής ολοκλήρωση των υπόλοιπων αποεπενδύσεων, είτε αυτές έχουν ήδη συμφωνηθεί, είτε βρίσκονται σε εξέλιξη, αναμένεται να ενισχύσει τους δείκτες κεφαλαιακής επάρκειας της Τράπεζας περαιτέρω.

Αναφορικά με τα λειτουργικά αποτελέσματα της Τράπεζας, τα κέρδη μετά φόρων από συνεχιζόμενες δραστηριότητες κινήθηκαν σε θετικά επίπεδα έναντι ζημίων ύψους €2,5 δισ. το 2015, με παρόμοια αποτελέσματα και τάσεις και σε επίπεδο λειτουργικών αποτελεσμάτων.

Το 2017, το οικονομικό περιβάλλον αναμένεται να συνεχίσει να βελτιώνεται. Οι στρατηγικές μας προτεραιότητες περιλαμβάνουν την περαιτέρω αποκλιμάκωση των Μη Εξυπηρετούμενων Ανοιγμάτων, σύμφωνα με τους στόχους μας προς τον Ενιαίο Μηχανισμό Στήριξης (ΕΜΣ), τη σημαντική μείωση της έκθεσης στο μηχανισμό ELA, η οποία θα θέσει τις βάσεις για την πλήρη εξάλειψή της στις αρχές του 2018, την ενίσχυση των κεφαλαίων μας μέσω επιπλέον κεφαλαιακών ενεργειών, όπως ορίζει το σχέδιο αναδιάρθρωσης της Τράπεζας, καθώς και τη διατήρηση των θετικών τάσεων στην εγχώρια οργανική κερδοφορία, η οποία περιλαμβάνει την αύξηση των χορηγήσεων σε εγχώριες επιχειρήσεις.

www.bankingnews.gr

Σχόλια αναγνωστών