Τρία ευρεία σενάρια, αλλά ουσιαστικά ένα δυαδικό αποτέλεσμα

(upd3)Μια ενδιαφέρουσα στιγμή έχει ξεκινήσει στις ελληνικές τράπεζες, αναφέρει η BNP Paribas, η οποία βλέπει ότι μετά την Ιρλανδία και την Πορτογαλία, οι ελληνικές τράπεζες φαίνεται ότι κάνουν το επόμενο βήμα.

Στην τελευταία 81σέλιδη ανάλυσή της με τον τίτλο «Purgatory» (Καθαρτήριο), που σας παρουσιάζει το www.bankingnews.gr, η BNP Paribas ξεκαθαρίζει από την αρχή ότι ποτέ δεν αντιλήφθηκε το ναρκοπέδιο που θα ήταν οι ελληνικές τράπεζες.

«Ποτέ δεν υποκριθήκαμε ότι γνωρίζουμε πως θα κατέληγαν οι πολιτικές διαπραγματεύσεις.

«Απλώς μοιραζόμαστε μερικές χρήσιμες ιδέες για να περιηγηθούν οι επενδυτές εν μέσω αναταραχής», αναφέρεται στην ανάλυση της γαλλικής τράπεζας.

Μόνο δύο πραγματικά αποτελέσματα: Μέσα ή έξω

Παρά τις ατελείωτες συζητήσεις, θα δούμε τελικά ένα δυαδικό αποτέλεσμα:

1) Επιτάχυνση της συμφωνίας, μια βιώσιμη λύση και παραμονή της Ελλάδας στο ευρώ ή

2) Grexit.

Η πρώτη επιλογή θα θέσει τις ελληνικές τράπεζες σε μια τροχιά ανάκαμψης, το δεύτερη θα τις καταστήσει «uninvestable» (μη επενδύσιμες).

Ενδιάμεσα βήματα αγοράζουν χρόνο, αλλά οι πιέσεις θα συνεχιστούν

Τα ενδιάμεσα βήματα, όπως τα δάνεια - γέφυρα και οι έλεγχοι στην κίνηση κεφαλαίων, είναι μόνο για να αγοράσει η Ελλάδα λίγο περισσότερο χρόνο.

Μερική λύση δεν μπορεί να φέρει σταθερότητα ή να αποτρέψει την οικονομική υποβάθμιση.

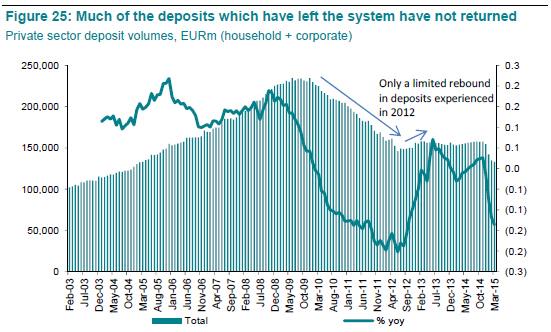

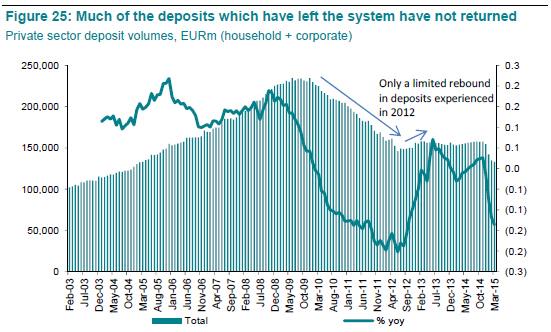

Η χρηματοδότηση είναι η μεγαλύτερη ανησυχία, αλλά εκτιμάται ότι οι ελληνικές τράπεζες έχουν αρκετές επιβοηθητικές εγγυήσεις για να αντέξουν μια εκροή καταθέσεων ύψους 40% (αν η ΕΚΤ θέτει το ανώτατο όριο ELA).

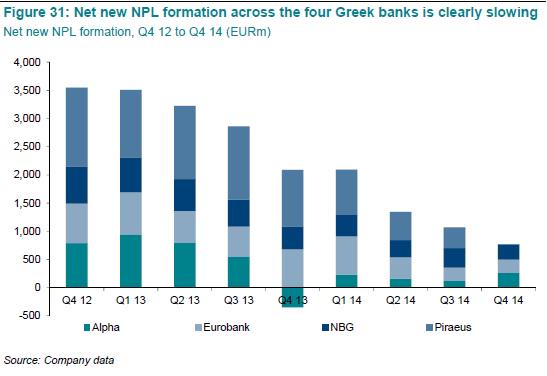

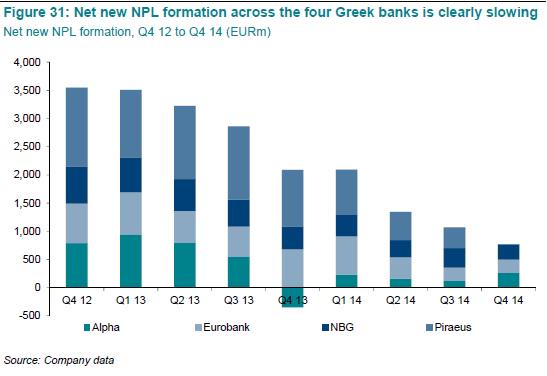

Μόλις οι πιέσεις χρηματοδότησης υποχωρήσουν, η διαχείριση των ανησυχητικά υψηλών μη εξυπηρετούμενων δανείων θα είναι το δυσκολότερο έργο.

Είναι ενθαρρυντικό, ότι τα επίπεδα κεφαλαίου είναι υψηλά σήμερα αλλά η ποιότητα είναι πιο αμφισβητήσιμη και η αναγνώριση των DTA είναι ανησυχητική.

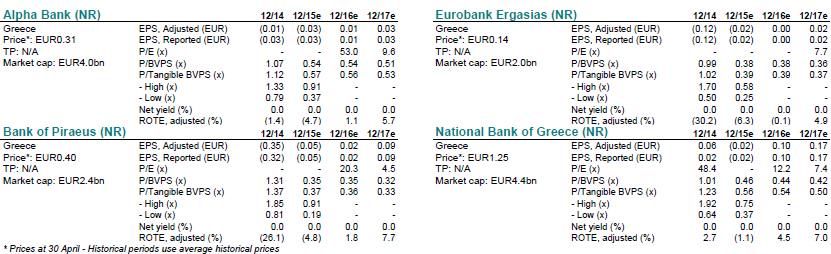

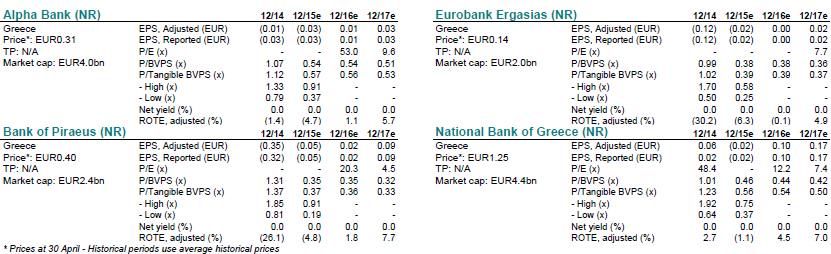

Και οι τέσσερις τράπεζες εμφανίζονται ευάλωτες στο σημερινό περιβάλλον, αν και η Εθνική Τράπεζα και η Alpha Bank φαίνονται σε καλύτερη θέση χάρη στις υψηλότερες κεφαλαιακές θέσεις και τις προβλέψεις.

Υπό μια σωστή λύση, ο τομέας θα πρέπει να είναι τουλάχιστον διπλάσιος

Αν μπορέσουν να ξεπεραστούν όλα αυτά (!), οι σπόροι της ανώτερης απόδοσης θα έχουν φυτευτεί στον κλάδο μετά από μια διαδικασία - μαμούθ ενοποίησης.

Σε ένα σταθερό οικονομικό περιβάλλον, η ολιγοπωλιακή τραπεζική δομή στην Ελλάδα θα είναι πολύ ελκυστική.

Όπως ήταν αναμενόμενο, οι αποτιμήσεις είναι πολύ χαμηλές σήμερα.

Εάν υπάρξει μια διαρκή λύση για την ελληνική κρίση, οι τιμές των μετοχών των τραπεζών θα διπλασιαστούν τουλάχιστον κατά μέσο όρο.

Το φυσικό επόμενο βήμα

Επτά χρόνια μετά την κρίση, η Ιρλανδία και η Πορτογαλία έχουν "στρίψει στη γωνία".

Η Ελλάδα όμως έχει γυρίσει πίσω.

Εξετάζοντας τον ελληνικό τραπεζικό κλάδο στα τέλη του 2014, υπήρξε ενθουσιασμός για την πρόοδο.

Τα θεμέλια ενός αποδοτικού τραπεζικού τομέα χτίζονταν.

Ωστόσο, με τρόμο είδαμε τα γεγονότα που εκτυλίχθηκαν στη συνέχεια, κατά τη διάρκεια των τελευταίων μηνών στην Ελλάδα.

Υπό μια σωστή λύση, ο τομέας θα πρέπει να είναι τουλάχιστον διπλάσιος

Αν μπορέσουν να ξεπεραστούν όλα αυτά (!), οι σπόροι της ανώτερης απόδοσης θα έχουν φυτευτεί στον κλάδο μετά από μια διαδικασία - μαμούθ ενοποίησης.

Σε ένα σταθερό οικονομικό περιβάλλον, η ολιγοπωλιακή τραπεζική δομή στην Ελλάδα θα είναι πολύ ελκυστική.

Όπως ήταν αναμενόμενο, οι αποτιμήσεις είναι πολύ χαμηλές σήμερα.

Εάν υπάρξει μια διαρκή λύση για την ελληνική κρίση, οι τιμές των μετοχών των τραπεζών θα διπλασιαστούν τουλάχιστον κατά μέσο όρο.

Οι πολιτικοί κίνδυνοι παραμένουν σε υψηλά επίπεδα, και η ορατότητα είναι χαμηλή

Η πρόοδος προς την κατεύθυνση μιας αμοιβαία συμφωνηθείσας λύσης ήταν οδυνηρά αργή.

Την ίδια ώρα οι ανάγκες χρηματοδότησης στην Ελλάδα έχουν γίνει πιο επιτακτικές.

Κατά την άποψη της BNP Paribas, οι πολιτικές και οικονομικές πιέσεις θα κλιμακωθούν μέχρι το τέλος Ιουνίου.

Θα υπάρξουν πολλές ενδιάμεσες προθεσμίες.

Αλλά αυτά θα είναι κυρίως τεχνητά.

Η μόνη πραγματικά σημαντική προθεσμία είναι είτε της οικονομικής (λήξεις ομολόγων) είτε του κινδύνου μετάδοσης, αναγκάζοντας σε δράση κάποιου δρώντα στις διαπραγματεύσεις.

Για το λόγο αυτό το τέλος του Ιουνίου είναι μια σημαντική στιγμή λόγω των αναγκών χρηματοδότησης της Ελλάδος.

Αλλά δεν θα είναι κατ 'ανάγκη το τελικό εμπόδιο, καθώς η διαδικασία θα μπορούσε να συνεχιστεί.

Τρία ευρεία σενάρια, αλλά ουσιαστικά ένα δυαδικό αποτέλεσμα

Υπάρχουν τρία μεγάλα σενάρια για την Ελλάδα, αλλά μόνο δύο αποτελέσματα:

1) Grexit

2) Ενδιάμεσο βήμα

3) Μακροπρόθεσμη λύση.

Η BNP Paribas βλέπει μια ενδιάμεση λύση, η οποία θα συμπεριλαμβάνει τυχόν προσωρινά μέτρα και αποφάσεις που θα επιτρέπουν την επέκταση των τρεχουσών διαπραγματεύσεων.

Τελικά όμως, τα δύο αποτελέσματα είναι είτε Grexit ή μια μακροπρόθεσμη συμφωνία.

Σενάριο # 1: Grexit

Ο κίνδυνος ενός Grexit αυξάνεται.

Η Ελλάδα θα μπορούσε να χρεοκοπήσει για τουλάχιστον ένα μέρος του χρέους της.

Αλλά αυτό δεν συνεπάγεται αυτομάτως ένα Grexit.

Σε ένα τέτοιο σενάριο, η Ελλάδα και οι εταίροι της θα πρέπει να είναι ανίκανοι και απρόθυμοι να συνεχίσουν τις διαπραγματεύσεις και να φτάσουν σε μια λύση.

Μάλιστα, η BNP Paribas υποδεικνύει το παράδειγμα της Αργεντινής ως μια σχετική περίπτωση για το πώς οι ελληνικές τράπεζες θα μπορούσαν να κινηθούν σε ένα Grexit.

Μεταξύ του 1998 και του 2002 η Αργεντινή γνώρισε οικονομική ύφεση (-20% του ΑΕΠ), χρεοκοπία (75% κούρεμα) και υποτίμηση του νομίσματος της.

Οι επιπτώσεις στο τραπεζικό σύστημα θα ήταν οδυνηρές: Μια απότομη και επίμονη εκροή καταθέσεων που θα επιβάλει ελέγχους στην κίνηση κεφαλαίων, υποτίμηση στοιχείων ενεργητικού και παθητικού, επηρεάζοντας αρνητικά τα κεφάλαια και την ποιότητα του ενεργητικού.

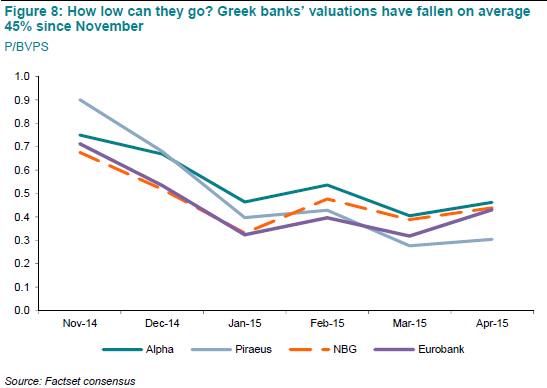

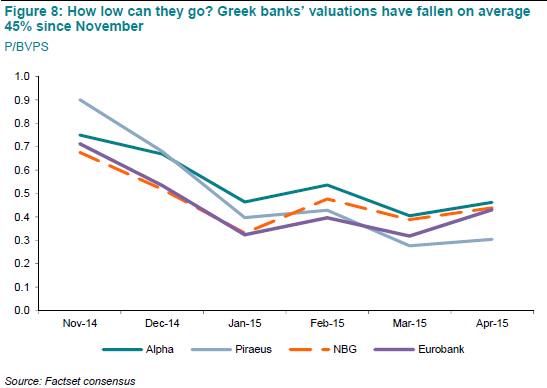

Πόσο χαμηλά μπορούν να πάνε οι αποτιμήσεις;

Οι αποτιμήσεις των τραπεζών της Αργεντινής (P/TBV) μειώθηκαν κατά 80-90% σε ένα χρόνο και 6 ιδιωτικές τράπεζες χρεοκόπησαν.

Το τραπεζικό σύστημα ήταν ζημιογόνο για 3 χρόνια.

Οι δείκτες P/TBV σε όλες τις ελληνικές τράπεζες έχουν ήδη μειωθεί κατά μέσο όρο 50% το τελευταίο 12μηνο.

Αλλά δεν μπορούμε να αποκλείσουμε ότι τιμές μετοχών θα μηδενιστούν και οι τράπεζες θα εθνικοποιηθούν.

Οι κίνδυνοι είναι καθοδικοί και σε αυτό το σενάριο όλες οι τράπεζες θα είναι uninvestable.

Σενάριο # 2: Ενδιάμεση συμφωνία

Με το χρόνο να εξαντλείται, οι ηγέτες της Ευρωζώνης θα συζητούν πλέον ένα πιθανό «Σχέδιο Β».

Η BNP Paribas θεωρεί ότι στο ενδιάμεσο βήμα θα περιλαμβάνει τυχόν προσωρινά μέτρα, που θα επιτρέπουν να συνεχιστούν οι διαπραγματεύσεις και η Ελλάδα να παραμείνει στην Ευρωζώνη.

Αυτά θα μπορούσαν να περιλαμβάνουν δάνεια γέφυρες, παράλληλα νομίσματα και έλεγχοι κεφαλαίου.

Σε αυτό το σενάριο η ορατότητα είναι περιορισμένη για την μεσοπρόθεσμη προοπτική κερδών των τραπεζών.

Η BNP Paribas δηλώνει ότι δεν μπορεί να εκτιμηθούν οι τράπεζες σε αυτή τη βάση.

Η πορεία των μετοχών είναι πιθανό να είναι καθοδικές, εξαιτίας της μακροοικονομικής επιδείνωσης.

Για εκείνους τους επενδυτές με υψηλότερη διάθεση ανάληψης κινδύνου, πλέον προτιμώμενες τράπεζες είναι εκείνες που είναι πιο ανθεκτικές από την άποψη του κεφαλαίου και των προβλέψεων.

Η Εθνική Τράπεζα και η Alpha Bank μπορούν να είναι καλές επιλογές

Σενάριο # 3: Μακροπρόθεσμη λύση

Για να αποκατασταθεί η ορατότητα για τα κέρδη των τραπεζών, μια μακροπρόθεσμη λύση είναι απαραίτητη.

Κατά την άποψη της BNP Paribas αυτό απαιτεί δύο βήματα:

1) την ολοκλήρωση της αξιολόγησης του προγράμματος διάσωσης

2) ένα τρίτο πρόγραμμα διάσωσης.

Μια μακροπρόθεσμη λύση θα απαιτούσε έναν συμβιβασμό και από τις δύο πλευρές.

Αυτό θα είναι δύσκολο.

Οι θέσεις έχουν σκληρύνει και στις δύο πλευρές.

Αλλά ένας ισχυρός μοχλός εργάζεται υπέρ της λύσης... και οι δύο πλευρές θέλουν να παραμείνει η Ελλάδα στην Ευρωζώνη.

Αυτό θα ήταν σαφώς η πιο θετική έκβαση για τις τράπεζες.

Ειδικότερα, μια μακροπρόθεσμη συμφωνία σε συνδυασμό με μια νέα κυβέρνηση η οποία θα διαθέτει ισχυρή υποστήριξη, θα μπορεί να θέσει τα θεμέλια για πολύ μεγαλύτερη πολιτική και

μακροοικονομική σταθερότητα.

Οι ελληνικές τράπεζες τότε θα μπορέσουν να ανακάμψουν.

Αυτό είναι το μόνο σενάριο στο οποίο η BNP Paribas θεωρεί ότι μπορεί να οικοδομηθεί μια εφικτή επένδυση για τις ελληνικές τράπεζες.

Σε αυτό το σενάριο, πλέον προτιμώμενες τράπεζες είναι η Πειραιώς και η ΕΤΕ.

www.bankingnews.gr

Πρώτη ενημέρωση 12:31 8 Μαίου του 2015

Στην τελευταία 81σέλιδη ανάλυσή της με τον τίτλο «Purgatory» (Καθαρτήριο), που σας παρουσιάζει το www.bankingnews.gr, η BNP Paribas ξεκαθαρίζει από την αρχή ότι ποτέ δεν αντιλήφθηκε το ναρκοπέδιο που θα ήταν οι ελληνικές τράπεζες.

«Ποτέ δεν υποκριθήκαμε ότι γνωρίζουμε πως θα κατέληγαν οι πολιτικές διαπραγματεύσεις.

«Απλώς μοιραζόμαστε μερικές χρήσιμες ιδέες για να περιηγηθούν οι επενδυτές εν μέσω αναταραχής», αναφέρεται στην ανάλυση της γαλλικής τράπεζας.

Μόνο δύο πραγματικά αποτελέσματα: Μέσα ή έξω

Παρά τις ατελείωτες συζητήσεις, θα δούμε τελικά ένα δυαδικό αποτέλεσμα:

1) Επιτάχυνση της συμφωνίας, μια βιώσιμη λύση και παραμονή της Ελλάδας στο ευρώ ή

2) Grexit.

Η πρώτη επιλογή θα θέσει τις ελληνικές τράπεζες σε μια τροχιά ανάκαμψης, το δεύτερη θα τις καταστήσει «uninvestable» (μη επενδύσιμες).

Ενδιάμεσα βήματα αγοράζουν χρόνο, αλλά οι πιέσεις θα συνεχιστούν

Τα ενδιάμεσα βήματα, όπως τα δάνεια - γέφυρα και οι έλεγχοι στην κίνηση κεφαλαίων, είναι μόνο για να αγοράσει η Ελλάδα λίγο περισσότερο χρόνο.

Μερική λύση δεν μπορεί να φέρει σταθερότητα ή να αποτρέψει την οικονομική υποβάθμιση.

Η χρηματοδότηση είναι η μεγαλύτερη ανησυχία, αλλά εκτιμάται ότι οι ελληνικές τράπεζες έχουν αρκετές επιβοηθητικές εγγυήσεις για να αντέξουν μια εκροή καταθέσεων ύψους 40% (αν η ΕΚΤ θέτει το ανώτατο όριο ELA).

Μόλις οι πιέσεις χρηματοδότησης υποχωρήσουν, η διαχείριση των ανησυχητικά υψηλών μη εξυπηρετούμενων δανείων θα είναι το δυσκολότερο έργο.

Είναι ενθαρρυντικό, ότι τα επίπεδα κεφαλαίου είναι υψηλά σήμερα αλλά η ποιότητα είναι πιο αμφισβητήσιμη και η αναγνώριση των DTA είναι ανησυχητική.

Και οι τέσσερις τράπεζες εμφανίζονται ευάλωτες στο σημερινό περιβάλλον, αν και η Εθνική Τράπεζα και η Alpha Bank φαίνονται σε καλύτερη θέση χάρη στις υψηλότερες κεφαλαιακές θέσεις και τις προβλέψεις.

Υπό μια σωστή λύση, ο τομέας θα πρέπει να είναι τουλάχιστον διπλάσιος

Αν μπορέσουν να ξεπεραστούν όλα αυτά (!), οι σπόροι της ανώτερης απόδοσης θα έχουν φυτευτεί στον κλάδο μετά από μια διαδικασία - μαμούθ ενοποίησης.

Σε ένα σταθερό οικονομικό περιβάλλον, η ολιγοπωλιακή τραπεζική δομή στην Ελλάδα θα είναι πολύ ελκυστική.

Όπως ήταν αναμενόμενο, οι αποτιμήσεις είναι πολύ χαμηλές σήμερα.

Εάν υπάρξει μια διαρκή λύση για την ελληνική κρίση, οι τιμές των μετοχών των τραπεζών θα διπλασιαστούν τουλάχιστον κατά μέσο όρο.

Το φυσικό επόμενο βήμα

Επτά χρόνια μετά την κρίση, η Ιρλανδία και η Πορτογαλία έχουν "στρίψει στη γωνία".

Η Ελλάδα όμως έχει γυρίσει πίσω.

Εξετάζοντας τον ελληνικό τραπεζικό κλάδο στα τέλη του 2014, υπήρξε ενθουσιασμός για την πρόοδο.

Τα θεμέλια ενός αποδοτικού τραπεζικού τομέα χτίζονταν.

Ωστόσο, με τρόμο είδαμε τα γεγονότα που εκτυλίχθηκαν στη συνέχεια, κατά τη διάρκεια των τελευταίων μηνών στην Ελλάδα.

Υπό μια σωστή λύση, ο τομέας θα πρέπει να είναι τουλάχιστον διπλάσιος

Αν μπορέσουν να ξεπεραστούν όλα αυτά (!), οι σπόροι της ανώτερης απόδοσης θα έχουν φυτευτεί στον κλάδο μετά από μια διαδικασία - μαμούθ ενοποίησης.

Σε ένα σταθερό οικονομικό περιβάλλον, η ολιγοπωλιακή τραπεζική δομή στην Ελλάδα θα είναι πολύ ελκυστική.

Όπως ήταν αναμενόμενο, οι αποτιμήσεις είναι πολύ χαμηλές σήμερα.

Εάν υπάρξει μια διαρκή λύση για την ελληνική κρίση, οι τιμές των μετοχών των τραπεζών θα διπλασιαστούν τουλάχιστον κατά μέσο όρο.

Οι πολιτικοί κίνδυνοι παραμένουν σε υψηλά επίπεδα, και η ορατότητα είναι χαμηλή

Η πρόοδος προς την κατεύθυνση μιας αμοιβαία συμφωνηθείσας λύσης ήταν οδυνηρά αργή.

Την ίδια ώρα οι ανάγκες χρηματοδότησης στην Ελλάδα έχουν γίνει πιο επιτακτικές.

Κατά την άποψη της BNP Paribas, οι πολιτικές και οικονομικές πιέσεις θα κλιμακωθούν μέχρι το τέλος Ιουνίου.

Θα υπάρξουν πολλές ενδιάμεσες προθεσμίες.

Αλλά αυτά θα είναι κυρίως τεχνητά.

Η μόνη πραγματικά σημαντική προθεσμία είναι είτε της οικονομικής (λήξεις ομολόγων) είτε του κινδύνου μετάδοσης, αναγκάζοντας σε δράση κάποιου δρώντα στις διαπραγματεύσεις.

Για το λόγο αυτό το τέλος του Ιουνίου είναι μια σημαντική στιγμή λόγω των αναγκών χρηματοδότησης της Ελλάδος.

Αλλά δεν θα είναι κατ 'ανάγκη το τελικό εμπόδιο, καθώς η διαδικασία θα μπορούσε να συνεχιστεί.

Τρία ευρεία σενάρια, αλλά ουσιαστικά ένα δυαδικό αποτέλεσμα

Υπάρχουν τρία μεγάλα σενάρια για την Ελλάδα, αλλά μόνο δύο αποτελέσματα:

1) Grexit

2) Ενδιάμεσο βήμα

3) Μακροπρόθεσμη λύση.

Η BNP Paribas βλέπει μια ενδιάμεση λύση, η οποία θα συμπεριλαμβάνει τυχόν προσωρινά μέτρα και αποφάσεις που θα επιτρέπουν την επέκταση των τρεχουσών διαπραγματεύσεων.

Τελικά όμως, τα δύο αποτελέσματα είναι είτε Grexit ή μια μακροπρόθεσμη συμφωνία.

Σενάριο # 1: Grexit

Ο κίνδυνος ενός Grexit αυξάνεται.

Η Ελλάδα θα μπορούσε να χρεοκοπήσει για τουλάχιστον ένα μέρος του χρέους της.

Αλλά αυτό δεν συνεπάγεται αυτομάτως ένα Grexit.

Σε ένα τέτοιο σενάριο, η Ελλάδα και οι εταίροι της θα πρέπει να είναι ανίκανοι και απρόθυμοι να συνεχίσουν τις διαπραγματεύσεις και να φτάσουν σε μια λύση.

Μάλιστα, η BNP Paribas υποδεικνύει το παράδειγμα της Αργεντινής ως μια σχετική περίπτωση για το πώς οι ελληνικές τράπεζες θα μπορούσαν να κινηθούν σε ένα Grexit.

Μεταξύ του 1998 και του 2002 η Αργεντινή γνώρισε οικονομική ύφεση (-20% του ΑΕΠ), χρεοκοπία (75% κούρεμα) και υποτίμηση του νομίσματος της.

Οι επιπτώσεις στο τραπεζικό σύστημα θα ήταν οδυνηρές: Μια απότομη και επίμονη εκροή καταθέσεων που θα επιβάλει ελέγχους στην κίνηση κεφαλαίων, υποτίμηση στοιχείων ενεργητικού και παθητικού, επηρεάζοντας αρνητικά τα κεφάλαια και την ποιότητα του ενεργητικού.

Πόσο χαμηλά μπορούν να πάνε οι αποτιμήσεις;

Οι αποτιμήσεις των τραπεζών της Αργεντινής (P/TBV) μειώθηκαν κατά 80-90% σε ένα χρόνο και 6 ιδιωτικές τράπεζες χρεοκόπησαν.

Το τραπεζικό σύστημα ήταν ζημιογόνο για 3 χρόνια.

Οι δείκτες P/TBV σε όλες τις ελληνικές τράπεζες έχουν ήδη μειωθεί κατά μέσο όρο 50% το τελευταίο 12μηνο.

Αλλά δεν μπορούμε να αποκλείσουμε ότι τιμές μετοχών θα μηδενιστούν και οι τράπεζες θα εθνικοποιηθούν.

Οι κίνδυνοι είναι καθοδικοί και σε αυτό το σενάριο όλες οι τράπεζες θα είναι uninvestable.

Σενάριο # 2: Ενδιάμεση συμφωνία

Με το χρόνο να εξαντλείται, οι ηγέτες της Ευρωζώνης θα συζητούν πλέον ένα πιθανό «Σχέδιο Β».

Η BNP Paribas θεωρεί ότι στο ενδιάμεσο βήμα θα περιλαμβάνει τυχόν προσωρινά μέτρα, που θα επιτρέπουν να συνεχιστούν οι διαπραγματεύσεις και η Ελλάδα να παραμείνει στην Ευρωζώνη.

Αυτά θα μπορούσαν να περιλαμβάνουν δάνεια γέφυρες, παράλληλα νομίσματα και έλεγχοι κεφαλαίου.

Σε αυτό το σενάριο η ορατότητα είναι περιορισμένη για την μεσοπρόθεσμη προοπτική κερδών των τραπεζών.

Η BNP Paribas δηλώνει ότι δεν μπορεί να εκτιμηθούν οι τράπεζες σε αυτή τη βάση.

Η πορεία των μετοχών είναι πιθανό να είναι καθοδικές, εξαιτίας της μακροοικονομικής επιδείνωσης.

Για εκείνους τους επενδυτές με υψηλότερη διάθεση ανάληψης κινδύνου, πλέον προτιμώμενες τράπεζες είναι εκείνες που είναι πιο ανθεκτικές από την άποψη του κεφαλαίου και των προβλέψεων.

Η Εθνική Τράπεζα και η Alpha Bank μπορούν να είναι καλές επιλογές

Σενάριο # 3: Μακροπρόθεσμη λύση

Για να αποκατασταθεί η ορατότητα για τα κέρδη των τραπεζών, μια μακροπρόθεσμη λύση είναι απαραίτητη.

Κατά την άποψη της BNP Paribas αυτό απαιτεί δύο βήματα:

1) την ολοκλήρωση της αξιολόγησης του προγράμματος διάσωσης

2) ένα τρίτο πρόγραμμα διάσωσης.

Μια μακροπρόθεσμη λύση θα απαιτούσε έναν συμβιβασμό και από τις δύο πλευρές.

Αυτό θα είναι δύσκολο.

Οι θέσεις έχουν σκληρύνει και στις δύο πλευρές.

Αλλά ένας ισχυρός μοχλός εργάζεται υπέρ της λύσης... και οι δύο πλευρές θέλουν να παραμείνει η Ελλάδα στην Ευρωζώνη.

Αυτό θα ήταν σαφώς η πιο θετική έκβαση για τις τράπεζες.

Ειδικότερα, μια μακροπρόθεσμη συμφωνία σε συνδυασμό με μια νέα κυβέρνηση η οποία θα διαθέτει ισχυρή υποστήριξη, θα μπορεί να θέσει τα θεμέλια για πολύ μεγαλύτερη πολιτική και

μακροοικονομική σταθερότητα.

Οι ελληνικές τράπεζες τότε θα μπορέσουν να ανακάμψουν.

Αυτό είναι το μόνο σενάριο στο οποίο η BNP Paribas θεωρεί ότι μπορεί να οικοδομηθεί μια εφικτή επένδυση για τις ελληνικές τράπεζες.

Σε αυτό το σενάριο, πλέον προτιμώμενες τράπεζες είναι η Πειραιώς και η ΕΤΕ.

www.bankingnews.gr

Πρώτη ενημέρωση 12:31 8 Μαίου του 2015

Σχόλια αναγνωστών