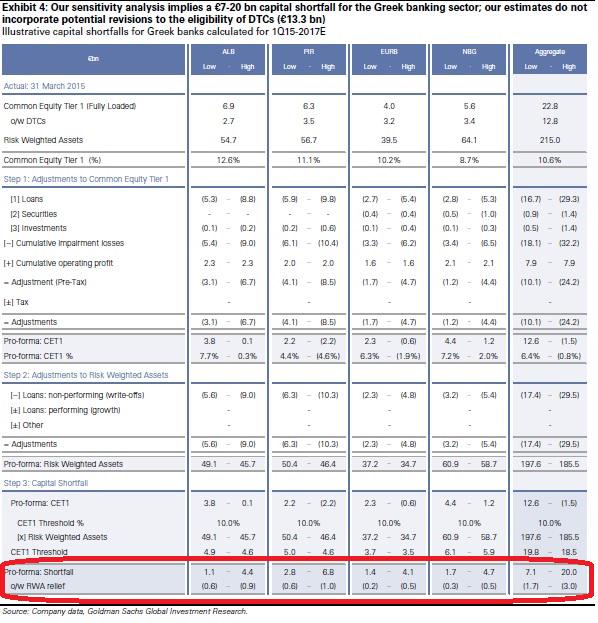

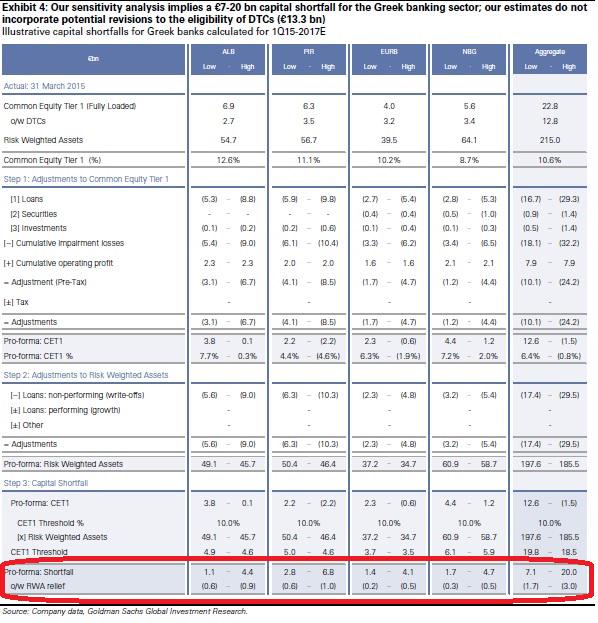

Εκτιμά ότι οι κεφαλαιακές ανάγκες των ελληνικών τραπεζών θα κυμανθούν μεταξύ 7-20 δισ. ευρώ

Ραγδαία είναι η επιδείνωση των προοπτικών του ελληνικού τραπεζικού κλάδου, σύμφωνα με την Goldman Sachs, η οποία προχώρησε σε σημαντική μείωση των τιμών στόχου των ελληνικών τραπεζών εξαιτίας της αβεβαιότητας για την έκβαση της διαδικασίας της ανακεφαλαιοποίησης του κλάδου.

Στην τελευταία 36σέλιδη ανάλυσή της με τίτλο «Trip feedback: Recaps in focus but framework unclear, trends to worsen» (Η ανακεφαλαιοποίηση στο επίκεντρο, ασαφές το πλαίσιο, οι τάση θα επιδεινωθεί), που σας παρουσιάζει το www.bankingnews.gr, η Goldman Sachs διατυπώνει τις «εντυπώσεις» της από το πρόσφατο ταξίδι των στελεχών της στην Ελλάδα, όπου και υπήρξαν συναντήσεις με στελέχη των ελληνικών τραπεζών και φορείς χάραξης πολιτικής.

Σύμφωνα με την Goldman Sachs η σύσταση παραμένει σε neutral (ουδετερότητα), αλλά οι τιμές στόχοι μειώνονται σε 0,13 ευρώ για την Alpha Bank, στα 0,08 ευρώ για την Πειραιώς και στα 0,03 ευρώ για την Eurobank, λόγω του dilution που αναμένεται να υποστούν οι υφιστάμενοι μέτοχοι εξαιτίας της αύξησης κεφαλαίου.

Σύμφωνα με την Goldman Sachs υπάρχει μεγάλη αβεβαιότητα για την πορεία της ανακεφαλαιοποίησης του κλάδου, καθιστώντας τον ευάλωτο στο δύσκολο λειτουργικό περιβάλλον.

Ένα από τα βασικά ζητήματα που παραμένει ακόμη ασαφές είναι η δομή της ανακεφαλαιοποίησης και η συμμετοχή του ιδιωτικού τομέα.

Η συμμετοχή του ιδιωτικού τομέα θα πρέπει να ενθαρρύνεται, αλλά δεν είναι εγγυημένη.

Το μέγεθος της ανακεφαλαιοποίησης, το οποίο εκτιμάται στην κορυφή του εύρους των 10-25 δισ. ευρώ, η επικρατούσα πολιτική και οικονομική αβεβαιότητα και το σχετικά σύντομο χρονικό διάστημα για να αντληθούν τα κεφάλαια, είναι ένας συνδυασμός που μπορεί να περιορίσει το ενδιαφέρον των επενδυτών.

Οι συζητήσεις της Goldman Sachs δείχνουν ότι στο πλαίσιο αυτό οι αρχές μπορούν να επιτρέψουν μια σειρά από φιλικές προς τους μετόχους διατάξεις, συμπεριλαμβανομένης της αντιμετώπισης μέρους του κεφαλαιακού ελλείμματος από ενδεχόμενα μέτρα, όπως η αναγνώριση της αναβαλλόμενης φορολογίας (DTC - 13 δισ. ευρώ), καθώς και την έκδοση warrants, αν χρειαστεί.

Μια τράπεζα επισφαλειών (bad bank) δεν είναι στο πρόγραμμα σε αυτό το σημείο, αλλά θα μπορούσε να επανεξεταστεί σε μεταγενέστερο στάδιο.

Το δεύτερο θέμα που θίχτηκε κατά τις συναντήσεις της Goldman Sachs, ήταν το λειτουργικό περιβάλλον του κλάδου, στο οποίο αν και οι τράπεζες δείχνουν να παρουσιάζουν κάποια ανθεκτικότητα, δεν αποκλείεται αυτό να επιδεινωθεί σημαντικά, με τα μέχρι τώρα στοιχεία για την πορεία των προβληματικών δανείων να είναι αισιόδοξη.

Άλλωστε η αργία που υποχρεώθηκε ο κλάδος τον Ιούλιο σε συνδυασμό με τους νέους όρους του Μνημονίου, πιθανόν να οδηγήσουν την ελληνική οικονομία σε ύφεση το δεύτερο εξάμηνο του 2015 και το 2016.

Σύμφωνα με τις πληροφορίες μάλιστα που εκμαίευσαν τα στελέχη της Goldman Sachs, ο δείκτης των NPS είναι απίθανο να κορυφωθεί πριν το τέλος του 2016.

Το τρίτο θέμα που θίχτηκε ήταν αυτό της ρευστότητας.

Αυτό το ζήτημα έχει πάψει για λίγο να βρίσκεται στο επίκεντρο, λόγω της σταθεροποίησης που παρείχαν οι έλεγχοι στην κίνηση των κεφαλαίων, ενώ υπήρξαν και οριακές εισροές καταθέσεων.

Οι επιμέρους τιμές στόχοι που δίνει η Goldman Sachs προσαρμόζονται ώστε να αντανακλούν την κεφαλαιακή θέση της κάθε τράπεζας (χρησιμοποιώντας ως δείκτη CET1 10% σε εκτιμήσεις 2017) και αντανακλούν τις αυξομειώσεις της αξίας τους σε βάση 12μήνου.

Οι νέες τιμές στόχοι ενσωματώνουν την εκτίμηση για κεφαλαιακή απώλεια 13 δισ. ευρώ για τις ελληνικές τράπεζες.

Οι κίνδυνοι για τις τιμές-στόχους είναι: Η καλύτερη / χειρότερη εκτίμηση της ποιότητας του ενεργητικού και των απωλειών σε χορηγήσεις, καθώς και τα υψηλότερα / χαμηλότερα έσοδα.

Oι κεφαλαιακές ανάγκες των ελληνικών τραπεζών θα κυμανθούν μεταξύ 7-20 δισ. ευρώ

Σύμφωνα με την Goldman Sachs οι ανάγκες νέων κεφαλαίων των ελληνικών τραπεζών αναμένεται να κυμανθούν από 7 έως 20 δισ. ευρώ.

Το εύρος αντικατοπτρίζει την αυξημένη αβεβαιότητα, ενώ ο μέσος όρος, στον οποίο συγκλίνουν οι αναλυτές της είναι για 13 δισ. ευρώ, ποσό που αποτελεί και το βασικό της σενάριο.

Αξίζει να σημειωθεί ότι, τα στοιχεία που παραθέτει η Goldman Sachs υποθέτουν ότι θα διατηρηθεί η επιλεξιμότητα των υφιστάμενων DTC (13 δισ. ευρώ).

Επίσης, οι απώλειες δανείων θα φτάσουν στα 23 δισ. ευρώ, με τον σχετικό δείκτη να αυξάνεται στο 45% (παρόμοιο με της Κύπρου).

Το βασικό της σενάριο ενσωματώνει 23 δισ. στοιχειωδών ζημιών και την επιδείνωση στα ποσοστά ασφάλειας και ανάκτησης.

Παράλληλα, οι ζημιές από τίτλους και επενδύσεις φαίνονται σχετικά μέτριες.

Η έκθεση σε ελληνικό δημόσιο χρέος είναι σχετικά μικρή (13 δισ. ευρώ, σε σύγκριση με τα 38 δισ. σε ομόλογα EFSF) και σε μεγάλο βαθμό σε τιμές αγοράς (c.85%).

Κατά συνέπεια, η ανάλυση της Goldman Sachs ενσωματώνει μία μέτρια αναπροσαρμογή της αξίας του χαρτοφυλακίου ύψους 1-2 δισ. (κυρίως από ένα κούρεμα της τάξεως του 45% σε ονομαστικές αξίες).

Τέλος, η εκτίμηση βασίζεται και στις εκτιμήσεις για μειωμένη κερδοφορία (> 35% κάτω από τα σημερινά ποσοστά).

Τα προ-προβλέψεων κέρδη των τραπεζών, τα οποία προσφέρουν ένα κρίσιμο δείκτη έναντι των ζημιών από τις χορηγήσεις, είναι πιθανό να βρεθούν υπό πίεση στο σημερινό περιβάλλον.

Έτσι, σύμφωνα με την ανάλυση της Goldman Sachs οι κεφαλαιακές ανάγκες ανά τράπεζα θα διαμορφωθούν ως εξής:

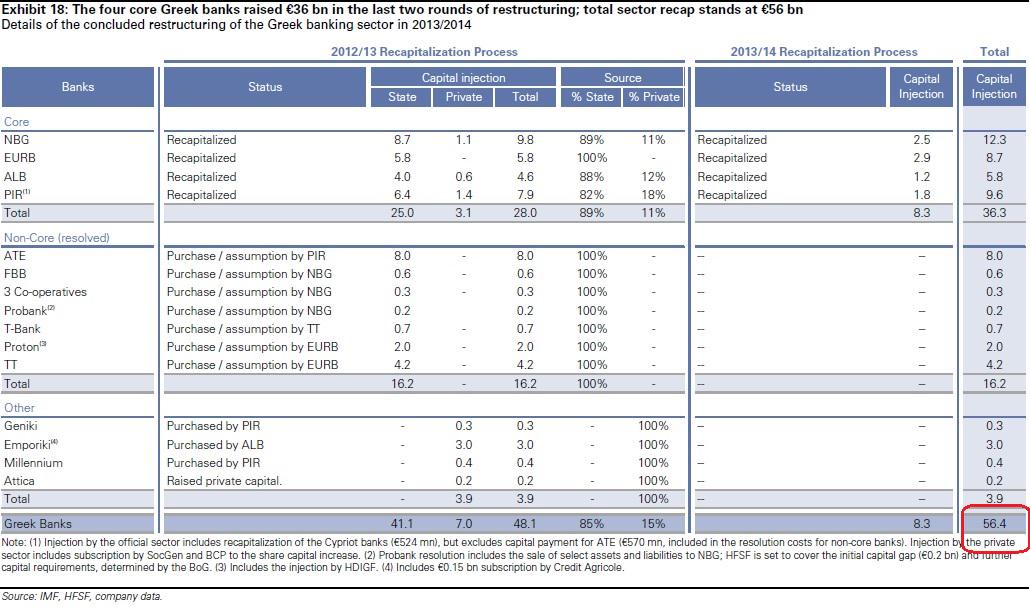

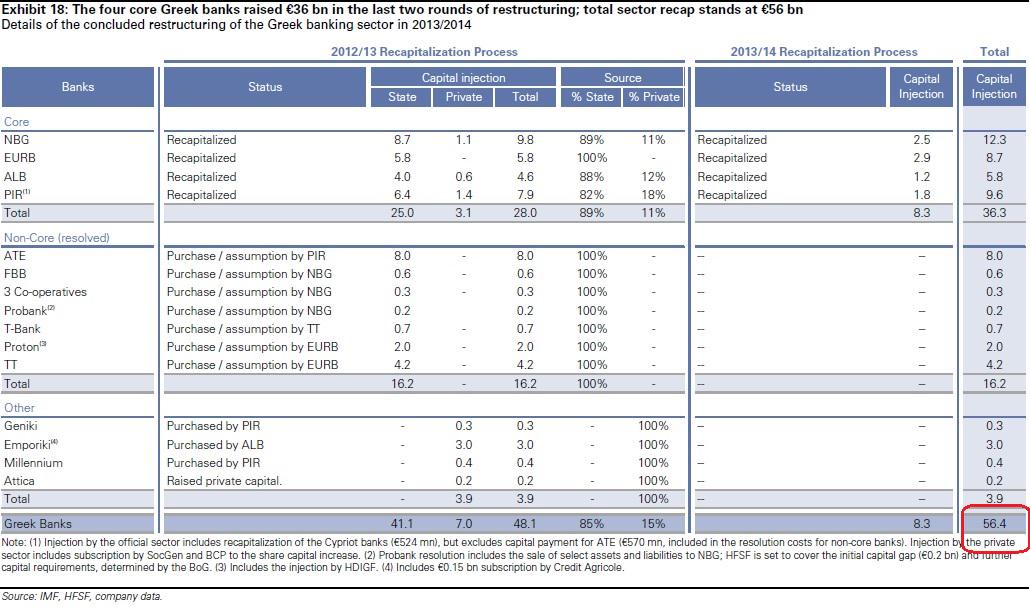

Τα κεφάλαια που έχουν λάβει οι ελληνικές τράπεζες από το 2012 ανέρχονται σε 56,4 δισ. ευρώ

www.bankingnews.gr

Στην τελευταία 36σέλιδη ανάλυσή της με τίτλο «Trip feedback: Recaps in focus but framework unclear, trends to worsen» (Η ανακεφαλαιοποίηση στο επίκεντρο, ασαφές το πλαίσιο, οι τάση θα επιδεινωθεί), που σας παρουσιάζει το www.bankingnews.gr, η Goldman Sachs διατυπώνει τις «εντυπώσεις» της από το πρόσφατο ταξίδι των στελεχών της στην Ελλάδα, όπου και υπήρξαν συναντήσεις με στελέχη των ελληνικών τραπεζών και φορείς χάραξης πολιτικής.

Σύμφωνα με την Goldman Sachs η σύσταση παραμένει σε neutral (ουδετερότητα), αλλά οι τιμές στόχοι μειώνονται σε 0,13 ευρώ για την Alpha Bank, στα 0,08 ευρώ για την Πειραιώς και στα 0,03 ευρώ για την Eurobank, λόγω του dilution που αναμένεται να υποστούν οι υφιστάμενοι μέτοχοι εξαιτίας της αύξησης κεφαλαίου.

Σύμφωνα με την Goldman Sachs υπάρχει μεγάλη αβεβαιότητα για την πορεία της ανακεφαλαιοποίησης του κλάδου, καθιστώντας τον ευάλωτο στο δύσκολο λειτουργικό περιβάλλον.

Ένα από τα βασικά ζητήματα που παραμένει ακόμη ασαφές είναι η δομή της ανακεφαλαιοποίησης και η συμμετοχή του ιδιωτικού τομέα.

Η συμμετοχή του ιδιωτικού τομέα θα πρέπει να ενθαρρύνεται, αλλά δεν είναι εγγυημένη.

Το μέγεθος της ανακεφαλαιοποίησης, το οποίο εκτιμάται στην κορυφή του εύρους των 10-25 δισ. ευρώ, η επικρατούσα πολιτική και οικονομική αβεβαιότητα και το σχετικά σύντομο χρονικό διάστημα για να αντληθούν τα κεφάλαια, είναι ένας συνδυασμός που μπορεί να περιορίσει το ενδιαφέρον των επενδυτών.

Οι συζητήσεις της Goldman Sachs δείχνουν ότι στο πλαίσιο αυτό οι αρχές μπορούν να επιτρέψουν μια σειρά από φιλικές προς τους μετόχους διατάξεις, συμπεριλαμβανομένης της αντιμετώπισης μέρους του κεφαλαιακού ελλείμματος από ενδεχόμενα μέτρα, όπως η αναγνώριση της αναβαλλόμενης φορολογίας (DTC - 13 δισ. ευρώ), καθώς και την έκδοση warrants, αν χρειαστεί.

Μια τράπεζα επισφαλειών (bad bank) δεν είναι στο πρόγραμμα σε αυτό το σημείο, αλλά θα μπορούσε να επανεξεταστεί σε μεταγενέστερο στάδιο.

Το δεύτερο θέμα που θίχτηκε κατά τις συναντήσεις της Goldman Sachs, ήταν το λειτουργικό περιβάλλον του κλάδου, στο οποίο αν και οι τράπεζες δείχνουν να παρουσιάζουν κάποια ανθεκτικότητα, δεν αποκλείεται αυτό να επιδεινωθεί σημαντικά, με τα μέχρι τώρα στοιχεία για την πορεία των προβληματικών δανείων να είναι αισιόδοξη.

Άλλωστε η αργία που υποχρεώθηκε ο κλάδος τον Ιούλιο σε συνδυασμό με τους νέους όρους του Μνημονίου, πιθανόν να οδηγήσουν την ελληνική οικονομία σε ύφεση το δεύτερο εξάμηνο του 2015 και το 2016.

Σύμφωνα με τις πληροφορίες μάλιστα που εκμαίευσαν τα στελέχη της Goldman Sachs, ο δείκτης των NPS είναι απίθανο να κορυφωθεί πριν το τέλος του 2016.

Το τρίτο θέμα που θίχτηκε ήταν αυτό της ρευστότητας.

Αυτό το ζήτημα έχει πάψει για λίγο να βρίσκεται στο επίκεντρο, λόγω της σταθεροποίησης που παρείχαν οι έλεγχοι στην κίνηση των κεφαλαίων, ενώ υπήρξαν και οριακές εισροές καταθέσεων.

Οι επιμέρους τιμές στόχοι που δίνει η Goldman Sachs προσαρμόζονται ώστε να αντανακλούν την κεφαλαιακή θέση της κάθε τράπεζας (χρησιμοποιώντας ως δείκτη CET1 10% σε εκτιμήσεις 2017) και αντανακλούν τις αυξομειώσεις της αξίας τους σε βάση 12μήνου.

Οι νέες τιμές στόχοι ενσωματώνουν την εκτίμηση για κεφαλαιακή απώλεια 13 δισ. ευρώ για τις ελληνικές τράπεζες.

Οι κίνδυνοι για τις τιμές-στόχους είναι: Η καλύτερη / χειρότερη εκτίμηση της ποιότητας του ενεργητικού και των απωλειών σε χορηγήσεις, καθώς και τα υψηλότερα / χαμηλότερα έσοδα.

Oι κεφαλαιακές ανάγκες των ελληνικών τραπεζών θα κυμανθούν μεταξύ 7-20 δισ. ευρώ

Σύμφωνα με την Goldman Sachs οι ανάγκες νέων κεφαλαίων των ελληνικών τραπεζών αναμένεται να κυμανθούν από 7 έως 20 δισ. ευρώ.

Το εύρος αντικατοπτρίζει την αυξημένη αβεβαιότητα, ενώ ο μέσος όρος, στον οποίο συγκλίνουν οι αναλυτές της είναι για 13 δισ. ευρώ, ποσό που αποτελεί και το βασικό της σενάριο.

Αξίζει να σημειωθεί ότι, τα στοιχεία που παραθέτει η Goldman Sachs υποθέτουν ότι θα διατηρηθεί η επιλεξιμότητα των υφιστάμενων DTC (13 δισ. ευρώ).

Επίσης, οι απώλειες δανείων θα φτάσουν στα 23 δισ. ευρώ, με τον σχετικό δείκτη να αυξάνεται στο 45% (παρόμοιο με της Κύπρου).

Το βασικό της σενάριο ενσωματώνει 23 δισ. στοιχειωδών ζημιών και την επιδείνωση στα ποσοστά ασφάλειας και ανάκτησης.

Παράλληλα, οι ζημιές από τίτλους και επενδύσεις φαίνονται σχετικά μέτριες.

Η έκθεση σε ελληνικό δημόσιο χρέος είναι σχετικά μικρή (13 δισ. ευρώ, σε σύγκριση με τα 38 δισ. σε ομόλογα EFSF) και σε μεγάλο βαθμό σε τιμές αγοράς (c.85%).

Κατά συνέπεια, η ανάλυση της Goldman Sachs ενσωματώνει μία μέτρια αναπροσαρμογή της αξίας του χαρτοφυλακίου ύψους 1-2 δισ. (κυρίως από ένα κούρεμα της τάξεως του 45% σε ονομαστικές αξίες).

Τέλος, η εκτίμηση βασίζεται και στις εκτιμήσεις για μειωμένη κερδοφορία (> 35% κάτω από τα σημερινά ποσοστά).

Τα προ-προβλέψεων κέρδη των τραπεζών, τα οποία προσφέρουν ένα κρίσιμο δείκτη έναντι των ζημιών από τις χορηγήσεις, είναι πιθανό να βρεθούν υπό πίεση στο σημερινό περιβάλλον.

Έτσι, σύμφωνα με την ανάλυση της Goldman Sachs οι κεφαλαιακές ανάγκες ανά τράπεζα θα διαμορφωθούν ως εξής:

Τα κεφάλαια που έχουν λάβει οι ελληνικές τράπεζες από το 2012 ανέρχονται σε 56,4 δισ. ευρώ

www.bankingnews.gr

Σχόλια αναγνωστών