Η έκθεση των βρετανικών τραπεζών στην αγορά ακινήτων είναι σημαντική, φτάνοντας κατά μέσο όρο στο 55% των κεφαλαίων του Tier 1 στο τέλος του 2015, σύμφωνα με την Τράπεζα της Αγγλίας

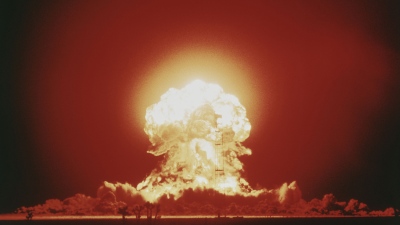

Η αναστολή της διαπραγμάτευσης ή αλλιώς το «πάγωμα» των ρευστοποιήσεων σε πολλά funds που επενδύουν στην αγορά ακινήτων του Ηνωμένου Βασιλείου τονίζει τους άμεσους κινδύνους για τα εμπορικά ακίνητα, ως αποτέλεσμα του δημοψηφίσματος για έξοδο της χώρας από την Ευρωπαϊκή Ένωση, επισημαίνει σε κείμενό του ο οίκος αξιολόγησης Fitch Ratings.

Η δραστηριότητα της αγοράς και οι αποτιμήσεις βρίσκονται σε κίνδυνο υποχώρησης, αλλά οι εταιρείες ή οι δομημένες χρηματοοικονομικές συναλλαγές που αφορά εμπορικά ακίνητα έχουν μέσα για να απορροφούν αυτές τις κρίσεις και δεν υπάρχουν περαιτέρω βραχυπρόθεσμες επιπτώσεις σε αυτές τις αξιολογήσεις.

Τα κεφάλαια ανέστειλαν τη διαπραγμάτευσή τους αυτή την εβδομάδα, έπειτα από ένα κύμα ρευστοποιήσεων, εξαιτίας της νίκης του Brexit.

Το γεγονός αυτό υπογραμμίζει τις προκλήσεις ρευστότητας για τα κεφάλαια που τοποθετούνται μακροπρόθεσμα στα ακίνητα.

Τα περισσότερα αμοιβαία κεφάλαια ακινήτων μπορούν να επιβάλλουν κάποιας μορφής περιορισμούς εάν η συμπεριφορά ρευστοποιήσεων επιμείνει και το «μαξιλάρι ασφαλείας» μετρητών μειωθεί, ιδιαίτερα αν υπάρχει περαιτέρω επιδείνωση του συναισθήματος για την κτηματαγορά.

Τα funds των Standard Life, Henderson και M&G ήδη μείωσαν την αξία των κτιρίων τους κατά 5% την περασμένη εβδομάδα και οι τιμές των μετοχών των βρετανικών εταιρειών επενδύσεων σε ακίνητα έχουν καταγράψει σημαντικές απώλειες.

Οι περιορισμοί στις ρευστοποιήσεις συμβάλλουν στην άμβλυνση του κινδύνου, αλλά μόλις εισαχθούν είναι δύσκολο να αντιστραφούν.

Η εμπειρία στο Ηνωμένο Βασίλειο και στη Γερμανία κατά τη διάρκεια της παγκόσμιας οικονομικής κρίσης δείχνει ότι οι απαντήσεις ήταν διαφορετικές από fund σε fund.

Η πλειονότητα των γερμανικών αμοιβαίων κεφαλαίων επένδυσης σε ακίνητα που είχαν υποστεί περιορισμούς δεν κατάφεραν να επανεκκινήσουν τις ρευστοποιήσεις και τελικά προχώρησαν σε εκκαθάριση, που βρίσκεται ακόμα σε εξέλιξη.

Η ευπάθεια της κτηματαγοράς του Ηνωμένου Βασιλείου στο δημοψήφισμα για την αποχώρηση από την Ε.Ε. ήταν ευρέως αναμενόμενη από την αγορά.

Ο τομέας είχε βιώσει ιδιαίτερα σημαντικές εισροές κεφαλαίων από το εξωτερικό από το 2009 και υπήρχε ήδη μια απότομη πτώση της οικονομικής δραστηριότητας το τρέχον έτος, πριν από το δημοψήφισμα.

Η έκθεση χρηματοπιστωτικής σταθερότητας της Τράπεζας της Αγγλίας που δημοσιεύθηκε αυτή την εβδομάδα προσδιορίζει τον τομέα ως εν δυνάμει κίνδυνο για τη χρηματοπιστωτική σταθερότητα μετά το δημοψήφισμα.

Όπως έχουμε ήδη πει, η μείωση των ροών ξένων κεφαλαίων θα προκαλέσει μια μείωση στην αποτιμήσεις των ακινήτων, χαμηλότερα από τα σημερινά υψηλά επίπεδα προς πιο βιώσιμα επίπεδα, με βάση τις πιο μακροπρόθεσμες αποδόσεις.

Το Λονδίνο είναι πιθανό να επηρεαστεί ιδιαίτερα εάν η επενδυτική ζήτηση μειωθεί (λόγω της εξάρτησης από τα ξένα κεφάλαια) και αν οι εταιρείες μειώσουν την παρουσία τους ή μετεγκατασταθούν εκτός χώρας.

Η αγορά λιανικής πώλησης ακινήτων στη Βρετανία είναι επίσης πιθανό να δεχθεί μεγάλη πίεση, εντείνοντας την πρόκληση που θέτει η μετάβαση σε διαδικτυακές αγορές.

Μια μέτρια πτώση των τιμών των ακινήτων δεν θα έχει περαιτέρω βραχυπρόθεσμες επιπτώσεις στις αξιολογήσεις για μια σειρά από τομείς που εμπλέκονται στην κτηματαγορά.

Μπορούμε να αξιολογήσουμε ορισμένες εμπορικές εταιρείες ακινήτων με βάση τις ταμειακές ροές τους από τις μακροπρόθεσμες συμβάσεις ενοικίων και όχι μέσω της βραχυπρόθεσμης εστίασης στην καθαρή θέση του χαρτοφυλακίου τους.

Η έκθεση των βρετανικών τραπεζών στην αγορά ακινήτων είναι σημαντική, φτάνοντας κατά μέσο όρο στο 55% των κεφαλαίων του Tier 1 στο τέλος του 2015, σύμφωνα με την Τράπεζα της Αγγλίας.

Ωστόσο, η διάθεση ανάληψης κινδύνου διαφέρει σημαντικά από τράπεζα σε τράπεζα.

Ορισμένες τράπεζες έχουν δημιουργήσει ένα πιο υψηλής μόχλευσης χαρτοφυλάκιο δανείου στην αγορά ακινήτων.

Λαμβάνοντας υπόψη τη χρήση των εμπορικών ακινήτων ως εγγύηση για ένα υψηλό ποσοστό των δανείων προς τις μικρομεσαίες επιχειρήσεις, η μείωση των τιμών είναι πιθανό να οδηγήσει σε μείωση της προσφοράς πιστώσεων προς το συγκεκριμένο τομέα επιχειρήσεων.

www.bankingnews.gr

Η δραστηριότητα της αγοράς και οι αποτιμήσεις βρίσκονται σε κίνδυνο υποχώρησης, αλλά οι εταιρείες ή οι δομημένες χρηματοοικονομικές συναλλαγές που αφορά εμπορικά ακίνητα έχουν μέσα για να απορροφούν αυτές τις κρίσεις και δεν υπάρχουν περαιτέρω βραχυπρόθεσμες επιπτώσεις σε αυτές τις αξιολογήσεις.

Τα κεφάλαια ανέστειλαν τη διαπραγμάτευσή τους αυτή την εβδομάδα, έπειτα από ένα κύμα ρευστοποιήσεων, εξαιτίας της νίκης του Brexit.

Το γεγονός αυτό υπογραμμίζει τις προκλήσεις ρευστότητας για τα κεφάλαια που τοποθετούνται μακροπρόθεσμα στα ακίνητα.

Τα περισσότερα αμοιβαία κεφάλαια ακινήτων μπορούν να επιβάλλουν κάποιας μορφής περιορισμούς εάν η συμπεριφορά ρευστοποιήσεων επιμείνει και το «μαξιλάρι ασφαλείας» μετρητών μειωθεί, ιδιαίτερα αν υπάρχει περαιτέρω επιδείνωση του συναισθήματος για την κτηματαγορά.

Τα funds των Standard Life, Henderson και M&G ήδη μείωσαν την αξία των κτιρίων τους κατά 5% την περασμένη εβδομάδα και οι τιμές των μετοχών των βρετανικών εταιρειών επενδύσεων σε ακίνητα έχουν καταγράψει σημαντικές απώλειες.

Οι περιορισμοί στις ρευστοποιήσεις συμβάλλουν στην άμβλυνση του κινδύνου, αλλά μόλις εισαχθούν είναι δύσκολο να αντιστραφούν.

Η εμπειρία στο Ηνωμένο Βασίλειο και στη Γερμανία κατά τη διάρκεια της παγκόσμιας οικονομικής κρίσης δείχνει ότι οι απαντήσεις ήταν διαφορετικές από fund σε fund.

Η πλειονότητα των γερμανικών αμοιβαίων κεφαλαίων επένδυσης σε ακίνητα που είχαν υποστεί περιορισμούς δεν κατάφεραν να επανεκκινήσουν τις ρευστοποιήσεις και τελικά προχώρησαν σε εκκαθάριση, που βρίσκεται ακόμα σε εξέλιξη.

Η ευπάθεια της κτηματαγοράς του Ηνωμένου Βασιλείου στο δημοψήφισμα για την αποχώρηση από την Ε.Ε. ήταν ευρέως αναμενόμενη από την αγορά.

Ο τομέας είχε βιώσει ιδιαίτερα σημαντικές εισροές κεφαλαίων από το εξωτερικό από το 2009 και υπήρχε ήδη μια απότομη πτώση της οικονομικής δραστηριότητας το τρέχον έτος, πριν από το δημοψήφισμα.

Η έκθεση χρηματοπιστωτικής σταθερότητας της Τράπεζας της Αγγλίας που δημοσιεύθηκε αυτή την εβδομάδα προσδιορίζει τον τομέα ως εν δυνάμει κίνδυνο για τη χρηματοπιστωτική σταθερότητα μετά το δημοψήφισμα.

Όπως έχουμε ήδη πει, η μείωση των ροών ξένων κεφαλαίων θα προκαλέσει μια μείωση στην αποτιμήσεις των ακινήτων, χαμηλότερα από τα σημερινά υψηλά επίπεδα προς πιο βιώσιμα επίπεδα, με βάση τις πιο μακροπρόθεσμες αποδόσεις.

Το Λονδίνο είναι πιθανό να επηρεαστεί ιδιαίτερα εάν η επενδυτική ζήτηση μειωθεί (λόγω της εξάρτησης από τα ξένα κεφάλαια) και αν οι εταιρείες μειώσουν την παρουσία τους ή μετεγκατασταθούν εκτός χώρας.

Η αγορά λιανικής πώλησης ακινήτων στη Βρετανία είναι επίσης πιθανό να δεχθεί μεγάλη πίεση, εντείνοντας την πρόκληση που θέτει η μετάβαση σε διαδικτυακές αγορές.

Μια μέτρια πτώση των τιμών των ακινήτων δεν θα έχει περαιτέρω βραχυπρόθεσμες επιπτώσεις στις αξιολογήσεις για μια σειρά από τομείς που εμπλέκονται στην κτηματαγορά.

Μπορούμε να αξιολογήσουμε ορισμένες εμπορικές εταιρείες ακινήτων με βάση τις ταμειακές ροές τους από τις μακροπρόθεσμες συμβάσεις ενοικίων και όχι μέσω της βραχυπρόθεσμης εστίασης στην καθαρή θέση του χαρτοφυλακίου τους.

Η έκθεση των βρετανικών τραπεζών στην αγορά ακινήτων είναι σημαντική, φτάνοντας κατά μέσο όρο στο 55% των κεφαλαίων του Tier 1 στο τέλος του 2015, σύμφωνα με την Τράπεζα της Αγγλίας.

Ωστόσο, η διάθεση ανάληψης κινδύνου διαφέρει σημαντικά από τράπεζα σε τράπεζα.

Ορισμένες τράπεζες έχουν δημιουργήσει ένα πιο υψηλής μόχλευσης χαρτοφυλάκιο δανείου στην αγορά ακινήτων.

Λαμβάνοντας υπόψη τη χρήση των εμπορικών ακινήτων ως εγγύηση για ένα υψηλό ποσοστό των δανείων προς τις μικρομεσαίες επιχειρήσεις, η μείωση των τιμών είναι πιθανό να οδηγήσει σε μείωση της προσφοράς πιστώσεων προς το συγκεκριμένο τομέα επιχειρήσεων.

www.bankingnews.gr

Σχόλια αναγνωστών