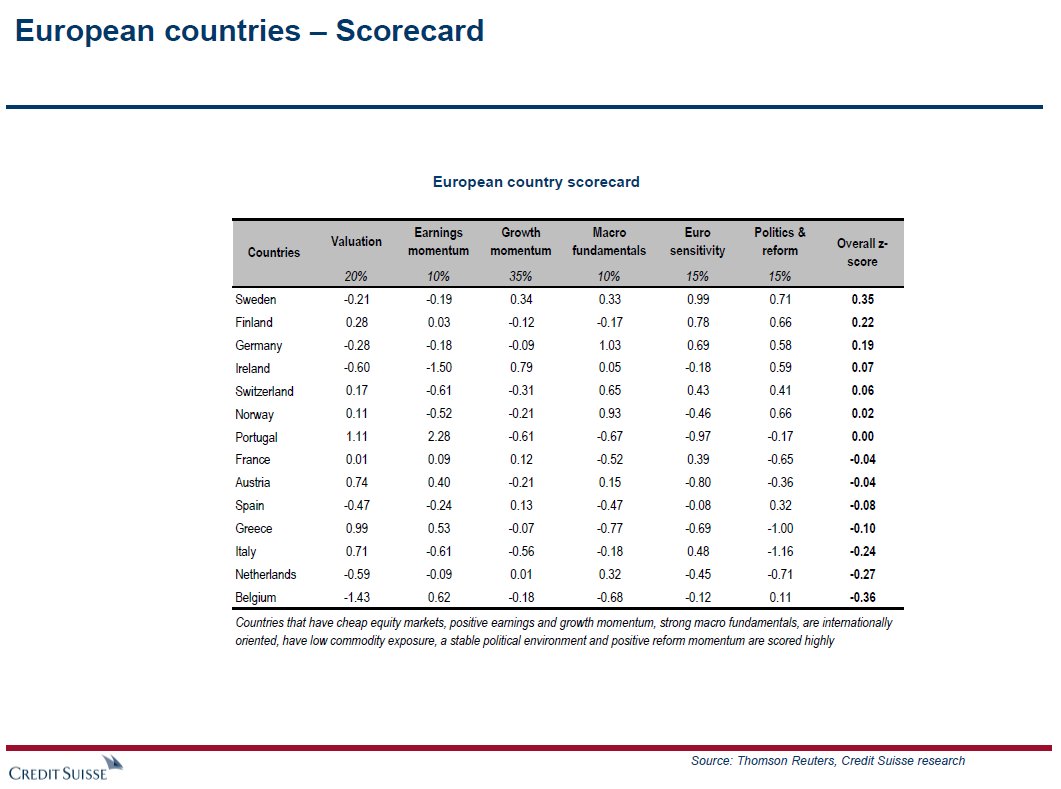

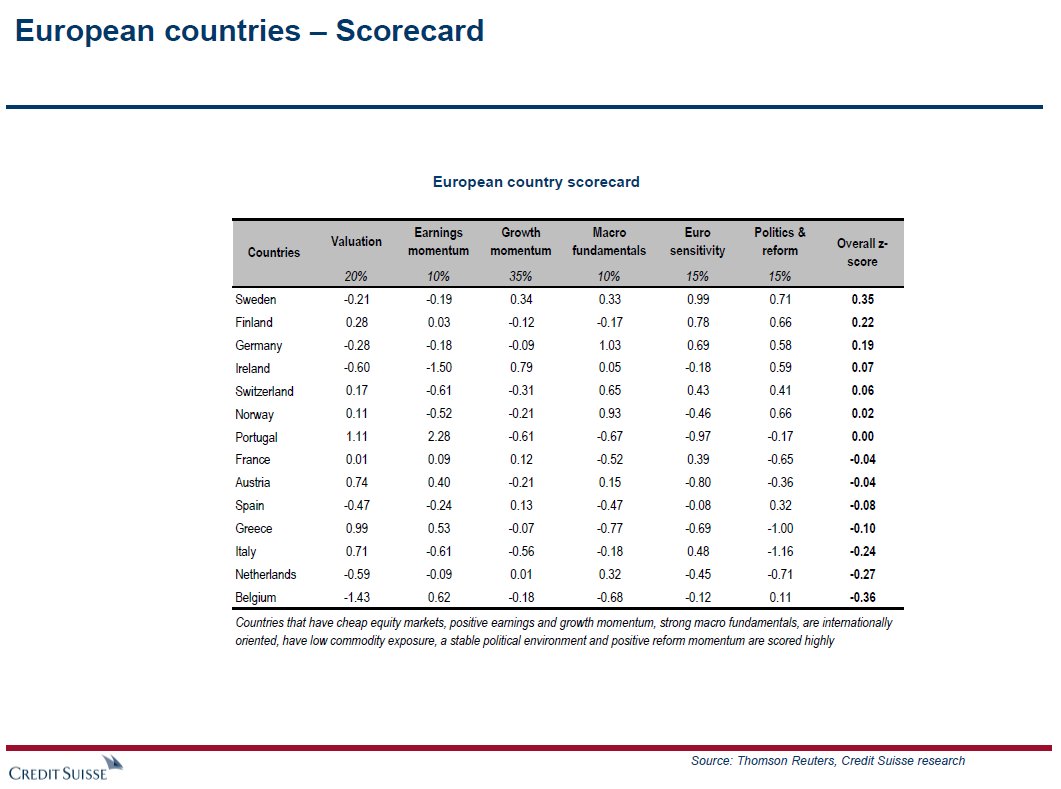

Ως προς την βαθμολογία των ευρωπαικών χωρών λαμβάνοντας υπόψη 6 παραμέτρους πολιτικό ρίσκο, αποτιμήσεις, ΑΕΠ, μακροοικονομικά στοιχεία κ.α. η Ελλάδα λαμβάνει την 4η χειρότερη βαθμολογία

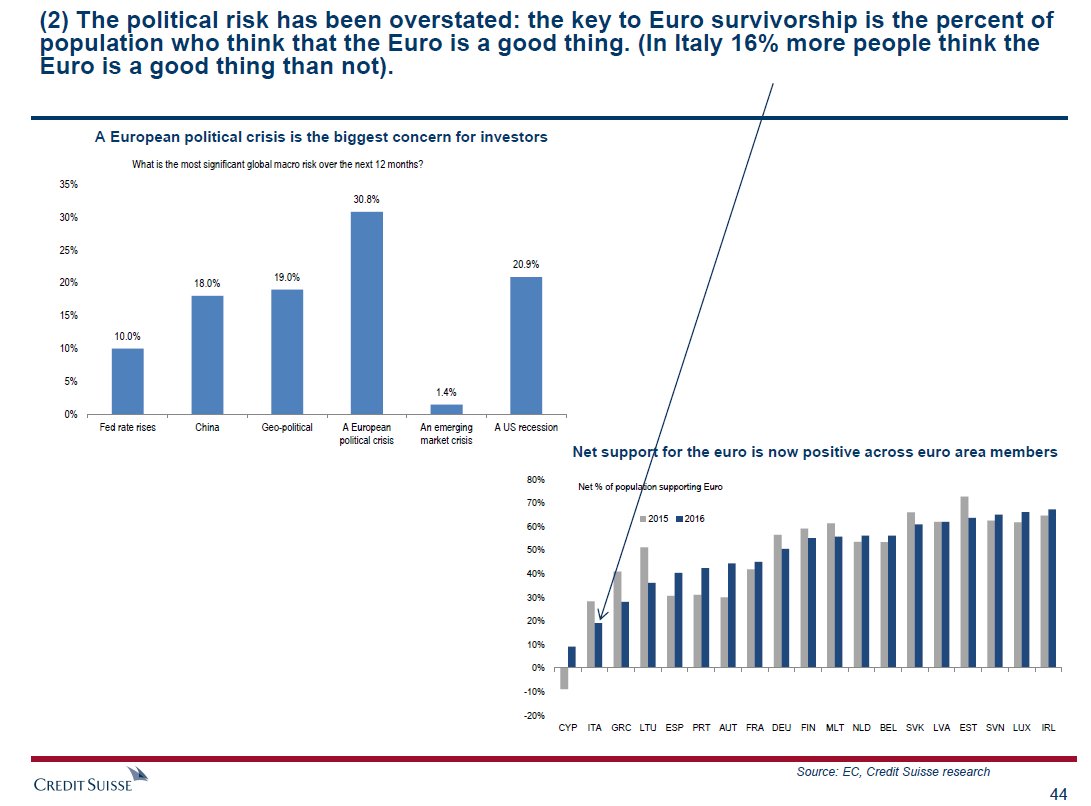

Σε Κύπρο, Ιταλία και Ελλάδα καταγράφονται τα χαμηλότερα ποσοστά αποδοχής του ευρώ μεταξύ των 19 χωρών που απαρτίζουν το δείγμα της Credit Suisse ενώ η εικόνα ειδικά σε Ιταλία και Ελλάδα έχει επιδεινωθεί το 2016 σε σχέση με το 2015.

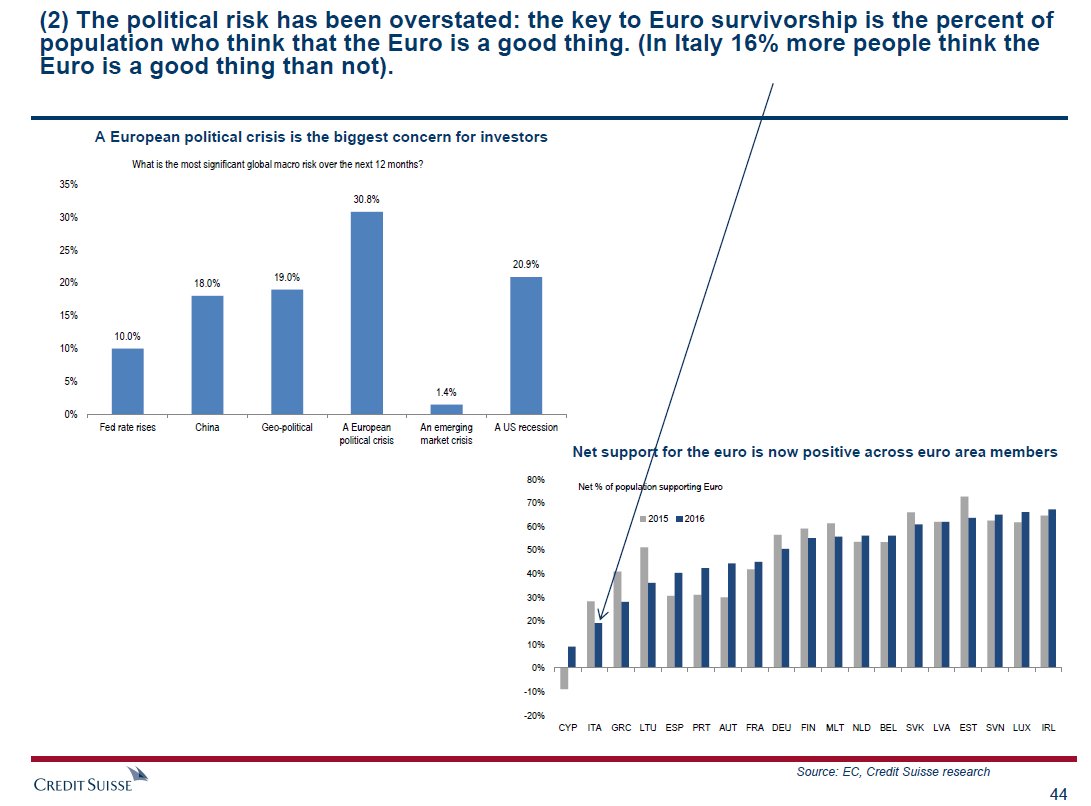

Σε ειδική ανάλυση της 103 σελίδων η ελβετική επενδυτική τράπεζα Credit Suisse αναφέρει ότι σε δημοσκόπηση που πραγματοποίησε διεθνώς το 30,8% ανέφεραν ως μεγαλύτερο κίνδυνο το πολιτικό ρίσκο στην Ευρώπη για το 2017.

Ακολούθησε η πολιτική των ΗΠΑ με 20,9%, τα γεωπολιτικά θέματα με 19% και Κίνα 18% και πολιτική επιτοκίων της FED 10%.

Το πιο ενδιαφέρον από όλα είναι ότι σε ανάλυση 19 χωρών της ευρωζώνης Κύπρος, Ελλάδα και Ιταλία εμφάνισαν τα χαμηλότερα ποσοστά ως προς την αποδοχή του ευρώ.

Από τα ενδιαφέροντα στοιχεία είναι ότι στην Ελλάδα το 2016 το ευρώ σημείωσε την μεγαλύτερη πτώση δημοτικότητας.

Το καθαρό ποσοστό που είναι ξεκάθαρα θετικό υπέρ του ευρώ στην Ελλάδα φθάνει το 28% με 29%.

Ως προς την βαθμολογία των ευρωπαικών χωρών λαμβάνοντας υπόψη 6 παραμέτρους πολιτικό ρίσκο, αποτιμήσεις, ΑΕΠ, μακροοικονομικά στοιχεία κ.α. η Ελλάδα λαμβάνει την 4η χειρότερη βαθμολογία με -0,10%, ωστόσο Βέλγιο, Ολλανδία και Ιταλία βρέθηκαν σε ακόμη χειρότερη θέση.

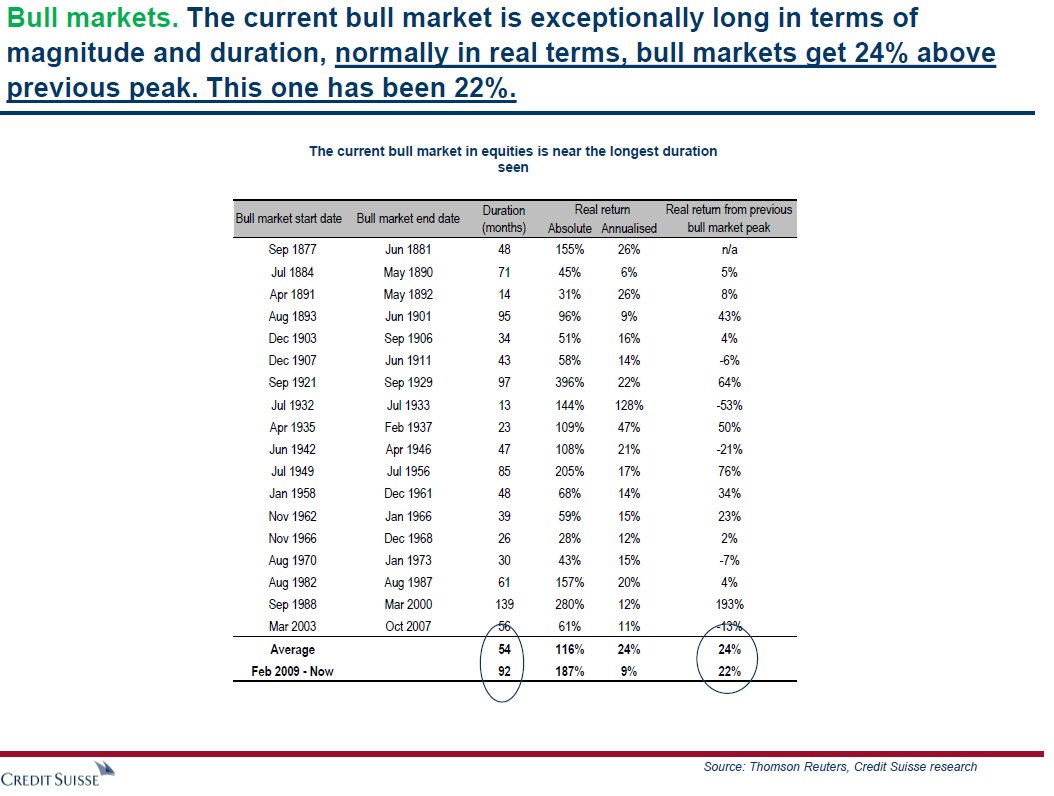

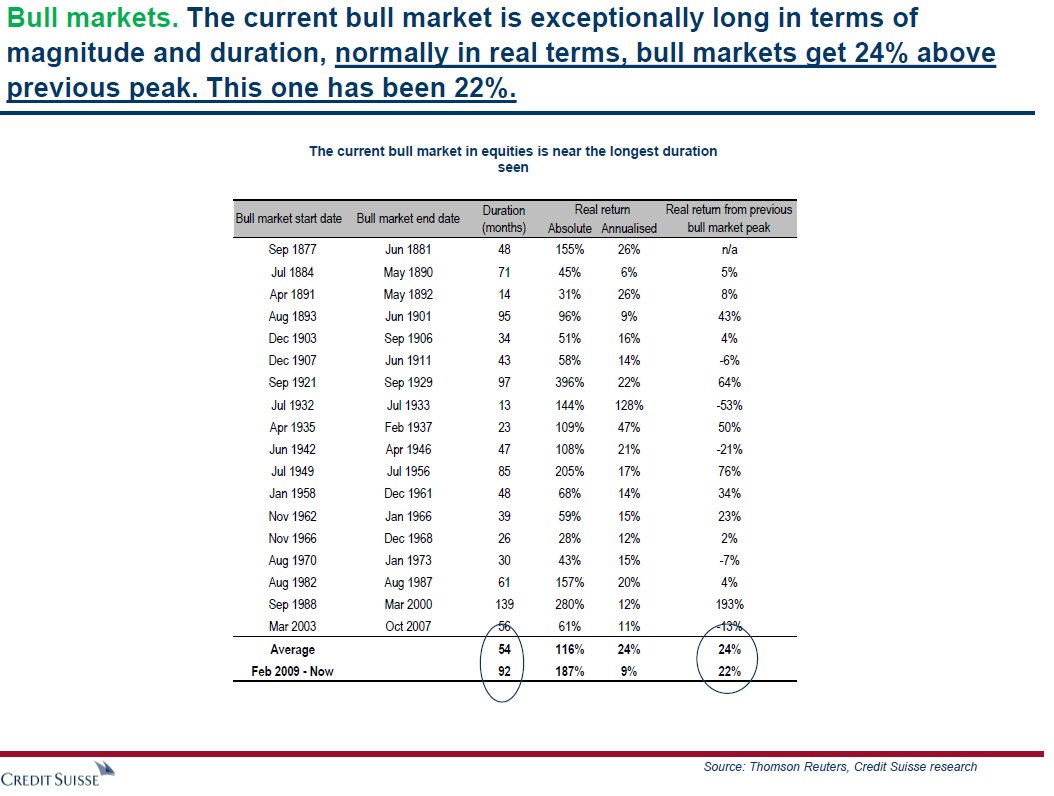

Ως προς τις αγορές η Credit Suisse προειδοποιεί ότι η bull market η ανοδική αγορά πλησιάζει προς το τέλος της.

Η τρέχουσα αγορά ταύρων είναι εξαιρετικά μεγάλης διάρκειας.

Σε πραγματικούς όρους, οι αγορές bull markets σημειώνουν μια σωρευτική άνοδο 24% πριν κορυφώσουν.

Στην τρέχουσα bull market η άνοδος έχει φθάσει στο 22%.

Στα ομόλογα η bull market που έχει κρατήσει με κάποιες διακυμάνσεις 36 χρόνια επίσης πλησιάζει προς το τέλος της.

- Η παγκόσμια ανάπτυξη το 2017 θα εκπλήξει.

-Το 2017 θα είναι το τελευταίο έτος της ανοδικής αγοράς του δολαρίου.

- Ο δείκτης S&P 500 θα φθάσει στις 2.350 μονάδες στα μέσα του 2017, αλλά από το β΄6μηνο του 2017 θα υποχωρήσει για να κλείσει στις 2.300 μονάδες τον Δεκέμβριο του 2017.

- Στο 3% θα φθάσει η απόδοση του 10ετούς αμερικανικού ομολόγου στο τέλος του 2017

- Ο χρυσός θα μπορούσε να υποχωρήσει κατά 5-10%

μετοχές

-Οι διεθνείς τράπεζες εμφανίζουν την χαμηλότερη μόχλευση των τελευταίων 30 χρόνων

-Η πτώση των κεφαλαιουχικών δαπανών του πετρελαίου και των λειτουργικών εξόδων επηρέασε 2% το παγκόσμιο ΑΕΠ κατά τους τελευταίους 18 μήνες.

- Η ευρωπαϊκή οικονομία και η επίδραση της πολιτικής της ΕΚΤ είναι πιθανότατα τρία χρόνια πίσω σε σχέση με τις ΗΠΑ και τον οικονομικό κύκλο.

Πολλοί οι κίνδυνοι για την Ευρώπη

1)Δεν μπορεί να υπάρξει μια νομισματική ένωση χωρίς δημοσιονομική ένωση ή τραπεζική ένωση.

Υπάρχει η πολιτική βούληση γι 'αυτό;

(Δεν εφαρμόζονται οι κανόνες σχετικά με τη δημοσιονομική πειθαρχία, κανένα πρόστιμο δεν έχει ποτέ εισπραχθεί.

Η μόνη πειθαρχία είναι αυτή που επιβάλλεται από τα spreads των ομολόγων).

2)Δεν έχει νόημα μηχανισμός δημοσιονομικής αναδιανομής.

Η Γερμανία δεν θα αναδιανείμει πλεόνασμα 8,9% του ΑΕΠ

3)Το κεφάλαιο βρίσκεται σε συνεχή κίνηση.

Η εργασία εμφανίζει λιγότερη κινητικότητα λόγω της γλώσσας και του πολιτισμού.

Αυτό οδηγεί σε θύλακες ανεργίας.

Σε πολλές χώρες στην Ευρωζώνη θα πρέπει να προσαρμοστούν οι πραγματικοί μισθοί.

Η Ελλάδα, η Ισπανία και η Ιρλανδία έχουν κάνει σημαντικές προσαρμογές, η Ιταλία έχει κάνει λιγότερες.

www.bankingnews.gr

Σε ειδική ανάλυση της 103 σελίδων η ελβετική επενδυτική τράπεζα Credit Suisse αναφέρει ότι σε δημοσκόπηση που πραγματοποίησε διεθνώς το 30,8% ανέφεραν ως μεγαλύτερο κίνδυνο το πολιτικό ρίσκο στην Ευρώπη για το 2017.

Ακολούθησε η πολιτική των ΗΠΑ με 20,9%, τα γεωπολιτικά θέματα με 19% και Κίνα 18% και πολιτική επιτοκίων της FED 10%.

Το πιο ενδιαφέρον από όλα είναι ότι σε ανάλυση 19 χωρών της ευρωζώνης Κύπρος, Ελλάδα και Ιταλία εμφάνισαν τα χαμηλότερα ποσοστά ως προς την αποδοχή του ευρώ.

Από τα ενδιαφέροντα στοιχεία είναι ότι στην Ελλάδα το 2016 το ευρώ σημείωσε την μεγαλύτερη πτώση δημοτικότητας.

Το καθαρό ποσοστό που είναι ξεκάθαρα θετικό υπέρ του ευρώ στην Ελλάδα φθάνει το 28% με 29%.

Ως προς την βαθμολογία των ευρωπαικών χωρών λαμβάνοντας υπόψη 6 παραμέτρους πολιτικό ρίσκο, αποτιμήσεις, ΑΕΠ, μακροοικονομικά στοιχεία κ.α. η Ελλάδα λαμβάνει την 4η χειρότερη βαθμολογία με -0,10%, ωστόσο Βέλγιο, Ολλανδία και Ιταλία βρέθηκαν σε ακόμη χειρότερη θέση.

Ως προς τις αγορές η Credit Suisse προειδοποιεί ότι η bull market η ανοδική αγορά πλησιάζει προς το τέλος της.

Η τρέχουσα αγορά ταύρων είναι εξαιρετικά μεγάλης διάρκειας.

Σε πραγματικούς όρους, οι αγορές bull markets σημειώνουν μια σωρευτική άνοδο 24% πριν κορυφώσουν.

Στην τρέχουσα bull market η άνοδος έχει φθάσει στο 22%.

Στα ομόλογα η bull market που έχει κρατήσει με κάποιες διακυμάνσεις 36 χρόνια επίσης πλησιάζει προς το τέλος της.

- Η παγκόσμια ανάπτυξη το 2017 θα εκπλήξει.

-Το 2017 θα είναι το τελευταίο έτος της ανοδικής αγοράς του δολαρίου.

- Ο δείκτης S&P 500 θα φθάσει στις 2.350 μονάδες στα μέσα του 2017, αλλά από το β΄6μηνο του 2017 θα υποχωρήσει για να κλείσει στις 2.300 μονάδες τον Δεκέμβριο του 2017.

- Στο 3% θα φθάσει η απόδοση του 10ετούς αμερικανικού ομολόγου στο τέλος του 2017

- Ο χρυσός θα μπορούσε να υποχωρήσει κατά 5-10%

μετοχές

-Οι διεθνείς τράπεζες εμφανίζουν την χαμηλότερη μόχλευση των τελευταίων 30 χρόνων

-Η πτώση των κεφαλαιουχικών δαπανών του πετρελαίου και των λειτουργικών εξόδων επηρέασε 2% το παγκόσμιο ΑΕΠ κατά τους τελευταίους 18 μήνες.

- Η ευρωπαϊκή οικονομία και η επίδραση της πολιτικής της ΕΚΤ είναι πιθανότατα τρία χρόνια πίσω σε σχέση με τις ΗΠΑ και τον οικονομικό κύκλο.

Πολλοί οι κίνδυνοι για την Ευρώπη

1)Δεν μπορεί να υπάρξει μια νομισματική ένωση χωρίς δημοσιονομική ένωση ή τραπεζική ένωση.

Υπάρχει η πολιτική βούληση γι 'αυτό;

(Δεν εφαρμόζονται οι κανόνες σχετικά με τη δημοσιονομική πειθαρχία, κανένα πρόστιμο δεν έχει ποτέ εισπραχθεί.

Η μόνη πειθαρχία είναι αυτή που επιβάλλεται από τα spreads των ομολόγων).

2)Δεν έχει νόημα μηχανισμός δημοσιονομικής αναδιανομής.

Η Γερμανία δεν θα αναδιανείμει πλεόνασμα 8,9% του ΑΕΠ

3)Το κεφάλαιο βρίσκεται σε συνεχή κίνηση.

Η εργασία εμφανίζει λιγότερη κινητικότητα λόγω της γλώσσας και του πολιτισμού.

Αυτό οδηγεί σε θύλακες ανεργίας.

Σε πολλές χώρες στην Ευρωζώνη θα πρέπει να προσαρμοστούν οι πραγματικοί μισθοί.

Η Ελλάδα, η Ισπανία και η Ιρλανδία έχουν κάνει σημαντικές προσαρμογές, η Ιταλία έχει κάνει λιγότερες.

www.bankingnews.gr

Σχόλια αναγνωστών