Το Εβδομαδιαίο Δελτίο Οικονομικών Εξελίξεων της Alpha Bank

Η εξέλιξη των δεικτών συγκυρίας για την οικονομική δραστηριότητα καθώς και τα πρόσφατα στοιχεία για την πορεία των πρόδρομων δεικτών οικονομικού κλίματος και εμπιστοσύνης, σε συνδυασμό με μία σειρά παραγόντων που θα αναλύσουμε κατωτέρω, καθιστούν εύθραυστη και επισφαλή την δυναμική της ανάκαμψης της ελληνικής οικονομίας στο τρέχον έτος.

Συνηγορούν δε, στην αναθεώρηση προς τα κάτω της πρόβλεψης για το ρυθμό μεγέθυνσης της ελληνικής οικονομίας το 2017 σε σχέση με ό,τι προέβλεπε η Ευρωπαϊκή Επιτροπή στις χειμερινές της προβλέψεις, εκτίμηση που ενσωματώθηκε και στον εφετινό προϋπολογισμό (2,7%). Συγκεκριμένα, ο ρυθμός μεγέθυνσης της οικονομίας της χώρας δύναται να προσεγγίσει την περιοχή του 1,5% υπό την προϋπόθεση ότι το κλίμα αβεβαιότητας περί την ολοκλήρωση της δεύτερης αξιολόγησης του τρέχοντος προγράμματος θα εξαλειφθεί εντός των επόμενων εβδομάδων και το ύψος των τουριστικών εισπράξεων θα ενισχυθεί, όπως διαφαίνεται από τη ζήτηση για προ-κρατήσεις στα ελληνικά ξενοδοχεία.

Ωστόσο, ένα θετικό shock στο μέτωπο των ιδιωτικοποιήσεων και της προώθησης των μεταρρυθμίσεων μπορεί να αποτελέσει ένα ισχυρό μήνυμα (signalling) προς το διεθνές επενδυτικό κοινό, ενισχύοντας την εμπιστοσύνη και τις ιδιωτικές επενδύσεις.

Οι παράγοντες που καθιστούν περισσότερο εύθραυστη την αναπτυξιακή δυναμική της χώρας έχουν ως εξής:

Πρώτον, οι τελευταίες ανακοινώσεις της ΕΛΣΤΑΤ για την πορεία της οικονομικής δραστηριότητας το τελευταίο τρίμηνο του 2016, συνεπάγονται ότι η στατιστική επίδραση βάσεως (carry-over effect) του ρυθμού μεγέθυνσης του 2016 επί του προσδοκώμενου ετήσιου ρυθμού το 2017 αναπροσαρμόζεται επί τα χείρω και καθίσταται αρνητική. Η στατιστική αυτή επίδραση αντανακλά το μέσο ετήσιο ρυθμό μεγέθυνσης που θα προέκυπτε την επόμενη χρονιά εάν το επίπεδο του ΑΕΠ που επετεύχθη το τελευταίο τρίμηνο του 2016 διατηρηθεί σταθερό μέσα στην τρέχον έτος.

Πρακτικά τούτο ισοδυναμεί με την ποσοστιαία διαφορά μεταξύ του επιπέδου του ΑΕΠ στο τέταρτο τρίμηνο και του μέσου επιπέδου του ιδίου έτους. Συνεπώς, όταν το επίπεδο του ΑΕΠ στο τέταρτο τρίμηνο του προηγούμενου έτους είναι χαμηλότερο από το μέσο επίπεδο, όπως συνέβη το 2016, τότε η στατιστική επίδραση βάσεως προς το επόμενο έτος είναι αρνητική. Υπολογίζεται δε ότι η επίδραση αυτή είναι της τάξεως των -0,6 ποσοστιαίων μονάδων. Στο Γράφημα 1 απεικονίζεται γραφικά το επίπεδο και η δυναμική της μεγέθυνσης του ΑΕΠ ανά τρίμηνο το 2016 καθώς και το αποτέλεσμα βάσεως το 2017.

Δεύτερον, η ιδιωτική κατανάλωση, που ήταν η μόνη συνιστώσα με θετική συμβολή το περασμένο έτος φαίνεται ότι παρουσιάζει ενδείξεις κόπωσης καθότι μία σειρά παραγόντων εμποδίζουν μία ισχυρότερη άνοδο της καταναλωτικής δαπάνης των νοικοκυριών για τους εξής λόγους:

1. Η φορολογική επιβάρυνση που έχουν ήδη υποστεί τα νοικοκυριά και η θέσπιση νέων μέτρων δημοσιονομικού χαρακτήρα το 2017 προβλέπεται να περιορίσουν περαιτέρω το διαθέσιμο εισόδημά τους. Ενδεικτικά αναφέρεται ότι το 2016, οι φόροι στην κατανάλωση (κυρίως ΦΠΑ και ΕΦΚ) αποτελούσαν το 14,6% του ΑΕΠ ένα από τα υψηλότερα ποσοστά μεταξύ των χωρών του ΟΟΣΑ (2014: 10,3%).

2. Επιπλέον της μείωσης του διαθέσιμου εισοδήματος, η κατανάλωση επηρεάζεται από το αρνητικό αποτέλεσμα πλούτου για τα νοικοκυριά (negative wealth effect). Η συρρίκνωση του πλούτου των νοικοκυριών, όπως ορίζεται από τον χρηματοοικονομικό πλούτο (financial wealth) και την αξία της ακίνητης περιουσίας (property wealth) συνεχίζει την καθοδική της πορεία αποτρέποντας την ενίσχυση της καταναλωτικής δαπάνης.

Ειδικότερα το 2016, σημειώθηκε περαιτέρω πτώση των χρηματιστηριακών αξιών (-21,2% σε μέσα επίπεδα) αλλά και των τιμών των οικιστικών ακινήτων (-2,2%). Σημειώνεται ότι κατά την διάρκεια της κρίσης, παρατηρήθηκε έντονη πτώση των χρηματιστηριακών αξιών, ενώ ταυτόχρονα οι τιμές των ακινήτων υπεχώρησαν κατά 40,2% σωρευτικά την περίοδο 2007-2016.

3. Η πτώση των τιμών ενέργειας τα προηγούμενα έτη ενίσχυσε έμμεσα τους οικογενειακούς προϋπολογισμούς καθώς συνετέλεσε στην μείωση των δαπανών των νοικοκυριών για πετρέλαιο θέρμανσης και κίνησης. Δεδομένου ότι τα χρόνια της κρίσης η μέση ροπή προς αποταμίευση ήταν αρνητική, οι πόροι που απελευθερώθηκαν από τη μείωση των δαπανών των νοικοκυριών για ενέργεια πιθανότατα διοχετεύθηκαν στην κατανάλωση. Ωστόσο το 2017, σύμφωνα με το ΔΝΤ και την Ευρωπαϊκή Επιτροπή, αναμένεται αύξηση της τιμής του πετρελαίου σε μέσο επίπεδο έως και 19% για πρώτη φορά μετά από 4 έτη. Η αύξηση αυτή αναμένεται να ασκήσει πιέσεις τους προϋπολογισμούς των νοικοκυριών και κατ΄ επέκταση στην ιδιωτική κατανάλωση.

4. Ο λόγος της αποταμίευσης προς το διαθέσιμο εισόδημα (μέση ροπή προς αποταμίευση) διαμορφώθηκε 11,2% κατά μέσο όρο ετησίως την περίοδο 2009-2015 ακολουθώντας μάλιστα έντονα καθοδική τάση, όπως υποδεικνύεται με μπλε γραμμή στο γράφημα 2. Περιορίζεται συνεπώς, η δυνατότητα των νοικοκυριών να μειώσουν περαιτέρω τις αποταμιεύσεις τους προκειμένου να διατηρήσουν το επίπεδο της ευημερίας τους μέσω διατήρησης του καταναλωτικού τους προτύπου.

5.Η δυνατότητα των νοικοκυριών να προβούν σε τραπεζικό δανεισμό για την ενίσχυση της καταναλωτικής δαπάνης, όπως συνέβαινε πριν την κρίση, κρίνεται πλέον περιορισμένη καθώς η δανειακή επιβάρυνση των νοικοκυριών ως προς το διαθέσιμο εισόδημα είναι ήδη υψηλή (2015: 118%). Παράλληλα ο αρνητικός ρυθμός εξέλιξης των καταναλωτικών δανείων συνεχίζει να επιδεινώνεται (Δεκ. 2015:-2,6%, Δεκ. 2016:-3,4%, Φεβ.2017:-3,7%). Σημειώνεται ότι, όσο διατηρείται η αβεβαιότητα στην οικονομία τόσο δυσχεραίνουν οι συνθήκες ρευστότητας.

Τρίτον, η επιδείνωση του δείκτη οικονομικού κλίματος στο πρώτο τρίμηνο του 2017. Συγκεκριμένα, ο δείκτης διαμορφώθηκε στις 93,8 μονάδες, έναντι 94,1 στο τέταρτο τρίμηνο του 2016. Οι επιχειρηματικές προσδοκίες στο λιανικό εμπόριο και τις υπηρεσίες κινήθηκαν πτωτικά, ενώ εξαίρεση αποτελεί η βελτίωση του δείκτη προσδοκιών στη βιομηχανία. Ωστόσο, η μεγαλύτερη υποχώρηση παρατηρήθηκε στον δείκτη καταναλωτικής εμπιστοσύνης που κατέρρευσε κατά 6,9 μονάδες στο πρώτο τρίμηνο του 2017, ενώ ειδικότερα τον Μάρτιο του 2017 ο δείκτης διαμορφώθηκε σε χαμηλό επίπεδο 3,5 ετών. Επισημαίνεται ότι την περίοδο της κρίσης (2009-2016) παρατηρείται έντονη θετική συσχέτιση μεταξύ του δείκτη καταναλωτικής εμπιστοσύνης και της μεταβολής της ιδιωτικής κατανάλωσης.

Φαρμακοβιομηχανία

Συμβολή στη Βιομηχανική Δραστηριότητα και την Απασχόληση

Ο φαρμακευτικός κλάδος, αν και σε μικρότερο βαθμό από άλλους, έχει επηρεασθεί από τη μακροχρόνια οικονομική ύφεση. Ωστόσο, εξακολουθεί να παρουσιάζει δυναμική ανάπτυξης και μπορεί να συμβάλλει θετικά στην ανάκαμψη της Εθνικής Οικονομίας. Τα συγκριτικά πλεονεκτήματα του κλάδου είναι η αυξανόμενη χρήση γενοσήμων φαρμάκων (ποσοστό διείσδυσης γενοσήμων στην εγχώρια αγορά σε όγκο το 2015: 30%) και η αύξηση της εξαγωγικής δραστηριότητας, που θέτει τις βάσεις για την περαιτέρω διεύρυνση της θέσης του στις διεθνείς αγορές.

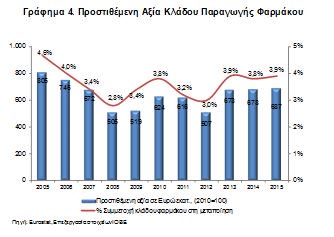

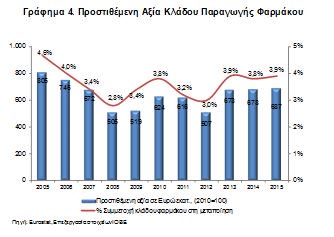

Η δυναμική του φαρμακευτικού κλάδου αποτυπώνεται στην ποσοστιαία συμμετοχή του στη βιομηχανική δραστηριότητα. Πιο συγκεκριμένα, η ακαθάριστη προστιθέμενη αξία του κλάδου (2010=100) διαμορφώθηκε σε 3,9% της συνολικής προστιθέμενης αξίας του μεταποιητικού τομέα το 2015 από 3,8% το 2014 (Γράφημα 4) και κατέχει σχετικά υψηλό μερίδιο συγκριτικά με τους υπόλοιπους κλάδους της μεταποίησης (8η θέση μεταξύ των 24 κλάδων της μεταποίησης για το 2015).

Η συνεισφορά του φαρμακευτικού κλάδου είναι επίσης σημαντική, όσον αφορά την απασχόληση. Οι φαρμακοβιομηχανίες στην Ελλάδα διαθέτουν υψηλού επιπέδου ανθρώπινο δυναμικό και εκτεταμένη τεχνογνωσία. Σύμφωνα με μελέτη του ΙΟΒΕ (Η Φαρμακευτική Αγορά στην Ελλάδα: Γεγονότα & Στοιχεία 2015-2016), στον τομέα της παραγωγής φαρμάκου στην Ελλάδα, η απασχόληση διαμορφώθηκε σε 13,1 χιλ. άτομα το 2015 και αντιστοιχούσε σε 4% της συνολικής απασχόλησης στη μεταποίηση, ποσοστό που υπερέβη το αντίστοιχο της ΕΕ-28 (2,5%).

Δείκτης Βιομηχανικής Παραγωγής Φαρμακευτικών Προϊόντων και Σκευασμάτων

Σύμφωνα με τον Δείκτη Βιομηχανικής Παραγωγής Φαρμακευτικών Προϊόντων και Σκευασμάτων (Γράφημα 5), η παραγωγή εμφανίζει ανοδική τάση τη χρονική περίοδο 2007-2016. Τα δύο τελευταία έτη σημειώθηκε θετικός ρυθμός μεταβολής (σε ετήσια βάση 2015: +7,2%, 2016: +3,9%), οι οποίοι υπερ-αντιστάθμισαν τη μείωση το 2014 (-4,7%).

Δομή και Μέγεθος της Αγοράς

Στην Ελλάδα υπολογίζεται ότι λειτουργούν περισσότερες από 100 φαρμακευτικές επιχειρήσεις (παραγωγικές: 50 και εισαγωγικές: περίπου 56 βάσει στοιχείων 2014), ενώ ορισμένες εισαγωγικές επιχειρήσεις αποτελούν θυγατρικές μεγάλων πολυεθνικών επιχειρήσεων. Ο φαρμακευτικός κλάδος παρουσιάζει χαμηλή συγκέντρωση και έντονο ανταγωνισμό, λόγω του μεγάλου πλήθους των επιχειρήσεων που δραστηριοποιούνται. Με βάση το κριτήριο των πωλήσεων, οι τρεις μεγαλύτερες φαρμακευτικές επιχειρήσεις συγκέντρωσαν το 2015 το 15,5% της αγοράς, οι πέντε μεγαλύτερες το 23%, ενώ οι δέκα μεγαλύτερες το 41% της αγοράς (εκτιμήσεις ICAP).

Το μέγεθος της εγχώριας αγοράς φαρμάκων εκφράζεται από τις πωλήσεις των εγχώριων φαρμακευτικών επιχειρήσεων (παραγωγικών και εισαγωγικών). Αυτές παρουσίασαν αύξηση κατά τη χρονική περίοδο 2000-2009, αλλά από το 2010 και έπειτα σταδιακά υποχώρησαν, εξαιτίας της οικονομικής ύφεσης και των μειώσεων στις τιμές των φαρμάκων (Γράφημα 6). Οι πωλήσεις διαμορφώθηκαν σε Ευρώ 4.261 εκατ. το 2015, ελαφρώς χαμηλότερες από το προηγούμενο έτος (2014: Ευρώ 4.275 εκατ.). Από το συνολικό μέγεθος των πωλήσεων το 2015, τα Ευρώ 1.404 εκατ. αφορούσαν σε πωλήσεις φαρμάκων που διατέθηκαν απευθείας σε νοσοκομεία, ενώ το υπόλοιπο ποσό Ευρώ 2.871 εκατ. αφορούσαν σε πωλήσεις φαρμάκων σε φαρμακεία (αξία σε τιμές χονδρικής). Με βάση εκτιμήσεις της ICAP, το 2016 ο ρυθμός μεταβολής της εν λόγω αγοράς αναμένεται να είναι ελαφρά θετικός.

Εξαγωγικές Επιδόσεις

Η φαρμακευτική βιομηχανία αποτελεί έναν από τους πλέον δυναμικούς, ως προς την εξαγωγική δραστηριότητα, τομείς της Ελληνικής οικονομίας. Σύμφωνα με στοιχεία του Πανελλήνιου Συνδέσμου Εξαγωγέων, οι εξαγωγές φαρμάκων κατατάσσονται στη δεύτερη θέση στη λίστα με τα 100 κυριότερα εξαγόμενα προϊόντα της χώρας μας για το 2016 και το 2015. Τα φάρμακα κατέχουν δε, αξιόλογο μερίδιο στο σύνολο των εξαγωγών βιομηχανικών προϊόντων (2016: 6,4% και 2015: 6,5%). Σύμφωνα με στοιχεία της ΕΛΣΤΑΤ, το μεγαλύτερο ποσοστό της συνολικής αξίας των εξαγωγών (2015: 86%) κατευθύνονται σε χώρες της Ε.Ε. και κυρίως στη Γερμανία, το Ηνωμένο Βασίλειο και την Κύπρο.

Παράγοντες που προσδιορίζουν τη Ζήτηση και τις Πωλήσεις

Οι βασικοί παράγοντες που προσδιορίζουν τη ζήτηση για φάρμακα είναι:

1) Οι δημογραφικές εξελίξεις.

2) Οι υπηρεσίες υγείας της χώρας.

3) Οι δαπάνες για φάρμακα.

4) Ο Δείκτης Τιμών Παραγωγού φαρμακευτικών προϊόντων.

Πιο αναλυτικά:

1) Σύμφωνα με υπολογισμούς της ΕΛΣΤΑΤ, το ποσοστό του πληθυσμού άνω των 65 ετών προβλέπεται να αυξηθεί από 20,9% το 2015 σε 32,1% το 2050. Ως εκ τούτου, η αύξηση των ομάδων ατόμων μεγάλης ηλικίας αναμένεται να εντείνει τα επόμενα έτη τη ζήτηση για φάρμακα και παραφαρμακευτικά προϊόντα.

2) Ένας άλλος παράγοντας που επηρεάζει τη ζήτηση για φάρμακα είναι οι υπηρεσίες υγείας της χώρας. Οι ιδιωτικές υπηρεσίες παρουσιάζουν σημαντική ανάπτυξη την τελευταία δεκαετία, αξιοποιώντας τις τεχνολογικές εξελίξεις. Ο ιδιωτικός τομέας πλέον, καλύπτει ένα μεγάλο τμήμα της εξωνοσοκομειακής περίθαλψης στην Ελλάδα, με αποτέλεσμα να αυξάνεται η ζήτηση για υπηρεσίες υγείας και φαρμακευτικού υλικού.

3) Η συνολική φαρμακευτική δαπάνη (δαπάνη για φάρμακα που χορηγούνται σε έξω-νοσοκομειακούς ασθενείς), απαρτίζεται από τη δημόσια φαρμακευτική δαπάνη, η οποία είναι το ποσό που πληρώνουν τα ασφαλιστικά ταμεία και την ιδιωτική φαρμακευτική δαπάνη, που είναι το ποσό που πληρώνουν τα νοικοκυριά για αγορές φαρμακευτικών προϊόντων.

Η δημόσια φαρμακευτική δαπάνη αν και κινήθηκε ανοδικά το 2008 και το 2009, στο πλαίσιο της προσπάθειας δημοσιονομικής προσαρμογής μειώθηκε σημαντικά και διαμορφώθηκε σε Ευρώ 2 δισ. περίπου το 2015, ήτοι σε 36% της συνολικής φαρμακευτικής δαπάνης (Γράφημα 7). Τη χρονική περίοδο 2008-2015 σημειώθηκε μείωσή της με μέσο ετήσιο ρυθμό 11%. Πιο συγκεκριμένα, στο πλαίσιο της δημοσιονομικής προσαρμογής, ο προϋπολογισμός της δημόσιας φαρμακευτικής δαπάνης δεν μπορεί να υπερβεί το ποσό των Ευρώ 1.945 εκατ. το 2016, ενώ το ίδιο ποσό θα ισχύσει το 2017 και το 2018. Ως εκ τούτου, τα επόμενα έτη αναμένεται χαμηλός ρυθμός αύξησης της αγοράς φαρμάκου στη χώρα μας.

Η ιδιωτική φαρμακευτική δαπάνη, από το 2008 έως και το 2011, αποτελούσε μικρότερο ποσοστό της συνολικής φαρμακευτικής δαπάνης, σε σχέση με τη δημόσια φαρμακευτική δαπάνη. Ωστόσο, κατά την περίοδο 2012-2015, το ποσοστό αυτό (2015: 64,3%), υπερέβη το αντίστοιχο της δημόσιας φαρμακευτικής δαπάνης (2015: 35,7%). Και τούτο διότι η αύξηση της συμμετοχής για τους ασφαλισμένους, οδήγησε σε επιπλέον οικονομική επιβάρυνσή τους.

4) Ο Δείκτης Τιμών Παραγωγού στην εσωτερική αγορά φαρμακευτικών προϊόντων και παρασκευασμάτων, σημείωσε άνοδο τη χρονική περίοδο 2005-2009, ενώ τη χρονική περίοδο 2010-2015 κινήθηκε πτωτικά (με εξαίρεση το 2012), γεγονός που αποδίδεται στις αναπροσαρμογές των τιμών των φαρμακευτικών προϊόντων λόγω κρατικών παρεμβάσεων (Γράφημα 8). Ανάλογη ήταν η πορεία του Δείκτη Τιμών Παραγωγού φαρμακευτικών προϊόντων και παρασκευασμάτων στην εξωτερική αγορά, ωστόσο οι μεταβολές ήταν μικρές, έως οριακές.

Η περαιτέρω δραστηριοποίηση των πολυεθνικών επιχειρήσεων στον κλάδο του φαρμάκου στην Ελλάδα και η πραγματοποίηση νέων επενδύσεων, εκτιμάται ότι θα συμβάλλουν στην ανάπτυξη του κλάδου. Το ζητούμενο είναι η δημιουργία ενός σταθερού πλαισίου τιμολόγησης των φαρμάκων, που θα διασφαλίσει την απρόσκοπτη πρόσβαση των ασθενών σε φάρμακα, θα προασπίσει τη Δημόσια Υγεία και θα δημιουργήσει ένα φιλικότερο επιχειρηματικό περιβάλλον.

Δείκτες Οικονομικού Κλίματος στις αρχές του 2017

Ο Δείκτης Οικονομικού Κλίματος (ESI) στην Ελλάδα βελτιώθηκε ελαφρά στις 93,4 μονάδες τον Μάρτιο του 2017, έναντι 92,9 τον Φεβρουάριο του 2017.

Ειδικότερα, οι προσδοκίες των επιχειρηματιών βελτιώθηκαν τον Μάρτιο του 2017, (εξαιρουμένων των επιχειρηματικών προσδοκιών στο λιανικό εμπόριο), ενώ αντίθετα η καταναλωτική εμπιστοσύνη επιδεινώνεται, και μάλιστα τον Μάρτιο διαμορφώθηκε σε χαμηλό επίπεδο 3,5 ετών, λόγω των νέων φορολογικών επιβαρύνσεων που εφαρμόσθηκαν από την αρχή του έτους.

Επισημαίνεται επίσης, η εξασθένιση των επιχειρηματικών προσδοκιών στο λιανικό εμπόριο, στις 89,6 μονάδες, από 90,1 τον Φεβρουάριο του 2017. Αντίθετα, θετική εξέλιξη αποτελεί η βελτίωση των προσδοκιών στη βιομηχανία στις 93,7 μονάδες τον Μάρτιο του 2017, αν και ο δείκτης διαμορφώνεται χαμηλότερα έναντι του Μαρτίου του 2016 (94,8). Αντίθετα, ο δείκτης Υπευθύνων Προμηθειών ΡΜΙ της Markit συνεχίζει να διαμορφώνεται κάτω από το σημείο μηδενικής μεταβολής της μεταποιητικής παραγωγής των 50 μονάδων, δηλαδή στο 46,7 (Μάρτιος 2017), από 47,7 τον Φεβρουάριο του 2017. Τέλος, ανάκαμψη καταγράφεται στις επιχειρηματικές προσδοκίες στις Υπηρεσίες, όπως φαίνεται στον Πίνακα 1. Η βελτίωση αυτή αποδίδεται κυρίως στην ενίσχυση των προσδοκιών στα «ξενοδοχεία-εστιατόρια-τουριστικά πρακτορεία» (Μάρτιος 2017: 96,8, Φεβρουάριος 2017: 92,7).

Όσον αφορά στους καταναλωτές, η απαισιοδοξία τους για τα μελλοντικά τους εισοδήματα αποτυπώνεται στην επιδείνωση του δείκτη για τρίτο κατά σειρά μήνα. Τα πρόσθετα δημοσιονομικά μέτρα που θα οριστικοποιηθούν με το κλείσιμο της αξιολόγησης και θα επιβαρύνουν περαιτέρω το εισόδημά τους εξηγούν την υποχώρηση της πρόθεσής τους για αποταμίευση τους επόμενους 12 μήνες σε ιστορικά χαμηλό επίπεδο (Μάρτιος 2017: -86,1, Φεβρουάριος 2017: -84,2). Ενδεικτικά αναφέρεται, σύμφωνα με τον ΙΟΒΕ, ότι το 93% των νοικοκυριών θεωρεί λίγο έως καθόλου πιθανή την αποταμίευση στο επόμενο διάστημα 12 μηνών.

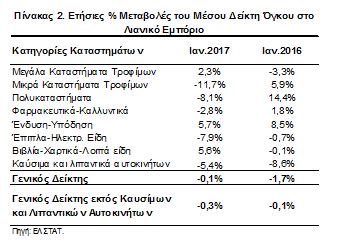

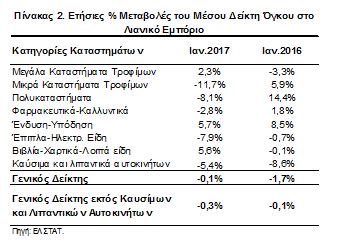

Το Λιανικό Εμπόριο το 2017: Ο δείκτης όγκου στο λιανικό εμπόριο (κύκλος εργασιών σε σταθερές τιμές) έμεινε σχεδόν αμετάβλητος τον Ιανουάριο του 2017 (-0,1%), έναντι πτώσης 1,7% τον Ιανουάριο του 2016. Από την ανάλυση των ετήσιων μεταβολών προκύπτει ότι η μεγαλύτερη μείωση προήλθε από την κατηγορία «καύσιμα και λιπαντικά αυτοκινήτων» κατά 5,4%.

Αντίθετα, ο δείκτης κύκλου εργασιών σε τρέχουσες τιμές στην κατηγορία «καύσιμα και λιπαντικά αυτοκινήτων» αυξήθηκε κατά 8,6% τον Ιανουάριο, σε ετήσια βάση, γεγονός οφείλεται την αυξητική επίδραση της ανόδου της τιμής των καυσίμων, κατά 76% σε ετήσια βάση τον Ιανουάριο του 2017.

Όσον αφορά στους λοιπούς υποκλάδους των καταστημάτων λιανικού εμπορίου, ουσιαστικά μόνο ο κλάδος «ένδυση και υπόδηση» και «βιβλία-χαρτικά» κατέγραψε αύξηση του όγκου, ενώ σημαντική μείωση σημείωσε ο όγκος πωλήσεων στα «πολυκαταστήματα» και τα «μικρά καταστήματα τροφίμων».

Τα διαγράμματα:

www.bankingnews.gr

Συνηγορούν δε, στην αναθεώρηση προς τα κάτω της πρόβλεψης για το ρυθμό μεγέθυνσης της ελληνικής οικονομίας το 2017 σε σχέση με ό,τι προέβλεπε η Ευρωπαϊκή Επιτροπή στις χειμερινές της προβλέψεις, εκτίμηση που ενσωματώθηκε και στον εφετινό προϋπολογισμό (2,7%). Συγκεκριμένα, ο ρυθμός μεγέθυνσης της οικονομίας της χώρας δύναται να προσεγγίσει την περιοχή του 1,5% υπό την προϋπόθεση ότι το κλίμα αβεβαιότητας περί την ολοκλήρωση της δεύτερης αξιολόγησης του τρέχοντος προγράμματος θα εξαλειφθεί εντός των επόμενων εβδομάδων και το ύψος των τουριστικών εισπράξεων θα ενισχυθεί, όπως διαφαίνεται από τη ζήτηση για προ-κρατήσεις στα ελληνικά ξενοδοχεία.

Ωστόσο, ένα θετικό shock στο μέτωπο των ιδιωτικοποιήσεων και της προώθησης των μεταρρυθμίσεων μπορεί να αποτελέσει ένα ισχυρό μήνυμα (signalling) προς το διεθνές επενδυτικό κοινό, ενισχύοντας την εμπιστοσύνη και τις ιδιωτικές επενδύσεις.

Οι παράγοντες που καθιστούν περισσότερο εύθραυστη την αναπτυξιακή δυναμική της χώρας έχουν ως εξής:

Πρώτον, οι τελευταίες ανακοινώσεις της ΕΛΣΤΑΤ για την πορεία της οικονομικής δραστηριότητας το τελευταίο τρίμηνο του 2016, συνεπάγονται ότι η στατιστική επίδραση βάσεως (carry-over effect) του ρυθμού μεγέθυνσης του 2016 επί του προσδοκώμενου ετήσιου ρυθμού το 2017 αναπροσαρμόζεται επί τα χείρω και καθίσταται αρνητική. Η στατιστική αυτή επίδραση αντανακλά το μέσο ετήσιο ρυθμό μεγέθυνσης που θα προέκυπτε την επόμενη χρονιά εάν το επίπεδο του ΑΕΠ που επετεύχθη το τελευταίο τρίμηνο του 2016 διατηρηθεί σταθερό μέσα στην τρέχον έτος.

Πρακτικά τούτο ισοδυναμεί με την ποσοστιαία διαφορά μεταξύ του επιπέδου του ΑΕΠ στο τέταρτο τρίμηνο και του μέσου επιπέδου του ιδίου έτους. Συνεπώς, όταν το επίπεδο του ΑΕΠ στο τέταρτο τρίμηνο του προηγούμενου έτους είναι χαμηλότερο από το μέσο επίπεδο, όπως συνέβη το 2016, τότε η στατιστική επίδραση βάσεως προς το επόμενο έτος είναι αρνητική. Υπολογίζεται δε ότι η επίδραση αυτή είναι της τάξεως των -0,6 ποσοστιαίων μονάδων. Στο Γράφημα 1 απεικονίζεται γραφικά το επίπεδο και η δυναμική της μεγέθυνσης του ΑΕΠ ανά τρίμηνο το 2016 καθώς και το αποτέλεσμα βάσεως το 2017.

Δεύτερον, η ιδιωτική κατανάλωση, που ήταν η μόνη συνιστώσα με θετική συμβολή το περασμένο έτος φαίνεται ότι παρουσιάζει ενδείξεις κόπωσης καθότι μία σειρά παραγόντων εμποδίζουν μία ισχυρότερη άνοδο της καταναλωτικής δαπάνης των νοικοκυριών για τους εξής λόγους:

1. Η φορολογική επιβάρυνση που έχουν ήδη υποστεί τα νοικοκυριά και η θέσπιση νέων μέτρων δημοσιονομικού χαρακτήρα το 2017 προβλέπεται να περιορίσουν περαιτέρω το διαθέσιμο εισόδημά τους. Ενδεικτικά αναφέρεται ότι το 2016, οι φόροι στην κατανάλωση (κυρίως ΦΠΑ και ΕΦΚ) αποτελούσαν το 14,6% του ΑΕΠ ένα από τα υψηλότερα ποσοστά μεταξύ των χωρών του ΟΟΣΑ (2014: 10,3%).

2. Επιπλέον της μείωσης του διαθέσιμου εισοδήματος, η κατανάλωση επηρεάζεται από το αρνητικό αποτέλεσμα πλούτου για τα νοικοκυριά (negative wealth effect). Η συρρίκνωση του πλούτου των νοικοκυριών, όπως ορίζεται από τον χρηματοοικονομικό πλούτο (financial wealth) και την αξία της ακίνητης περιουσίας (property wealth) συνεχίζει την καθοδική της πορεία αποτρέποντας την ενίσχυση της καταναλωτικής δαπάνης.

Ειδικότερα το 2016, σημειώθηκε περαιτέρω πτώση των χρηματιστηριακών αξιών (-21,2% σε μέσα επίπεδα) αλλά και των τιμών των οικιστικών ακινήτων (-2,2%). Σημειώνεται ότι κατά την διάρκεια της κρίσης, παρατηρήθηκε έντονη πτώση των χρηματιστηριακών αξιών, ενώ ταυτόχρονα οι τιμές των ακινήτων υπεχώρησαν κατά 40,2% σωρευτικά την περίοδο 2007-2016.

3. Η πτώση των τιμών ενέργειας τα προηγούμενα έτη ενίσχυσε έμμεσα τους οικογενειακούς προϋπολογισμούς καθώς συνετέλεσε στην μείωση των δαπανών των νοικοκυριών για πετρέλαιο θέρμανσης και κίνησης. Δεδομένου ότι τα χρόνια της κρίσης η μέση ροπή προς αποταμίευση ήταν αρνητική, οι πόροι που απελευθερώθηκαν από τη μείωση των δαπανών των νοικοκυριών για ενέργεια πιθανότατα διοχετεύθηκαν στην κατανάλωση. Ωστόσο το 2017, σύμφωνα με το ΔΝΤ και την Ευρωπαϊκή Επιτροπή, αναμένεται αύξηση της τιμής του πετρελαίου σε μέσο επίπεδο έως και 19% για πρώτη φορά μετά από 4 έτη. Η αύξηση αυτή αναμένεται να ασκήσει πιέσεις τους προϋπολογισμούς των νοικοκυριών και κατ΄ επέκταση στην ιδιωτική κατανάλωση.

4. Ο λόγος της αποταμίευσης προς το διαθέσιμο εισόδημα (μέση ροπή προς αποταμίευση) διαμορφώθηκε 11,2% κατά μέσο όρο ετησίως την περίοδο 2009-2015 ακολουθώντας μάλιστα έντονα καθοδική τάση, όπως υποδεικνύεται με μπλε γραμμή στο γράφημα 2. Περιορίζεται συνεπώς, η δυνατότητα των νοικοκυριών να μειώσουν περαιτέρω τις αποταμιεύσεις τους προκειμένου να διατηρήσουν το επίπεδο της ευημερίας τους μέσω διατήρησης του καταναλωτικού τους προτύπου.

5.Η δυνατότητα των νοικοκυριών να προβούν σε τραπεζικό δανεισμό για την ενίσχυση της καταναλωτικής δαπάνης, όπως συνέβαινε πριν την κρίση, κρίνεται πλέον περιορισμένη καθώς η δανειακή επιβάρυνση των νοικοκυριών ως προς το διαθέσιμο εισόδημα είναι ήδη υψηλή (2015: 118%). Παράλληλα ο αρνητικός ρυθμός εξέλιξης των καταναλωτικών δανείων συνεχίζει να επιδεινώνεται (Δεκ. 2015:-2,6%, Δεκ. 2016:-3,4%, Φεβ.2017:-3,7%). Σημειώνεται ότι, όσο διατηρείται η αβεβαιότητα στην οικονομία τόσο δυσχεραίνουν οι συνθήκες ρευστότητας.

Τρίτον, η επιδείνωση του δείκτη οικονομικού κλίματος στο πρώτο τρίμηνο του 2017. Συγκεκριμένα, ο δείκτης διαμορφώθηκε στις 93,8 μονάδες, έναντι 94,1 στο τέταρτο τρίμηνο του 2016. Οι επιχειρηματικές προσδοκίες στο λιανικό εμπόριο και τις υπηρεσίες κινήθηκαν πτωτικά, ενώ εξαίρεση αποτελεί η βελτίωση του δείκτη προσδοκιών στη βιομηχανία. Ωστόσο, η μεγαλύτερη υποχώρηση παρατηρήθηκε στον δείκτη καταναλωτικής εμπιστοσύνης που κατέρρευσε κατά 6,9 μονάδες στο πρώτο τρίμηνο του 2017, ενώ ειδικότερα τον Μάρτιο του 2017 ο δείκτης διαμορφώθηκε σε χαμηλό επίπεδο 3,5 ετών. Επισημαίνεται ότι την περίοδο της κρίσης (2009-2016) παρατηρείται έντονη θετική συσχέτιση μεταξύ του δείκτη καταναλωτικής εμπιστοσύνης και της μεταβολής της ιδιωτικής κατανάλωσης.

Φαρμακοβιομηχανία

Συμβολή στη Βιομηχανική Δραστηριότητα και την Απασχόληση

Ο φαρμακευτικός κλάδος, αν και σε μικρότερο βαθμό από άλλους, έχει επηρεασθεί από τη μακροχρόνια οικονομική ύφεση. Ωστόσο, εξακολουθεί να παρουσιάζει δυναμική ανάπτυξης και μπορεί να συμβάλλει θετικά στην ανάκαμψη της Εθνικής Οικονομίας. Τα συγκριτικά πλεονεκτήματα του κλάδου είναι η αυξανόμενη χρήση γενοσήμων φαρμάκων (ποσοστό διείσδυσης γενοσήμων στην εγχώρια αγορά σε όγκο το 2015: 30%) και η αύξηση της εξαγωγικής δραστηριότητας, που θέτει τις βάσεις για την περαιτέρω διεύρυνση της θέσης του στις διεθνείς αγορές.

Η δυναμική του φαρμακευτικού κλάδου αποτυπώνεται στην ποσοστιαία συμμετοχή του στη βιομηχανική δραστηριότητα. Πιο συγκεκριμένα, η ακαθάριστη προστιθέμενη αξία του κλάδου (2010=100) διαμορφώθηκε σε 3,9% της συνολικής προστιθέμενης αξίας του μεταποιητικού τομέα το 2015 από 3,8% το 2014 (Γράφημα 4) και κατέχει σχετικά υψηλό μερίδιο συγκριτικά με τους υπόλοιπους κλάδους της μεταποίησης (8η θέση μεταξύ των 24 κλάδων της μεταποίησης για το 2015).

Η συνεισφορά του φαρμακευτικού κλάδου είναι επίσης σημαντική, όσον αφορά την απασχόληση. Οι φαρμακοβιομηχανίες στην Ελλάδα διαθέτουν υψηλού επιπέδου ανθρώπινο δυναμικό και εκτεταμένη τεχνογνωσία. Σύμφωνα με μελέτη του ΙΟΒΕ (Η Φαρμακευτική Αγορά στην Ελλάδα: Γεγονότα & Στοιχεία 2015-2016), στον τομέα της παραγωγής φαρμάκου στην Ελλάδα, η απασχόληση διαμορφώθηκε σε 13,1 χιλ. άτομα το 2015 και αντιστοιχούσε σε 4% της συνολικής απασχόλησης στη μεταποίηση, ποσοστό που υπερέβη το αντίστοιχο της ΕΕ-28 (2,5%).

Δείκτης Βιομηχανικής Παραγωγής Φαρμακευτικών Προϊόντων και Σκευασμάτων

Σύμφωνα με τον Δείκτη Βιομηχανικής Παραγωγής Φαρμακευτικών Προϊόντων και Σκευασμάτων (Γράφημα 5), η παραγωγή εμφανίζει ανοδική τάση τη χρονική περίοδο 2007-2016. Τα δύο τελευταία έτη σημειώθηκε θετικός ρυθμός μεταβολής (σε ετήσια βάση 2015: +7,2%, 2016: +3,9%), οι οποίοι υπερ-αντιστάθμισαν τη μείωση το 2014 (-4,7%).

Δομή και Μέγεθος της Αγοράς

Στην Ελλάδα υπολογίζεται ότι λειτουργούν περισσότερες από 100 φαρμακευτικές επιχειρήσεις (παραγωγικές: 50 και εισαγωγικές: περίπου 56 βάσει στοιχείων 2014), ενώ ορισμένες εισαγωγικές επιχειρήσεις αποτελούν θυγατρικές μεγάλων πολυεθνικών επιχειρήσεων. Ο φαρμακευτικός κλάδος παρουσιάζει χαμηλή συγκέντρωση και έντονο ανταγωνισμό, λόγω του μεγάλου πλήθους των επιχειρήσεων που δραστηριοποιούνται. Με βάση το κριτήριο των πωλήσεων, οι τρεις μεγαλύτερες φαρμακευτικές επιχειρήσεις συγκέντρωσαν το 2015 το 15,5% της αγοράς, οι πέντε μεγαλύτερες το 23%, ενώ οι δέκα μεγαλύτερες το 41% της αγοράς (εκτιμήσεις ICAP).

Το μέγεθος της εγχώριας αγοράς φαρμάκων εκφράζεται από τις πωλήσεις των εγχώριων φαρμακευτικών επιχειρήσεων (παραγωγικών και εισαγωγικών). Αυτές παρουσίασαν αύξηση κατά τη χρονική περίοδο 2000-2009, αλλά από το 2010 και έπειτα σταδιακά υποχώρησαν, εξαιτίας της οικονομικής ύφεσης και των μειώσεων στις τιμές των φαρμάκων (Γράφημα 6). Οι πωλήσεις διαμορφώθηκαν σε Ευρώ 4.261 εκατ. το 2015, ελαφρώς χαμηλότερες από το προηγούμενο έτος (2014: Ευρώ 4.275 εκατ.). Από το συνολικό μέγεθος των πωλήσεων το 2015, τα Ευρώ 1.404 εκατ. αφορούσαν σε πωλήσεις φαρμάκων που διατέθηκαν απευθείας σε νοσοκομεία, ενώ το υπόλοιπο ποσό Ευρώ 2.871 εκατ. αφορούσαν σε πωλήσεις φαρμάκων σε φαρμακεία (αξία σε τιμές χονδρικής). Με βάση εκτιμήσεις της ICAP, το 2016 ο ρυθμός μεταβολής της εν λόγω αγοράς αναμένεται να είναι ελαφρά θετικός.

Εξαγωγικές Επιδόσεις

Η φαρμακευτική βιομηχανία αποτελεί έναν από τους πλέον δυναμικούς, ως προς την εξαγωγική δραστηριότητα, τομείς της Ελληνικής οικονομίας. Σύμφωνα με στοιχεία του Πανελλήνιου Συνδέσμου Εξαγωγέων, οι εξαγωγές φαρμάκων κατατάσσονται στη δεύτερη θέση στη λίστα με τα 100 κυριότερα εξαγόμενα προϊόντα της χώρας μας για το 2016 και το 2015. Τα φάρμακα κατέχουν δε, αξιόλογο μερίδιο στο σύνολο των εξαγωγών βιομηχανικών προϊόντων (2016: 6,4% και 2015: 6,5%). Σύμφωνα με στοιχεία της ΕΛΣΤΑΤ, το μεγαλύτερο ποσοστό της συνολικής αξίας των εξαγωγών (2015: 86%) κατευθύνονται σε χώρες της Ε.Ε. και κυρίως στη Γερμανία, το Ηνωμένο Βασίλειο και την Κύπρο.

Παράγοντες που προσδιορίζουν τη Ζήτηση και τις Πωλήσεις

Οι βασικοί παράγοντες που προσδιορίζουν τη ζήτηση για φάρμακα είναι:

1) Οι δημογραφικές εξελίξεις.

2) Οι υπηρεσίες υγείας της χώρας.

3) Οι δαπάνες για φάρμακα.

4) Ο Δείκτης Τιμών Παραγωγού φαρμακευτικών προϊόντων.

Πιο αναλυτικά:

1) Σύμφωνα με υπολογισμούς της ΕΛΣΤΑΤ, το ποσοστό του πληθυσμού άνω των 65 ετών προβλέπεται να αυξηθεί από 20,9% το 2015 σε 32,1% το 2050. Ως εκ τούτου, η αύξηση των ομάδων ατόμων μεγάλης ηλικίας αναμένεται να εντείνει τα επόμενα έτη τη ζήτηση για φάρμακα και παραφαρμακευτικά προϊόντα.

2) Ένας άλλος παράγοντας που επηρεάζει τη ζήτηση για φάρμακα είναι οι υπηρεσίες υγείας της χώρας. Οι ιδιωτικές υπηρεσίες παρουσιάζουν σημαντική ανάπτυξη την τελευταία δεκαετία, αξιοποιώντας τις τεχνολογικές εξελίξεις. Ο ιδιωτικός τομέας πλέον, καλύπτει ένα μεγάλο τμήμα της εξωνοσοκομειακής περίθαλψης στην Ελλάδα, με αποτέλεσμα να αυξάνεται η ζήτηση για υπηρεσίες υγείας και φαρμακευτικού υλικού.

3) Η συνολική φαρμακευτική δαπάνη (δαπάνη για φάρμακα που χορηγούνται σε έξω-νοσοκομειακούς ασθενείς), απαρτίζεται από τη δημόσια φαρμακευτική δαπάνη, η οποία είναι το ποσό που πληρώνουν τα ασφαλιστικά ταμεία και την ιδιωτική φαρμακευτική δαπάνη, που είναι το ποσό που πληρώνουν τα νοικοκυριά για αγορές φαρμακευτικών προϊόντων.

Η δημόσια φαρμακευτική δαπάνη αν και κινήθηκε ανοδικά το 2008 και το 2009, στο πλαίσιο της προσπάθειας δημοσιονομικής προσαρμογής μειώθηκε σημαντικά και διαμορφώθηκε σε Ευρώ 2 δισ. περίπου το 2015, ήτοι σε 36% της συνολικής φαρμακευτικής δαπάνης (Γράφημα 7). Τη χρονική περίοδο 2008-2015 σημειώθηκε μείωσή της με μέσο ετήσιο ρυθμό 11%. Πιο συγκεκριμένα, στο πλαίσιο της δημοσιονομικής προσαρμογής, ο προϋπολογισμός της δημόσιας φαρμακευτικής δαπάνης δεν μπορεί να υπερβεί το ποσό των Ευρώ 1.945 εκατ. το 2016, ενώ το ίδιο ποσό θα ισχύσει το 2017 και το 2018. Ως εκ τούτου, τα επόμενα έτη αναμένεται χαμηλός ρυθμός αύξησης της αγοράς φαρμάκου στη χώρα μας.

Η ιδιωτική φαρμακευτική δαπάνη, από το 2008 έως και το 2011, αποτελούσε μικρότερο ποσοστό της συνολικής φαρμακευτικής δαπάνης, σε σχέση με τη δημόσια φαρμακευτική δαπάνη. Ωστόσο, κατά την περίοδο 2012-2015, το ποσοστό αυτό (2015: 64,3%), υπερέβη το αντίστοιχο της δημόσιας φαρμακευτικής δαπάνης (2015: 35,7%). Και τούτο διότι η αύξηση της συμμετοχής για τους ασφαλισμένους, οδήγησε σε επιπλέον οικονομική επιβάρυνσή τους.

4) Ο Δείκτης Τιμών Παραγωγού στην εσωτερική αγορά φαρμακευτικών προϊόντων και παρασκευασμάτων, σημείωσε άνοδο τη χρονική περίοδο 2005-2009, ενώ τη χρονική περίοδο 2010-2015 κινήθηκε πτωτικά (με εξαίρεση το 2012), γεγονός που αποδίδεται στις αναπροσαρμογές των τιμών των φαρμακευτικών προϊόντων λόγω κρατικών παρεμβάσεων (Γράφημα 8). Ανάλογη ήταν η πορεία του Δείκτη Τιμών Παραγωγού φαρμακευτικών προϊόντων και παρασκευασμάτων στην εξωτερική αγορά, ωστόσο οι μεταβολές ήταν μικρές, έως οριακές.

Η περαιτέρω δραστηριοποίηση των πολυεθνικών επιχειρήσεων στον κλάδο του φαρμάκου στην Ελλάδα και η πραγματοποίηση νέων επενδύσεων, εκτιμάται ότι θα συμβάλλουν στην ανάπτυξη του κλάδου. Το ζητούμενο είναι η δημιουργία ενός σταθερού πλαισίου τιμολόγησης των φαρμάκων, που θα διασφαλίσει την απρόσκοπτη πρόσβαση των ασθενών σε φάρμακα, θα προασπίσει τη Δημόσια Υγεία και θα δημιουργήσει ένα φιλικότερο επιχειρηματικό περιβάλλον.

Δείκτες Οικονομικού Κλίματος στις αρχές του 2017

Ο Δείκτης Οικονομικού Κλίματος (ESI) στην Ελλάδα βελτιώθηκε ελαφρά στις 93,4 μονάδες τον Μάρτιο του 2017, έναντι 92,9 τον Φεβρουάριο του 2017.

Ειδικότερα, οι προσδοκίες των επιχειρηματιών βελτιώθηκαν τον Μάρτιο του 2017, (εξαιρουμένων των επιχειρηματικών προσδοκιών στο λιανικό εμπόριο), ενώ αντίθετα η καταναλωτική εμπιστοσύνη επιδεινώνεται, και μάλιστα τον Μάρτιο διαμορφώθηκε σε χαμηλό επίπεδο 3,5 ετών, λόγω των νέων φορολογικών επιβαρύνσεων που εφαρμόσθηκαν από την αρχή του έτους.

Επισημαίνεται επίσης, η εξασθένιση των επιχειρηματικών προσδοκιών στο λιανικό εμπόριο, στις 89,6 μονάδες, από 90,1 τον Φεβρουάριο του 2017. Αντίθετα, θετική εξέλιξη αποτελεί η βελτίωση των προσδοκιών στη βιομηχανία στις 93,7 μονάδες τον Μάρτιο του 2017, αν και ο δείκτης διαμορφώνεται χαμηλότερα έναντι του Μαρτίου του 2016 (94,8). Αντίθετα, ο δείκτης Υπευθύνων Προμηθειών ΡΜΙ της Markit συνεχίζει να διαμορφώνεται κάτω από το σημείο μηδενικής μεταβολής της μεταποιητικής παραγωγής των 50 μονάδων, δηλαδή στο 46,7 (Μάρτιος 2017), από 47,7 τον Φεβρουάριο του 2017. Τέλος, ανάκαμψη καταγράφεται στις επιχειρηματικές προσδοκίες στις Υπηρεσίες, όπως φαίνεται στον Πίνακα 1. Η βελτίωση αυτή αποδίδεται κυρίως στην ενίσχυση των προσδοκιών στα «ξενοδοχεία-εστιατόρια-τουριστικά πρακτορεία» (Μάρτιος 2017: 96,8, Φεβρουάριος 2017: 92,7).

Όσον αφορά στους καταναλωτές, η απαισιοδοξία τους για τα μελλοντικά τους εισοδήματα αποτυπώνεται στην επιδείνωση του δείκτη για τρίτο κατά σειρά μήνα. Τα πρόσθετα δημοσιονομικά μέτρα που θα οριστικοποιηθούν με το κλείσιμο της αξιολόγησης και θα επιβαρύνουν περαιτέρω το εισόδημά τους εξηγούν την υποχώρηση της πρόθεσής τους για αποταμίευση τους επόμενους 12 μήνες σε ιστορικά χαμηλό επίπεδο (Μάρτιος 2017: -86,1, Φεβρουάριος 2017: -84,2). Ενδεικτικά αναφέρεται, σύμφωνα με τον ΙΟΒΕ, ότι το 93% των νοικοκυριών θεωρεί λίγο έως καθόλου πιθανή την αποταμίευση στο επόμενο διάστημα 12 μηνών.

Το Λιανικό Εμπόριο το 2017: Ο δείκτης όγκου στο λιανικό εμπόριο (κύκλος εργασιών σε σταθερές τιμές) έμεινε σχεδόν αμετάβλητος τον Ιανουάριο του 2017 (-0,1%), έναντι πτώσης 1,7% τον Ιανουάριο του 2016. Από την ανάλυση των ετήσιων μεταβολών προκύπτει ότι η μεγαλύτερη μείωση προήλθε από την κατηγορία «καύσιμα και λιπαντικά αυτοκινήτων» κατά 5,4%.

Αντίθετα, ο δείκτης κύκλου εργασιών σε τρέχουσες τιμές στην κατηγορία «καύσιμα και λιπαντικά αυτοκινήτων» αυξήθηκε κατά 8,6% τον Ιανουάριο, σε ετήσια βάση, γεγονός οφείλεται την αυξητική επίδραση της ανόδου της τιμής των καυσίμων, κατά 76% σε ετήσια βάση τον Ιανουάριο του 2017.

Όσον αφορά στους λοιπούς υποκλάδους των καταστημάτων λιανικού εμπορίου, ουσιαστικά μόνο ο κλάδος «ένδυση και υπόδηση» και «βιβλία-χαρτικά» κατέγραψε αύξηση του όγκου, ενώ σημαντική μείωση σημείωσε ο όγκος πωλήσεων στα «πολυκαταστήματα» και τα «μικρά καταστήματα τροφίμων».

Τα διαγράμματα:

www.bankingnews.gr

Σχόλια αναγνωστών