O μέσος όρος της χρηματιστηριακής κεφαλαιοποίησης ως ποσοστού του ΑΕΠ επτά μεγάλων ανεπτυγμένων χωρών πλησιάζει πολύ κοντά στις προηγούμενες κορυφές του 2000 και του 2008

Την προσοχή των επενδυτών εφιστά η Deutsche Bank, σε ανάλυσή της, εκτιμώντας ότι οι χρηματιστηριακές αγορές βρίσκονται σε πολύ υψηλά επίπεδα και πολύ κοντά στο σημείο να χαρακτηριστούν «φούσκες», κάτι που -σε συνάρτηση με τη σταδιακή σύσφιξη της νομισματικής πολιτικής από τις κεντρικές τράπεζες- μπορεί θα δημιουργήσει αναταράξεις στις τιμές των μετοχών.

Όπως αναφέρει χαρακτηριστικά, ένας απλός μέσος όρος της χρηματιστηριακής κεφαλαιοποίησης ως ποσοστού του ΑΕΠ επτά μεγάλων ανεπτυγμένων χωρών, πλησιάζει πολύ κοντά στις προηγούμενες κορυφές του 2000 και του 2008.

Πλέον, όπως αναφέρει η Deutsche Bank με την Fed να σχεδιάζει την μείωση του ισολογισμού της από το Σεπτέμβριο και με το πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ να ολοκληρώνεται στα μέσα του 2018, οι επενδυτές θα απομακρύνονται σιγά σιγά από τα πιο ριψοκίνδυνα περιουσιακά στοιχεία (μετοχές) και θα στρέφονται σε πιο ασφαλή επενδυτικά καταφύγια (κρατικά ομόλογα).

Ο λόγος της κεφαλαιοποίησης των χρηματιστηρίων σε σχέση με το ΑΕΠ βρίσκεται ήδη πολύ κοντά σε ιστορικά υψηλά.

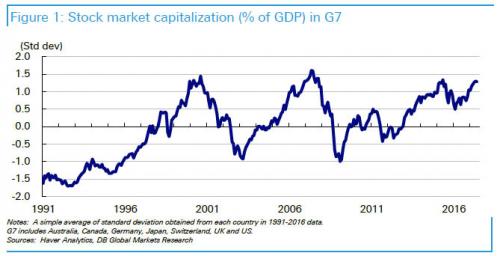

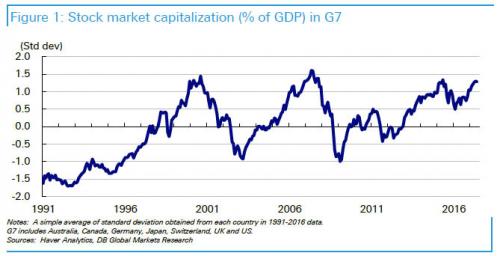

Το γράφημα 1 δείχνει κεφαλαιοποίηση χρηματιστηριακών κεφαλαίων επτά κορυφαίων χωρών για τις οποίες υπάρχουν διαθέσιμα στοιχεία από το 1991 (Αυστραλία, Καναδάς, Γερμανία, Ιαπωνία, Ελβετία, Ηνωμένο Βασίλειο, ΗΠΑ).

Στην έκθεσή της, η Deutsche Bank υπολογίζει την μέση και τυπική απόκλιση για κάθε χώρα για την περίοδο 1991-2016.

Σύμφωνα με αυτό, οι τοπικές κορυφές ήταν 1,45 τον Αύγουστο του 2000, 1,61 τον Μάιο του 2007 και 1,34 το Μάιο του 2015, ενώ ο αριθμός αυξήθηκε σε 1,30 τον Μάιο του 2017 και 1,29 τον Ιούνιο του 2017.

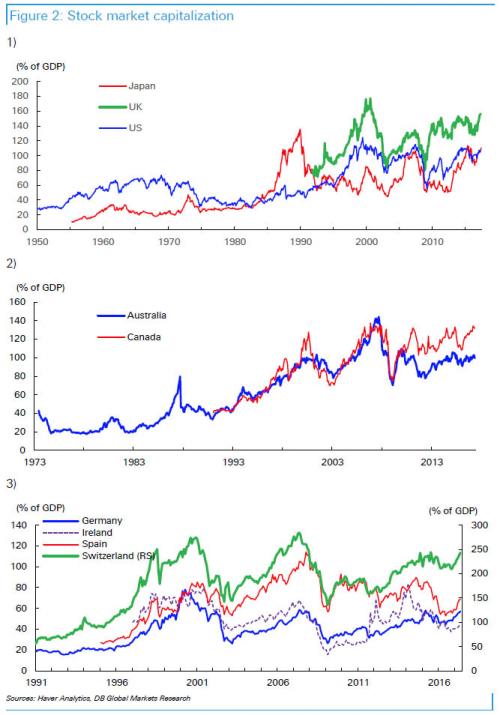

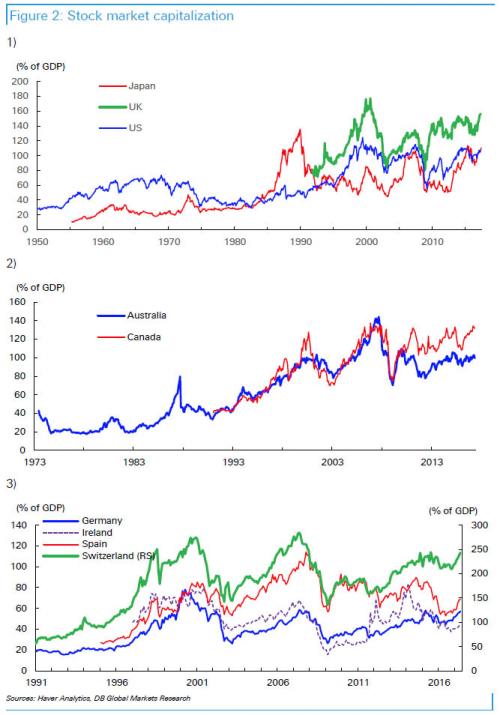

Το γράφημα 2 δείχνει τη χρηματιστηριακή κεφαλαιοποίηση ως ποσοστό του ΑΕΠ στις μεγάλες ανεπτυγμένες χώρες.

Τα σημερινά επίπεδα πολλών χρηματιστηριακών αγορών δείχνουν ότι βρίσκονται πολύ κοντά στις αντίστοιχες ιστορικές κορυφές τους.

556/5000

Εν τω μεταξύ, όπως αναφέρει η Deutsche Bank υπάρχουν ορισμένοι παράγοντες που εμποδίζουν (ή αναβάλλουν) μια μεγάλης κλίμακας και παρατεταμένη διόρθωση των τιμών των περιουσιακών στοιχείων:

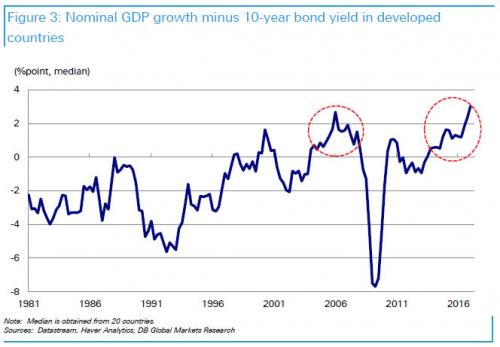

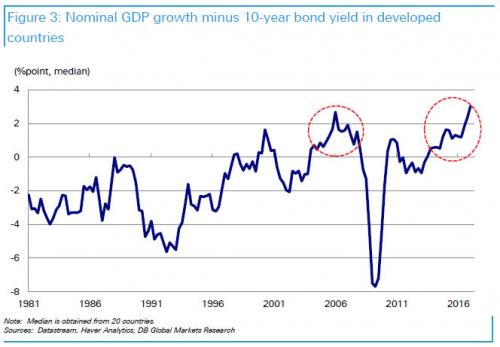

1) Η υψηλότερη ονομαστική ανάπτυξη του ΑΕΠ, πάνω από τις μακροπρόθεσμες αποδόσεις των ομολόγων, λόγω της τεράστιας νομισματικής τόνωσης (Σχήμα 3)

2) Οι μικρότεροι κύκλοι κεφαλαιακών επενδύσεων και αποθέματος κεφαλαίου στην πραγματική οικονομία

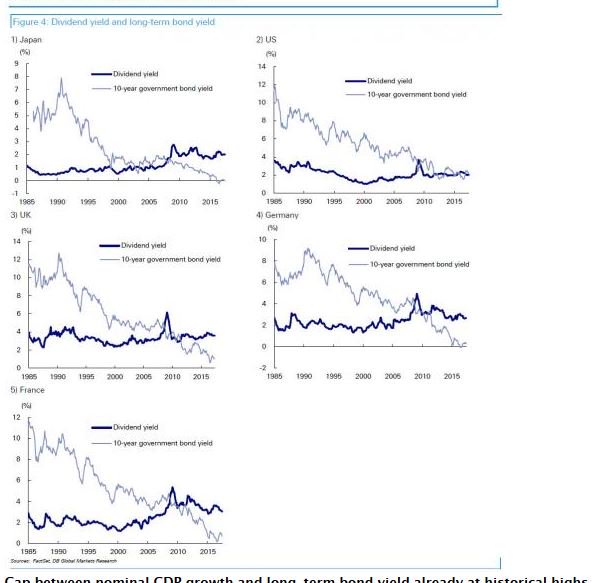

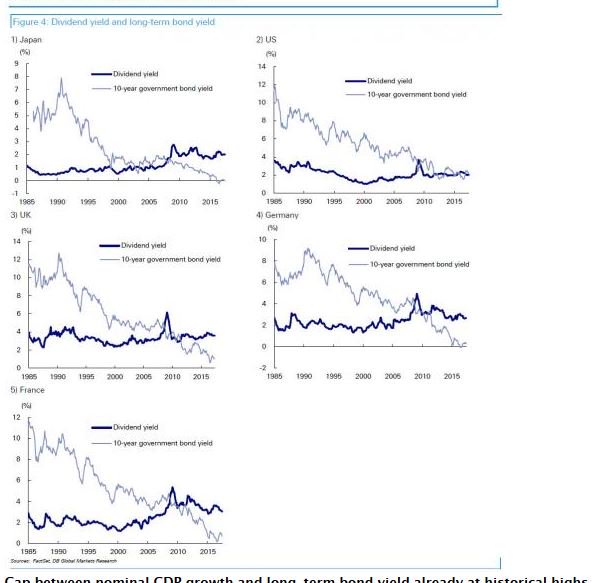

3) Η αύξηση των μερισματικών αποδόσεων γρηγορότερα από τις μακροπρόθεσμες αποδόσεις των ομολόγων, που πυροδοτούν επαναγορές μετοχές και αυξάνουν τον λόγο P/E (Σχήμα 4)

4) Tα χρηματοοικονομικά πλεονάσματα μη χρηματοοικονομικών επιχειρήσεων στις ανεπτυγμένες χώρες

Η διαφορά μεταξύ της αύξησης του ονομαστικού ΑΕΠ και της απόδοσης των 10ετών κρατικών ομολόγων, αυξήθηκε σε 3,04% το πρώτο τρίμηνο του 2017, υπερβαίνοντας την προηγούμενη κορυφή που άταν 2,68% στο πρωτο τρίμηνο του 2016.

Οι αυστηρότεροι δημοσιονομικοί κανονισμοί έχουν περιορίσει τη μόχλευση των χρηματοπιστωτικών ιδρυμάτων και έχουν αυξήσει τους δείκτες κεφαλαίου τους, γεγονός που θα μειώσει σημαντικά την πιθανότητα χρηματοπιστωτικής συστημικής κρίσης.

Ωστόσο, η έλλειψη επέκτασης της μόχλευσης σημαίνει μια αναθεώρηση προς τα κάτω της αύξησης των εταιρικών κάτι που δεν μπορεί να δικαιολογήσει τις τιμές των μετοχών είναι υπερβολικά υψηλές.

www.bankingnews.gr

Όπως αναφέρει χαρακτηριστικά, ένας απλός μέσος όρος της χρηματιστηριακής κεφαλαιοποίησης ως ποσοστού του ΑΕΠ επτά μεγάλων ανεπτυγμένων χωρών, πλησιάζει πολύ κοντά στις προηγούμενες κορυφές του 2000 και του 2008.

Πλέον, όπως αναφέρει η Deutsche Bank με την Fed να σχεδιάζει την μείωση του ισολογισμού της από το Σεπτέμβριο και με το πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ να ολοκληρώνεται στα μέσα του 2018, οι επενδυτές θα απομακρύνονται σιγά σιγά από τα πιο ριψοκίνδυνα περιουσιακά στοιχεία (μετοχές) και θα στρέφονται σε πιο ασφαλή επενδυτικά καταφύγια (κρατικά ομόλογα).

Ο λόγος της κεφαλαιοποίησης των χρηματιστηρίων σε σχέση με το ΑΕΠ βρίσκεται ήδη πολύ κοντά σε ιστορικά υψηλά.

Το γράφημα 1 δείχνει κεφαλαιοποίηση χρηματιστηριακών κεφαλαίων επτά κορυφαίων χωρών για τις οποίες υπάρχουν διαθέσιμα στοιχεία από το 1991 (Αυστραλία, Καναδάς, Γερμανία, Ιαπωνία, Ελβετία, Ηνωμένο Βασίλειο, ΗΠΑ).

Στην έκθεσή της, η Deutsche Bank υπολογίζει την μέση και τυπική απόκλιση για κάθε χώρα για την περίοδο 1991-2016.

Σύμφωνα με αυτό, οι τοπικές κορυφές ήταν 1,45 τον Αύγουστο του 2000, 1,61 τον Μάιο του 2007 και 1,34 το Μάιο του 2015, ενώ ο αριθμός αυξήθηκε σε 1,30 τον Μάιο του 2017 και 1,29 τον Ιούνιο του 2017.

Το γράφημα 2 δείχνει τη χρηματιστηριακή κεφαλαιοποίηση ως ποσοστό του ΑΕΠ στις μεγάλες ανεπτυγμένες χώρες.

Τα σημερινά επίπεδα πολλών χρηματιστηριακών αγορών δείχνουν ότι βρίσκονται πολύ κοντά στις αντίστοιχες ιστορικές κορυφές τους.

556/5000

Εν τω μεταξύ, όπως αναφέρει η Deutsche Bank υπάρχουν ορισμένοι παράγοντες που εμποδίζουν (ή αναβάλλουν) μια μεγάλης κλίμακας και παρατεταμένη διόρθωση των τιμών των περιουσιακών στοιχείων:

1) Η υψηλότερη ονομαστική ανάπτυξη του ΑΕΠ, πάνω από τις μακροπρόθεσμες αποδόσεις των ομολόγων, λόγω της τεράστιας νομισματικής τόνωσης (Σχήμα 3)

2) Οι μικρότεροι κύκλοι κεφαλαιακών επενδύσεων και αποθέματος κεφαλαίου στην πραγματική οικονομία

3) Η αύξηση των μερισματικών αποδόσεων γρηγορότερα από τις μακροπρόθεσμες αποδόσεις των ομολόγων, που πυροδοτούν επαναγορές μετοχές και αυξάνουν τον λόγο P/E (Σχήμα 4)

4) Tα χρηματοοικονομικά πλεονάσματα μη χρηματοοικονομικών επιχειρήσεων στις ανεπτυγμένες χώρες

Η διαφορά μεταξύ της αύξησης του ονομαστικού ΑΕΠ και της απόδοσης των 10ετών κρατικών ομολόγων, αυξήθηκε σε 3,04% το πρώτο τρίμηνο του 2017, υπερβαίνοντας την προηγούμενη κορυφή που άταν 2,68% στο πρωτο τρίμηνο του 2016.

Οι αυστηρότεροι δημοσιονομικοί κανονισμοί έχουν περιορίσει τη μόχλευση των χρηματοπιστωτικών ιδρυμάτων και έχουν αυξήσει τους δείκτες κεφαλαίου τους, γεγονός που θα μειώσει σημαντικά την πιθανότητα χρηματοπιστωτικής συστημικής κρίσης.

Ωστόσο, η έλλειψη επέκτασης της μόχλευσης σημαίνει μια αναθεώρηση προς τα κάτω της αύξησης των εταιρικών κάτι που δεν μπορεί να δικαιολογήσει τις τιμές των μετοχών είναι υπερβολικά υψηλές.

www.bankingnews.gr

Σχόλια αναγνωστών