Στη νομισματική σύσφιξη της Fed αποδίδει τις απώλειες των αναδυόμενων αγορών η Moody's

Στη νομισματική σύσφιξη («tapering» σε συνδυασμό με αύξηση επιτοκίων) που έχει βάλει εμπρός η Ομοσπονδιακή Τράπεζα (Federal Reserve, Fed) αποδίδει το πλήγμα που δέχονται οι αναδυόμενες αγορές η Moody's Investors Service, καθώς οι εν λόγω χώρες αναμένεται να υποστούν τις συνέπειες από το ακριβότερο κόστος δανεισμού και, επιπρόσθετα, το ισχυρότερο δολάριο (σσ: διόγκωση του χρέους σε ξένο νόμισμα).

Ο αμερικανικός οίκος εντοπίζει σημαντικά χαμηλότερες εκροές και υψηλές εκροές στις αναδυόμενες οικονομίες κατά τους τελευταίους μήνες, παράλληλα με σημαντική αποδυνάμωση του τοπικού νομίσματος.

Το μεγαλύτερο πλήγμα δέχεται η Τουρκία (Ba3, αρνητικό outlook), ενώ απώλειες καταγράφονται και σε Αργεντινή (Β2, σταθερό), Ρωσία (Ba1, θετικό), Βραζιλία (Ba2, σταθερό), Νότια Αφρική (Baa3, σταθερό), Ζάμπια (Caa1, σταθερό), Εκουαδόρ (Β3, σταθερό), Γκαμπόν (Caa1, σταθερό) και Σενεγάλη (Ba3, σταθερό).

Γενικά, ως πιο εκτεθειμένες χώρες στην ενίσχυση του αμερικανικού δολαρίου εμφανίζονται οι Αργεντινή, Γκάνα (Β3, σταθερό), Μογγολία (Β3, σταθερό), Πακιστάν (Β3, σταθερό), Τουρκία, Ζάμπια και Σρι Λάνκα (Β1, αρνητικό).

«Οι χώρες με μεγάλα ελλείμματα τρεχουσών συναλλαγών, υψηλές αποπληρωμές εξωτερικού χρέους και σημαντικό χρέος σε ξένο νόμισμα, είναι πιο εκτεθειμένες στον αντίκτυπο ισχυρότερου αμερικανικού δολαρίου.

Στο βαθμό που οι διακυμάνσεις των συναλλαγματικών ισοτιμιών αντανακλούν εκροές κεφαλαίων ή σημαντικά χαμηλότερες εισροές, είναι αρνητικές για κράτη με μεγάλες ανάγκες εξωτερικής χρηματοδότησης», ανέφερε και σε προηγούμενη έκθεσή της η Moody's –τον Ιούνιο 2018.

Το 2014, Ουγγαρία, Μαλαισία, Μογγολία και Ρωσία συγκαταλέγονταν μεταξύ εκείνων που αντιμετώπιζαν ιδιαίτερα μεγάλες διαταραχές στις εξωτερικές τους χρηματοδοτικές συνθήκες.

Την εποχή εκείνη, Αγκόλα (Β3, σταθερό), Κένυα (Β2, σταθερό), Ινδονησία και Σρι Λάνκα, παρουσίαζαν σχετικά μεγάλες αρνητικές επιπτώσεις.

Η Βραζιλία (Βa2, σταθερό), η Κίνα (Α1, σταθερό), η Ινδία (Baa2, σταθερό), το Μεξικό (Α3, σταθερό) και η Ρωσία (Ba1, θετικό), είναι οι λιγότερο ευάλωτες στις αυστηρότερες συνθήκες εξωτερικής χρηματοδότησης, εξαιτίας της χαμηλής εξάρτησης από τις εξωτερικές εισροές κεφαλαίων.

Deutsche Bank: Ανάκαμψη των αναδυόμενων αγορών «δείχνει» το ιστορικό του spread με τη Wall

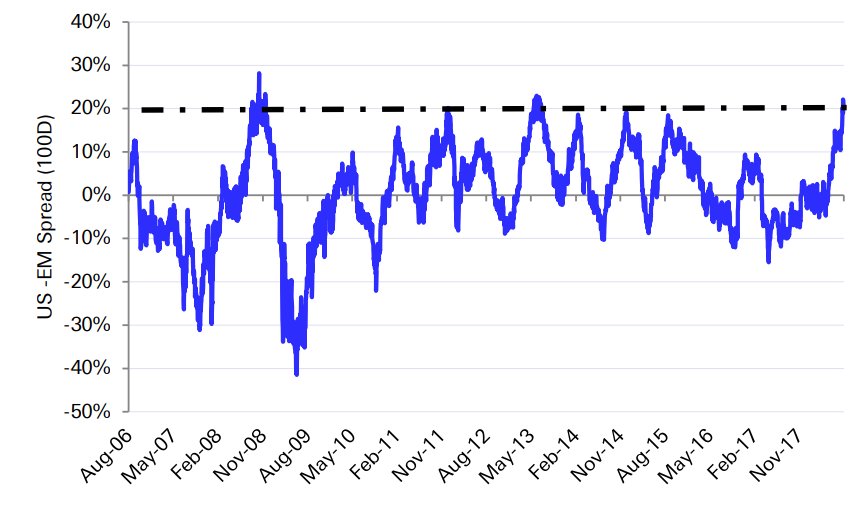

Το ακραίο spread μεταξύ των χρηματιστηριακών δεικτών στις αναδυόμενες αγορές (με βάση τον δείκτη της MSCI, MSCI Emerging Markets) και τη Wall Street (με βάση τον δείκτη S&P 500), το οποίο έχει φθάσει πλέον σε υψηλό 14 μηνών, αναμένεται να περιοριστεί τους επόμενους μήνες, αφήνουν να εννοηθεί σε έκθεσή τους οι αναλυτές της Deutsche Bank.

Όπως φαίνεται και στο παρακάτω διάγραμμα, τα τελευταία 15 χρόνια παρατηρήθηκαν ελάχιστες μόνο περιπτώσεις στις οποίες ο δείκτης αναδυόμενων αγορών αποτιμούταν κατά τουλάχιστον 20% χαμηλότερα σε σύγκριση με τον S&P 500.

Στη συνέχεια, η ισορροπία επανήλθε και το «χάσμα» συρρικνώθηκε, υπογραμμίζει η γερμανική τράπεζα, με το spread να επανέρχεται κοντά στον ιστορικό μέσο όρο.

Βέβαια, η Deutsche συστήνει στους επενδυτές να παραμείνουν επιφυλακτικοί ως προς τις αναδυόμενες αγορές, επί του παρόντος.

Όπως σημειώνεται, οι αναδυόμενες αγορές πιέζονται καθοδικά από τα αυξημένα επιτόκια στις Ηνωμένες Πολιτείες, το ισχυρό δολάριο, τις εμπορικές εντάσεις και το επιμέρους αυξημένο ρίσκο.

www.bankingnews.gr

Ο αμερικανικός οίκος εντοπίζει σημαντικά χαμηλότερες εκροές και υψηλές εκροές στις αναδυόμενες οικονομίες κατά τους τελευταίους μήνες, παράλληλα με σημαντική αποδυνάμωση του τοπικού νομίσματος.

Το μεγαλύτερο πλήγμα δέχεται η Τουρκία (Ba3, αρνητικό outlook), ενώ απώλειες καταγράφονται και σε Αργεντινή (Β2, σταθερό), Ρωσία (Ba1, θετικό), Βραζιλία (Ba2, σταθερό), Νότια Αφρική (Baa3, σταθερό), Ζάμπια (Caa1, σταθερό), Εκουαδόρ (Β3, σταθερό), Γκαμπόν (Caa1, σταθερό) και Σενεγάλη (Ba3, σταθερό).

Γενικά, ως πιο εκτεθειμένες χώρες στην ενίσχυση του αμερικανικού δολαρίου εμφανίζονται οι Αργεντινή, Γκάνα (Β3, σταθερό), Μογγολία (Β3, σταθερό), Πακιστάν (Β3, σταθερό), Τουρκία, Ζάμπια και Σρι Λάνκα (Β1, αρνητικό).

«Οι χώρες με μεγάλα ελλείμματα τρεχουσών συναλλαγών, υψηλές αποπληρωμές εξωτερικού χρέους και σημαντικό χρέος σε ξένο νόμισμα, είναι πιο εκτεθειμένες στον αντίκτυπο ισχυρότερου αμερικανικού δολαρίου.

Στο βαθμό που οι διακυμάνσεις των συναλλαγματικών ισοτιμιών αντανακλούν εκροές κεφαλαίων ή σημαντικά χαμηλότερες εισροές, είναι αρνητικές για κράτη με μεγάλες ανάγκες εξωτερικής χρηματοδότησης», ανέφερε και σε προηγούμενη έκθεσή της η Moody's –τον Ιούνιο 2018.

Το 2014, Ουγγαρία, Μαλαισία, Μογγολία και Ρωσία συγκαταλέγονταν μεταξύ εκείνων που αντιμετώπιζαν ιδιαίτερα μεγάλες διαταραχές στις εξωτερικές τους χρηματοδοτικές συνθήκες.

Την εποχή εκείνη, Αγκόλα (Β3, σταθερό), Κένυα (Β2, σταθερό), Ινδονησία και Σρι Λάνκα, παρουσίαζαν σχετικά μεγάλες αρνητικές επιπτώσεις.

Η Βραζιλία (Βa2, σταθερό), η Κίνα (Α1, σταθερό), η Ινδία (Baa2, σταθερό), το Μεξικό (Α3, σταθερό) και η Ρωσία (Ba1, θετικό), είναι οι λιγότερο ευάλωτες στις αυστηρότερες συνθήκες εξωτερικής χρηματοδότησης, εξαιτίας της χαμηλής εξάρτησης από τις εξωτερικές εισροές κεφαλαίων.

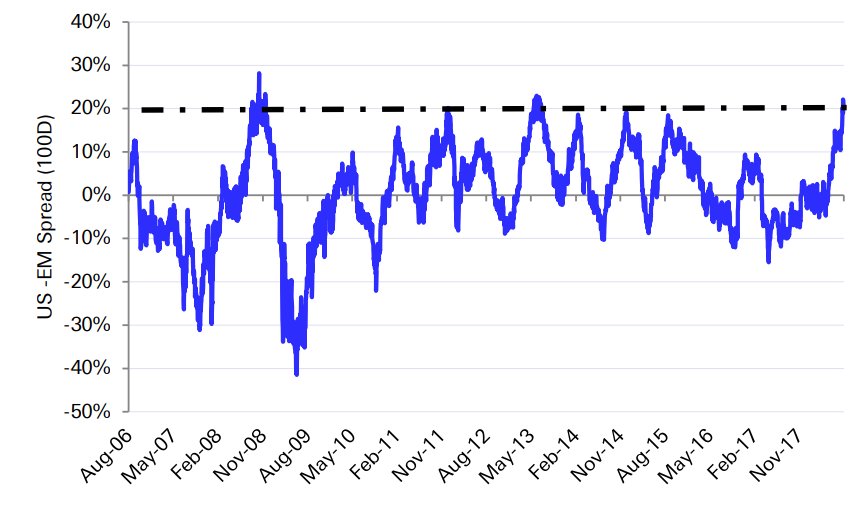

Deutsche Bank: Ανάκαμψη των αναδυόμενων αγορών «δείχνει» το ιστορικό του spread με τη Wall

Το ακραίο spread μεταξύ των χρηματιστηριακών δεικτών στις αναδυόμενες αγορές (με βάση τον δείκτη της MSCI, MSCI Emerging Markets) και τη Wall Street (με βάση τον δείκτη S&P 500), το οποίο έχει φθάσει πλέον σε υψηλό 14 μηνών, αναμένεται να περιοριστεί τους επόμενους μήνες, αφήνουν να εννοηθεί σε έκθεσή τους οι αναλυτές της Deutsche Bank.

Όπως φαίνεται και στο παρακάτω διάγραμμα, τα τελευταία 15 χρόνια παρατηρήθηκαν ελάχιστες μόνο περιπτώσεις στις οποίες ο δείκτης αναδυόμενων αγορών αποτιμούταν κατά τουλάχιστον 20% χαμηλότερα σε σύγκριση με τον S&P 500.

Στη συνέχεια, η ισορροπία επανήλθε και το «χάσμα» συρρικνώθηκε, υπογραμμίζει η γερμανική τράπεζα, με το spread να επανέρχεται κοντά στον ιστορικό μέσο όρο.

Βέβαια, η Deutsche συστήνει στους επενδυτές να παραμείνουν επιφυλακτικοί ως προς τις αναδυόμενες αγορές, επί του παρόντος.

Όπως σημειώνεται, οι αναδυόμενες αγορές πιέζονται καθοδικά από τα αυξημένα επιτόκια στις Ηνωμένες Πολιτείες, το ισχυρό δολάριο, τις εμπορικές εντάσεις και το επιμέρους αυξημένο ρίσκο.

www.bankingnews.gr

Σχόλια αναγνωστών