Αν και οι ιταλικές τράπεζες έχουν μειώσει τα NPLs, η υποχώρηση δεν έχει φτάσει στο επιθυμητό σημείο

Δέκα χρόνια μετά την κατάρρευση της Lehman Brothers και τη χρηματοπιστωτική κρίση, το βασικό ερώτημα που βρίσκεται στο τραπέζι είναι εάν ο κόσμος έχει λάβει το μάθημα του και ποια θα ήταν η πηγή για την επόμενη χρηματοπιστωτική κρίση.

«Ο κίνδυνος για νέα ύφεση στην Ευρώπη, το τέλος του QE από την ΕΚΤ και η εξάπλωση του λαϊκισμού και του ευρωσκεπτικισμού έχει επαναφέρει την Ιταλία στο προσκήνιο» σχολιάζουν οι Lorenzo Codogno και Mara Monti σε ανάλυση τους που δημοσιεύεται στην ιστοσελίδα του LSA, προειδοποιώντας ότι η επόμενη ύφεση θα χτυπήσει την Ιταλία πριν να έχει προλάβει να αντιμετωπίσει επαρκώς όλα τα προβλήματα της.

Σε ευάλωτη θέση η Ιταλία

Όπως επισημαίνεται, η τρίτη μεγαλύτερη οικονομία της ευρωζώνης βρίσκεται σε ευάλωτη θέση σε σύγκριση με άλλες περιφερειακές χώρες όπως η Ισπανία, η Πορτογαλία και η Ελλάδα, που έχουν ανακάμψει σε μεγάλο βαθμό από την κρίση χρέους.

Το κλίμα εξακολουθεί να είναι αδύναμο, η οικονομική ανάπτυξη είναι στο χαμηλότερο επίπεδο σε σχέση με τις άλλες ευρωπαϊκές χώρες και οι αποδόσεις των κρατικών ομολόγων έχουν ενισχυθεί μετά τον Μάρτιο, μετά τις εκλογές και τον σχηματισμό κυβέρνησης από το Κίνημα των Πέντε Αστέρων και τη Λέγκα του Βορρά.

Μάλιστα, όπως εκτιμούν οι Codogno και Monti, η επόμενη κρίση θα μπορούσε να αρχίσει από τον τραπεζικό τομέα.

Οι ιταλικές τράπεζες

Πριν την κρίση του 2007, οι ιταλικές τράπεζες είχαν κατά κύριο λόγο εστιάσει στην εγχώρια αγορά, με το 80% των δραστηριοτήτων στην Ιταλία και μέτρια έκθεση στις διεθνείς αγορές.

Το 2007-2008, η εξάπλωση της χρηματοπιστωτικής αστάθειας από τις Ηνωμένες Πολιτείες υπονόμευσε την ευρωστία του ευρωπαϊκού τραπεζικού τομέα, αλλά οι ιταλικές τράπεζες επηρεάστηκαν μόνο έμμεσα, προστατευόμενες από ένα επιχειρηματικό μοντέλο επικεντρωμένο κυρίως στις παραδοσιακές εμπορικές τραπεζικές δραστηριότητες.

Στον αποκορύφωνα της κρίσης το 2011, υπήρχαν ανησυχίες για τη βιωσιμότητα του δημόσιου χρέους της Ιταλίας, αλλά όχι σοβαρές ανησυχίες για τη χρηματοπιστωτική σταθερότητα των τραπεζικών τομέων.

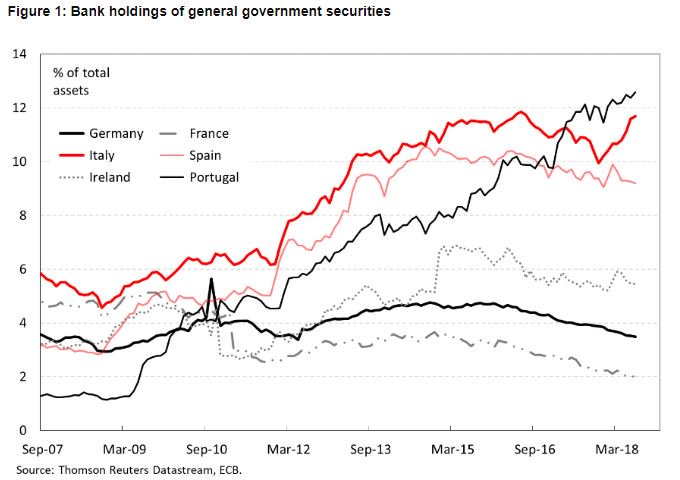

To σοκ στο ΑΕΠ και τα τραπεζικά δάνεια

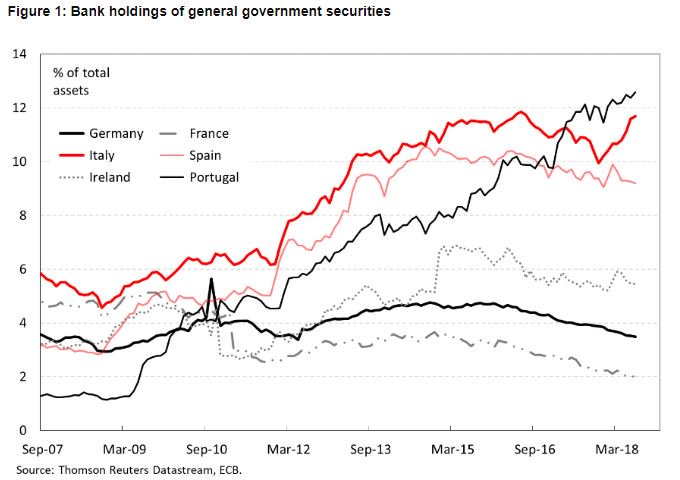

Κατά το πρώτο κύμα της κρίσης, με το ξέσπασμα της υπόθεσης της Lehman Brothers το 2008, οι ιταλικές τράπεζες υιοθέτησαν μια πολύ συντηρητική πιστωτική πολιτική, αυξάνοντας τις συμμετοχές στα ρευστά assets με χαμηλότερο κίνδυνο, π.χ. επενδύοντας περισσότερο σε κρατικά ομόλογα και μειώνοντας την έκθεση σε πελάτες με χαμηλές αξιολογήσεις και τον συνολικό δανεισμό τους.

Κατά συνέπεια οι τράπεζες ζητούσαν αυξημένες εγγυήσεις και εξασφαλίσεις από τους πελάτες τους.

Η μειωμένη πίστωση και ο υψηλότερος αντιληπτός κίνδυνος αύξησαν το κόστος για τους δανειολήπτες, ιδίως για τις μικρομεσαίες επιχειρήσεις.

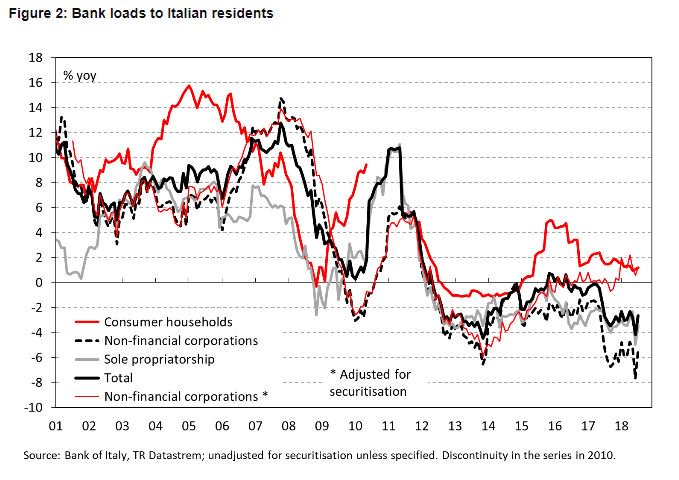

Το 2011-2012, η κατάσταση κατακρημνίστηκε.

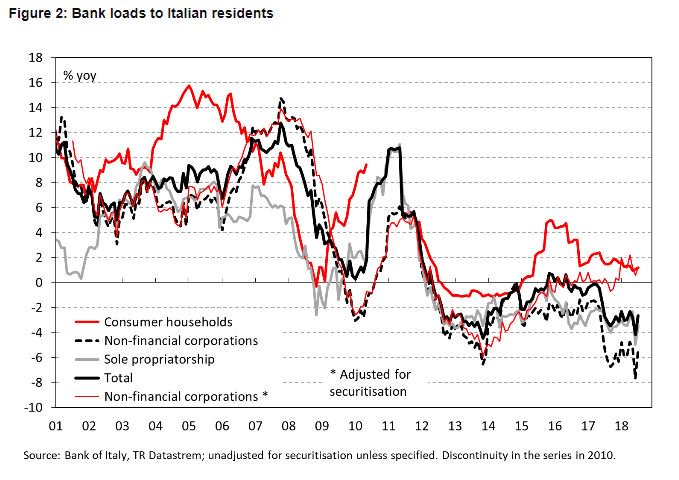

Η ιταλική οικονομία γνώρισε μια πιστωτική κρίση που προκλήθηκε κυρίως από τη μείωση των δανείων: οι πιστώσεις μειώθηκαν έντονα ως αντίδραση στα προβλήματα ρευστότητας και σε μια στάση risk-averse.

Ο κυρίαρχος ρόλος των τραπεζών για χρηματοδότηση της ιταλικής οικονομίας και η σχετικά χαμηλά αναπτυγμένη κεφαλαιαγορά (ομόλογα και μετοχές) συνέβαλαν στην ενίσχυση των πιστωτικών προβλημάτων κατά τη διάρκεια της κρίσης.

Ο περιορισμός της τραπεζικής πίστωσης υποχρέωσε τις εταιρείες να περιορίσουν τα επενδυτικά σχέδια και τα νοικοκυριά να συμπιέσουν την κατανάλωση, επεκτείνοντας και ενισχύοντας τις δυσμενείς επιπτώσεις των αναταραχών στην πραγματική οικονομία.

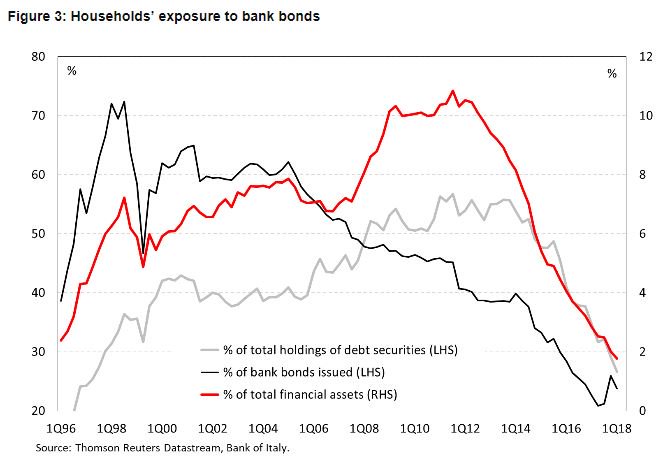

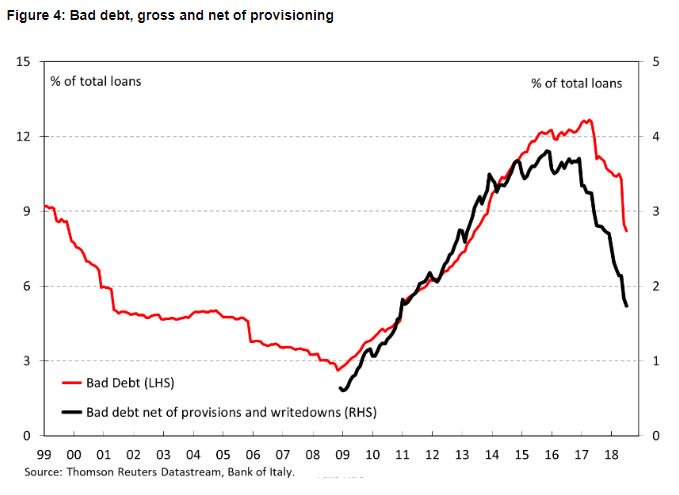

Συνοψίζοντας, οι Codogno και Monti καταλήγουν στο συμπέρασμα ότι η κερδοφορία και η κεφαλαιακή επάρκεια των ιταλικών τραπεζών έχουν υποστεί πίεση από την αρχή της κρίσης.

Οι τράπεζες αρχικά απάντησαν στην έλλειψη χρηματοδότησης μέσω αυξήσεων κεφαλαίων για την αναχρηματοδότηση των NPLs, προσπαθώντας να αποφύγουν ή να καθυστερήσουν την αναγνώριση ζημιών ή την πώληση και τη σχετική συμπίεση των περιθωρίων κέρδους τους.

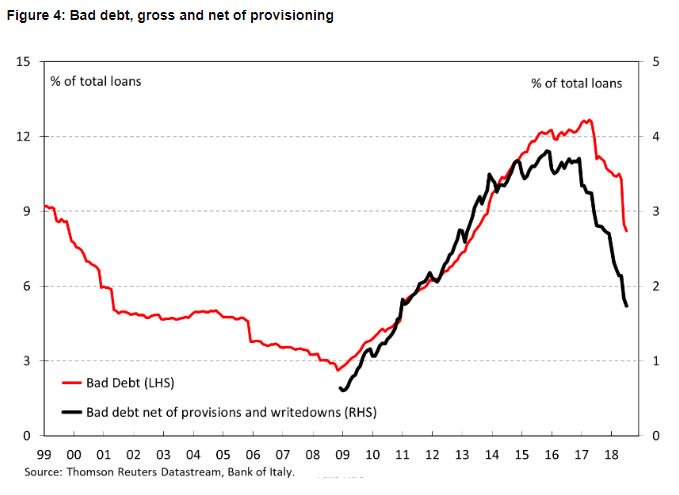

Μόνο υπό την πίεση των ευρωπαϊκών αρχών το 2015, οι ιταλικές τράπεζες άρχισαν να ανακαλύπτουν τον πλήρες εύρος του προβλήματος των NPLs.

Με μια γρήγορη ματιά στα προβλήματα των ιταλικών τραπεζών αποδεικνύεται ότι τα περισσότερα από αυτά ήταν άμεσες συνέπειες της κρίσης χρέυος, της πιστωτικής κρίσης και της κάμψης της οικονομίας.

Ένας αρνητικός βρόχος συμπίεσε περισσότερο την απόδοση της οικονομίας και κατά συνέπεια την επηρεάστηκε η ποιότητα του χαρτοφυλακίου πιστώσεων των τραπεζών.

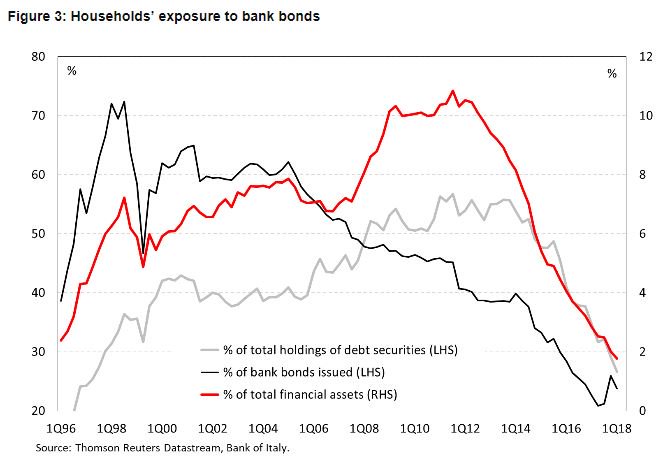

Το timing και τα χαρακτηριστικά της BRRD οξύνουν τις δυσκολίοες αντιμετώπισης των προβλημάτων μέσω κυβερνητικής παρέμβασης.

Τώρα οι περισσότερες μεταρρυθμίσεις έχουν εφαρμοστεί και -μεταξύ άλλων- ευνοείται η μείωση των NPLs.

Ωστόσο, μέχρι στιγμής, η μείωση παραμένει μικρότερη από το επιθυμητό.

«Η επόμενη ύφεση ενδέχεται να "χτυπήσει" πριν η Ιταλία να έχει προλάβει να αντιμετωπίσει επαρκώς τα υπόλοιπα τρωτά της σημεία» καταλήγει η ανάλυση.

www.bankingnews.gr

«Ο κίνδυνος για νέα ύφεση στην Ευρώπη, το τέλος του QE από την ΕΚΤ και η εξάπλωση του λαϊκισμού και του ευρωσκεπτικισμού έχει επαναφέρει την Ιταλία στο προσκήνιο» σχολιάζουν οι Lorenzo Codogno και Mara Monti σε ανάλυση τους που δημοσιεύεται στην ιστοσελίδα του LSA, προειδοποιώντας ότι η επόμενη ύφεση θα χτυπήσει την Ιταλία πριν να έχει προλάβει να αντιμετωπίσει επαρκώς όλα τα προβλήματα της.

Σε ευάλωτη θέση η Ιταλία

Όπως επισημαίνεται, η τρίτη μεγαλύτερη οικονομία της ευρωζώνης βρίσκεται σε ευάλωτη θέση σε σύγκριση με άλλες περιφερειακές χώρες όπως η Ισπανία, η Πορτογαλία και η Ελλάδα, που έχουν ανακάμψει σε μεγάλο βαθμό από την κρίση χρέους.

Το κλίμα εξακολουθεί να είναι αδύναμο, η οικονομική ανάπτυξη είναι στο χαμηλότερο επίπεδο σε σχέση με τις άλλες ευρωπαϊκές χώρες και οι αποδόσεις των κρατικών ομολόγων έχουν ενισχυθεί μετά τον Μάρτιο, μετά τις εκλογές και τον σχηματισμό κυβέρνησης από το Κίνημα των Πέντε Αστέρων και τη Λέγκα του Βορρά.

Μάλιστα, όπως εκτιμούν οι Codogno και Monti, η επόμενη κρίση θα μπορούσε να αρχίσει από τον τραπεζικό τομέα.

Οι ιταλικές τράπεζες

Πριν την κρίση του 2007, οι ιταλικές τράπεζες είχαν κατά κύριο λόγο εστιάσει στην εγχώρια αγορά, με το 80% των δραστηριοτήτων στην Ιταλία και μέτρια έκθεση στις διεθνείς αγορές.

Το 2007-2008, η εξάπλωση της χρηματοπιστωτικής αστάθειας από τις Ηνωμένες Πολιτείες υπονόμευσε την ευρωστία του ευρωπαϊκού τραπεζικού τομέα, αλλά οι ιταλικές τράπεζες επηρεάστηκαν μόνο έμμεσα, προστατευόμενες από ένα επιχειρηματικό μοντέλο επικεντρωμένο κυρίως στις παραδοσιακές εμπορικές τραπεζικές δραστηριότητες.

Στον αποκορύφωνα της κρίσης το 2011, υπήρχαν ανησυχίες για τη βιωσιμότητα του δημόσιου χρέους της Ιταλίας, αλλά όχι σοβαρές ανησυχίες για τη χρηματοπιστωτική σταθερότητα των τραπεζικών τομέων.

To σοκ στο ΑΕΠ και τα τραπεζικά δάνεια

Κατά το πρώτο κύμα της κρίσης, με το ξέσπασμα της υπόθεσης της Lehman Brothers το 2008, οι ιταλικές τράπεζες υιοθέτησαν μια πολύ συντηρητική πιστωτική πολιτική, αυξάνοντας τις συμμετοχές στα ρευστά assets με χαμηλότερο κίνδυνο, π.χ. επενδύοντας περισσότερο σε κρατικά ομόλογα και μειώνοντας την έκθεση σε πελάτες με χαμηλές αξιολογήσεις και τον συνολικό δανεισμό τους.

Κατά συνέπεια οι τράπεζες ζητούσαν αυξημένες εγγυήσεις και εξασφαλίσεις από τους πελάτες τους.

Η μειωμένη πίστωση και ο υψηλότερος αντιληπτός κίνδυνος αύξησαν το κόστος για τους δανειολήπτες, ιδίως για τις μικρομεσαίες επιχειρήσεις.

Το 2011-2012, η κατάσταση κατακρημνίστηκε.

Η ιταλική οικονομία γνώρισε μια πιστωτική κρίση που προκλήθηκε κυρίως από τη μείωση των δανείων: οι πιστώσεις μειώθηκαν έντονα ως αντίδραση στα προβλήματα ρευστότητας και σε μια στάση risk-averse.

Ο κυρίαρχος ρόλος των τραπεζών για χρηματοδότηση της ιταλικής οικονομίας και η σχετικά χαμηλά αναπτυγμένη κεφαλαιαγορά (ομόλογα και μετοχές) συνέβαλαν στην ενίσχυση των πιστωτικών προβλημάτων κατά τη διάρκεια της κρίσης.

Ο περιορισμός της τραπεζικής πίστωσης υποχρέωσε τις εταιρείες να περιορίσουν τα επενδυτικά σχέδια και τα νοικοκυριά να συμπιέσουν την κατανάλωση, επεκτείνοντας και ενισχύοντας τις δυσμενείς επιπτώσεις των αναταραχών στην πραγματική οικονομία.

Συνοψίζοντας, οι Codogno και Monti καταλήγουν στο συμπέρασμα ότι η κερδοφορία και η κεφαλαιακή επάρκεια των ιταλικών τραπεζών έχουν υποστεί πίεση από την αρχή της κρίσης.

Οι τράπεζες αρχικά απάντησαν στην έλλειψη χρηματοδότησης μέσω αυξήσεων κεφαλαίων για την αναχρηματοδότηση των NPLs, προσπαθώντας να αποφύγουν ή να καθυστερήσουν την αναγνώριση ζημιών ή την πώληση και τη σχετική συμπίεση των περιθωρίων κέρδους τους.

Μόνο υπό την πίεση των ευρωπαϊκών αρχών το 2015, οι ιταλικές τράπεζες άρχισαν να ανακαλύπτουν τον πλήρες εύρος του προβλήματος των NPLs.

Με μια γρήγορη ματιά στα προβλήματα των ιταλικών τραπεζών αποδεικνύεται ότι τα περισσότερα από αυτά ήταν άμεσες συνέπειες της κρίσης χρέυος, της πιστωτικής κρίσης και της κάμψης της οικονομίας.

Ένας αρνητικός βρόχος συμπίεσε περισσότερο την απόδοση της οικονομίας και κατά συνέπεια την επηρεάστηκε η ποιότητα του χαρτοφυλακίου πιστώσεων των τραπεζών.

Το timing και τα χαρακτηριστικά της BRRD οξύνουν τις δυσκολίοες αντιμετώπισης των προβλημάτων μέσω κυβερνητικής παρέμβασης.

Τώρα οι περισσότερες μεταρρυθμίσεις έχουν εφαρμοστεί και -μεταξύ άλλων- ευνοείται η μείωση των NPLs.

Ωστόσο, μέχρι στιγμής, η μείωση παραμένει μικρότερη από το επιθυμητό.

«Η επόμενη ύφεση ενδέχεται να "χτυπήσει" πριν η Ιταλία να έχει προλάβει να αντιμετωπίσει επαρκώς τα υπόλοιπα τρωτά της σημεία» καταλήγει η ανάλυση.

www.bankingnews.gr

Σχόλια αναγνωστών