Επιδείνωση της ποιότητας στα περιουσιακά στοιχεία των τουρκικών τραπεζών, το γ’ τρίμηνο 2018

Η ποιότητα των περιουσιακών στοιχείων επιδεινώθηκε για τις τουρκικές τράπεζες, το τρίτο τρίμηνο του 2018, ως αποτέλεσμα της οικονομικής επιβράδυνσης στη χώρα, της πολύ αδύναμης λίρας και των αυξημένων επιτοκίων, αναφέρει σε έκθεσή της η Fitch Ratings.

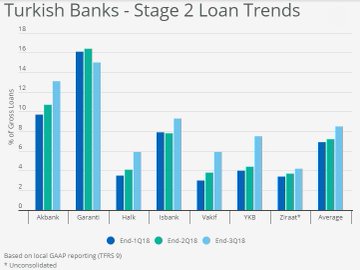

Αρνητικά αναμένεται να συμβάλλου και τα νέα λογιστικά πρότυπα (IFRS9), προστίθεται.

Ο αμερικανικός οίκος υπογραμμίζει πως οι πιέσεις στους δανειολήπτες σε ξένο νόμισμα (εξαιτίας της υποτιμημένης λίρας), θα γίνουν πιο εμφανείς το επόμενο έτος.

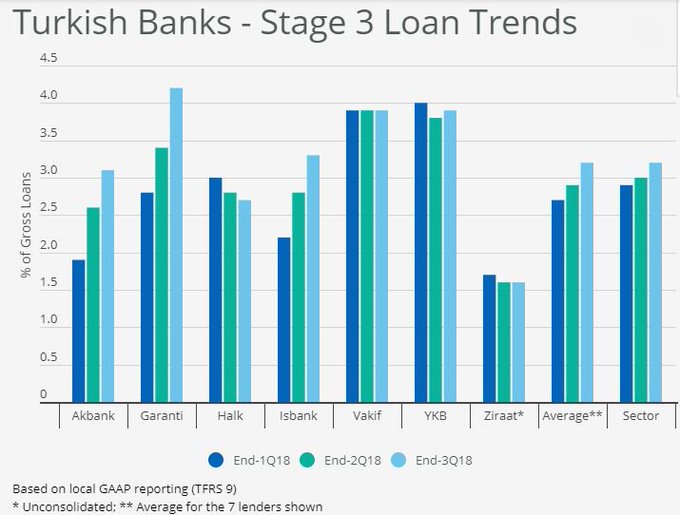

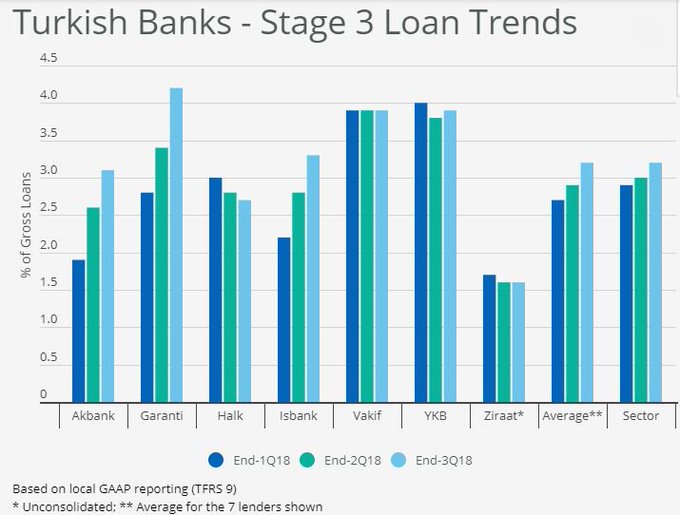

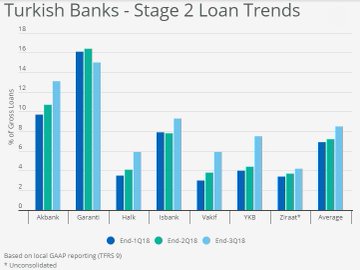

Τα μη εξυπηρετούμενα δάνεια -ως ποσοστό των ακαθάριστων δανείων- αυξήθηκαν κατά το τρίτο τρίμηνο του 2018, στο 3,2% από 3% το προηγούμενη τρίμηνο.

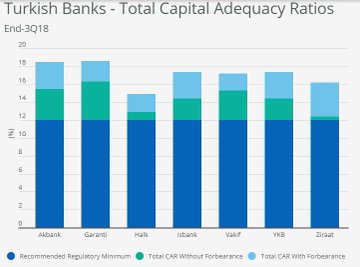

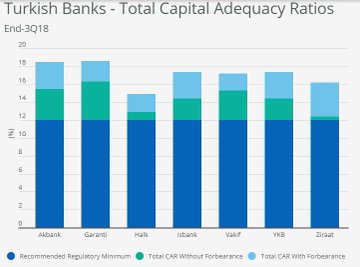

Σε ό,τι αφορά στην κεφαλαιακή επάρκεια, ο δείκτης Core Tier 1 (CET1) ξεπερνά το 12% για τις μεγαλύτερες τράπεζες.

Τον περασμένο μήνα, η προχώρησε σε νέες υποβαθμίσεις τουρκικών τραπεζών, διατηρώντας, μάλιστα, αρνητικές τις προοπτικές επαναξιολόγησης (outlook).

Ο αμερικανικός οίκος επικαλείται την περαιτέρω πίεση που θα υποστούν τα χρηματοπιστωτικά ιδρύματα της γειτονικής μας χώρας, εν μέσω αβεβαιότητας για τις πολιτικές του Προέδρου Recep Tayyip Erdogan, υποχώρησης της τουρκικής λίρας και εκροών κεφαλαίων.

Ο οίκος ανέφερε πως η ρευστότητα -σε ξένο νόμισμα- των τουρκικών τραπεζών δέχεται ισχυρές πιέσεις, εν μέσω έντονης μεταβλητότητας στις συναλλαγματικές ισοτιμίες και μαζικών εκροών καταθέσεων.

Όπως σημειώνει ο αμερικανικός οίκος αξιολόγησης, οι καταθέσεις των τραπεζών υποχώρησαν κατά 6% (12 δισ. δολάρια ΗΠΑ) την περίοδο Ιουλίου-Αυγούστου 2018, με μειώσεις παρόμοιου μεγέθους στις καταθέσεις τόσο σε λιανικό όσο και σε εταιρικό επίπεδο.

Το μεγαλύτερο μέρος των εκροών έλαβε χώρα κατά τη διάρκεια της έντονης αστάθειας στη λίρα, στα μέσα Αυγούστου.

«Ο αντίκτυπος των εκροών στη ρευστότητα δεν μπορεί να εκτιμηθεί αξιόπιστα έως ότου απελευθερωθούν τα στοιχεία στα τέλη Οκτωβρίου, αλλά οι κίνδυνοι είναι υψηλοί σε περίπτωση νέων εκροών σε καταθέσεις ή παρατεταμένης απώλειας πρόσβασης στις κεφαλαιαγορές.

Τα στοιχεία για το εξωτερικό χρέος των τουρκικών τραπεζών δείχνουν την έκταση της έκθεσης του κλάδου.

Ενδεικτικά, το εξωτερικό χρέος ανερχόταν σε 183 δισεκ. δολάρια ΗΠΑ, με δάνεια ύψους 102 δισεκ. δολαρίων που λήγουν εντός 12 μηνών .

«Ωστόσο, εκτιμούμε ότι οι ανάγκες αναχρηματοδότησης, εκτός από σχετικά σταθερές πηγές χρηματοδότησης, που οφείλονται εντός ενός έτους, ήταν πιο μετριοπαθείς, στα 50 δισεκ.-55 δισεκ. δολάρια και ότι οι τράπεζες θα μπορούσαν να έχουν πρόσβαση περίπου σε 86 δισεκ. ρευστότητα, έως το τέλος του α’ εξαμήνου 2018.

Ωστόσο, ο κίνδυνος αναχρηματοδότησης έχει αυξηθεί σημαντικά λόγω της μεταβλητότητας της αγοράς, της αύξησης του κόστους χρηματοδότησης, της υποτίμησης του νομίσματος και της μεταβολής του επενδυτικού κλίματος.

Το συνολικό ακαθάριστο εξωτερικό χρέος της Τουρκίας ανήλθε στα 447 δισεκ. δολάρια στο τέλος του α 'εξαμήνου 2018».

Διαβάστε: Νέο «χαστούκι» της Fitch στην Τουρκία – Υποβαθμίζονται 24 εγχώριες τράπεζες

www.bankingnews.gr

Αρνητικά αναμένεται να συμβάλλου και τα νέα λογιστικά πρότυπα (IFRS9), προστίθεται.

Ο αμερικανικός οίκος υπογραμμίζει πως οι πιέσεις στους δανειολήπτες σε ξένο νόμισμα (εξαιτίας της υποτιμημένης λίρας), θα γίνουν πιο εμφανείς το επόμενο έτος.

Τα μη εξυπηρετούμενα δάνεια -ως ποσοστό των ακαθάριστων δανείων- αυξήθηκαν κατά το τρίτο τρίμηνο του 2018, στο 3,2% από 3% το προηγούμενη τρίμηνο.

Σε ό,τι αφορά στην κεφαλαιακή επάρκεια, ο δείκτης Core Tier 1 (CET1) ξεπερνά το 12% για τις μεγαλύτερες τράπεζες.

Τον περασμένο μήνα, η προχώρησε σε νέες υποβαθμίσεις τουρκικών τραπεζών, διατηρώντας, μάλιστα, αρνητικές τις προοπτικές επαναξιολόγησης (outlook).

Ο αμερικανικός οίκος επικαλείται την περαιτέρω πίεση που θα υποστούν τα χρηματοπιστωτικά ιδρύματα της γειτονικής μας χώρας, εν μέσω αβεβαιότητας για τις πολιτικές του Προέδρου Recep Tayyip Erdogan, υποχώρησης της τουρκικής λίρας και εκροών κεφαλαίων.

Ο οίκος ανέφερε πως η ρευστότητα -σε ξένο νόμισμα- των τουρκικών τραπεζών δέχεται ισχυρές πιέσεις, εν μέσω έντονης μεταβλητότητας στις συναλλαγματικές ισοτιμίες και μαζικών εκροών καταθέσεων.

Όπως σημειώνει ο αμερικανικός οίκος αξιολόγησης, οι καταθέσεις των τραπεζών υποχώρησαν κατά 6% (12 δισ. δολάρια ΗΠΑ) την περίοδο Ιουλίου-Αυγούστου 2018, με μειώσεις παρόμοιου μεγέθους στις καταθέσεις τόσο σε λιανικό όσο και σε εταιρικό επίπεδο.

Το μεγαλύτερο μέρος των εκροών έλαβε χώρα κατά τη διάρκεια της έντονης αστάθειας στη λίρα, στα μέσα Αυγούστου.

«Ο αντίκτυπος των εκροών στη ρευστότητα δεν μπορεί να εκτιμηθεί αξιόπιστα έως ότου απελευθερωθούν τα στοιχεία στα τέλη Οκτωβρίου, αλλά οι κίνδυνοι είναι υψηλοί σε περίπτωση νέων εκροών σε καταθέσεις ή παρατεταμένης απώλειας πρόσβασης στις κεφαλαιαγορές.

Τα στοιχεία για το εξωτερικό χρέος των τουρκικών τραπεζών δείχνουν την έκταση της έκθεσης του κλάδου.

Ενδεικτικά, το εξωτερικό χρέος ανερχόταν σε 183 δισεκ. δολάρια ΗΠΑ, με δάνεια ύψους 102 δισεκ. δολαρίων που λήγουν εντός 12 μηνών .

«Ωστόσο, εκτιμούμε ότι οι ανάγκες αναχρηματοδότησης, εκτός από σχετικά σταθερές πηγές χρηματοδότησης, που οφείλονται εντός ενός έτους, ήταν πιο μετριοπαθείς, στα 50 δισεκ.-55 δισεκ. δολάρια και ότι οι τράπεζες θα μπορούσαν να έχουν πρόσβαση περίπου σε 86 δισεκ. ρευστότητα, έως το τέλος του α’ εξαμήνου 2018.

Ωστόσο, ο κίνδυνος αναχρηματοδότησης έχει αυξηθεί σημαντικά λόγω της μεταβλητότητας της αγοράς, της αύξησης του κόστους χρηματοδότησης, της υποτίμησης του νομίσματος και της μεταβολής του επενδυτικού κλίματος.

Το συνολικό ακαθάριστο εξωτερικό χρέος της Τουρκίας ανήλθε στα 447 δισεκ. δολάρια στο τέλος του α 'εξαμήνου 2018».

Διαβάστε: Νέο «χαστούκι» της Fitch στην Τουρκία – Υποβαθμίζονται 24 εγχώριες τράπεζες

www.bankingnews.gr

Σχόλια αναγνωστών