Παρά την πτώση των αποδόσεων η ζήτηση για ομόλογα συνεχώς αυξάνει

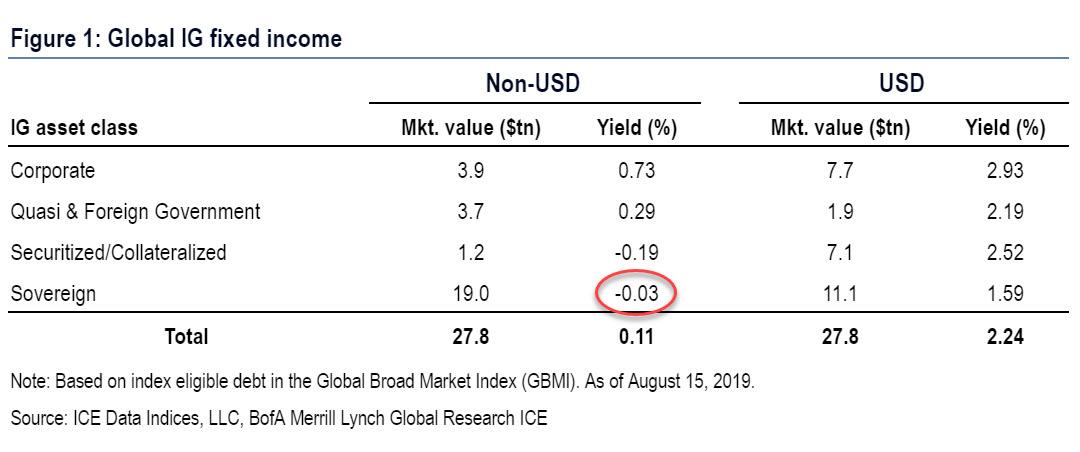

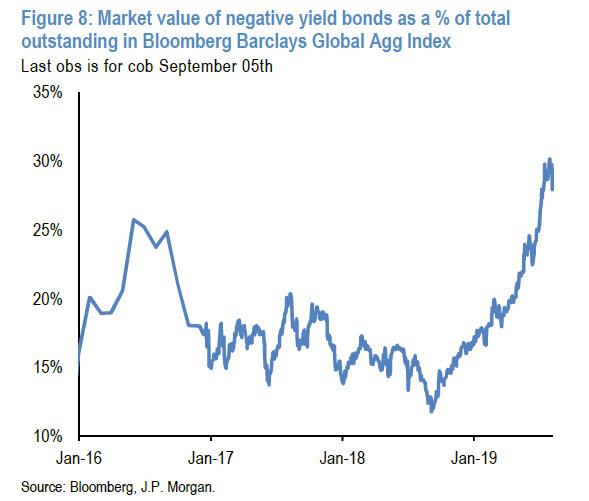

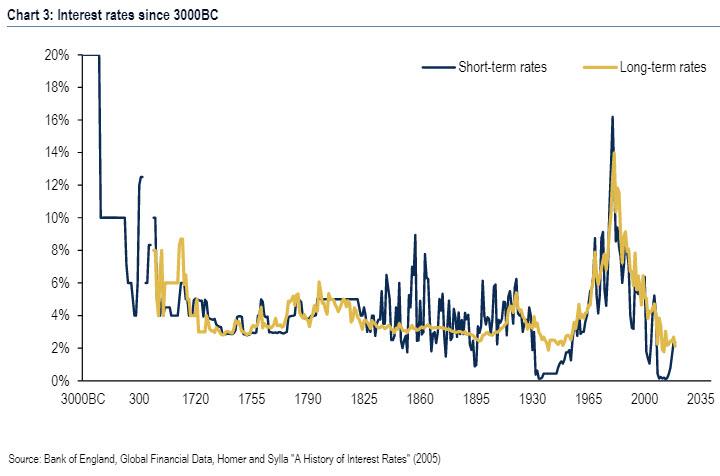

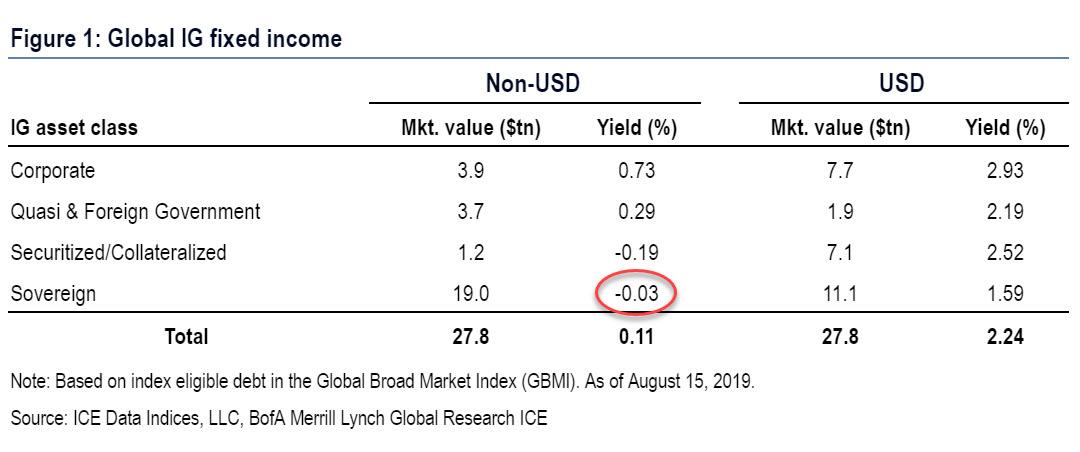

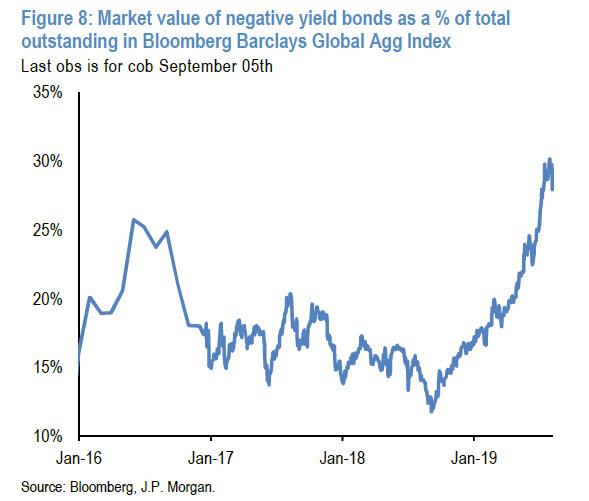

Με την αξία των ομολόγων με αρνητική απόδοση να έχει φθάσει στα 17 τρισ. δολάρια, αλλά τη ζήτηση να παραμένει υψηλή, είναι απόλυτα φυσιολογικό να αναρωτηθεί κάποιος γιατί συμβαίνει κάτι τέτοιο.

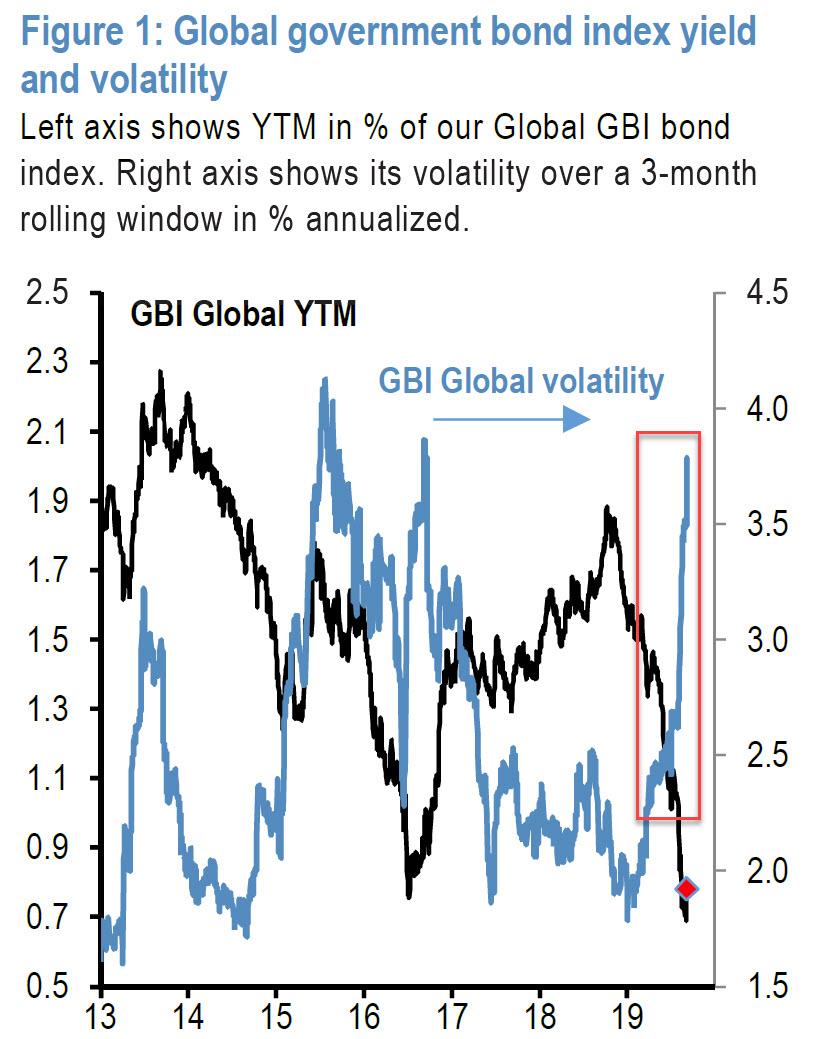

Τον Ιούνιο του 2019, όταν η απόδοση του 10ετούς αμερικανικού ομόλογου ακολούθησε εκρηκτική πορεία η JPMorgan υποστήριζε ότι «η αύξηση της μεταβλητότητας στην αγορά ομολόγων, σε συνδυασμό με συνεχή αύξηση των θέσεων μπορεί να οδηγήσει σε αναταραχή και πιθανό selloff»

Όμως αυτό δεν συνέβη.

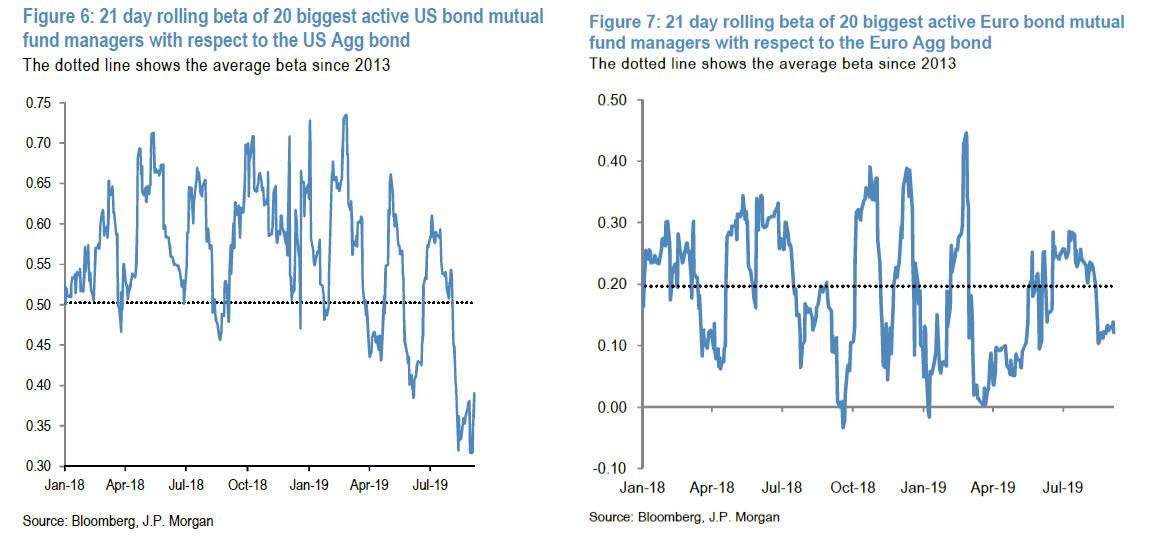

Παρά τη συνεχιζόμενη ενίσχυση της μεταβλητότητας στην αγορά ομολόγων, όμως, δεν υπήρξε κανένα selloff κατά τη διάρκεια του καλοκαιριού, αν και ο δείκτης Value-to-Risk (VaR) έδειξε ότι αρκετοί επενδυτές συνέχισαν να τοποθετούνται σε ομόλογα.

Βασικοί αγοραστές για κάποιο διάστημα ήταν πολύ συγκεκριμένα funds.

Την ίδια ώρα οι αποδόσεις συνέχισαν να υποχωρούν, ενώ όπως υποστηρίζει σε έκθεσή της η Bank of America η μέση απόδοση κρατικών ομολόγων (εκτός ΗΠΑ) έχει υποχωρήσει στο -0,83%.

Όλα τα παραπάνω δεδομένα οδηγούν σε δύο ερωτήματα:

Α. Ποιος αγοράζει ομόλογα με αρνητική απόδοση;

Β. Υπάρχει κάποιος κίνδυνος από το ράλι των ομολόγων που ξεκίνησε τον Αύγουστο του 2019;

Σε αυτά τα δύο ερωτήματα απαντά ο Nikolaos Panigirtzoglou αναλυτής της JPMorgan στην τελευταία του έκθεση.

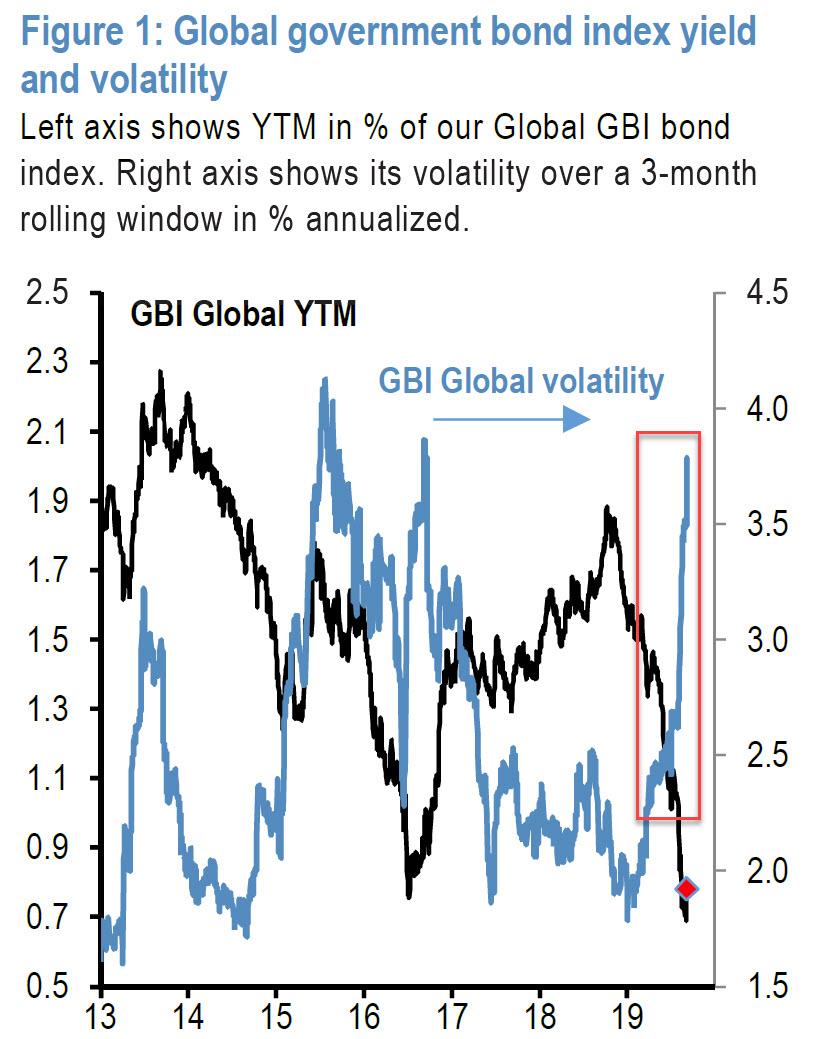

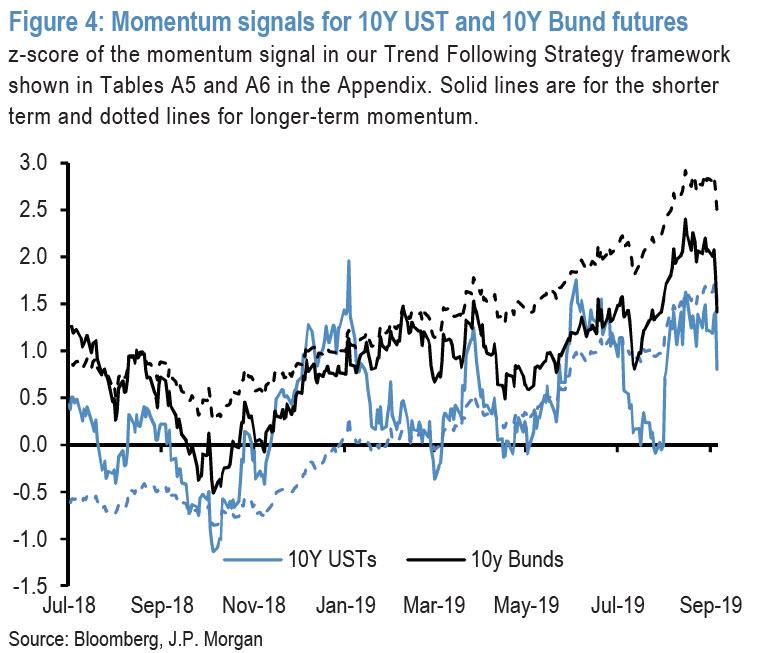

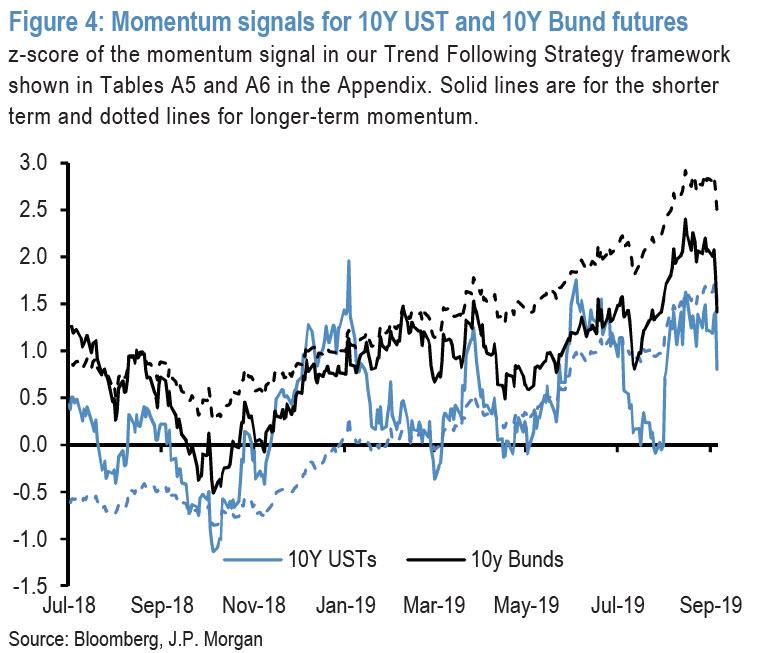

Το πρώτο θέμα το οποίο υπογραμμίζει είναι η μεταβλητότητα που έκανε για πρώτη φορά την εμφάνισή της τον Ιούλιο 2019, οδηγώντας σε αλλαγές στη στάση ορισμένων επενδυτών.

Η μεταβλητότητα στα ομόλογα, όπως φαίνεται και στο παραπάνω διάγραμμα, έχει ενισχυθεί σημαντικά τις τελευταίες εβδομάδες.

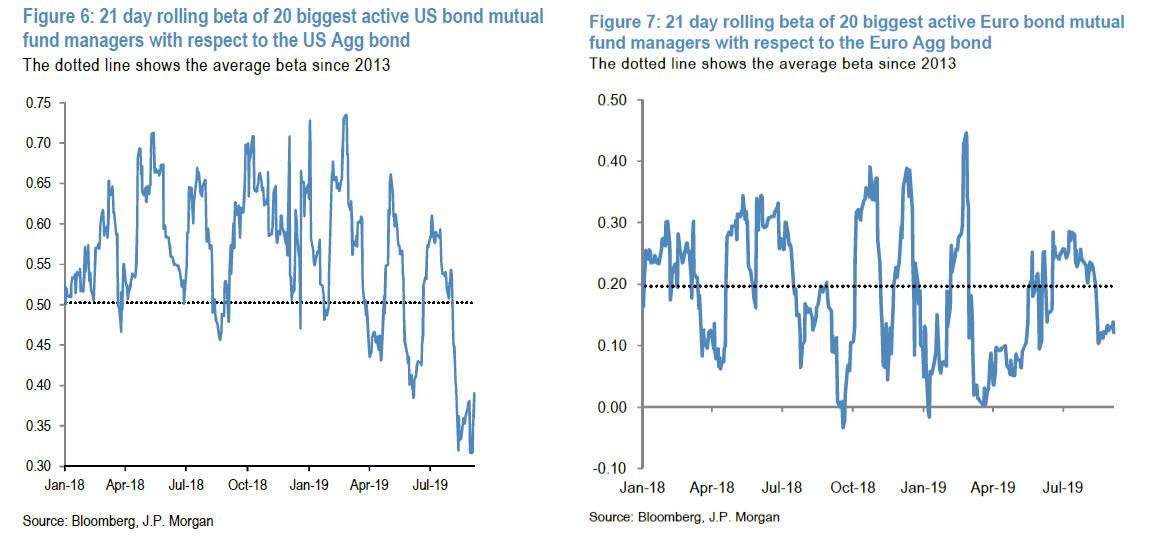

Όπως τονίζει ο αναλυτής της JPMorgan «αυτή η αύξηση της μεταβλητότητας θα πρέπει να έχει ανησυχήσει τους επενδυτές που στηρίζονται στην τακτική VaR και θα έχουν οδηγηθεί σε μείωση των τοποθετήσεών τους».

Όντως κάποιοι επενδυτές έχουν μειώσει τη θέση τους.

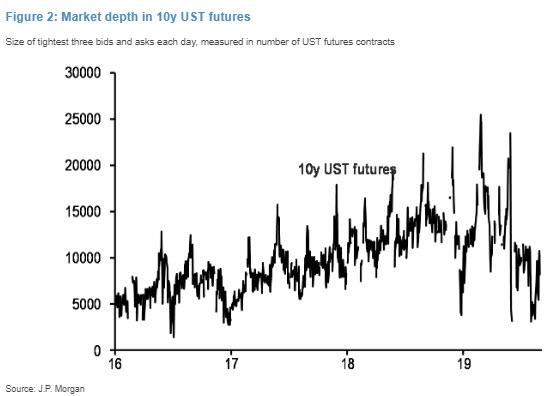

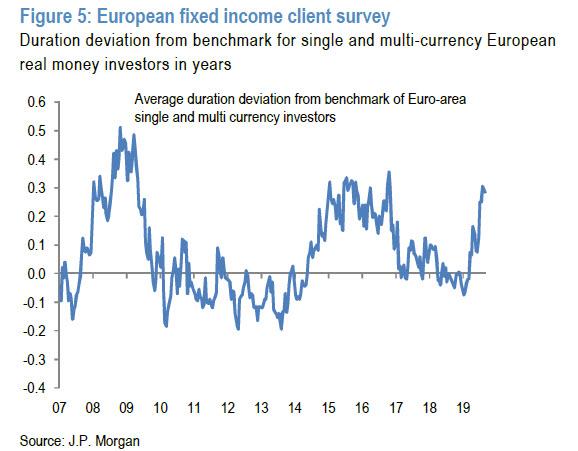

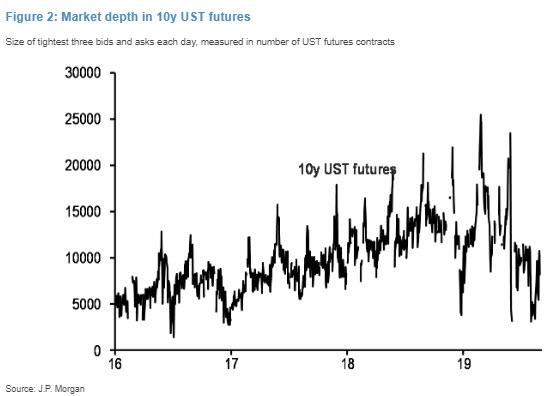

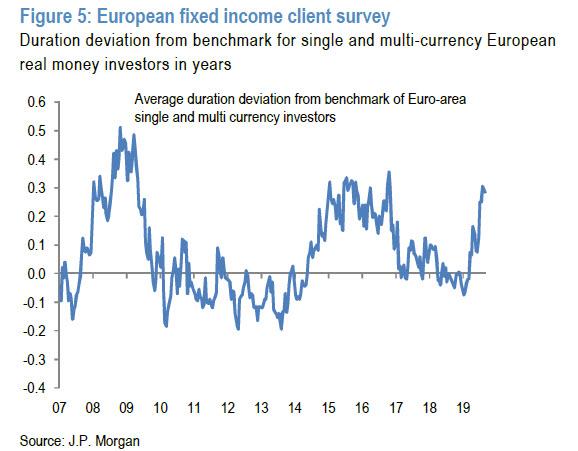

Ταυτόχρονα, όμως, υπάρχουν ορισμένα στοιχεία, όπως απεικονίζονται στο διάγραμμα που ακολουθεί, στο οποίο καθίσταται σαφές ότι ο φόβος ενός σοκ έχει υποχωρήσει σημαντικά.

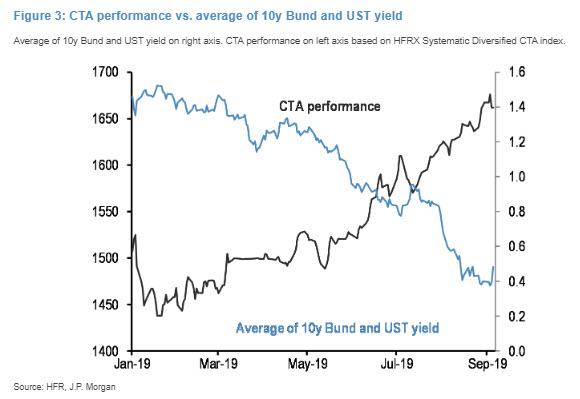

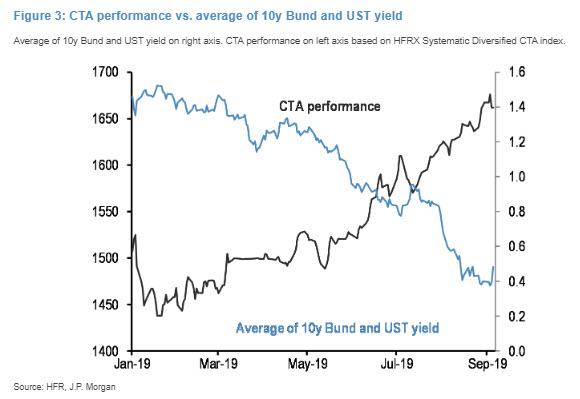

Καλό θα ήταν να παρατηρήσει κάποιος την πορεία των αποδόσεων των κρατικών ομολόγων και την αντίστοιχη πορεία του δείκτη CTAs (commodity trading advisors, σύμβουλοι επενδύσεων που προτείνουν τοποθετήσεις σε παράγωγα).

Όπως φαίνεται έχουν ακολουθήσει πορεία σχεδόν ταυτόσημη.

Ο δείκτης που καταγράφει την πορεία των τοποθετήσεων των CTA εκτινάχθηκε τους τελευταίους μήνες, έχοντας επωφεληθεί από το ράλι στα ομόλογα.

Στον αντίποδα οι τοποθετήσεις του «πραγματικού χρήματος» είναι αρκετά πιο πολύπλοκες.

Όμως και σε αυτήν την περίπτωση έχει υπάρξει σημαντική αύξηση των τοποθετήσεων σε ομόλογα.

Τοποθετώντας όλα τα στοιχεία μαζί η JPMorgan υποστηρίζει ότι υπάρχει, πλέον, λιγότερος φόβος για ένα σοκ στην αγορά ομολόγων.

Ποιοι, όμως, αγοράζουν ομόλογα με αρνητική απόδοση.

Σύμφωνα με τον Panigirtzoglou είναι οι ακόλουθοι:

1. επενδυτές που φοβούνται ή περιμένουν αποπληθωρισμό,

2. επενδυτές που θέλουν να κερδοσκοπήσουν εάν υπάρξει ενίσχυση των συναλλαγματικών ισοτιμιών,

3. επενδυτές που θεωρούν ότι θα έχουν σημαντικά κέρδη από τη χαλαρή νομισματική πολιτική των κεντρικών τραπεζών.

4. οι κεντρικές τράπεζες μέσω των προγραμμάτων QE,

5. αμοιβαία κεφάλαια που τοποθετούνται είτε ενεργητικά είτε επιθετικά σε ομόλογα,

6. τράπεζες οι οποίες προσπαθούν να βρουν διέξοδο από τα αρνητικά επιτόκια καταθέσεων,

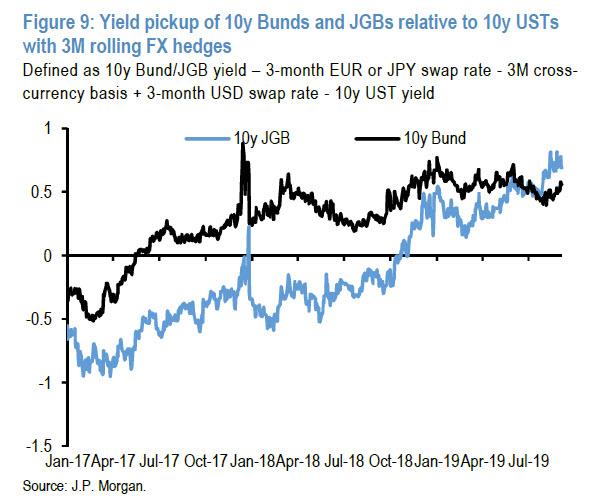

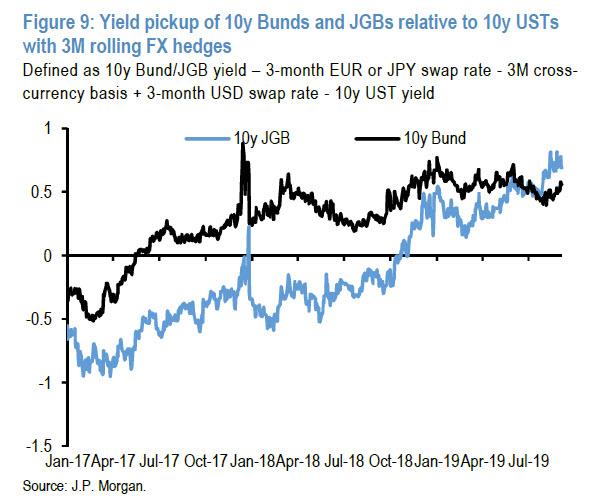

7. ξένοι επενδυτές που χρησιμοποιούν τα ομόλογα ως hedging,

8. CTAs και άλλοι επενδυτές αυτού του τύπου που τους έλκει η τιμή και όχι η απόδοση και

9. ορισμένες ασφαλιστικές εταιρείες και πιθανώς κάποια συνταξιοδοτικά κεφάλαια, τα οποία, όμως, πιέζονται να το πράξουν από τις αρχές που τα ελέγχουν.

www.bankingnews.gr

Τον Ιούνιο του 2019, όταν η απόδοση του 10ετούς αμερικανικού ομόλογου ακολούθησε εκρηκτική πορεία η JPMorgan υποστήριζε ότι «η αύξηση της μεταβλητότητας στην αγορά ομολόγων, σε συνδυασμό με συνεχή αύξηση των θέσεων μπορεί να οδηγήσει σε αναταραχή και πιθανό selloff»

Όμως αυτό δεν συνέβη.

Παρά τη συνεχιζόμενη ενίσχυση της μεταβλητότητας στην αγορά ομολόγων, όμως, δεν υπήρξε κανένα selloff κατά τη διάρκεια του καλοκαιριού, αν και ο δείκτης Value-to-Risk (VaR) έδειξε ότι αρκετοί επενδυτές συνέχισαν να τοποθετούνται σε ομόλογα.

Βασικοί αγοραστές για κάποιο διάστημα ήταν πολύ συγκεκριμένα funds.

Την ίδια ώρα οι αποδόσεις συνέχισαν να υποχωρούν, ενώ όπως υποστηρίζει σε έκθεσή της η Bank of America η μέση απόδοση κρατικών ομολόγων (εκτός ΗΠΑ) έχει υποχωρήσει στο -0,83%.

Όλα τα παραπάνω δεδομένα οδηγούν σε δύο ερωτήματα:

Α. Ποιος αγοράζει ομόλογα με αρνητική απόδοση;

Β. Υπάρχει κάποιος κίνδυνος από το ράλι των ομολόγων που ξεκίνησε τον Αύγουστο του 2019;

Σε αυτά τα δύο ερωτήματα απαντά ο Nikolaos Panigirtzoglou αναλυτής της JPMorgan στην τελευταία του έκθεση.

Το πρώτο θέμα το οποίο υπογραμμίζει είναι η μεταβλητότητα που έκανε για πρώτη φορά την εμφάνισή της τον Ιούλιο 2019, οδηγώντας σε αλλαγές στη στάση ορισμένων επενδυτών.

Η μεταβλητότητα στα ομόλογα, όπως φαίνεται και στο παραπάνω διάγραμμα, έχει ενισχυθεί σημαντικά τις τελευταίες εβδομάδες.

Όπως τονίζει ο αναλυτής της JPMorgan «αυτή η αύξηση της μεταβλητότητας θα πρέπει να έχει ανησυχήσει τους επενδυτές που στηρίζονται στην τακτική VaR και θα έχουν οδηγηθεί σε μείωση των τοποθετήσεών τους».

Όντως κάποιοι επενδυτές έχουν μειώσει τη θέση τους.

Ταυτόχρονα, όμως, υπάρχουν ορισμένα στοιχεία, όπως απεικονίζονται στο διάγραμμα που ακολουθεί, στο οποίο καθίσταται σαφές ότι ο φόβος ενός σοκ έχει υποχωρήσει σημαντικά.

Καλό θα ήταν να παρατηρήσει κάποιος την πορεία των αποδόσεων των κρατικών ομολόγων και την αντίστοιχη πορεία του δείκτη CTAs (commodity trading advisors, σύμβουλοι επενδύσεων που προτείνουν τοποθετήσεις σε παράγωγα).

Όπως φαίνεται έχουν ακολουθήσει πορεία σχεδόν ταυτόσημη.

Ο δείκτης που καταγράφει την πορεία των τοποθετήσεων των CTA εκτινάχθηκε τους τελευταίους μήνες, έχοντας επωφεληθεί από το ράλι στα ομόλογα.

Στον αντίποδα οι τοποθετήσεις του «πραγματικού χρήματος» είναι αρκετά πιο πολύπλοκες.

Όμως και σε αυτήν την περίπτωση έχει υπάρξει σημαντική αύξηση των τοποθετήσεων σε ομόλογα.

Τοποθετώντας όλα τα στοιχεία μαζί η JPMorgan υποστηρίζει ότι υπάρχει, πλέον, λιγότερος φόβος για ένα σοκ στην αγορά ομολόγων.

Ποιοι, όμως, αγοράζουν ομόλογα με αρνητική απόδοση.

Σύμφωνα με τον Panigirtzoglou είναι οι ακόλουθοι:

1. επενδυτές που φοβούνται ή περιμένουν αποπληθωρισμό,

2. επενδυτές που θέλουν να κερδοσκοπήσουν εάν υπάρξει ενίσχυση των συναλλαγματικών ισοτιμιών,

3. επενδυτές που θεωρούν ότι θα έχουν σημαντικά κέρδη από τη χαλαρή νομισματική πολιτική των κεντρικών τραπεζών.

4. οι κεντρικές τράπεζες μέσω των προγραμμάτων QE,

5. αμοιβαία κεφάλαια που τοποθετούνται είτε ενεργητικά είτε επιθετικά σε ομόλογα,

6. τράπεζες οι οποίες προσπαθούν να βρουν διέξοδο από τα αρνητικά επιτόκια καταθέσεων,

7. ξένοι επενδυτές που χρησιμοποιούν τα ομόλογα ως hedging,

8. CTAs και άλλοι επενδυτές αυτού του τύπου που τους έλκει η τιμή και όχι η απόδοση και

9. ορισμένες ασφαλιστικές εταιρείες και πιθανώς κάποια συνταξιοδοτικά κεφάλαια, τα οποία, όμως, πιέζονται να το πράξουν από τις αρχές που τα ελέγχουν.

www.bankingnews.gr

Σχόλια αναγνωστών