Η πτώση στον Dow ακολούθησε τα απογοητευτικά στοιχεία για τη μεταποίηση και τις προσλήψεις στις ΗΠΑ

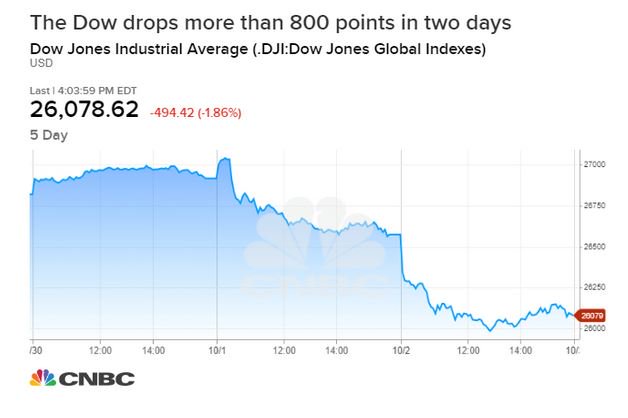

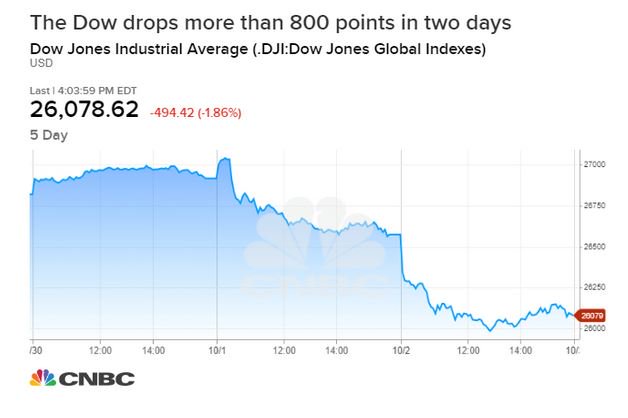

Σοκ έχει προκαλέσει η πρωτοφανής βουτιά 800 μονάδων σε διάστημα δύο ημερών του βιομηχανικού δείκτη Dow Jones στη Wall Street, με τους περισσότερους αναλυτές να προειδοποιούν την Ευρώπη για κραχ, εάν η εμπορική σύγκρουση μεταξύ ΗΠΑ και Κίνας κλιμακωθεί.

Η πτώση στον Dow ακολούθησε τα απογοητευτικά στοιχεία για τη μεταποίηση και τις προσλήψεις στις ΗΠΑ.

Η ανησυχία για τα αρνητικά προειδοποιητικά σημάδια σχετικά με την αμερικανική οικονομία, ενίσχυσαν το ήδη αρνητικό κλίμα, εν μέσω της έρευνας για πιθανή παραπομπή του προέδρου των ΗΠΑ Donald Trump, σύμφωνα με το CNBC.

Πριν τον Οκτώβριο και την έναρξη του δ΄τριμήνου, οι δείκτες είχαν πλησιάσει σε νέα ιστορικά υψηλά.

Ωστόσο, το τελευταίο διήμερο η Wall έχει καταγράψει σημαντικές απώλειες, καθώς εντείνεται η ανησυχία για την επιβράδυνση της αμερικανικής οικονομίας.

Οι απώλειες του Dow ανήλθαν σε 838 μονάδες μέσα σε διάστημα δύο ημερών, ενώ από την αρχή του δ΄τριμήνου έχει σημειώσει πτώση 3,1%.

Στο σύνολο του έτους παραμένει ανοδικά κατά 11,8%.

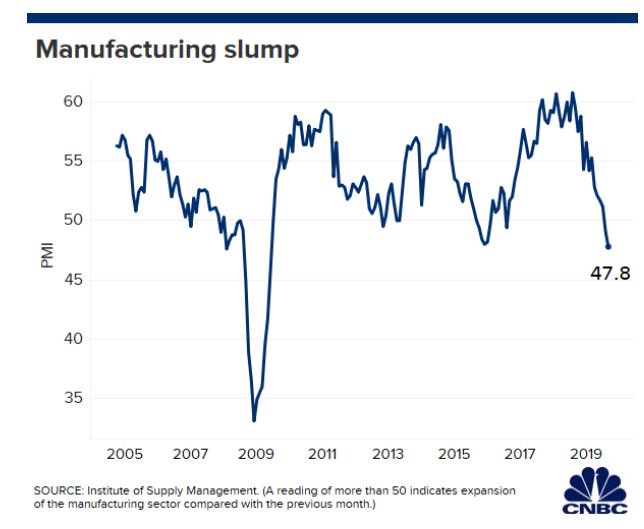

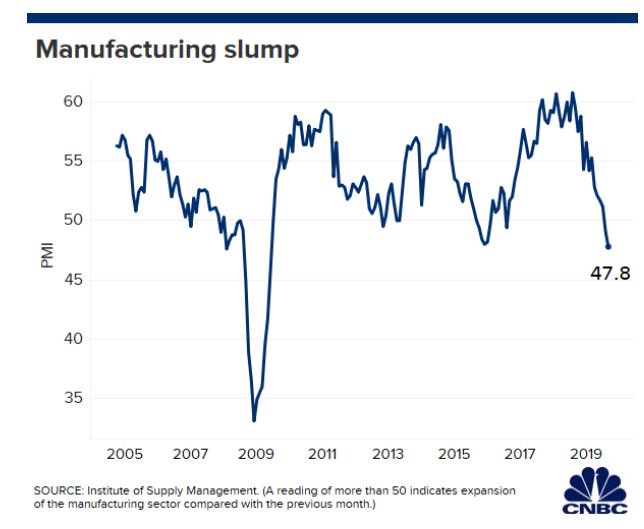

H πτώση στον Dow ξεκίνησε μετά την υποχώρηση της μεταποιητικής δραστηριότητας στις ΗΠΑ σε χαμηλά 10 ετών.

Την ίδια ώρα, ο S&P 500, δείκτης - βαρόμετρο της Wall Street, έχει υποχωρήσει κάτω από τον κινητό μέσο όρο των 50 ημερών, σημείο - κλειδί για τους αναλυτές.

Σύμφωνα με την Bespoke Investment Group, για πρώτη φορά στην ιστορία του δείκτη, ο S&P 500 ξεκίνησε τον Οκτώβριο με πτώση σε 2 διαδοχικές συνεδριάσεις η οποία ξεπέρασε το 1%.

Επιπλέον, η πτώση της τάξης του 2,99% αποτελεί το χειρότερο ξεκίνημα δ΄ τριμήνου στην ιστορία του δείκτη.

Ωστόσο, Dow και S&P 500 έκλεισαν το γ΄τρίμηνο, ελαφρώς χαμηλότερα από τα ιστορικά υψηλά του Ιουλίου.

Τον κίνδυνο η Ευρώπη να υποστεί περισσότερο οικονομικό «πόνο», κάτι που δεν θα αφήσει ανεπηρεάστες και τις ευρωαγορές, εάν οι ΗΠΑ περιορίσουν τις επενδύσεις στην Κίνα επισημαίνουν οι αναλυτές, με αφορμή τις πληροφορίες σύμφωνα με τις οποίες η Ουάσιγκτον εξετάζει το σενάριο να περιορίσει τις επενδυτικές σχέσεις μεταξύ των δύο μεγαλύτερων οικονομικών του κόσμου.

Μάλιστα, μεταξύ των επιλογών που είναι στο τραπέζι, σύμφωνα με πληροφορίες, είναι και η διαγραφή των κινεζικών εταιρειών από το αμερικανικό χρηματιστήριο και ο περιορισμός των επενδύσεων από τα συνταξιοδοτικά funds στην κινεζική αγορά.

«Εάν αυτές οι απειλές υλοποιηθούν, ο κίνδυνος για την Ευρώπη είναι ότι οι φόβοι για περαιτέρω κλιμάκωση του εμπορικού πολέμου θα οδηγήσει σε περαιτέρω πτώση του γουάν.

Αυτό σημαίνει λιγότερη ζήτηση από την Κίνα και από τον υπόλοιπο κόσμο επίσης και περισσότερο πόνο για την οικονομία της Ευρώπης που βασίζεται κυρίως στις εξαγωγές» επισημαίνει στο CNBC ο Constantine Fraser από τη TS Lombard.

Από την πλευρά της, η Agathe Demarais από την Economist Intelligence Unit (EIU) εξέφρασε την εκτίμηση ότι το επόμενο βήμα των ΗΠΑ θα είναι οι κυρώσεις με στόχο τις κινεζικές εταιρείες και τράπεζες.

Σύμφωνα με την ίδια, οι κυρώσεις των ΗΠΑ έχουν και μια ακόμα συνιστώσα, καθώς όλες τις εταιρείες ανά τον κόσμο πρέπει να σταματήσουν τις επιχειρηματικές συναλλαγές τους με κινεζικές εταιρείες εάν χρησιμοποιούν αμερικανικό δολάριο, επηρεάζει και τις τράπεζες και τις σχέσεις τους με το υπόλοιπο τραπεζικό σύστημα.

«Αν οι διεθνείς τράπεζες αποτύχουν να αποτρέψουν αυτούς τους δεσμούς, θα μπορούν με τη σειρά τους να αντιμετωπίσουν πρόστιμα που φτάνουν σε δισεκατομμύρια δολάρια ΗΠΑ» υποστήριξε η Demarais.

Η αντίστροφη μέτρηση για τις αγορές ξεκίνησε

Για «άγριο Οκτώβρη στις διεθνής αγορές» κάνουν λόγο αναλυτές 6 επενδυτικών οίκων, οι οποίοι εκτός από τον εμπορικό πόλεμο, το άτακτο Brexit και τον κίνδυνο παγκόσμιας ύφεσης, βλέπουν την πολιτική αναστάτωση από τις περιπέτειες του Trump να προκαλούν ένα επικίνδυνο μείγμα.

Και μπορεί η Wall Street να κατάφερε, κατά τον Σεπτέμβριο, να βγει αλώβητη από την κλιμάκωση των εμπορικών εντάσεων και των ανησυχιών για την παραπομπή (με τον S&P να παρουσιάζει κέρδη 1,7%), ο Οκτώβριος αναμένεται να είναι διαφορετικός.

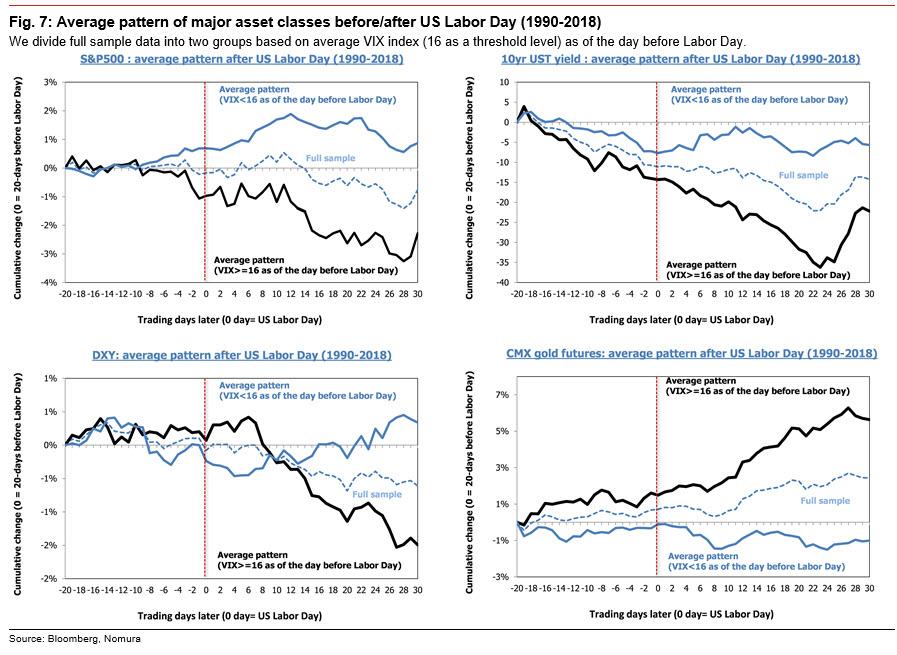

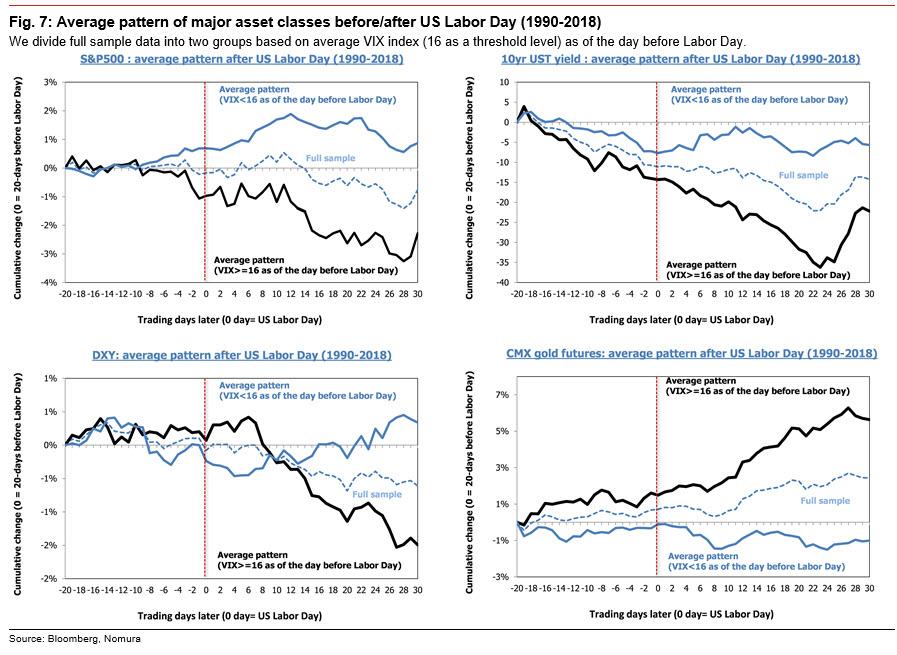

Σύμφωνα με τη Macro Risk Advisors, ο Οκτώβριος ιστορικά είναι ο πιο ασταθής μήνας καθώς ο VIX τείνει να φτάνει στο υψηλότερο σημείο τον μήνα, με άνοδο μεγαλύτερη των 21 μονάδων μεσοσταθμικά κατά τα τελευταία 30 έτη.

Την ίδια στιγμή, η εκπληκτική ανθεκτικότητα που παρουσίασε η αγορά τον Σεπτέμβριο, που τυπικά είναι ο χειρότερος μήνας για τα χρηματιστήρια, θα μπορούσε να αποτελεί ένδειξη ότι το ράλι αναμένεται να χάσει δυναμική.

«Η έλλειψη μεταβλητότητας αυτόν τον μήνα, αυξάνει τις πιθανότητες για λίγο πιο εκρηκτικό Οκτώβριο.

Ένα πράγμα που ξέρουμε είναι ότι οι αγορές δεν μένουν ήρεμες για πάντα και αυτό το έχουμε δει πολλές φορές φέτος» επισημαίνει ο Ryan Detrick από την LPL Financial.

Εξάλλου, υπάρχουν παράγοντες που θα μπορούσαν να «τρελάνουν» την αγορά, περιλαμβανομένων των εμπορικών συνομιλιών, των μεγεθών για τρίτο τρίμηνο και την υπόθεση παραπομπής του Αμερικανού προέδρου, Donald Trump.

Κατά τα τελευταία 30 χρόνια, περισσότερες από 190 εταιρείες του S&P 500 έχουν παρουσιάσει ημερήσια μεταβολή περισσότερη του 1% τον Οκτώβριο, σύμφωνα με τη Macro Risk Advisors.

Εξάλλου, οι εμπορικές εντάσεις θα συνεχίσουν να αποτελούν ανησυχία ακόμα κι αν σημειωθούν καθυστερήσεις στους δασμούς ή άλλες ενέργειες.

«Είμαστε σίγουροι ότι, εκτός απροόπτου, η κλιμάκωση θα συνεχιστεί μεσορπόθεσμα, κάτι που σημαίνει ότι οποιαδήποτε παύση θα είναι μικρής διάρκειας.

Οι επενδυτές θα πρέπει να λάβουν υπόψη τους όλες τις δράσεις που έχουν ανακοινωθεί ακόμα κι αν έχουν ανακοινωθεί περαιτέρω καθυστερήσεις ή παύσεις» επισημαίνεται σε ανάλυση της Morgan Stanley.

Τα στοιχεία από την Bespoke Investment Group δείχνουν ότι ο Οκτώβριος ως επί το πλείστον «κυμαίνεται» μεταξύ των ενδο-μηνιαίων κερδών και ζημιών καθ' όλη τη διάρκεια του μήνα από το 1983 έως το 2018.

«Ενώ τείνει να υπάρχει κάποια αδυναμία στις πρώτες μέρες του μήνα, από εκείνη τη στιγμή και μετά, ο S&P 500 σημειώνει σταθερά κέρδη τελειώνοντας με μέσο κέρδος 1,89%» δήλωσε ο Paul Hickey από την Bespoke.

Την ίδια ώρα, η Goldman Sachs υπενθυμίζει τις μεγάλες διακυμάνσεις των τιμών που παρατηρήθηκαν σε κάθε κύριο δείκτη αναφοράς και τομέα τον Οκτώβριο τα τελευταία 30 χρόνια, με την Τεχνολογία και την Υγεία να είναι οι πιο ευάλωτες και ευμετάβλητες ομάδες.

«Πιστεύουμε ότι η υψηλή αστάθεια του Οκτωβρίου είναι κάτι περισσότερο από συμπτωματική», αναφέρει σε έκθεσή του ο John Marshall, στρατηγικός αναλυτής της Goldman.

«Πιστεύουμε ότι είναι μια κρίσιμη περίοδος για πολλούς επενδυτές και εταιρείες που περιμένουν σημαντική απόδοση έως το τέλος του έτους».

Ο δείκτης Cboe Volatility, ένα μέτρο της τεκμαρτής μεταβλητότητας των αμερικανικών αποθεμάτων που είναι γνωστός και ως VIX, έχει μετριαστεί αυτό το μήνα καθώς οι εμπορικές εντάσεις μεταξύ ΗΠΑ και Κίνας μειώθηκαν και οι αποδόσεις του κρατικών ομολόγων ανέκαμψαν από τα ιστορικά χαμηλά.

Αλλά τα πράγματα θα μπορούσαν να γίνουν και πάλι χαοτικά μέσα στον Οκτώβριο, γεγονός που θα επιδεινώσει τη μεταβολή του επενδυτικού κλίματος.

«Αυτές οι πιέσεις αυξάνουν τον όγκο και τη μεταβλητότητα καθώς οι επενδυτές παρακολουθούν τις αναφορές κερδών και τις διεθνείς αναλύσεις για το επόμενο έτος», δήλωσε ο Marshall.

Η εποχικότητα είναι επίσης ισχυρή στην αστάθεια των μετοχών, καθώς τα κέρδη και τα άλλα γεγονότα τείνουν να οδηγήσουν σε μεγαλύτερες κινήσεις», σημειώνει.

«Όχι μόνο οι κινήσεις της ημέρας κέρδους αυξάνονται σε σχέση με τις μέσες ημερήσιες κινήσεις, αλλά ο Οκτώβριος τείνει να είναι το τρίμηνο με τις μεγαλύτερες μέρες απόλυτης απόδοσης κέρδους για τις μετοχές των ΗΠΑ» υποστηρίζει.

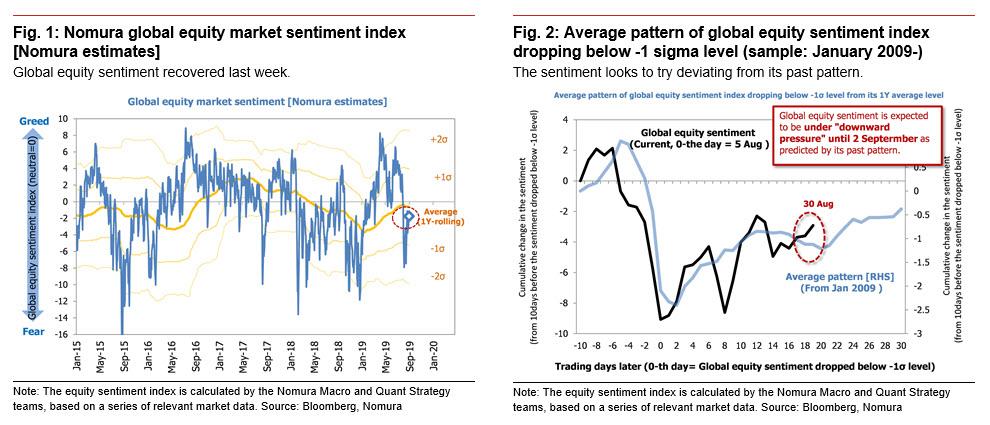

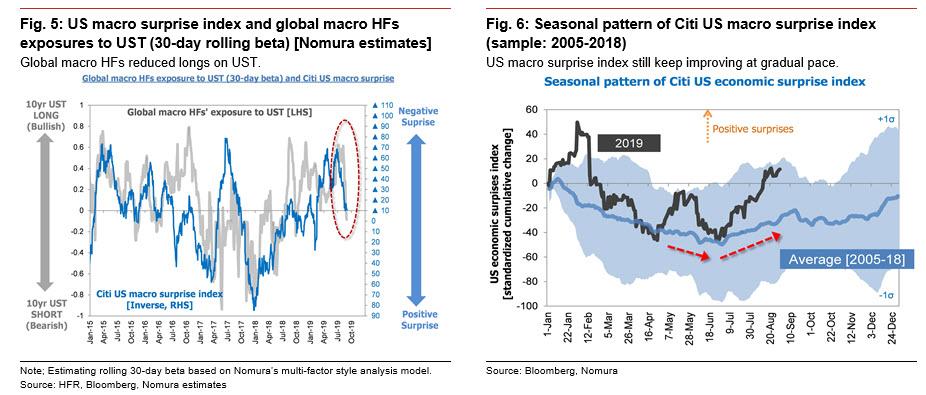

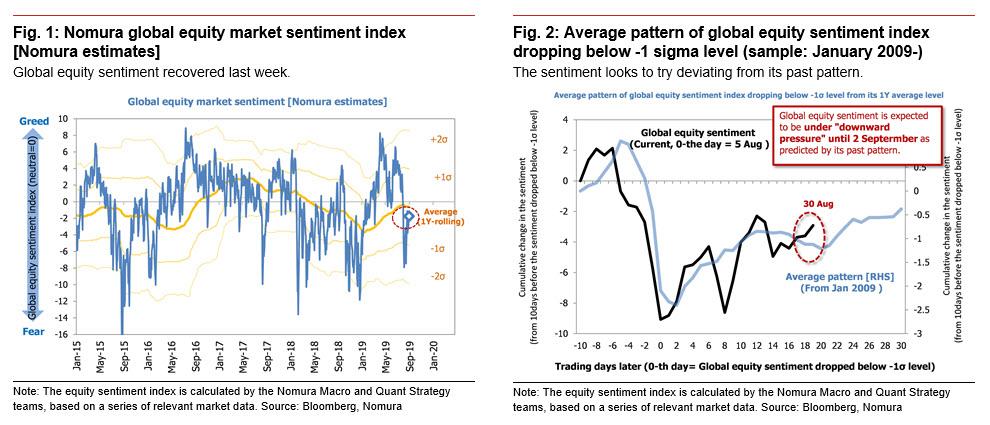

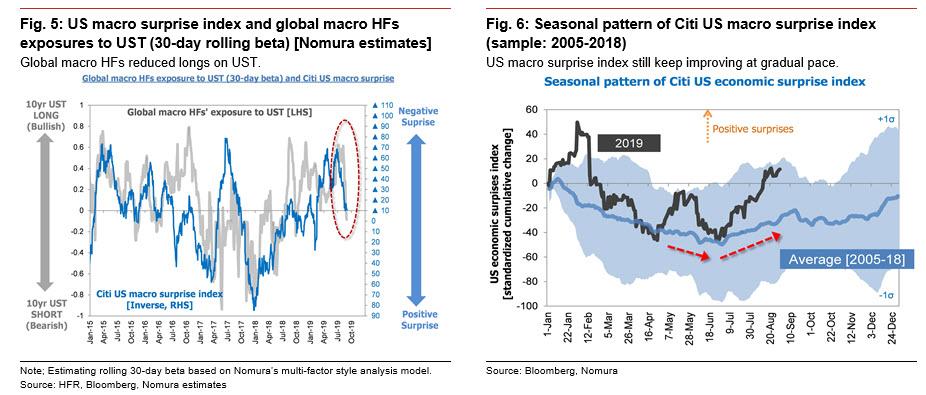

Έχοντας προειδοποιήσει για πιθανό "σοκ τύπου Lehman" μόλις την πρώτη εβδομάδα του Αυγούστου, η Nomura φαίνεται να έχει γίνει πιο… αισιόδοξη για τον κίνδυνο.

Και ενώ την 1η Σεπτεμβρίου, οι ΗΠΑ και η Κίνα επέβαλαν τις προγραμματισμένες αυξήσεις στους δασμούς, οι αγορές δεν επηρεάστηκαν σημαντικά.

Έτσι, με τα risk assets να φαίνονται ικανά να απορροφήσουν ουσιαστικά οποιαδήποτε γεωπολιτική εξέλιξη, ο Masanari Takada της Nomura ρωτά αν μια κρίση τύπου Lehman αποτράπηκε με επιτυχία στα διεθνή χρηματιστήρια;

Η απάντησή του είναι ότι, ενώ η αγορά εξακολουθεί να είναι ασταθής, ωστόσο, τα σημάδια της περασμένης εβδομάδας ότι οι ΗΠΑ και η Κίνα ενδέχεται να κάνουν κάποιες αμοιβαίες παραχωρήσεις ενδέχεται να έχουν αμβλύνει την πτωτική πορεία στην οποία είχαν συμβάλλει οι κερδοσκόποι traders.

H Nomura παραδέχεται ότι αρχικά εξέφρασε την ανησυχία της ότι το χρηματιστήριο οδεύει προς τη στιγμή της αλήθειας στις 2 Σεπτεμβρίου, βάζει ενός μοτίβου όπου παρατήρησε το κλίμα της αγοράς.

Ωστόσο, μέχρι τις 30 Αυγούστου, το κλίμα δεν εμφάνιζε σημάδια για κατάρρευση και, εν πάση περιπτώσει, οι προσδοκίες για πρόοδο στις εμπορικές διαπραγματεύσεις μεταξύ ΗΠΑ και Κίνας ενδέχεται να έχουν βελτιώσει το κλίμα.

Η βελτίωση των μακροοικονομικών δεικτών σίγουρα δικαιολογεί σε κάποιο βαθμό τη βελτίωση της επενδυτικής συμπεριφοράς.

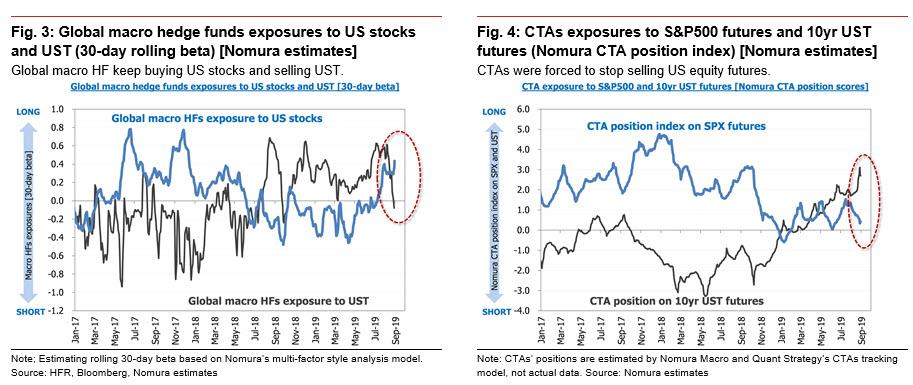

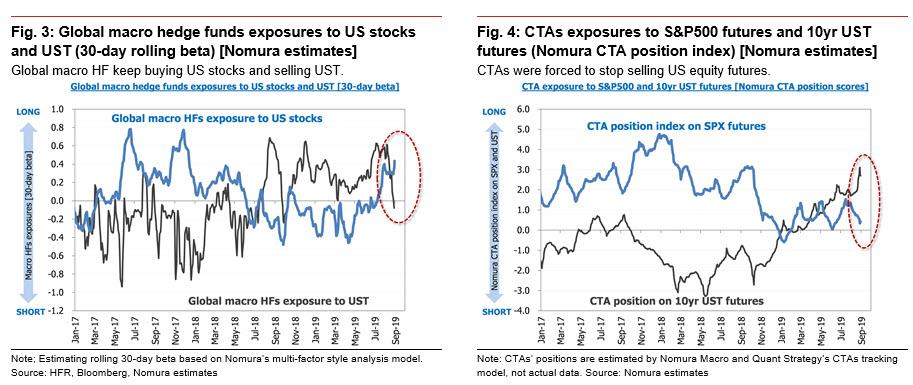

Κοιτάζοντας στον άμεσο ορίζοντα, η Nomura σημειώνει ότι είναι πιθανό ότι η εκτόνωση κάποιων απαισιόδοξων συναλλαγών από τους CTAs θα προκαλέσει συστηματικά μια διάθεση κινδύνου.

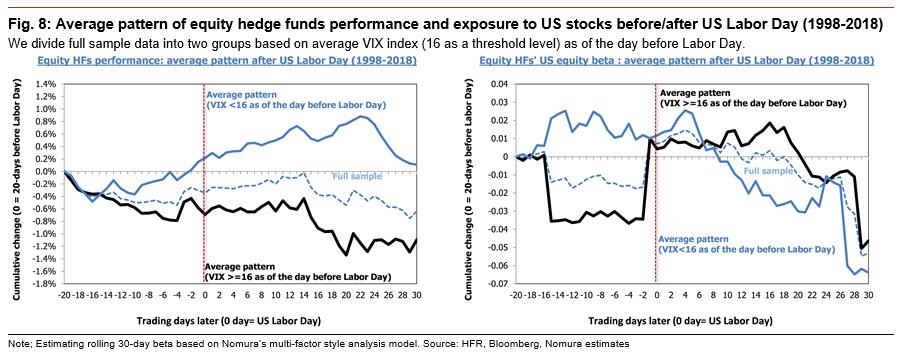

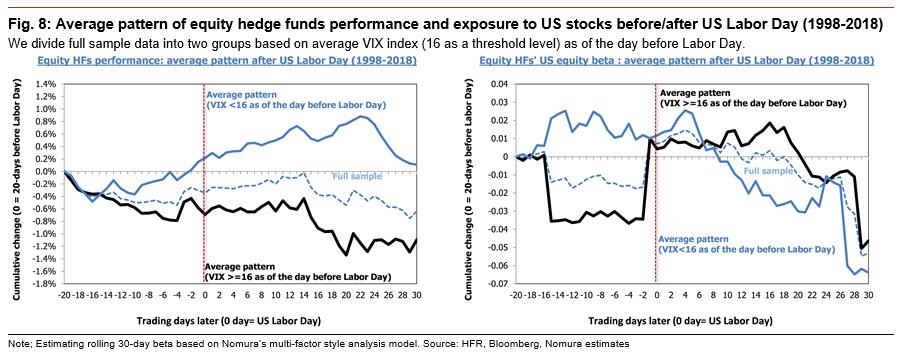

Ωστόσο, ένας παρατεταμένος κίνδυνος είναι ότι τα μακροπρόθεσμα μακροοικονομικά hedge funds θα πρέπει να κάνουν έλεγχο πραγματικότητας.

Τα μακροπρόθεσμα μακροοικονομικά hedge funds φαίνονται απομονωμένα στη bullish θέσεις τους, ενώ άλλοι κερδοσκόποι traders φαίνεται λιγότερο από πρόθυμοι να αναλάβουν ρίσκο.

Εδώ, η Nomura προειδοποιεί ότι δεν έχει δει ακόμα τις εξελίξεις που θεωρεί ότι θα αλλάξουν το παιχνίδι (μια εμπορική συμφωνία ΗΠΑ - Κίνας, μια εικονική υπόσχεση της Fed για σημαντική μείωση των επιτοκίων) και για το λόγο αυτό «η αγορά στο σύνολό της πατά σε λεπτό πάγο».

«Αυτός είναι επίσης ο λόγος για τον οποίο η σύσταση της τράπεζας θα ήταν οι πωλήσεις στα ράλι, για παράδειγμα εάν ο S&P 500 θα κλείσει σε ενδοημερήσιο υψηλό 2.960 μονάδων» επισημαίνει η Nomura.

Σύμφωνα με τη Nomura, όταν ο μέρος όρος του δείκτη VIX κατά τη διάρκεια του Αυγούστου ήταν πάνω από κρίσιμο επίπεδο του 16, το risk-off momentum τείνει παραμένει σε πολλές κατηγορίες assets αφού η αγορά επιστρέψει μετά την αργία της Labor Day.

Capital Economics: Η ΕΚΤ θα αυξήσει τις αγορές εταιρικών ομολόγων το 2020

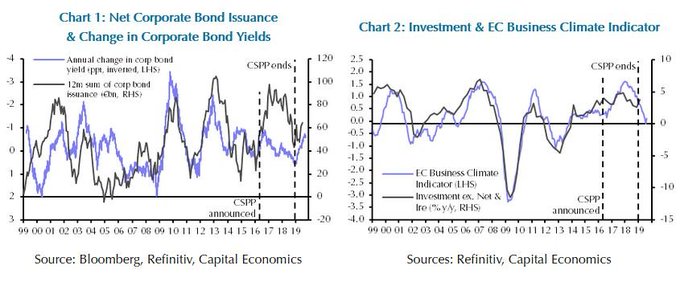

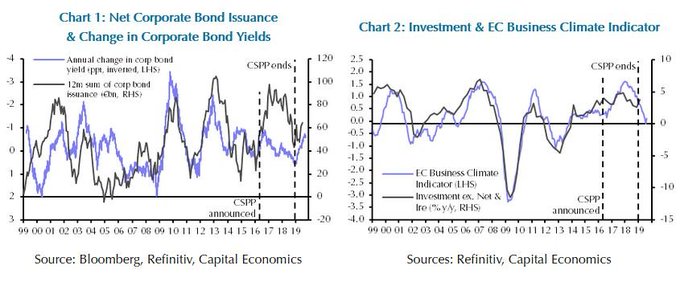

Σε αύξηση των μηνιαίων αγορών ομολόγων αναμένεται να προχωρήσει η ΕΚΤ το 2020, μέσω της αγοράς εταιρικού χρέους, σύμφωνα με τις εκτιμήσεις της Capital Economics.

Αυτή η κίνηση θα οδηγήσει σε αυξημένες εκδόσεις ομολόγων, ωστόσο η ενίσχυση των επενδύσεων εκτιμάται ότι θα είναι περιορισμένη.

Η διάσταση απόψεων στους κόλπους του διοικητικού συμβουλίου της ΕΚΤ γίνεται όλο και πιο ορατή, με την παραίτηση της Sabine Lautenschläger να αποτελεί το αποκορύφωμα.

Κάποια μέλη του συμβουλίου εγείρουν ενστάσεις στην επαναφορά του QE και ανησυχούν για τους κινδύνους που δημιουργούν οι χαμηλές αποδόσεις των κρατικών ομολόγων.

Άλλοι εκφράζουν ανησυχίες ότι με τις αποδόσεις των κρατικών ομολόγων να βρίσκονται ήδη σε πολύ χαμηλά επίπεδα, οι επιπλέον αγορές ομολόγων δεν θα βοηθήσουν, επιχείρημα το οποίο έχει μια βάση, σύμφωνα με τους αναλυτές.

Υπό αυτό το πρίσμα, όταν η ΕΚΤ θα αναγκαστεί να προχωρήσει σε περαιτέρω χαλάρωση της νομισματικής της πολιτικής, θα επιλέξει να μειώσει το βασικό επιτόκιο και να αυκήσει τις αγορές εταιρικών ομολόγων.

Όχι μόνο γιατί αυτή η επιλογή θα είναι ευκολότερη ώστε να διασφαλιστεί η συναίνεση του διοικητικού συμβουλίου, αλλά γιατί οι αγορές εταιρικών ομολόγων θα επιδράσουν θετικά.

Οι λόγοι είναι τρεις σύμφωνα με την Capital Economics.

1. ΟΙ προηγούμενες αγορές εταιρικών ομολόγων από την ΕΚΤ οδήγησαν σε υποχώρηση των αποδόσεων και αύξηση των εκδόσεων.

2. Επίσης, οι αγορές εταιρικών ομολόγων οδήγησαν στην αύξηση της πίστωσης προς τις επιχειρήσεις.

3. Τέλος, η έκδοση ομολόγων αποτέλεσε μια σημαντική πηγή χρηματοδότησης των επιχειρήσεων εκτός χρηματοπιστωτικού τομέα.

www.bankingnews.gr

Η πτώση στον Dow ακολούθησε τα απογοητευτικά στοιχεία για τη μεταποίηση και τις προσλήψεις στις ΗΠΑ.

Η ανησυχία για τα αρνητικά προειδοποιητικά σημάδια σχετικά με την αμερικανική οικονομία, ενίσχυσαν το ήδη αρνητικό κλίμα, εν μέσω της έρευνας για πιθανή παραπομπή του προέδρου των ΗΠΑ Donald Trump, σύμφωνα με το CNBC.

Πριν τον Οκτώβριο και την έναρξη του δ΄τριμήνου, οι δείκτες είχαν πλησιάσει σε νέα ιστορικά υψηλά.

Ωστόσο, το τελευταίο διήμερο η Wall έχει καταγράψει σημαντικές απώλειες, καθώς εντείνεται η ανησυχία για την επιβράδυνση της αμερικανικής οικονομίας.

Οι απώλειες του Dow ανήλθαν σε 838 μονάδες μέσα σε διάστημα δύο ημερών, ενώ από την αρχή του δ΄τριμήνου έχει σημειώσει πτώση 3,1%.

Στο σύνολο του έτους παραμένει ανοδικά κατά 11,8%.

H πτώση στον Dow ξεκίνησε μετά την υποχώρηση της μεταποιητικής δραστηριότητας στις ΗΠΑ σε χαμηλά 10 ετών.

Την ίδια ώρα, ο S&P 500, δείκτης - βαρόμετρο της Wall Street, έχει υποχωρήσει κάτω από τον κινητό μέσο όρο των 50 ημερών, σημείο - κλειδί για τους αναλυτές.

Σύμφωνα με την Bespoke Investment Group, για πρώτη φορά στην ιστορία του δείκτη, ο S&P 500 ξεκίνησε τον Οκτώβριο με πτώση σε 2 διαδοχικές συνεδριάσεις η οποία ξεπέρασε το 1%.

Επιπλέον, η πτώση της τάξης του 2,99% αποτελεί το χειρότερο ξεκίνημα δ΄ τριμήνου στην ιστορία του δείκτη.

Ωστόσο, Dow και S&P 500 έκλεισαν το γ΄τρίμηνο, ελαφρώς χαμηλότερα από τα ιστορικά υψηλά του Ιουλίου.

Τον κίνδυνο η Ευρώπη να υποστεί περισσότερο οικονομικό «πόνο», κάτι που δεν θα αφήσει ανεπηρεάστες και τις ευρωαγορές, εάν οι ΗΠΑ περιορίσουν τις επενδύσεις στην Κίνα επισημαίνουν οι αναλυτές, με αφορμή τις πληροφορίες σύμφωνα με τις οποίες η Ουάσιγκτον εξετάζει το σενάριο να περιορίσει τις επενδυτικές σχέσεις μεταξύ των δύο μεγαλύτερων οικονομικών του κόσμου.

Μάλιστα, μεταξύ των επιλογών που είναι στο τραπέζι, σύμφωνα με πληροφορίες, είναι και η διαγραφή των κινεζικών εταιρειών από το αμερικανικό χρηματιστήριο και ο περιορισμός των επενδύσεων από τα συνταξιοδοτικά funds στην κινεζική αγορά.

«Εάν αυτές οι απειλές υλοποιηθούν, ο κίνδυνος για την Ευρώπη είναι ότι οι φόβοι για περαιτέρω κλιμάκωση του εμπορικού πολέμου θα οδηγήσει σε περαιτέρω πτώση του γουάν.

Αυτό σημαίνει λιγότερη ζήτηση από την Κίνα και από τον υπόλοιπο κόσμο επίσης και περισσότερο πόνο για την οικονομία της Ευρώπης που βασίζεται κυρίως στις εξαγωγές» επισημαίνει στο CNBC ο Constantine Fraser από τη TS Lombard.

Από την πλευρά της, η Agathe Demarais από την Economist Intelligence Unit (EIU) εξέφρασε την εκτίμηση ότι το επόμενο βήμα των ΗΠΑ θα είναι οι κυρώσεις με στόχο τις κινεζικές εταιρείες και τράπεζες.

Σύμφωνα με την ίδια, οι κυρώσεις των ΗΠΑ έχουν και μια ακόμα συνιστώσα, καθώς όλες τις εταιρείες ανά τον κόσμο πρέπει να σταματήσουν τις επιχειρηματικές συναλλαγές τους με κινεζικές εταιρείες εάν χρησιμοποιούν αμερικανικό δολάριο, επηρεάζει και τις τράπεζες και τις σχέσεις τους με το υπόλοιπο τραπεζικό σύστημα.

«Αν οι διεθνείς τράπεζες αποτύχουν να αποτρέψουν αυτούς τους δεσμούς, θα μπορούν με τη σειρά τους να αντιμετωπίσουν πρόστιμα που φτάνουν σε δισεκατομμύρια δολάρια ΗΠΑ» υποστήριξε η Demarais.

Η αντίστροφη μέτρηση για τις αγορές ξεκίνησε

Για «άγριο Οκτώβρη στις διεθνής αγορές» κάνουν λόγο αναλυτές 6 επενδυτικών οίκων, οι οποίοι εκτός από τον εμπορικό πόλεμο, το άτακτο Brexit και τον κίνδυνο παγκόσμιας ύφεσης, βλέπουν την πολιτική αναστάτωση από τις περιπέτειες του Trump να προκαλούν ένα επικίνδυνο μείγμα.

Και μπορεί η Wall Street να κατάφερε, κατά τον Σεπτέμβριο, να βγει αλώβητη από την κλιμάκωση των εμπορικών εντάσεων και των ανησυχιών για την παραπομπή (με τον S&P να παρουσιάζει κέρδη 1,7%), ο Οκτώβριος αναμένεται να είναι διαφορετικός.

Σύμφωνα με τη Macro Risk Advisors, ο Οκτώβριος ιστορικά είναι ο πιο ασταθής μήνας καθώς ο VIX τείνει να φτάνει στο υψηλότερο σημείο τον μήνα, με άνοδο μεγαλύτερη των 21 μονάδων μεσοσταθμικά κατά τα τελευταία 30 έτη.

Την ίδια στιγμή, η εκπληκτική ανθεκτικότητα που παρουσίασε η αγορά τον Σεπτέμβριο, που τυπικά είναι ο χειρότερος μήνας για τα χρηματιστήρια, θα μπορούσε να αποτελεί ένδειξη ότι το ράλι αναμένεται να χάσει δυναμική.

«Η έλλειψη μεταβλητότητας αυτόν τον μήνα, αυξάνει τις πιθανότητες για λίγο πιο εκρηκτικό Οκτώβριο.

Ένα πράγμα που ξέρουμε είναι ότι οι αγορές δεν μένουν ήρεμες για πάντα και αυτό το έχουμε δει πολλές φορές φέτος» επισημαίνει ο Ryan Detrick από την LPL Financial.

Εξάλλου, υπάρχουν παράγοντες που θα μπορούσαν να «τρελάνουν» την αγορά, περιλαμβανομένων των εμπορικών συνομιλιών, των μεγεθών για τρίτο τρίμηνο και την υπόθεση παραπομπής του Αμερικανού προέδρου, Donald Trump.

Κατά τα τελευταία 30 χρόνια, περισσότερες από 190 εταιρείες του S&P 500 έχουν παρουσιάσει ημερήσια μεταβολή περισσότερη του 1% τον Οκτώβριο, σύμφωνα με τη Macro Risk Advisors.

Εξάλλου, οι εμπορικές εντάσεις θα συνεχίσουν να αποτελούν ανησυχία ακόμα κι αν σημειωθούν καθυστερήσεις στους δασμούς ή άλλες ενέργειες.

«Είμαστε σίγουροι ότι, εκτός απροόπτου, η κλιμάκωση θα συνεχιστεί μεσορπόθεσμα, κάτι που σημαίνει ότι οποιαδήποτε παύση θα είναι μικρής διάρκειας.

Οι επενδυτές θα πρέπει να λάβουν υπόψη τους όλες τις δράσεις που έχουν ανακοινωθεί ακόμα κι αν έχουν ανακοινωθεί περαιτέρω καθυστερήσεις ή παύσεις» επισημαίνεται σε ανάλυση της Morgan Stanley.

Τα στοιχεία από την Bespoke Investment Group δείχνουν ότι ο Οκτώβριος ως επί το πλείστον «κυμαίνεται» μεταξύ των ενδο-μηνιαίων κερδών και ζημιών καθ' όλη τη διάρκεια του μήνα από το 1983 έως το 2018.

«Ενώ τείνει να υπάρχει κάποια αδυναμία στις πρώτες μέρες του μήνα, από εκείνη τη στιγμή και μετά, ο S&P 500 σημειώνει σταθερά κέρδη τελειώνοντας με μέσο κέρδος 1,89%» δήλωσε ο Paul Hickey από την Bespoke.

Την ίδια ώρα, η Goldman Sachs υπενθυμίζει τις μεγάλες διακυμάνσεις των τιμών που παρατηρήθηκαν σε κάθε κύριο δείκτη αναφοράς και τομέα τον Οκτώβριο τα τελευταία 30 χρόνια, με την Τεχνολογία και την Υγεία να είναι οι πιο ευάλωτες και ευμετάβλητες ομάδες.

«Πιστεύουμε ότι η υψηλή αστάθεια του Οκτωβρίου είναι κάτι περισσότερο από συμπτωματική», αναφέρει σε έκθεσή του ο John Marshall, στρατηγικός αναλυτής της Goldman.

«Πιστεύουμε ότι είναι μια κρίσιμη περίοδος για πολλούς επενδυτές και εταιρείες που περιμένουν σημαντική απόδοση έως το τέλος του έτους».

Ο δείκτης Cboe Volatility, ένα μέτρο της τεκμαρτής μεταβλητότητας των αμερικανικών αποθεμάτων που είναι γνωστός και ως VIX, έχει μετριαστεί αυτό το μήνα καθώς οι εμπορικές εντάσεις μεταξύ ΗΠΑ και Κίνας μειώθηκαν και οι αποδόσεις του κρατικών ομολόγων ανέκαμψαν από τα ιστορικά χαμηλά.

Αλλά τα πράγματα θα μπορούσαν να γίνουν και πάλι χαοτικά μέσα στον Οκτώβριο, γεγονός που θα επιδεινώσει τη μεταβολή του επενδυτικού κλίματος.

«Αυτές οι πιέσεις αυξάνουν τον όγκο και τη μεταβλητότητα καθώς οι επενδυτές παρακολουθούν τις αναφορές κερδών και τις διεθνείς αναλύσεις για το επόμενο έτος», δήλωσε ο Marshall.

Η εποχικότητα είναι επίσης ισχυρή στην αστάθεια των μετοχών, καθώς τα κέρδη και τα άλλα γεγονότα τείνουν να οδηγήσουν σε μεγαλύτερες κινήσεις», σημειώνει.

«Όχι μόνο οι κινήσεις της ημέρας κέρδους αυξάνονται σε σχέση με τις μέσες ημερήσιες κινήσεις, αλλά ο Οκτώβριος τείνει να είναι το τρίμηνο με τις μεγαλύτερες μέρες απόλυτης απόδοσης κέρδους για τις μετοχές των ΗΠΑ» υποστηρίζει.

Έχοντας προειδοποιήσει για πιθανό "σοκ τύπου Lehman" μόλις την πρώτη εβδομάδα του Αυγούστου, η Nomura φαίνεται να έχει γίνει πιο… αισιόδοξη για τον κίνδυνο.

Και ενώ την 1η Σεπτεμβρίου, οι ΗΠΑ και η Κίνα επέβαλαν τις προγραμματισμένες αυξήσεις στους δασμούς, οι αγορές δεν επηρεάστηκαν σημαντικά.

Έτσι, με τα risk assets να φαίνονται ικανά να απορροφήσουν ουσιαστικά οποιαδήποτε γεωπολιτική εξέλιξη, ο Masanari Takada της Nomura ρωτά αν μια κρίση τύπου Lehman αποτράπηκε με επιτυχία στα διεθνή χρηματιστήρια;

Η απάντησή του είναι ότι, ενώ η αγορά εξακολουθεί να είναι ασταθής, ωστόσο, τα σημάδια της περασμένης εβδομάδας ότι οι ΗΠΑ και η Κίνα ενδέχεται να κάνουν κάποιες αμοιβαίες παραχωρήσεις ενδέχεται να έχουν αμβλύνει την πτωτική πορεία στην οποία είχαν συμβάλλει οι κερδοσκόποι traders.

H Nomura παραδέχεται ότι αρχικά εξέφρασε την ανησυχία της ότι το χρηματιστήριο οδεύει προς τη στιγμή της αλήθειας στις 2 Σεπτεμβρίου, βάζει ενός μοτίβου όπου παρατήρησε το κλίμα της αγοράς.

Ωστόσο, μέχρι τις 30 Αυγούστου, το κλίμα δεν εμφάνιζε σημάδια για κατάρρευση και, εν πάση περιπτώσει, οι προσδοκίες για πρόοδο στις εμπορικές διαπραγματεύσεις μεταξύ ΗΠΑ και Κίνας ενδέχεται να έχουν βελτιώσει το κλίμα.

Η βελτίωση των μακροοικονομικών δεικτών σίγουρα δικαιολογεί σε κάποιο βαθμό τη βελτίωση της επενδυτικής συμπεριφοράς.

Κοιτάζοντας στον άμεσο ορίζοντα, η Nomura σημειώνει ότι είναι πιθανό ότι η εκτόνωση κάποιων απαισιόδοξων συναλλαγών από τους CTAs θα προκαλέσει συστηματικά μια διάθεση κινδύνου.

Ωστόσο, ένας παρατεταμένος κίνδυνος είναι ότι τα μακροπρόθεσμα μακροοικονομικά hedge funds θα πρέπει να κάνουν έλεγχο πραγματικότητας.

Τα μακροπρόθεσμα μακροοικονομικά hedge funds φαίνονται απομονωμένα στη bullish θέσεις τους, ενώ άλλοι κερδοσκόποι traders φαίνεται λιγότερο από πρόθυμοι να αναλάβουν ρίσκο.

Εδώ, η Nomura προειδοποιεί ότι δεν έχει δει ακόμα τις εξελίξεις που θεωρεί ότι θα αλλάξουν το παιχνίδι (μια εμπορική συμφωνία ΗΠΑ - Κίνας, μια εικονική υπόσχεση της Fed για σημαντική μείωση των επιτοκίων) και για το λόγο αυτό «η αγορά στο σύνολό της πατά σε λεπτό πάγο».

«Αυτός είναι επίσης ο λόγος για τον οποίο η σύσταση της τράπεζας θα ήταν οι πωλήσεις στα ράλι, για παράδειγμα εάν ο S&P 500 θα κλείσει σε ενδοημερήσιο υψηλό 2.960 μονάδων» επισημαίνει η Nomura.

Σύμφωνα με τη Nomura, όταν ο μέρος όρος του δείκτη VIX κατά τη διάρκεια του Αυγούστου ήταν πάνω από κρίσιμο επίπεδο του 16, το risk-off momentum τείνει παραμένει σε πολλές κατηγορίες assets αφού η αγορά επιστρέψει μετά την αργία της Labor Day.

Capital Economics: Η ΕΚΤ θα αυξήσει τις αγορές εταιρικών ομολόγων το 2020

Σε αύξηση των μηνιαίων αγορών ομολόγων αναμένεται να προχωρήσει η ΕΚΤ το 2020, μέσω της αγοράς εταιρικού χρέους, σύμφωνα με τις εκτιμήσεις της Capital Economics.

Αυτή η κίνηση θα οδηγήσει σε αυξημένες εκδόσεις ομολόγων, ωστόσο η ενίσχυση των επενδύσεων εκτιμάται ότι θα είναι περιορισμένη.

Η διάσταση απόψεων στους κόλπους του διοικητικού συμβουλίου της ΕΚΤ γίνεται όλο και πιο ορατή, με την παραίτηση της Sabine Lautenschläger να αποτελεί το αποκορύφωμα.

Κάποια μέλη του συμβουλίου εγείρουν ενστάσεις στην επαναφορά του QE και ανησυχούν για τους κινδύνους που δημιουργούν οι χαμηλές αποδόσεις των κρατικών ομολόγων.

Άλλοι εκφράζουν ανησυχίες ότι με τις αποδόσεις των κρατικών ομολόγων να βρίσκονται ήδη σε πολύ χαμηλά επίπεδα, οι επιπλέον αγορές ομολόγων δεν θα βοηθήσουν, επιχείρημα το οποίο έχει μια βάση, σύμφωνα με τους αναλυτές.

Υπό αυτό το πρίσμα, όταν η ΕΚΤ θα αναγκαστεί να προχωρήσει σε περαιτέρω χαλάρωση της νομισματικής της πολιτικής, θα επιλέξει να μειώσει το βασικό επιτόκιο και να αυκήσει τις αγορές εταιρικών ομολόγων.

Όχι μόνο γιατί αυτή η επιλογή θα είναι ευκολότερη ώστε να διασφαλιστεί η συναίνεση του διοικητικού συμβουλίου, αλλά γιατί οι αγορές εταιρικών ομολόγων θα επιδράσουν θετικά.

Οι λόγοι είναι τρεις σύμφωνα με την Capital Economics.

1. ΟΙ προηγούμενες αγορές εταιρικών ομολόγων από την ΕΚΤ οδήγησαν σε υποχώρηση των αποδόσεων και αύξηση των εκδόσεων.

2. Επίσης, οι αγορές εταιρικών ομολόγων οδήγησαν στην αύξηση της πίστωσης προς τις επιχειρήσεις.

3. Τέλος, η έκδοση ομολόγων αποτέλεσε μια σημαντική πηγή χρηματοδότησης των επιχειρήσεων εκτός χρηματοπιστωτικού τομέα.

www.bankingnews.gr

Σχόλια αναγνωστών