Το 1,25% θέτει ως στόχο για την απόδοση του 10ετούς ελληνικού ομολόγου η UBS

Διατήρηση του ράλι των ελληνικών κρατικών ομολόγων αναμένει η UBS σε έκθεσή της για την ελληνική οικονομία («Greece: scaling the (macro) upside», καθώς θεωρεί ότι η υποχώρηση των αποδόσεων θα συνεχιστεί, με αποτέλεσμα αυτές να συγκλίνουν με τις αντίστοιχες που ισχύουν σε οικονομίες «ανάλογες με αυτές της Ελλάδας».

Όπως τονίζει στην έκθεσή του ο ελβετικός χρηματοοικονομικός όμιλος παραμένει «long» στα 10ετή ελληνικά ομόλογα και εκτιμά ότι η αποδόσή τους μπορεί να υποχωρήσει στο 1,25% εντός των επόμενων μηνών.

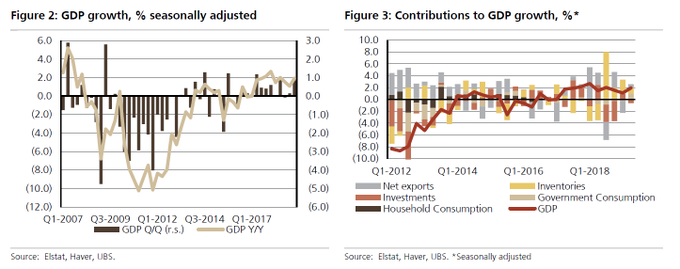

Υποστηρίζει ακόμη ότι η δυναμική της ανάκαμψης της ελληνικής οικονομίας θα είναι ανάλογη, εάν όχι καλύτερη, από αυτή που καταγράφηκε στις οικονομίες Ισπανίας και Πορτογαλίας, ενώ σαφέστατα θα ξεπεράσει την αντίστοιχη της Ιταλίας.

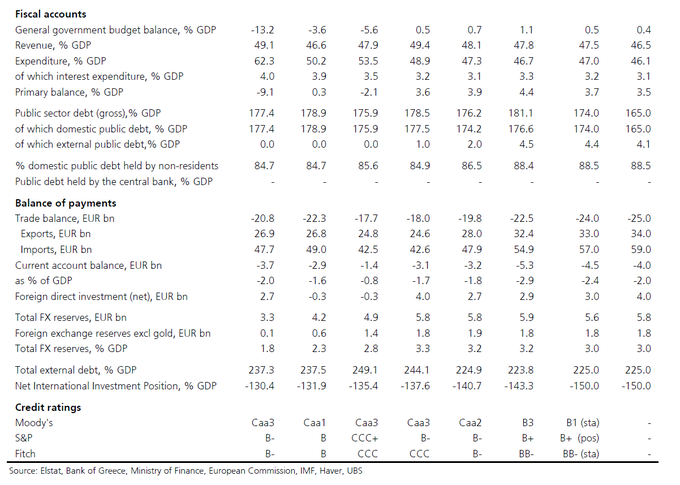

Κατά τους αναλυτές της UBS η σταθερότητα στις δημοσιονομικές επιδόσεις, τα υπέρ-αρκετά ταμειακά διαθέσιμα και το εξαιρετικά περιορισμένο πολιτικό ρίσκο δείχνουν ότι οι θεμελιώδεις κίνδυνοι που συνδέονται με την κατοχή ομολόγων του Ελληνικού Δημοσίου, έναντι άλλων συγκρίσιμων οικονομιών, δεν έχουν ακόμη αξιολογηθεί σωστά.

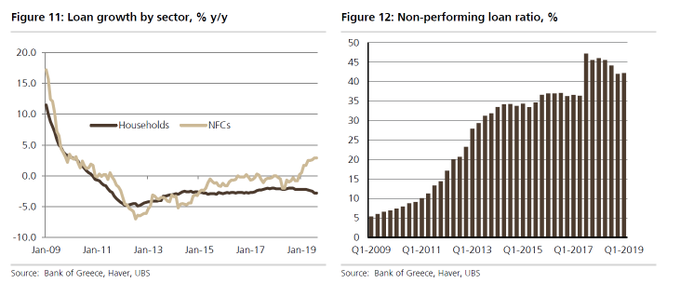

Εξηγώντας γιατί εξακολουθεί να υπάρχει απόκλιση μεταξύ των αποτιμήσεων, οι αναλυτές της UBS υποστηρίζουν ότι σημαντικό ρόλο παίζουν αφενός η χαμηλότερη πιστοληπτική διαβάθμιση της Ελλάδας και το γεγονός ότι τα ομόλογά της δεν γίνονται ακόμη δεκτά στο πρόγραμμα αγοράς ομολόγων της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) και αφετέρου το γεγονός ότι ο ελληνικός τραπεζικός κλάδος εξακολουθεί να αντιμετωπίζει προβλήματα.

Παρ’ όλα αυτά, η κατεύθυνση για τα ελληνικά ομόλογα φαίνεται θετική, ενώ θετικές είναι και οι προοπτικές αναβάθμισης της χώρας, οι οποίες αυξάνονται όσο βελτιώνονται οι μακροοικονομικές/δημοσιονομικές προοπτικές.

Το τραπεζικό σύστημα και η βοήθεια από το σχέδιο «Ηρακλής»

Η εφαρμογή του σχεδίου «Ηρακλής» αποτελεί για τη UBS μία θετική εξέλιξη, καθώς οι αναλυτές της θεωρούν ότι μπορεί να βοηθήσει στην περαιτέρω βελτίωση της πιστοληπτικής διαβάθμισης της Ελλάδας.

Ωστόσο, όπως υπογραμμίζει η UBS, ακόμα κι αν πετύχει το σχέδιο «Ηρακλής», η αναβάθμιση της Ελλάδας σε επενδυτική κατηγορία δεν θα έρθει αυτόματα, αλλά σύμφωνα με τους αναλυτές της τράπεζας θα έρθει στην καλύτερη περίπτωση το 2021.

Παρ’ όλα αυτά, οι αγορές αναμένεται να προεξοφλήσουν, λογικά, μια τέτοια εξέλιξη, καθώς βελτιώνεται η πιστοληπτική ικανότητα της χώρας.

Η αναβάθμιση της πιστοληπτικής αξιολόγησης της Ελλάδας θα φέρει επίσης την προοπτική ένταξης στο πρόγραμμα QE της ΕΚΤ πιο κοντά (είτε με άμεση συμμετοχή είτε μέσω του προγράμματος επανεπένδυσης των κερδών από την αγορά ομολόγων).

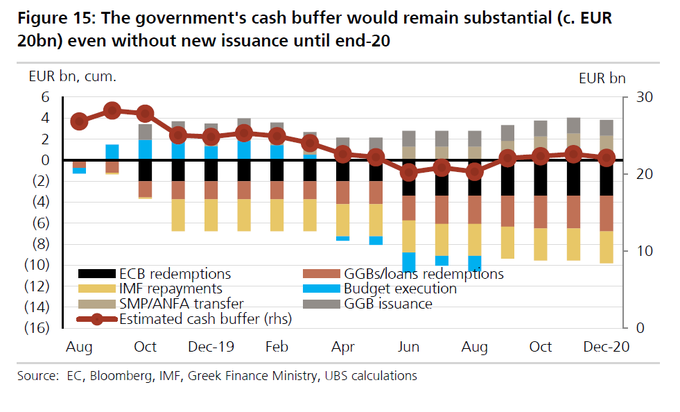

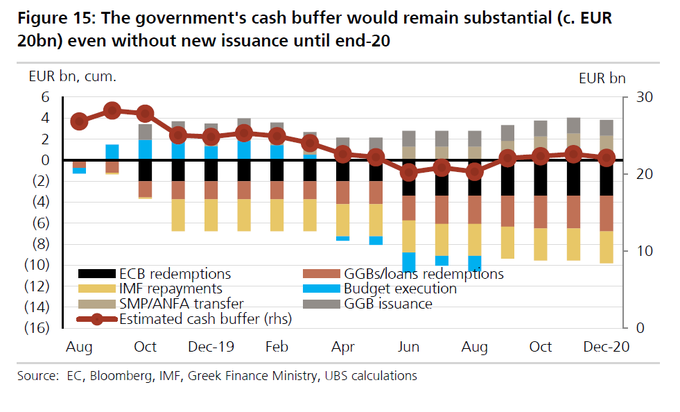

Να σημειωθεί τέλος πως οι αναλυτές της UBS εκτιμούν ότι οι χρηματοδοτικές ανάγκες της χώρας είναι υπερκαλυμένες, με τα ταμειακά διαθέσιμα να παραμένουν πάνω από τα 20 δισ. ευρώ μέχρι το τέλος του 2020, ακόμα και εν τω μεταξύ η ελληνική κυβέρνηση δεν εκδώσει άλλα ομόλογα.

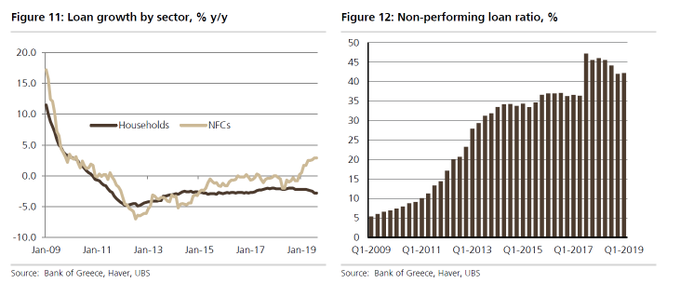

Αυτό που εξακολουθεί να λείπει, εκτιμά η UBS, είναι η ικανότητα των τραπεζών να αυξήσουν σημαντικά τις χορηγήσεις δανείων, καθώς εξακολουθούν να κουβαλούν πολλά «κόκκινα» δάνεια (NPLs).

Η αύξηση των χορηγήσεων είναι πιθανόν απαραίτητη, σημειώνουν οι αναλυτές της τράπεζας, για να εδραιωθούν σημαντικά υψηλότεροι ρυθμοί ανάπτυξης στη χώρα.

Προς αυτήν την κατεύθυνση, είναι σημαντικό, τονίζεται, που η Κομισιόν ενέκρινε το σχέδιο «Ηρακλής», το οποίο θα διευκολύνει τη διαχείριση των NPEs ανοίγοντας τον δρόμο για αύξηση των χορηγήσεων.

Οι εκτιμήσεις για την ανάπτυξη - Κλειδί οι ιδιωτικοποιήσεις

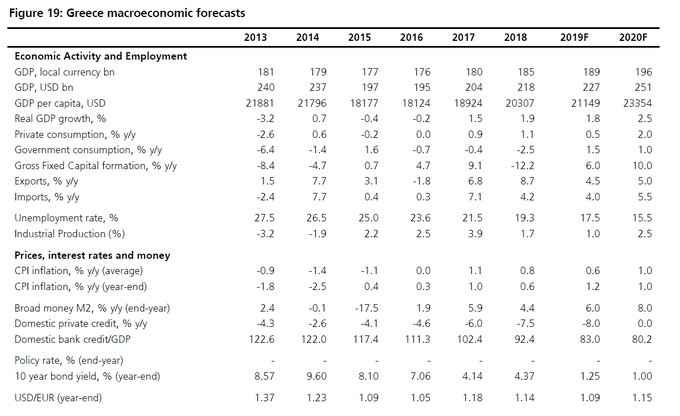

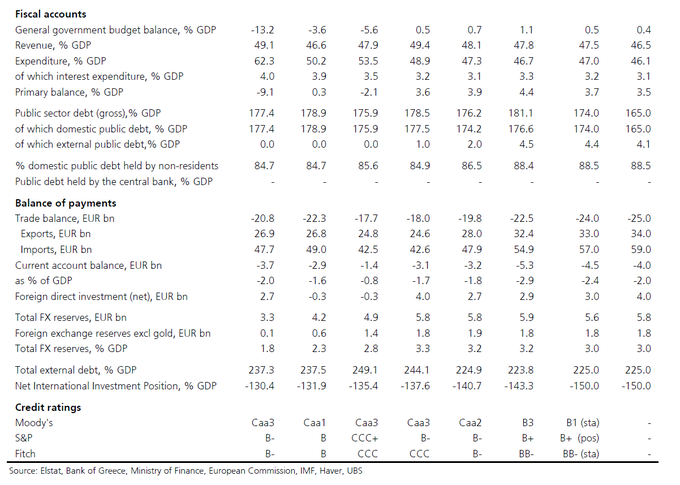

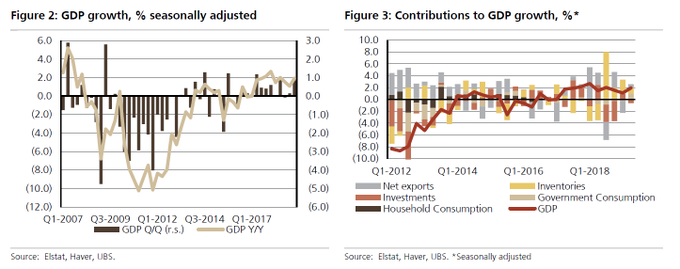

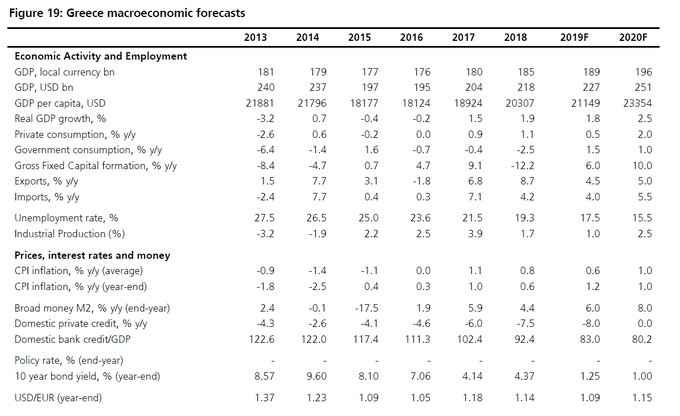

Σύμφωνα με τις εκτιμήσεις της UBS, η ελληνική οικονομία θα αναπτυχθεί με ρυθμό 1,8% και 2,5% το 2019 και το 2020.

Θα παρουσιάσει, δηλαδή, ρυθμούς ανάπτυξης χαμηλότερους από εκείνους που προβλέπει η κυβέρνηση στο προσχέδιο του προϋπολογισμού του 2020 (2,0% και 2,8%). Παρ’ όλα αυτά, οι εκτιμήσεις της UBS, τονίζουν, είναι υψηλότεροι από την κρατούσα εκτίμηση για ρυθμό ανάπτυξης 1,6% και 1,8% αντίστοιχα.

Τέλος, η UBS κρίνει ότι οι προσπάθειες της κυβέρνησης να επιταχύνει τις ιδιωτικοποιήσεις και να «ξεκλειδώσει» σημαντικές επενδύσεις (όπως η επένδυση στο Ελληνικό) θα βοηθήσουν λογικά να βελτιωθεί η ανταγωνιστικότητα της χώρας.

Επιπλέον, η UBS κρίνει ότι θετικά στη δυναμική ανάπτυξης της χώρας μεσοπρόθεσμα θα επιδράσουν και κάποιες από τις αλλαγές που έφερε η νέα κυβέρνηση στα εργασιακά.

Αξίζει, μάλιστα, να σημειωθεί ότι η UBS θεωρεί εφικτό τον στόχο για πρωτογενές πλεόνασμα 3,5% του ΑΕΠ το 2019-20.

www.bankingnews.gr

Όπως τονίζει στην έκθεσή του ο ελβετικός χρηματοοικονομικός όμιλος παραμένει «long» στα 10ετή ελληνικά ομόλογα και εκτιμά ότι η αποδόσή τους μπορεί να υποχωρήσει στο 1,25% εντός των επόμενων μηνών.

Υποστηρίζει ακόμη ότι η δυναμική της ανάκαμψης της ελληνικής οικονομίας θα είναι ανάλογη, εάν όχι καλύτερη, από αυτή που καταγράφηκε στις οικονομίες Ισπανίας και Πορτογαλίας, ενώ σαφέστατα θα ξεπεράσει την αντίστοιχη της Ιταλίας.

Κατά τους αναλυτές της UBS η σταθερότητα στις δημοσιονομικές επιδόσεις, τα υπέρ-αρκετά ταμειακά διαθέσιμα και το εξαιρετικά περιορισμένο πολιτικό ρίσκο δείχνουν ότι οι θεμελιώδεις κίνδυνοι που συνδέονται με την κατοχή ομολόγων του Ελληνικού Δημοσίου, έναντι άλλων συγκρίσιμων οικονομιών, δεν έχουν ακόμη αξιολογηθεί σωστά.

Εξηγώντας γιατί εξακολουθεί να υπάρχει απόκλιση μεταξύ των αποτιμήσεων, οι αναλυτές της UBS υποστηρίζουν ότι σημαντικό ρόλο παίζουν αφενός η χαμηλότερη πιστοληπτική διαβάθμιση της Ελλάδας και το γεγονός ότι τα ομόλογά της δεν γίνονται ακόμη δεκτά στο πρόγραμμα αγοράς ομολόγων της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) και αφετέρου το γεγονός ότι ο ελληνικός τραπεζικός κλάδος εξακολουθεί να αντιμετωπίζει προβλήματα.

Παρ’ όλα αυτά, η κατεύθυνση για τα ελληνικά ομόλογα φαίνεται θετική, ενώ θετικές είναι και οι προοπτικές αναβάθμισης της χώρας, οι οποίες αυξάνονται όσο βελτιώνονται οι μακροοικονομικές/δημοσιονομικές προοπτικές.

Το τραπεζικό σύστημα και η βοήθεια από το σχέδιο «Ηρακλής»

Η εφαρμογή του σχεδίου «Ηρακλής» αποτελεί για τη UBS μία θετική εξέλιξη, καθώς οι αναλυτές της θεωρούν ότι μπορεί να βοηθήσει στην περαιτέρω βελτίωση της πιστοληπτικής διαβάθμισης της Ελλάδας.

Ωστόσο, όπως υπογραμμίζει η UBS, ακόμα κι αν πετύχει το σχέδιο «Ηρακλής», η αναβάθμιση της Ελλάδας σε επενδυτική κατηγορία δεν θα έρθει αυτόματα, αλλά σύμφωνα με τους αναλυτές της τράπεζας θα έρθει στην καλύτερη περίπτωση το 2021.

Παρ’ όλα αυτά, οι αγορές αναμένεται να προεξοφλήσουν, λογικά, μια τέτοια εξέλιξη, καθώς βελτιώνεται η πιστοληπτική ικανότητα της χώρας.

Η αναβάθμιση της πιστοληπτικής αξιολόγησης της Ελλάδας θα φέρει επίσης την προοπτική ένταξης στο πρόγραμμα QE της ΕΚΤ πιο κοντά (είτε με άμεση συμμετοχή είτε μέσω του προγράμματος επανεπένδυσης των κερδών από την αγορά ομολόγων).

Να σημειωθεί τέλος πως οι αναλυτές της UBS εκτιμούν ότι οι χρηματοδοτικές ανάγκες της χώρας είναι υπερκαλυμένες, με τα ταμειακά διαθέσιμα να παραμένουν πάνω από τα 20 δισ. ευρώ μέχρι το τέλος του 2020, ακόμα και εν τω μεταξύ η ελληνική κυβέρνηση δεν εκδώσει άλλα ομόλογα.

Αυτό που εξακολουθεί να λείπει, εκτιμά η UBS, είναι η ικανότητα των τραπεζών να αυξήσουν σημαντικά τις χορηγήσεις δανείων, καθώς εξακολουθούν να κουβαλούν πολλά «κόκκινα» δάνεια (NPLs).

Η αύξηση των χορηγήσεων είναι πιθανόν απαραίτητη, σημειώνουν οι αναλυτές της τράπεζας, για να εδραιωθούν σημαντικά υψηλότεροι ρυθμοί ανάπτυξης στη χώρα.

Προς αυτήν την κατεύθυνση, είναι σημαντικό, τονίζεται, που η Κομισιόν ενέκρινε το σχέδιο «Ηρακλής», το οποίο θα διευκολύνει τη διαχείριση των NPEs ανοίγοντας τον δρόμο για αύξηση των χορηγήσεων.

Οι εκτιμήσεις για την ανάπτυξη - Κλειδί οι ιδιωτικοποιήσεις

Σύμφωνα με τις εκτιμήσεις της UBS, η ελληνική οικονομία θα αναπτυχθεί με ρυθμό 1,8% και 2,5% το 2019 και το 2020.

Θα παρουσιάσει, δηλαδή, ρυθμούς ανάπτυξης χαμηλότερους από εκείνους που προβλέπει η κυβέρνηση στο προσχέδιο του προϋπολογισμού του 2020 (2,0% και 2,8%). Παρ’ όλα αυτά, οι εκτιμήσεις της UBS, τονίζουν, είναι υψηλότεροι από την κρατούσα εκτίμηση για ρυθμό ανάπτυξης 1,6% και 1,8% αντίστοιχα.

Τέλος, η UBS κρίνει ότι οι προσπάθειες της κυβέρνησης να επιταχύνει τις ιδιωτικοποιήσεις και να «ξεκλειδώσει» σημαντικές επενδύσεις (όπως η επένδυση στο Ελληνικό) θα βοηθήσουν λογικά να βελτιωθεί η ανταγωνιστικότητα της χώρας.

Επιπλέον, η UBS κρίνει ότι θετικά στη δυναμική ανάπτυξης της χώρας μεσοπρόθεσμα θα επιδράσουν και κάποιες από τις αλλαγές που έφερε η νέα κυβέρνηση στα εργασιακά.

Αξίζει, μάλιστα, να σημειωθεί ότι η UBS θεωρεί εφικτό τον στόχο για πρωτογενές πλεόνασμα 3,5% του ΑΕΠ το 2019-20.

www.bankingnews.gr

Σχόλια αναγνωστών