Η ευπάθεια της σημερινής παγκόσμιας οικονομίας, αντικατοπτρίζεται στις πραγματικές οικονομίες, στις τιμές των χρηματοοικονομικών περιουσιακών στοιχείων και στην παραπλανητική νομισματική πολιτική

Δεν απαιτούνται πολλά για να προκληθεί μια κρίση: μια σειρά λανθασμένων χειρισμών, με εσφαλμένες επιλογές διόρθωσης σε ευάλωτες οικονομίες και συστήματα.

Αυτός είναι ο λόγος για τον οποίο πρέπει να ληφθεί σοβαρά υπόψη η ευπάθεια της σημερινής παγκόσμιας οικονομίας - που αντικατοπτρίζεται στις πραγματικές οικονομίες, στις τιμές των χρηματοοικονομικών περιουσιακών στοιχείων και στην παραπλανητική νομισματική πολιτική.

Η πρόβλεψη της επόμενης κρίσης - οικονομικής ή χρηματοπιστωτικής - είναι ένα ανόητο παιχνίδι.

Το καλύτερο που μπορούν να κάνουν οι οικονομολόγοι είναι να αξιολογήσουν την ευπάθεια.

Η εξέταση των ανισορροπιών στην πραγματική οικονομία ή στις χρηματοπιστωτικές αγορές δίνει μια αίσθηση των πιθανών συνεπειών ενός μεγάλου σοκ.

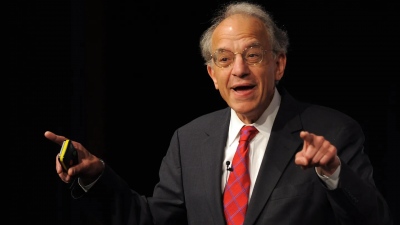

Δεν χρειάζονται πολλά για να χρειαστούν επείγουσες διορθώσεις οι ευάλωτες οικονομίες και αγορές, όπως υποστηρίζει ο Stephen S. Roach, πρώην πρόεδρος της Morgan Stanley Ασίας.

Αλλά η διόρθωση της ποικιλίας του κήπου είναι πολύ διαφορετική από την κρίση.

Η σοβαρότητα του κλονισμού και ο βαθμός ευπάθειας: οι σοβαρές διαταραχές στα ιδιαίτερα ευάλωτα συστήματα αποτελούν συνταγή για κρίση.

Σε αυτό το πλαίσιο, η πηγή τρωτότητας που ανησυχούν περισσότερο είναι η διόγκωση των ισολογισμών των κεντρικών τραπεζών.

Η ανησυχία αυτή πηγάζει από τρεις λόγους.

Πρώτον, οι ισολογισμοί των κεντρικών τραπεζών είναι αναμφισβήτητα υπερδιογκωμένοι.

Τα περιουσιακά στοιχεία των κυριότερων κεντρικών τραπεζών - της Ομοσπονδιακής Τράπεζας των ΗΠΑ, της Ευρωπαϊκής Κεντρικής Τράπεζας και της Τράπεζας της Ιαπωνίας - ανήλθαν συνολικά σε 14,5 τρισεκατομμύρια δολάρια το Νοέμβριο του 2019, το οποίο είναι ελαφρώς χαμηλότερο από την κορυφή των 15 τρισεκατομμυρίων δολαρίων στις αρχές του 2018 και άνω των 3,5 φορές πριν από την κρίση ύψους 4 τρισεκατομμυρίων δολαρίων.

Ένα παρόμοιο συμπέρασμα προέρχεται από την κλιμάκωση των περιουσιακών στοιχείων από το μέγεθος των αντίστοιχων οικονομιών τους: η Ιαπωνία βρίσκεται στο 102% του ονομαστικού ΑΕΠ, ακολουθούμενη από την ΕΚΤ στο 39% και τη Fed μόλις 17%.

Δεύτερον, η διόγκωση των ισολογισμών είναι ουσιαστικά ένα πειραματικό αποτέλεσμα πολιτικής.

Ναι, ήταν επιτυχής στο να βάλει ένα γερό δίχτυ ασφαλείας κάτω από τις καταρρέουσες αγορές πριν από μια δεκαετία, στα βάθη της κρίσης στα τέλη του 2008 και στις αρχές του 2009.

Αλλά απέτυχε να πυροδοτήσει την οικονομική ανάκαμψη.

Οι κεντρικές τράπεζες πίστευαν ότι αυτό που λειτούργησε κατά τη διάρκεια κρίσης θα λειτουργούσε εξίσου καλά κατά την ανάκαμψη.

Αυτό δεν συνέβη.

Το συνδυασμένο ονομαστικό ΑΕΠ των Ηνωμένων Πολιτειών, της ευρωζώνης και της Ιαπωνίας αυξήθηκε κατά 5,3 τρισεκατομμύρια δολάρια από το 2008 έως το 2018 ή περίπου το ήμισυ της αύξησης του ισοζυγίου των κεντρικών τραπεζών τους κατά 10 τρισεκατομμύρια δολάρια κατά την ίδια περίοδο.

Τα υπόλοιπα 4,7 τρισεκατομμύρια δολάρια είναι το λειτουργικό ισοδύναμο μιας τεράστιας έντασης ρευστότητας, η οποία στήριζε τις αγορές περιουσιακών στοιχείων κατά το μεγαλύτερο μέρος της εποχής μετά την κρίση.

Τρίτον, αρνούμενες όποια άλλη επιλογή, οι κεντρικές τράπεζες ενισχύουν και πάλι την προκαταρκτική διόγκωση των ισολογισμών ως μέσο τόνωσης της οικονομικής ανάκαμψης.

Οι κινήσεις της Fed έδειξαν το δρόμο όταν στα τέλη του 2018 αντίστρεψαν πρωτίστως την προγραμματισμένη εξομάλυνση της πολιτικής όσον αφορά το βασικό της επιτόκιο και στη συνέχεια επέτρεψαν την εκ νέου διόγκωση του ισολογισμού του (προφανώς για σκοπούς διαχείρισης αποθεματικών) μετά από σταθερές μειώσεις από τα μέσα του 2017 έως τον Αύγουστο του 2019.

Διογκωμένα επίπεδα διατηρεί και η BοJ ως κρίσιμο στοιχείο της εκστρατείας αναγέννησης της οικονομίας της Ιαπωνίας του πρωθυπουργού Abe, γνωστή ως «Abenomics».

Της ίδιας φιλοσοφίας είναι και η νέα προέδρος της ΕΚΤ, Christine Lagarde, η νεώτερη κεντρική τραπεζίτης στον κόσμο, η οποία έσπευσε να δηλώσει πως οι ευρωπαϊκές νομισματικές αρχές θα κάνουν τα πάντα για να στηρίξουν την ευρωπαϊκή οικονομία, με μέτρα που σαφώς περιλαμβάνουν και τον ισολογισμό.

Γιατί όλα αυτά είναι προβληματικά, σε μια σε μια εποχή χαμηλού πληθωρισμού, οπου οι κεντρικές τράπεζες στοχεύουν στον πληθωρισμό, δεν φαίνεται να φοβούνται να συνεχίσουν να κάνουν λάθη από την πλευρά της έκτακτης νομισματικής τακτοποίησης, είτε πρόκειται για συμβατικά (σχεδόν μηδενικά) βασικά επιτόκια, είτε για μη συμβατικά.

Το πρόβλημα έγκειται, εν μέρει, στην ίδια την επιταγή για σταθερότητα των τιμών - μια μακροχρόνια, αλλά τώρα ακατάλληλη άγκυρα, για τη νομισματική πολιτική.

Η επιταγή είναι εκτός τόπου και χρόνου με τον πληθωρισμό για χρόνια να κυμαίνεται κάτω του στόχου και αυξανόμενους κινδύνους για τη χρηματοπιστωτική σταθερότητα.

Η πιθανή αστάθεια της χρηματιστηριακής αγοράς των ΗΠΑ είναι ένα παράδειγμα. Σύμφωνα με μετρήσεις του νομπελίστα οικονομολόγου Robert Shiller, οι τιμές των μετοχών σε σχέση με τα κυκλικά προσαρμοσμένα μακροπρόθεσμα κέρδη, είναι σήμερα 53% υψηλότερα από το μέσο όρο μετά το 1950 και 21% υψηλότερα από τον μέσο όρο μετά την κρίση από τον Μάρτιο του 2009.

Αποκλείοντας μια δυναμική οικονομική άνοδο και άνοδο των κερδών, ή ενός νέου γύρου διόγκωσης του ισοζυγίου της Fed, περαιτέρω απότομη αύξηση στη χρηματιστηριακή αγορά των ΗΠΑ είναι απίθανη.

Αντίθετα, ένα ιδιοσυγκρασιακό σοκ - μια εκπληκτική ανάκαμψη του πληθωρισμού και μια σχετική αύξηση των επιτοκίων - θα αυξήσει την πιθανότητα μιας απότομης διόρθωσης σε μια υπερτιμημένη αμερικανική αγορά μετοχών.

Το πρόβλημα βρίσκεται επίσης, στις αδύναμες πραγματικές οικονομίες που είναι πολύ κοντά την ταχύτητα στάσης τους.

Το Διεθνές Νομισματικό Ταμείο μείωσε πρόσφατα την εκτίμησή του για την αύξηση του παγκόσμιου ΑΕΠ το 2019 στο 3% - στη μέση της 40ετούς τάσης του 3,5% και του κατώτατου ορίου του 2,5% που συνήθως συνδέεται με τις παγκόσμιες οικονομικές υποχωρήσεις.

Καθώς πλησιάζει το κλείσιμο της χρονιάς, ο ρυθμός αύξησης του πραγματικού ΑΕΠ στις ΗΠΑ κυμαίνεται κάτω από 2% και οι προβλέψεις για το 2020 για την Ευρωζώνη και την Ιαπωνία είναι κάτω του 1%.

Με άλλα λόγια, οι μεγάλες ανεπτυγμένες οικονομίες όχι μόνο φλερτάρουν με υπερτιμημένες χρηματοπιστωτικές αγορές και εξακολουθούν να βασίζονται σε μια αποτυχημένη στρατηγική νομισματικής πολιτικής, αλλά δεν έχουν προνοήσει για ένα μαξιλάρι ανάπτυξης όταν θα το χρειαστούν πραγματικά.

Σε έναν τόσο ευάλωτο κόσμο, δεν χρειάζεται πολύς κόπος για να έρθει η κρίση του 2020.

Παρά τους κινδύνους που επιφυλάσσει το παιχνίδι του ανόητου, τρία «ΥστερόΓραφα» βρίσκονται στην κορυφή της λίστας ανησυχιών μου: προστατευτισμός, λαϊκισμός και πολιτική δυσλειτουργία.

Υστερόγραφο 1ο.

Μια διαρκή κλίση προς τον προστατευτισμό είναι ιδιαιτέρως ανησυχητική, ιδίως μετά από μια κενή εμπορική συμφωνία «πρώτης φάσης» μεταξύ των ΗΠΑ και της Κίνας.

Υστερόγραφο 2ο.

Η σταυροφορία του πρωθυπουργού Narendra Modi "Έθνος Ινδουιστών" στην Ινδία θα μπορούσε να είναι η πιο ανησυχητική εξέλιξη σε μια παγκόσμια ταλάντευση προς τον λαϊκισμό.

Υστερόγραφο 3ο.

Τέλος το αμερικανικό μεγάλο έπος μομφής φέρνει την πολιτική δυσλειτουργία της Ουάσινγκτον σε αχαρτογράφητα εδάφη.

Η διάγνωση της ευπάθειας πρέπει να ληφθεί σοβαρά υπόψη, κυρίως επειδή μπορεί να επικυρωθεί από, τις πραγματικές οικονομίες, τις τιμές χρηματοοικονομικών περιουσιακών στοιχείων και την κακή νομισματική πολιτική.

Πετάξτε ένα σοκ σε αυτό το μίγμα και η κρίση του 2020 θα είναι σύντομα γεγονός.

www.bankingnews.gr

Αυτός είναι ο λόγος για τον οποίο πρέπει να ληφθεί σοβαρά υπόψη η ευπάθεια της σημερινής παγκόσμιας οικονομίας - που αντικατοπτρίζεται στις πραγματικές οικονομίες, στις τιμές των χρηματοοικονομικών περιουσιακών στοιχείων και στην παραπλανητική νομισματική πολιτική.

Η πρόβλεψη της επόμενης κρίσης - οικονομικής ή χρηματοπιστωτικής - είναι ένα ανόητο παιχνίδι.

Το καλύτερο που μπορούν να κάνουν οι οικονομολόγοι είναι να αξιολογήσουν την ευπάθεια.

Η εξέταση των ανισορροπιών στην πραγματική οικονομία ή στις χρηματοπιστωτικές αγορές δίνει μια αίσθηση των πιθανών συνεπειών ενός μεγάλου σοκ.

Δεν χρειάζονται πολλά για να χρειαστούν επείγουσες διορθώσεις οι ευάλωτες οικονομίες και αγορές, όπως υποστηρίζει ο Stephen S. Roach, πρώην πρόεδρος της Morgan Stanley Ασίας.

Αλλά η διόρθωση της ποικιλίας του κήπου είναι πολύ διαφορετική από την κρίση.

Η σοβαρότητα του κλονισμού και ο βαθμός ευπάθειας: οι σοβαρές διαταραχές στα ιδιαίτερα ευάλωτα συστήματα αποτελούν συνταγή για κρίση.

Σε αυτό το πλαίσιο, η πηγή τρωτότητας που ανησυχούν περισσότερο είναι η διόγκωση των ισολογισμών των κεντρικών τραπεζών.

Η ανησυχία αυτή πηγάζει από τρεις λόγους.

Πρώτον, οι ισολογισμοί των κεντρικών τραπεζών είναι αναμφισβήτητα υπερδιογκωμένοι.

Τα περιουσιακά στοιχεία των κυριότερων κεντρικών τραπεζών - της Ομοσπονδιακής Τράπεζας των ΗΠΑ, της Ευρωπαϊκής Κεντρικής Τράπεζας και της Τράπεζας της Ιαπωνίας - ανήλθαν συνολικά σε 14,5 τρισεκατομμύρια δολάρια το Νοέμβριο του 2019, το οποίο είναι ελαφρώς χαμηλότερο από την κορυφή των 15 τρισεκατομμυρίων δολαρίων στις αρχές του 2018 και άνω των 3,5 φορές πριν από την κρίση ύψους 4 τρισεκατομμυρίων δολαρίων.

Ένα παρόμοιο συμπέρασμα προέρχεται από την κλιμάκωση των περιουσιακών στοιχείων από το μέγεθος των αντίστοιχων οικονομιών τους: η Ιαπωνία βρίσκεται στο 102% του ονομαστικού ΑΕΠ, ακολουθούμενη από την ΕΚΤ στο 39% και τη Fed μόλις 17%.

Δεύτερον, η διόγκωση των ισολογισμών είναι ουσιαστικά ένα πειραματικό αποτέλεσμα πολιτικής.

Ναι, ήταν επιτυχής στο να βάλει ένα γερό δίχτυ ασφαλείας κάτω από τις καταρρέουσες αγορές πριν από μια δεκαετία, στα βάθη της κρίσης στα τέλη του 2008 και στις αρχές του 2009.

Αλλά απέτυχε να πυροδοτήσει την οικονομική ανάκαμψη.

Οι κεντρικές τράπεζες πίστευαν ότι αυτό που λειτούργησε κατά τη διάρκεια κρίσης θα λειτουργούσε εξίσου καλά κατά την ανάκαμψη.

Αυτό δεν συνέβη.

Το συνδυασμένο ονομαστικό ΑΕΠ των Ηνωμένων Πολιτειών, της ευρωζώνης και της Ιαπωνίας αυξήθηκε κατά 5,3 τρισεκατομμύρια δολάρια από το 2008 έως το 2018 ή περίπου το ήμισυ της αύξησης του ισοζυγίου των κεντρικών τραπεζών τους κατά 10 τρισεκατομμύρια δολάρια κατά την ίδια περίοδο.

Τα υπόλοιπα 4,7 τρισεκατομμύρια δολάρια είναι το λειτουργικό ισοδύναμο μιας τεράστιας έντασης ρευστότητας, η οποία στήριζε τις αγορές περιουσιακών στοιχείων κατά το μεγαλύτερο μέρος της εποχής μετά την κρίση.

Τρίτον, αρνούμενες όποια άλλη επιλογή, οι κεντρικές τράπεζες ενισχύουν και πάλι την προκαταρκτική διόγκωση των ισολογισμών ως μέσο τόνωσης της οικονομικής ανάκαμψης.

Οι κινήσεις της Fed έδειξαν το δρόμο όταν στα τέλη του 2018 αντίστρεψαν πρωτίστως την προγραμματισμένη εξομάλυνση της πολιτικής όσον αφορά το βασικό της επιτόκιο και στη συνέχεια επέτρεψαν την εκ νέου διόγκωση του ισολογισμού του (προφανώς για σκοπούς διαχείρισης αποθεματικών) μετά από σταθερές μειώσεις από τα μέσα του 2017 έως τον Αύγουστο του 2019.

Διογκωμένα επίπεδα διατηρεί και η BοJ ως κρίσιμο στοιχείο της εκστρατείας αναγέννησης της οικονομίας της Ιαπωνίας του πρωθυπουργού Abe, γνωστή ως «Abenomics».

Της ίδιας φιλοσοφίας είναι και η νέα προέδρος της ΕΚΤ, Christine Lagarde, η νεώτερη κεντρική τραπεζίτης στον κόσμο, η οποία έσπευσε να δηλώσει πως οι ευρωπαϊκές νομισματικές αρχές θα κάνουν τα πάντα για να στηρίξουν την ευρωπαϊκή οικονομία, με μέτρα που σαφώς περιλαμβάνουν και τον ισολογισμό.

Γιατί όλα αυτά είναι προβληματικά, σε μια σε μια εποχή χαμηλού πληθωρισμού, οπου οι κεντρικές τράπεζες στοχεύουν στον πληθωρισμό, δεν φαίνεται να φοβούνται να συνεχίσουν να κάνουν λάθη από την πλευρά της έκτακτης νομισματικής τακτοποίησης, είτε πρόκειται για συμβατικά (σχεδόν μηδενικά) βασικά επιτόκια, είτε για μη συμβατικά.

Το πρόβλημα έγκειται, εν μέρει, στην ίδια την επιταγή για σταθερότητα των τιμών - μια μακροχρόνια, αλλά τώρα ακατάλληλη άγκυρα, για τη νομισματική πολιτική.

Η επιταγή είναι εκτός τόπου και χρόνου με τον πληθωρισμό για χρόνια να κυμαίνεται κάτω του στόχου και αυξανόμενους κινδύνους για τη χρηματοπιστωτική σταθερότητα.

Η πιθανή αστάθεια της χρηματιστηριακής αγοράς των ΗΠΑ είναι ένα παράδειγμα. Σύμφωνα με μετρήσεις του νομπελίστα οικονομολόγου Robert Shiller, οι τιμές των μετοχών σε σχέση με τα κυκλικά προσαρμοσμένα μακροπρόθεσμα κέρδη, είναι σήμερα 53% υψηλότερα από το μέσο όρο μετά το 1950 και 21% υψηλότερα από τον μέσο όρο μετά την κρίση από τον Μάρτιο του 2009.

Αποκλείοντας μια δυναμική οικονομική άνοδο και άνοδο των κερδών, ή ενός νέου γύρου διόγκωσης του ισοζυγίου της Fed, περαιτέρω απότομη αύξηση στη χρηματιστηριακή αγορά των ΗΠΑ είναι απίθανη.

Αντίθετα, ένα ιδιοσυγκρασιακό σοκ - μια εκπληκτική ανάκαμψη του πληθωρισμού και μια σχετική αύξηση των επιτοκίων - θα αυξήσει την πιθανότητα μιας απότομης διόρθωσης σε μια υπερτιμημένη αμερικανική αγορά μετοχών.

Το πρόβλημα βρίσκεται επίσης, στις αδύναμες πραγματικές οικονομίες που είναι πολύ κοντά την ταχύτητα στάσης τους.

Το Διεθνές Νομισματικό Ταμείο μείωσε πρόσφατα την εκτίμησή του για την αύξηση του παγκόσμιου ΑΕΠ το 2019 στο 3% - στη μέση της 40ετούς τάσης του 3,5% και του κατώτατου ορίου του 2,5% που συνήθως συνδέεται με τις παγκόσμιες οικονομικές υποχωρήσεις.

Καθώς πλησιάζει το κλείσιμο της χρονιάς, ο ρυθμός αύξησης του πραγματικού ΑΕΠ στις ΗΠΑ κυμαίνεται κάτω από 2% και οι προβλέψεις για το 2020 για την Ευρωζώνη και την Ιαπωνία είναι κάτω του 1%.

Με άλλα λόγια, οι μεγάλες ανεπτυγμένες οικονομίες όχι μόνο φλερτάρουν με υπερτιμημένες χρηματοπιστωτικές αγορές και εξακολουθούν να βασίζονται σε μια αποτυχημένη στρατηγική νομισματικής πολιτικής, αλλά δεν έχουν προνοήσει για ένα μαξιλάρι ανάπτυξης όταν θα το χρειαστούν πραγματικά.

Σε έναν τόσο ευάλωτο κόσμο, δεν χρειάζεται πολύς κόπος για να έρθει η κρίση του 2020.

Παρά τους κινδύνους που επιφυλάσσει το παιχνίδι του ανόητου, τρία «ΥστερόΓραφα» βρίσκονται στην κορυφή της λίστας ανησυχιών μου: προστατευτισμός, λαϊκισμός και πολιτική δυσλειτουργία.

Υστερόγραφο 1ο.

Μια διαρκή κλίση προς τον προστατευτισμό είναι ιδιαιτέρως ανησυχητική, ιδίως μετά από μια κενή εμπορική συμφωνία «πρώτης φάσης» μεταξύ των ΗΠΑ και της Κίνας.

Υστερόγραφο 2ο.

Η σταυροφορία του πρωθυπουργού Narendra Modi "Έθνος Ινδουιστών" στην Ινδία θα μπορούσε να είναι η πιο ανησυχητική εξέλιξη σε μια παγκόσμια ταλάντευση προς τον λαϊκισμό.

Υστερόγραφο 3ο.

Τέλος το αμερικανικό μεγάλο έπος μομφής φέρνει την πολιτική δυσλειτουργία της Ουάσινγκτον σε αχαρτογράφητα εδάφη.

Η διάγνωση της ευπάθειας πρέπει να ληφθεί σοβαρά υπόψη, κυρίως επειδή μπορεί να επικυρωθεί από, τις πραγματικές οικονομίες, τις τιμές χρηματοοικονομικών περιουσιακών στοιχείων και την κακή νομισματική πολιτική.

Πετάξτε ένα σοκ σε αυτό το μίγμα και η κρίση του 2020 θα είναι σύντομα γεγονός.

www.bankingnews.gr

Σχόλια αναγνωστών