Οι πέντε μεγαλύτερες εταιρείες στο S & P 500 αποτελούν το 18% της συνολικής κεφαλαιοποίησης της αγοράς

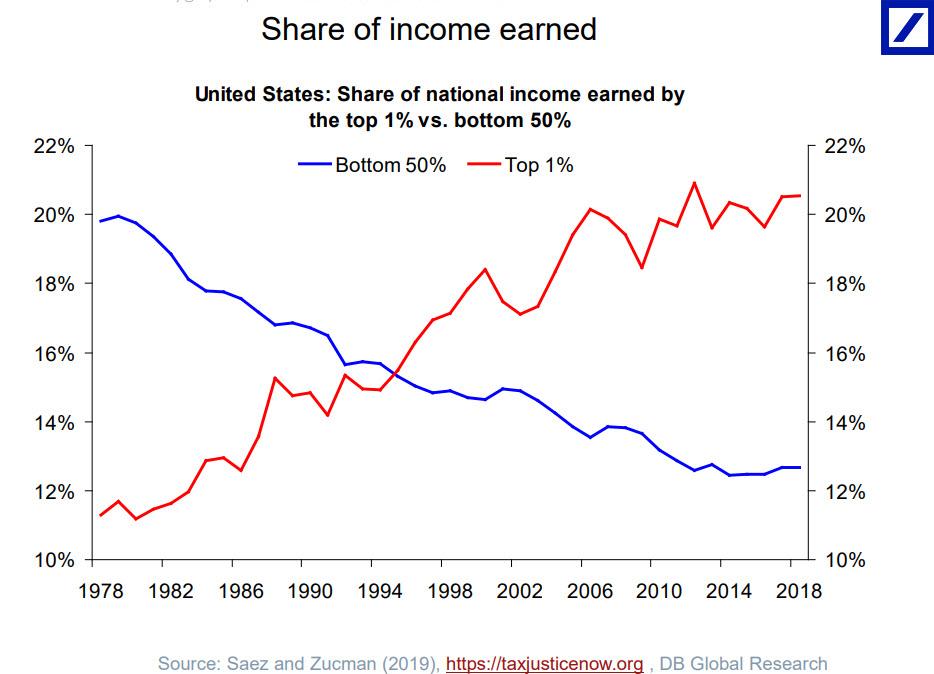

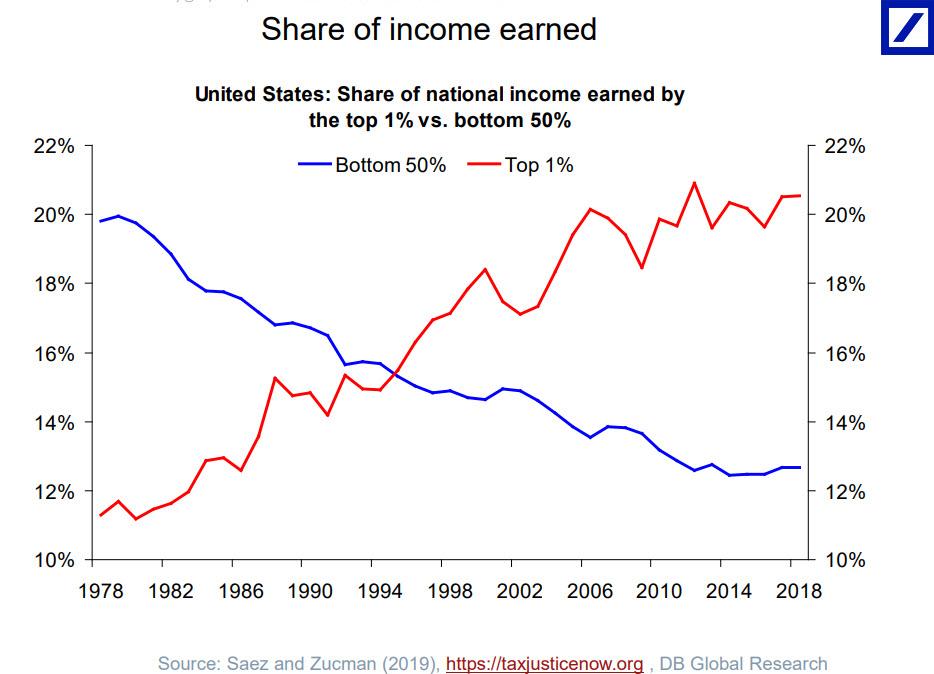

Η ανισότητα των εισοδημάτων έχει γίνει ένα καυτό θέμα.

Το κορυφαίο 20% έχει εξαιρετικές αποδόσεις τις τελευταίες δεκαετίες, ενώ ο μέσος Αμερικανός δεν έχει ακολουθήσει το ρυθμό.

Αν και αυτό είναι ένα πολιτικό ζήτημα, είναι επίσης οικονομικό.

Σύμφωνα με τον θρύλο, ο Χένρι Φορντ πλήρωνε τους εργάτες του περισσότερο, ώστε να μπορούν να αγοράσουν τα αυτοκίνητά του.

Είτε αυτός ήταν ο πραγματικός του στόχος είτε ήταν απλά ζήτημα δημοσίων σχέσεων, η καταβολή των καλύτερων μισθών στους εργαζόμενους είναι καλό για την οικονομία, σύμφωνα με τον Michael Wilson, στρατηγικό αναλυτή της Morgan Stanley.

Σύμφωνα με τον ίδιο, οι Αμερικανοί εργάτες είχαν πολύ καλές αποδόσεις κατά το δεύτερο μισό του 20ου αιώνα.

Με βάση τα στοιχεία, η αποζημίωση των εργαζομένων ως ποσοστό της ακαθάριστης προστιθέμενης αξίας ήταν αρκετά σταθερή μεταξύ 61% και 65%.

Αλλά μετά το 2001 όλα αυτά άλλαξαν και το μερίδιο του εργατικού δυναμικού άρχισε να μειώνεται έως ότου φθάσει το 57% το 2012.

Τι συνέβη;

Ενώ ο αναλυτής δεν αποδίδει όλη αυτή την παρακμή σε ένα μόνο παράγοντα, ένας μεγάλος παράγοντας ήταν η παγκοσμιοποίηση.

Οι εταιρείες αντιμετώπισαν επίσης αυξανόμενες πιέσεις ώστε να είναι πιο αποτελεσματικές σε έναν κόσμο με αποπληθωριστικές πιέσεις.

Από το 2012, η αποζημίωση των εργαζομένων ανέκαμψε ελαφρώς, καθώς οι αγορές εργασίας έγιναν πιο αυστηρές και οι εργαζόμενοι έχουν πάρει περισσότερο από την πίτα.

Ωστόσο, έχουμε δει και μια αντίδραση κατά της παγκοσμιοποίησης και της περαιτέρω ανάθεσης σε εξωτερικούς συνεργάτες (outsourcing).

Αυτή η αντίδραση έχει οδηγήσει σε νομοθεσία για την αύξηση του κατώτατου μισθού κατά 20-50% σε πολλά κράτη, με αύξηση του δείκτη πληθωρισμού στο μέλλον.

Έχουν γραφτεί πολλά για την αύξηση του κόστους εργασίας κατά το παρελθόν έτος και τις αρνητικές επιπτώσεις στα εταιρικά περιθώρια.

Στην πραγματικότητα, αυτός είναι ο πρωταρχικός λόγος για τον οποίο η αύξηση των κερδών το 2019 ήταν αρνητική για τις περισσότερες αμερικανικές εταιρείες, ενώ η οικονομία διέθετε ένα ακόμη ισχυρό έτος ανάπτυξης που ενίσχυσε τον καταναλωτή.

Στην πραγματικότητα, αυτή η μετατόπιση των κερδών από το κεφάλαιο στην εργασία οδήγησε σε μια μη ισορροπημένη οικονομία στην οποία η κατανάλωση σημείωσε άνοδο το 2019, αλλά η αύξηση των επενδύσεων κεφαλαίου ήταν αρνητική στο δεύτερο εξάμηνο του έτους.

Το κατώτατο όριο είναι ότι ο μέσος εργαζόμενος αποκομίζει κέρδη, χάρη εν μέρει στον υψηλότερο λόγο των εταιρικών κερδών και στις φορολογικές περικοπές που ωφέλησαν τη μεσαία τάξη περισσότερο από τους πλούσιους.

Σε γενικές γραμμές, πρόκειται για μια ιστορία καλών ειδήσεων που υποδηλώνει ότι βρισκόμαστε στη διαδικασία αντιμετώπισης της ανισότητας εισοδήματος, ακόμη και αν έχει καθυστερήσει πολύ και μπορεί να συμβαίνει πολύ αργά.

Την ίδια ώρα, οι εταιρείες μικρού κεφαλαίου δεν μπορούν να αντισταθμίσουν το αυξανόμενο εργατικό κόστος με την τεχνολογία τόσο εύκολα όσο οι μεγάλες.

Τέλος, το αυξανόμενο ρυθμιστικό κόστος και το κόστος του κυβερνοχώρου κατά την τελευταία δεκαετία ευνοούν τις εταιρείες μεγαλύτερου κεφαλαίου, οι οποίες μπορούν να κατανείμουν το κόστος σε μια μεγαλύτερη βάση εσόδων.

Σε αυτό το πλαίσιο, δεν πρέπει να αποτελεί έκπληξη το γεγονός ότι η δημιουργία νέων επιχειρήσεων εξακολουθεί να είναι πολύ χαμηλότερη από τα επίπεδα πριν από την κρίση.

Οι αγορές κατανοούν αυτή τη δυναμική, και γι 'αυτό οι μικρές επιχειρήσεις έχουν υποφέρει τόσο πολύ τους τελευταίους 18 μήνες και σε ολόκληρο τον κύκλο.

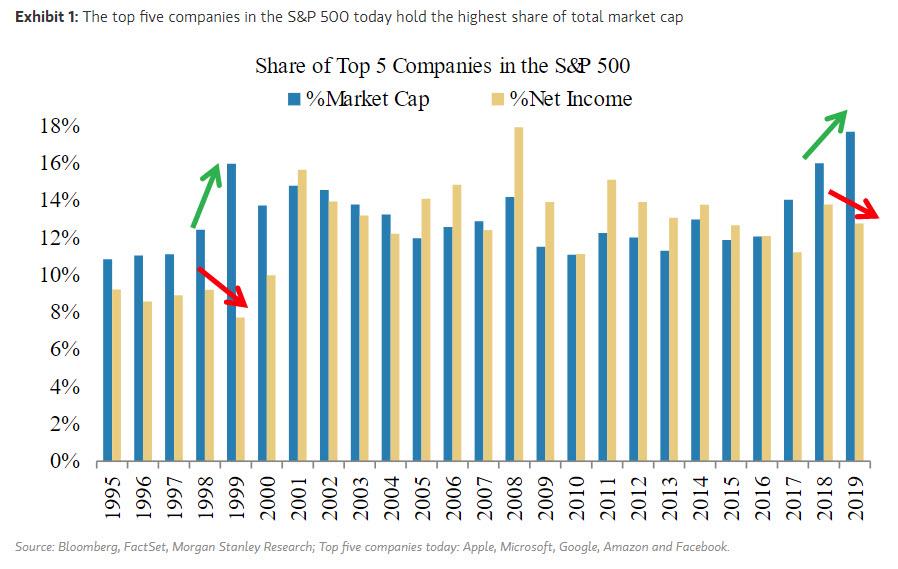

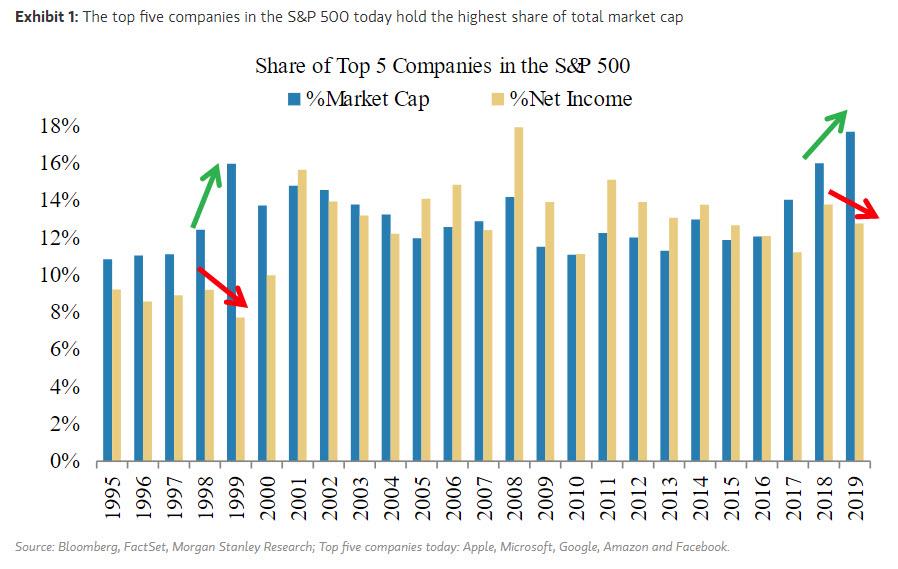

Η συγκέντρωση κεφαλαίου ακολουθεί την εταιρική ανισότητα όπως ποτέ άλλοτε.

Επί του παρόντος, οι πέντε μεγαλύτερες εταιρείες στο S & P 500 αποτελούν το 18% της συνολικής κεφαλαιοποίησης της αγοράς.

Μια τέτοια σχέση είναι άνευ προηγουμένου, συμπεριλαμβανομένης της φούσκας τεχνολογίας.

Κατά τη διάρκεια του 2019, η καθαρή συγκέντρωση εισοδήματος για το 1% δεν συνέχισε να συμβαδίζει με την κεφαλαιοποίηση της αγοράς, όπως συνέβη κατά τη διάρκεια της μέγιστης συγκέντρωσης του 1999.

Σύμφωνα με τον αναλυτή της Morgan Stanley, αυτή η απόκλιση είναι αποτέλεσμα της εξαιρετικής ρευστότητας που παρέχουν οι κεντρικές τράπεζες του πλανήτη, η οποία πηγαίνει στα μεγαλύτερα ονόματα του S&P 500.

www.bankingnews.gr

Το κορυφαίο 20% έχει εξαιρετικές αποδόσεις τις τελευταίες δεκαετίες, ενώ ο μέσος Αμερικανός δεν έχει ακολουθήσει το ρυθμό.

Αν και αυτό είναι ένα πολιτικό ζήτημα, είναι επίσης οικονομικό.

Σύμφωνα με τον θρύλο, ο Χένρι Φορντ πλήρωνε τους εργάτες του περισσότερο, ώστε να μπορούν να αγοράσουν τα αυτοκίνητά του.

Είτε αυτός ήταν ο πραγματικός του στόχος είτε ήταν απλά ζήτημα δημοσίων σχέσεων, η καταβολή των καλύτερων μισθών στους εργαζόμενους είναι καλό για την οικονομία, σύμφωνα με τον Michael Wilson, στρατηγικό αναλυτή της Morgan Stanley.

Σύμφωνα με τον ίδιο, οι Αμερικανοί εργάτες είχαν πολύ καλές αποδόσεις κατά το δεύτερο μισό του 20ου αιώνα.

Με βάση τα στοιχεία, η αποζημίωση των εργαζομένων ως ποσοστό της ακαθάριστης προστιθέμενης αξίας ήταν αρκετά σταθερή μεταξύ 61% και 65%.

Αλλά μετά το 2001 όλα αυτά άλλαξαν και το μερίδιο του εργατικού δυναμικού άρχισε να μειώνεται έως ότου φθάσει το 57% το 2012.

Τι συνέβη;

Ενώ ο αναλυτής δεν αποδίδει όλη αυτή την παρακμή σε ένα μόνο παράγοντα, ένας μεγάλος παράγοντας ήταν η παγκοσμιοποίηση.

Οι εταιρείες αντιμετώπισαν επίσης αυξανόμενες πιέσεις ώστε να είναι πιο αποτελεσματικές σε έναν κόσμο με αποπληθωριστικές πιέσεις.

Από το 2012, η αποζημίωση των εργαζομένων ανέκαμψε ελαφρώς, καθώς οι αγορές εργασίας έγιναν πιο αυστηρές και οι εργαζόμενοι έχουν πάρει περισσότερο από την πίτα.

Ωστόσο, έχουμε δει και μια αντίδραση κατά της παγκοσμιοποίησης και της περαιτέρω ανάθεσης σε εξωτερικούς συνεργάτες (outsourcing).

Αυτή η αντίδραση έχει οδηγήσει σε νομοθεσία για την αύξηση του κατώτατου μισθού κατά 20-50% σε πολλά κράτη, με αύξηση του δείκτη πληθωρισμού στο μέλλον.

Έχουν γραφτεί πολλά για την αύξηση του κόστους εργασίας κατά το παρελθόν έτος και τις αρνητικές επιπτώσεις στα εταιρικά περιθώρια.

Στην πραγματικότητα, αυτός είναι ο πρωταρχικός λόγος για τον οποίο η αύξηση των κερδών το 2019 ήταν αρνητική για τις περισσότερες αμερικανικές εταιρείες, ενώ η οικονομία διέθετε ένα ακόμη ισχυρό έτος ανάπτυξης που ενίσχυσε τον καταναλωτή.

Στην πραγματικότητα, αυτή η μετατόπιση των κερδών από το κεφάλαιο στην εργασία οδήγησε σε μια μη ισορροπημένη οικονομία στην οποία η κατανάλωση σημείωσε άνοδο το 2019, αλλά η αύξηση των επενδύσεων κεφαλαίου ήταν αρνητική στο δεύτερο εξάμηνο του έτους.

Το κατώτατο όριο είναι ότι ο μέσος εργαζόμενος αποκομίζει κέρδη, χάρη εν μέρει στον υψηλότερο λόγο των εταιρικών κερδών και στις φορολογικές περικοπές που ωφέλησαν τη μεσαία τάξη περισσότερο από τους πλούσιους.

Σε γενικές γραμμές, πρόκειται για μια ιστορία καλών ειδήσεων που υποδηλώνει ότι βρισκόμαστε στη διαδικασία αντιμετώπισης της ανισότητας εισοδήματος, ακόμη και αν έχει καθυστερήσει πολύ και μπορεί να συμβαίνει πολύ αργά.

Την ίδια ώρα, οι εταιρείες μικρού κεφαλαίου δεν μπορούν να αντισταθμίσουν το αυξανόμενο εργατικό κόστος με την τεχνολογία τόσο εύκολα όσο οι μεγάλες.

Τέλος, το αυξανόμενο ρυθμιστικό κόστος και το κόστος του κυβερνοχώρου κατά την τελευταία δεκαετία ευνοούν τις εταιρείες μεγαλύτερου κεφαλαίου, οι οποίες μπορούν να κατανείμουν το κόστος σε μια μεγαλύτερη βάση εσόδων.

Σε αυτό το πλαίσιο, δεν πρέπει να αποτελεί έκπληξη το γεγονός ότι η δημιουργία νέων επιχειρήσεων εξακολουθεί να είναι πολύ χαμηλότερη από τα επίπεδα πριν από την κρίση.

Οι αγορές κατανοούν αυτή τη δυναμική, και γι 'αυτό οι μικρές επιχειρήσεις έχουν υποφέρει τόσο πολύ τους τελευταίους 18 μήνες και σε ολόκληρο τον κύκλο.

Η συγκέντρωση κεφαλαίου ακολουθεί την εταιρική ανισότητα όπως ποτέ άλλοτε.

Επί του παρόντος, οι πέντε μεγαλύτερες εταιρείες στο S & P 500 αποτελούν το 18% της συνολικής κεφαλαιοποίησης της αγοράς.

Μια τέτοια σχέση είναι άνευ προηγουμένου, συμπεριλαμβανομένης της φούσκας τεχνολογίας.

Κατά τη διάρκεια του 2019, η καθαρή συγκέντρωση εισοδήματος για το 1% δεν συνέχισε να συμβαδίζει με την κεφαλαιοποίηση της αγοράς, όπως συνέβη κατά τη διάρκεια της μέγιστης συγκέντρωσης του 1999.

Σύμφωνα με τον αναλυτή της Morgan Stanley, αυτή η απόκλιση είναι αποτέλεσμα της εξαιρετικής ρευστότητας που παρέχουν οι κεντρικές τράπεζες του πλανήτη, η οποία πηγαίνει στα μεγαλύτερα ονόματα του S&P 500.

www.bankingnews.gr

Σχόλια αναγνωστών