Ο εξορθολογισμός των δημοσιονομικών στόχων δρα μειωτικά προς το λόγο χρέους προς ΑΕΠ, στην περίπτωση που ο δημιουργούμενος δημοσιονομικός χώρος αξιοποιείται για την ενίσχυση των επενδυτικών δαπανών

Στην αυγή του νέου έτους - και βάσει των προκλήσεων που έχουν διαμορφωθεί σε κοινωνικό και γεωπολιτικό επίπεδο - είναι φανερό ότι η δημιουργία πρόσθετου δημοσιονομικού χώρου, συνιστά κεντρική κατεύθυνση στο σχεδιασμό της οικονομικής πολιτικής, με δύο κύριες επιδιώξεις, σύμφωνα το εβδομαδιαίο δελτίο της Alpha Bank.

Πρώτον, την ανακούφιση της μισθωτής μεσαίας τάξης, τα εισοδήματα της οποίας συμπιέστηκαν στη διάρκεια της κρίσης, μέσω μέτρων όπως η μείωση των ασφαλιστικών εισφορών και της εισφοράς αλληλεγγύης, καθώς και η περαιτέρω μείωση του φόρου στην ακίνητη περιουσία.

Δεύτερον, την στήριξη των πυλώνων ισχύος της χώρας, υπό το φως των γεωπολιτικών εξελίξεων στην ευρύτερη περιοχή της Ανατολικής Μεσογείου.

Η διαφαινόμενη χρήση των κερδών των ευρωπαϊκών τραπεζών ANFA και SMPs για επενδυτικούς σκοπούς, συνιστά μία σημαντική εξέλιξη στην κατεύθυνση δημιουργίας δημοσιονομικού χώρου.

Παράλληλα, οι διεθνείς χρηματοοικονομικές εξελίξεις, σε συνδυασμό με το υπό διαμόρφωση νέο profile του ελληνικού δημοσίου χρέους και την εμπιστοσύνη που επιδεικνύουν οι αγορές στην αναπτυξιακή προοπτική του νέου μίγματος δημοσιονομικής πολιτικής, συνιστούν μία μεγάλη ευκαιρία.

Και τούτο διότι, μεταβάλλουν άρδην τις τιμές των βασικών παραμέτρων αξιολόγησης του κινδύνου χώρας (sovereign risk) και της ανάλυσης βιωσιμότητας του δημοσίου χρέους, αλλάζοντας σημαντικά τους όρους της συζήτησης, γύρω από τους ενδεδειγμένους στόχους για το ύψος των πρωτογενών πλεονασμάτων στο μέλλον.

Η πρόσφατη ανάλυση για την βιωσιμότητα του δημοσίου χρέους, της Ευρωπαϊκής Επιτροπής, εδράζεται σε ορισμένες παραδοχές: (α) στη δέσμευση για την επίτευξη πρωτογενών πλεονασμάτων ύψους 3,5% του ΑΕΠ έως το 2022 και 2,2% του ΑΕΠ, κατά μέσο όρο, στο μακρύ χρονικό ορίζοντα μέχρι το 2060, (β) στην επίτευξη ρυθμών μεγέθυνσης, ελαφρώς υψηλότερων του 2% ετησίως, τη διετία 2020-2021 και (γ) στην υπόθεση για σχετικά χαμηλό μακροχρόνιο ρυθμό ανάπτυξης της οικονομίας, της τάξης του 1%.

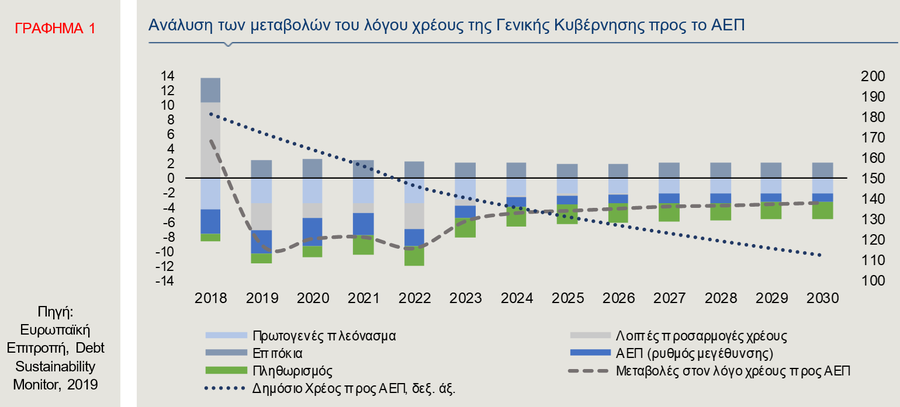

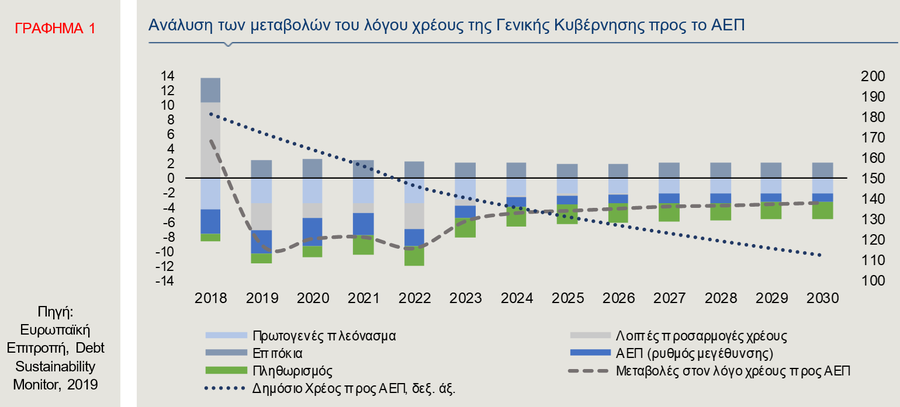

Με βάση τις ανωτέρω υποθέσεις, η Ευρωπαϊκή Επιτροπή (Debt Sustainability Monitor, Ιανουάριος 2020) εκτιμά ότι ο λόγος χρέους προς ΑΕΠ θα παραμείνει σε τροχιά σταδιακής αποκλιμάκωσης, φθάνοντας σε 111,9% του ΑΕΠ το 2030 (Γράφημα 1), ενώ προβλέπει ότι θα μειωθεί κάτω από 100% του ΑΕΠ από το 2041 και έπειτα.

Παράλληλα, οι ακαθάριστες χρηματοδοτικές ανάγκες του ελληνικού δημοσίου, ως ποσοστό του ΑΕΠ, αναμένεται να παραμείνουν κάτω από το ετήσιο όριο του 15% μεσοπρόθεσμα και 20% μακροπρόθεσμα, καθιστώντας το χρέος βιώσιμο.

Πόσο όμως επηρεάζεται η βιωσιμότητα του ελληνικού χρέους, εάν λάβουμε υπόψη το νέο του profile, όπως πλέον διαμορφώνεται και την αναθεώρηση επί τα βελτίω ορισμένων βασικών παραμέτρων, όπως για παράδειγμα, ο ρυθμός μεγέθυνσης της ελληνικής οικονομίας, η μεγάλη βελτίωση στα περιθώρια απόδοσης των ελληνικών κρατικών τίτλων και τέλος η αποπληρωμή σημαντικού μέρους των δανείων του Διεθνούς Νομισματικού Ταμείου;

Σε ποιο βαθμό η παρατηρούμενη μείωση του κινδύνου χώρας αντανακλά την εκτίμηση του επενδυτικού κοινού ότι τα πρωτογενή πλεονάσματα που απαιτούνται για τη σταδιακή αποκλιμάκωση της αναλογίας του χρέους προς το ΑΕΠ, είναι μικρότερα και καθίστανται πολιτικώς περισσότερο εφικτά, απομακρύνοντας την πιθανότητα της αθέτησης υποχρεώσεων στο μέλλον;

Ο εξορθολογισμός των δημοσιονομικών στόχων, δηλαδή η προσαρμογή τους στα νέα δεδομένα, δρα μειωτικά προς το λόγο χρέους προς ΑΕΠ, στην περίπτωση που ο δημιουργούμενος δημοσιονομικός χώρος αξιοποιείται για την ενίσχυση των επενδυτικών δαπανών, καθώς οι τελευταίες έχουν ισχυρότερο πολλαπλασιαστικό αποτέλεσμα στην οικονομική δραστηριότητα, δηλαδή στον παρονομαστή (βλέπε Πλαίσιο V.2, “Οι δημόσιες επενδύσεις ως προϋπόθεση διατηρήσιμης ανάπτυξης της ελληνικής οικονομίας», Νομισματική Πολιτική, Τράπεζα της Ελλάδος, Ιούλιος 2019, Εβδομαδιαίο Δελτίο 9.2.2018).

Στο παρόν δελτίο αναλύονται (α) τα στοιχεία του profile του δημοσίου χρέους, όπως έχει διαμορφωθεί στο τέλος του 2019, τα οποία ευνοούν τον εξορθολογισμό των δημοσιονομικών στόχων, και (β) η σύνδεση του ρυθμού οικονομικής μεγέθυνσης, τόσο σε βραχυχρόνιο όσο και σε μακροχρόνιο ορίζοντα, με τη βιωσιμότητα του δημοσίου χρέους.

Το profile του ελληνικού Δημοσίου Χρέους - Τι μας παρέδωσε το 2019

Ο λόγος του χρέους προς το Ακαθάριστο Εγχώριο Προϊόν, ανήλθε στο υψηλότερο ιστορικά επίπεδο το 2018 (181,2%), ενώ, φαίνεται ότι έχει εισέλθει σε καθοδική τροχιά.

Συγκεκριμένα, σύμφωνα με τις εκτιμήσεις του Υπουργείου Οικονομικών αλλά και της Ευρωπαϊκής Επιτροπής, αναμένεται να διαμορφωθεί χαμηλότερα το 2019 (Κρατικός Προϋπολογισμός: 173,3%, Ε. Επιτροπή: 172%) και να αποκλιμακωθεί περαιτέρω τη διετία που διανύουμε, με το Υπουργείο Οικονομικών να εκτιμά ότι το δημόσιο χρέος της χώρας, θα διαμορφωθεί σε 167,8% του ΑΕΠ το 2020 και την Ευρωπαϊκή Επιτροπή, αντίστοιχα, να αναμένει ότι ο λόγος θα μειωθεί σε 163,7% το 2020 και 155,6% το 2021.

Οι προοπτικές για τη βιωσιμότητα του ελληνικού χρέους ενισχύθηκαν το 2019, τόσο λόγω των χαρακτηριστικών του, όσο και των ακόλουθων εξελίξεων, όπως αναφέρει και ο Οργανισμός Διαχείρισης Δημοσίου Χρέους (Στρατηγική Χρηματοδότησης του Ελληνικού Δημοσίου, 2020).

• Ενισχυμένη πρόσβαση του Ελληνικού Δημοσίου στις αγορές: Τρεις φορές εντός του 2019 πραγματοποιήθηκε έξοδος στις διεθνείς χρηματοοικονομικές αγορές, µε εκδόσεις ομολόγων πενταετούς διάρκειας τον Φεβρουάριο, δεκαετούς τον Μάρτιο και επταετούς τον Ιούλιο, ύψους € 2,5 δισ. το καθένα.

Σημειώνεται ότι για την έκδοση του δεκαετούς ομολόγου του Μαρτίου πραγματοποιήθηκε επανέκδοση τον Οκτώβριο του 2019, αντλώντας επιπλέον κεφάλαια € 1,5 δισ.

Επιπροσθέτως, με αφορμή την αναβάθμιση της χώρας μας από τον οίκο αξιολόγησης Fitch, το ελληνικό δημόσιο προχώρησε σε νέα έκδοση ομολόγου, δεκαπενταετούς διάρκειας, με σκοπό τη βελτίωση του profile του δημοσίου χρέους, έτι περαιτέρω.

Συγκεκριμένα, μέσω της νέας έκδοσης, αντλήθηκαν συνολικά €2,5 δισ., ενώ οι συνολικές προσφορές άγγιξαν τα €19 δισ.

Η απόδοση διαμορφώθηκε σε 1,91%, η οποία αντιπροσωπεύει το ιστορικά χαμηλότερο κόστος δανεισμού, για έκδοση τόσο μεγάλης διάρκειας.

Τα μηνύματα από τη νέα έκδοση είναι ιδιαίτερα θετικά, καθώς η μεγάλη ανταπόκριση των επενδυτών αποτελεί έμπρακτη απόδειξη της αυξανόμενης εμπιστοσύνης στην ελληνική οικονομία, για την εξυπηρέτηση των δανειακών υποχρεώσεων, σε ορίζοντα δεκαπενταετίας.

• Αξιοσημείωτη μείωση του κόστους δανεισμού: Η απόδοση του δεκαετούς ομολόγου του ελληνικού δημοσίου, διαμορφώθηκε σε 1,47% στο τέλος του 2019, από 4,4% στην αρχή του έτους, ενώ στο ίδιο διάστημα, η διαφορά της απόδοσής του (spread), σε σύγκριση με το δεκαετές κρατικό ομόλογο της Γερµανίας, υποχώρησε κατά 250 μονάδες βάσης.

Παράλληλα, στο τελευταίο τρίμηνο του έτους το ελληνικό δημόσιο εξέδωσε έντοκα γραμμάτια, διάρκειας 13 και 26 εβδομάδων, με αρνητικές αποδόσεις.

• Αναβάθμιση του αξιογράφου της Ελληνικής Δημοκρατίας: Η πιστοληπτική ικανότητα της Ελλάδας αναβαθμίστηκε τον Μάρτιο του 2019 από τον οίκο Moody’s (B1) και τον Οκτώβριο από την Standard & Poor’s (BB-), ενώ ο οίκος Fitch προχώρησε σε νέα αναβάθμιση του αξιόχρεου της Ελλάδας την προηγούμενη εβδομάδα (BB). Η χώρα μας εξακολουθεί, ωστόσο, να παραµένει τρεις βαθμίδες (κατά μέσο όρο), κάτω από το επίπεδο της επενδυτικής βαθµίδας (investment grade).

• Μεταβολή του μίγματος των κατόχων ελληνικών κρατικών ομολόγων: Η επενδυτική βάση διευρύνθηκε, ενώ, παράλληλα, ενισχύθηκε η παρουσία μακροπρόθεσμων επενδυτών, κυρίως ασφαλιστικών εταιριών και συνταξιοδοτικών ταμείων, γεγονός που περιορίζει τον κίνδυνο αναχρηματοδότησης του χρέους.

Παράλληλα, διατηρούνται ορισμένα ευνοϊκά χαρακτηριστικά του ελληνικού δημοσίου χρέους, όπως έχουμε ήδη αναλύσει στο Εβδομαδιαίο Δελτίο της 11.7.2019.

Συγκεκριμένα, σημειώνεται ότι το 81% αυτού διακρατείται από πιστωτές του «επίσημου» τομέα, γεγονός που συνεπάγεται σχετικά μικρή προσφορά τίτλων σε σχέση με την τεράστια ζήτηση που σχηματίζεται σε ένα διεθνές περιβάλλον αρνητικών επιτοκίων, ενώ παράλληλα, περιορίζεται ο κίνδυνος κερδοσκοπίας και κατ’ επέκταση μελλοντικής αύξησης του χρέους της χώρας, μέσω απρόβλεπτης αύξησης των αποδόσεων.

Επιπλέον, το 90% του χρέους αποτελείται, πλέον, από δάνεια σταθερού επιτοκίου, κάτι που επίσης προστατεύει το ύψος του δημοσίου χρέους από ενδεχόμενη μεταβλητότητα των επιτοκίων στο μέλλον.

Επιπλέον, η μακρά διάρκεια του ελληνικού δημοσίου χρέους είναι θετικό χαρακτηριστικό αυτού, καθώς περιορίζεται και ο κίνδυνος αναχρηματοδότησης.

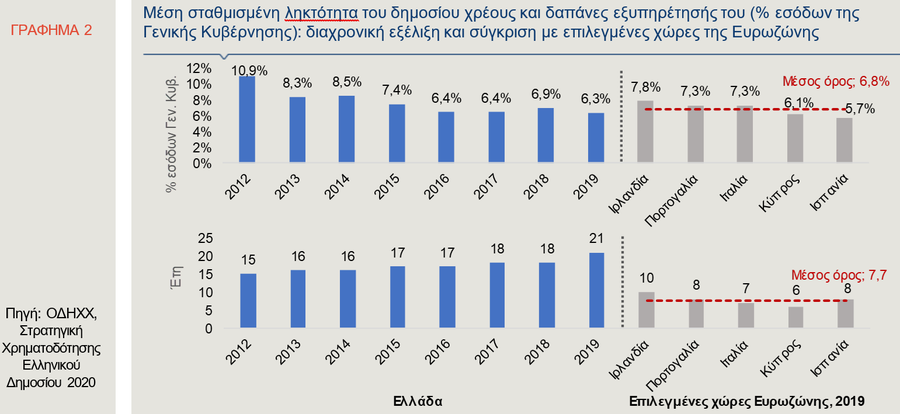

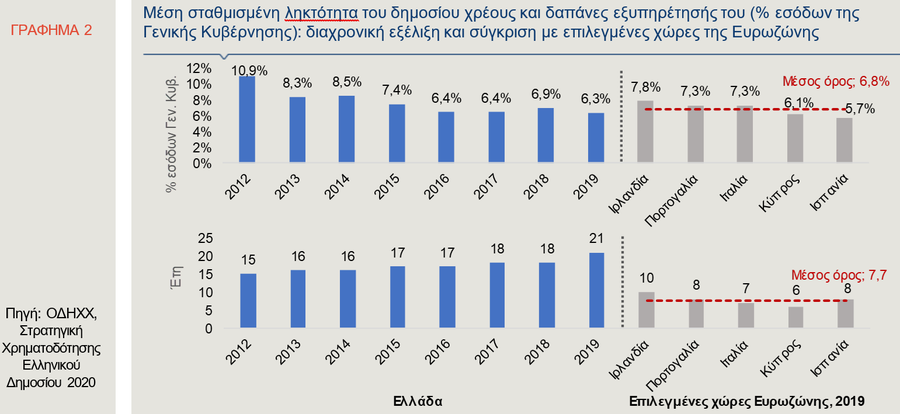

Συγκεκριμένα, όπως παρατηρείται στο Γράφημα 2(α), η μέση σταθμισμένη ληκτότητα (maturity) του δημοσίου χρέους ανήλθε το 2018 σε 18 έτη, ενώ το 2019, εκτιμάται σε περίπου 21 έτη, υπερβαίνοντας σημαντικά τις αντίστοιχες ληκτότητες του χρέους χωρών της Ευρωζώνης, οι οποίες, όπως και η Ελλάδα, υλοποίησαν προγράμματα δημοσιονομικής προσαρμογής εντός της τελευταίας δεκαετίας.

Παράλληλα, το τελευταίο τρίμηνο του 2019, μειώθηκε και το συνολικό ύψος των εντόκων γραμματίων σε κυκλοφορία, σε €12,6 δισ., από €14,8 δισ. το προηγούμενο τρίμηνο, ενώ προγραμματίζεται περαιτέρω μείωση κατά €4,4 δισ. το 2020.

Τούτο επίσης σημαίνει τη μείωση του κινδύνου αναχρηματοδότησης βραχυπρόθεσμα, ενώ θα επιτρέψει νέα έξοδο στις αγορές, μέσω έκδοσης ομολόγων μεγαλύτερης διάρκειας.

Επιπροσθέτως, η βελτιωμένη ικανότητα του ελληνικού δημοσίου να ανταποκριθεί στις ανάγκες εξυπηρέτησης του δημοσίου χρέους αποτυπώνεται στο Γράφημα 2(β).

Συγκεκριμένα, στο εν λόγω γράφημα απεικονίζεται ο λόγος των πληρωμών των τόκων του δημοσίου χρέους, προς τα έσοδα της Γενικής Κυβέρνησης (affordability ratio), o οποίος βαίνει μειούμενος από το 2012 και διαμορφώθηκε στο 6,3% το 2019.

Αξιοσημείωτο επίσης είναι ότι το ποσοστό αυτό είναι χαμηλότερο από το μέσο όρο των επιλεγμένων χωρών της Ευρωζώνης.

Ένας σημαντικός παράγοντας, ο οποίος αναμένεται να ενισχύσει τις προοπτικές της βιωσιμότητας του ελληνικού χρέους, είναι η αναβάθμιση του αξιόχρεου της χώρας και η επίτευξη της επενδυτικής βαθμίδας.

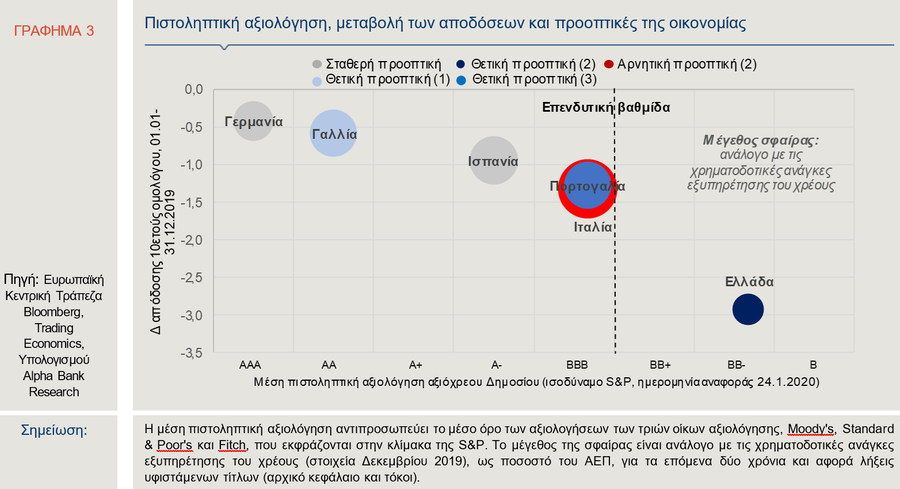

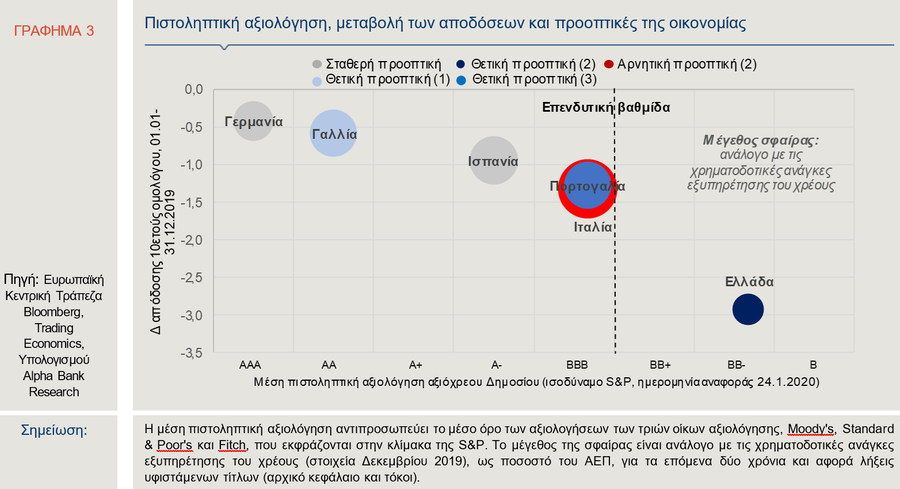

Στο Γράφημα 3 απεικονίζεται η σχέση της μεταβολής της απόδοσης του δεκαετούς ομολόγου και της μέσης πιστοληπτικής αξιολόγησης του αξιόχρεου, για επιλεγμένες χώρες της Ευρωζώνης.

Επιπλέον, στο γράφημα, απεικονίζονται οι χρηματοδοτικές ανάγκες εξυπηρέτησης του χρέους για τα επόμενα δύο χρόνια, ως ποσοστό του ΑΕΠ, οι οποίες είναι ανάλογες του μεγέθους της σφαίρας.

Όπως παρατηρείται, αν και η χώρα μας έχει την χαμηλότερη πιστοληπτική διαβάθμιση μεταξύ των επιλεγμένων χωρών, η απόδοση του δεκαετούς ομολόγου της σημείωσε τη μεγαλύτερη πτώση εντός του 2019, ενώ και οι χρηματοδοτικές ανάγκες για τα επόμενα δύο χρόνια είναι μικρότερες, σε σύγκριση με τις υπόλοιπες χώρες.

Τέλος, η Ελλάδα έχει λάβει ήδη δύο θετικές αξιολογήσεις για τις προοπτικές της οικονομίας, μία εντός του 2019 και μία εντός του 2020, γεγονός που συνεπάγεται ότι είναι πιθανή περαιτέρω αναβάθμιση του αξιόχρεου της χώρας (μπλε χρώμα σφαίρας).

Βιωσιμότητα Δημοσίου Χρέους και Μεγέθυνση σε Μακροχρόνιο Ορίζοντα:

Πόσο αλλάζει τα δεδομένα το νέο φορολογικό πλαίσιο και η ανάληψη της ιδιοκτησίας των μεταρρυθμίσεων;

Μπορεί μία εκλογίκευση των δημοσιονομικών στόχων να ενισχύσει τη βιωσιμότητα του χρέους και με ποιες προϋποθέσεις;

Γιατί μέχρι σήμερα οι αναλύσεις βιωσιμότητας του χρέους υποθέτουν χαμηλό μακροχρόνιο ρυθμό οικονομικής μεγέθυνσης;

Η παραδοχή για ισχνή μακροχρόνια μεγέθυνση της οικονομικής δραστηριότητας, η οποία ενσωματώνεται στις αναλύσεις βιωσιμότητας χρέους που διεξάγουν οι διεθνείς οργανισμοί, της τάξεως του 1%, αποδίδεται στις δυσμενείς δημογραφικές προοπτικές και στην αναιμική μεγέθυνση της παραγωγικότητας της εργασίας σε μακροχρόνιο ορίζοντα.

Οι δυσμενείς δημογραφικές προοπτικές της ελληνικής οικονομίας οφείλονται αφενός στη συρρίκνωση του πληθυσμού λόγω του χαμηλού δείκτη γονιμότητας και, αφετέρου, στη σταδιακή γήρανση του πληθυσμού.

Αμφότερες οι τάσεις αυτές οδηγούν σε μείωση του εργατικού δυναμικού.

Σύμφωνα με στοιχεία από την Έκθεση “World Population Prospects 2019” του Οργανισμού Ηνωμένων Εθνών, ο συνολικός πληθυσμός της χώρας προβλέπεται ότι θα μειωθεί κατά 21,2%, από 10,7 εκ. το 2015, σε 8,4 εκ. το 2060, ενώ ο ενεργός πληθυσμός της χώρας (πληθυσμός ηλικίας 15-64 ετών) εκτιμάται ότι θα μειωθεί έτι περαιτέρω, κατά 36,6%, από 6,9 εκ. το 2015, σε 4,4 εκ. το 2060.

Το γεγονός αυτό αποτυπώνεται και στη ραγδαία αύξηση του λόγου εξάρτησης ηλικιωμένων (ηλικίας 65 ετών και άνω) προς τον οικονομικά ενεργό πληθυσμό (ηλικίας 15-64), ο οποίος, σύμφωνα με στοιχεία της Ευρωπαϊκής Επιτροπής, αναμένεται να αυξηθεί από 34,1 το 2018 σε 61 το 2060.

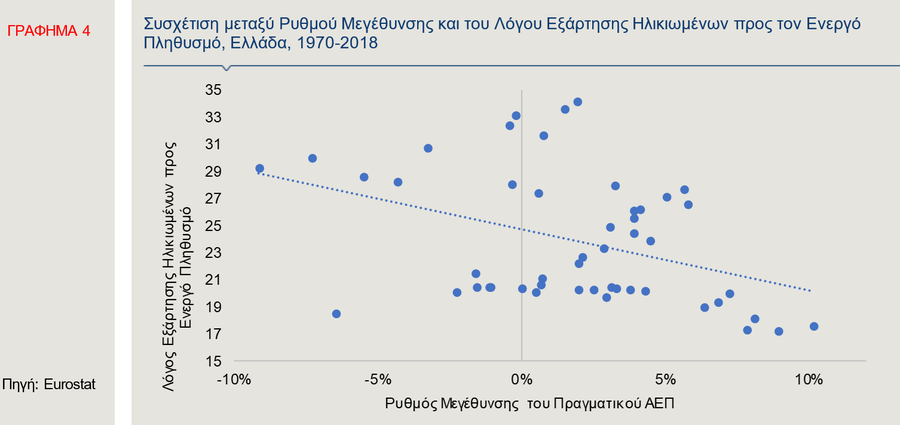

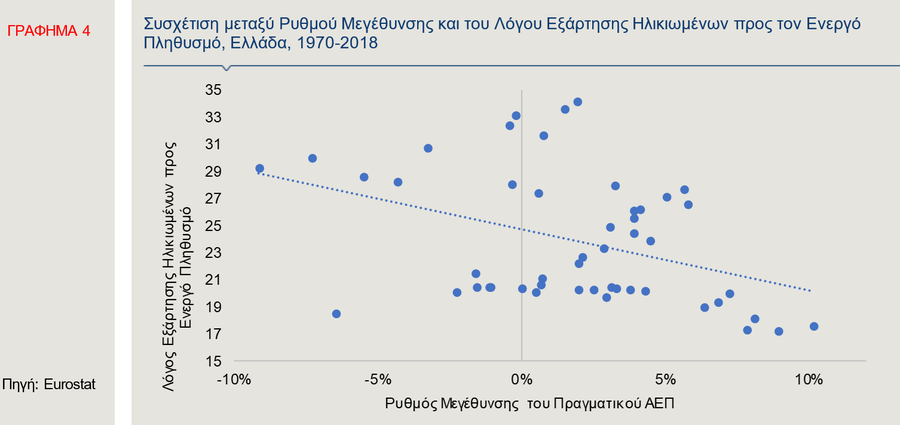

Το Γράφημα 4 παρουσιάζει την αρνητική μακροχρόνια σχέση μεταξύ του λόγου εξάρτησης ηλικιωμένων προς τον ενεργό πληθυσμό και του ρυθμού μεγέθυνσης του πραγματικού ΑΕΠ για την Ελλάδα, την περίοδο 1970-2018.

Η σταδιακή γήρανση του πληθυσμού αναμένεται να επιβαρύνει σημαντικά τα δημόσια οικονομικά, αυξάνοντας τις δημόσιες δαπάνες για παροχή συντάξεων, καθώς επίσης και τις δαπάνες για υγειονομική περίθαλψη.

Το γεγονός αυτό, σε συνδυασμό με τη μείωση του οικονομικά ενεργού πληθυσμού, ενδέχεται να έχει αρνητικό αντίκτυπο στην αναπτυξιακή δυναμική της ελληνικής οικονομίας μακροχρόνια.

Στην κατεύθυνση αυτή κυρίως συμβάλλει η δυναμική του δείκτη γονιμότητας.

Παρά το γεγονός πως ο δείκτης γονιμότητας αναμένεται να αυξηθεί σε 1,53 το 2060 από 1,35 το 2018, ωστόσο, θεωρείται σχετικά χαμηλός, καθώς οι νέες γεννήσεις δεν επαρκούν να αντισταθμίσουν τη μείωση του πληθυσμού.

Μπορεί - μία μόνιμη και κυρίως αξιόπιστη - μεταβολή του μίγματος δημοσιονομικής πολιτικής να αλλάξει τις παραδοχές για την πορεία του δυνητικού ΑΕΠ;

H ανάκαμψη της εγχώριας οικονομικής δραστηριότητας αναμένεται να επιταχυνθεί περαιτέρω στο βραχυχρόνιο ορίζοντα, στηριζόμενη στην αλλαγή του μίγματος δημοσιονομικής πολιτικής προς πολιτικές φιλικότερες προς την ανάπτυξη (για παράδειγμα, η αναδιάρθρωση της φορολογίας εισοδήματος των φυσικών προσώπων και η μείωση του φορολογικού συντελεστή εισοδήματος των επιχειρήσεων) και σε διαρθρωτικές μεταρρυθμίσεις, οι οποίες αναμένεται να δημιουργήσουν ένα ευνοϊκότερο περιβάλλον, για την επιτάχυνση των επενδυτικών σχεδίων.

Η συνεισφορά των επενδύσεων στην επιτάχυνση του ρυθμού οικονομικής μεγέθυνσης, τα έτη 2020 και 2021, είναι κεφαλαιώδους σημασίας, καθώς ενδέχεται να θέσει τις βάσεις για την τόνωση της μακροχρόνιας αναπτυξιακής δυναμικής της ελληνικής οικονομίας, μέσω της ενίσχυσης της παραγωγικότητας της εργασίας, αντισταθμίζοντας τις δυσμενείς μελλοντικές δημογραφικές εξελίξεις.

Η ασθενής συμβολή της παραγωγικότητας της εργασίας κατά την περίοδο της οικονομικής κρίσης, ήταν αποτέλεσμα της ραγδαίας πτώσης των επενδύσεων, γεγονός που οδήγησε στην απομείωση του αποθέματος κεφαλαίου στην οικονομία, καθώς ο συντελεστής απόσβεσης υπερέβαινε το σχηματισμό παγίου κεφαλαίου.

Ωστόσο, η ενίσχυση των επενδύσεων, τα επόμενα έτη, αναμένεται να δημιουργήσει τις συνθήκες, ώστε ο παραγωγικός συντελεστής της εργασίας να αλληλοεπιδρά με υψηλότερης ποιότητας κεφάλαιο στην παραγωγική διαδικασία, το οποίο θα έχει ανανεωθεί επαρκώς και θα ενσωματώνει τη νέα τεχνολογία και τις καινοτομίες, αυξάνοντας την παραγωγικότητα της εργασίας, σε μεσοχρόνιο και μακροχρόνιο ορίζοντα και κατ’ επέκταση, τις εκτιμήσεις για υψηλότερη μακροχρόνια μεγέθυνση.

Η διεύρυνση του δημοσιονομικού χώρου μέσω εξορθολογισμού των δημοσιονομικών στόχων, σε συμφωνία με τους ευρωπαίους εταίρους μπορεί να οδηγήσει σε ένα «ενάρετο κύκλο υψηλότερης ανάπτυξης - βιώσιμου χρέους», υπό την προϋπόθεση ότι ο νέος δημοσιονομικός χώρος καλύπτεται με αύξηση των δημοσίων επενδύσεων.

Οι τελευταίες έχουν ισχυρό πολλαπλασιαστικό αποτέλεσμα στην οικονομική δραστηριότητα.

Η επίτευξη υψηλών ρυθμών μεγέθυνσης τα επόμενα έτη μέσω της ενίσχυσης των επενδύσεων, αναμένεται να επιδράσει θετικά στην βιωσιμότητα του δημοσίου χρέους, καθώς η επίπτωση της αύξησης του ΑΕΠ αναμένεται να είναι μεγαλύτερη από την επίπτωση μιας μείωσης του ονομαστικού χρέους μέσω της επίτευξης πρωτογενών πλεονασμάτων.

Αυτό οφείλεται στο γεγονός πως, αφενός, οι υψηλοί ρυθμοί μεγέθυνσης και ο τρόπος που αυτοί επιτυγχάνονται (μέσω των παραγωγικών επενδύσεων) αυξάνουν το ΑΕΠ μακροχρόνια, μέσω της ενίσχυσης της παραγωγικότητας της εργασίας, και αφετέρου, ο συνδυασμός χαμηλών επιτοκίων (κόστος δανεισμού) και υψηλών ρυθμών μεγέθυνσης επιδρά μειωτικά στην εξέλιξη του χρέους (snowball effect).

Το γεγονός αυτό αναμένεται να ανοίξει το δρόμο για μια ενδεχόμενη μείωση των στόχων του πρωτογενούς πλεονάσματος, δημιουργώντας τον απαραίτητο δημοσιονομικό χώρο για άσκηση επεκτατικής πολιτικής, μέσω της πλήρους εφαρμογής και της περαιτέρω ενίσχυσης του Προγράμματος Δημοσίων Επενδύσεων, το οποίο, με τη σειρά του, αναμένεται να ενισχύσει ακόμα περισσότερο τους ρυθμούς οικονομικής μεγέθυνσης.

Με αυτό τον τρόπο, αναμένεται να δημιουργηθεί ένας ενάρετος κύκλος επενδύσεων, μεγέθυνσης και μείωσης του δημοσίου χρέους. Επιπλέον, σημαντική ώθηση στις επενδύσεις αναμένεται να έχει και η αξιοποίηση των κερδών από τα ελληνικά ομόλογα που έχουν στην κατοχή τους οι κεντρικές τράπεζες και η ΕΚΤ (ANFAs και SMPs), με σκοπό την πλήρη εκτέλεση του Προγράμματος Δημοσίων Επενδύσεων.

www.bankingnews.gr

Πρώτον, την ανακούφιση της μισθωτής μεσαίας τάξης, τα εισοδήματα της οποίας συμπιέστηκαν στη διάρκεια της κρίσης, μέσω μέτρων όπως η μείωση των ασφαλιστικών εισφορών και της εισφοράς αλληλεγγύης, καθώς και η περαιτέρω μείωση του φόρου στην ακίνητη περιουσία.

Δεύτερον, την στήριξη των πυλώνων ισχύος της χώρας, υπό το φως των γεωπολιτικών εξελίξεων στην ευρύτερη περιοχή της Ανατολικής Μεσογείου.

Η διαφαινόμενη χρήση των κερδών των ευρωπαϊκών τραπεζών ANFA και SMPs για επενδυτικούς σκοπούς, συνιστά μία σημαντική εξέλιξη στην κατεύθυνση δημιουργίας δημοσιονομικού χώρου.

Παράλληλα, οι διεθνείς χρηματοοικονομικές εξελίξεις, σε συνδυασμό με το υπό διαμόρφωση νέο profile του ελληνικού δημοσίου χρέους και την εμπιστοσύνη που επιδεικνύουν οι αγορές στην αναπτυξιακή προοπτική του νέου μίγματος δημοσιονομικής πολιτικής, συνιστούν μία μεγάλη ευκαιρία.

Και τούτο διότι, μεταβάλλουν άρδην τις τιμές των βασικών παραμέτρων αξιολόγησης του κινδύνου χώρας (sovereign risk) και της ανάλυσης βιωσιμότητας του δημοσίου χρέους, αλλάζοντας σημαντικά τους όρους της συζήτησης, γύρω από τους ενδεδειγμένους στόχους για το ύψος των πρωτογενών πλεονασμάτων στο μέλλον.

Η πρόσφατη ανάλυση για την βιωσιμότητα του δημοσίου χρέους, της Ευρωπαϊκής Επιτροπής, εδράζεται σε ορισμένες παραδοχές: (α) στη δέσμευση για την επίτευξη πρωτογενών πλεονασμάτων ύψους 3,5% του ΑΕΠ έως το 2022 και 2,2% του ΑΕΠ, κατά μέσο όρο, στο μακρύ χρονικό ορίζοντα μέχρι το 2060, (β) στην επίτευξη ρυθμών μεγέθυνσης, ελαφρώς υψηλότερων του 2% ετησίως, τη διετία 2020-2021 και (γ) στην υπόθεση για σχετικά χαμηλό μακροχρόνιο ρυθμό ανάπτυξης της οικονομίας, της τάξης του 1%.

Με βάση τις ανωτέρω υποθέσεις, η Ευρωπαϊκή Επιτροπή (Debt Sustainability Monitor, Ιανουάριος 2020) εκτιμά ότι ο λόγος χρέους προς ΑΕΠ θα παραμείνει σε τροχιά σταδιακής αποκλιμάκωσης, φθάνοντας σε 111,9% του ΑΕΠ το 2030 (Γράφημα 1), ενώ προβλέπει ότι θα μειωθεί κάτω από 100% του ΑΕΠ από το 2041 και έπειτα.

Παράλληλα, οι ακαθάριστες χρηματοδοτικές ανάγκες του ελληνικού δημοσίου, ως ποσοστό του ΑΕΠ, αναμένεται να παραμείνουν κάτω από το ετήσιο όριο του 15% μεσοπρόθεσμα και 20% μακροπρόθεσμα, καθιστώντας το χρέος βιώσιμο.

Πόσο όμως επηρεάζεται η βιωσιμότητα του ελληνικού χρέους, εάν λάβουμε υπόψη το νέο του profile, όπως πλέον διαμορφώνεται και την αναθεώρηση επί τα βελτίω ορισμένων βασικών παραμέτρων, όπως για παράδειγμα, ο ρυθμός μεγέθυνσης της ελληνικής οικονομίας, η μεγάλη βελτίωση στα περιθώρια απόδοσης των ελληνικών κρατικών τίτλων και τέλος η αποπληρωμή σημαντικού μέρους των δανείων του Διεθνούς Νομισματικού Ταμείου;

Σε ποιο βαθμό η παρατηρούμενη μείωση του κινδύνου χώρας αντανακλά την εκτίμηση του επενδυτικού κοινού ότι τα πρωτογενή πλεονάσματα που απαιτούνται για τη σταδιακή αποκλιμάκωση της αναλογίας του χρέους προς το ΑΕΠ, είναι μικρότερα και καθίστανται πολιτικώς περισσότερο εφικτά, απομακρύνοντας την πιθανότητα της αθέτησης υποχρεώσεων στο μέλλον;

Ο εξορθολογισμός των δημοσιονομικών στόχων, δηλαδή η προσαρμογή τους στα νέα δεδομένα, δρα μειωτικά προς το λόγο χρέους προς ΑΕΠ, στην περίπτωση που ο δημιουργούμενος δημοσιονομικός χώρος αξιοποιείται για την ενίσχυση των επενδυτικών δαπανών, καθώς οι τελευταίες έχουν ισχυρότερο πολλαπλασιαστικό αποτέλεσμα στην οικονομική δραστηριότητα, δηλαδή στον παρονομαστή (βλέπε Πλαίσιο V.2, “Οι δημόσιες επενδύσεις ως προϋπόθεση διατηρήσιμης ανάπτυξης της ελληνικής οικονομίας», Νομισματική Πολιτική, Τράπεζα της Ελλάδος, Ιούλιος 2019, Εβδομαδιαίο Δελτίο 9.2.2018).

Στο παρόν δελτίο αναλύονται (α) τα στοιχεία του profile του δημοσίου χρέους, όπως έχει διαμορφωθεί στο τέλος του 2019, τα οποία ευνοούν τον εξορθολογισμό των δημοσιονομικών στόχων, και (β) η σύνδεση του ρυθμού οικονομικής μεγέθυνσης, τόσο σε βραχυχρόνιο όσο και σε μακροχρόνιο ορίζοντα, με τη βιωσιμότητα του δημοσίου χρέους.

Το profile του ελληνικού Δημοσίου Χρέους - Τι μας παρέδωσε το 2019

Ο λόγος του χρέους προς το Ακαθάριστο Εγχώριο Προϊόν, ανήλθε στο υψηλότερο ιστορικά επίπεδο το 2018 (181,2%), ενώ, φαίνεται ότι έχει εισέλθει σε καθοδική τροχιά.

Συγκεκριμένα, σύμφωνα με τις εκτιμήσεις του Υπουργείου Οικονομικών αλλά και της Ευρωπαϊκής Επιτροπής, αναμένεται να διαμορφωθεί χαμηλότερα το 2019 (Κρατικός Προϋπολογισμός: 173,3%, Ε. Επιτροπή: 172%) και να αποκλιμακωθεί περαιτέρω τη διετία που διανύουμε, με το Υπουργείο Οικονομικών να εκτιμά ότι το δημόσιο χρέος της χώρας, θα διαμορφωθεί σε 167,8% του ΑΕΠ το 2020 και την Ευρωπαϊκή Επιτροπή, αντίστοιχα, να αναμένει ότι ο λόγος θα μειωθεί σε 163,7% το 2020 και 155,6% το 2021.

Οι προοπτικές για τη βιωσιμότητα του ελληνικού χρέους ενισχύθηκαν το 2019, τόσο λόγω των χαρακτηριστικών του, όσο και των ακόλουθων εξελίξεων, όπως αναφέρει και ο Οργανισμός Διαχείρισης Δημοσίου Χρέους (Στρατηγική Χρηματοδότησης του Ελληνικού Δημοσίου, 2020).

• Ενισχυμένη πρόσβαση του Ελληνικού Δημοσίου στις αγορές: Τρεις φορές εντός του 2019 πραγματοποιήθηκε έξοδος στις διεθνείς χρηματοοικονομικές αγορές, µε εκδόσεις ομολόγων πενταετούς διάρκειας τον Φεβρουάριο, δεκαετούς τον Μάρτιο και επταετούς τον Ιούλιο, ύψους € 2,5 δισ. το καθένα.

Σημειώνεται ότι για την έκδοση του δεκαετούς ομολόγου του Μαρτίου πραγματοποιήθηκε επανέκδοση τον Οκτώβριο του 2019, αντλώντας επιπλέον κεφάλαια € 1,5 δισ.

Επιπροσθέτως, με αφορμή την αναβάθμιση της χώρας μας από τον οίκο αξιολόγησης Fitch, το ελληνικό δημόσιο προχώρησε σε νέα έκδοση ομολόγου, δεκαπενταετούς διάρκειας, με σκοπό τη βελτίωση του profile του δημοσίου χρέους, έτι περαιτέρω.

Συγκεκριμένα, μέσω της νέας έκδοσης, αντλήθηκαν συνολικά €2,5 δισ., ενώ οι συνολικές προσφορές άγγιξαν τα €19 δισ.

Η απόδοση διαμορφώθηκε σε 1,91%, η οποία αντιπροσωπεύει το ιστορικά χαμηλότερο κόστος δανεισμού, για έκδοση τόσο μεγάλης διάρκειας.

Τα μηνύματα από τη νέα έκδοση είναι ιδιαίτερα θετικά, καθώς η μεγάλη ανταπόκριση των επενδυτών αποτελεί έμπρακτη απόδειξη της αυξανόμενης εμπιστοσύνης στην ελληνική οικονομία, για την εξυπηρέτηση των δανειακών υποχρεώσεων, σε ορίζοντα δεκαπενταετίας.

• Αξιοσημείωτη μείωση του κόστους δανεισμού: Η απόδοση του δεκαετούς ομολόγου του ελληνικού δημοσίου, διαμορφώθηκε σε 1,47% στο τέλος του 2019, από 4,4% στην αρχή του έτους, ενώ στο ίδιο διάστημα, η διαφορά της απόδοσής του (spread), σε σύγκριση με το δεκαετές κρατικό ομόλογο της Γερµανίας, υποχώρησε κατά 250 μονάδες βάσης.

Παράλληλα, στο τελευταίο τρίμηνο του έτους το ελληνικό δημόσιο εξέδωσε έντοκα γραμμάτια, διάρκειας 13 και 26 εβδομάδων, με αρνητικές αποδόσεις.

• Αναβάθμιση του αξιογράφου της Ελληνικής Δημοκρατίας: Η πιστοληπτική ικανότητα της Ελλάδας αναβαθμίστηκε τον Μάρτιο του 2019 από τον οίκο Moody’s (B1) και τον Οκτώβριο από την Standard & Poor’s (BB-), ενώ ο οίκος Fitch προχώρησε σε νέα αναβάθμιση του αξιόχρεου της Ελλάδας την προηγούμενη εβδομάδα (BB). Η χώρα μας εξακολουθεί, ωστόσο, να παραµένει τρεις βαθμίδες (κατά μέσο όρο), κάτω από το επίπεδο της επενδυτικής βαθµίδας (investment grade).

• Μεταβολή του μίγματος των κατόχων ελληνικών κρατικών ομολόγων: Η επενδυτική βάση διευρύνθηκε, ενώ, παράλληλα, ενισχύθηκε η παρουσία μακροπρόθεσμων επενδυτών, κυρίως ασφαλιστικών εταιριών και συνταξιοδοτικών ταμείων, γεγονός που περιορίζει τον κίνδυνο αναχρηματοδότησης του χρέους.

Παράλληλα, διατηρούνται ορισμένα ευνοϊκά χαρακτηριστικά του ελληνικού δημοσίου χρέους, όπως έχουμε ήδη αναλύσει στο Εβδομαδιαίο Δελτίο της 11.7.2019.

Συγκεκριμένα, σημειώνεται ότι το 81% αυτού διακρατείται από πιστωτές του «επίσημου» τομέα, γεγονός που συνεπάγεται σχετικά μικρή προσφορά τίτλων σε σχέση με την τεράστια ζήτηση που σχηματίζεται σε ένα διεθνές περιβάλλον αρνητικών επιτοκίων, ενώ παράλληλα, περιορίζεται ο κίνδυνος κερδοσκοπίας και κατ’ επέκταση μελλοντικής αύξησης του χρέους της χώρας, μέσω απρόβλεπτης αύξησης των αποδόσεων.

Επιπλέον, το 90% του χρέους αποτελείται, πλέον, από δάνεια σταθερού επιτοκίου, κάτι που επίσης προστατεύει το ύψος του δημοσίου χρέους από ενδεχόμενη μεταβλητότητα των επιτοκίων στο μέλλον.

Επιπλέον, η μακρά διάρκεια του ελληνικού δημοσίου χρέους είναι θετικό χαρακτηριστικό αυτού, καθώς περιορίζεται και ο κίνδυνος αναχρηματοδότησης.

Συγκεκριμένα, όπως παρατηρείται στο Γράφημα 2(α), η μέση σταθμισμένη ληκτότητα (maturity) του δημοσίου χρέους ανήλθε το 2018 σε 18 έτη, ενώ το 2019, εκτιμάται σε περίπου 21 έτη, υπερβαίνοντας σημαντικά τις αντίστοιχες ληκτότητες του χρέους χωρών της Ευρωζώνης, οι οποίες, όπως και η Ελλάδα, υλοποίησαν προγράμματα δημοσιονομικής προσαρμογής εντός της τελευταίας δεκαετίας.

Παράλληλα, το τελευταίο τρίμηνο του 2019, μειώθηκε και το συνολικό ύψος των εντόκων γραμματίων σε κυκλοφορία, σε €12,6 δισ., από €14,8 δισ. το προηγούμενο τρίμηνο, ενώ προγραμματίζεται περαιτέρω μείωση κατά €4,4 δισ. το 2020.

Τούτο επίσης σημαίνει τη μείωση του κινδύνου αναχρηματοδότησης βραχυπρόθεσμα, ενώ θα επιτρέψει νέα έξοδο στις αγορές, μέσω έκδοσης ομολόγων μεγαλύτερης διάρκειας.

Επιπροσθέτως, η βελτιωμένη ικανότητα του ελληνικού δημοσίου να ανταποκριθεί στις ανάγκες εξυπηρέτησης του δημοσίου χρέους αποτυπώνεται στο Γράφημα 2(β).

Συγκεκριμένα, στο εν λόγω γράφημα απεικονίζεται ο λόγος των πληρωμών των τόκων του δημοσίου χρέους, προς τα έσοδα της Γενικής Κυβέρνησης (affordability ratio), o οποίος βαίνει μειούμενος από το 2012 και διαμορφώθηκε στο 6,3% το 2019.

Αξιοσημείωτο επίσης είναι ότι το ποσοστό αυτό είναι χαμηλότερο από το μέσο όρο των επιλεγμένων χωρών της Ευρωζώνης.

Ένας σημαντικός παράγοντας, ο οποίος αναμένεται να ενισχύσει τις προοπτικές της βιωσιμότητας του ελληνικού χρέους, είναι η αναβάθμιση του αξιόχρεου της χώρας και η επίτευξη της επενδυτικής βαθμίδας.

Στο Γράφημα 3 απεικονίζεται η σχέση της μεταβολής της απόδοσης του δεκαετούς ομολόγου και της μέσης πιστοληπτικής αξιολόγησης του αξιόχρεου, για επιλεγμένες χώρες της Ευρωζώνης.

Επιπλέον, στο γράφημα, απεικονίζονται οι χρηματοδοτικές ανάγκες εξυπηρέτησης του χρέους για τα επόμενα δύο χρόνια, ως ποσοστό του ΑΕΠ, οι οποίες είναι ανάλογες του μεγέθους της σφαίρας.

Όπως παρατηρείται, αν και η χώρα μας έχει την χαμηλότερη πιστοληπτική διαβάθμιση μεταξύ των επιλεγμένων χωρών, η απόδοση του δεκαετούς ομολόγου της σημείωσε τη μεγαλύτερη πτώση εντός του 2019, ενώ και οι χρηματοδοτικές ανάγκες για τα επόμενα δύο χρόνια είναι μικρότερες, σε σύγκριση με τις υπόλοιπες χώρες.

Τέλος, η Ελλάδα έχει λάβει ήδη δύο θετικές αξιολογήσεις για τις προοπτικές της οικονομίας, μία εντός του 2019 και μία εντός του 2020, γεγονός που συνεπάγεται ότι είναι πιθανή περαιτέρω αναβάθμιση του αξιόχρεου της χώρας (μπλε χρώμα σφαίρας).

Βιωσιμότητα Δημοσίου Χρέους και Μεγέθυνση σε Μακροχρόνιο Ορίζοντα:

Πόσο αλλάζει τα δεδομένα το νέο φορολογικό πλαίσιο και η ανάληψη της ιδιοκτησίας των μεταρρυθμίσεων;

Μπορεί μία εκλογίκευση των δημοσιονομικών στόχων να ενισχύσει τη βιωσιμότητα του χρέους και με ποιες προϋποθέσεις;

Γιατί μέχρι σήμερα οι αναλύσεις βιωσιμότητας του χρέους υποθέτουν χαμηλό μακροχρόνιο ρυθμό οικονομικής μεγέθυνσης;

Η παραδοχή για ισχνή μακροχρόνια μεγέθυνση της οικονομικής δραστηριότητας, η οποία ενσωματώνεται στις αναλύσεις βιωσιμότητας χρέους που διεξάγουν οι διεθνείς οργανισμοί, της τάξεως του 1%, αποδίδεται στις δυσμενείς δημογραφικές προοπτικές και στην αναιμική μεγέθυνση της παραγωγικότητας της εργασίας σε μακροχρόνιο ορίζοντα.

Οι δυσμενείς δημογραφικές προοπτικές της ελληνικής οικονομίας οφείλονται αφενός στη συρρίκνωση του πληθυσμού λόγω του χαμηλού δείκτη γονιμότητας και, αφετέρου, στη σταδιακή γήρανση του πληθυσμού.

Αμφότερες οι τάσεις αυτές οδηγούν σε μείωση του εργατικού δυναμικού.

Σύμφωνα με στοιχεία από την Έκθεση “World Population Prospects 2019” του Οργανισμού Ηνωμένων Εθνών, ο συνολικός πληθυσμός της χώρας προβλέπεται ότι θα μειωθεί κατά 21,2%, από 10,7 εκ. το 2015, σε 8,4 εκ. το 2060, ενώ ο ενεργός πληθυσμός της χώρας (πληθυσμός ηλικίας 15-64 ετών) εκτιμάται ότι θα μειωθεί έτι περαιτέρω, κατά 36,6%, από 6,9 εκ. το 2015, σε 4,4 εκ. το 2060.

Το γεγονός αυτό αποτυπώνεται και στη ραγδαία αύξηση του λόγου εξάρτησης ηλικιωμένων (ηλικίας 65 ετών και άνω) προς τον οικονομικά ενεργό πληθυσμό (ηλικίας 15-64), ο οποίος, σύμφωνα με στοιχεία της Ευρωπαϊκής Επιτροπής, αναμένεται να αυξηθεί από 34,1 το 2018 σε 61 το 2060.

Το Γράφημα 4 παρουσιάζει την αρνητική μακροχρόνια σχέση μεταξύ του λόγου εξάρτησης ηλικιωμένων προς τον ενεργό πληθυσμό και του ρυθμού μεγέθυνσης του πραγματικού ΑΕΠ για την Ελλάδα, την περίοδο 1970-2018.

Η σταδιακή γήρανση του πληθυσμού αναμένεται να επιβαρύνει σημαντικά τα δημόσια οικονομικά, αυξάνοντας τις δημόσιες δαπάνες για παροχή συντάξεων, καθώς επίσης και τις δαπάνες για υγειονομική περίθαλψη.

Το γεγονός αυτό, σε συνδυασμό με τη μείωση του οικονομικά ενεργού πληθυσμού, ενδέχεται να έχει αρνητικό αντίκτυπο στην αναπτυξιακή δυναμική της ελληνικής οικονομίας μακροχρόνια.

Στην κατεύθυνση αυτή κυρίως συμβάλλει η δυναμική του δείκτη γονιμότητας.

Παρά το γεγονός πως ο δείκτης γονιμότητας αναμένεται να αυξηθεί σε 1,53 το 2060 από 1,35 το 2018, ωστόσο, θεωρείται σχετικά χαμηλός, καθώς οι νέες γεννήσεις δεν επαρκούν να αντισταθμίσουν τη μείωση του πληθυσμού.

Μπορεί - μία μόνιμη και κυρίως αξιόπιστη - μεταβολή του μίγματος δημοσιονομικής πολιτικής να αλλάξει τις παραδοχές για την πορεία του δυνητικού ΑΕΠ;

H ανάκαμψη της εγχώριας οικονομικής δραστηριότητας αναμένεται να επιταχυνθεί περαιτέρω στο βραχυχρόνιο ορίζοντα, στηριζόμενη στην αλλαγή του μίγματος δημοσιονομικής πολιτικής προς πολιτικές φιλικότερες προς την ανάπτυξη (για παράδειγμα, η αναδιάρθρωση της φορολογίας εισοδήματος των φυσικών προσώπων και η μείωση του φορολογικού συντελεστή εισοδήματος των επιχειρήσεων) και σε διαρθρωτικές μεταρρυθμίσεις, οι οποίες αναμένεται να δημιουργήσουν ένα ευνοϊκότερο περιβάλλον, για την επιτάχυνση των επενδυτικών σχεδίων.

Η συνεισφορά των επενδύσεων στην επιτάχυνση του ρυθμού οικονομικής μεγέθυνσης, τα έτη 2020 και 2021, είναι κεφαλαιώδους σημασίας, καθώς ενδέχεται να θέσει τις βάσεις για την τόνωση της μακροχρόνιας αναπτυξιακής δυναμικής της ελληνικής οικονομίας, μέσω της ενίσχυσης της παραγωγικότητας της εργασίας, αντισταθμίζοντας τις δυσμενείς μελλοντικές δημογραφικές εξελίξεις.

Η ασθενής συμβολή της παραγωγικότητας της εργασίας κατά την περίοδο της οικονομικής κρίσης, ήταν αποτέλεσμα της ραγδαίας πτώσης των επενδύσεων, γεγονός που οδήγησε στην απομείωση του αποθέματος κεφαλαίου στην οικονομία, καθώς ο συντελεστής απόσβεσης υπερέβαινε το σχηματισμό παγίου κεφαλαίου.

Ωστόσο, η ενίσχυση των επενδύσεων, τα επόμενα έτη, αναμένεται να δημιουργήσει τις συνθήκες, ώστε ο παραγωγικός συντελεστής της εργασίας να αλληλοεπιδρά με υψηλότερης ποιότητας κεφάλαιο στην παραγωγική διαδικασία, το οποίο θα έχει ανανεωθεί επαρκώς και θα ενσωματώνει τη νέα τεχνολογία και τις καινοτομίες, αυξάνοντας την παραγωγικότητα της εργασίας, σε μεσοχρόνιο και μακροχρόνιο ορίζοντα και κατ’ επέκταση, τις εκτιμήσεις για υψηλότερη μακροχρόνια μεγέθυνση.

Η διεύρυνση του δημοσιονομικού χώρου μέσω εξορθολογισμού των δημοσιονομικών στόχων, σε συμφωνία με τους ευρωπαίους εταίρους μπορεί να οδηγήσει σε ένα «ενάρετο κύκλο υψηλότερης ανάπτυξης - βιώσιμου χρέους», υπό την προϋπόθεση ότι ο νέος δημοσιονομικός χώρος καλύπτεται με αύξηση των δημοσίων επενδύσεων.

Οι τελευταίες έχουν ισχυρό πολλαπλασιαστικό αποτέλεσμα στην οικονομική δραστηριότητα.

Η επίτευξη υψηλών ρυθμών μεγέθυνσης τα επόμενα έτη μέσω της ενίσχυσης των επενδύσεων, αναμένεται να επιδράσει θετικά στην βιωσιμότητα του δημοσίου χρέους, καθώς η επίπτωση της αύξησης του ΑΕΠ αναμένεται να είναι μεγαλύτερη από την επίπτωση μιας μείωσης του ονομαστικού χρέους μέσω της επίτευξης πρωτογενών πλεονασμάτων.

Αυτό οφείλεται στο γεγονός πως, αφενός, οι υψηλοί ρυθμοί μεγέθυνσης και ο τρόπος που αυτοί επιτυγχάνονται (μέσω των παραγωγικών επενδύσεων) αυξάνουν το ΑΕΠ μακροχρόνια, μέσω της ενίσχυσης της παραγωγικότητας της εργασίας, και αφετέρου, ο συνδυασμός χαμηλών επιτοκίων (κόστος δανεισμού) και υψηλών ρυθμών μεγέθυνσης επιδρά μειωτικά στην εξέλιξη του χρέους (snowball effect).

Το γεγονός αυτό αναμένεται να ανοίξει το δρόμο για μια ενδεχόμενη μείωση των στόχων του πρωτογενούς πλεονάσματος, δημιουργώντας τον απαραίτητο δημοσιονομικό χώρο για άσκηση επεκτατικής πολιτικής, μέσω της πλήρους εφαρμογής και της περαιτέρω ενίσχυσης του Προγράμματος Δημοσίων Επενδύσεων, το οποίο, με τη σειρά του, αναμένεται να ενισχύσει ακόμα περισσότερο τους ρυθμούς οικονομικής μεγέθυνσης.

Με αυτό τον τρόπο, αναμένεται να δημιουργηθεί ένας ενάρετος κύκλος επενδύσεων, μεγέθυνσης και μείωσης του δημοσίου χρέους. Επιπλέον, σημαντική ώθηση στις επενδύσεις αναμένεται να έχει και η αξιοποίηση των κερδών από τα ελληνικά ομόλογα που έχουν στην κατοχή τους οι κεντρικές τράπεζες και η ΕΚΤ (ANFAs και SMPs), με σκοπό την πλήρη εκτέλεση του Προγράμματος Δημοσίων Επενδύσεων.

www.bankingnews.gr

Σχόλια αναγνωστών