Η πραγματικότητα πάντως είναι ότι οι επαναγορές ιδίων μετοχών δεν θα μπορέσουν να κρατήσουν για πολύ καιρό τις αγορές ζωντανές

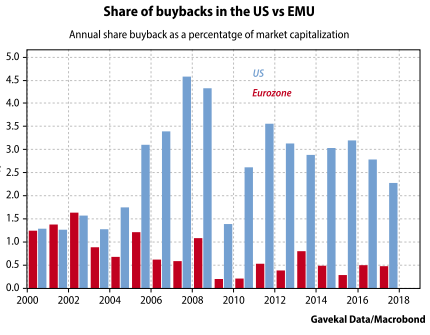

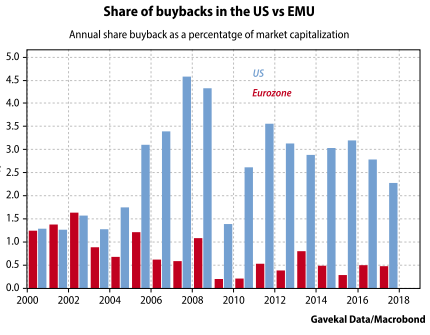

Πολλά παράδοξα συμβαίνουν στις αγορές και ειδικά στην Wall Street όπου οι εταιρίες και οι διευθύνοντες σύμβουλοι επιδίδονται σε πυρετώδεις επαναγορές ιδίων μετοχών για να στηρίξουν τις αποτιμήσεις ενώ… ταυτόχρονα αυξάνονται τα χρέη των εταιριών και επιδεινώνεται η χρηματοοικονομική τους εικόνα.

Μόνο το 2018 οι εταιρείες πλήρωσαν συνολικά 1,3 τρισεκατομμύρια δολάρια σε μερίσματα και επαναγορές ιδίων μετοχών που αποτελεί ρεκόρ ενώ για το 2019 προσεγγίζει το 1 τρισεκ. δολάρια.

Ταυτόχρονα το καθαρό χρέος προς ταμειακές ροές είναι σε υψηλό 16ετίας καθώς τα μερίσματα και οι επαναγορές ιδίων μετοχών έχουν ξεπεράσει την υπερβάλλουσα ταμειακή ροή από το 2013.

Η αύξηση του χρέους σε επικίνδυνα επίπεδα για να καταστούν δυνατές οι επαναγορές ιδίων μετοχών είναι αντίθετη με την ορθολογική εταιρική διαχείριση.

Αυτό σχεδόν σίγουρα καταστρέφει τη μακροπρόθεσμη αξία για τους μετόχους (αν και αυτό για την ώρα δεν επιβεβαιώνεται λόγω ποσοτικής χαλάρωσης).

Λόγω των τεσσάρων προγραμμάτων ποσοτικής χαλάρωσης της Fed, της μείωσης φόρου εταιρειών το 2018 και των ομοσπονδιακών ελλειμμάτων σε τρισεκατομμύρια δολάρια, αυτή η μέρα αναμέτρησης με την πραγματικότητα έχει αναβληθεί.

Θέλετε να μάθετε πότε θα λήξει η μακρύτερη αγορά ταύρων στην ιστορία;.

Για να απαντηθεί με αξιοπιστία η ερώτηση αυτή, αξίζει να αναλογιστούμε ποιος ήταν ο κύριος μοχλός της εξαιρετικής και ιδιόρρυθμης λειτουργίας του S & P 500 από το 2009.

Παραδόξως οι έρευνες δείχνουν ότι η επιβράδυνση δεν σηματοδοτεί και πτώση των αγορών.

Αυτό συμβαδίζει με μια μελέτη 43 χωρών από το 1997 έως το 2017 που διεξήχθη από την Abu Dhabi Investment Authority.

Η έρευνά της διαπίστωσε, ότι χώρες με βραδύτερη οικονομική ανάπτυξη γνώρισαν υψηλότερες αποδόσεις στα χρηματιστήρια τους.

Ανακάλυψε επίσης ότι το φαινόμενο αυτό δεν μπορούσε να εξηγηθεί από άλλους παράγοντες που επηρεάζουν την αγορά, όπως ο πληθωρισμός, οι διακυμάνσεις των συναλλαγματικών ισοτιμιών και τα περιθώρια κέρδους.

Ένας πρωταρχικός λόγος για αυτό το αποτέλεσμα είναι ότι οι ταχύτερα αναπτυσσόμενες χώρες χρειάζονται κεφάλαια για να διατηρήσουν την ανάπτυξη τους.

Αυτό σημαίνει συνδυασμός εκδόσεων χρεών και μετοχών.

Η ταχεία οικονομική ανάπτυξη απαιτεί μεγάλες αυξήσεις κεφαλαίου αραιώνοντας τους υφιστάμενους μετόχους εκτός αν το επενδυμένο κεφάλαιο επιτυγχάνει ικανοποιητική απόδοση.

Σε χώρες όπως η Κίνα, η κυβέρνηση συχνά «ενθαρρύνει» τις επενδύσεις που θεωρούνται καλές για το έθνος γενικότερα, αλλά πολύ συχνά οι μέτοχοι δεν κερδίζουν.

Οι επαναγορές ιδίων μετοχών αξίζουν όταν η σχέση P/E στις εταιρίες είναι χαμηλά π.χ. κάτω από 10.

Ωστόσο στον δείκτη S & P 500 το P/E διαπραγματεύεται περίπου 20 φορές τα συνολικά κέρδη τους τελευταίους 12 μήνες.

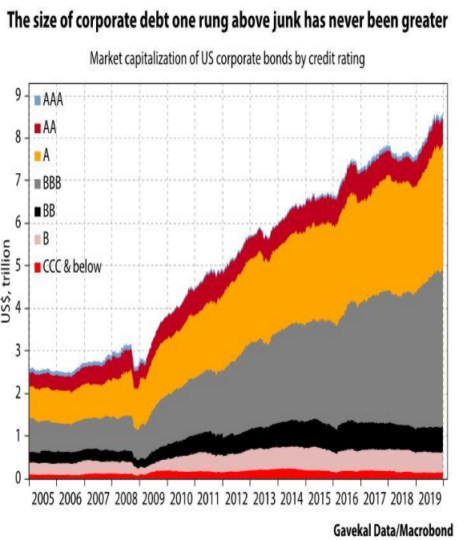

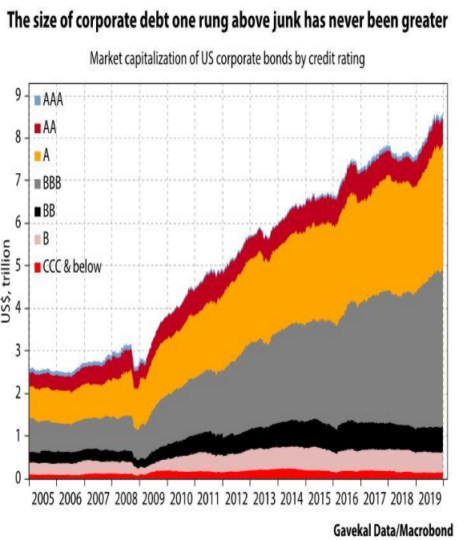

Επίσης ενδιαφέρον στοιχείο είναι ότι στις ΗΠΑ υπάρχουν assets 4 τρισεκ. δολαρίων που αντικατοπτρίζουν πιστοληπτική ικανότητα ΒΒ και χαμηλότερα.

Με βάση την BofA Merrill Lynch, οι αγοραστές ενεργοποιούνται όταν υπάρχει έλλειψη αξίας.

Στο σημείο αυτό, το 60% των εταιρειών πραγματοποίησαν επαναγορές μετοχών.

Με βάση τα EBITDA, τα κέρδη προ φόρων, τόκων και αποσβέσεων οι μετοχές στην Wall βρίσκονται σε ιδιαίτερα υψηλό επίπεδο.

Η αύξηση του χρέους σε επικίνδυνα επίπεδα για να καταστεί δυνατή η επαναγορά των μετοχών - η οποία συνήθως μειώνει τα κέρδη - είναι η αντίθετη με την ορθολογική εταιρική διαχείριση.

Όταν οι εταιρείες επαναγοράζουν μετοχές σε ιστορικά υψηλά επίπεδα των μετοχών σε σύγκριση με τις ταμειακές ροές, σχεδόν σίγουρα καταστρέφουν τη μακροπρόθεσμη αξία για τους μετόχους τους.

Από το 2013 η Boeing έχει επενδύσει 43 δισεκ. δολάρια σε επαναγορές ιδίων μετοχών ενώ έχει επενδύσει μόλις 15,7 δισεκατομμύρια δολάρια σε έρευνα και ανάπτυξη.

Ίσως αυτό να επιβεβαιώνει ένα μέρος για το φιάσκο του 737 Max - το οποίο έχει ήδη κοστίσει την επιχείρηση 9 δισεκατομμύρια δολάρια –

Με βάση την Efficient Frontier Advisors, ο κανονικός κύκλος long και short έχει παραμορφωθεί από τα τέσσερα προγράμματα ποσοτικής χαλάρωσης της Fed, τις μειώσεις φόρων για το 2018 και τα ομοσπονδιακά ελλείμματα τρισεκατομμυρίων δολαρίων, η ημέρα της αναμέτρησης, με την πραγματικότητα, έχει αναβληθεί επ’ αόριστον.

Ορισμένοι ισχυρίζονται ότι οι επαναγορές ιδίων μετοχών δεν ήταν το κύριο στοιχείο για το ράλι στην Wall, αλλά η αύξηση των κερδών.

Οι μεγάλες αμερικανικές τεχνολογικές εταιρείες Apple, Google, Facebook και Microsoft, ξεχώρισαν αλλά οι υπόλοιπες εταιρίες δεν είχαν αυτή την εικόνα.

Η πραγματικότητα πάντως είναι ότι οι επαναγορές ιδίων μετοχών δεν θα μπορέσουν να κρατήσουν για πολύ καιρό τις αγορές ζωντανές.

www.bankingnews.gr

Μόνο το 2018 οι εταιρείες πλήρωσαν συνολικά 1,3 τρισεκατομμύρια δολάρια σε μερίσματα και επαναγορές ιδίων μετοχών που αποτελεί ρεκόρ ενώ για το 2019 προσεγγίζει το 1 τρισεκ. δολάρια.

Ταυτόχρονα το καθαρό χρέος προς ταμειακές ροές είναι σε υψηλό 16ετίας καθώς τα μερίσματα και οι επαναγορές ιδίων μετοχών έχουν ξεπεράσει την υπερβάλλουσα ταμειακή ροή από το 2013.

Η αύξηση του χρέους σε επικίνδυνα επίπεδα για να καταστούν δυνατές οι επαναγορές ιδίων μετοχών είναι αντίθετη με την ορθολογική εταιρική διαχείριση.

Αυτό σχεδόν σίγουρα καταστρέφει τη μακροπρόθεσμη αξία για τους μετόχους (αν και αυτό για την ώρα δεν επιβεβαιώνεται λόγω ποσοτικής χαλάρωσης).

Λόγω των τεσσάρων προγραμμάτων ποσοτικής χαλάρωσης της Fed, της μείωσης φόρου εταιρειών το 2018 και των ομοσπονδιακών ελλειμμάτων σε τρισεκατομμύρια δολάρια, αυτή η μέρα αναμέτρησης με την πραγματικότητα έχει αναβληθεί.

Θέλετε να μάθετε πότε θα λήξει η μακρύτερη αγορά ταύρων στην ιστορία;.

Για να απαντηθεί με αξιοπιστία η ερώτηση αυτή, αξίζει να αναλογιστούμε ποιος ήταν ο κύριος μοχλός της εξαιρετικής και ιδιόρρυθμης λειτουργίας του S & P 500 από το 2009.

Παραδόξως οι έρευνες δείχνουν ότι η επιβράδυνση δεν σηματοδοτεί και πτώση των αγορών.

Αυτό συμβαδίζει με μια μελέτη 43 χωρών από το 1997 έως το 2017 που διεξήχθη από την Abu Dhabi Investment Authority.

Η έρευνά της διαπίστωσε, ότι χώρες με βραδύτερη οικονομική ανάπτυξη γνώρισαν υψηλότερες αποδόσεις στα χρηματιστήρια τους.

Ανακάλυψε επίσης ότι το φαινόμενο αυτό δεν μπορούσε να εξηγηθεί από άλλους παράγοντες που επηρεάζουν την αγορά, όπως ο πληθωρισμός, οι διακυμάνσεις των συναλλαγματικών ισοτιμιών και τα περιθώρια κέρδους.

Ένας πρωταρχικός λόγος για αυτό το αποτέλεσμα είναι ότι οι ταχύτερα αναπτυσσόμενες χώρες χρειάζονται κεφάλαια για να διατηρήσουν την ανάπτυξη τους.

Αυτό σημαίνει συνδυασμός εκδόσεων χρεών και μετοχών.

Η ταχεία οικονομική ανάπτυξη απαιτεί μεγάλες αυξήσεις κεφαλαίου αραιώνοντας τους υφιστάμενους μετόχους εκτός αν το επενδυμένο κεφάλαιο επιτυγχάνει ικανοποιητική απόδοση.

Σε χώρες όπως η Κίνα, η κυβέρνηση συχνά «ενθαρρύνει» τις επενδύσεις που θεωρούνται καλές για το έθνος γενικότερα, αλλά πολύ συχνά οι μέτοχοι δεν κερδίζουν.

Οι επαναγορές ιδίων μετοχών αξίζουν όταν η σχέση P/E στις εταιρίες είναι χαμηλά π.χ. κάτω από 10.

Ωστόσο στον δείκτη S & P 500 το P/E διαπραγματεύεται περίπου 20 φορές τα συνολικά κέρδη τους τελευταίους 12 μήνες.

Επίσης ενδιαφέρον στοιχείο είναι ότι στις ΗΠΑ υπάρχουν assets 4 τρισεκ. δολαρίων που αντικατοπτρίζουν πιστοληπτική ικανότητα ΒΒ και χαμηλότερα.

Με βάση την BofA Merrill Lynch, οι αγοραστές ενεργοποιούνται όταν υπάρχει έλλειψη αξίας.

Στο σημείο αυτό, το 60% των εταιρειών πραγματοποίησαν επαναγορές μετοχών.

Με βάση τα EBITDA, τα κέρδη προ φόρων, τόκων και αποσβέσεων οι μετοχές στην Wall βρίσκονται σε ιδιαίτερα υψηλό επίπεδο.

Η αύξηση του χρέους σε επικίνδυνα επίπεδα για να καταστεί δυνατή η επαναγορά των μετοχών - η οποία συνήθως μειώνει τα κέρδη - είναι η αντίθετη με την ορθολογική εταιρική διαχείριση.

Όταν οι εταιρείες επαναγοράζουν μετοχές σε ιστορικά υψηλά επίπεδα των μετοχών σε σύγκριση με τις ταμειακές ροές, σχεδόν σίγουρα καταστρέφουν τη μακροπρόθεσμη αξία για τους μετόχους τους.

Από το 2013 η Boeing έχει επενδύσει 43 δισεκ. δολάρια σε επαναγορές ιδίων μετοχών ενώ έχει επενδύσει μόλις 15,7 δισεκατομμύρια δολάρια σε έρευνα και ανάπτυξη.

Ίσως αυτό να επιβεβαιώνει ένα μέρος για το φιάσκο του 737 Max - το οποίο έχει ήδη κοστίσει την επιχείρηση 9 δισεκατομμύρια δολάρια –

Με βάση την Efficient Frontier Advisors, ο κανονικός κύκλος long και short έχει παραμορφωθεί από τα τέσσερα προγράμματα ποσοτικής χαλάρωσης της Fed, τις μειώσεις φόρων για το 2018 και τα ομοσπονδιακά ελλείμματα τρισεκατομμυρίων δολαρίων, η ημέρα της αναμέτρησης, με την πραγματικότητα, έχει αναβληθεί επ’ αόριστον.

Ορισμένοι ισχυρίζονται ότι οι επαναγορές ιδίων μετοχών δεν ήταν το κύριο στοιχείο για το ράλι στην Wall, αλλά η αύξηση των κερδών.

Οι μεγάλες αμερικανικές τεχνολογικές εταιρείες Apple, Google, Facebook και Microsoft, ξεχώρισαν αλλά οι υπόλοιπες εταιρίες δεν είχαν αυτή την εικόνα.

Η πραγματικότητα πάντως είναι ότι οι επαναγορές ιδίων μετοχών δεν θα μπορέσουν να κρατήσουν για πολύ καιρό τις αγορές ζωντανές.

www.bankingnews.gr

Σχόλια αναγνωστών