Τα αμερικανικά ομόλογα αποτελούν το δείκτη αναφοράς χωρίς κινδύνους που επηρεάζει πάνω από 50 τρισεκατομμύρια δολάρια σε παγκόσμιους δολαριακούς τίτλους σταθερής απόδοσης

Το χάος στις παγκόσμιες αγορές που έχει προκληθεί από την έξαρση του κορωνοϊού έχει προκαλέσει πανικό στους αναλυτές, οι οποίοι αδυνατούν να εκτιμήσουν το fair value σε τίτλους που ξεπερνούν τα 50 τρισ. δολάρια.

Όπως αναφέρει νέα ανάλυση του Bloomberg, οι αποδόσεις στη μεγαλύτερη αγορά χρεογράφων του κόσμου είχαν έντονη μεταβλητότητα.

Για κάποια στιγμή, ολόκληρη η καμπύλη αποδόσεων των ΗΠΑ ήταν για πρώτη φορά κάτω από το 1%, η Wall Street εισήλθε σε bear market και οι τιμές του πετρελαίου είχαν τη μεγαλύτερη πτώση από το 1991.

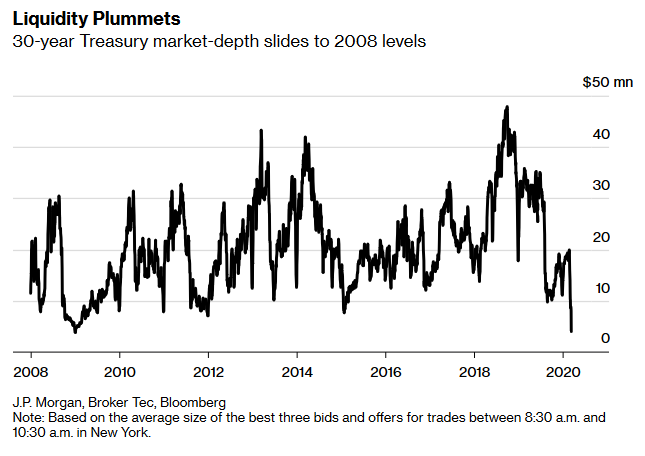

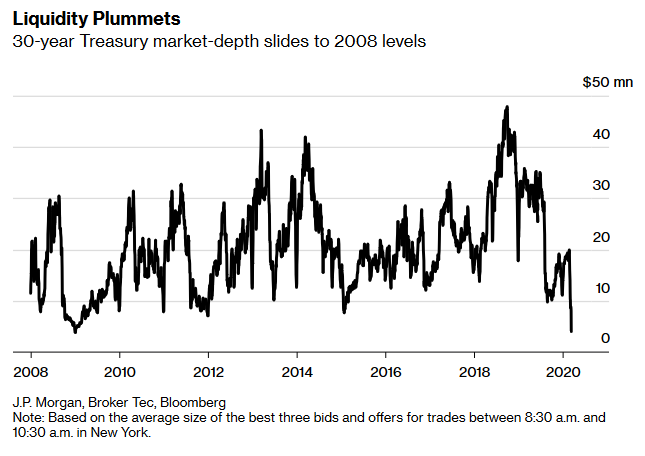

Αυτή η αστάθεια συμβαίνει καθώς οι εντολές στις πλατφόρμες διαπραγμάτευσης υποβαθμίζονται σε βαθμό που παρατηρήθηκε τελευταία κατά τη διάρκεια της χρηματοπιστωτικής κρίσης του 2008, καθιστώντας πιο δύσκολη τη χρήση των αμερικανικών ομολόγων ως δείκτη ανησυχίας των επενδυτών.

Και αυτό δεν είναι μόνο ένα πρόβλημα για την ελίτ της αγοράς ομολόγων, αφού τα επιτόκια για όλα, από υποθήκες μέχρι δημοτικά ομόλογα και χρέος αναδυόμενων αγορών, ορίζονται από τις αποδόσεις των ΗΠΑ.

"Τα αμερικανικά ομόλογα αποτελούν το δείκτη αναφοράς χωρίς κινδύνους που επηρεάζει πάνω από 50 τρισεκατομμύρια δολάρια σε παγκόσμιους δολαριακούς τίτλους σταθερής απόδοσης", δήλωσε ο Joshua Younger, επικεφαλής της στρατηγικής παραγώγων επιτοκίων των ΗΠΑ στη JPMorgan.

«Το επίπεδο μεταβλητότητας και η έλλειψη σαφήνειας στους αμερικανικούς τίτλους καθιστά πολύ πιο δύσκολο να κατανοήσουμε την αξία όλων των άλλων περιουσιακών στοιχείων», πρόσθεσε ο Younger.

"Μπορεί να δημιουργήσουν μια αυτοτροφοδοτούμενη ροή προσδοκιών που δεν αντικατοπτρίζει πραγματικά τις χρηματοπιστωτικές αγορές και το πραγματικό επίπεδο αποστροφής κινδύνου".

Ένα βασικό μέτρο του βάθους της ρευστότητας των ομολόγων - η αγορά ή η δυνατότητα συναλλαγής χωρίς σημαντικές μεταβολές των τιμών - έχει βυθιστεί σε επίπεδα που παρατηρήθηκαν τελευταία κατά τη διάρκεια της οικονομικής κρίσης του 2008, σύμφωνα με τα στοιχεία που συνέταξε η JPMorgan.

Αυτό το έλλειμμα ρευστότητας, όπως λέει η JPMorgan, είναι το πιο σημαντικό σε μακροπρόθεσμα ομόλογα.

Η ευκολία διαπραγμάτευσης στα κρατικά ομόλογα είναι σημαντική και για τις ρυθμιστικές αρχές.

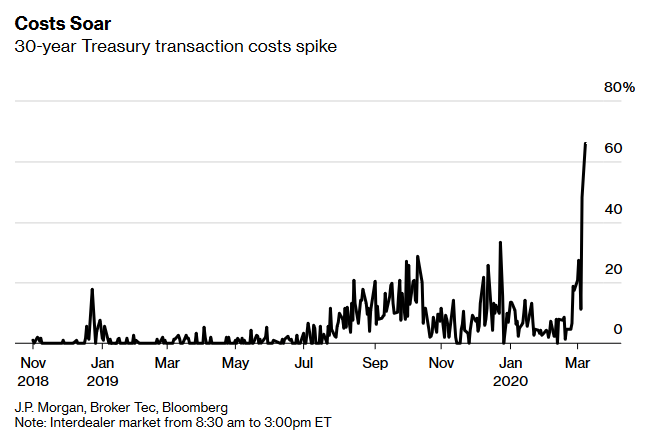

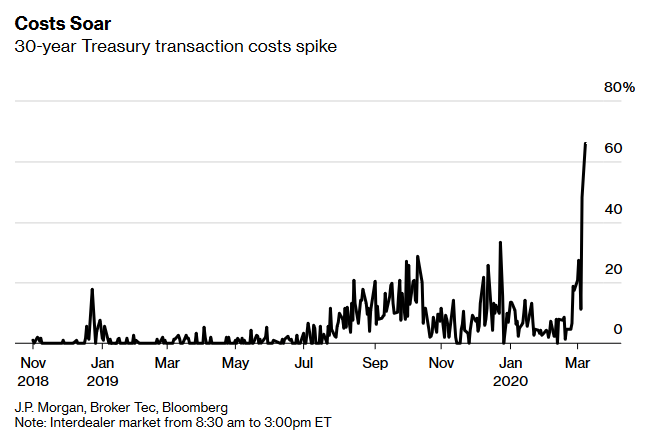

Αλλά εν μέσω της τρέχουσας έλλειψης ρευστότητας, το κόστος για το εμπόριο των κρατικών ομολόγων αυξάνεται.

Στην αγορά συναλλάγματος, περίπου το 66% των 30ετών ομολόγων πραγματοποιούνται σε ευρύτερα από το μέσο όρο περιθώρια προσφοράς / ζήτησης, δείχνουν τα στοιχεία της JPMorgan.

www.bankingnews.gr

Όπως αναφέρει νέα ανάλυση του Bloomberg, οι αποδόσεις στη μεγαλύτερη αγορά χρεογράφων του κόσμου είχαν έντονη μεταβλητότητα.

Για κάποια στιγμή, ολόκληρη η καμπύλη αποδόσεων των ΗΠΑ ήταν για πρώτη φορά κάτω από το 1%, η Wall Street εισήλθε σε bear market και οι τιμές του πετρελαίου είχαν τη μεγαλύτερη πτώση από το 1991.

Αυτή η αστάθεια συμβαίνει καθώς οι εντολές στις πλατφόρμες διαπραγμάτευσης υποβαθμίζονται σε βαθμό που παρατηρήθηκε τελευταία κατά τη διάρκεια της χρηματοπιστωτικής κρίσης του 2008, καθιστώντας πιο δύσκολη τη χρήση των αμερικανικών ομολόγων ως δείκτη ανησυχίας των επενδυτών.

Και αυτό δεν είναι μόνο ένα πρόβλημα για την ελίτ της αγοράς ομολόγων, αφού τα επιτόκια για όλα, από υποθήκες μέχρι δημοτικά ομόλογα και χρέος αναδυόμενων αγορών, ορίζονται από τις αποδόσεις των ΗΠΑ.

"Τα αμερικανικά ομόλογα αποτελούν το δείκτη αναφοράς χωρίς κινδύνους που επηρεάζει πάνω από 50 τρισεκατομμύρια δολάρια σε παγκόσμιους δολαριακούς τίτλους σταθερής απόδοσης", δήλωσε ο Joshua Younger, επικεφαλής της στρατηγικής παραγώγων επιτοκίων των ΗΠΑ στη JPMorgan.

«Το επίπεδο μεταβλητότητας και η έλλειψη σαφήνειας στους αμερικανικούς τίτλους καθιστά πολύ πιο δύσκολο να κατανοήσουμε την αξία όλων των άλλων περιουσιακών στοιχείων», πρόσθεσε ο Younger.

"Μπορεί να δημιουργήσουν μια αυτοτροφοδοτούμενη ροή προσδοκιών που δεν αντικατοπτρίζει πραγματικά τις χρηματοπιστωτικές αγορές και το πραγματικό επίπεδο αποστροφής κινδύνου".

Ένα βασικό μέτρο του βάθους της ρευστότητας των ομολόγων - η αγορά ή η δυνατότητα συναλλαγής χωρίς σημαντικές μεταβολές των τιμών - έχει βυθιστεί σε επίπεδα που παρατηρήθηκαν τελευταία κατά τη διάρκεια της οικονομικής κρίσης του 2008, σύμφωνα με τα στοιχεία που συνέταξε η JPMorgan.

Αυτό το έλλειμμα ρευστότητας, όπως λέει η JPMorgan, είναι το πιο σημαντικό σε μακροπρόθεσμα ομόλογα.

Η ευκολία διαπραγμάτευσης στα κρατικά ομόλογα είναι σημαντική και για τις ρυθμιστικές αρχές.

Αλλά εν μέσω της τρέχουσας έλλειψης ρευστότητας, το κόστος για το εμπόριο των κρατικών ομολόγων αυξάνεται.

Στην αγορά συναλλάγματος, περίπου το 66% των 30ετών ομολόγων πραγματοποιούνται σε ευρύτερα από το μέσο όρο περιθώρια προσφοράς / ζήτησης, δείχνουν τα στοιχεία της JPMorgan.

www.bankingnews.gr

Σχόλια αναγνωστών