Η FED στις 18 Μαρτίου θα προχωρήσει σε μείωση επιτοκίων 0,50% έως 1% από 1% με 1,25% που είναι τα τρέχοντα επιτόκια και πιθανότατα σε κοιας μορφής ποσοτική χαλάρωση

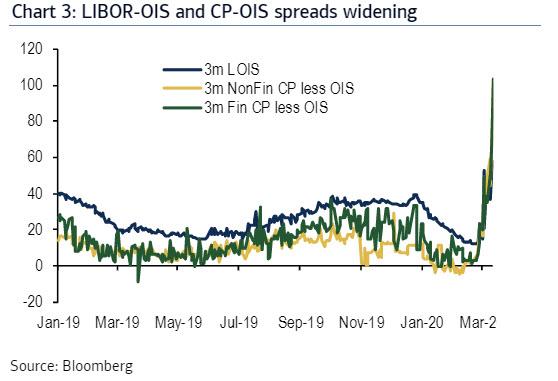

Παρέμβαση στην αγορά των εταιρικών ομολόγων προετοιμάζει η FED με στόχο να τονώσει την καταρρέουσα αγορά αναφέρει η αμερικανική επενδυτική τράπεζα Bank of America Merrill Lynch.

Η FED θα πραγματοποιήσει αυτή την παρέμβαση μάλλον στις 16 Μαρτίου 2020.

Ακολούθως στις 18 Μαρτίου θα προχωρήσει σε μείωση επιτοκίων 0,50% έως 1% από 1% με 1,25% που είναι τα τρέχοντα επιτόκια και πιθανότατα σε κοιας μορφής ποσοτική χαλάρωση.

Σύμφωνα με την BofA, η Federal Reserve μπορεί να ανακοινώσει μέτρα 15 ή 16 Μαρτίου 2020 με στόχο την ενίσχυση της ρευστότητας στην αγορά εταιρικών ομολόγων.

Η τελευταία φορά που η Fed πραγματοποίησε ανάλογη παρέμβαση ήταν το 2008, όταν η Fed αγόραζε απευθείας εταιρικά ομόλογα από τους εκδότες.

Χωρίς πρόσβαση στην αγορά των εταιρικών ομολόγων, οι εταιρείες θα μπορούσαν να στραφούν στις τράπεζες ασκώντας μεγαλύτερη πίεση ρευστότητας στις τράπεζες.

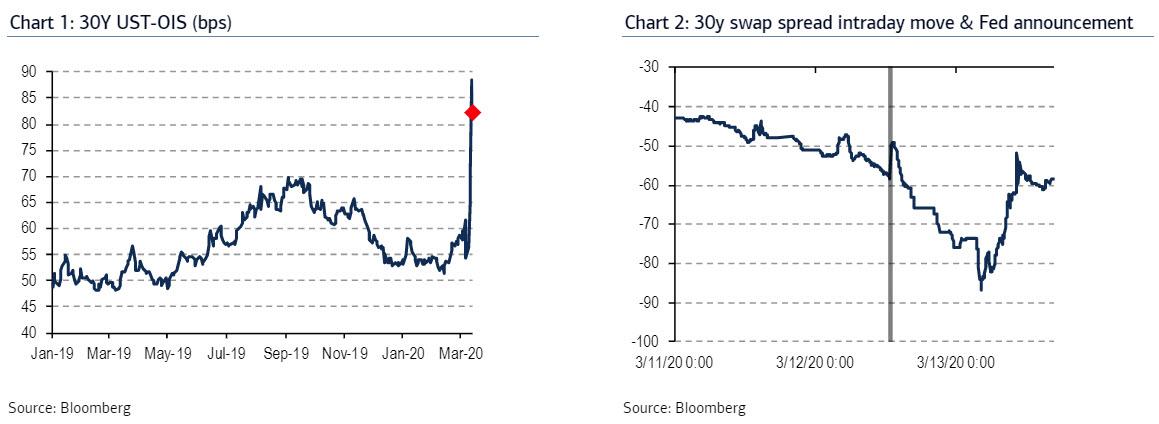

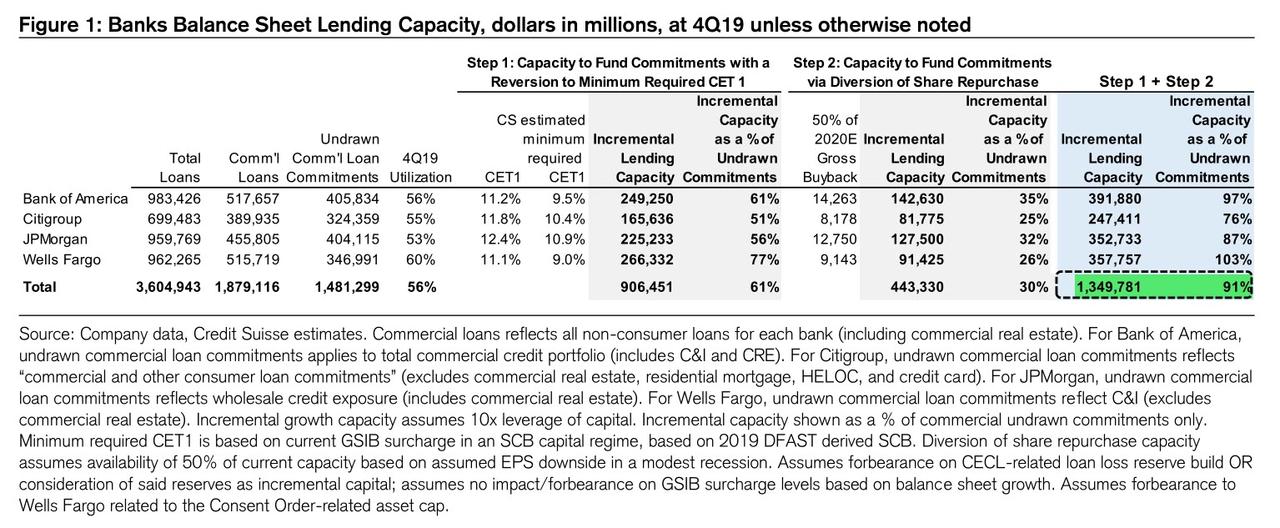

Στο τέλος του 2019, οι τράπεζες είχαν περίπου 1,4 τρισεκατομμύρια δολάρια αχρησιμοποίητων πιστωτικών δεσμεύσεων για επιχειρήσεις, σύμφωνα με πρόσφατη ανάλυση της Credit Suisse.

Η Fed θα αντισταθμίσει αποτελεσματικά την πιο επείγουσα και βραχυπρόθεσμη μορφή εταιρικών κεφαλαίων που πολλές εταιρείες στο παρελθόν έχουν χρησιμοποιήσει για να επαναγοράσουν τις μετοχές τους

Όμως γεννάται ένα ερώτημα γιατί χρειάζεται διάσωση η αγορά των εταιρικών ομολόγων και πως θα δικαιολογηθεί ότι μόνο το 2019 οι εταιρίες στην Wall Street σε επαναγορές μετοχών και μερίσματα δηλαδή σε ωραιοποίηση και στήριξη των μετόχων έριξαν 1,22 τρισεκ. δολάρια.

Αντί αυτά τα κεφάλαια να είχαν πεταχτεί στις επαναγορές μετοχών θα μπορούσαν να υπήρχαν στις εταιρίες ως αποθεματικό ασφαλείας για αντιμετώπιση κρίσεων.

Ωσάν μια επανάληψη της κρίσης Lehman, το χρηματοπιστωτικό σύστημα θα μπορούσε να δει τράπεζες, όχι μόνο τις συμβατικές καταθέσεις, αλλά και σε κεφάλαια να αντιμετωπίζουν προβλήματα.

Οι νόμοι στις ΗΠΑ επιτρέπουν στην FED να λειτουργεί ως «δανειστής έσχατης ανάγκης» χρηματοδοτώντας το σύστημα και αποτρέποντας την κατάρρευση.

Κατά την BofA η FED θα πρέπει να παρέμβει αποφασιστικά στην αγορά.

Εάν όμως η Fed δεν κάνει άμεσα τίποτα θα ξεσπάσει κόλαση εξαναγκάζοντας την Fed να κάνει ακόμη περισσότερα για να αποκαταστήσει την εμπιστοσύνη.

Εάν δεν προβεί άμεσα σε ενέργειες διακινδυνεύει όλα όσα έχει κάνει τα τελευταία 107 χρόνια λειτουργίας της.

www.bankingnews.gr

Η FED θα πραγματοποιήσει αυτή την παρέμβαση μάλλον στις 16 Μαρτίου 2020.

Ακολούθως στις 18 Μαρτίου θα προχωρήσει σε μείωση επιτοκίων 0,50% έως 1% από 1% με 1,25% που είναι τα τρέχοντα επιτόκια και πιθανότατα σε κοιας μορφής ποσοτική χαλάρωση.

Σύμφωνα με την BofA, η Federal Reserve μπορεί να ανακοινώσει μέτρα 15 ή 16 Μαρτίου 2020 με στόχο την ενίσχυση της ρευστότητας στην αγορά εταιρικών ομολόγων.

Η τελευταία φορά που η Fed πραγματοποίησε ανάλογη παρέμβαση ήταν το 2008, όταν η Fed αγόραζε απευθείας εταιρικά ομόλογα από τους εκδότες.

Χωρίς πρόσβαση στην αγορά των εταιρικών ομολόγων, οι εταιρείες θα μπορούσαν να στραφούν στις τράπεζες ασκώντας μεγαλύτερη πίεση ρευστότητας στις τράπεζες.

Στο τέλος του 2019, οι τράπεζες είχαν περίπου 1,4 τρισεκατομμύρια δολάρια αχρησιμοποίητων πιστωτικών δεσμεύσεων για επιχειρήσεις, σύμφωνα με πρόσφατη ανάλυση της Credit Suisse.

Η Fed θα αντισταθμίσει αποτελεσματικά την πιο επείγουσα και βραχυπρόθεσμη μορφή εταιρικών κεφαλαίων που πολλές εταιρείες στο παρελθόν έχουν χρησιμοποιήσει για να επαναγοράσουν τις μετοχές τους

Όμως γεννάται ένα ερώτημα γιατί χρειάζεται διάσωση η αγορά των εταιρικών ομολόγων και πως θα δικαιολογηθεί ότι μόνο το 2019 οι εταιρίες στην Wall Street σε επαναγορές μετοχών και μερίσματα δηλαδή σε ωραιοποίηση και στήριξη των μετόχων έριξαν 1,22 τρισεκ. δολάρια.

Αντί αυτά τα κεφάλαια να είχαν πεταχτεί στις επαναγορές μετοχών θα μπορούσαν να υπήρχαν στις εταιρίες ως αποθεματικό ασφαλείας για αντιμετώπιση κρίσεων.

Ωσάν μια επανάληψη της κρίσης Lehman, το χρηματοπιστωτικό σύστημα θα μπορούσε να δει τράπεζες, όχι μόνο τις συμβατικές καταθέσεις, αλλά και σε κεφάλαια να αντιμετωπίζουν προβλήματα.

Οι νόμοι στις ΗΠΑ επιτρέπουν στην FED να λειτουργεί ως «δανειστής έσχατης ανάγκης» χρηματοδοτώντας το σύστημα και αποτρέποντας την κατάρρευση.

Κατά την BofA η FED θα πρέπει να παρέμβει αποφασιστικά στην αγορά.

Εάν όμως η Fed δεν κάνει άμεσα τίποτα θα ξεσπάσει κόλαση εξαναγκάζοντας την Fed να κάνει ακόμη περισσότερα για να αποκαταστήσει την εμπιστοσύνη.

Εάν δεν προβεί άμεσα σε ενέργειες διακινδυνεύει όλα όσα έχει κάνει τα τελευταία 107 χρόνια λειτουργίας της.

www.bankingnews.gr

Σχόλια αναγνωστών