Ποια είναι τα εργαλεία που μπορούν να χρησιμοποιήσουν οι κεντρικές τράπεζες από εδώ και πέρα; - Τι εκτιμάει η Nomura;

Οι κεντρικές τράπεζες μπορούν να κάνουν πολλά περισσότερα αλλά από εδώ και πέρα ο δρόμος θα είναι τελείως ανορθόδοξος αναφέρει σε ανάλυση του ο ιαπωνικός οίκος Nomura.

Κατά το μεγαλύτερο μέρος της τελευταίας δεκαετίας που ακολούθησε την παγκόσμια χρηματοπιστωτική κρίση και την ευρωπαϊκή κρίση χρέους οι μεγάλες κεντρικές τράπεζες ήταν αισιόδοξες ότι οι οικονομικές συνθήκες θα επέτρεπαν να επανέλθουν στην κανονικότητα καθώς έμμεσα ή άμεσα αναγνωρίζουν ότι ακολουθούν μη συμβατές νομισματικές πολιτικές.

Τα νομισματικά τους εργαλεία - αφού θα είχαν επιστρέψει στην κανονικότητα - θα μπορούσαν να αντιμετωπίσουν αποτελεσματικά την επόμενη ύφεση.

Ωστόσο, η επόμενη παγκόσμια κρίση, με τη μορφή του COVID-19, έχει ήδη φτάσει και η βαθιά μείωση της παραγωγής, των εισοδημάτων και των δαπανών και βρήκε απροετοίμαστες τις κεντρικές τράπεζες να έχουν εξαντλήσει μεγάλο μέρος των νομισματικών τους εργαλείων.

Όχι μόνο οι κεντρικές τράπεζες δεν είχαν την ευκαιρία να επανασχεδιάσουν επαρκώς τα νομισματικά τους εργαλεία τα τελευταία χρόνια, αλλά η ταχύτητα με την οποία κινούνται οι εξελίξεις, η δύναμη των παρεμβάσεων των κυβερνήσεων δείχνουν ότι οι κεντρικές τράπεζες ήταν απροετοίμαστες.

Άλλωστε, μόλις μειώθηκαν τα επιτόκια σε ότι θεωρείται ευρέως ότι είναι το αποτελεσματικό κατώτερο όριο, παρείχαν τεράστια ποσά ρευστότητας στην αγορά, χαλάρωσαν τις κεφαλαιακές απαιτήσεις των τραπεζών και υποσχέθηκαν να αντλήσουν πολλές ποσοστιαίες μονάδες του ΑΕΠ με τη μορφή της ποσοτικής χαλάρωσης στο σύστημα.

Τι άλλο απομένει;

Δεν αρνούμαστε ότι οι κεντρικές τράπεζες έχουν δώσει σχεδόν ό, τι έχουν.

Αλλά εξακολουθούν να υπάρχουν επιλογές που παραμένουν ανοιχτές.

Μερικές κεντρικές τράπεζες, όπως η ΕΚΤ, θα μπορούσαν να προχωρήσουν περαιτέρω μειώνοντας τα επιτόκια ακόμη περισσότερο στο αρνητικό έδαφος - άλλωστε, η επικεφαλής της ΕΚΤ η Lagarde δεν πιστεύει ότι τα επιτόκια δεν έχουν φθάσει ακόμα στο χαμηλότερο όριο (ELB).

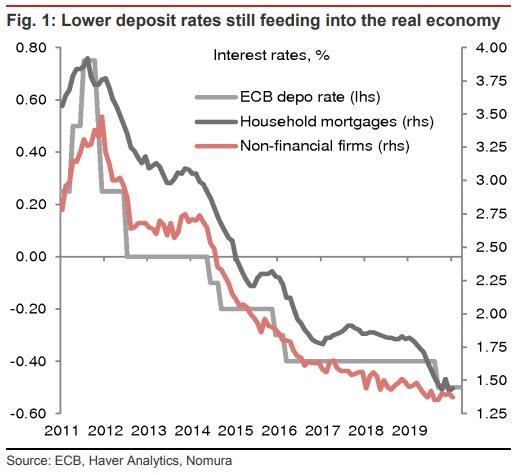

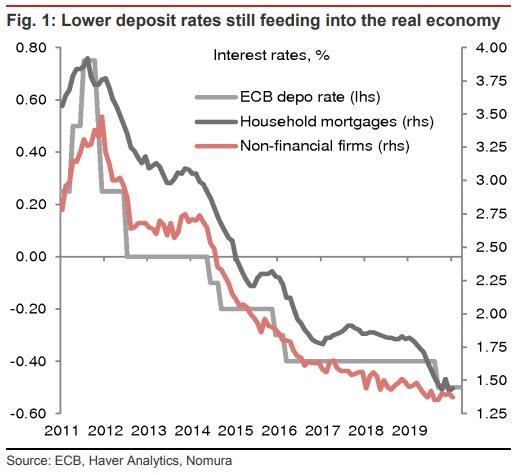

Αν και τα χαμηλότερα επιτόκια θα μπορούσαν να είναι χρήσιμα (υπάρχουν στοιχεία που δείχνουν ότι τα επιτόκια δανεισμού στην πραγματική οικονομία συνεχίζουν να παρακολουθούν τα βασικά παρεμβατικά επιτόκια, ακόμη και από το σημερινό εξαιρετικά χαμηλό επίπεδο), ο αντίκτυπος μιας επιπλέον μείωσης θα μπορούσε να συνέβαλλε στην περαιτέρω μείωση των επιτοκίων δανείων.

Υπάρχουν επίσης αγορές περιουσιακών στοιχείων.

Η Fed πραγματοποιεί απεριόριστες αγορές, η Τράπεζα της Αγγλίας αγοράζει περίπου το 9% του ΑΕΠ και οι αγορέρς της ΕΚΤ είναι παρόμοιας κλίμακας.

Είναι ακόμη δυνατό να εντατικοποιηθούν οι αγορές - σε τελική ανάλυση, δεν πρόκειται να υπάρξει έλλειψη κρατικών ομολόγων για να αγοράσει κανείς όταν το δημοσιονομικό κόστος του ιού και ο αντίκτυπός του στις οικονομίες συγκλίνουν (αν και η ΕΚΤ μπορεί να χρειαστεί να χαλαρώσει τα όρια αγοράς ομολόγων και πέραν του 33%).

Επίσης θα μπορούσαν να υιοθετηθούν και άλλα εργαλεία, είτε πρόκειται για περισσότερα εταιρικά ομόλογα στο Ηνωμένο Βασίλειο (η Fed υποστηρίζει τις αγορές εταιρικών ομολόγων) και βεβαίως αγορές ETFs κοινώς αμοιβαίων κεφαλαίων που υλοποιεί η Bank of Japan αλλά εξετάζουν ΕΚΤ και FED.

Ο έλεγχος της καμπύλης απόδοσης στα ομόλογα είναι ένα δημοφιλές θέμα συζήτησης, καθώς οι κεντρικές τράπεζες μαθαίνουν από την εμπειρία της Ιαπωνίας.

Η Κεντρική τράπεζα της Αυστραλίας πειραματίζεται τώρα με τα βραχυχρόνια ομόλογα.

Και η Fed θα καταλήξει να εφαρμόσει αποτελεσματικά μια μορφή YCC στο βαθμό που μεσοπρόθεσμα θα χρησιμοποιήσει αγορές κρατικών ομολόγων.

Παρόλο που ενδέχεται να υπάρχουν ανησυχίες περί ηθικού κινδύνου η ΕΚΤ εάν διευρυνθούν τα όρια θα μπορούσε να εξασφαλίσει μεγαλύτερες αγορές ενώ και ο ESM ο Μόνιμος Εποπτικός Μηχανισμός των Τραπεζών θα μπορούσε να κινητοποιηθεί στην Ευρώπη.

Το μεγάλο bazooka είναι ένας όρος που χρησιμοποιείται για να περιγράψει κάποιες ενέργειες των κεντρικών τραπεζών τις τελευταίες 2 εβδομάδες.

Αλλά ένα ακόμη μεγαλύτερο bazooka είναι τα χρήματα από το ελικόπτερο είναι μια τελευταία λύση αλλά λίγοι κεντρικοί τραπεζίτες φαίνεται πρόθυμοι να ενεργοποιήσουν αυτό το έσχατο εργαλείο.

Οι μεταφορές χρημάτων από τις κεντρικές τράπεζες στα κράτη είναι μια μορφή δημοσιονομικής πολιτικής που έρχεται σε ισχυρή σύγκρουση με τον θεσμικό ρόλο των κεντρικών τραπεζών.

Οι φορολογικές αρχές των ΗΠΑ ανακοίνωσαν σχέδια για την παροχή εκπτώσεων ή χορήγηση 1.000 δολαρίων απευθείας στους πολίτες που είναι επιλέξιμοι, οπότε είναι προφανές ότι οι κεντρικές τράπεζες δεν πρέπει να παρέχουν αυτό το είδος στήριξης στην οικονομία.

Μπορεί να συμβεί (ορισμένες χώρες μπορεί να είναι πιο πρόθυμες να αποδεχθούν τέτοιες πρακτικές), αλλά ο χώρος δράσης της μη συμβατής νομισματικής πολιτικής δεν είναι μεγάλος καθώς έχει εξαντληθεί από το QE ή ποσοτική χαλάρωση.

Τι έχει κάνει η Fed

Κατά τη διάρκεια των τελευταίων δέκα ημερών, η Fed έχει ενεργοποιήσει ουσιαστικά όλες τις διαθέσιμες επιλογές υποστήριξης της οικονομίας.

-Μείωσαν τα βραχυπρόθεσμα επιτόκια στο πραγματικό κατώτατο όριο στο 0% (ELB) και δήλωσαν ότι προτίθενται να διατηρήσουν τα επιτόκια σε αυτά τα επίπεδα "μέχρι να είμαστε σίγουροι ότι η οικονομία έχει ξεπεράσει τα πρόσφατα γεγονότα και είναι σε καλό δρόμο για να επιτύχει τη μέγιστη δυνατή απασχόληση και τον στόχο της σταθερότητας των τιμών.

-Παρέχουν ρευστότητα στο χρηματοπιστωτικό σύστημα μέσω εκτεταμένων πράξεων repos πρωτοφανούς μεγέθους.

-Ξεκίνησε αγορές μεγάλης κλίμακας αμερικανικών ομολόγων.

-Δημιούργησε ένα πλήρες φάσμα προγραμμάτων ρευστότητας και πίστωσης σύμφωνα με το άρθρο 13 παράγραφος 3 του νόμου για τις κρατικές ενισχύσεις. Αυτό περιλαμβάνει:

-Χρηματοδοτική διευκόλυνση εμπορικών τίτλων

-Μηχανισμός διευκόλυνσης ρευστότητας αμοιβαίων κεφαλαίων

-Πρωτοβάθμια πιστωτική διευκόλυνση (PDCF)

-Πρωτοβάθμια Αγορά Επιχειρηματικής Διευκόλυνσης (PMCCF)

-Χρηματοδοτική Διευκόλυνση Χρηματοδοτούμενων Μεσοπρόθεσμων Αξιών (TALF)

Η Fed δήλωσε επίσης ότι σκοπεύει να δημιουργήσει ένα "Πρόγραμμα δανείων για τα κύρια στεγαστικά δάνεια για τη στήριξη μικρών και μεσαίων επιχειρήσεων».

Διευρυμένες γραμμές ανταλλαγής ρευστότητας swaps με κεντρικές τράπεζες

Η FED έχει όλες τις επιλογές για να χρησιμοποιήσει την υπάρχουσα εξουσία της για να στηρίξει την οικονομία και το χρηματοπιστωτικό σύστημα των ΗΠΑ.

Έκαναν ό, τι νόμιζαν ότι θα βοηθούσαν.

Τώρα, ως απάντηση στις οικονομικές συνέπειες της έκρηξης του COVID-19, η Fed χρησιμοποίησε όλα τα εργαλεία που χρησιμοποιήθηκαν το 2008, εκτός από εκείνα που σχεδιάστηκαν ειδικά για την υποστήριξη των χρηματοπιστωτικών ιδρυμάτων.

Τι θα κάνει η FED

Αναμένουμε – υποστηρίζει η Nomura - από τη Fed να χρησιμοποιήσει όλη την εξουσία που έχει για να στηρίξει την οικονομία.

Βραχυπρόθεσμα επιτόκια

Αναμένουμε ότι η Fed θα διατηρήσει το βραχυπρόθεσμο επιτόκιο στα τρέχοντα επίπεδα - ένα εύρος στόχων για το ποσοστό των κεφαλαίων 0%-0,25% - έως ότου επιτευχθεί ισχυρή ανάκαμψη και η οικονομία είναι σε καλό δρόμο για να επανέλθει στην πλήρη απασχόληση με τον πληθωρισμό στον στόχο 2%.

Δεν αναμένουμε αύξηση των βραχυπρόθεσμων επιτοκίων πριν από το τέλος του 2021.

Επίσης, εάν η σημαντική οικονομική επιβράδυνα και ύφεση μειώσει τις μακροπρόθεσμες προσδοκίες για τον πληθωρισμό, τα βραχυπρόθεσμα επιτόκια θα μπορούσαν να παραμείνουν σε χαμηλά επίπεδα για μεγαλύτερο χρονικό διάστημα.

Αγορές κρατικών ομολόγων

Αναμένουμε από την Fed να διατηρήσει τον σημερινό υψηλό ρυθμό των αγορών περιουσιακών στοιχείων μέχρι να εξομαλυνθούν οι αγορές.

Αυτό πιθανόν να διαρκέσει μερικές εβδομάδες.

Μεσοπρόθεσμα, αναμένουμε από τη Fed να χρησιμοποιήσει τις αγορές των κρατικών αμερικανικών ομολόγων για να διασφαλίσει ότι τα επιτόκια στα μακροπρόθεσμα ομόλογα δεν περιορίζουν αναπόφευκτα την ανάκαμψη.

Στην πραγματικότητα, η Fed μπορεί να εφαρμόσει μια μορφή ελέγχου της καμπύλης αποδόσεων (YCC) καθώς η οικονομία μεταβαίνει από την ακραία συρρίκνωση στην ανάκαμψη με πολύ υψηλά δημοσιονομικά ελλείμματα.

Φαίνεται μάλλον απίθανο ότι η Fed θα επεκτείνει τις αγορές εταιρικών ομολόγων για μεγάλο χρονικό διάστημα.

Δεδομένο ότι υπάρχουν ενδείξεις strress στην αγορά δημοσίων τίτλων, η Fed ενδέχεται να επεκτείνει το φάσμα των προγραμμάτων αγοράς στοιχείων ενεργητικού, τα οποία επί του παρόντος περιλαμβάνουν μόνο κρατικά ομόλογα και εταιρικά.

Προγράμματα ρευστότητας και πίστωσης

Η Fed έχει θεσπίσει ένα ευρύ φάσμα προγραμμάτων για τη στήριξη της ρευστότητας και της πίστωσης στην αγορά σύμφωνα με το άρθρο 13 παράγραφος 3 του νόμου για τις κρατικές ενισχύσεις.

Κάτω από αυτή την εξουσία, η Fed μπορεί να δανείσει αλλά σε ένα πλαίσιο περιορισμένου πιστωτικού κινδύνου.

Πιστεύουμε ότι το νομοσχέδιο δημοσιονομικών κινήτρων θα παράσχει περίπου 400 δισ. δολάρια πρόσθετης στήριξης.

Πιθανές αλλαγές στην εξουσία της Fed

Σε αυτό το σημείο δεν πιστεύουμε ότι το Κογκρέσο εξετάζει ενεργά την αλλαγή της εξουσίας της Fed, παρότι έχουν υποβληθεί προτάσεις στη Γερουσία για να δοθεί η δυνατότητα στη Fed να αγοράσει δημοτικά χρεόγραφα με ημερομηνία μεγαλύτερης διάρκειας.

Δεδομένης της σοβαρότητας της οικονομικής συρρίκνωσης που αντιμετωπίζει η αμερικανική οικονομία, είναι σίγουρα πιθανό να εξεταστούν αυτές οι αλλαγές στο μέλλον.

Σύμφωνα με το άρθρο 14 του νόμου για τις κρατικές ενισχύσεις, η Fed μπορεί σήμερα να αγοράζει μόνο κρατικά και εταιρικά ομόλογα, βραχυπρόθεσμα δημοτικά χρεόγραφα.

Σε πρόσφατη ομιλία του ο Πρόεδρος Rosengren ανέφερε την πιθανότητα να δοθεί στην Fed η εξουσία να αγοράσει ένα ευρύτερο φάσμα περιουσιακών στοιχείων, συμπεριλαμβανομένων εταιρικών ομολόγων και πιθανών μετοχών.

Οι πρώην πρόεδροι της Fed Bernanke και Yellen πρότειναν επίσης στο Κογκρέσο να εξετάσει το ενδεχόμενο να δώσει στην Fed την εξουσία να αγοράσει εταιρικά ομόλογα μεγάλης κλίμακας. Σε αυτό το σημείο δεν περιμένουμε να συμβεί αυτό.

Αλλά είναι μια πιθανότητα, ιδιαίτερα εάν το COVID-19 αποδειχθεί ότι αποτελεί ακόμα μεγαλύτερη απειλή για την οικονομία.

Αξίζει επίσης να σημειωθεί ότι σε χειρότερα σενάρια, αναμένουμε τα μακροπρόθεσμα επιτόκια να είναι πολύ χαμηλά, δηλαδή θετικά, αλλά κοντά στο μηδέν.

Στην περίπτωση αυτή, δεν υπάρχει τίποτα άλλο που μπορεί να κάνει η νομισματική πολιτική για τη στήριξη της δημοσιονομικής πολιτικής.

Bank of Japan

Πριν από την εξάπλωση του νέου κορωνοϊού, η Τράπεζα της Ιαπωνίας η Bank of Japan είχε ήδη χρησιμοποιήσει το πλήρες φάσμα των μη συμβατικών εργαλείων της.

Αυτό που έκανε η Bank of Japan λόγω COVID-19 ήταν να συνεχίσει να χρησιμοποιεί αντισυμβατικά εργαλεία.

Παρά την προληπτική στάση της BOJ έναντι της υπερβολικής εξάρτησης από τη δημοσιονομική πολιτική, είναι μάλλον αναπόφευκτο για το μείγμα πολιτικών της Ιαπωνίας να στραφεί περισσότερο προς τη φορολογική πλευρά.

Το πλήρες φάσμα των μη συμβατικών εργαλείων σχεδόν εξαντλήθηκε

Πριν από την εξάπλωση του νέου κοροναϊού, η Τράπεζα της Ιαπωνίας είχε ήδη χρησιμοποιήσει το πλήρες φάσμα των μη συμβατικών εργαλείων της.

Το QQE (Ποσοτική και Ποιοτική χαλάρωση) χρησιμοποίησε ένα πρόγραμμα αγοράς περιουσιακών στοιχείων, το οποίο κυμαίνεται από το δημόσιο χρέος έως τα περιουσιακά στοιχεία κινδύνου όπως αμοιβαία κεφάλαια (ETF) και ακίνητα (J-REIT) με ένα αρκετά μεγάλο ποσό στόχο (πρώτα J50 τρισεκ. γιεν, για παράδειγμα).

Τον Ιανουάριο του 2016, η BOJ ξεκίνησε την πολιτική αρνητικών επιτοκίων της πέραν του QQE.

Αυτή η πλήρης σειρά από μη συμβατικά εργαλεία κατέληξαν τελικά στον έλεγχο της καμπύλης απόδοσης σε βραχυπρόθεσμους και μακροχρόνιους τίτλους.

Από τον Ιούλιο του 2018, όταν η BOJ κατέστησε το εύρος αποδόσεων του 10ετούς ομολόγου και το ποσό των αγορών ETF πιο ευέλικτο, η κεντρική τράπεζα δεν έχει κάνει άλλες μεγάλες παρεμβάσεις.

Η αντίδραση στο σοκ COVID-19

Στη συνέχεια ήρθε το σοκ του κορωνοιού.

Στις 16ης Μαρτίου, η BOJ αποφάσισε να διευκολύνει την εταιρική χρηματοδότηση αυξάνοντας τα ποσά των εμπορικών χαρτοφυλακίων και των εταιρικών ομολόγων.

Ωστόσο, τα μέτρα αυτά είναι προσωρινά, γεγονός που καταδεικνύει τα όρια της δέσμης εργαλείων πολιτικής της BOJ καθώς και την δυστοκία να αναλάβει περαιτέρω κινδύνους στο δικό της ισολογισμό.

Ήδη εγγράφει λογιστικές ζημίες 25 δισεκ από τις αγορές ETFs.

Ο λογιστικός κανόνας του BOJ απαιτεί πρόσθετη πρόβλεψη για τις λογιστικές ζημίες στα ETF που θα μειώσουν τα κέρδη της Τράπεζας και το ποσό των κεφαλαίων που θα μεταβιβαστούν στο κράτος.

Μεταξύ των σημερινών αντισυμβατικών εργαλείων της Κεντρικής Τράπεζας, δεν αποκλείουμε εντελώς τη δυνατότητα περαιτέρω αρνητικών επιτοκίων.

Ωστόσο, όπως παραδέχεται η BOJ, αυτό θα μπορούσε να προκαλέσει επιδείνωση των χρηματοοικονομικών συνθηκών των χρηματοπιστωτικών ιδρυμάτων.

Η μεγαλύτερη εξάρτηση από τη δημοσιονομική πολιτική είναι αναπόφευκτη

Θεωρούμε ότι η απροθυμία του BOJ να αυξήσει τους στόχους αγοράς ETF υπογραμμίζει την προφύλαξη της Τράπεζας από την οικονομική εξάρτηση από την κυβέρνηση.

Παρά την προφύλαξη αυτή, ωστόσο, φαίνεται αναπόφευκτο για το μείγμα πολιτικών της Ιαπωνίας να στραφεί περισσότερο προς τη φορολογική πλευρά.

Ο πρωθυπουργός Shinzo Abe ανακοίνωσε ότι θα αποφασίσει ένα ολοκληρωμένο πακέτο κινήτρων ήδη από τις αρχές Απριλίου.

Ευρωπαϊκή Κεντρική Τράπεζα

Στην τρέχουσα (αλλά προφανώς καθυστερημένη) στρατηγική αναθεώρησή της, μια περιοχή την οποία η ΕΚΤ προτίθεται να διερευνήσει ήταν η νομισματική εργαλειοθήκη.

Λόγω του κορωνοιού η ΕΚΤ έχει αναγκαστεί να εξετάσει τις επιλογές της μάλλον πιο βιαστικά από ό, τι περίμενε.

Ως εκ τούτου, σε διάστημα μόλις δύο εβδομάδων, η ΕΚΤ έχει:

i) παρείχε περισσότερη ρευστότητα εισάγοντας πρόσθετες μακροπρόθεσμες συμφωνίες επαναγοράς

ii) έκανε τα προγράμματα TLTRO-III πιο πλούσια, μειώνοντας περαιτέρω τα επιτόκια διευκόλυνσης

iiii) πρόσθεσε επιπλέον 870 δισ. ευρώ από αγορές στοιχείων ενεργητικού (αντιστοιχεί στο 7,3% του ΑΕΠ), συμπεριλαμβανομένων των αγορών μη χρηματοοικονομικών εμπορικών χαρτοφυλακίων.

Τι θα μπορούσε να κάνει η ΕΚΤ;

Συμβατικά εργαλεία

Η ΕΚΤ απογοήτευσε την αγορά κατά την προγραμματισμένη συνεδρίασή της το Μάρτιο με διάφορους τρόπους, ένας από τους οποίους ήταν να μην μειώσει περαιτέρω το επιτόκιο καταθέσεων - το οποίο σήμερα ανέρχεται σε - 0,50%.

Ενώ πολλά έχουν ειπωθεί για την αναποτελεσματικότητα της μείωσης των επιτοκίων καταθέσεων από τα σημερινά επίπεδα, η ΕΚΤ πιθανόν θα μειώσει τα επιτόκια αποδοχής καταθέσεων κατά 0,20% σε -0,70% κατά την προγραμματισμένη συνεδρίασή της τον Απρίλιο.

Υπάρχουν κάποιες δικαιολογίες για αυτό, κατά τη γνώμη μας. Πρώτον, η πρόεδρος της ΕΚΤ, Lagarde, πιστεύει ότι τα επιτόκια δεν βρίσκονται ακόμη στο κατώτατο σημείο (το σημείο στο οποίο τα χαμηλότερα επιτόκια μειώνουν το κίνητρο για τις τράπεζες να δανείζουν)

Με αυτό τον τρόπο θα μπορούσε να σημαίνει ότι τουλάχιστον κάποιοι από το Διοικητικό Συμβούλιο είναι πρόθυμοι να μειώσουν ξανά τα επιτόκια.

Δεύτερον, η μείωση του επιτοκίου καταθέσεων αναμένεται να συνεχίσει να έχει οφέλη στην πραγματική οικονομία.

Σε περίπτωση που η ΕΚΤ θα μειώσει τα επιτόκια της, τότε θα αναμένουμε ταυτόχρονη προσαρμογή στο πρόγραμμα κλιμακωτών επιτοκίων της κεντρικής τράπεζας, το οποίο εισήχθη τον περασμένο Σεπτέμβριο για να στηρίξει τις τράπεζες κατά τη διάρκεια μιας δυνητικά παρατεταμένης περιόδου αρνητικών επιτοκίων.

Η ΕΚΤ θα μπορούσε επίσης να αυξήσει το μέγεθος του προγράμματος απόκτησης περιουσιακών στοιχείων.

Εξάλλου, στη δήλωση που συνοδεύει την απόφασή της να προσθέσει επιπλέον 750 δισ. ευρώ στο μείγμα ποσοτικής χαλάρωσης η ΕΚΤ ανέφερε ότι «το Διοικητικό Συμβούλιο είναι πλήρως προετοιμασμένο να αυξήσει το μέγεθος των προγραμμάτων αγοράς περιουσιακών στοιχείων και να προσαρμόσει τη σύνθεσή του, όσο είναι απαραίτητο και για όσο διάστημα χρειάζεται».

Ωστόσο, το σύνολο των αγορών που έχει ήδη ανακοινώσει η ΕΚΤ - κατά 20 δισεκ. μηνιαίως πριν από την εμφάνιση του κορωνοιού ενώ ανακοινώθηκαν επίσης και εφάπαξ αγορές 120 δισεκατομμύρια ευρώ κατά την προγραμματισμένη συνεδρίασή του Μαρτίου 2020 και τα 750 δισεκατομμύρια στο πλαίσιο του Pandemic Emergency Purchase Program – PEPP που αντιστοιχεί στο 8,8% περίπου του ονομαστικού ΑΕΠ της ζώνης του ευρώ. Πιστεύουμε ότι το επόμενο βήμα από την ΕΚΤ σε σχέση με τις αγορές περιουσιακών στοιχείων θα είναι η άρση των ορίων αγοράς κρατικών ομολόγων πέραν του 33%.

Ο έλεγχος της καμπύλης απόδοσης είναι πολύ πιθανό να συζητηθεί ως μέρος του δυναμικού εργαλείου της ΕΚΤ, διότι μπορεί να αποδειχθεί ιδιαίτερα ευεργετικό για τα spreads και τις αποδόσεις των ομολόγων.

Τέλος, όσον αφορά τη δυνατότητα παρέμβασης των συναλλαγματικών ισοτιμιών, η ΕΚΤ παρενέβη στην αγορά συναλλάγματος στο παρελθόν, αλλά συνήθως σε συνεννόηση με άλλες χώρες (π.χ. το 2000 και το 2011).

Δεν είμαστε πεπεισμένοι για την ανάγκη να εισέλθει η ΕΚΤ στις αγορές συναλλάγματος προς οποιαδήποτε κατεύθυνση.

Τι άλλο θα μπορούσε να συμβεί;

Τα χρήματα από το ελικόπτερο είναι μια από τις λιγότερο πιθανές επιλογές για την ΕΚΤ.

Ο διοικητής της Banque de France, Villeroy, στις παρατηρήσεις του στην Les Echos την περασμένη εβδομάδα δήλωσε ότι «για την Ευρώπη, δεν υπάρχει θέμα ενός προγράμματος χρημάτων από το ελικόπτερο.

Τα μέτρα που έχουμε ήδη λάβει ή που μπορούμε να λάβουμε είναι πιο αποτελεσματικά για να περάσουμε από την κρίση».

Αξίζει να σημειωθεί ότι τα χρήματα από το ελικόπτερο (η εκτύπωση των χρημάτων από την ΕΚΤ να διανεμηθεί στις κυβερνήσεις της ζώνης του ευρώ για να χρηματοδοτήσουν τα δημοσιονομικά τους προγράμματα είτε χωρίς τη σχετική αγορά ενός περιουσιακού στοιχείου ή με την υπόσχεση ότι η ΕΚΤ δεν θα αποδεχθεί να πληρωθεί για την εξαγορά του περιουσιακού στοιχείου) δεν θα ήταν απαραιτήτως άμεσα αντίθετη προς το άρθρο 123 της Συνθήκης για τη λειτουργία της Ευρωπαϊκής Ένωσης που απαγορεύει τη νομισματική χρηματοδότηση

ESM, OMT και corona bonds

Υπήρξε μεγάλη συζήτηση σχετικά με τη χρήση του Ευρωπαϊκού Μηχανισμού Σταθερότητας (ESM) για την παροχή υποστήριξης στις ευρωπαϊκές οικονομίες κατά τη διάρκεια του κορωνοιού.

Ο ESM διαμορφώθηκες μηχανισμός στην κρίσης χρέους στα τέλη του 2012 για να παρέχει χρηματοδότηση έκτακτης ανάγκης σε χώρες που αντιμετωπίζουν πρόβλημα πρόσβασης στις αγορές ομολόγων για να δανειστούν.

Έχει καταβάλει κεφάλαια ύψους 80 δισ. ευρώ στα κράτη μέλη, επιτρέποντάς τους να δανειστούν στις χρηματοπιστωτικές αγορές με ανταγωνιστικές τιμές.

Η δανειοδοτική της ικανότητα ανέρχεται σε 500 δισ. ευρώ, αλλά με 90 δισ. ευρώ δάνεια σε εκκρεμότητα (στην Ελλάδα), η τρέχουσα δύναμη πυρός είναι 410 δισ. (3,4% του ΑΕΠ της ζώνης του ευρώ).

Εκτός από το να μπορέσει να διασώσει χώρες με σοβαρά οικονομικά προβλήματα και προβλήματα χρηματοδότησης, όπως η Ελλάδα κατά τη διάρκεια της κρίσης δημόσιου χρέους, ο ESM είναι σε θέση να παρέχει στις χώρες με υγιείς οικονομικές συνθήκες «προληπτική οικονομική βοήθεια».

Αυτό επιτυγχάνεται μέσω είτε μιας Προκαταρκτικής Πιστοποιημένης Πιστωτικής Γραμμής (PCCL), η οποία απαιτεί μια χώρα να συμμορφώνεται με το Σύμφωνο Σταθερότητας και Ανάπτυξης (SGP) είτε με μια Γραμμή Ενισχυμένων Όρων (ECCL) με πιο επαχθείς όρους για χώρες που δεν πληρούν αυτά τα κριτήρια.

Μία ιδέα που εξετάζεται είναι η δυνατότητα αύξησης των πιστωτικών ορίων σε πολλά κράτη μέλη προκειμένου να αποφευχθεί το στίγμα μιας χώρας που ζητεί τέτοια στήριξη.

Το πλεονέκτημα αυτό θα ήταν ότι οι χώρες αυτές θα είναι αυτομάτως επιλέξιμες για το σύστημα (ΟΜΤ) της οριστικής νομισματικής συναλλαγής της ΕΚΤ, το οποίο επιτρέπει στην κεντρική τράπεζα να αγοράζει απεριόριστα (αν και υπόκεινται σε όρια έκδοσης και όρια εκδότη) κρατικών ομολόγων στη δευτερογενή αγορά.

Οι προκαταρκτικές συζητήσεις μεταξύ της Ευρωομάδας επικεντρώθηκαν γύρω από τη χρησιμοποίηση της διευκόλυνσης ECCL για τη χρηματοδότηση έως και του 2% του ΑΕΠ της υποψήφιας χώρας.

Αυτό υποστηρίζεται από ορισμένους στο Διοικητικό Συμβούλιο της ΕΚΤ, όπως ο διοικητής της Banque de France, Villeroy, ο οποίος δήλωσε πρόσφατα ότι «υποστηρίζω από τώρα την ιδέα των ειδικών δανείων που χορηγεί ο Ευρωπαϊκός Μηχανισμός Σταθερότητας».

Μια άλλη επιλογή είναι αυτή που προτείνεται από τον επικεφαλής της Τράπεζας της Πορτογαλίας Calos Costa - εκείνη της κοινής έκδοσης (ενδεχομένως από τον ESN) με τη μορφή corona bond με τα έσοδα να διοχετεύονται σε όλα τα κράτη μέλη που έχουν ανάγκη.

Αν και αυτό θα είχε το πρόσθετο πλεονέκτημα να παρέχει στην αγορά ένα ασφαλές ευρωπαϊκό τίτλο, θα υπήρχαν ερωτήματα σχετικά με τον τρόπο κατανομής των κονδυλίων (ίσως ανάλογα με τις χώρες που έχουν πληγεί από τον κορωνοιό).

Η Γερμανία πάντως όπως και άλλες χώρες αντιδρούν.

www.bankingnews.gr

Κατά το μεγαλύτερο μέρος της τελευταίας δεκαετίας που ακολούθησε την παγκόσμια χρηματοπιστωτική κρίση και την ευρωπαϊκή κρίση χρέους οι μεγάλες κεντρικές τράπεζες ήταν αισιόδοξες ότι οι οικονομικές συνθήκες θα επέτρεπαν να επανέλθουν στην κανονικότητα καθώς έμμεσα ή άμεσα αναγνωρίζουν ότι ακολουθούν μη συμβατές νομισματικές πολιτικές.

Τα νομισματικά τους εργαλεία - αφού θα είχαν επιστρέψει στην κανονικότητα - θα μπορούσαν να αντιμετωπίσουν αποτελεσματικά την επόμενη ύφεση.

Ωστόσο, η επόμενη παγκόσμια κρίση, με τη μορφή του COVID-19, έχει ήδη φτάσει και η βαθιά μείωση της παραγωγής, των εισοδημάτων και των δαπανών και βρήκε απροετοίμαστες τις κεντρικές τράπεζες να έχουν εξαντλήσει μεγάλο μέρος των νομισματικών τους εργαλείων.

Όχι μόνο οι κεντρικές τράπεζες δεν είχαν την ευκαιρία να επανασχεδιάσουν επαρκώς τα νομισματικά τους εργαλεία τα τελευταία χρόνια, αλλά η ταχύτητα με την οποία κινούνται οι εξελίξεις, η δύναμη των παρεμβάσεων των κυβερνήσεων δείχνουν ότι οι κεντρικές τράπεζες ήταν απροετοίμαστες.

Άλλωστε, μόλις μειώθηκαν τα επιτόκια σε ότι θεωρείται ευρέως ότι είναι το αποτελεσματικό κατώτερο όριο, παρείχαν τεράστια ποσά ρευστότητας στην αγορά, χαλάρωσαν τις κεφαλαιακές απαιτήσεις των τραπεζών και υποσχέθηκαν να αντλήσουν πολλές ποσοστιαίες μονάδες του ΑΕΠ με τη μορφή της ποσοτικής χαλάρωσης στο σύστημα.

Τι άλλο απομένει;

Δεν αρνούμαστε ότι οι κεντρικές τράπεζες έχουν δώσει σχεδόν ό, τι έχουν.

Αλλά εξακολουθούν να υπάρχουν επιλογές που παραμένουν ανοιχτές.

Μερικές κεντρικές τράπεζες, όπως η ΕΚΤ, θα μπορούσαν να προχωρήσουν περαιτέρω μειώνοντας τα επιτόκια ακόμη περισσότερο στο αρνητικό έδαφος - άλλωστε, η επικεφαλής της ΕΚΤ η Lagarde δεν πιστεύει ότι τα επιτόκια δεν έχουν φθάσει ακόμα στο χαμηλότερο όριο (ELB).

Αν και τα χαμηλότερα επιτόκια θα μπορούσαν να είναι χρήσιμα (υπάρχουν στοιχεία που δείχνουν ότι τα επιτόκια δανεισμού στην πραγματική οικονομία συνεχίζουν να παρακολουθούν τα βασικά παρεμβατικά επιτόκια, ακόμη και από το σημερινό εξαιρετικά χαμηλό επίπεδο), ο αντίκτυπος μιας επιπλέον μείωσης θα μπορούσε να συνέβαλλε στην περαιτέρω μείωση των επιτοκίων δανείων.

Υπάρχουν επίσης αγορές περιουσιακών στοιχείων.

Η Fed πραγματοποιεί απεριόριστες αγορές, η Τράπεζα της Αγγλίας αγοράζει περίπου το 9% του ΑΕΠ και οι αγορέρς της ΕΚΤ είναι παρόμοιας κλίμακας.

Είναι ακόμη δυνατό να εντατικοποιηθούν οι αγορές - σε τελική ανάλυση, δεν πρόκειται να υπάρξει έλλειψη κρατικών ομολόγων για να αγοράσει κανείς όταν το δημοσιονομικό κόστος του ιού και ο αντίκτυπός του στις οικονομίες συγκλίνουν (αν και η ΕΚΤ μπορεί να χρειαστεί να χαλαρώσει τα όρια αγοράς ομολόγων και πέραν του 33%).

Επίσης θα μπορούσαν να υιοθετηθούν και άλλα εργαλεία, είτε πρόκειται για περισσότερα εταιρικά ομόλογα στο Ηνωμένο Βασίλειο (η Fed υποστηρίζει τις αγορές εταιρικών ομολόγων) και βεβαίως αγορές ETFs κοινώς αμοιβαίων κεφαλαίων που υλοποιεί η Bank of Japan αλλά εξετάζουν ΕΚΤ και FED.

Ο έλεγχος της καμπύλης απόδοσης στα ομόλογα είναι ένα δημοφιλές θέμα συζήτησης, καθώς οι κεντρικές τράπεζες μαθαίνουν από την εμπειρία της Ιαπωνίας.

Η Κεντρική τράπεζα της Αυστραλίας πειραματίζεται τώρα με τα βραχυχρόνια ομόλογα.

Και η Fed θα καταλήξει να εφαρμόσει αποτελεσματικά μια μορφή YCC στο βαθμό που μεσοπρόθεσμα θα χρησιμοποιήσει αγορές κρατικών ομολόγων.

Παρόλο που ενδέχεται να υπάρχουν ανησυχίες περί ηθικού κινδύνου η ΕΚΤ εάν διευρυνθούν τα όρια θα μπορούσε να εξασφαλίσει μεγαλύτερες αγορές ενώ και ο ESM ο Μόνιμος Εποπτικός Μηχανισμός των Τραπεζών θα μπορούσε να κινητοποιηθεί στην Ευρώπη.

Το μεγάλο bazooka είναι ένας όρος που χρησιμοποιείται για να περιγράψει κάποιες ενέργειες των κεντρικών τραπεζών τις τελευταίες 2 εβδομάδες.

Αλλά ένα ακόμη μεγαλύτερο bazooka είναι τα χρήματα από το ελικόπτερο είναι μια τελευταία λύση αλλά λίγοι κεντρικοί τραπεζίτες φαίνεται πρόθυμοι να ενεργοποιήσουν αυτό το έσχατο εργαλείο.

Οι μεταφορές χρημάτων από τις κεντρικές τράπεζες στα κράτη είναι μια μορφή δημοσιονομικής πολιτικής που έρχεται σε ισχυρή σύγκρουση με τον θεσμικό ρόλο των κεντρικών τραπεζών.

Οι φορολογικές αρχές των ΗΠΑ ανακοίνωσαν σχέδια για την παροχή εκπτώσεων ή χορήγηση 1.000 δολαρίων απευθείας στους πολίτες που είναι επιλέξιμοι, οπότε είναι προφανές ότι οι κεντρικές τράπεζες δεν πρέπει να παρέχουν αυτό το είδος στήριξης στην οικονομία.

Μπορεί να συμβεί (ορισμένες χώρες μπορεί να είναι πιο πρόθυμες να αποδεχθούν τέτοιες πρακτικές), αλλά ο χώρος δράσης της μη συμβατής νομισματικής πολιτικής δεν είναι μεγάλος καθώς έχει εξαντληθεί από το QE ή ποσοτική χαλάρωση.

Τι έχει κάνει η Fed

Κατά τη διάρκεια των τελευταίων δέκα ημερών, η Fed έχει ενεργοποιήσει ουσιαστικά όλες τις διαθέσιμες επιλογές υποστήριξης της οικονομίας.

-Μείωσαν τα βραχυπρόθεσμα επιτόκια στο πραγματικό κατώτατο όριο στο 0% (ELB) και δήλωσαν ότι προτίθενται να διατηρήσουν τα επιτόκια σε αυτά τα επίπεδα "μέχρι να είμαστε σίγουροι ότι η οικονομία έχει ξεπεράσει τα πρόσφατα γεγονότα και είναι σε καλό δρόμο για να επιτύχει τη μέγιστη δυνατή απασχόληση και τον στόχο της σταθερότητας των τιμών.

-Παρέχουν ρευστότητα στο χρηματοπιστωτικό σύστημα μέσω εκτεταμένων πράξεων repos πρωτοφανούς μεγέθους.

-Ξεκίνησε αγορές μεγάλης κλίμακας αμερικανικών ομολόγων.

-Δημιούργησε ένα πλήρες φάσμα προγραμμάτων ρευστότητας και πίστωσης σύμφωνα με το άρθρο 13 παράγραφος 3 του νόμου για τις κρατικές ενισχύσεις. Αυτό περιλαμβάνει:

-Χρηματοδοτική διευκόλυνση εμπορικών τίτλων

-Μηχανισμός διευκόλυνσης ρευστότητας αμοιβαίων κεφαλαίων

-Πρωτοβάθμια πιστωτική διευκόλυνση (PDCF)

-Πρωτοβάθμια Αγορά Επιχειρηματικής Διευκόλυνσης (PMCCF)

-Χρηματοδοτική Διευκόλυνση Χρηματοδοτούμενων Μεσοπρόθεσμων Αξιών (TALF)

Η Fed δήλωσε επίσης ότι σκοπεύει να δημιουργήσει ένα "Πρόγραμμα δανείων για τα κύρια στεγαστικά δάνεια για τη στήριξη μικρών και μεσαίων επιχειρήσεων».

Διευρυμένες γραμμές ανταλλαγής ρευστότητας swaps με κεντρικές τράπεζες

Η FED έχει όλες τις επιλογές για να χρησιμοποιήσει την υπάρχουσα εξουσία της για να στηρίξει την οικονομία και το χρηματοπιστωτικό σύστημα των ΗΠΑ.

Έκαναν ό, τι νόμιζαν ότι θα βοηθούσαν.

Τώρα, ως απάντηση στις οικονομικές συνέπειες της έκρηξης του COVID-19, η Fed χρησιμοποίησε όλα τα εργαλεία που χρησιμοποιήθηκαν το 2008, εκτός από εκείνα που σχεδιάστηκαν ειδικά για την υποστήριξη των χρηματοπιστωτικών ιδρυμάτων.

Τι θα κάνει η FED

Αναμένουμε – υποστηρίζει η Nomura - από τη Fed να χρησιμοποιήσει όλη την εξουσία που έχει για να στηρίξει την οικονομία.

Βραχυπρόθεσμα επιτόκια

Αναμένουμε ότι η Fed θα διατηρήσει το βραχυπρόθεσμο επιτόκιο στα τρέχοντα επίπεδα - ένα εύρος στόχων για το ποσοστό των κεφαλαίων 0%-0,25% - έως ότου επιτευχθεί ισχυρή ανάκαμψη και η οικονομία είναι σε καλό δρόμο για να επανέλθει στην πλήρη απασχόληση με τον πληθωρισμό στον στόχο 2%.

Δεν αναμένουμε αύξηση των βραχυπρόθεσμων επιτοκίων πριν από το τέλος του 2021.

Επίσης, εάν η σημαντική οικονομική επιβράδυνα και ύφεση μειώσει τις μακροπρόθεσμες προσδοκίες για τον πληθωρισμό, τα βραχυπρόθεσμα επιτόκια θα μπορούσαν να παραμείνουν σε χαμηλά επίπεδα για μεγαλύτερο χρονικό διάστημα.

Αγορές κρατικών ομολόγων

Αναμένουμε από την Fed να διατηρήσει τον σημερινό υψηλό ρυθμό των αγορών περιουσιακών στοιχείων μέχρι να εξομαλυνθούν οι αγορές.

Αυτό πιθανόν να διαρκέσει μερικές εβδομάδες.

Μεσοπρόθεσμα, αναμένουμε από τη Fed να χρησιμοποιήσει τις αγορές των κρατικών αμερικανικών ομολόγων για να διασφαλίσει ότι τα επιτόκια στα μακροπρόθεσμα ομόλογα δεν περιορίζουν αναπόφευκτα την ανάκαμψη.

Στην πραγματικότητα, η Fed μπορεί να εφαρμόσει μια μορφή ελέγχου της καμπύλης αποδόσεων (YCC) καθώς η οικονομία μεταβαίνει από την ακραία συρρίκνωση στην ανάκαμψη με πολύ υψηλά δημοσιονομικά ελλείμματα.

Φαίνεται μάλλον απίθανο ότι η Fed θα επεκτείνει τις αγορές εταιρικών ομολόγων για μεγάλο χρονικό διάστημα.

Δεδομένο ότι υπάρχουν ενδείξεις strress στην αγορά δημοσίων τίτλων, η Fed ενδέχεται να επεκτείνει το φάσμα των προγραμμάτων αγοράς στοιχείων ενεργητικού, τα οποία επί του παρόντος περιλαμβάνουν μόνο κρατικά ομόλογα και εταιρικά.

Προγράμματα ρευστότητας και πίστωσης

Η Fed έχει θεσπίσει ένα ευρύ φάσμα προγραμμάτων για τη στήριξη της ρευστότητας και της πίστωσης στην αγορά σύμφωνα με το άρθρο 13 παράγραφος 3 του νόμου για τις κρατικές ενισχύσεις.

Κάτω από αυτή την εξουσία, η Fed μπορεί να δανείσει αλλά σε ένα πλαίσιο περιορισμένου πιστωτικού κινδύνου.

Πιστεύουμε ότι το νομοσχέδιο δημοσιονομικών κινήτρων θα παράσχει περίπου 400 δισ. δολάρια πρόσθετης στήριξης.

Πιθανές αλλαγές στην εξουσία της Fed

Σε αυτό το σημείο δεν πιστεύουμε ότι το Κογκρέσο εξετάζει ενεργά την αλλαγή της εξουσίας της Fed, παρότι έχουν υποβληθεί προτάσεις στη Γερουσία για να δοθεί η δυνατότητα στη Fed να αγοράσει δημοτικά χρεόγραφα με ημερομηνία μεγαλύτερης διάρκειας.

Δεδομένης της σοβαρότητας της οικονομικής συρρίκνωσης που αντιμετωπίζει η αμερικανική οικονομία, είναι σίγουρα πιθανό να εξεταστούν αυτές οι αλλαγές στο μέλλον.

Σύμφωνα με το άρθρο 14 του νόμου για τις κρατικές ενισχύσεις, η Fed μπορεί σήμερα να αγοράζει μόνο κρατικά και εταιρικά ομόλογα, βραχυπρόθεσμα δημοτικά χρεόγραφα.

Σε πρόσφατη ομιλία του ο Πρόεδρος Rosengren ανέφερε την πιθανότητα να δοθεί στην Fed η εξουσία να αγοράσει ένα ευρύτερο φάσμα περιουσιακών στοιχείων, συμπεριλαμβανομένων εταιρικών ομολόγων και πιθανών μετοχών.

Οι πρώην πρόεδροι της Fed Bernanke και Yellen πρότειναν επίσης στο Κογκρέσο να εξετάσει το ενδεχόμενο να δώσει στην Fed την εξουσία να αγοράσει εταιρικά ομόλογα μεγάλης κλίμακας. Σε αυτό το σημείο δεν περιμένουμε να συμβεί αυτό.

Αλλά είναι μια πιθανότητα, ιδιαίτερα εάν το COVID-19 αποδειχθεί ότι αποτελεί ακόμα μεγαλύτερη απειλή για την οικονομία.

Αξίζει επίσης να σημειωθεί ότι σε χειρότερα σενάρια, αναμένουμε τα μακροπρόθεσμα επιτόκια να είναι πολύ χαμηλά, δηλαδή θετικά, αλλά κοντά στο μηδέν.

Στην περίπτωση αυτή, δεν υπάρχει τίποτα άλλο που μπορεί να κάνει η νομισματική πολιτική για τη στήριξη της δημοσιονομικής πολιτικής.

Bank of Japan

Πριν από την εξάπλωση του νέου κορωνοϊού, η Τράπεζα της Ιαπωνίας η Bank of Japan είχε ήδη χρησιμοποιήσει το πλήρες φάσμα των μη συμβατικών εργαλείων της.

Αυτό που έκανε η Bank of Japan λόγω COVID-19 ήταν να συνεχίσει να χρησιμοποιεί αντισυμβατικά εργαλεία.

Παρά την προληπτική στάση της BOJ έναντι της υπερβολικής εξάρτησης από τη δημοσιονομική πολιτική, είναι μάλλον αναπόφευκτο για το μείγμα πολιτικών της Ιαπωνίας να στραφεί περισσότερο προς τη φορολογική πλευρά.

Το πλήρες φάσμα των μη συμβατικών εργαλείων σχεδόν εξαντλήθηκε

Πριν από την εξάπλωση του νέου κοροναϊού, η Τράπεζα της Ιαπωνίας είχε ήδη χρησιμοποιήσει το πλήρες φάσμα των μη συμβατικών εργαλείων της.

Το QQE (Ποσοτική και Ποιοτική χαλάρωση) χρησιμοποίησε ένα πρόγραμμα αγοράς περιουσιακών στοιχείων, το οποίο κυμαίνεται από το δημόσιο χρέος έως τα περιουσιακά στοιχεία κινδύνου όπως αμοιβαία κεφάλαια (ETF) και ακίνητα (J-REIT) με ένα αρκετά μεγάλο ποσό στόχο (πρώτα J50 τρισεκ. γιεν, για παράδειγμα).

Τον Ιανουάριο του 2016, η BOJ ξεκίνησε την πολιτική αρνητικών επιτοκίων της πέραν του QQE.

Αυτή η πλήρης σειρά από μη συμβατικά εργαλεία κατέληξαν τελικά στον έλεγχο της καμπύλης απόδοσης σε βραχυπρόθεσμους και μακροχρόνιους τίτλους.

Από τον Ιούλιο του 2018, όταν η BOJ κατέστησε το εύρος αποδόσεων του 10ετούς ομολόγου και το ποσό των αγορών ETF πιο ευέλικτο, η κεντρική τράπεζα δεν έχει κάνει άλλες μεγάλες παρεμβάσεις.

Η αντίδραση στο σοκ COVID-19

Στη συνέχεια ήρθε το σοκ του κορωνοιού.

Στις 16ης Μαρτίου, η BOJ αποφάσισε να διευκολύνει την εταιρική χρηματοδότηση αυξάνοντας τα ποσά των εμπορικών χαρτοφυλακίων και των εταιρικών ομολόγων.

Ωστόσο, τα μέτρα αυτά είναι προσωρινά, γεγονός που καταδεικνύει τα όρια της δέσμης εργαλείων πολιτικής της BOJ καθώς και την δυστοκία να αναλάβει περαιτέρω κινδύνους στο δικό της ισολογισμό.

Ήδη εγγράφει λογιστικές ζημίες 25 δισεκ από τις αγορές ETFs.

Ο λογιστικός κανόνας του BOJ απαιτεί πρόσθετη πρόβλεψη για τις λογιστικές ζημίες στα ETF που θα μειώσουν τα κέρδη της Τράπεζας και το ποσό των κεφαλαίων που θα μεταβιβαστούν στο κράτος.

Μεταξύ των σημερινών αντισυμβατικών εργαλείων της Κεντρικής Τράπεζας, δεν αποκλείουμε εντελώς τη δυνατότητα περαιτέρω αρνητικών επιτοκίων.

Ωστόσο, όπως παραδέχεται η BOJ, αυτό θα μπορούσε να προκαλέσει επιδείνωση των χρηματοοικονομικών συνθηκών των χρηματοπιστωτικών ιδρυμάτων.

Η μεγαλύτερη εξάρτηση από τη δημοσιονομική πολιτική είναι αναπόφευκτη

Θεωρούμε ότι η απροθυμία του BOJ να αυξήσει τους στόχους αγοράς ETF υπογραμμίζει την προφύλαξη της Τράπεζας από την οικονομική εξάρτηση από την κυβέρνηση.

Παρά την προφύλαξη αυτή, ωστόσο, φαίνεται αναπόφευκτο για το μείγμα πολιτικών της Ιαπωνίας να στραφεί περισσότερο προς τη φορολογική πλευρά.

Ο πρωθυπουργός Shinzo Abe ανακοίνωσε ότι θα αποφασίσει ένα ολοκληρωμένο πακέτο κινήτρων ήδη από τις αρχές Απριλίου.

Ευρωπαϊκή Κεντρική Τράπεζα

Στην τρέχουσα (αλλά προφανώς καθυστερημένη) στρατηγική αναθεώρησή της, μια περιοχή την οποία η ΕΚΤ προτίθεται να διερευνήσει ήταν η νομισματική εργαλειοθήκη.

Λόγω του κορωνοιού η ΕΚΤ έχει αναγκαστεί να εξετάσει τις επιλογές της μάλλον πιο βιαστικά από ό, τι περίμενε.

Ως εκ τούτου, σε διάστημα μόλις δύο εβδομάδων, η ΕΚΤ έχει:

i) παρείχε περισσότερη ρευστότητα εισάγοντας πρόσθετες μακροπρόθεσμες συμφωνίες επαναγοράς

ii) έκανε τα προγράμματα TLTRO-III πιο πλούσια, μειώνοντας περαιτέρω τα επιτόκια διευκόλυνσης

iiii) πρόσθεσε επιπλέον 870 δισ. ευρώ από αγορές στοιχείων ενεργητικού (αντιστοιχεί στο 7,3% του ΑΕΠ), συμπεριλαμβανομένων των αγορών μη χρηματοοικονομικών εμπορικών χαρτοφυλακίων.

Τι θα μπορούσε να κάνει η ΕΚΤ;

Συμβατικά εργαλεία

Η ΕΚΤ απογοήτευσε την αγορά κατά την προγραμματισμένη συνεδρίασή της το Μάρτιο με διάφορους τρόπους, ένας από τους οποίους ήταν να μην μειώσει περαιτέρω το επιτόκιο καταθέσεων - το οποίο σήμερα ανέρχεται σε - 0,50%.

Ενώ πολλά έχουν ειπωθεί για την αναποτελεσματικότητα της μείωσης των επιτοκίων καταθέσεων από τα σημερινά επίπεδα, η ΕΚΤ πιθανόν θα μειώσει τα επιτόκια αποδοχής καταθέσεων κατά 0,20% σε -0,70% κατά την προγραμματισμένη συνεδρίασή της τον Απρίλιο.

Υπάρχουν κάποιες δικαιολογίες για αυτό, κατά τη γνώμη μας. Πρώτον, η πρόεδρος της ΕΚΤ, Lagarde, πιστεύει ότι τα επιτόκια δεν βρίσκονται ακόμη στο κατώτατο σημείο (το σημείο στο οποίο τα χαμηλότερα επιτόκια μειώνουν το κίνητρο για τις τράπεζες να δανείζουν)

Με αυτό τον τρόπο θα μπορούσε να σημαίνει ότι τουλάχιστον κάποιοι από το Διοικητικό Συμβούλιο είναι πρόθυμοι να μειώσουν ξανά τα επιτόκια.

Δεύτερον, η μείωση του επιτοκίου καταθέσεων αναμένεται να συνεχίσει να έχει οφέλη στην πραγματική οικονομία.

Σε περίπτωση που η ΕΚΤ θα μειώσει τα επιτόκια της, τότε θα αναμένουμε ταυτόχρονη προσαρμογή στο πρόγραμμα κλιμακωτών επιτοκίων της κεντρικής τράπεζας, το οποίο εισήχθη τον περασμένο Σεπτέμβριο για να στηρίξει τις τράπεζες κατά τη διάρκεια μιας δυνητικά παρατεταμένης περιόδου αρνητικών επιτοκίων.

Η ΕΚΤ θα μπορούσε επίσης να αυξήσει το μέγεθος του προγράμματος απόκτησης περιουσιακών στοιχείων.

Εξάλλου, στη δήλωση που συνοδεύει την απόφασή της να προσθέσει επιπλέον 750 δισ. ευρώ στο μείγμα ποσοτικής χαλάρωσης η ΕΚΤ ανέφερε ότι «το Διοικητικό Συμβούλιο είναι πλήρως προετοιμασμένο να αυξήσει το μέγεθος των προγραμμάτων αγοράς περιουσιακών στοιχείων και να προσαρμόσει τη σύνθεσή του, όσο είναι απαραίτητο και για όσο διάστημα χρειάζεται».

Ωστόσο, το σύνολο των αγορών που έχει ήδη ανακοινώσει η ΕΚΤ - κατά 20 δισεκ. μηνιαίως πριν από την εμφάνιση του κορωνοιού ενώ ανακοινώθηκαν επίσης και εφάπαξ αγορές 120 δισεκατομμύρια ευρώ κατά την προγραμματισμένη συνεδρίασή του Μαρτίου 2020 και τα 750 δισεκατομμύρια στο πλαίσιο του Pandemic Emergency Purchase Program – PEPP που αντιστοιχεί στο 8,8% περίπου του ονομαστικού ΑΕΠ της ζώνης του ευρώ. Πιστεύουμε ότι το επόμενο βήμα από την ΕΚΤ σε σχέση με τις αγορές περιουσιακών στοιχείων θα είναι η άρση των ορίων αγοράς κρατικών ομολόγων πέραν του 33%.

Ο έλεγχος της καμπύλης απόδοσης είναι πολύ πιθανό να συζητηθεί ως μέρος του δυναμικού εργαλείου της ΕΚΤ, διότι μπορεί να αποδειχθεί ιδιαίτερα ευεργετικό για τα spreads και τις αποδόσεις των ομολόγων.

Τέλος, όσον αφορά τη δυνατότητα παρέμβασης των συναλλαγματικών ισοτιμιών, η ΕΚΤ παρενέβη στην αγορά συναλλάγματος στο παρελθόν, αλλά συνήθως σε συνεννόηση με άλλες χώρες (π.χ. το 2000 και το 2011).

Δεν είμαστε πεπεισμένοι για την ανάγκη να εισέλθει η ΕΚΤ στις αγορές συναλλάγματος προς οποιαδήποτε κατεύθυνση.

Τι άλλο θα μπορούσε να συμβεί;

Τα χρήματα από το ελικόπτερο είναι μια από τις λιγότερο πιθανές επιλογές για την ΕΚΤ.

Ο διοικητής της Banque de France, Villeroy, στις παρατηρήσεις του στην Les Echos την περασμένη εβδομάδα δήλωσε ότι «για την Ευρώπη, δεν υπάρχει θέμα ενός προγράμματος χρημάτων από το ελικόπτερο.

Τα μέτρα που έχουμε ήδη λάβει ή που μπορούμε να λάβουμε είναι πιο αποτελεσματικά για να περάσουμε από την κρίση».

Αξίζει να σημειωθεί ότι τα χρήματα από το ελικόπτερο (η εκτύπωση των χρημάτων από την ΕΚΤ να διανεμηθεί στις κυβερνήσεις της ζώνης του ευρώ για να χρηματοδοτήσουν τα δημοσιονομικά τους προγράμματα είτε χωρίς τη σχετική αγορά ενός περιουσιακού στοιχείου ή με την υπόσχεση ότι η ΕΚΤ δεν θα αποδεχθεί να πληρωθεί για την εξαγορά του περιουσιακού στοιχείου) δεν θα ήταν απαραιτήτως άμεσα αντίθετη προς το άρθρο 123 της Συνθήκης για τη λειτουργία της Ευρωπαϊκής Ένωσης που απαγορεύει τη νομισματική χρηματοδότηση

ESM, OMT και corona bonds

Υπήρξε μεγάλη συζήτηση σχετικά με τη χρήση του Ευρωπαϊκού Μηχανισμού Σταθερότητας (ESM) για την παροχή υποστήριξης στις ευρωπαϊκές οικονομίες κατά τη διάρκεια του κορωνοιού.

Ο ESM διαμορφώθηκες μηχανισμός στην κρίσης χρέους στα τέλη του 2012 για να παρέχει χρηματοδότηση έκτακτης ανάγκης σε χώρες που αντιμετωπίζουν πρόβλημα πρόσβασης στις αγορές ομολόγων για να δανειστούν.

Έχει καταβάλει κεφάλαια ύψους 80 δισ. ευρώ στα κράτη μέλη, επιτρέποντάς τους να δανειστούν στις χρηματοπιστωτικές αγορές με ανταγωνιστικές τιμές.

Η δανειοδοτική της ικανότητα ανέρχεται σε 500 δισ. ευρώ, αλλά με 90 δισ. ευρώ δάνεια σε εκκρεμότητα (στην Ελλάδα), η τρέχουσα δύναμη πυρός είναι 410 δισ. (3,4% του ΑΕΠ της ζώνης του ευρώ).

Εκτός από το να μπορέσει να διασώσει χώρες με σοβαρά οικονομικά προβλήματα και προβλήματα χρηματοδότησης, όπως η Ελλάδα κατά τη διάρκεια της κρίσης δημόσιου χρέους, ο ESM είναι σε θέση να παρέχει στις χώρες με υγιείς οικονομικές συνθήκες «προληπτική οικονομική βοήθεια».

Αυτό επιτυγχάνεται μέσω είτε μιας Προκαταρκτικής Πιστοποιημένης Πιστωτικής Γραμμής (PCCL), η οποία απαιτεί μια χώρα να συμμορφώνεται με το Σύμφωνο Σταθερότητας και Ανάπτυξης (SGP) είτε με μια Γραμμή Ενισχυμένων Όρων (ECCL) με πιο επαχθείς όρους για χώρες που δεν πληρούν αυτά τα κριτήρια.

Μία ιδέα που εξετάζεται είναι η δυνατότητα αύξησης των πιστωτικών ορίων σε πολλά κράτη μέλη προκειμένου να αποφευχθεί το στίγμα μιας χώρας που ζητεί τέτοια στήριξη.

Το πλεονέκτημα αυτό θα ήταν ότι οι χώρες αυτές θα είναι αυτομάτως επιλέξιμες για το σύστημα (ΟΜΤ) της οριστικής νομισματικής συναλλαγής της ΕΚΤ, το οποίο επιτρέπει στην κεντρική τράπεζα να αγοράζει απεριόριστα (αν και υπόκεινται σε όρια έκδοσης και όρια εκδότη) κρατικών ομολόγων στη δευτερογενή αγορά.

Οι προκαταρκτικές συζητήσεις μεταξύ της Ευρωομάδας επικεντρώθηκαν γύρω από τη χρησιμοποίηση της διευκόλυνσης ECCL για τη χρηματοδότηση έως και του 2% του ΑΕΠ της υποψήφιας χώρας.

Αυτό υποστηρίζεται από ορισμένους στο Διοικητικό Συμβούλιο της ΕΚΤ, όπως ο διοικητής της Banque de France, Villeroy, ο οποίος δήλωσε πρόσφατα ότι «υποστηρίζω από τώρα την ιδέα των ειδικών δανείων που χορηγεί ο Ευρωπαϊκός Μηχανισμός Σταθερότητας».

Μια άλλη επιλογή είναι αυτή που προτείνεται από τον επικεφαλής της Τράπεζας της Πορτογαλίας Calos Costa - εκείνη της κοινής έκδοσης (ενδεχομένως από τον ESN) με τη μορφή corona bond με τα έσοδα να διοχετεύονται σε όλα τα κράτη μέλη που έχουν ανάγκη.

Αν και αυτό θα είχε το πρόσθετο πλεονέκτημα να παρέχει στην αγορά ένα ασφαλές ευρωπαϊκό τίτλο, θα υπήρχαν ερωτήματα σχετικά με τον τρόπο κατανομής των κονδυλίων (ίσως ανάλογα με τις χώρες που έχουν πληγεί από τον κορωνοιό).

Η Γερμανία πάντως όπως και άλλες χώρες αντιδρούν.

www.bankingnews.gr

Σχόλια αναγνωστών