Εάν η εκτίμηση της J P Morgan είναι ρεαλιστική οι τρέχουσες αποτιμήσεις δεν δικαιολογούνται.

Τα κέρδη των εταιριών καταρρέουν, για να ανακτηθούν θα φθάσουμε στο… 2023 προειδοποιεί σε ανάλυση της η αμερικανική επενδυτική τράπεζα J P Morgan.

Εάν η εκτίμηση της J P Morgan είναι ρεαλιστική οι τρέχουσες αποτιμήσεις δεν δικαιολογούνται.

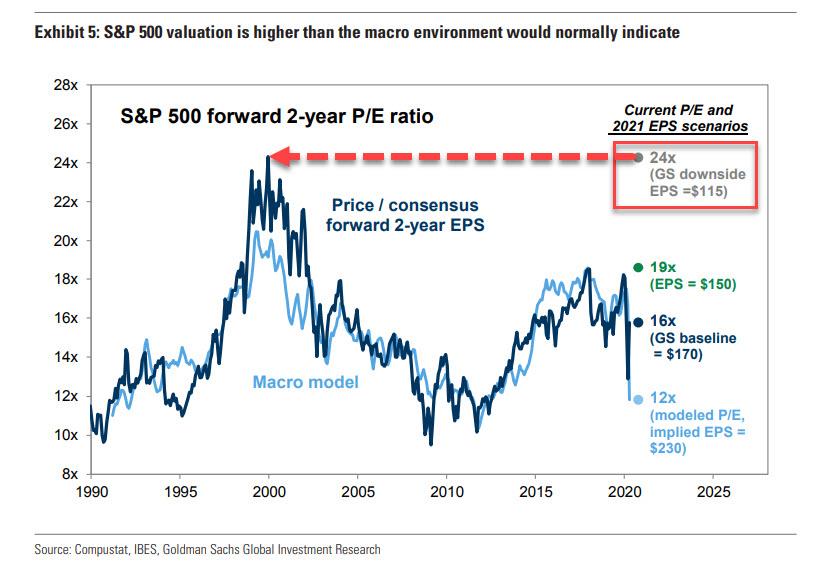

Πρόσφατα σε γράφημα από την Credit Suisse, περιγράφετο η παραφροσύνη των αγορών επειδή έδειξε ότι καθώς οι ΗΠΑ αδιαφορούν για το σοκ, με το ΑΕΠ να καταρρέει και το ποσοστό ανεργίας να αυξάνεται, οι μετοχές συνέχισαν να ανακάμπτουν.

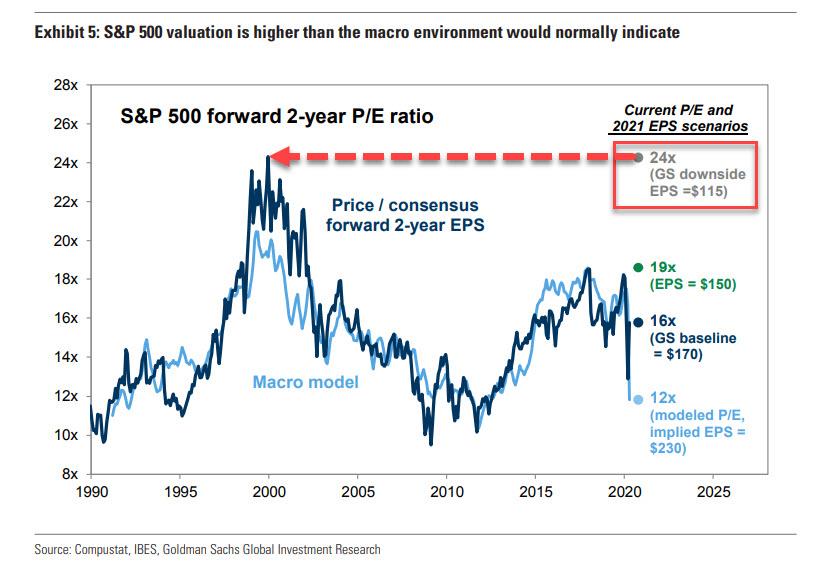

Το παράδοξο είναι ότι το πολλαπλάσιο PE στην ευρύτερη αγορά είχε ξεπεράσει το προηγούμενο ρεκόρ των 19 φορών τα κέρδη που είχε καταγραφεί κατά τη διάρκεια του Φεβρουαρίου 2020 και έχει ανέλθει σε ένα νέο υψηλό όλων των εποχών 19,4 φορές τα κέρδη.

Με άλλα λόγια, η αγορά δεν ήταν ποτέ πιο υπερτιμημένη από ότι τώρα.

Προσεγγίζει τον κλάδο της νέας τεχνολογίας 24 φορές τα κέρδη πριν σκάσει η φούσκα.

Όμως ότι καταγράφεται αύξηση P/E καθώς η παγκόσμια οικονομία έχει εγκλωβιστεί και αντιμετωπίζει το μεγαλύτερο σοκ είναι απολύτως παράλογο, ή θα ήταν εάν η Fed δεν είχε αναλάβει άμεσα τις αγορές για να αυξήσει τις τιμές των περιουσιακών στοιχείων υψηλού κινδύνου.

Η FED η αμερικανική κεντρική τράπεζα αγοράζει τα πάντα και μαζί και η Blackrock που αναφέρει ότι θα αγοράσει ότι αγοράζει και η FED ενώ είναι σύμβουλος διαχειριστής αγοράς όλων των περιουσιακών στοιχείων στο QE στην ποσοτική χαλάρωση

Εν τω μεταξύ, με τις τιμές των περιουσιακών στοιχείων να είναι πλέον πλήρως αποσυνδεδεμένες από τα πραγματικά κέρδη, η παγκόσμια οικονομία βυθίζεται και το ρίσκο αυξάνεται ξανά επικίνδυνα.

Ο πλανήτης θα βιώσει ένα απίστευτο σοκ καθώς το παγκόσμιο ΑΕΠ αναμένεται να μειωθεί 14% το πρώτο εξάμηνο του 2020 σύμφωνα με την JPMorgan, με αποτέλεσμα οι ΗΠΑ να δημιουργήσουν…. 25 εκατομμύρια ανέργους και ωθώντας το ποσοστό ανεργίας σε επίπεδο που παρατηρήθηκε τελευταία φορά στη Μεγάλη Ύφεση του 1929.

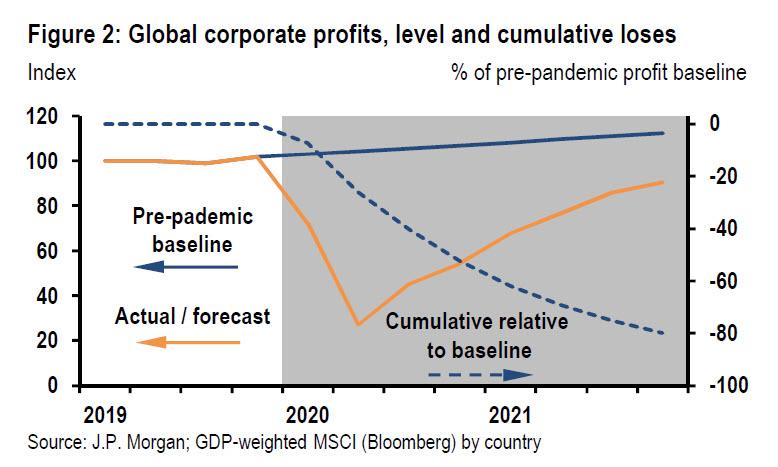

Ένα εξίσου σημαντικό ερώτημα είναι τι συμβαίνει με τα εταιρικά κέρδη και εδώ είναι ο πραγματικός πόνος - τουλάχιστον για εκείνους που προσπαθούν να βρουν το fair value μεταξύ των κερδών και των τιμών των μετοχών.

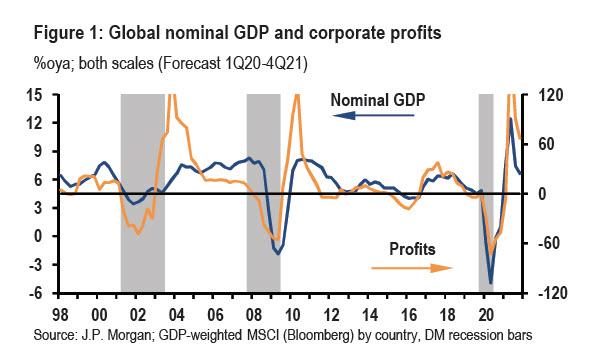

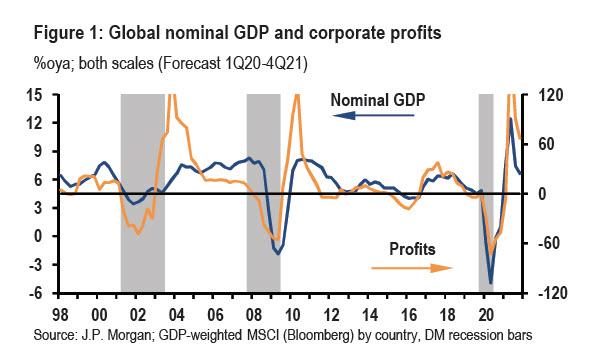

Η J P Morgan αναφέρει ότι τα παγκόσμια κέρδη των εταιριών μεταφέρονται στο ΑΕΠ και όχι στον ισολογισμό της Fed, η μεγαλύτερη εμπορική τράπεζα των ΗΠΑ (η οποία ανακοίνωσε και την μεγαλύτερη πτώση στα κέρδη της μετά την οικονομική κρίση αναμένει ότι τα παγκόσμια κέρδη θα μειωθούν κατά 70% το 2ο τρίμηνο του 2020.

Όπως εξηγεί ο οικονομολόγος της J P Morgan Joseph Lipton, στην ύφεση του 2001, η παγκόσμια αύξηση του ΑΕΠ επιβραδύνθηκε κατά 3,7%.

Κατά την ίδια περίοδο, η παγκόσμια αύξηση των εταιρικών κερδών υποχώρησε περίπου -62% - μια τεράστια πτώση που οφείλεται εν μέρει στην πτώση της τεχνολογίας.

Στη συνέχεια, στην παγκόσμια χρηματοπιστωτική κρίση, ο παγκόσμιος ρυθμός αύξησης του ΑΕΠ μειώθηκε κατά -9,8%, ενώ η αύξηση των εταιρικών κερδών υποχώρησε σχεδόν -68,5%.

Στην τρέχουσα ύφεση, η JPMorgan αναμένει ότι ο παγκόσμιος ρυθμός αύξησης του ΑΕΠ θα καταρρεύσει κατά 9,8%.

Επίσης υποστηρίζει ότι η πτώση στα εταιρικά κέρδη θα ανέλθει 70%.

Ενώ τα εταιρικά κέρδη θα υποστηριχθούν από τη φορολογική και νομισματική πολιτική, αυτή η υποστήριξη θα κοστίσει στους φορολογούμενους σύμφωνα με την JPMorgan.

Το δημόσιο χρέος θα αυξηθεί πάνω από το 10% του ΑΕΠ το 2020 και θα αυξηθεί περαιτέρω το 2021.

Οι περισσότερες πολιτικές δράσεις στοχεύουν στη στήριξη της συνολικής ζήτησης, μειώνοντας έτσι έμμεσα τις απώλειες εσόδων του ιδιωτικού τομέα.

Ωστόσο, ορισμένες ενέργειες θα αυξήσουν άμεσα τα κέρδη μέσω φορολογικών και πιστωτικών πολιτικών.

Ωστόσο, παρά τις τεράστιες υποστηρικτικές πολιτικές, η JPMorgan καταλήγει στο συμπέρασμα ότι «η παγκόσμια απώλεια στα εταιρικά κέρδη πιθανότατα θα εξακολουθήσει να είναι εντυπωσιακά υψηλή και θα διατηρηθεί».

Το μοντέλο ανάκαμψης

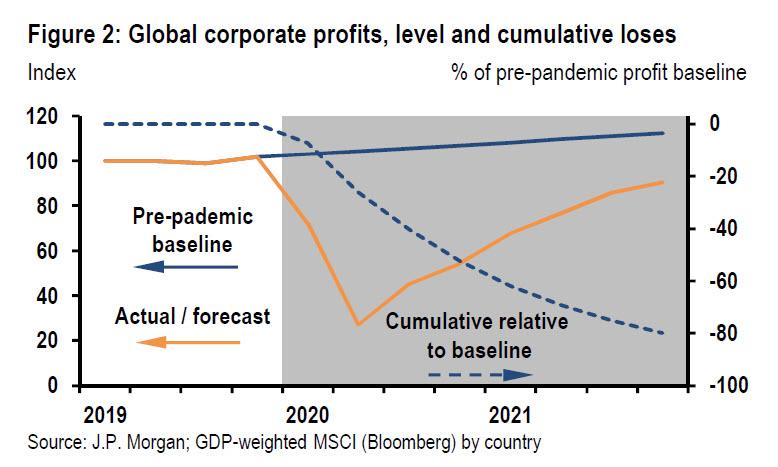

Ενώ πολλοί αναμένουν ανάκαμψη σε σχήμα V ή ακόμη και U, η JPMorgan παραδέχεται ότι ακόμη και με την προβλεπόμενη ισχυρή επακόλουθη ανάκαμψη, τα παγκόσμια εταιρικά κέρδη αναμένεται να αυξηθούν 20% κάτω από το προβλεπόμενο επίπεδο προ πανδημίας στο τέλος του 2021!

Με άλλα λόγια, τα εταιρικά κέρδη για να φθάσουν στα προ της πανδημίας επίπεδα θα απαιτηθεί το 2022 αν όχι το 2023, κάτι που είναι τρομερά αρνητική εξέλιξη για τους επενδυτές της Wall Street, καθώς σημαίνει ότι θα πρέπει τώρα να εφαρμόσουν νέα μοντέλα αποτίμησης για να δικαιολογήσουν τις υψηλές αποτιμήσεις.

Συνολικά, τα χαμένα κέρδη θα ανακτηθούν στα περίπου τρία τέταρτα των κερδών ενός έτους έως το τέλος του 2021 (50% το 2020 και άλλα 25% το 2021).

Με το εταιρικό χρέος να αυξάνεται και η σημαντική αύξηση των πτωχεύσεων να είναι ολοένα και πιο πιθανή, η συνολική επιδείνωση των ισολογισμών θα είναι η κληρονομιά του σοκ του κορωνοιού.

Η J P Morgan παραδέχεται ότι ακόμη και αυτή η καταστροφική πρόβλεψη θα μπορούσε να αποδειχθεί αισιόδοξη καθώς η προβλεπόμενη πορεία των κερδών βασίζεται στην ιστορική διασύνδεση με την ονομαστική αύξηση του ΑΕΠ.

Και ενώ η σχέση είναι αρκετά ισχυρή μια τέτοια άσκηση είναι γεμάτη αβεβαιότητα, δεδομένης της μοναδικής φύσης του σοκ COVID-19 καθώς και αντίδρασης των πολιτικών πρωτοβουλιών. Ως αποτέλεσμα, το εύρος του σοκ σε τομείς που συνήθως επηρεάζονται λιγότερο από τον κύκλο (συγκεκριμένα υπηρεσίες) δείχνουν ότι οι απώλειες κερδών θα μπορούσαν να είναι μεγαλύτερες.

Η JPMorgan υποστηρίζει ότι το εύρος αυτής της ύφεσης θα μπορούσε επίσης να ενισχύσει το εύρος του σοκ στα κέρδη.

Σε αντίθεση με την κρίση του 2008 που ξεκίνησε ως σοκ στις χρηματοπιστωτικές αγορές στις ΗΠΑ, η πανδημία COVID-19 έχει εξαπλωθεί παγκοσμίως.

Κατά συνέπεια, κάθε χώρα αντιμετωπίζει τόσο απώλεια εξωτερικής ζήτησης (τυπική για παγκόσμια ύφεση) όσο και πρωτοφανή επίδραση στην εγχώρια ζήτηση από τις πολιτικές περιορισμού.

Παρόλο που τα κέρδη μειώθηκαν κατά 50-60% στις δύο τελευταίες παγκόσμιες υφέσεις, η σύνθεση διέφερε (εκτός από τα κέρδη στον ενεργειακό τομέα, η οποία έπεσε κατά 42% και στις δύο).

Η ύφεση του 2001 οφείλεται στην έκρηξη της τεχνολογίας.

Τόσο τα IT όσο και τα Telecoms παρουσίασαν τεράστια πτώση στα κέρδη: 64% και 40%, αντίστοιχα.

Η τεχνολογία χτυπήθηκε αλλά μόνο 50% σε σχέση με το 2001, ενώ τα Telecoms τα πήγαν καλύτερα.

Αντίθετα, η κρίση του 2008 έπληξε σκληρά τον χρηματοπιστωτικό τομέα.

Σε αντίθεση με την ύφεση του 2001, όπου ο χρηματοοικονομικός κλάδος υπέστη πτώση κερδών μόνο 19%, το 2008 η πτώση ήταν 72%.

Με λίγα λόγια, οι επενδυτικές τράπεζες που έχουν αναγνωρίσει ότι το σοκ στα κέρδη θα είναι μεγάλο το 2020 επειδή κανείς δεν ξέρει τι θα συμβεί φέτος, αλλά με κάποιο τρόπο όλοι γνωρίζουν τι θα συμβεί το 2021, έτσι χρησιμοποιούν μοντέλα αποτίμησης με όρους 2021.

Αυτό είναι λάθος καθώς ούτε το 2021 θα δικαιολογεί τις τρέχουσες αποτιμήσεις θα δούμε μοντέλα αποτίμησης PE με βάση τα κέρδη του 2022 και τελικά του 2023.

Σε κάποιο σημείο η αγορά θα συνειδητοποιήσει ότι μια τέτοια «αποτίμηση» - η οποία είναι απλώς μια δικαιολογία για να μην παραδεχτούμε την πλήρη αποσύνδεση μεταξύ των οικονομικών επιδόσεων των εταιριών και των χρηματιστήριων.

Ο δείκτης S&P 500 θα μπορούσε να δει όχι απλά τα χαμηλά των 2200 μονάδων στις 23 Μαρτίου αλλά και τα χαμηλά του 2009 δηλαδή 800 μονάδες.

Όμως όλα αυτά θα εξαρτηθούν και από ένα άλλο παράγοντα την FED που αγοράζει τα πάντα και χειραγωγεί τις τιμές.

www.bankingnews.gr

Εάν η εκτίμηση της J P Morgan είναι ρεαλιστική οι τρέχουσες αποτιμήσεις δεν δικαιολογούνται.

Πρόσφατα σε γράφημα από την Credit Suisse, περιγράφετο η παραφροσύνη των αγορών επειδή έδειξε ότι καθώς οι ΗΠΑ αδιαφορούν για το σοκ, με το ΑΕΠ να καταρρέει και το ποσοστό ανεργίας να αυξάνεται, οι μετοχές συνέχισαν να ανακάμπτουν.

Το παράδοξο είναι ότι το πολλαπλάσιο PE στην ευρύτερη αγορά είχε ξεπεράσει το προηγούμενο ρεκόρ των 19 φορών τα κέρδη που είχε καταγραφεί κατά τη διάρκεια του Φεβρουαρίου 2020 και έχει ανέλθει σε ένα νέο υψηλό όλων των εποχών 19,4 φορές τα κέρδη.

Με άλλα λόγια, η αγορά δεν ήταν ποτέ πιο υπερτιμημένη από ότι τώρα.

Προσεγγίζει τον κλάδο της νέας τεχνολογίας 24 φορές τα κέρδη πριν σκάσει η φούσκα.

Όμως ότι καταγράφεται αύξηση P/E καθώς η παγκόσμια οικονομία έχει εγκλωβιστεί και αντιμετωπίζει το μεγαλύτερο σοκ είναι απολύτως παράλογο, ή θα ήταν εάν η Fed δεν είχε αναλάβει άμεσα τις αγορές για να αυξήσει τις τιμές των περιουσιακών στοιχείων υψηλού κινδύνου.

Η FED η αμερικανική κεντρική τράπεζα αγοράζει τα πάντα και μαζί και η Blackrock που αναφέρει ότι θα αγοράσει ότι αγοράζει και η FED ενώ είναι σύμβουλος διαχειριστής αγοράς όλων των περιουσιακών στοιχείων στο QE στην ποσοτική χαλάρωση

Εν τω μεταξύ, με τις τιμές των περιουσιακών στοιχείων να είναι πλέον πλήρως αποσυνδεδεμένες από τα πραγματικά κέρδη, η παγκόσμια οικονομία βυθίζεται και το ρίσκο αυξάνεται ξανά επικίνδυνα.

Ο πλανήτης θα βιώσει ένα απίστευτο σοκ καθώς το παγκόσμιο ΑΕΠ αναμένεται να μειωθεί 14% το πρώτο εξάμηνο του 2020 σύμφωνα με την JPMorgan, με αποτέλεσμα οι ΗΠΑ να δημιουργήσουν…. 25 εκατομμύρια ανέργους και ωθώντας το ποσοστό ανεργίας σε επίπεδο που παρατηρήθηκε τελευταία φορά στη Μεγάλη Ύφεση του 1929.

Ένα εξίσου σημαντικό ερώτημα είναι τι συμβαίνει με τα εταιρικά κέρδη και εδώ είναι ο πραγματικός πόνος - τουλάχιστον για εκείνους που προσπαθούν να βρουν το fair value μεταξύ των κερδών και των τιμών των μετοχών.

Η J P Morgan αναφέρει ότι τα παγκόσμια κέρδη των εταιριών μεταφέρονται στο ΑΕΠ και όχι στον ισολογισμό της Fed, η μεγαλύτερη εμπορική τράπεζα των ΗΠΑ (η οποία ανακοίνωσε και την μεγαλύτερη πτώση στα κέρδη της μετά την οικονομική κρίση αναμένει ότι τα παγκόσμια κέρδη θα μειωθούν κατά 70% το 2ο τρίμηνο του 2020.

Όπως εξηγεί ο οικονομολόγος της J P Morgan Joseph Lipton, στην ύφεση του 2001, η παγκόσμια αύξηση του ΑΕΠ επιβραδύνθηκε κατά 3,7%.

Κατά την ίδια περίοδο, η παγκόσμια αύξηση των εταιρικών κερδών υποχώρησε περίπου -62% - μια τεράστια πτώση που οφείλεται εν μέρει στην πτώση της τεχνολογίας.

Στη συνέχεια, στην παγκόσμια χρηματοπιστωτική κρίση, ο παγκόσμιος ρυθμός αύξησης του ΑΕΠ μειώθηκε κατά -9,8%, ενώ η αύξηση των εταιρικών κερδών υποχώρησε σχεδόν -68,5%.

Στην τρέχουσα ύφεση, η JPMorgan αναμένει ότι ο παγκόσμιος ρυθμός αύξησης του ΑΕΠ θα καταρρεύσει κατά 9,8%.

Επίσης υποστηρίζει ότι η πτώση στα εταιρικά κέρδη θα ανέλθει 70%.

Ενώ τα εταιρικά κέρδη θα υποστηριχθούν από τη φορολογική και νομισματική πολιτική, αυτή η υποστήριξη θα κοστίσει στους φορολογούμενους σύμφωνα με την JPMorgan.

Το δημόσιο χρέος θα αυξηθεί πάνω από το 10% του ΑΕΠ το 2020 και θα αυξηθεί περαιτέρω το 2021.

Οι περισσότερες πολιτικές δράσεις στοχεύουν στη στήριξη της συνολικής ζήτησης, μειώνοντας έτσι έμμεσα τις απώλειες εσόδων του ιδιωτικού τομέα.

Ωστόσο, ορισμένες ενέργειες θα αυξήσουν άμεσα τα κέρδη μέσω φορολογικών και πιστωτικών πολιτικών.

Ωστόσο, παρά τις τεράστιες υποστηρικτικές πολιτικές, η JPMorgan καταλήγει στο συμπέρασμα ότι «η παγκόσμια απώλεια στα εταιρικά κέρδη πιθανότατα θα εξακολουθήσει να είναι εντυπωσιακά υψηλή και θα διατηρηθεί».

Το μοντέλο ανάκαμψης

Ενώ πολλοί αναμένουν ανάκαμψη σε σχήμα V ή ακόμη και U, η JPMorgan παραδέχεται ότι ακόμη και με την προβλεπόμενη ισχυρή επακόλουθη ανάκαμψη, τα παγκόσμια εταιρικά κέρδη αναμένεται να αυξηθούν 20% κάτω από το προβλεπόμενο επίπεδο προ πανδημίας στο τέλος του 2021!

Με άλλα λόγια, τα εταιρικά κέρδη για να φθάσουν στα προ της πανδημίας επίπεδα θα απαιτηθεί το 2022 αν όχι το 2023, κάτι που είναι τρομερά αρνητική εξέλιξη για τους επενδυτές της Wall Street, καθώς σημαίνει ότι θα πρέπει τώρα να εφαρμόσουν νέα μοντέλα αποτίμησης για να δικαιολογήσουν τις υψηλές αποτιμήσεις.

Συνολικά, τα χαμένα κέρδη θα ανακτηθούν στα περίπου τρία τέταρτα των κερδών ενός έτους έως το τέλος του 2021 (50% το 2020 και άλλα 25% το 2021).

Με το εταιρικό χρέος να αυξάνεται και η σημαντική αύξηση των πτωχεύσεων να είναι ολοένα και πιο πιθανή, η συνολική επιδείνωση των ισολογισμών θα είναι η κληρονομιά του σοκ του κορωνοιού.

Η J P Morgan παραδέχεται ότι ακόμη και αυτή η καταστροφική πρόβλεψη θα μπορούσε να αποδειχθεί αισιόδοξη καθώς η προβλεπόμενη πορεία των κερδών βασίζεται στην ιστορική διασύνδεση με την ονομαστική αύξηση του ΑΕΠ.

Και ενώ η σχέση είναι αρκετά ισχυρή μια τέτοια άσκηση είναι γεμάτη αβεβαιότητα, δεδομένης της μοναδικής φύσης του σοκ COVID-19 καθώς και αντίδρασης των πολιτικών πρωτοβουλιών. Ως αποτέλεσμα, το εύρος του σοκ σε τομείς που συνήθως επηρεάζονται λιγότερο από τον κύκλο (συγκεκριμένα υπηρεσίες) δείχνουν ότι οι απώλειες κερδών θα μπορούσαν να είναι μεγαλύτερες.

Η JPMorgan υποστηρίζει ότι το εύρος αυτής της ύφεσης θα μπορούσε επίσης να ενισχύσει το εύρος του σοκ στα κέρδη.

Σε αντίθεση με την κρίση του 2008 που ξεκίνησε ως σοκ στις χρηματοπιστωτικές αγορές στις ΗΠΑ, η πανδημία COVID-19 έχει εξαπλωθεί παγκοσμίως.

Κατά συνέπεια, κάθε χώρα αντιμετωπίζει τόσο απώλεια εξωτερικής ζήτησης (τυπική για παγκόσμια ύφεση) όσο και πρωτοφανή επίδραση στην εγχώρια ζήτηση από τις πολιτικές περιορισμού.

Παρόλο που τα κέρδη μειώθηκαν κατά 50-60% στις δύο τελευταίες παγκόσμιες υφέσεις, η σύνθεση διέφερε (εκτός από τα κέρδη στον ενεργειακό τομέα, η οποία έπεσε κατά 42% και στις δύο).

Η ύφεση του 2001 οφείλεται στην έκρηξη της τεχνολογίας.

Τόσο τα IT όσο και τα Telecoms παρουσίασαν τεράστια πτώση στα κέρδη: 64% και 40%, αντίστοιχα.

Η τεχνολογία χτυπήθηκε αλλά μόνο 50% σε σχέση με το 2001, ενώ τα Telecoms τα πήγαν καλύτερα.

Αντίθετα, η κρίση του 2008 έπληξε σκληρά τον χρηματοπιστωτικό τομέα.

Σε αντίθεση με την ύφεση του 2001, όπου ο χρηματοοικονομικός κλάδος υπέστη πτώση κερδών μόνο 19%, το 2008 η πτώση ήταν 72%.

Με λίγα λόγια, οι επενδυτικές τράπεζες που έχουν αναγνωρίσει ότι το σοκ στα κέρδη θα είναι μεγάλο το 2020 επειδή κανείς δεν ξέρει τι θα συμβεί φέτος, αλλά με κάποιο τρόπο όλοι γνωρίζουν τι θα συμβεί το 2021, έτσι χρησιμοποιούν μοντέλα αποτίμησης με όρους 2021.

Αυτό είναι λάθος καθώς ούτε το 2021 θα δικαιολογεί τις τρέχουσες αποτιμήσεις θα δούμε μοντέλα αποτίμησης PE με βάση τα κέρδη του 2022 και τελικά του 2023.

Σε κάποιο σημείο η αγορά θα συνειδητοποιήσει ότι μια τέτοια «αποτίμηση» - η οποία είναι απλώς μια δικαιολογία για να μην παραδεχτούμε την πλήρη αποσύνδεση μεταξύ των οικονομικών επιδόσεων των εταιριών και των χρηματιστήριων.

Ο δείκτης S&P 500 θα μπορούσε να δει όχι απλά τα χαμηλά των 2200 μονάδων στις 23 Μαρτίου αλλά και τα χαμηλά του 2009 δηλαδή 800 μονάδες.

Όμως όλα αυτά θα εξαρτηθούν και από ένα άλλο παράγοντα την FED που αγοράζει τα πάντα και χειραγωγεί τις τιμές.

www.bankingnews.gr

Σχόλια αναγνωστών