Αυτήν τη φορά η παρέμβαση της Fed δεν θα σώσει τις ΗΠΑ, σύμφωνα με την εταιρεία παροχής επενδυτικών υπηρεσιών Real Ιnvestment Αdvice

Mάταιη μπορεί να αποβεί η προσπάθεια της ομοσπονδιακής τράπεζας των Ηνωμένων Πολιτειών της Αμερικής να τονώσει την οικονομία, καθώς φαίνεται πως απλώς καθυστερεί την έλευση του αναπόφευκτου, σύμφωνα με την εταιρεία παροχής επενδυτικών υπηρεσιών Real Ιnvestment Αdvice.

Για τους έμπειρους επενδυτές κάθε γύρος ποσοτικής χαλάρωσης αποτελεί μια «ουδέτερη στήριξη» η οποία μπορεί να εξελιχθεί σε «πιθανή στήριξη».

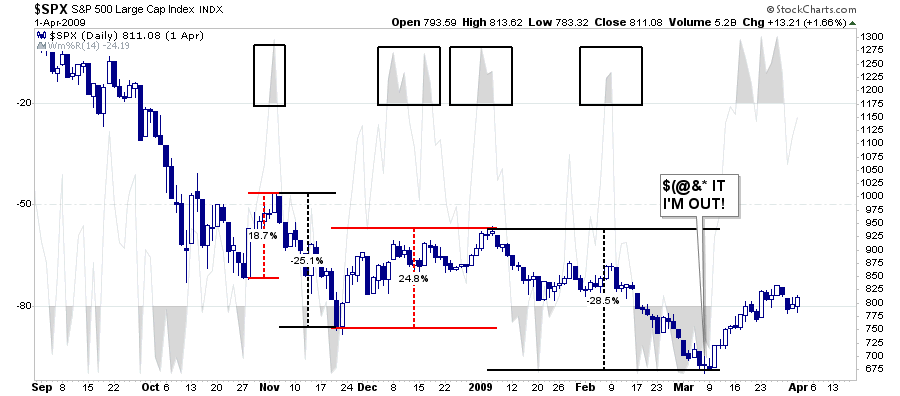

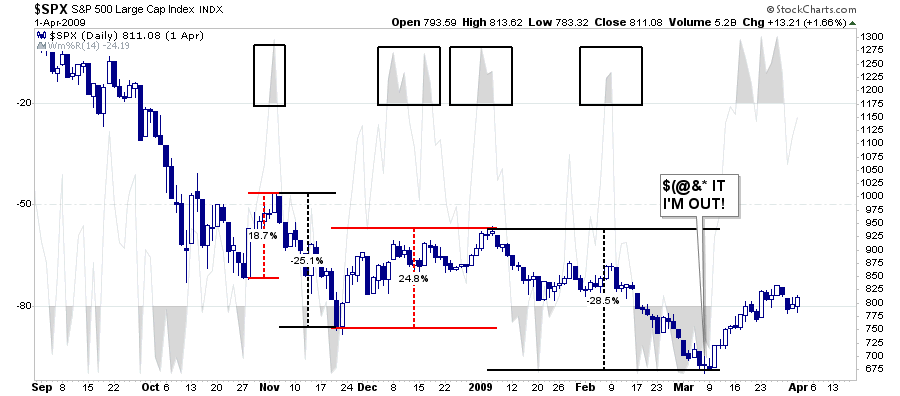

Μια ιστορική αναδρομή μπορεί να δώσει τη μεγάλη εικόνα.

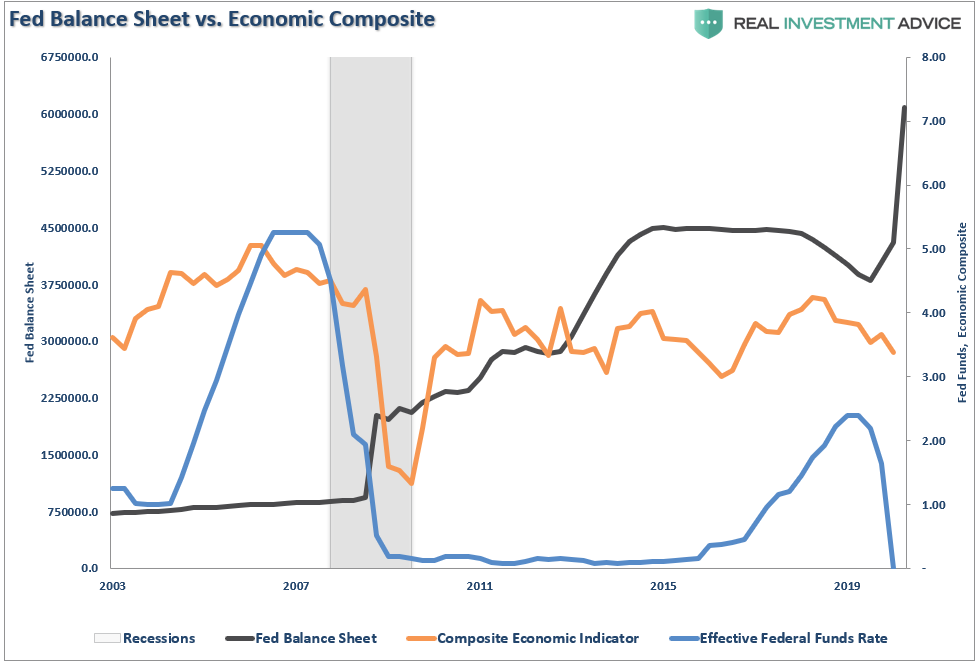

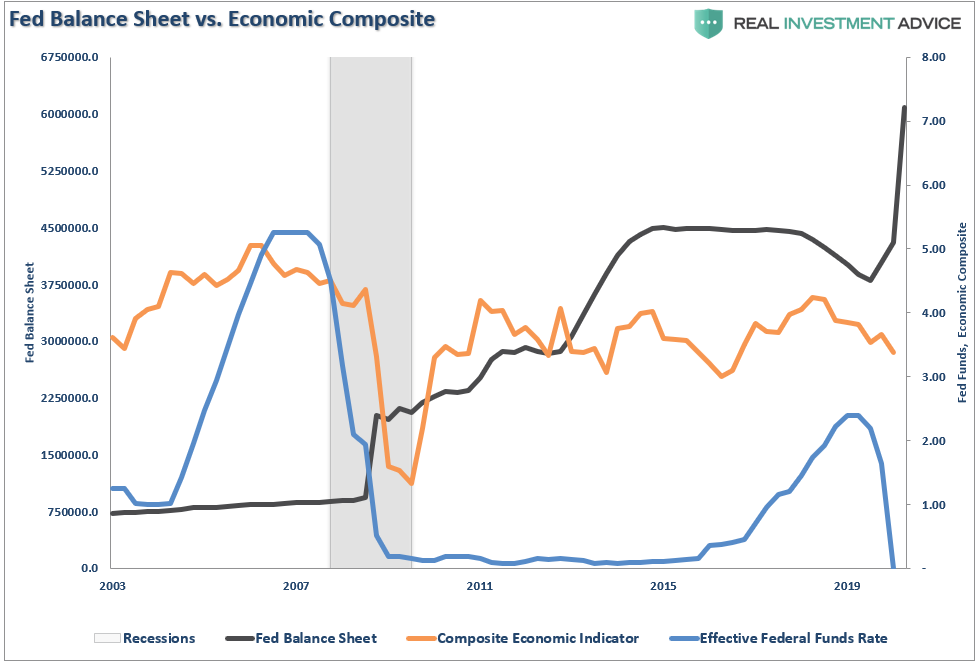

Την περίοδο 2002-2007, μετά το σπάσιμο της «φούσκας» των εταιρειών dot.com οι οικονομικές συνθήκες αποκαταστάθηκαν, ωστόσο η μεγέθυνση του ΑΕΠ και η ρευστότητα των τραπεζών επέτρεψαν την ομαλοποίηση της κατάστασης.

Κατά τη μεγάλη χρηματοοικονομική κρίση του 2008, με τα spreads να αυξάνονται ραγδαία, τα πιστωτικά ιδρύματα να καταρρέουν, τα margin calls να εκτοξεύονται και τις τιμές στα assets να πέφτουν στα τάρταρα, η Fed πλημμύρισε με ρευστότητα την αγορά.

Το 2010, το α’ τρίμηνο οι πιστωτικές συνθήκες ήταν δυσμενείς, ωστόσο η οικονομία ανέκαμπτε.

Η Fed, δρώντας αστραπιαία, παρέχει ρευστότητα στην αγορά το β’ τρίμηνο.

Δεδομένου ότι τα πιστωτικά περιθώρια ήταν κοντά στα κανονικά επίπεδα, η πλεονάζουσα ρευστότητα κατευθύνεται στα χρηματιστήρια που ανεβαίνουν.

Το 2016, με τα χρηματιστήρια να κατρακυλούν κατά 20%, λόγω των φόβων για ένα άτακτο Brexit, η πρώην πρόεδρος της Fed Janet Yellen πυροδοτεί ένα πρόγραμμα ποσοτικής χαλάρωσης.

Για άλλη μία φορά ήταν σαν να μην είχε υπάρξει κρίση.

Στα μέσα του καλοκαιριού του 2019, τα αμερικανικά hedge funds αντιμετωπίζουν σοβαρή έλλειψη ρευστότητας.

Αυτό ήταν ένα πρώτο σημάδι, ωστόσο οι αγορές δεν πιέζονταν ιδιαίτερα.

Η Fed παρενέβη και η τάξη αποκαταστάθηκε γρήγορα.

Ωστόσο, το 2020 μπορεί να αποδειχθεί διαφορετικό.

Το υφεσιακό σοκ που αντιμετωπίζει η παγκόσμια οικονομία είναι πρωτόγνωρο, ενώ για πρώτη φορά τα πιστωτικά περιθώρια είναι εξαιρετικά περιορισμένα και τα spreads έχουν εκτιναχθεί.

Η διαμορφωθείσα κατάσταση προσομοιάζει με την περίοδο της Μεγάλης Ύφεσης του 1929.

Η παρέμβαση της Fed είναι κολοσσιαία, όμως τα πράγματα μπορεί να έχουν διαφορετική κατάληξη.

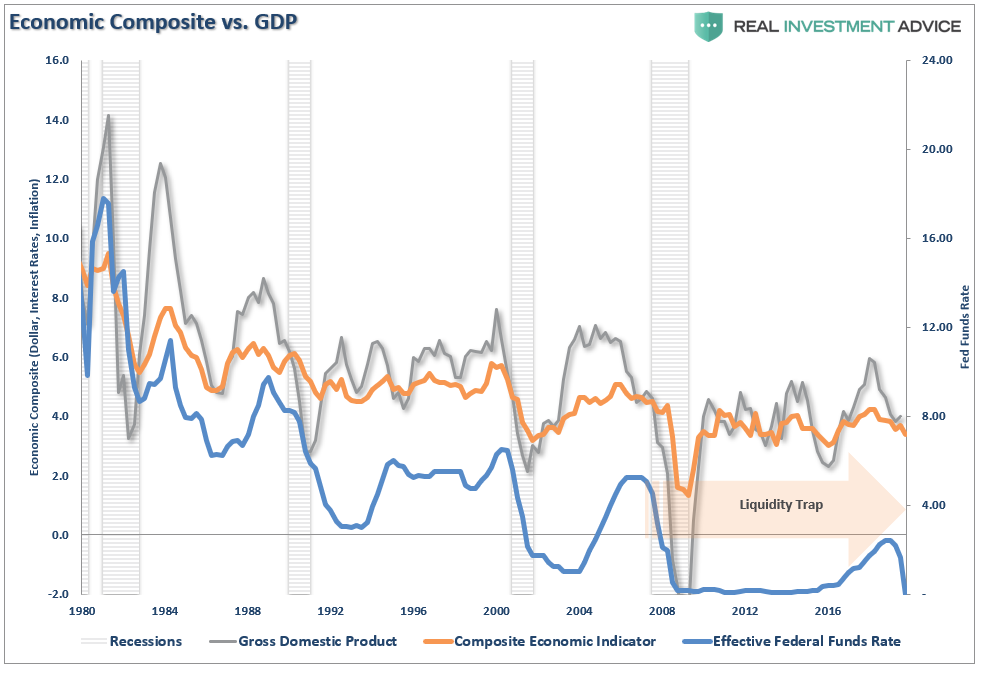

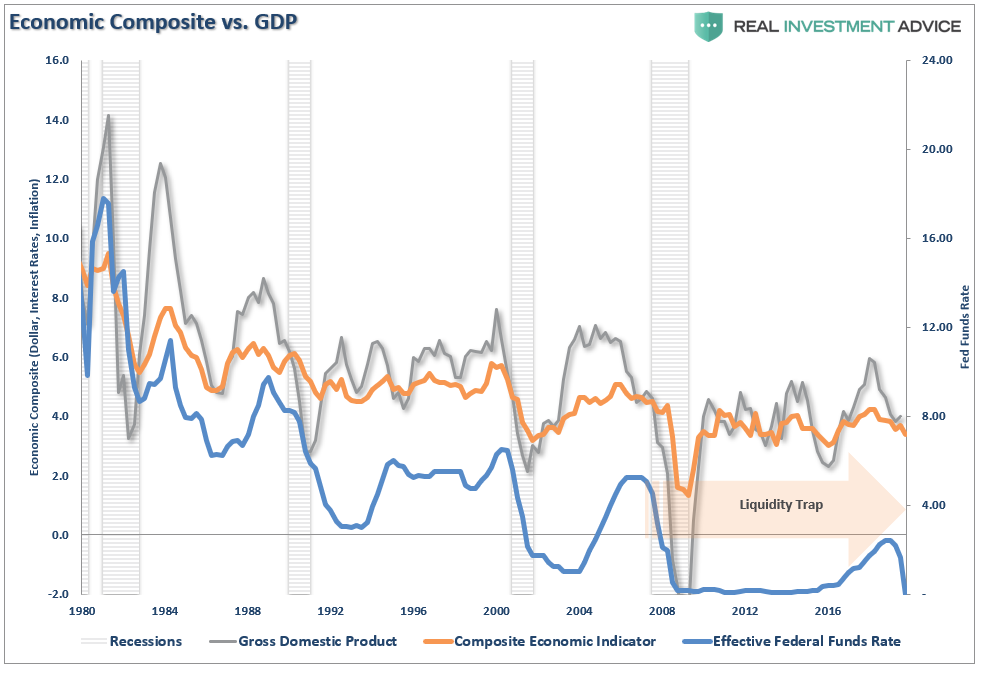

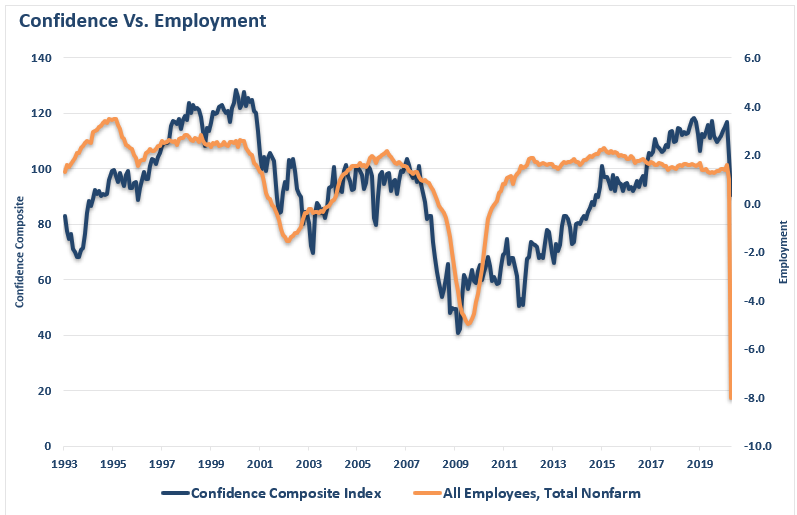

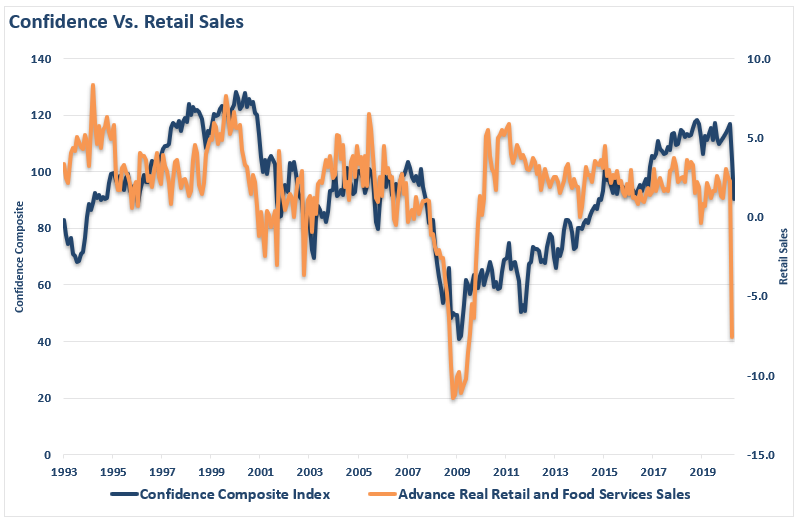

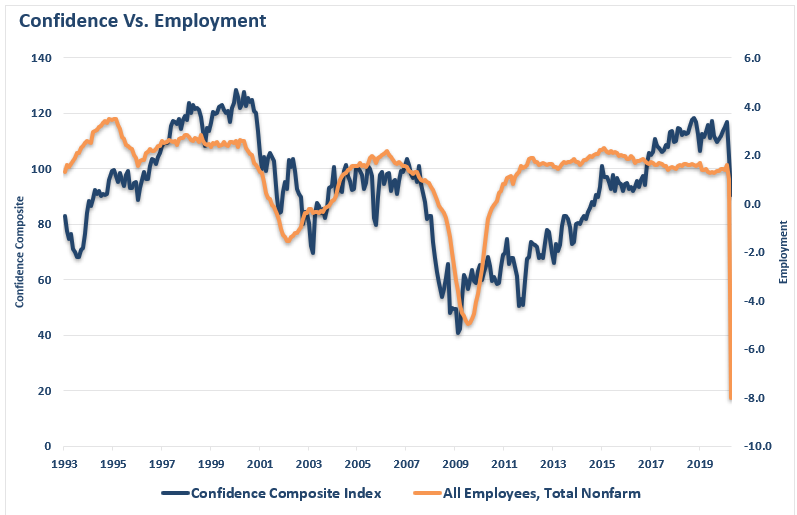

Το παρακάτω γράφημα είναι ένας σύνθετος οικονομικός δείκτης.

Δεδομένου ότι η ανεργία, ο πληθωρισμός και το δολάριο αποτελούν τους πλέον καθοριστικούς παράγοντες για την πορεία της αμερικανικής οικονομίας, δεν εκπλήσσει το γεγονός ότι ο σύνθετος αυτός δείκτης ακολουθεί την πορεία που διαγράφει το ΑΕΠ της χώρας.

Από την τελευταία οικονομική κρίση δεν έχει υπάρξει αξιοσημείωτη ανάπτυξη.

Οι πολιτικές μηδενικού επιτοκίου της Fed δεν ενίσχυσαν ιδιαίτερα τις επενδύσεις.

Μάλιστα, πολλοί αναλυτές υποστηρίζουν πως η χαλαρή νομισματική πολιτική της κεντρικής τράπεζας χειροτέρεψε –κατ’ ουσίαν– τα θεμελιώδη μεγέθη της οικονομίας.

Για τους έμπειρους επενδυτές κάθε γύρος ποσοτικής χαλάρωσης αποτελεί μια «ουδέτερη στήριξη» η οποία μπορεί να εξελιχθεί σε «πιθανή στήριξη».

Μια ιστορική αναδρομή μπορεί να δώσει τη μεγάλη εικόνα.

Την περίοδο 2002-2007, μετά το σπάσιμο της «φούσκας» των εταιρειών dot.com οι οικονομικές συνθήκες αποκαταστάθηκαν, ωστόσο η μεγέθυνση του ΑΕΠ και η ρευστότητα των τραπεζών επέτρεψαν την ομαλοποίηση της κατάστασης.

Κατά τη μεγάλη χρηματοοικονομική κρίση του 2008, με τα spreads να αυξάνονται ραγδαία, τα πιστωτικά ιδρύματα να καταρρέουν, τα margin calls να εκτοξεύονται και τις τιμές στα assets να πέφτουν στα τάρταρα, η Fed πλημμύρισε με ρευστότητα την αγορά.

Το 2010, το α’ τρίμηνο οι πιστωτικές συνθήκες ήταν δυσμενείς, ωστόσο η οικονομία ανέκαμπτε.

Η Fed, δρώντας αστραπιαία, παρέχει ρευστότητα στην αγορά το β’ τρίμηνο.

Δεδομένου ότι τα πιστωτικά περιθώρια ήταν κοντά στα κανονικά επίπεδα, η πλεονάζουσα ρευστότητα κατευθύνεται στα χρηματιστήρια που ανεβαίνουν.

Το 2016, με τα χρηματιστήρια να κατρακυλούν κατά 20%, λόγω των φόβων για ένα άτακτο Brexit, η πρώην πρόεδρος της Fed Janet Yellen πυροδοτεί ένα πρόγραμμα ποσοτικής χαλάρωσης.

Για άλλη μία φορά ήταν σαν να μην είχε υπάρξει κρίση.

Στα μέσα του καλοκαιριού του 2019, τα αμερικανικά hedge funds αντιμετωπίζουν σοβαρή έλλειψη ρευστότητας.

Αυτό ήταν ένα πρώτο σημάδι, ωστόσο οι αγορές δεν πιέζονταν ιδιαίτερα.

Η Fed παρενέβη και η τάξη αποκαταστάθηκε γρήγορα.

Ωστόσο, το 2020 μπορεί να αποδειχθεί διαφορετικό.

Το υφεσιακό σοκ που αντιμετωπίζει η παγκόσμια οικονομία είναι πρωτόγνωρο, ενώ για πρώτη φορά τα πιστωτικά περιθώρια είναι εξαιρετικά περιορισμένα και τα spreads έχουν εκτιναχθεί.

Η διαμορφωθείσα κατάσταση προσομοιάζει με την περίοδο της Μεγάλης Ύφεσης του 1929.

Η παρέμβαση της Fed είναι κολοσσιαία, όμως τα πράγματα μπορεί να έχουν διαφορετική κατάληξη.

Το παρακάτω γράφημα είναι ένας σύνθετος οικονομικός δείκτης.

Δεδομένου ότι η ανεργία, ο πληθωρισμός και το δολάριο αποτελούν τους πλέον καθοριστικούς παράγοντες για την πορεία της αμερικανικής οικονομίας, δεν εκπλήσσει το γεγονός ότι ο σύνθετος αυτός δείκτης ακολουθεί την πορεία που διαγράφει το ΑΕΠ της χώρας.

Από την τελευταία οικονομική κρίση δεν έχει υπάρξει αξιοσημείωτη ανάπτυξη.

Οι πολιτικές μηδενικού επιτοκίου της Fed δεν ενίσχυσαν ιδιαίτερα τις επενδύσεις.

Μάλιστα, πολλοί αναλυτές υποστηρίζουν πως η χαλαρή νομισματική πολιτική της κεντρικής τράπεζας χειροτέρεψε –κατ’ ουσίαν– τα θεμελιώδη μεγέθη της οικονομίας.

Με άλλα λόγια, ενώ οι πολιτικές της Fed αυξάνουν την τιμή των assets, διογκώνουν τα επίπεδα του χρέους, περιορίζουν τις αναπτυξιακές προοπτικές και διευρύνουν το χάσμα πλούτου.

Αδύνατη μια ανάκαμψη τύπου V

Mια ανάκαμψη τύπου V αποτελεί απλώς φαντασίωση

Παρά τις περί του αντιθέτου προσδοκίες και τις δηλώσεις από θεσμικούς και επιχειρηματικούς φορείς για ταχεία ανάκαμψη μετά το πέρας της πανδημίας του κορωνοϊού, ένα rebound στην οικονομία σχήματος V φαίνεται να είναι πέρα για πέρα ουτοπικό.

Σαφώς υπάρχουν πολλά θετικά δεδομένα.

Ο ρυθμός επέκτασης του ιού επιβραδύνεται, ενώ η θνησιμότητα είναι χαμηλότερη από τις αρχικές εκτιμήσεις που έχουν γίνει.

Eύλογα αυτή η αισιοδοξία έχει αποτυπωθεί και στην αγορά.

Οι μετοχές, για παράδειγμα, έχουν σημειώσει αύξηση επειδή οι επενδυτές πιστεύουν ότι όλα πρόκειται να επιστρέψουν στο φυσιολογικό και η οικονομία θα βιώσει μια «ανάκαμψη τύπου V».

Ωστόσο, για το «φυσιολογικό», μάλλον ο δρόμος είναι μακρύς για τους ακόλουθους πέντε λόγους.

α) Το μετατραυματικό στρες: Διαβιούμε σε έναν κόσμο όπου η ανθρώπινη επαφή θεωρείται, πλέον, πράξη βιολογικής τρομοκρατίας.

Με άλλα λόγια, η ζωή δύσκολα θα επιστρέψει άμεσα στην κανονικότητα.

Ο κόσμος θα υποφέρει για μακρό χρονικό διάστημα από μετατραυματικό στρες.

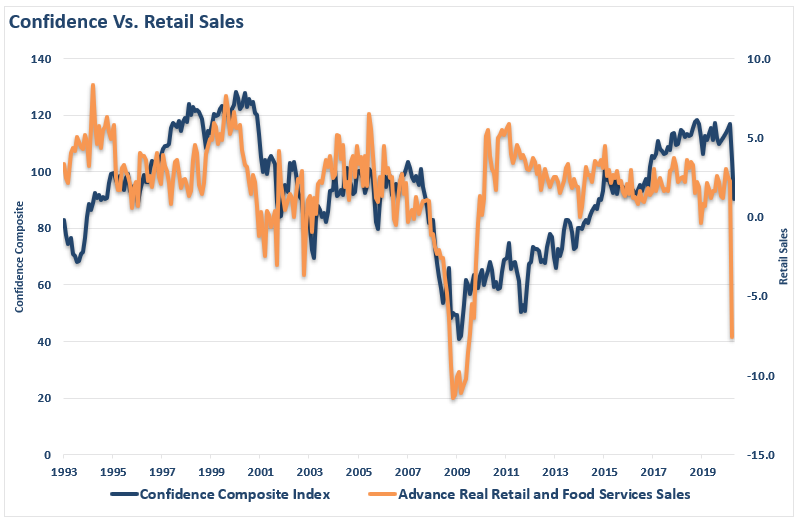

Εκατομμύρια άνθρωποι θα αλλάξουν τη συμπεριφορά τους, η κατανάλωση θα μειωθεί, όλοι θα μένουν στο σπίτι και θα αποφεύγουν τις κοινωνικότητες.

β) Οι μικρές επιχειρήσεις έχουν πεθάνει: Λόγω κορωνοϊού, πάρα πολλές μικρές επιχειρήσεις έχουν κλείσει.

Πολλές από αυτές δεν θα ανοίξουν ποτέ.

Άλλες πρέπει να προχωρήσουν σε βαθιές περικοπές, απολύοντας μεγάλο αριθμό εργαζομένων.

Ακόμα και όταν οι κοινωνικές συνθήκες ομαλοποιηθούν, πολλοί επιχειρηματίες θα συνειδητοποιήσουν ότι οι εταιρείες τους είναι πιο αποδοτικές με λιγότερους υπαλλήλους.

γ) Οι μεγάλες επιχειρήσεις συρρικνώνονται: Μια τυπική μεσαία ή μεγάλη εταιρεία στις ΗΠΑ μπορεί να απολύσει τουλάχιστον το 10% του εργατικού δυναμικού της με ελάχιστο αντίκτυπο στη λειτουργία της.

Και οι μεγάλες επιχειρήσεις δεν πρόκειται να επαναπροσλάβουν υπαλλήλους, ενώ τώρα, στην εποχή του κορωνοϊού, έχουν την ευκαιρία να συγχωνεύσουν ή να συρρικνώσουν τμήματα.

Τα στελέχη συνειδητοποιούν ότι πολλοί υπάλληλοι μπορούν να εργαστούν από το σπίτι, κάτι που πιθανότατα θα μειώσει τη ζήτηση για γραφειακούς χώρους, προκαλώντας, ενδεχομένως, κρίση στην αγορά εμπορικών ακινήτων.

δ) Το λιανεμπόριο ήταν «νεκρό» πριν από τον κορωνοϊό: Τα καταστήματα λιανικής είχαν πεθάνει πριν από αυτήν την πανδημία.

Η Amazon και τα υπόλοιπα διαδικτυακά καταστήματα μονοπωλούν την αγορά.

Μεγάλες αλυσίδες λιανικής (Sears, Macy's, Pier 1 Imports κ.λπ.) υπέβαλαν αίτηση πτώχευσης πολύ πριν ξεκινήσει η πανδημία.

Μετά το lockdown, αναμφίβολα, θα ακολουθήσουν και άλλες πτωχεύσεις, λαμβανομένου υπόψη και του μετατραυματικού στρες.

Η λιανική αντιπροσωπεύει περίπου το 10% του εργατικού δυναμικού μόνο στις ΗΠΑ, οπότε δεν είναι δύσκολο να σκεφτεί κανείς πως θα υπάρξουν εκατομμύρια απώλειες θέσεων εργασίας μόνο από αυτόν τον τομέα.

ε) Πρόσθετα κρούσματα του κορωνοϊού: Η πιθανότητα να υπάρξει ένα δεύτερο κύμα κρουσμάτων του κορωνοϊού είναι μεγάλη.

Το Χονγκ Κονγκ και η Σιγκαπούρη έχουν βιώσει μια ανάλογη κατάσταση.

Για όλους, λοιπόν, τους παραπάνω λόγους, μια ανάκαμψη τύπου V αποτελεί απλώς φαντασίωση και δεν ανταποκρίνεται στην πραγματικότητα.

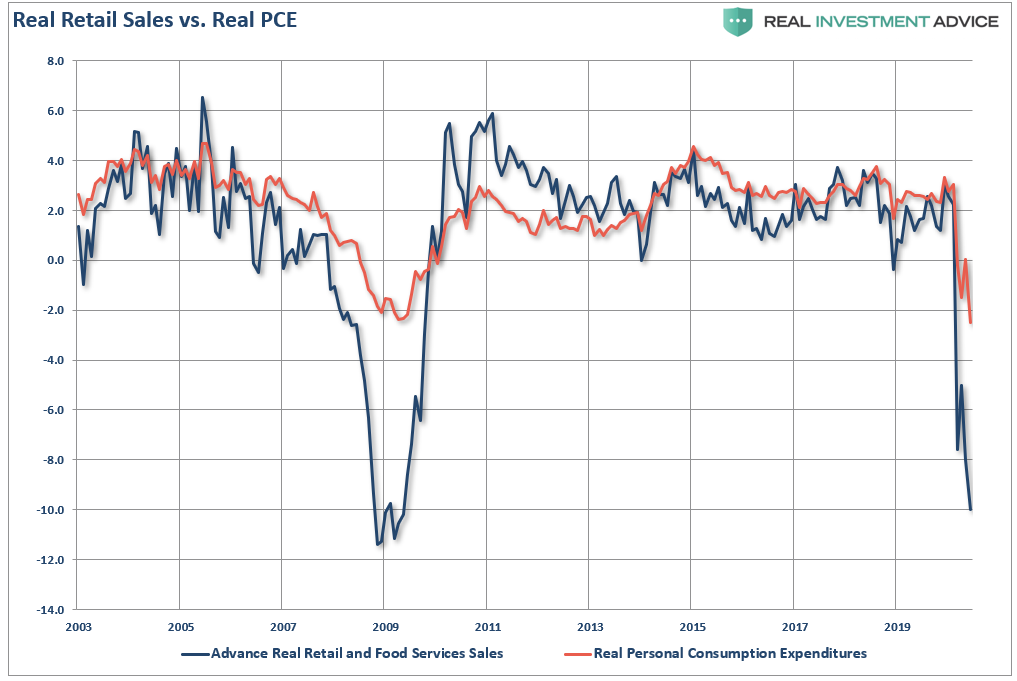

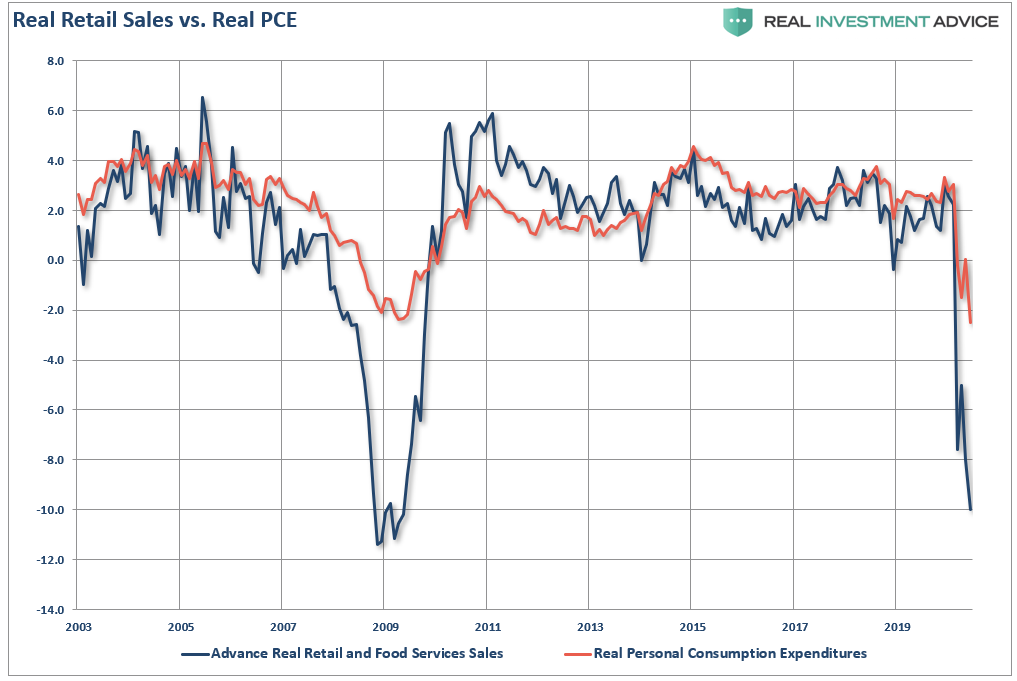

Στο απόλυτο μηδέν η κατανάλωση

Με τις επιχειρήσεις κλειστές, κανείς δεν θα έχει τη δυνατότητα να καταναλώνει.

Δεν αποτελεί, λοιπόν, έκπληξη πως οι κατά κεφαλή καταναλωτικές δαπάνες έχουν μειωθεί 40%.

Όλα συνηγορούν στο ότι εισερχόμαστε σε μια περίοδο ύφεσης πιο καταστροφική από αυτή του 2008.

Η ρευστότητα της Fed απλώς έχει αναστείλει τις πτωχεύσεις και καθυστερεί το αναπόφευκτο.

www.bankingnews.gr

Αδύνατη μια ανάκαμψη τύπου V

Mια ανάκαμψη τύπου V αποτελεί απλώς φαντασίωση

Παρά τις περί του αντιθέτου προσδοκίες και τις δηλώσεις από θεσμικούς και επιχειρηματικούς φορείς για ταχεία ανάκαμψη μετά το πέρας της πανδημίας του κορωνοϊού, ένα rebound στην οικονομία σχήματος V φαίνεται να είναι πέρα για πέρα ουτοπικό.

Σαφώς υπάρχουν πολλά θετικά δεδομένα.

Ο ρυθμός επέκτασης του ιού επιβραδύνεται, ενώ η θνησιμότητα είναι χαμηλότερη από τις αρχικές εκτιμήσεις που έχουν γίνει.

Eύλογα αυτή η αισιοδοξία έχει αποτυπωθεί και στην αγορά.

Οι μετοχές, για παράδειγμα, έχουν σημειώσει αύξηση επειδή οι επενδυτές πιστεύουν ότι όλα πρόκειται να επιστρέψουν στο φυσιολογικό και η οικονομία θα βιώσει μια «ανάκαμψη τύπου V».

Ωστόσο, για το «φυσιολογικό», μάλλον ο δρόμος είναι μακρύς για τους ακόλουθους πέντε λόγους.

α) Το μετατραυματικό στρες: Διαβιούμε σε έναν κόσμο όπου η ανθρώπινη επαφή θεωρείται, πλέον, πράξη βιολογικής τρομοκρατίας.

Με άλλα λόγια, η ζωή δύσκολα θα επιστρέψει άμεσα στην κανονικότητα.

Ο κόσμος θα υποφέρει για μακρό χρονικό διάστημα από μετατραυματικό στρες.

Εκατομμύρια άνθρωποι θα αλλάξουν τη συμπεριφορά τους, η κατανάλωση θα μειωθεί, όλοι θα μένουν στο σπίτι και θα αποφεύγουν τις κοινωνικότητες.

β) Οι μικρές επιχειρήσεις έχουν πεθάνει: Λόγω κορωνοϊού, πάρα πολλές μικρές επιχειρήσεις έχουν κλείσει.

Πολλές από αυτές δεν θα ανοίξουν ποτέ.

Άλλες πρέπει να προχωρήσουν σε βαθιές περικοπές, απολύοντας μεγάλο αριθμό εργαζομένων.

Ακόμα και όταν οι κοινωνικές συνθήκες ομαλοποιηθούν, πολλοί επιχειρηματίες θα συνειδητοποιήσουν ότι οι εταιρείες τους είναι πιο αποδοτικές με λιγότερους υπαλλήλους.

γ) Οι μεγάλες επιχειρήσεις συρρικνώνονται: Μια τυπική μεσαία ή μεγάλη εταιρεία στις ΗΠΑ μπορεί να απολύσει τουλάχιστον το 10% του εργατικού δυναμικού της με ελάχιστο αντίκτυπο στη λειτουργία της.

Και οι μεγάλες επιχειρήσεις δεν πρόκειται να επαναπροσλάβουν υπαλλήλους, ενώ τώρα, στην εποχή του κορωνοϊού, έχουν την ευκαιρία να συγχωνεύσουν ή να συρρικνώσουν τμήματα.

Τα στελέχη συνειδητοποιούν ότι πολλοί υπάλληλοι μπορούν να εργαστούν από το σπίτι, κάτι που πιθανότατα θα μειώσει τη ζήτηση για γραφειακούς χώρους, προκαλώντας, ενδεχομένως, κρίση στην αγορά εμπορικών ακινήτων.

δ) Το λιανεμπόριο ήταν «νεκρό» πριν από τον κορωνοϊό: Τα καταστήματα λιανικής είχαν πεθάνει πριν από αυτήν την πανδημία.

Η Amazon και τα υπόλοιπα διαδικτυακά καταστήματα μονοπωλούν την αγορά.

Μεγάλες αλυσίδες λιανικής (Sears, Macy's, Pier 1 Imports κ.λπ.) υπέβαλαν αίτηση πτώχευσης πολύ πριν ξεκινήσει η πανδημία.

Μετά το lockdown, αναμφίβολα, θα ακολουθήσουν και άλλες πτωχεύσεις, λαμβανομένου υπόψη και του μετατραυματικού στρες.

Η λιανική αντιπροσωπεύει περίπου το 10% του εργατικού δυναμικού μόνο στις ΗΠΑ, οπότε δεν είναι δύσκολο να σκεφτεί κανείς πως θα υπάρξουν εκατομμύρια απώλειες θέσεων εργασίας μόνο από αυτόν τον τομέα.

ε) Πρόσθετα κρούσματα του κορωνοϊού: Η πιθανότητα να υπάρξει ένα δεύτερο κύμα κρουσμάτων του κορωνοϊού είναι μεγάλη.

Το Χονγκ Κονγκ και η Σιγκαπούρη έχουν βιώσει μια ανάλογη κατάσταση.

Για όλους, λοιπόν, τους παραπάνω λόγους, μια ανάκαμψη τύπου V αποτελεί απλώς φαντασίωση και δεν ανταποκρίνεται στην πραγματικότητα.

Στο απόλυτο μηδέν η κατανάλωση

Με τις επιχειρήσεις κλειστές, κανείς δεν θα έχει τη δυνατότητα να καταναλώνει.

Δεν αποτελεί, λοιπόν, έκπληξη πως οι κατά κεφαλή καταναλωτικές δαπάνες έχουν μειωθεί 40%.

Όλα συνηγορούν στο ότι εισερχόμαστε σε μια περίοδο ύφεσης πιο καταστροφική από αυτή του 2008.

Η ρευστότητα της Fed απλώς έχει αναστείλει τις πτωχεύσεις και καθυστερεί το αναπόφευκτο.

www.bankingnews.gr

Σχόλια αναγνωστών