Ο S&P 500 θα πρέπει να επιτύχει προηγούμενα υψηλά επίπεδα όλων των εποχών εάν διατηρηθούν τα νομισματικά μέτρα

Κόντρα σε όλες τις εκτιμήσεις ο αναλυτής της JP Morgan, Marko Kolanovic, προχώρησε σε μια bullish εκτίμηση...

Σύμφωνα με τον ίδιο, οι επενδυτές έχουν μια ιστορική ευκαιρία... όπως εκείνη που είχαν τον Ιούλιο του 2019 και συμβαίνει μια φορά σε μία δεκαετία...

Αφού η Fed εισήγαγε το πρώτο κύμα νομισματικής χαλάρωσης, εκφράσαμε την άποψή μας ότι το S&P 500 θα φτάσει στα προηγούμενα υψηλά του το δεύτερο εξάμηνο του 2021.

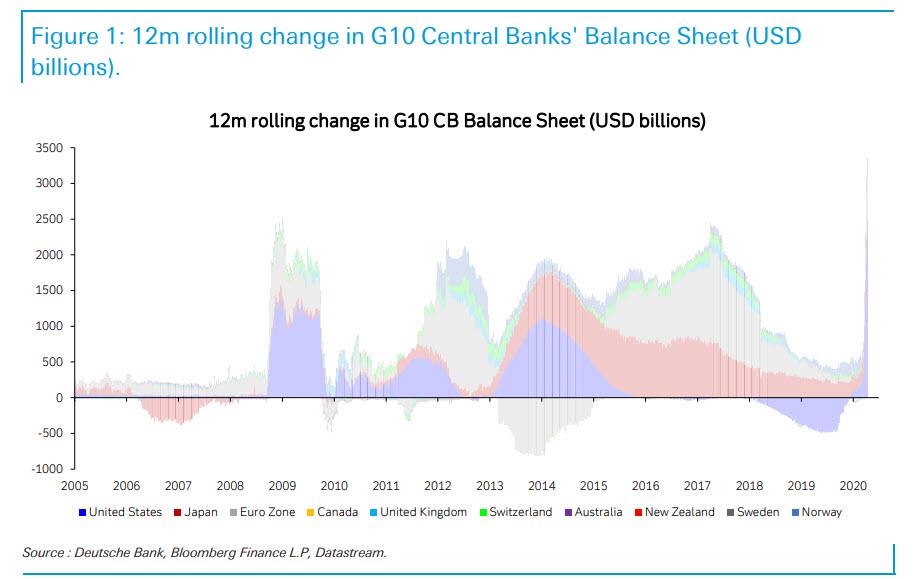

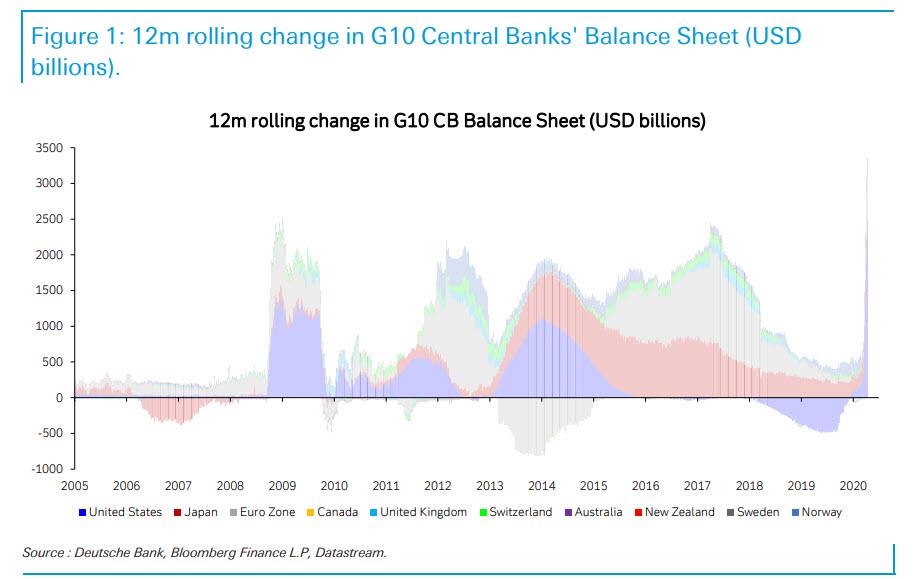

Αυτό βασίστηκε στην ανάλυσή μας για την πανδημία και τη διάρθρωση της αγοράς (ροές, θέσεις και ρευστότητα), αλλά και την εκτίμηση ότι Fed θα αγοράσει IG και junk bonds.

Μετά το δεύτερο κύμα νομισματικών μέτρων, το οποίο περιλάμβανε ένα backstop για ορισμένα πιστωτικά περιουσιακά στοιχεία, αλλάξαμε την πρόβλεψή μας ότι τα προηγούμενα υψηλά είναι πιθανό να συμβούν το πρώτο εξάμηνο του 2021.

Αυτό αναφέρει ο Kolanovic και προσπαθεί να εξηγήσει πώς θα αυξηθούν οι μετοχές τους επόμενους 8 μήνες, ακόμη και με τα κέρδη που αναμένεται να μειωθούν κατά 30% ή περισσότερο.

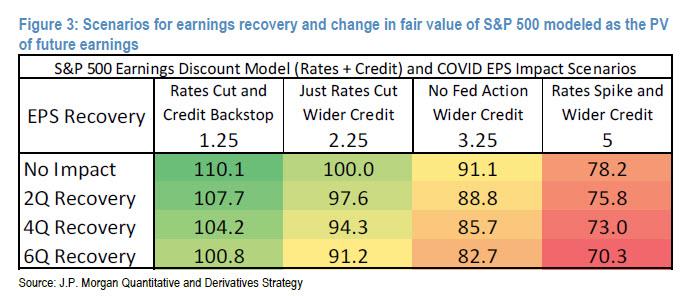

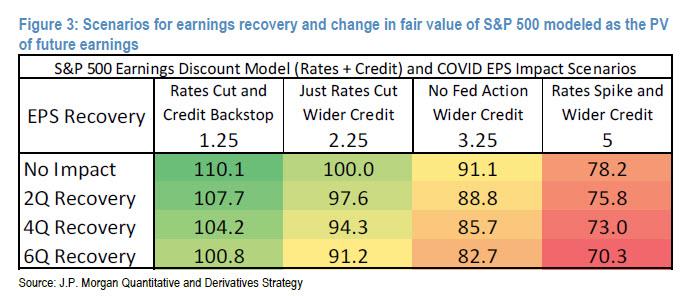

Σύμφωνα με τον ίδιο, για να φτάσουμε σε μια αποτίμηση, εξετάζει τα διάφορα σενάρια για τη μείωση των κερδών και την ανάκαμψη λόγω της πανδημίας και, στη συνέχεια, ποσοτικοποιεί τον αντίκτυπο της μείωσης των επιτοκίων και των πιστωτικών περιθωρίων από την κεντρική τράπεζα - δηλαδή, το επιτόκιο προεξόφλησης κερδών.

Όπως αναφέρει, για το S&P 500, η συνδυασμένη παραμονή σε χαμηλά επίπεδα του επιτοκίου χωρίς κίνδυνο και των πιστωτικών spread από την Fed πιθανότατα έχει μεγαλύτερο θετικό αντίκτυπο στην αποτίμηση των μετοχών, σε σύγκριση με τον αρνητικό αντίκτυπο της προσωρινής απώλειας κερδών.

Ο λόγος είναι ότι με τη μείωση του προεξοφλητικού επιτοκίου, η παρούσα αξία αυξάνεται με την «προσθήκη περισσότερων» (δηλαδή, την προεξόφληση λιγότερων) μελλοντικών κερδών σε σχέση με την βραχυπρόθεσμη απώλεια κερδών.

Αυτό δεν θα ισχύει σε περιβάλλον με υψηλό επιτόκιο ή για εταιρείες με υψηλό πιστωτικό περιθώριο.

Δεν θα ισχύει επίσης σε χώρες που δεν μπορούν να μειώσουν αποτελεσματικά τον κίνδυνο κράτους ή τα πιστωτικά περιθώρια (π.χ. μη αποθεματικό νόμισμα ή υψηλά εξωτερικά ελλείμματα).

Για αυτόν τον λόγο, η JP Morgan πιστεύει ότι αυτό το μοντέλο ισχύει μόνο για τις ΗΠΑ, και για τις εταιρείες επενδυτικού επιπέδου.

Στη συνέχεια η JP Morgan υπολογίζει την παρούσα αξία κερδών χρησιμοποιώντας το ισχύον προεξοφλητικό επιτόκιο μετά από δύο κύματα νομισματικών ενεργειών της Fed.

Επί του παρόντος, το προεξοφλητικό επιτόκιο έχει μειωθεί κατά 100 π.μ., το οποίο είναι αποτέλεσμα της συνδυασμένης μείωσης των επιτοκίων χωρίς κίνδυνο και της μείωσης των πιστωτικών περιθωρίων μέσω αγορών πιστωτικών περιουσιακών στοιχείων.

Αυτό μειώνει το ποσοστό έκπτωσης από ~225 μ.β. σε ~125 μ.β. στο μοντέλο της.

Δεδομένης της μαζικής καταστολής του προεξοφλητικού επιτοκίου, η παρούσα αξία των μελλοντικών κερδών και στα 3 σενάρια επιπτώσεων στα κέρδη είναι πάνω από το επίπεδο πριν από την κρίση.

Αυτό δείχνει ότι ο S&P 500 θα πρέπει να επιτύχει προηγούμενα υψηλά επίπεδα όλων των εποχών εάν διατηρηθούν τα νομισματικά μέτρα.

Αλλά τι θα συμβεί εάν η κρίση κλιμακωθεί και τα κέρδη / ταμειακές ροές βυθιστούν περαιτέρω, ή αποδειχθούν εντελώς αρνητικά;

Και εδώ η JP Morgan εξηγεί ότι η λύση για αυτό ονομάζεται αρνητικό προεξοφλητικό επιτόκιο.

www.bankingnews.gr

Σύμφωνα με τον ίδιο, οι επενδυτές έχουν μια ιστορική ευκαιρία... όπως εκείνη που είχαν τον Ιούλιο του 2019 και συμβαίνει μια φορά σε μία δεκαετία...

Αφού η Fed εισήγαγε το πρώτο κύμα νομισματικής χαλάρωσης, εκφράσαμε την άποψή μας ότι το S&P 500 θα φτάσει στα προηγούμενα υψηλά του το δεύτερο εξάμηνο του 2021.

Αυτό βασίστηκε στην ανάλυσή μας για την πανδημία και τη διάρθρωση της αγοράς (ροές, θέσεις και ρευστότητα), αλλά και την εκτίμηση ότι Fed θα αγοράσει IG και junk bonds.

Μετά το δεύτερο κύμα νομισματικών μέτρων, το οποίο περιλάμβανε ένα backstop για ορισμένα πιστωτικά περιουσιακά στοιχεία, αλλάξαμε την πρόβλεψή μας ότι τα προηγούμενα υψηλά είναι πιθανό να συμβούν το πρώτο εξάμηνο του 2021.

Αυτό αναφέρει ο Kolanovic και προσπαθεί να εξηγήσει πώς θα αυξηθούν οι μετοχές τους επόμενους 8 μήνες, ακόμη και με τα κέρδη που αναμένεται να μειωθούν κατά 30% ή περισσότερο.

Σύμφωνα με τον ίδιο, για να φτάσουμε σε μια αποτίμηση, εξετάζει τα διάφορα σενάρια για τη μείωση των κερδών και την ανάκαμψη λόγω της πανδημίας και, στη συνέχεια, ποσοτικοποιεί τον αντίκτυπο της μείωσης των επιτοκίων και των πιστωτικών περιθωρίων από την κεντρική τράπεζα - δηλαδή, το επιτόκιο προεξόφλησης κερδών.

Όπως αναφέρει, για το S&P 500, η συνδυασμένη παραμονή σε χαμηλά επίπεδα του επιτοκίου χωρίς κίνδυνο και των πιστωτικών spread από την Fed πιθανότατα έχει μεγαλύτερο θετικό αντίκτυπο στην αποτίμηση των μετοχών, σε σύγκριση με τον αρνητικό αντίκτυπο της προσωρινής απώλειας κερδών.

Ο λόγος είναι ότι με τη μείωση του προεξοφλητικού επιτοκίου, η παρούσα αξία αυξάνεται με την «προσθήκη περισσότερων» (δηλαδή, την προεξόφληση λιγότερων) μελλοντικών κερδών σε σχέση με την βραχυπρόθεσμη απώλεια κερδών.

Αυτό δεν θα ισχύει σε περιβάλλον με υψηλό επιτόκιο ή για εταιρείες με υψηλό πιστωτικό περιθώριο.

Δεν θα ισχύει επίσης σε χώρες που δεν μπορούν να μειώσουν αποτελεσματικά τον κίνδυνο κράτους ή τα πιστωτικά περιθώρια (π.χ. μη αποθεματικό νόμισμα ή υψηλά εξωτερικά ελλείμματα).

Για αυτόν τον λόγο, η JP Morgan πιστεύει ότι αυτό το μοντέλο ισχύει μόνο για τις ΗΠΑ, και για τις εταιρείες επενδυτικού επιπέδου.

Στη συνέχεια η JP Morgan υπολογίζει την παρούσα αξία κερδών χρησιμοποιώντας το ισχύον προεξοφλητικό επιτόκιο μετά από δύο κύματα νομισματικών ενεργειών της Fed.

Επί του παρόντος, το προεξοφλητικό επιτόκιο έχει μειωθεί κατά 100 π.μ., το οποίο είναι αποτέλεσμα της συνδυασμένης μείωσης των επιτοκίων χωρίς κίνδυνο και της μείωσης των πιστωτικών περιθωρίων μέσω αγορών πιστωτικών περιουσιακών στοιχείων.

Αυτό μειώνει το ποσοστό έκπτωσης από ~225 μ.β. σε ~125 μ.β. στο μοντέλο της.

Δεδομένης της μαζικής καταστολής του προεξοφλητικού επιτοκίου, η παρούσα αξία των μελλοντικών κερδών και στα 3 σενάρια επιπτώσεων στα κέρδη είναι πάνω από το επίπεδο πριν από την κρίση.

Αυτό δείχνει ότι ο S&P 500 θα πρέπει να επιτύχει προηγούμενα υψηλά επίπεδα όλων των εποχών εάν διατηρηθούν τα νομισματικά μέτρα.

Αλλά τι θα συμβεί εάν η κρίση κλιμακωθεί και τα κέρδη / ταμειακές ροές βυθιστούν περαιτέρω, ή αποδειχθούν εντελώς αρνητικά;

Και εδώ η JP Morgan εξηγεί ότι η λύση για αυτό ονομάζεται αρνητικό προεξοφλητικό επιτόκιο.

www.bankingnews.gr

Σχόλια αναγνωστών