Διεθνείς επενδυτικές τράπεζες προβλέπουν νέα διόρθωση στα χρηματιστήρια

Ένα συνταξιοδοτικό Ταμείο, το 11ο μεγαλύτερο Ταμείο Συντάξεων παγκοσμίως, μια ιαπωνική επενδυτική τράπεζα και δύο αμερικανικές επενδυτικές τράπεζες συγκλίνουν σε ένα συμπέρασμα.

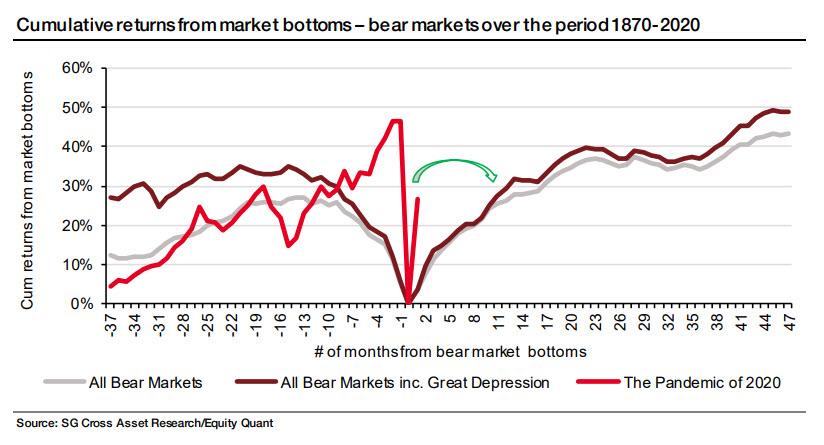

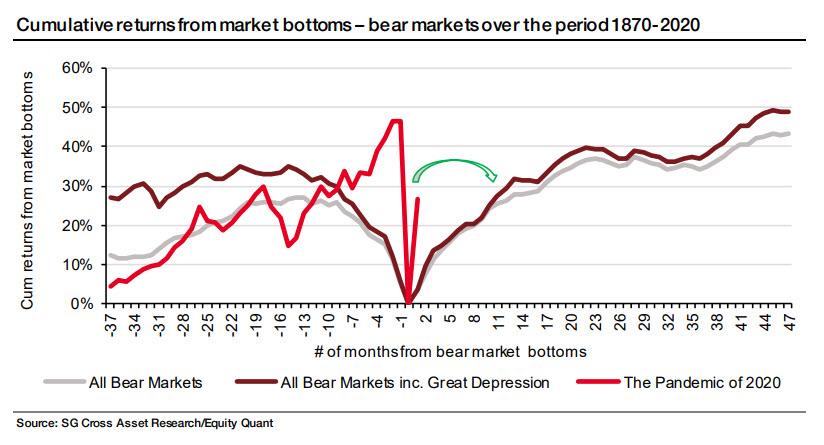

Έρχεται πτώση στα χρηματιστήρια και ότι η bear market θα κρατήσει ακόμη 9 μήνες τουλάχιστον.

Το CalSTRS (Συνταξιοδοτικό Ταμείο ΗΠΑ) προβλέπει διακύμανση για τον δείκτη βαρόμετρο S&P 500 μεταξύ 2350 με 2950 μονάδες.

Η Nomura προβλέπει επιθετικό sell off το επόμενο διάστημα στις αγορές.

Η Bank of America Merill Lynch υποστηρίζει ότι οι χρηματιστηριακές αγορές είναι φούσκα.

Η Morgan Stanley, επίσης προβλέπει νέα διόρθωση 10% στις μετοχές διεθνώς

CalSTRS (Συνταξιοδοτικό Ταμείο ΗΠΑ): Η ανοδική αγορά τελείωσε, είμαστε μακριά από το δάσος

Η ανοδική αγορά τελείωσε, είμαστε μακριά από το δάσος.

Το σχόλιο αυτό δεν το έκανε ένας funds managers hedge funds αλλά βασικό στέλεχος του CalSTRS του μεγαλύτερου Συνταξιοδοτικού Ταμείου των εκπαιδευτικών των ΗΠΑ με έδρα την Καλιφόρνια και διαχειρίζεται 240 δισεκ. δολάρια.

«Η αγορά των ταύρων έχει τελειώσει» προειδοποιεί τον Chris Ailman, CIO της CalSTRS - το μεγαλύτερο ταμείο συνταξιοδότησης εκπαιδευτικών στις ΗΠΑ και το 11ο μεγαλύτερο δημόσιο ταμείο συντάξεων στον κόσμο –

Βρισκόμαστε σε μια αγορά αρκούδων…. είμαστε πολύ μακριά από το δάσος.

Κατά το Συνταξιοδοτικό Ταμείο των εκπαιδευτικών των ΗΠΑ, η bear market θα παραμείνει στο επίκεντρο τουλάχιστον για 9 μήνες έως τις αρχές του 2021, ενώ δεν πρόκειται να ανακάμψει η αγορά των ταύρων άμεσα.

Το αμερικανικό συνταξιοδοτικό ταμείο δεν προβλέπει δραματική πτώση από εδώ, αλλά πιστεύει ότι το εύρος 2950 έως 2350 μονάδων για το S&P 500 είναι πιο πιθανό, καθώς εξηγεί την άσχημη πραγματικότητα του πώς θα μοιάζει πραγματικά η "επανέναρξη" της οικονομίας που δεν θα έχει σχήμα V.

Έχουμε ακόμη πολύ δρόμο να διανύσουμε οικονομικά, ειδικά αν έχουμε μια αναζωπύρωση στον ιό το φθινόπωρο.

Ενώ η αισιοδοξία σε αυτήν την αγορά αυτή τη στιγμή είναι μεγάλη, θα δούμε πίεση και αβεβαιότητα.

Οι χρηματιστηριακές αγορές έχουν αυτονομηθεί από την πραγματικότητα, υπάρχει ισχυρή προσφορά ειδικά στο trading συμβολαίων μελλοντικής εκπλήρωσης που απλώς δεν έχει νόημα.

Υπάρχει μεγάλος κίνδυνος ... φαίνεται πραγματικά εκπληκτικό ότι υπάρχει τόσο ισχυρή προσφορά σε αυτήν την αγορά ... όταν η πραγματικότητα είναι ότι το σοκ του κορωνοιού είναι μεγάλο.

Κατά το αμερικανικό συνταξιοδοτικό ταμείο πρόκειται για ύφεση στην υγεία, είναι δευτερευούσης σημασίας η οικονομική ύφεση και δεν βλέπουμε βελτίωση στα δεδομένα υγείας και πρέπει να είμαστε πολύ προσεκτικοί.

Nomura: Έρχεται νέο sell off στις διεθνείς αγορές... και θα είναι πολύ πιο σκληρό

Οι επόμενοι μήνες θα φέρουν πολλά κακά εταιρικά και οικονομικά νέα.

Αυτό αναφέρει ο αναλυτής της Nomura, Charlie McElligott, προειδοποιώντας κυρίως τους μικροεπενδυτές να μην κυνηγήσουν μετοχές που ήδη έχουν καλύψει έδαφος από την προηγούμενη πτώση.

«Νομίζω ότι για τους επενδυτές λιανικής που πιθανότατα έχασαν αυτό το ράλι τον περασμένο μήνα, ο κίνδυνος είναι τώρα να προσπαθήσουν να το κυνηγήσουν πιστεύοντας ότι θα έχει και συνέχεια.

Ωστόσο, μεγάλο μέρος των hedge funds είναι πραγματικά έτοιμο για μια κίνηση χαμηλότερα και πάλι», δήλωσε ο McElligott.

Όπως ανέφερε, «βρισκόμαστε τώρα στη φάση ήδη συμπιεσμένων λόγων αισιοδοξίας.

Έρχεται όμως ένα δεύτερο κύμα πτώσης, το οποίο θα τροφοδοτείται από τα άσχημα εταιρικά και δημοσιονομικά νέα.

Το καλοκαίρι θα μπορούσε να φέρει «σκληρά οικονομικά δεδομένα που καταρρέουν, όπως δεν έχουμε ξαναδεί και ιστορίες εκκρεμών πτωχεύσεων».

Ένα δεύτερο κύμα απολύσεων θα πλήξει τον κόσμο», προειδοποίησε ο McElligott. Η αύξηση της ρητορικής του εμπορικού πολέμου από τον Λευκό Οίκο ως εκλογική εκστρατεία για προεδρικές εκλογές θα μπορούσε να αυξήσει ακόμη περισσότερο τον κίνδυνο, πρόσθεσε.

Αυτοί οι «λόγοι» που υπήρξε ένα άνευ προηγουμένου ερέθισμα.

Τα καλά νέα;

Η περίοδος Σεπτεμβρίου - Δεκεμβρίου θα μπορούσε να φαίνεται πιο εποικοδομητική για τις μετοχές, αν και πολλά εξαρτώνται από το εάν υπάρξει από ένα δεύτερο κύμα του ιού, δήλωσε ο McElligott.

Bank of America Merrill Lynch: Αγοράστε ό,τι και η Fed, τίποτε άλλο δεν έχει νόημα - Φούσκα η άνοδος στη Wall Street

Ισχυρή σύσταση προς τους επίδοξους επενδυτές κάνει η Bank of America (BofA) να αγοράζουν ό,τι και η ομοσπονδιακή τράπεζα των ΗΠΑ (Fed), καθώς η άνοδος στον δείκτη S&P 500 της Wall Street δεν είναι τίποτε άλλο παρά μία «φούσκα».

Οι αναλυτές της ομάδας παραγώγων της BofA διπλασιάζουν την bearish προοπτική της αγοράς, εκτιμώντας ότι τα σημερινά επίπεδα στη Wall Street παραπέμπουν σε «φούσκα».

Μάλιστα εκτιμάται πως η άνοδος των μετοχών «δείχνει» πως είτε θα ακολουθήσει σύντομα ύφεση-ρεκόρ είτε πως η Fed θα αρχίσει να αγοράσει αθρόα μετοχές.

Δεδομένου ότι η Fed, προς το παρόν, δεν αποτελεί αγοραστή, το τρέχον θεωρείται πως είναι ένα ανοδικό ράλι εν μέσω μιας bear market.

Βέβαια, ράλι αυτού του είδους, σε συνδυασμό με τη ραγδαία πτώση στον δείκτη φόβου (VIX), είναι άνευ προηγουμένου.

Ως εκ τούτου, σύμφωνα με την BofA, δεν είναι διόλου απίθανο ο δείκτης-βαρόμετρο της Wall Street S&P 500 να φτάσει αλλά και να ξεπεράσει τις 3.000 μονάδες, προτού κυλήσει σε νέα χαμηλά, δεδομένου του μεγέθους του σοκ που προκάλεσε η πανδημία του κορωνοϊού και λαμβανομένου υπόψη ότι η άνοδος στο χρηματιστήριο συνέπεσε με μια περίοδο σφοδρής ύφεσης στην πραγματική οικονομία των ΗΠΑ.

Φυσικά, το τρέχον ράλι είναι διαφορετικό από τα άλλα, λόγω των χαμηλών συναλλακτικών όγκων αλλά και των 12 τρισεκατομμυρίων δολαρίων που έχουν δοθεί ως πακέτο στήριξης στην αγορά.

Αυτές οι δύο μεταβλητές θα μπορούσαν να διαχωρίσουν την πορεία που διαγράφουν τα περιουσιακά στοιχεία από την οικονομική πραγματικότητα.

Το ερώτημα, λοιπόν, που μένει να απαντηθεί είναι πόσο μακριά βρίσκεται αυτή η πραγματικότητα.

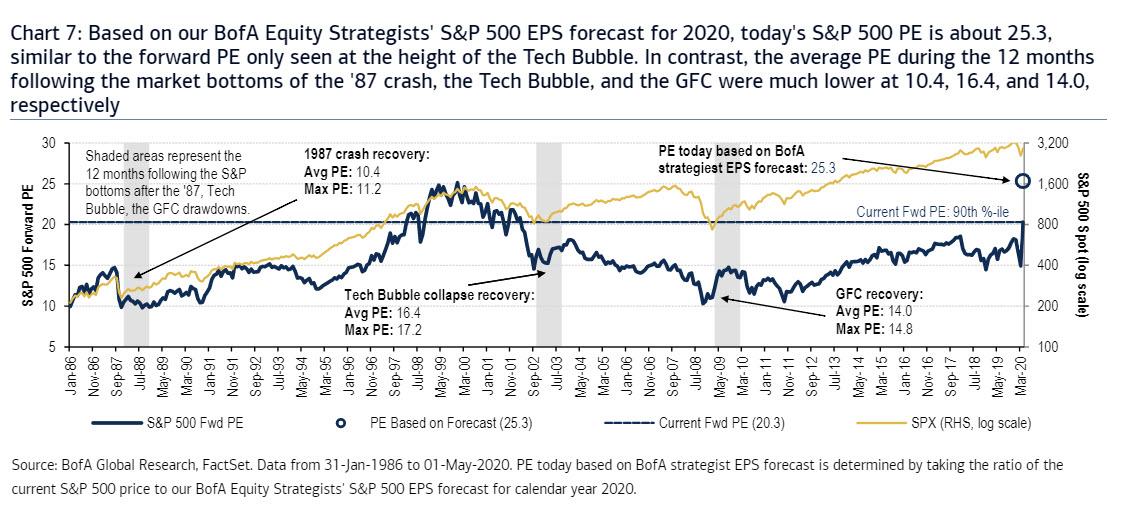

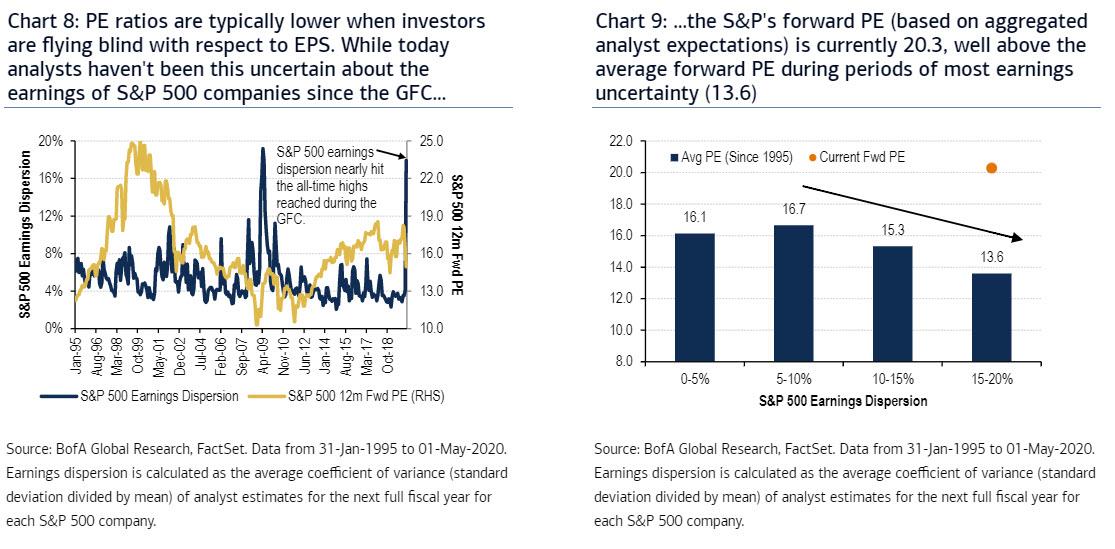

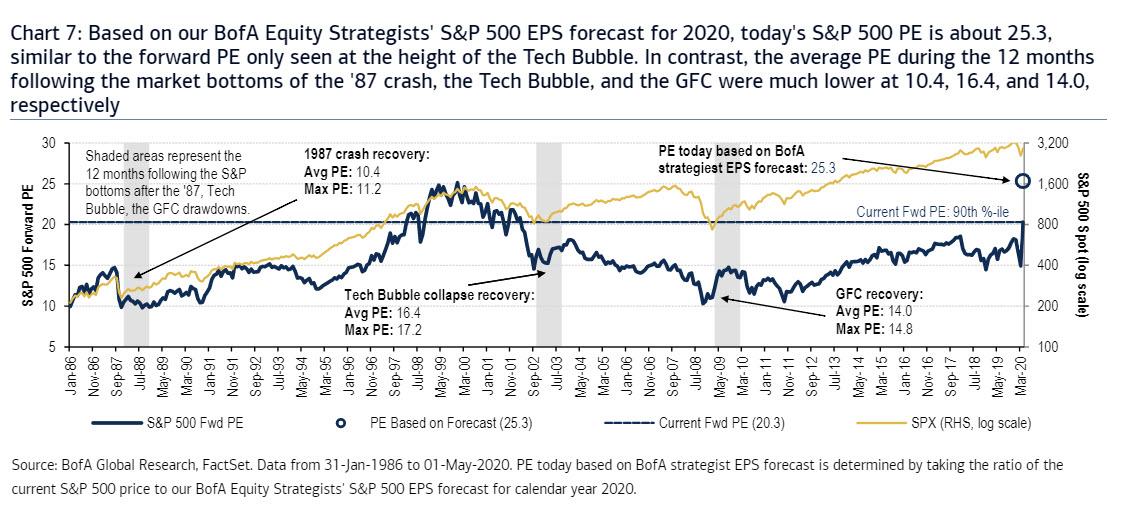

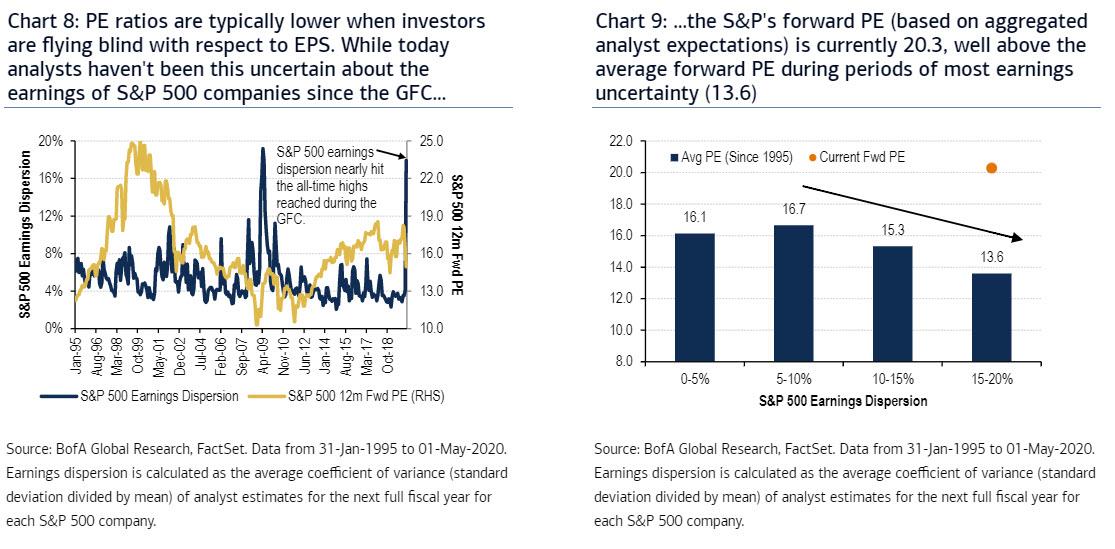

Τα futures για τα P/E του S&P 500 βρίσκονται στις 20 μονάδες.

Οι αναλυτές της BofA, βάσει των εκτιμήσεών τους για τα EPS, θεωρούν ότι τα P/E θα ξεπεράσουν τις 25 μονάδες – καταγράφοντας ιστορικό υψηλό.

Ως εκ τούτου, η αγορά παραείναι «αισιόδοξη».

Σημειώνεται πως κατά τη φούσκα με τις εταιρείες τεχνολογίας τα futures των P/E ήταν στις 16,4 μονάδες.

Mε άλλα λόγια, έχει προκύψει άλλο ένα παράδοξο:

Παρά το ιστορικό προηγούμενο και την αβεβαιότητα για τα κέρδη, τα futures για τα P/E του S&P 500 ανεβαίνουν.

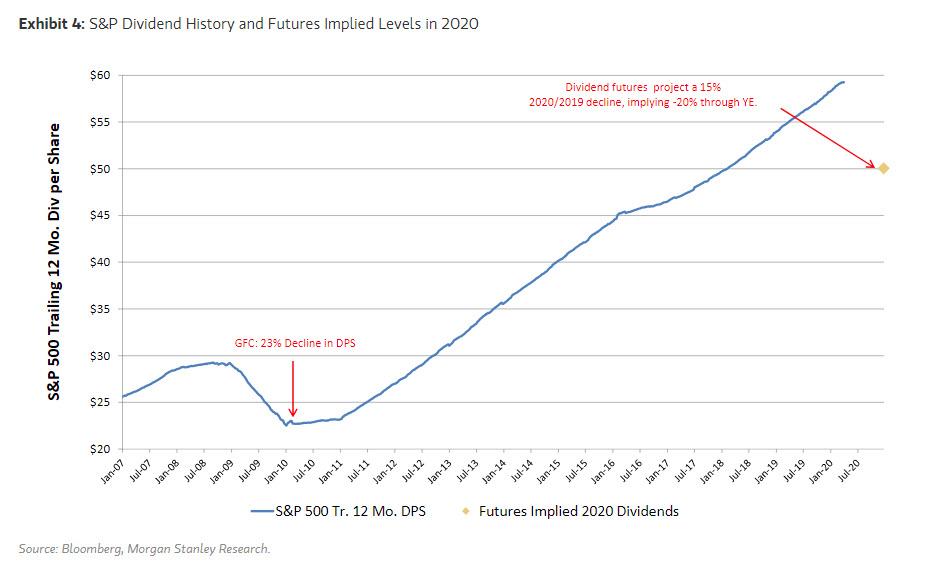

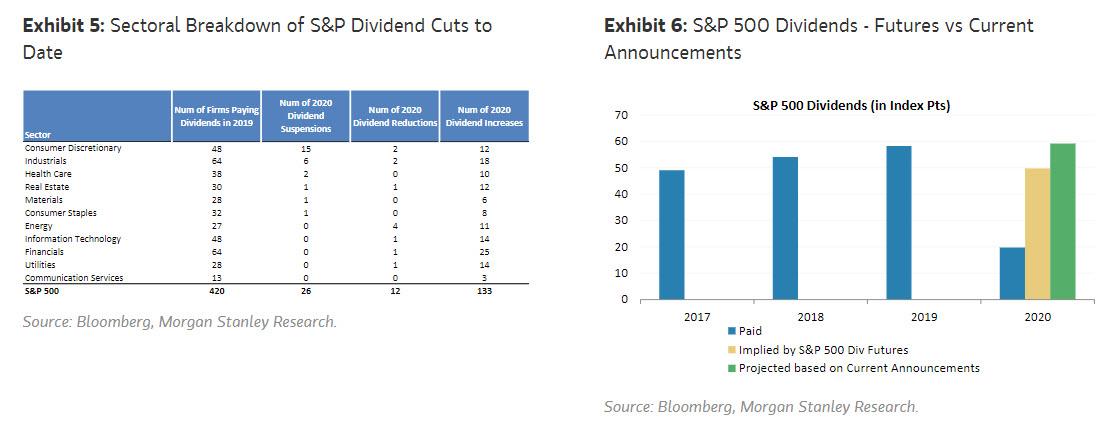

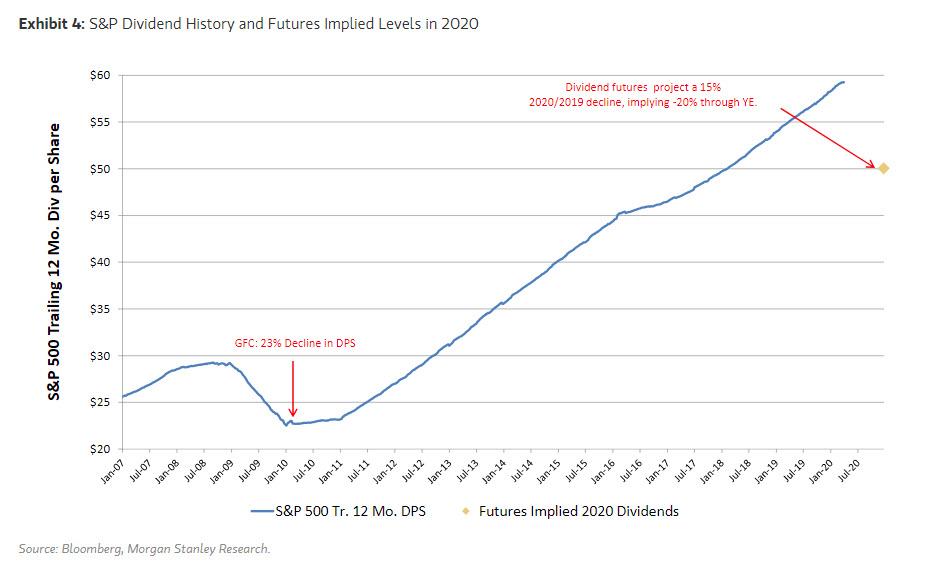

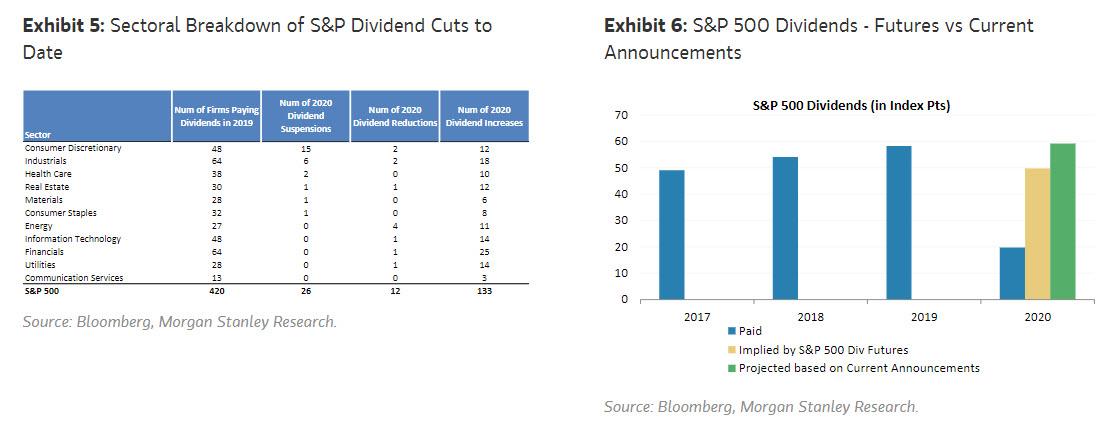

Αξίζει να επισημανθεί, επίσης, πως οι εταιρείες αναστέλλουν τη διανομή μερισμάτων.

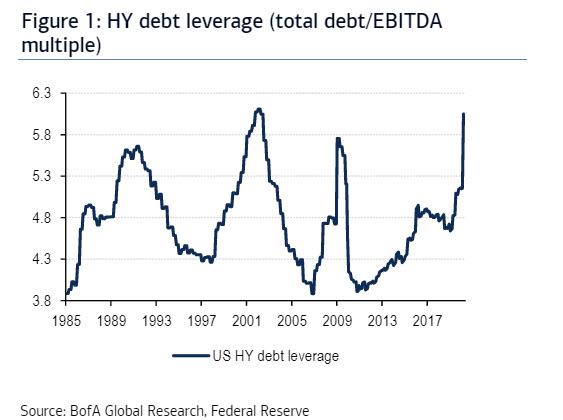

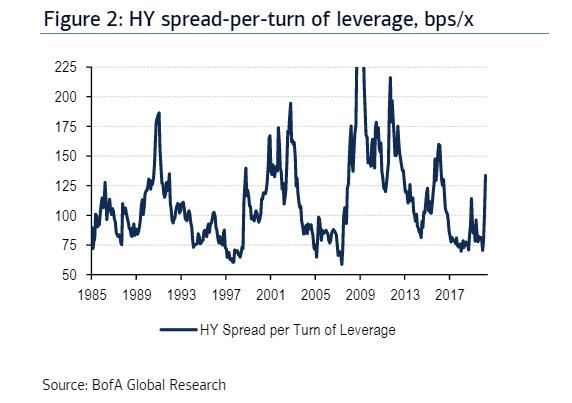

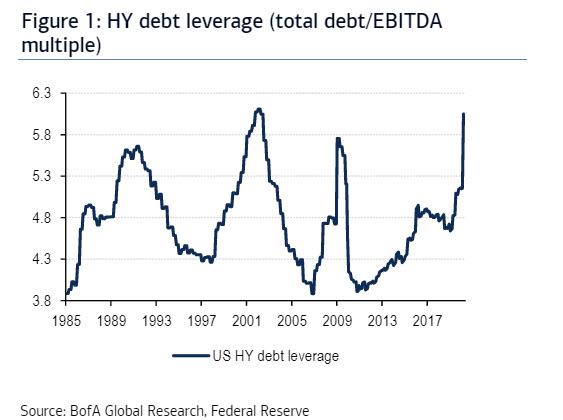

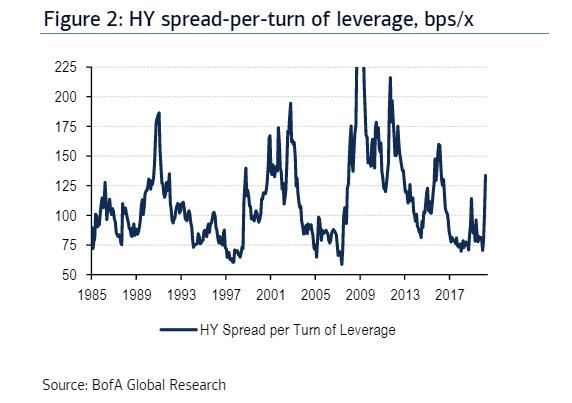

Σε επίπεδα ρεκόρ η μόχλευση των junk bonds – H Fed εντείνει τον ηθικό κίνδυνο

Σε επίπεδα ρεκόρ κυμαίνεται η αγορά junk bonds από τη Fed, κάτι που εντείνει τον ηθικό κίνδυνο, σύμφωνα με την Bank of America (BofA).

Το 25% των εκδοτών εταιρικού χρέους στον δείκτη χαμηλής κεφαλαιοποίησης Russell 3000 έχουν πτώση στα EPS 12%, βάσει των αποτελεσμάτων που δημοσίευσαν.

Ιδιαίτερα οι κλάδοι της ενέργειας, του ταξιδίου, του αυτοκινήτου, της υγειονομικής περίθαλψης, των χρηματοοικονομικών υπηρεσιών και του real estate έχουν χτυπηθεί πάρα πολύ.

Ως εκ τούτου, η BofA αναμένει ότι τα κέρδη των εταιρειών του Russell 3000 θα μειωθούν κατά 30% στην κλίμακα Y / Y το β’ τρίμηνο, προτού αρχίσουν να ανακάμπτουν.

Ωστόσο, για κάποιο παράξενο λόγο, η bottom-up ανάλυση δείχνει αύξηση 15% για το α’ τρίμηνο του 202, χωρίς να είναι σαφές από πού θα προέλθει αυτή η ανάπτυξη.

Βάσει αυτής της αβεβαιότητας, η BofA αντιστρέφει αυτό το συμπέρασμα, επισημαίνοντας πως αναμένει πτώση 15%.

Σύμφωνα με αυτή την υπόθεση, η συνολική μόχλευση χρέους υψηλής απόδοσης είναι πιθανό να εξαπλασιαστεί μέχρι το 2021.

Στην πραγματικότητα, η μόχλευση θα ορίσει προσωρινά ένα νέο υψηλό με βάση τους αριθμούς β’ τριμήνου, προτού η οικονομία ανακάμψει.

Εκτός, βέβαια, εάν δεν υπάρξει ανάκαμψη τύπου V, οπότε θα υπάρξει κάθετη αύξηση, τύπου Ι, των πτωχεύσεων.

Από τεχνικής άποψης, λαμβάνοντας υπόψη τα τρέχοντα spreads των 790 μονάδων βάσης, οι επενδυτές «κοιτάζουν» τις 130 μονάδες.

Φυσικά, ο μόνος λόγος για αυτή τη μαζική αύξηση της μόχλευσης είναι η Fed, η οποία για χρόνια επέτρεπε στις εταιρείες να εκδίδουν φθηνό χρέος.

Ωστόσο, στη συνέχεια, όταν όλα κατέρρευσαν, η Fed ανακοίνωσε ότι θα αγοράσει ομόλογα που έχουν επενδυτική βαθμίδα και τίτλους χρέους έκπτωτων αγγέλων, «διασφαλίζοντας» ότι η φούσκα του χρέους θα γινόταν ακόμη μεγαλύτερη.

Η Fed προσπαθεί να εξασφαλίσει τη ρευστότητα με ένα αμφίβολης αποτελεσματικότητας πρόγραμμα.

Ωστόσο η νέα διόρθωση, που έρχεται με υπερβολική καθυστέρηση δεν αλλάζει την εκτίμηση της αμερικανικής τράπεζας ότι στο τέλος του 2020 ο δείκτης βαρόμετρο S&P 500 θα κλείσει στις 3.000 μονάδες.

Εν τω μεταξύ η DoubleLine Capital υποστηρίζει ότι δεν πρέπει να υποτιμηθεί ο κίνδυνος των αμερικανικών εκλογών στις 4 Νοεμβρίου 2020 καθώς μπορεί να επιδράσουν πολύ καίρια στις αγορές.

Με βάση τα τελευταία δημοσκοπικά ευρήματα ο Biden προηγείται του σημερινού αμερικανού Προέδρου Trump από 3 έως 7 μονάδες.

Αν και η διαφορά είναι επισφαλής, ο κορωνοιός δεν βοήθησε τον Trump σε αντίθεση με τους ηγέτες στην ευρωζώνη που έχουν ανακάμψει δημοσκοπικά.

Εάν εκλεγεί ο Biden δεν αποκλείεται να εκδηλωθεί νέο κύμα διόρθωσης στην Wall Street καθώς οι αγορές προβληματίζονται για ορισμένες πτυχές του προγράμματος των δημοκρατικών.

Εάν εκλεγεί ο Trump τότε μια ώθηση στις 3.000 μονάδες είναι πιθανή αρκεί να μην υπάρξει νέο κύμα κορωνοιού.

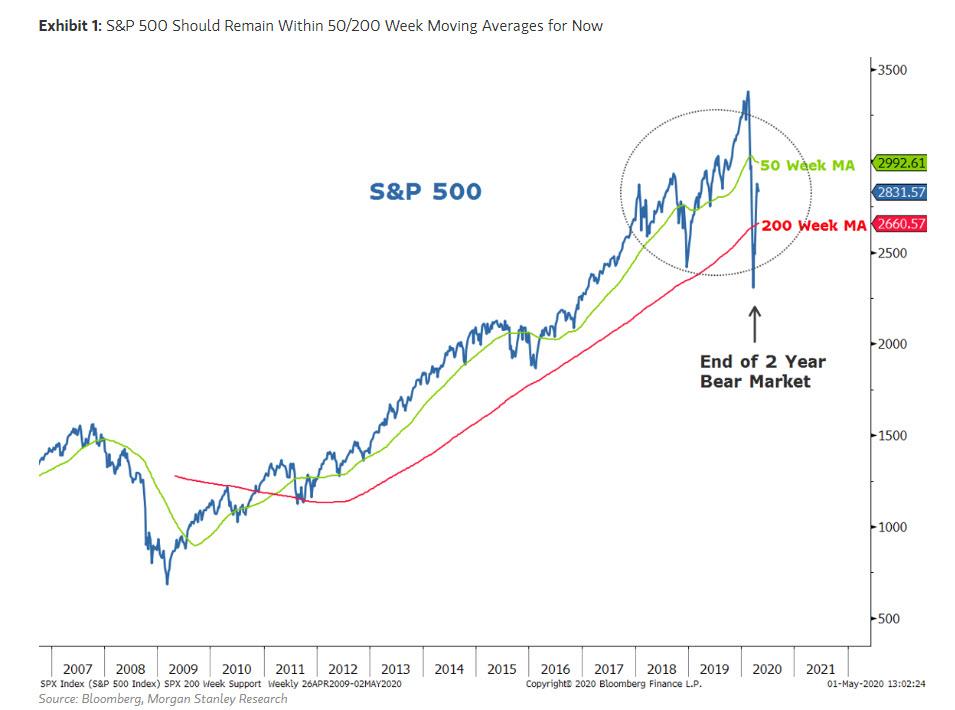

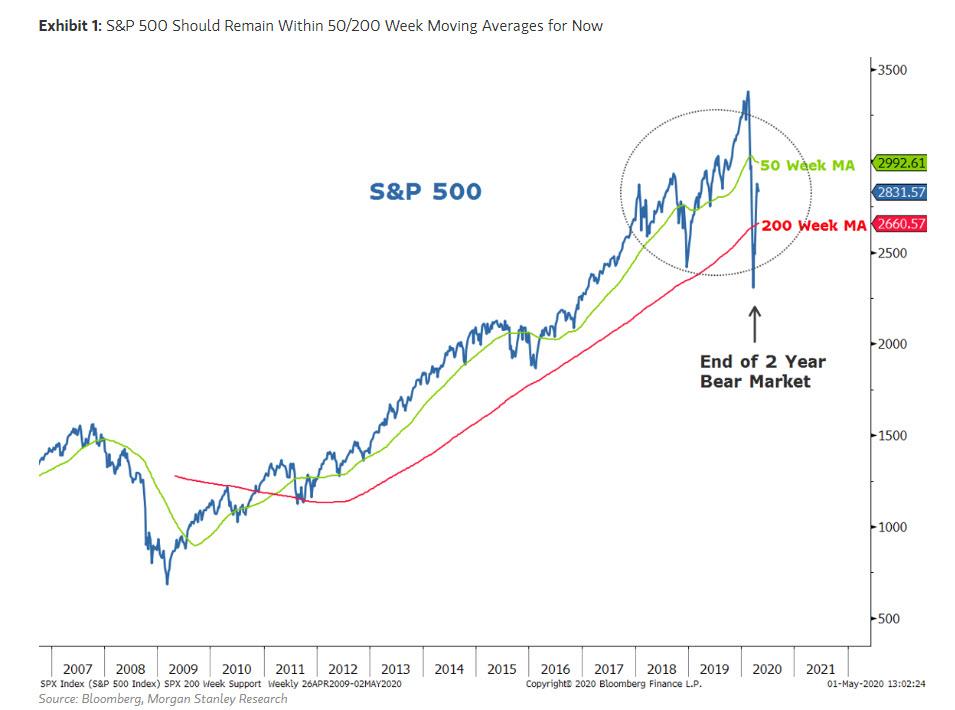

Μετά από ένα εντυπωσιακό ράλι 35% από τα χαμηλά, οι αγορές μετοχών φαίνεται να κάνουν το πρώτο πραγματικό τους διάλειμμα. Συνεχίζουμε να πιστεύουμε ότι 2650 (κινητός μέσος όρος 200 εβδομάδων) στο S&P 500 αποτελεί ισχυρό σημείο στήριξης, με την bear market 2 ετών να τελειώνει τον Μάρτιο, ενώ ο κινητός μέσος όρος των 50 εβδομάδων (επί του παρόντος είναι οι 2992 μονάδες) που αποτελεί ισχυρή αντίσταση.

Η Morgan Stanley πιστεύει ότι οι μεγάλες κινήσεις στις αγορές έχουν τελειώσει προς το παρόν ενώ εκτιμάει ότι αυτή η νέα διόρθωση θα είναι μια "παύση και απαραίτητη για τις υψηλότερες τιμές που αναμένονται έως το τέλος του 2020."

Τα μελλοντικά συμβόλαια μερίσματος S&P τιμολογούνται σε πτώση ολόκληρου του έτους ~ 15% σε σύγκριση με το 2019 και 20% έως το υπόλοιπο του 2020.

Πιστεύουμε ότι είναι πολύ bearish.

Εκτιμούμε ότι η τρέχουσα περίοδος οικονομικής πίεσης θα επηρεάσει τις ταμειακές ροές, οι οποίες με τη σειρά τους θα δημιουργήσουν πιθανή πίεση στα μερίσματα.

Τα συμβόλαια μελλοντικής εκπλήρωσης μερίσματος S&P τιμολογούνται περίπου σε πτώση 15% σε ετήσια βάση, πράγμα που συνεπάγεται μείωση κατά 20% έως το υπόλοιπο του 2020

Κατά την Morgan Stanley οι εταιρίες που μείωσαν μερίσματα και επαναγορές ιδίων μετοχών θα δεχθούν και τις μεγαλύτερες πιέσεις.

www.bankingnews.gr

Έρχεται πτώση στα χρηματιστήρια και ότι η bear market θα κρατήσει ακόμη 9 μήνες τουλάχιστον.

Το CalSTRS (Συνταξιοδοτικό Ταμείο ΗΠΑ) προβλέπει διακύμανση για τον δείκτη βαρόμετρο S&P 500 μεταξύ 2350 με 2950 μονάδες.

Η Nomura προβλέπει επιθετικό sell off το επόμενο διάστημα στις αγορές.

Η Bank of America Merill Lynch υποστηρίζει ότι οι χρηματιστηριακές αγορές είναι φούσκα.

Η Morgan Stanley, επίσης προβλέπει νέα διόρθωση 10% στις μετοχές διεθνώς

CalSTRS (Συνταξιοδοτικό Ταμείο ΗΠΑ): Η ανοδική αγορά τελείωσε, είμαστε μακριά από το δάσος

Η ανοδική αγορά τελείωσε, είμαστε μακριά από το δάσος.

Το σχόλιο αυτό δεν το έκανε ένας funds managers hedge funds αλλά βασικό στέλεχος του CalSTRS του μεγαλύτερου Συνταξιοδοτικού Ταμείου των εκπαιδευτικών των ΗΠΑ με έδρα την Καλιφόρνια και διαχειρίζεται 240 δισεκ. δολάρια.

«Η αγορά των ταύρων έχει τελειώσει» προειδοποιεί τον Chris Ailman, CIO της CalSTRS - το μεγαλύτερο ταμείο συνταξιοδότησης εκπαιδευτικών στις ΗΠΑ και το 11ο μεγαλύτερο δημόσιο ταμείο συντάξεων στον κόσμο –

Βρισκόμαστε σε μια αγορά αρκούδων…. είμαστε πολύ μακριά από το δάσος.

Κατά το Συνταξιοδοτικό Ταμείο των εκπαιδευτικών των ΗΠΑ, η bear market θα παραμείνει στο επίκεντρο τουλάχιστον για 9 μήνες έως τις αρχές του 2021, ενώ δεν πρόκειται να ανακάμψει η αγορά των ταύρων άμεσα.

Το αμερικανικό συνταξιοδοτικό ταμείο δεν προβλέπει δραματική πτώση από εδώ, αλλά πιστεύει ότι το εύρος 2950 έως 2350 μονάδων για το S&P 500 είναι πιο πιθανό, καθώς εξηγεί την άσχημη πραγματικότητα του πώς θα μοιάζει πραγματικά η "επανέναρξη" της οικονομίας που δεν θα έχει σχήμα V.

Έχουμε ακόμη πολύ δρόμο να διανύσουμε οικονομικά, ειδικά αν έχουμε μια αναζωπύρωση στον ιό το φθινόπωρο.

Ενώ η αισιοδοξία σε αυτήν την αγορά αυτή τη στιγμή είναι μεγάλη, θα δούμε πίεση και αβεβαιότητα.

Οι χρηματιστηριακές αγορές έχουν αυτονομηθεί από την πραγματικότητα, υπάρχει ισχυρή προσφορά ειδικά στο trading συμβολαίων μελλοντικής εκπλήρωσης που απλώς δεν έχει νόημα.

Υπάρχει μεγάλος κίνδυνος ... φαίνεται πραγματικά εκπληκτικό ότι υπάρχει τόσο ισχυρή προσφορά σε αυτήν την αγορά ... όταν η πραγματικότητα είναι ότι το σοκ του κορωνοιού είναι μεγάλο.

Κατά το αμερικανικό συνταξιοδοτικό ταμείο πρόκειται για ύφεση στην υγεία, είναι δευτερευούσης σημασίας η οικονομική ύφεση και δεν βλέπουμε βελτίωση στα δεδομένα υγείας και πρέπει να είμαστε πολύ προσεκτικοί.

Nomura: Έρχεται νέο sell off στις διεθνείς αγορές... και θα είναι πολύ πιο σκληρό

Οι επόμενοι μήνες θα φέρουν πολλά κακά εταιρικά και οικονομικά νέα.

Αυτό αναφέρει ο αναλυτής της Nomura, Charlie McElligott, προειδοποιώντας κυρίως τους μικροεπενδυτές να μην κυνηγήσουν μετοχές που ήδη έχουν καλύψει έδαφος από την προηγούμενη πτώση.

«Νομίζω ότι για τους επενδυτές λιανικής που πιθανότατα έχασαν αυτό το ράλι τον περασμένο μήνα, ο κίνδυνος είναι τώρα να προσπαθήσουν να το κυνηγήσουν πιστεύοντας ότι θα έχει και συνέχεια.

Ωστόσο, μεγάλο μέρος των hedge funds είναι πραγματικά έτοιμο για μια κίνηση χαμηλότερα και πάλι», δήλωσε ο McElligott.

Όπως ανέφερε, «βρισκόμαστε τώρα στη φάση ήδη συμπιεσμένων λόγων αισιοδοξίας.

Έρχεται όμως ένα δεύτερο κύμα πτώσης, το οποίο θα τροφοδοτείται από τα άσχημα εταιρικά και δημοσιονομικά νέα.

Το καλοκαίρι θα μπορούσε να φέρει «σκληρά οικονομικά δεδομένα που καταρρέουν, όπως δεν έχουμε ξαναδεί και ιστορίες εκκρεμών πτωχεύσεων».

Ένα δεύτερο κύμα απολύσεων θα πλήξει τον κόσμο», προειδοποίησε ο McElligott. Η αύξηση της ρητορικής του εμπορικού πολέμου από τον Λευκό Οίκο ως εκλογική εκστρατεία για προεδρικές εκλογές θα μπορούσε να αυξήσει ακόμη περισσότερο τον κίνδυνο, πρόσθεσε.

Αυτοί οι «λόγοι» που υπήρξε ένα άνευ προηγουμένου ερέθισμα.

Τα καλά νέα;

Η περίοδος Σεπτεμβρίου - Δεκεμβρίου θα μπορούσε να φαίνεται πιο εποικοδομητική για τις μετοχές, αν και πολλά εξαρτώνται από το εάν υπάρξει από ένα δεύτερο κύμα του ιού, δήλωσε ο McElligott.

Bank of America Merrill Lynch: Αγοράστε ό,τι και η Fed, τίποτε άλλο δεν έχει νόημα - Φούσκα η άνοδος στη Wall Street

Ισχυρή σύσταση προς τους επίδοξους επενδυτές κάνει η Bank of America (BofA) να αγοράζουν ό,τι και η ομοσπονδιακή τράπεζα των ΗΠΑ (Fed), καθώς η άνοδος στον δείκτη S&P 500 της Wall Street δεν είναι τίποτε άλλο παρά μία «φούσκα».

Οι αναλυτές της ομάδας παραγώγων της BofA διπλασιάζουν την bearish προοπτική της αγοράς, εκτιμώντας ότι τα σημερινά επίπεδα στη Wall Street παραπέμπουν σε «φούσκα».

Μάλιστα εκτιμάται πως η άνοδος των μετοχών «δείχνει» πως είτε θα ακολουθήσει σύντομα ύφεση-ρεκόρ είτε πως η Fed θα αρχίσει να αγοράσει αθρόα μετοχές.

Δεδομένου ότι η Fed, προς το παρόν, δεν αποτελεί αγοραστή, το τρέχον θεωρείται πως είναι ένα ανοδικό ράλι εν μέσω μιας bear market.

Βέβαια, ράλι αυτού του είδους, σε συνδυασμό με τη ραγδαία πτώση στον δείκτη φόβου (VIX), είναι άνευ προηγουμένου.

Ως εκ τούτου, σύμφωνα με την BofA, δεν είναι διόλου απίθανο ο δείκτης-βαρόμετρο της Wall Street S&P 500 να φτάσει αλλά και να ξεπεράσει τις 3.000 μονάδες, προτού κυλήσει σε νέα χαμηλά, δεδομένου του μεγέθους του σοκ που προκάλεσε η πανδημία του κορωνοϊού και λαμβανομένου υπόψη ότι η άνοδος στο χρηματιστήριο συνέπεσε με μια περίοδο σφοδρής ύφεσης στην πραγματική οικονομία των ΗΠΑ.

Φυσικά, το τρέχον ράλι είναι διαφορετικό από τα άλλα, λόγω των χαμηλών συναλλακτικών όγκων αλλά και των 12 τρισεκατομμυρίων δολαρίων που έχουν δοθεί ως πακέτο στήριξης στην αγορά.

Αυτές οι δύο μεταβλητές θα μπορούσαν να διαχωρίσουν την πορεία που διαγράφουν τα περιουσιακά στοιχεία από την οικονομική πραγματικότητα.

Το ερώτημα, λοιπόν, που μένει να απαντηθεί είναι πόσο μακριά βρίσκεται αυτή η πραγματικότητα.

Τα futures για τα P/E του S&P 500 βρίσκονται στις 20 μονάδες.

Οι αναλυτές της BofA, βάσει των εκτιμήσεών τους για τα EPS, θεωρούν ότι τα P/E θα ξεπεράσουν τις 25 μονάδες – καταγράφοντας ιστορικό υψηλό.

Ως εκ τούτου, η αγορά παραείναι «αισιόδοξη».

Σημειώνεται πως κατά τη φούσκα με τις εταιρείες τεχνολογίας τα futures των P/E ήταν στις 16,4 μονάδες.

Mε άλλα λόγια, έχει προκύψει άλλο ένα παράδοξο:

Παρά το ιστορικό προηγούμενο και την αβεβαιότητα για τα κέρδη, τα futures για τα P/E του S&P 500 ανεβαίνουν.

Αξίζει να επισημανθεί, επίσης, πως οι εταιρείες αναστέλλουν τη διανομή μερισμάτων.

Σε επίπεδα ρεκόρ η μόχλευση των junk bonds – H Fed εντείνει τον ηθικό κίνδυνο

Σε επίπεδα ρεκόρ κυμαίνεται η αγορά junk bonds από τη Fed, κάτι που εντείνει τον ηθικό κίνδυνο, σύμφωνα με την Bank of America (BofA).

Το 25% των εκδοτών εταιρικού χρέους στον δείκτη χαμηλής κεφαλαιοποίησης Russell 3000 έχουν πτώση στα EPS 12%, βάσει των αποτελεσμάτων που δημοσίευσαν.

Ιδιαίτερα οι κλάδοι της ενέργειας, του ταξιδίου, του αυτοκινήτου, της υγειονομικής περίθαλψης, των χρηματοοικονομικών υπηρεσιών και του real estate έχουν χτυπηθεί πάρα πολύ.

Ως εκ τούτου, η BofA αναμένει ότι τα κέρδη των εταιρειών του Russell 3000 θα μειωθούν κατά 30% στην κλίμακα Y / Y το β’ τρίμηνο, προτού αρχίσουν να ανακάμπτουν.

Ωστόσο, για κάποιο παράξενο λόγο, η bottom-up ανάλυση δείχνει αύξηση 15% για το α’ τρίμηνο του 202, χωρίς να είναι σαφές από πού θα προέλθει αυτή η ανάπτυξη.

Βάσει αυτής της αβεβαιότητας, η BofA αντιστρέφει αυτό το συμπέρασμα, επισημαίνοντας πως αναμένει πτώση 15%.

Σύμφωνα με αυτή την υπόθεση, η συνολική μόχλευση χρέους υψηλής απόδοσης είναι πιθανό να εξαπλασιαστεί μέχρι το 2021.

Στην πραγματικότητα, η μόχλευση θα ορίσει προσωρινά ένα νέο υψηλό με βάση τους αριθμούς β’ τριμήνου, προτού η οικονομία ανακάμψει.

Εκτός, βέβαια, εάν δεν υπάρξει ανάκαμψη τύπου V, οπότε θα υπάρξει κάθετη αύξηση, τύπου Ι, των πτωχεύσεων.

Από τεχνικής άποψης, λαμβάνοντας υπόψη τα τρέχοντα spreads των 790 μονάδων βάσης, οι επενδυτές «κοιτάζουν» τις 130 μονάδες.

Φυσικά, ο μόνος λόγος για αυτή τη μαζική αύξηση της μόχλευσης είναι η Fed, η οποία για χρόνια επέτρεπε στις εταιρείες να εκδίδουν φθηνό χρέος.

Ωστόσο, στη συνέχεια, όταν όλα κατέρρευσαν, η Fed ανακοίνωσε ότι θα αγοράσει ομόλογα που έχουν επενδυτική βαθμίδα και τίτλους χρέους έκπτωτων αγγέλων, «διασφαλίζοντας» ότι η φούσκα του χρέους θα γινόταν ακόμη μεγαλύτερη.

Η Fed προσπαθεί να εξασφαλίσει τη ρευστότητα με ένα αμφίβολης αποτελεσματικότητας πρόγραμμα.

Morgan Stanley: Έρχεται νέα διόρθωση 10% στις μετοχές διεθνώς

Στην εκτίμηση ότι οι αγορές μετοχών διεθνώς θα μπορούσαν να δουν νέα διόρθωση -10%, π.χ. ο δείκτης S&P 500 να υποχωρήσει στις 2600 μονάδες καταλήγει η αμερικανική επενδυτική τράπεζα Morgan Stanley.Ωστόσο η νέα διόρθωση, που έρχεται με υπερβολική καθυστέρηση δεν αλλάζει την εκτίμηση της αμερικανικής τράπεζας ότι στο τέλος του 2020 ο δείκτης βαρόμετρο S&P 500 θα κλείσει στις 3.000 μονάδες.

Εν τω μεταξύ η DoubleLine Capital υποστηρίζει ότι δεν πρέπει να υποτιμηθεί ο κίνδυνος των αμερικανικών εκλογών στις 4 Νοεμβρίου 2020 καθώς μπορεί να επιδράσουν πολύ καίρια στις αγορές.

Με βάση τα τελευταία δημοσκοπικά ευρήματα ο Biden προηγείται του σημερινού αμερικανού Προέδρου Trump από 3 έως 7 μονάδες.

Αν και η διαφορά είναι επισφαλής, ο κορωνοιός δεν βοήθησε τον Trump σε αντίθεση με τους ηγέτες στην ευρωζώνη που έχουν ανακάμψει δημοσκοπικά.

Εάν εκλεγεί ο Biden δεν αποκλείεται να εκδηλωθεί νέο κύμα διόρθωσης στην Wall Street καθώς οι αγορές προβληματίζονται για ορισμένες πτυχές του προγράμματος των δημοκρατικών.

Εάν εκλεγεί ο Trump τότε μια ώθηση στις 3.000 μονάδες είναι πιθανή αρκεί να μην υπάρξει νέο κύμα κορωνοιού.

Μετά από ένα εντυπωσιακό ράλι 35% από τα χαμηλά, οι αγορές μετοχών φαίνεται να κάνουν το πρώτο πραγματικό τους διάλειμμα. Συνεχίζουμε να πιστεύουμε ότι 2650 (κινητός μέσος όρος 200 εβδομάδων) στο S&P 500 αποτελεί ισχυρό σημείο στήριξης, με την bear market 2 ετών να τελειώνει τον Μάρτιο, ενώ ο κινητός μέσος όρος των 50 εβδομάδων (επί του παρόντος είναι οι 2992 μονάδες) που αποτελεί ισχυρή αντίσταση.

Η Morgan Stanley πιστεύει ότι οι μεγάλες κινήσεις στις αγορές έχουν τελειώσει προς το παρόν ενώ εκτιμάει ότι αυτή η νέα διόρθωση θα είναι μια "παύση και απαραίτητη για τις υψηλότερες τιμές που αναμένονται έως το τέλος του 2020."

Τα μελλοντικά συμβόλαια μερίσματος S&P τιμολογούνται σε πτώση ολόκληρου του έτους ~ 15% σε σύγκριση με το 2019 και 20% έως το υπόλοιπο του 2020.

Πιστεύουμε ότι είναι πολύ bearish.

Εκτιμούμε ότι η τρέχουσα περίοδος οικονομικής πίεσης θα επηρεάσει τις ταμειακές ροές, οι οποίες με τη σειρά τους θα δημιουργήσουν πιθανή πίεση στα μερίσματα.

Τα συμβόλαια μελλοντικής εκπλήρωσης μερίσματος S&P τιμολογούνται περίπου σε πτώση 15% σε ετήσια βάση, πράγμα που συνεπάγεται μείωση κατά 20% έως το υπόλοιπο του 2020

Κατά την Morgan Stanley οι εταιρίες που μείωσαν μερίσματα και επαναγορές ιδίων μετοχών θα δεχθούν και τις μεγαλύτερες πιέσεις.

www.bankingnews.gr

Σχόλια αναγνωστών