Πως είδε τα αποτελέσματα πρώτου τριμήνου 2020 των ελληνικών τραπεζών η Bank of America

Μετά την ολοκλήρωση των ανακοινώσεων των αποτελεσμάτων πρώτου τριμήνου του 2020, η Bank of America επαναφέρει τη σύσταση αγοράς (buy) για την Alpha Bank και τη Eurobank, ενώ για την Πειραιώς και την Εθνική η σύσταση παραμένει σε underperform, ήτοι για αποδόσεις χειρότερες από αυτές της αγοράς.

Η τιμή στόχος της Πειραιώς είναι στα 1,28 ευρώ, της Εθνικής στα 1,26 ευρώ, της Eurobank στα 0,52 ευρώ και της Alpha Bank στα 0,94 ευρώ.

Πως είδε τα αποτελέσματα πρώτου τριμήνου η Bank of America

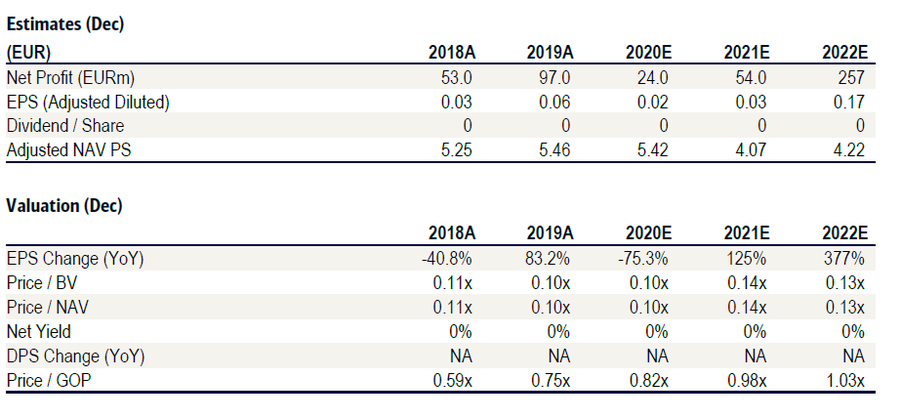

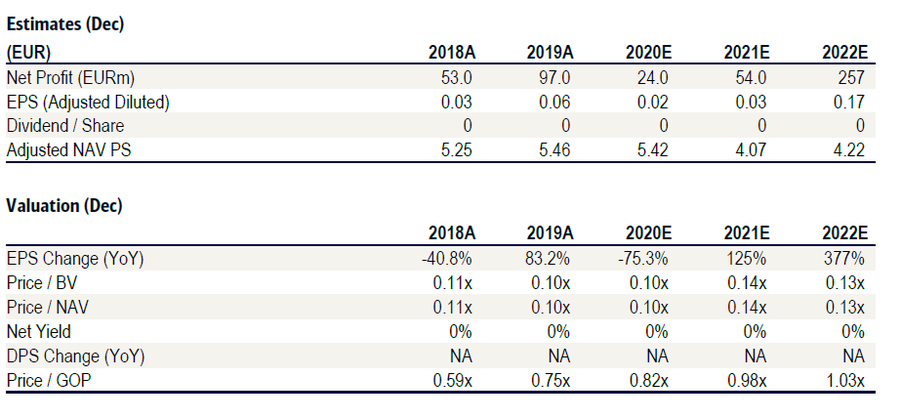

Για την Alpha Bank

Για το πρώτο τρίμηνο του 2020 η Alpha Bank ανακοίνωσε ζημίες 11 εκατ. ευρώ, καθώς η διοίκηση αποφάσισε να προβλέψει μακροοικονομική κάμψη (επιπλέον κόστος κινδύνου 100 μ.β.).

Τα προ προβλέψεων κέρδη (PPI) αυξήθηκαν σε ετήσια βάση και υποστηρίχθηκαν από την καλή πορεία των τελών και του χαμηλότερου κόστους.

Τα μη εξυπηρετούμενα ανοίγματα (NPE) συνέχισαν να μειώνονται (-0,4 δισ. ευρώ), αλλά τα κοινά ίδια κεφάλαια (CET1 FL) επηρεάστηκαν από την πτώση των αγορών.

Βέβαια στην καθοδήγηση σχετικά με την ποιότητα των περιουσιακών στοιχείων και τις τάσεις κέρδους, η διοίκηση δήλωσε ότι αναμένει ότι τα μη εξυπηρετούμενα ανοίγματα θα τελειώσουν το έτος στα επίπεδα του 2019 και ότι τα στοιχεία που έχουν συγκεντρωθεί μέχρι στιγμής στο 2ο τρίμηνο του 2020 υποδηλώνουν μια περαιτέρω πτώση.

Η διοίκηση συνεχίζει να επικεντρώνεται στο Project Galaxy: ένα σχέδιο επιτάχυνσης της μείωσης NPEs που αναμένεται να υπογραφεί στο τέταρτο τρίμηνο του.

Η τράπεζα σκοπεύει να προχωρήσει με την τιτλοποίηση έως και 11 δισ. ευρώ, χρησιμοποιώντας το Σύστημα Προστασίας Περιουσιακών Στοιχείων Ηρακλής (HAPS).

Το Project Galaxy έχει μια αρθρωτή δομή, που επιτρέπει έναν καλό βαθμό ευελιξίας σε σχέση με το χρονοδιάγραμμα και τις συνθήκες της αγοράς.

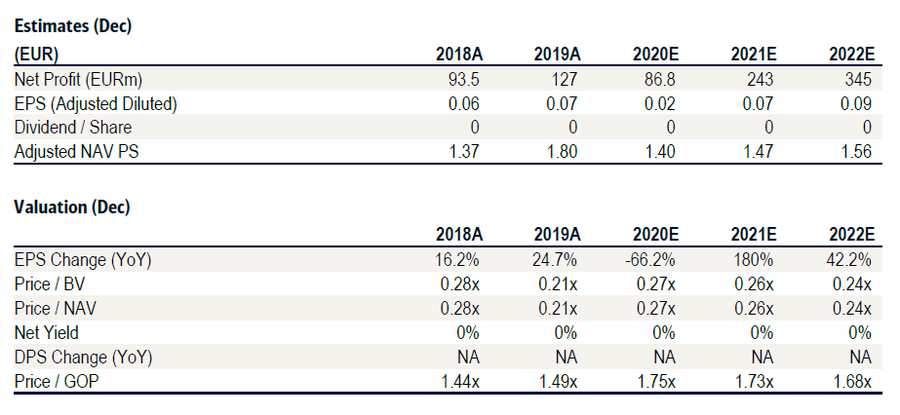

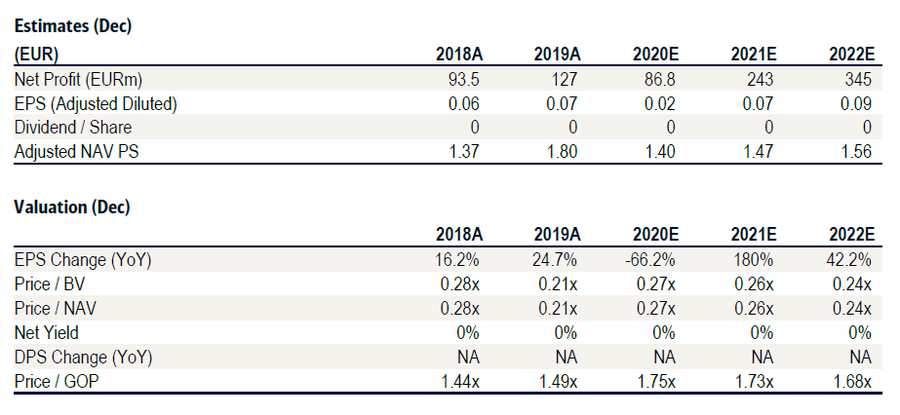

Για την Eurobank

Μεικτά τα σήματα που έδωσαν τα αποτελέσματα της Eurobank το πρώτο τρίμηνο του έτους, σύμφωνα με την Bank of America, τα οποία εμφάνισαν σημάδια από την κρίση που επακολούθησε.

Η κεφαλαιακή πορεία της τράπεζες δεν ήταν η βέλτιστη και τα μη εξυπηρετούμενα σταμάτησαν να μειώνονται.

Ωστόσο το project Cairo προχωρά, και αυτό είναι ένα θετικό σημάδι.

Η διοίκηση δήλωσε ότι αναμένει ότι τα προ προβλέψεων κέρδη του έτους 2020 θα μειωθούν μόνο κατά 2% (από 860 εκατ. ευρώ σε 840 εκατ. ευρώ), αλλά ο COR θα αυξηθεί από 90 μ.β. στις 140-160 μ.β..

Η αύξηση των LLP έναντι της προηγούμενης εκτίμησης είναι πολύ προφανής, καθώς αντικατοπτρίζει το νέο μακροοικονομικό σενάριο που προκαλείται από την εμφάνιση του ιού.

Η διοίκηση επιβεβαίωσε ότι η συναλλαγή του Cairo με την doValue πλησιάζει στην ολοκλήρωση.

Μετά το επίσημο κλείσιμο (αναμένεται το πρώτο εξάμηνο του Ιουνίου), η Eurobank θα μειώσει σημαντικά τα παλαιά NPE της (από 13 δισ. ευρώ σε 6,1 δισ. ευρώ), επιτυγχάνοντας μακράν την καλύτερη αναλογία NPE στην Ελλάδα.

Όπως αναμενόταν, τα κεφάλαια επηρεάστηκαν αρνητικά από την πτώση της αγοράς και τα υψηλότερα RWA.

Το CET1 FL μειώθηκε κατά περίπου 90 μ.β., ενώ η Διοίκηση αναμένει να τα ανακτήσει κατά τα επόμενα δύο τρίμηνα.

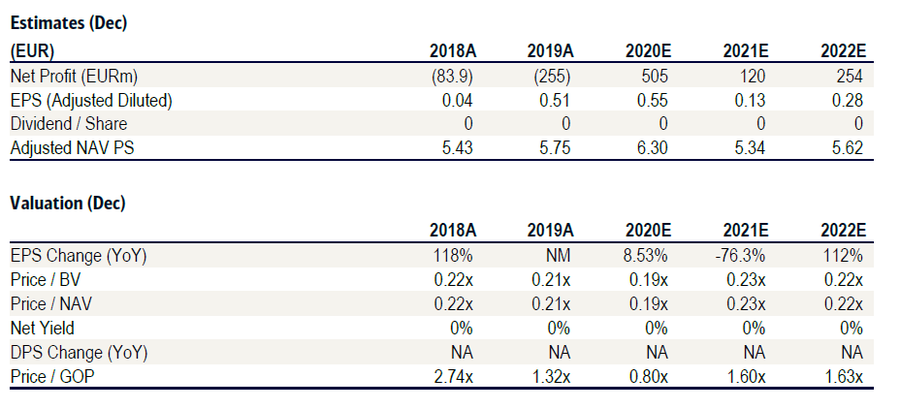

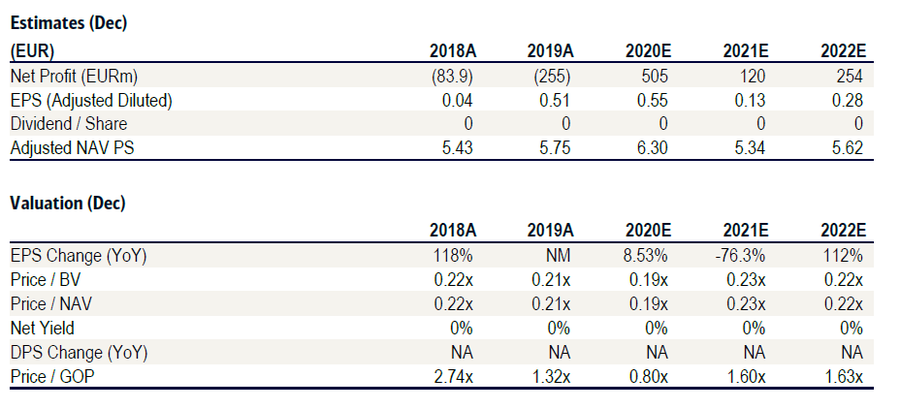

Για την Εθνική

Τα μεγάλα κέρδη των συναλλαγών επιτρέπουν την αντιμετώπιση των μελλοντικών ζημιών, αναφέρει για την Εθνική η Bank of America, σχολιάζοντας ότι η Εθνική ανακοίνωσε τα κέρδη του πρώτου τριμήνου ύψους 304 εκατ. ευρώ (έναντι 41 εκατ. ευρώ το χρόνο νωρίτερα), καθώς επωφελήθηκε από μια συναλλαγή 788 εκατ. ευρώ που σχετίζεται με τα ελληνικά κρατικά ομόλογα (GGB).

Η διοίκηση έκανε πρόβλεψη για επιπλέον απώλειες ύψους 416 εκατ. ευρώ (περίπου 150 μ.β.) πριν από την αρνητική εξέλιξη της οικονομίας.

Τα κοινά ίδια κεφάλαια ήταν στο 12,6% (12,8% pro forma) και είναι συγκριτικά χαμηλά.

Σύμφωνα με την Bank of America, τα καθαρά έσοδα από τόκους μειώθηκαν κατά 4% σε ετήσια βάση, αντικατοπτρίζοντας την επιθετική εκκαθάριση των NPE του 2019, χαμηλότερα έσοδα από τίτλους λόγω πωλήσεων χαρτοφυλακίου και ανταλλαγής ομολόγων (swap) τον Ιανουάριο, συν το κόστος από την έκδοση Tier 2 τον Ιούλιο του 2019.

Τα NII ενδέχεται επωφεληθούν από την αύξηση του όγκου των δανείων, αλλά θα επηρεαστούν αρνητικά από τα χαμηλότερα έσοδα και από τη μείωση των υπαρχόντων περιουσιακών στοιχείων.

Τα σχέδια μείωσης των NPEs έχουν επηρεαστεί δυσμενώς δεδομένου του ιού.

Η διοίκηση σχεδίαζε να πραγματοποιήσει τιτλοποίηση NPE στο τρίτο τρίμηνο του έτους, αλλά οι συνθήκες της αγοράς δεν το επιτρέπουν πλέον.

Ο λόγος NPE της Εθνικής (30,9%) είναι καλύτερος από αυτόν των άλλων ελληνικών τραπεζών, αλλά ο σχηματισμός NPE αναμένεται να αυξηθεί μετά τη λήξη των μορατόριουμ πληρωμής.

Η πώληση κρατικών ομολόγων θα επηρεάσει αρνητικά την εξέλιξη των βασικών εσόδων, αλλά η Εθνική Τράπεζα ανέλαβε χρεώσεις αναδιάρθρωσης 95 εκατ. ευρώ, κάτι που θα οδηγήσει σε χαμηλότερη βάση βιώσιμου κόστους.

Κανονικά αυτό θα επηρέαζε την ικανότητα της τράπεζας να παράγει έσοδα.

Ωστόσο, το πρόσφατο ξέσπασμα του κορωνοϊού έχει επιταχύνει σημαντικά τη μετεγκατάσταση πελατών σε ψηφιακές πλατφόρμες, οπότε δεν το θεωρούμε πολύ επικίνδυνο, καταλήγει η Bank of America.

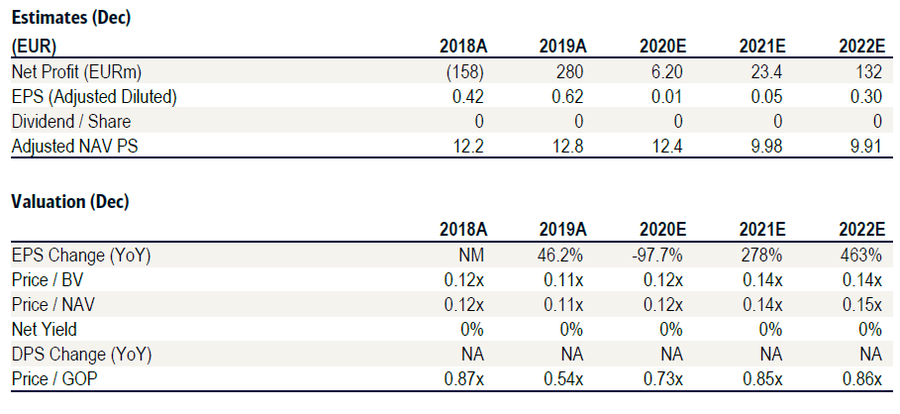

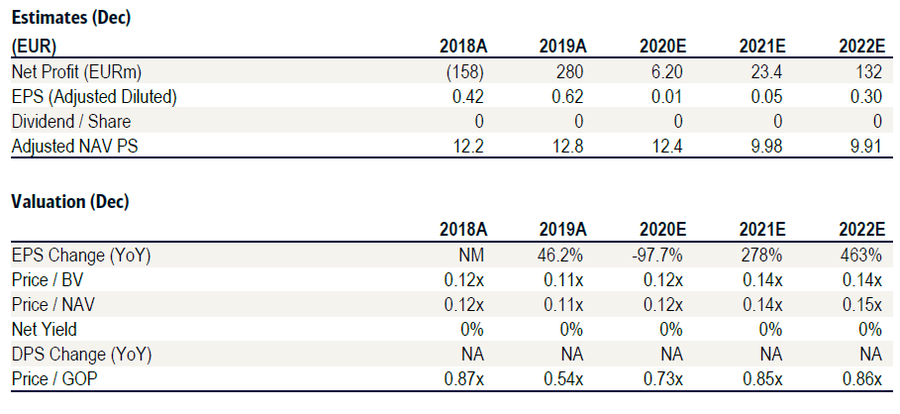

Για την Τρ. Πειραιώς

Η Πειραιώς ανακοίνωσε ζημίες 232 εκατ. ευρώ, εξαιτίας της εμπροσθοβαρούς αύξησης των προβλέψεων ενόψει της συρρίκνωσης του ΑΕΠ.

Η ανθεκτικότητα στα βασικά έσοδα δεν αντισταθμίστηκε από μια αρνητική γραμμή συναλλαγών, αλλά αυτό αναμένεται να αντιστραφεί στο δεύτερο τρίμηνο.

Η τράπεζα διαπραγματεύεται με κλασματικό PNAV, αλλά η κεφαλαιακή της πορεία ήταν πολύ χαμηλή.

Επιβεβαιώθηκε η χαμηλή απόδοση, αναφέρει η Bank of America.

Το NII (καθαρό εισόδημα από τόκους) αναμένεται να υποστηριχθεί από τις πράξεις TRLTRO (στοχευμένες πράξεις μακροπρόθεσμης αναχρηματοδότησης), τις εγγυήσεις κρατικών δανείων και τα περισσότερα ομόλογα από το ελληνικό δημόσιο.

Το ελληνικό (αλλά και το ευρωπαϊκό) τραπεζικό σύστημα θα επιδοτηθεί σε μεγάλο βαθμό από τις κρατικές αρχές και την ΕΚΤ.

Αυτό είναι ένα ανταγωνιστικό πλεονέκτημα για τις τράπεζες με αδύναμους ισολογισμούς (όπως η Πειραιώς), καθώς τους παρέχονται οι προϋποθέσεις για να λειτουργούν σε ίσους όρους ανταγωνισμού.

Ο δείκτης CET1 FL μειώθηκε κατά 120 μ.β. στο (συγκριτικά) χαμηλό επίπεδο 10,8%.

Είναι πολύ πιθανό ότι στο 2ο τρίμηνο αυτό θα αντιστραφεί εν μέρει σε ένα καλύτερο σήμα προς αγορά ελληνικών ομολόγων.

Ωστόσο, δεν θα βλέπουμε την αστάθεια του κεφαλαίου ως θετικό σημάδι, αναφέρει η Bank of America.

Επιπλέον, θεωρείται αρνητικό ότι το CET1 FL της τράπεζας υποστηρίζεται από ένα υβριδικό μέσο (τα CoCos).

Το σχέδιο μείωσης NPE συνεχίζεται, αλλά είναι δαπανηρό, καθώς θα κοστίσει 180 μ.β. στα κεφάλαια της τράπεζας, καταλήγει η Bank of America.

www.bankingnews.gr

Η τιμή στόχος της Πειραιώς είναι στα 1,28 ευρώ, της Εθνικής στα 1,26 ευρώ, της Eurobank στα 0,52 ευρώ και της Alpha Bank στα 0,94 ευρώ.

Πως είδε τα αποτελέσματα πρώτου τριμήνου η Bank of America

Για την Alpha Bank

Για το πρώτο τρίμηνο του 2020 η Alpha Bank ανακοίνωσε ζημίες 11 εκατ. ευρώ, καθώς η διοίκηση αποφάσισε να προβλέψει μακροοικονομική κάμψη (επιπλέον κόστος κινδύνου 100 μ.β.).

Τα προ προβλέψεων κέρδη (PPI) αυξήθηκαν σε ετήσια βάση και υποστηρίχθηκαν από την καλή πορεία των τελών και του χαμηλότερου κόστους.

Τα μη εξυπηρετούμενα ανοίγματα (NPE) συνέχισαν να μειώνονται (-0,4 δισ. ευρώ), αλλά τα κοινά ίδια κεφάλαια (CET1 FL) επηρεάστηκαν από την πτώση των αγορών.

Βέβαια στην καθοδήγηση σχετικά με την ποιότητα των περιουσιακών στοιχείων και τις τάσεις κέρδους, η διοίκηση δήλωσε ότι αναμένει ότι τα μη εξυπηρετούμενα ανοίγματα θα τελειώσουν το έτος στα επίπεδα του 2019 και ότι τα στοιχεία που έχουν συγκεντρωθεί μέχρι στιγμής στο 2ο τρίμηνο του 2020 υποδηλώνουν μια περαιτέρω πτώση.

Η διοίκηση συνεχίζει να επικεντρώνεται στο Project Galaxy: ένα σχέδιο επιτάχυνσης της μείωσης NPEs που αναμένεται να υπογραφεί στο τέταρτο τρίμηνο του.

Η τράπεζα σκοπεύει να προχωρήσει με την τιτλοποίηση έως και 11 δισ. ευρώ, χρησιμοποιώντας το Σύστημα Προστασίας Περιουσιακών Στοιχείων Ηρακλής (HAPS).

Το Project Galaxy έχει μια αρθρωτή δομή, που επιτρέπει έναν καλό βαθμό ευελιξίας σε σχέση με το χρονοδιάγραμμα και τις συνθήκες της αγοράς.

Για την Eurobank

Μεικτά τα σήματα που έδωσαν τα αποτελέσματα της Eurobank το πρώτο τρίμηνο του έτους, σύμφωνα με την Bank of America, τα οποία εμφάνισαν σημάδια από την κρίση που επακολούθησε.

Η κεφαλαιακή πορεία της τράπεζες δεν ήταν η βέλτιστη και τα μη εξυπηρετούμενα σταμάτησαν να μειώνονται.

Ωστόσο το project Cairo προχωρά, και αυτό είναι ένα θετικό σημάδι.

Η διοίκηση δήλωσε ότι αναμένει ότι τα προ προβλέψεων κέρδη του έτους 2020 θα μειωθούν μόνο κατά 2% (από 860 εκατ. ευρώ σε 840 εκατ. ευρώ), αλλά ο COR θα αυξηθεί από 90 μ.β. στις 140-160 μ.β..

Η αύξηση των LLP έναντι της προηγούμενης εκτίμησης είναι πολύ προφανής, καθώς αντικατοπτρίζει το νέο μακροοικονομικό σενάριο που προκαλείται από την εμφάνιση του ιού.

Η διοίκηση επιβεβαίωσε ότι η συναλλαγή του Cairo με την doValue πλησιάζει στην ολοκλήρωση.

Μετά το επίσημο κλείσιμο (αναμένεται το πρώτο εξάμηνο του Ιουνίου), η Eurobank θα μειώσει σημαντικά τα παλαιά NPE της (από 13 δισ. ευρώ σε 6,1 δισ. ευρώ), επιτυγχάνοντας μακράν την καλύτερη αναλογία NPE στην Ελλάδα.

Όπως αναμενόταν, τα κεφάλαια επηρεάστηκαν αρνητικά από την πτώση της αγοράς και τα υψηλότερα RWA.

Το CET1 FL μειώθηκε κατά περίπου 90 μ.β., ενώ η Διοίκηση αναμένει να τα ανακτήσει κατά τα επόμενα δύο τρίμηνα.

Για την Εθνική

Τα μεγάλα κέρδη των συναλλαγών επιτρέπουν την αντιμετώπιση των μελλοντικών ζημιών, αναφέρει για την Εθνική η Bank of America, σχολιάζοντας ότι η Εθνική ανακοίνωσε τα κέρδη του πρώτου τριμήνου ύψους 304 εκατ. ευρώ (έναντι 41 εκατ. ευρώ το χρόνο νωρίτερα), καθώς επωφελήθηκε από μια συναλλαγή 788 εκατ. ευρώ που σχετίζεται με τα ελληνικά κρατικά ομόλογα (GGB).

Η διοίκηση έκανε πρόβλεψη για επιπλέον απώλειες ύψους 416 εκατ. ευρώ (περίπου 150 μ.β.) πριν από την αρνητική εξέλιξη της οικονομίας.

Τα κοινά ίδια κεφάλαια ήταν στο 12,6% (12,8% pro forma) και είναι συγκριτικά χαμηλά.

Σύμφωνα με την Bank of America, τα καθαρά έσοδα από τόκους μειώθηκαν κατά 4% σε ετήσια βάση, αντικατοπτρίζοντας την επιθετική εκκαθάριση των NPE του 2019, χαμηλότερα έσοδα από τίτλους λόγω πωλήσεων χαρτοφυλακίου και ανταλλαγής ομολόγων (swap) τον Ιανουάριο, συν το κόστος από την έκδοση Tier 2 τον Ιούλιο του 2019.

Τα NII ενδέχεται επωφεληθούν από την αύξηση του όγκου των δανείων, αλλά θα επηρεαστούν αρνητικά από τα χαμηλότερα έσοδα και από τη μείωση των υπαρχόντων περιουσιακών στοιχείων.

Τα σχέδια μείωσης των NPEs έχουν επηρεαστεί δυσμενώς δεδομένου του ιού.

Η διοίκηση σχεδίαζε να πραγματοποιήσει τιτλοποίηση NPE στο τρίτο τρίμηνο του έτους, αλλά οι συνθήκες της αγοράς δεν το επιτρέπουν πλέον.

Ο λόγος NPE της Εθνικής (30,9%) είναι καλύτερος από αυτόν των άλλων ελληνικών τραπεζών, αλλά ο σχηματισμός NPE αναμένεται να αυξηθεί μετά τη λήξη των μορατόριουμ πληρωμής.

Η πώληση κρατικών ομολόγων θα επηρεάσει αρνητικά την εξέλιξη των βασικών εσόδων, αλλά η Εθνική Τράπεζα ανέλαβε χρεώσεις αναδιάρθρωσης 95 εκατ. ευρώ, κάτι που θα οδηγήσει σε χαμηλότερη βάση βιώσιμου κόστους.

Κανονικά αυτό θα επηρέαζε την ικανότητα της τράπεζας να παράγει έσοδα.

Ωστόσο, το πρόσφατο ξέσπασμα του κορωνοϊού έχει επιταχύνει σημαντικά τη μετεγκατάσταση πελατών σε ψηφιακές πλατφόρμες, οπότε δεν το θεωρούμε πολύ επικίνδυνο, καταλήγει η Bank of America.

Για την Τρ. Πειραιώς

Η Πειραιώς ανακοίνωσε ζημίες 232 εκατ. ευρώ, εξαιτίας της εμπροσθοβαρούς αύξησης των προβλέψεων ενόψει της συρρίκνωσης του ΑΕΠ.

Η ανθεκτικότητα στα βασικά έσοδα δεν αντισταθμίστηκε από μια αρνητική γραμμή συναλλαγών, αλλά αυτό αναμένεται να αντιστραφεί στο δεύτερο τρίμηνο.

Η τράπεζα διαπραγματεύεται με κλασματικό PNAV, αλλά η κεφαλαιακή της πορεία ήταν πολύ χαμηλή.

Επιβεβαιώθηκε η χαμηλή απόδοση, αναφέρει η Bank of America.

Το NII (καθαρό εισόδημα από τόκους) αναμένεται να υποστηριχθεί από τις πράξεις TRLTRO (στοχευμένες πράξεις μακροπρόθεσμης αναχρηματοδότησης), τις εγγυήσεις κρατικών δανείων και τα περισσότερα ομόλογα από το ελληνικό δημόσιο.

Το ελληνικό (αλλά και το ευρωπαϊκό) τραπεζικό σύστημα θα επιδοτηθεί σε μεγάλο βαθμό από τις κρατικές αρχές και την ΕΚΤ.

Αυτό είναι ένα ανταγωνιστικό πλεονέκτημα για τις τράπεζες με αδύναμους ισολογισμούς (όπως η Πειραιώς), καθώς τους παρέχονται οι προϋποθέσεις για να λειτουργούν σε ίσους όρους ανταγωνισμού.

Ο δείκτης CET1 FL μειώθηκε κατά 120 μ.β. στο (συγκριτικά) χαμηλό επίπεδο 10,8%.

Είναι πολύ πιθανό ότι στο 2ο τρίμηνο αυτό θα αντιστραφεί εν μέρει σε ένα καλύτερο σήμα προς αγορά ελληνικών ομολόγων.

Ωστόσο, δεν θα βλέπουμε την αστάθεια του κεφαλαίου ως θετικό σημάδι, αναφέρει η Bank of America.

Επιπλέον, θεωρείται αρνητικό ότι το CET1 FL της τράπεζας υποστηρίζεται από ένα υβριδικό μέσο (τα CoCos).

Το σχέδιο μείωσης NPE συνεχίζεται, αλλά είναι δαπανηρό, καθώς θα κοστίσει 180 μ.β. στα κεφάλαια της τράπεζας, καταλήγει η Bank of America.

www.bankingnews.gr

Σχόλια αναγνωστών