Η BMO Capital επιχειρεί να απαντήσει σε αυτό το βασικό ερώτημα - Ποιος βρίσκεται πίσω από αυτό το ράλι στις μετοχές;

Ποιοι είναι οι παράγοντες που ωθούν τις χρηματιστηριακές αγορές κοντά στα ιστορικά υψηλά παρά το σοκ της ύφεσης που έχει προκαλέσει ο κορωνοιός;

Γιατί ενώ οι οικονομικοί δείκτες επιδεινώνονται τα χρηματιστήρια ανακάμπτουν και τα εταιρικά κέρδη επίσης μειώνονται;

Η οικονομική ζημία που έχει προκληθεί από τα lockdowns μπορεί να αναπληρωθεί από τα δημοσιονομικά και νομισματικά κίνητρα;

Τι κρύβεται πίσω από την αξιοσημείωτη ανθεκτικότητα της αγοράς μετοχών παρά την κλειστή οικονομία για σχεδόν δύο μήνες, τις ιστορικές απώλειες θέσεων εργασίας και τις αστικές αναταραχές στις ΗΠΑ;

Η BMO Capital επιχειρεί να απαντήσει σε αυτό το βασικό ερώτημα.

Ποιος βρίσκεται πίσω από αυτό το ράλι;

Η BMO έκανε μια ψηφοφορία μεταξύ των πελατών της και οι απαντήσεις είναι πολύ σαφείς.

Το 73% απάντησε πως η Fed στις ΗΠΑ και η ΕΚΤ στην Ευρώπη είναι οι αιτίες πίσω από το εντυπωσιακό ράλι του S&P 500 και των χρηματιστηρίων στην Ευρώπη.

Ποσοστό 6% ανέφερε την ανάκαμψη στην αγορά εργασίας.

Επίσης ποσοστό 6% ανέφερε το άνοιγμα των οικονομιών και την εκ νέου ανάκαμψη της αισιοδοξίας.

Το 5% θεωρεί ότι αιτία είναι το μεγαλύτερο δημοσιονομικό κίνητρο Το 6% θεωρεί ότι η θεραπεία για το Covid-19 διαδραματίζει ρόλο.

1)Τι οδηγεί στην ταχεία ανάκαμψη των μετοχών;

α) Fed 73%

β) Αισιοδοξία κερδών 0%

γ) Ανάκαμψη της αγοράς εργασίας 6%

δ) Περαιτέρω δημοσιονομικά κίνητρα 5%

ε) Πρόοδος στη θεραπεία / πρόληψη του Covid-19 στο 6%

στ) Άλλο (διευκρινίστε)

Τι περιμένουν οι επενδυτές από την FED στις ΗΠΑ;

Υπάρχει πιθανότητα εθνικοποίησης των κεφαλαιαγορών μέσω των παρεμβάσεων της FED και πότε η αμερικανική κεντρική τράπεζα θα επιχειρήσει να ελέγξει την καμπύλη αποδόσεων στα ομόλογα πιο επιθετικά;

Οι 3-6 μήνες ήταν η πιο συνηθισμένη απάντηση με το 33%, να υποστηρίζει ότι στις συνεδριάσεις του Σεπτεμβρίου, Νοεμβρίου ή Δεκεμβρίου ως τον πιο πιθανό χρόνο για την εισαγωγή του νέου εργαλείου πολιτικής.

Μέσα σε «3 μήνες» ή «όχι σε αυτόν τον κύκλο» και οι δύο πήραν περίπου το ίδιο ποσοστό ως τη δεύτερη πιο συχνή απάντηση.

Το διάστημα 6-9 μηνών και πάνω από 9 μήνες έλαβαν ποσοστά 14% και 12%, αντίστοιχα.

2) Πότε θα ανακοινώσει η Fed τον έλεγχο καμπύλης απόδοσης στα ομόλογα;

α) Εντός 3 μηνών ποσοστό 21%

β) 3-6 μήνες ποσοστό 33%

γ) 6-9 μήνες ποσοστό 14%

δ) Πάνω από 9 μήνες ποσοστό 12%

ε) Όχι σε αυτόν τον κύκλο ποσοστό 20%

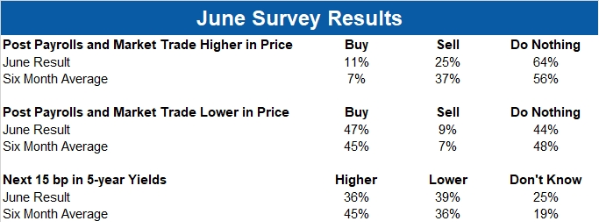

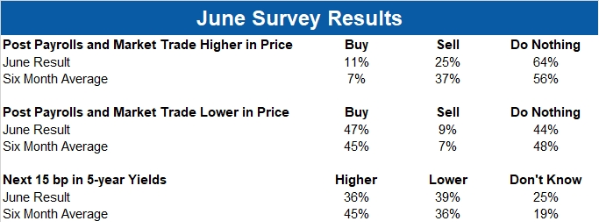

3)Πως θα συμπεριφερθούν οι επενδυτές το επόμενο διάστημα;

Στο ερώτημα αυτό είναι η ενδιαφέρουσα η απάντηση ότι η πλειοψηφία δεν θα πουλούσε.

Μόνο το 25% θα πουλούσε έναντι ενός μέσου όρου 37% που ήταν το αντίστοιχο ποσοστό σε αντίστοιχη δημοσκόπηση τον Οκτώβριο του 2019.

Εν τω μεταξύ, το 11% θα συμμετάσχει στο ράλι και θα αγοράσει και το 64% δεν θα έκανε τίποτα

www.bankingnews.gr

Γιατί ενώ οι οικονομικοί δείκτες επιδεινώνονται τα χρηματιστήρια ανακάμπτουν και τα εταιρικά κέρδη επίσης μειώνονται;

Η οικονομική ζημία που έχει προκληθεί από τα lockdowns μπορεί να αναπληρωθεί από τα δημοσιονομικά και νομισματικά κίνητρα;

Τι κρύβεται πίσω από την αξιοσημείωτη ανθεκτικότητα της αγοράς μετοχών παρά την κλειστή οικονομία για σχεδόν δύο μήνες, τις ιστορικές απώλειες θέσεων εργασίας και τις αστικές αναταραχές στις ΗΠΑ;

Η BMO Capital επιχειρεί να απαντήσει σε αυτό το βασικό ερώτημα.

Ποιος βρίσκεται πίσω από αυτό το ράλι;

Η BMO έκανε μια ψηφοφορία μεταξύ των πελατών της και οι απαντήσεις είναι πολύ σαφείς.

Το 73% απάντησε πως η Fed στις ΗΠΑ και η ΕΚΤ στην Ευρώπη είναι οι αιτίες πίσω από το εντυπωσιακό ράλι του S&P 500 και των χρηματιστηρίων στην Ευρώπη.

Ποσοστό 6% ανέφερε την ανάκαμψη στην αγορά εργασίας.

Επίσης ποσοστό 6% ανέφερε το άνοιγμα των οικονομιών και την εκ νέου ανάκαμψη της αισιοδοξίας.

Το 5% θεωρεί ότι αιτία είναι το μεγαλύτερο δημοσιονομικό κίνητρο Το 6% θεωρεί ότι η θεραπεία για το Covid-19 διαδραματίζει ρόλο.

1)Τι οδηγεί στην ταχεία ανάκαμψη των μετοχών;

α) Fed 73%

β) Αισιοδοξία κερδών 0%

γ) Ανάκαμψη της αγοράς εργασίας 6%

δ) Περαιτέρω δημοσιονομικά κίνητρα 5%

ε) Πρόοδος στη θεραπεία / πρόληψη του Covid-19 στο 6%

στ) Άλλο (διευκρινίστε)

Τι περιμένουν οι επενδυτές από την FED στις ΗΠΑ;

Υπάρχει πιθανότητα εθνικοποίησης των κεφαλαιαγορών μέσω των παρεμβάσεων της FED και πότε η αμερικανική κεντρική τράπεζα θα επιχειρήσει να ελέγξει την καμπύλη αποδόσεων στα ομόλογα πιο επιθετικά;

Οι 3-6 μήνες ήταν η πιο συνηθισμένη απάντηση με το 33%, να υποστηρίζει ότι στις συνεδριάσεις του Σεπτεμβρίου, Νοεμβρίου ή Δεκεμβρίου ως τον πιο πιθανό χρόνο για την εισαγωγή του νέου εργαλείου πολιτικής.

Μέσα σε «3 μήνες» ή «όχι σε αυτόν τον κύκλο» και οι δύο πήραν περίπου το ίδιο ποσοστό ως τη δεύτερη πιο συχνή απάντηση.

Το διάστημα 6-9 μηνών και πάνω από 9 μήνες έλαβαν ποσοστά 14% και 12%, αντίστοιχα.

2) Πότε θα ανακοινώσει η Fed τον έλεγχο καμπύλης απόδοσης στα ομόλογα;

α) Εντός 3 μηνών ποσοστό 21%

β) 3-6 μήνες ποσοστό 33%

γ) 6-9 μήνες ποσοστό 14%

δ) Πάνω από 9 μήνες ποσοστό 12%

ε) Όχι σε αυτόν τον κύκλο ποσοστό 20%

3)Πως θα συμπεριφερθούν οι επενδυτές το επόμενο διάστημα;

Στο ερώτημα αυτό είναι η ενδιαφέρουσα η απάντηση ότι η πλειοψηφία δεν θα πουλούσε.

Μόνο το 25% θα πουλούσε έναντι ενός μέσου όρου 37% που ήταν το αντίστοιχο ποσοστό σε αντίστοιχη δημοσκόπηση τον Οκτώβριο του 2019.

Εν τω μεταξύ, το 11% θα συμμετάσχει στο ράλι και θα αγοράσει και το 64% δεν θα έκανε τίποτα

www.bankingnews.gr

Σχόλια αναγνωστών