Έκθεση της Fitch Ratings για τις αναδυόμενες αγορές

Η αντισυμβατική νομισματική πολιτική βοήθησε στη μείωση της μεταβλητότητας για τις αναδυόμενες οικονομίες, ωστόσο τα μειονεκτήματα φαίνεται να είναι περισσότερα, σχολιάζει σε έκθεσή της η Fitch Ratings, αναφερόμενη στους κινδύνους για τη μακροοικονομική σταθερότητα.

Οι αναδυόμενες οικονομίες με ανεξάρτητη κεντρική τράπεζα, καλές επιδόσεις πληθωρισμού και κανένα ζήτημα βιωσιμότητας χρέους, βρίσκονται σε καλύτερη θέση για να εφαρμόσουν αντισυμβατική νομισματική πολιτική, υπογραμμίζει ο αμερικανικός οίκος.

«Οι αναδυόμενες οικονομίες επηρεάστηκαν ιδιαίτερα από την πανδημία του κορωνοϊού και την πτώση των τιμών εμπορευμάτων, με μεγάλες υποτιμήσεις και αστάθεια νομισμάτων, υψηλότερες αποδόσεις ομολόγων σε τοπικό νόμισμα και μεγάλες εκροές κεφαλαίων από διεθνείς επενδυτές.

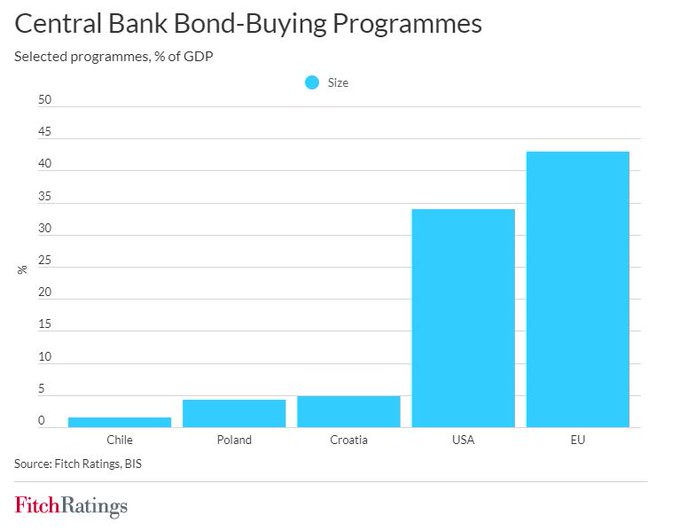

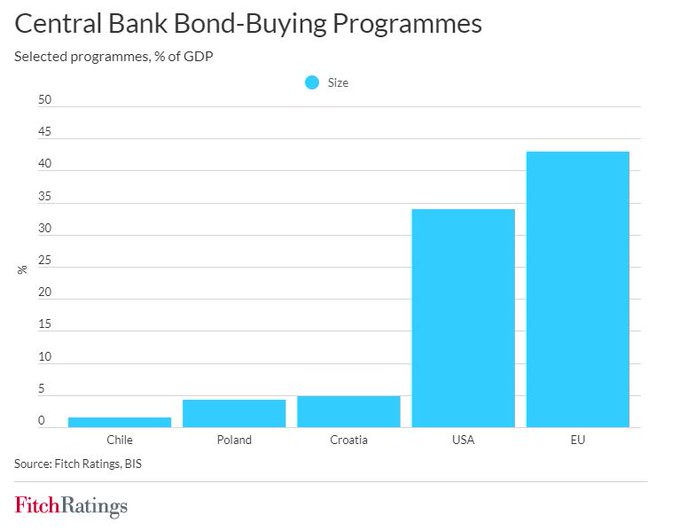

Αρκετές χώρες απάντησαν με μη συμβατικές νομισματικές πολιτικές, συμπεριλαμβανομένων των τοπικών προγραμμάτων αγοράς ομολόγων, αν και ο κύριος σκοπός τους ήταν να βοηθήσουν στην παροχή ρευστότητας στην εγχώρια αγορά.

Μόνο μια χούφτα αναδυόμενων αγορών έχουν ξεκινήσει σχετικά μεγάλη κλίμακα QE για να προσπαθήσουν να μειώσουν τα μακροπρόθεσμα εγχώρια επιτόκια.

Αυτές περιλαμβάνουν την Κροατία, όπου η κεντρική τράπεζα κατείχε το 17% του χρέους της εγχώριας αγοράς στα τέλη Μαΐου και την Πολωνία (13%), αν και οι αγορές είναι πολύ χαμηλότερες σε σχέση με το ΑΕΠ από ό,τι στις ανεπτυγμένες αγορές.

Τόσο οι κεντρικές τράπεζες της Πολωνίας και της Κροατίας έχουν φθάσει στο καθορισμένο κατώτατο όριο των επιτοκίων πολιτικής. (…)

Ένας άλλος περιορισμός είναι η σχετική αδυναμία των κεφαλαιαγορών σε πολλές αναπτυσσόμενες χώρες.

Για παράδειγμα, η κεντρική τράπεζα του Περού δεν μπορεί να αγοράσει δημόσιο ή ιδιωτικό χρέος στη δευτερογενή αγορά.

Η Βραζιλία και η Τσεχική Δημοκρατία έχουν αλλάξει τη νομοθεσία για την αγορά ομολόγων σε δευτερογενείς αγορές, αλλά δεν έχουν ξεκινήσει προγράμματα αγοράς ομολόγων.

Στους κινδύνους περιλαμβάνονται πιθανές πληθωριστικές επιπτώσεις και μεταβλητότητα της συναλλαγματικής ισοτιμίας.

Η εκτεταμένη χρήση του QE σε αγορές με υψηλή συμμετοχή μη κατοίκων θα μπορούσε να προκαλέσει εκροές, οδηγώντας σε πιέσεις υποτίμησης και αντισταθμίζοντας τον επιθυμητό αντίκτυπο στα τοπικά μακροπρόθεσμα επιτόκια.

Χώρες με υψηλές ανάγκες χρηματοδότησης και αυξανόμενες προκλήσεις βιωσιμότητας χρέους θα μπορούσαν επίσης να μπουν στον πειρασμό να χρησιμοποιούν το QE ευρύτερα, αυξάνοντας τους κινδύνους γύρω από τη φορολογική κυριαρχία.

Μεσοπρόθεσμα, το QE θα μπορούσε να υπονομεύσει τις προσπάθειες των χωρών να αναπτύξουν τοπικές κεφαλαιαγορές στρεβλώνοντας τις τιμές, περιορίζοντας τις αποδόσεις και αποτρέποντας την ανάπτυξη μέσων αντιστάθμισης», σχολιάζει ο οίκος.

www.bankingnews.gr

Οι αναδυόμενες οικονομίες με ανεξάρτητη κεντρική τράπεζα, καλές επιδόσεις πληθωρισμού και κανένα ζήτημα βιωσιμότητας χρέους, βρίσκονται σε καλύτερη θέση για να εφαρμόσουν αντισυμβατική νομισματική πολιτική, υπογραμμίζει ο αμερικανικός οίκος.

«Οι αναδυόμενες οικονομίες επηρεάστηκαν ιδιαίτερα από την πανδημία του κορωνοϊού και την πτώση των τιμών εμπορευμάτων, με μεγάλες υποτιμήσεις και αστάθεια νομισμάτων, υψηλότερες αποδόσεις ομολόγων σε τοπικό νόμισμα και μεγάλες εκροές κεφαλαίων από διεθνείς επενδυτές.

Αρκετές χώρες απάντησαν με μη συμβατικές νομισματικές πολιτικές, συμπεριλαμβανομένων των τοπικών προγραμμάτων αγοράς ομολόγων, αν και ο κύριος σκοπός τους ήταν να βοηθήσουν στην παροχή ρευστότητας στην εγχώρια αγορά.

Μόνο μια χούφτα αναδυόμενων αγορών έχουν ξεκινήσει σχετικά μεγάλη κλίμακα QE για να προσπαθήσουν να μειώσουν τα μακροπρόθεσμα εγχώρια επιτόκια.

Αυτές περιλαμβάνουν την Κροατία, όπου η κεντρική τράπεζα κατείχε το 17% του χρέους της εγχώριας αγοράς στα τέλη Μαΐου και την Πολωνία (13%), αν και οι αγορές είναι πολύ χαμηλότερες σε σχέση με το ΑΕΠ από ό,τι στις ανεπτυγμένες αγορές.

Τόσο οι κεντρικές τράπεζες της Πολωνίας και της Κροατίας έχουν φθάσει στο καθορισμένο κατώτατο όριο των επιτοκίων πολιτικής. (…)

Ένας άλλος περιορισμός είναι η σχετική αδυναμία των κεφαλαιαγορών σε πολλές αναπτυσσόμενες χώρες.

Για παράδειγμα, η κεντρική τράπεζα του Περού δεν μπορεί να αγοράσει δημόσιο ή ιδιωτικό χρέος στη δευτερογενή αγορά.

Η Βραζιλία και η Τσεχική Δημοκρατία έχουν αλλάξει τη νομοθεσία για την αγορά ομολόγων σε δευτερογενείς αγορές, αλλά δεν έχουν ξεκινήσει προγράμματα αγοράς ομολόγων.

Στους κινδύνους περιλαμβάνονται πιθανές πληθωριστικές επιπτώσεις και μεταβλητότητα της συναλλαγματικής ισοτιμίας.

Η εκτεταμένη χρήση του QE σε αγορές με υψηλή συμμετοχή μη κατοίκων θα μπορούσε να προκαλέσει εκροές, οδηγώντας σε πιέσεις υποτίμησης και αντισταθμίζοντας τον επιθυμητό αντίκτυπο στα τοπικά μακροπρόθεσμα επιτόκια.

Χώρες με υψηλές ανάγκες χρηματοδότησης και αυξανόμενες προκλήσεις βιωσιμότητας χρέους θα μπορούσαν επίσης να μπουν στον πειρασμό να χρησιμοποιούν το QE ευρύτερα, αυξάνοντας τους κινδύνους γύρω από τη φορολογική κυριαρχία.

Μεσοπρόθεσμα, το QE θα μπορούσε να υπονομεύσει τις προσπάθειες των χωρών να αναπτύξουν τοπικές κεφαλαιαγορές στρεβλώνοντας τις τιμές, περιορίζοντας τις αποδόσεις και αποτρέποντας την ανάπτυξη μέσων αντιστάθμισης», σχολιάζει ο οίκος.

www.bankingnews.gr

Σχόλια αναγνωστών