Οι προκλήσεις της Τουρκίας έναντι Ελλάδας και Κύπρου επηρεάζουν τις σχέσεις με την ΕΕ και ασκούν σημαντικές πιέσεις στην τουρκική λίρα

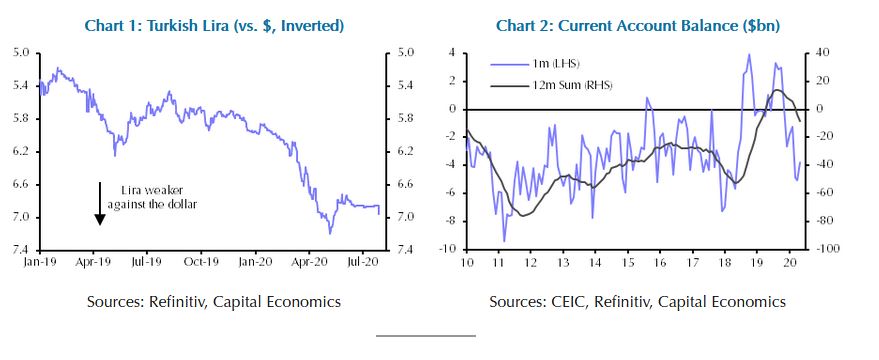

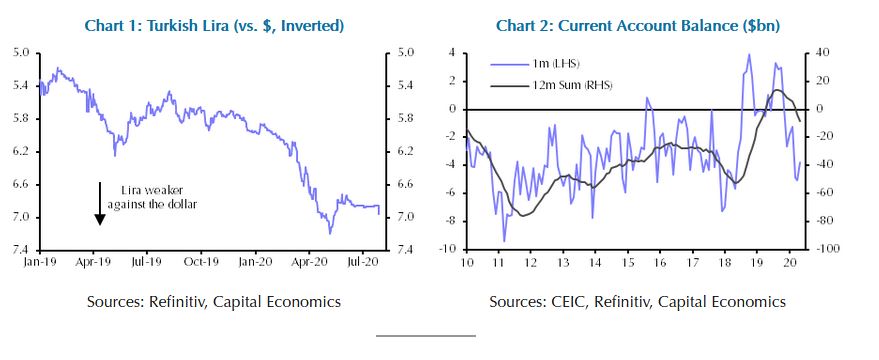

Με κατάρρευση απειλείται η λίρα Τουρκίας, με τους αναλυτές της Capital Economics να προειδοποιούν ότι η πιο άμεση απειλή για το τουρκικό νόμισμα απορρέει από τις ανησυχίες για τη σχέση της χώρας με την Ευρωπαϊκή Ένωση.

Όπως σημειώνουν σε ανάλυσή τους με τίτλο «Further falls lie in store for Turkish lira» και ημερομηνία 28 Ιουλίου 2020, η απόφαση για τη μετατροπή της Αγίας Σοφία σε τζαμί, τροφοδότησε φήμες ότι η ΕΕ ενδέχεται να ακυρώσει την τελωνειακή ένωση με την Τουρκία.

Όπως σημειώνεται, την περασμένη εβδομάδα ο πρόεδρος της Γαλλίας Emmanuel Macron δήλωσε ότι η ΕΕ πρέπει να επιβάλλει κυρώσεις στην Τουρκία για τις γεωτρήσεις σε ελληνικά και κυπριακά ύδατα.

Η Capital Economics εκτιμά ότι η πτώση στην τουρκική λίρα σηματοδοτεί την πρώτη σημαντική αποχώρηση από το peg με το δολάριο και θα κλιμακωθεί εάν επιδεινωθούν περαιτέρω οι σχέσεις με την Ευρωπαϊκή Ένωση, εξέλιξη η οποία θα αναγκάσει την κεντρική τράπεζα της χώρας να αυξήσει τα επιτόκια.

Οι πρόσφατες δρακόντειες προσπάθειες της κεντρικής τράπεζας της Τουρκίας να τη λίρα, ήταν πιθανό να αποδειχθούν μάταιες, σημειώνουν οι αναλυτές.

Την ίδια ώρα, ο υψηλός πληθωρισμός της Τουρκίας σημαίνει ότι η ονομαστική συναλλαγματική ισοτιμία πρέπει να αποδυναμώνεται, προκειμένου να αποφευχθεί μία διάβρωση της εξωτερικής ανταγωνιστικότητας, εξηγεί η Capital Economics.

Επιπλέον, οι μεγάλες εξωτερικές χρηματοδοτικές ανάγκες της Τουρκίας, σε συνδυασμό με τα χαμηλά συναλλαγματικά αποθέματα, καταδεικνύουν ότι η κεντρική τράπεζα δεν ήταν ποτέ σε ισχυρή θέση, ώστε να στηρίξει το νόμισμα, ιδιαίτερα στην περίπτωση ενός σοκ.

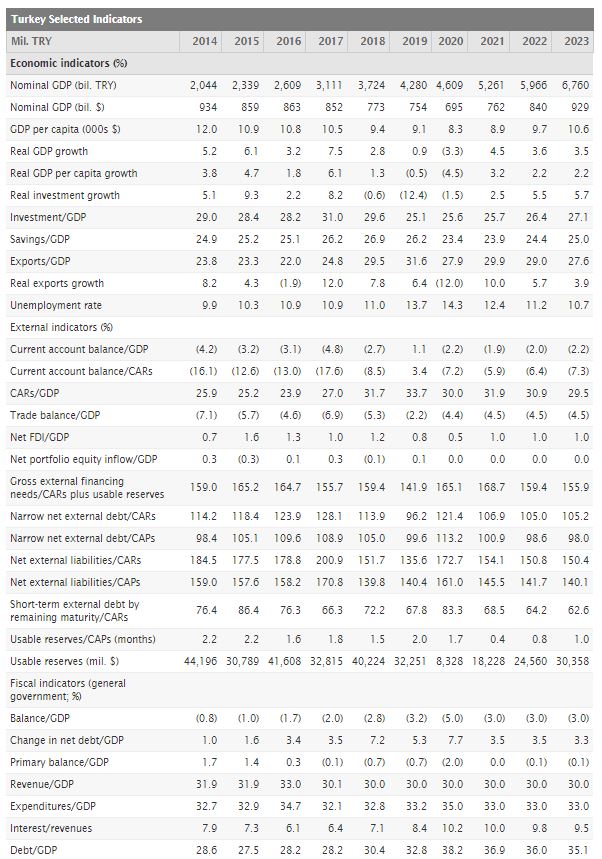

Σύμφωνα με τα στοιχεία, η κρίση του κορωνοϊού προκάλεσε πτώση των εξαγωγών, ενώ ο τουριστικός τομέας έχει υποστεί πλήγμα, προκαλώντας την απότομη αύξηση του ελλείμματος τρεχουσών συναλλαγών τους τελευταίους μήνες.

Παράλληλα, τα υψηλά βραχυπρόθεσμα εξωτερικά χρέη της Τουρκίας (170 δισ. δολάρια, 22% του ΑΕΠ) αφήνουν την οικονομία εκτεθειμένη σε πολύ δύσκολες συνθήκες εξωτερικής χρηματοδότησης.

Η οικονομική στήριξη από το Κατάρ έσωσε την Τουρκία από το χείλος μίας νέας νομισματικής κρίσης τον Μάιο και η κυβέρνηση επιχείρησε επίσης να αποκλιμακώσει την πίεση στη λίρα μέσω της συμπίεσης των εισαγωγών, με μια σειρά αυξήσεων στους δασμούς τους τελευταίους μήνες, καθώς και με ήπια capital controls.

Ωστόσο, η υποστήριξη από το Κατάρ ήταν αρκετή.

Εν κατακλείδι, η Capital Economics τονίζει ότι διατηρεί σοβαρές αμφιβολίες σχετικά με την πρόθεση της κεντρικής τράπεζας να δράσει εγκαίρως, διατρέχοντας τον κίνδυνο μιας νέας νομισματικής κρίσης.

Η εμπειρία από το 2018 καταδεικνύει ότι η λίρα θα μπορούσε να ξεπεράσει σημαντικά την δίκαιη αξία της (fair value) και μία υποτίμηση στο επίπεδο του 8 με 9 έναντι του δολαρίου σίγουρα δεν θα ήταν απίθανη.

Η νέα κατάρρευση της λίρας επισπεύδει την ύφεση στην τουρκική οικονομία – Οι εκτιμήσεις των οίκων αξιολόγησης

Η λίρα Τουρκίας υποχώρησε στις 28 Ιουλίου 2020 στα χαμηλότερα επίπεδα των τελευταίων τριών μηνών έναντι του δολαρίου ΗΠΑ, ήτοι 6,96 ανά δολάριο, επιβεβαιώνοντας τις ανησυχίες των αναλυτών για την κρίση που βιώνει η οικονομία της Τουρκίας.

Σύμφωνα με τη της Goldman Sachs, η Τουρκία έχει ξοδέψει περίπου 60 δισεκ. δολάρια σε παρεμβάσεις στην αγορά για να σταθεροποιήσει τη συναλλαγματική ισοτιμία λίρας/δολαρίου ΗΠΑ, χωρίς αποτέλεσμα όμως.

Ενδεικτικά, ο πληθωρισμός του Ιουνίου αυξήθηκε στο 12,6%, από 11,4% τον Μάιο, ενώ αυξάνεται σταθερά από τον περασμένο Οκτώβριο (8,6%).

Μάλιστα, ο διευθύνων σύμβουλος της Istanbul Economics Research εκτιμά ότι η λίρα εξακολουθεί να είναι υπερτιμημένη:

«Το νόμισμα φαίνεται πως θα υποτιμηθεί περαιτέρω τους επόμενους μήνες εάν δεν υπάρξει κάποια παρέμβαση σε επίπεδο νομισματικής και δημοσιονομικής πολιτικής».

Από την πλευρά της, η Rabobank σχολιάζει πως είναι εντυπωσιακό το ότι η Άγκυρα επιδιώκει να παράσχει στήριξη στη λίρα έναντι του δολαρίου σε μια περίοδο που το δολάριο κινείται σε χαμηλά δύο ετών.

Επισημαίνεται πως τα συναλλαγματικά αποθέματα έχουν υποχωρήσει κατά 17 δισεκ. χαμηλότερα φέτος, στα 89,5 δισεκ. δολάρια.

Για να χρηματοδοτήσει τις παρεμβάσεις, η κεντρική τράπεζα δανείστηκε από τα συναλλαγματικά αποθέματα Τούρκων καταθετών στις τοπικές τράπεζες - ήτοι 31,3 δισεκ. δολ. τον Ιούνιο 2020.

Η νέα κατάρρευση της λίρας απλά επισπεύδει την επικείμενη ύφεση στην τουρκική οικονομία.

Ας θυμηθούμε τι εκτιμούν οι οίκοι αξιολόγησης.

Επισημαίνεται πως η DBRS έχει αποσύρει από το 2017 τις αξιολογήσεις της Τουρκίας.

Fitch: Εύθραυστο το πιστωτικό προφίλ της Τουρκίας - Μεγάλοι οι εξωτερικοί κίνδυνοι

Ο αντίκτυπος της πανδημίας του κορωνοϊού στο πιστωτικό προφίλ της Τουρκίας εκφράζεται κυρίως μέσω εξωτερικών χρηματοδοτικών κινδύνων, αναφέρει σε σχόλιό της η Fitch Ratings, η οποία πρόσφατα επιβεβαίωσε σε «ΒΒ-» τη μακροπρόθεσμη πιστοληπτική ικανότητα της χώρας, χωρίς να μεταβάλλει τις σταθερές προοπτικές (outlook).

Το εξωτερικό χρέος του ιδιωτικού τομέα παρέμεινε ανθεκτικό παρά την αστάθεια των χρηματοπιστωτικών αγορών, αλλά η πτώση των συναλλαγματικών διαθεσίμων (FX) από τα τέλη Φεβρουαρίου αύξησε σημαντικά τους κινδύνους και τις εξωτερικές πιέσεις, υπογραμμίζει ο αμερικανικός οίκος αξιολόγησης.

«Τα ακαθάριστα συναλλαγματικά αποθέματα (συμπεριλαμβανομένου του χρυσού) μειώθηκαν στα 90 δισεκ. USD στις 26 Ιουνίου από 106 δισεκ. USD στα τέλη του 2019.

Αν υπολογίσουμε τα ακαθάριστα αποθεματικά μείον τις ανταλλαγές χρέους, υπήρξε μια πολύ πιο έντονη πτώση, από 87 δισεκ. USD στα τέλη Δεκεμβρίου 2019 σε 33 δισεκ. USD. (…)

Οι καταθέσεις σε ξένο νόμισμα εξακολουθούν να αυξάνονται. (…)

Προβλέπουμε σταθεροποίηση του ισοζυγίου πληρωμών της Τουρκίας το β’ εξάμηνο 2020, αλλά υπάρχουν σημαντικοί αρνητικοί κίνδυνοι.

Δεδομένου του χαμηλού επιπέδου αποθεματικών, δεν αναμένουμε περαιτέρω μεγάλες παρεμβάσεις από την κεντρική τράπεζα και πιστεύουμε ότι ο κύκλος χαλάρωσης των επιτοκίων πολιτικής πλησιάζει στο τέλος του», σχολιάζεται.

Η Fitch Ratings προχώρησε πρόσφατα σε επί τα χείρω αναθεώρηση της πρόβλεψης για την ύφεση της Τουρκίας το τρέχον έτος, επικαλούμενη μεταξύ άλλων το τεράστιο πλήγμα του κορωνοϊού στον τουρισμό.

Ειδικότερα, ο αμερικανικός οίκος υπολογίζει πλέον την ύφεση στο 3,9% το 2020, έναντι προηγούμενης πρόβλεψης για οικονομική συρρίκνωση 3%.

Επισημαίνεται πως οι τουρκικές αρχές παρείχαν στην οικονομία φθηνή πίστωση από κρατικές τράπεζες για την τόνωση της οικονομικής ανάκαμψης, ενώ η κεντρική τράπεζα μείωσε τα επιτόκια στο 8,25% από 24% σε λιγότερο από ένα χρόνο, για να στηρίξει τους στόχους της οικονομικής ανάπτυξης της κυβέρνησης.

Scope: Υποβαθμίζεται σε «Β+» η Τουρκία, σταθερό το outlook - Ύφεση 4,2% το 2020

Σε «Β+» - από «ΒΒ-» - υποβάθμισε τη μακροπρόθεσμη πιστοληπτική ικανότητα της Τουρκίας η Scope Ratings, ορίζοντας πλέον σε αρνητικές τις προοπτικές επαναξιολόγησης (outlook) -στις 10/7.

O γερμανικός οίκος επικαλείται τη μεγάλη μείωση των συναλλαγματικών διαθεσίμων της χώρας, τη σημαντική έκθεση του δημόσιου και ιδιωτικού τομέα σε μελλοντικές κρίσης της τουρκικής λίρας και περιόδους εκροών κεφαλαίων και την επιδείνωση των πλαισίων δημοσιονομικής, νομισματικής και οικονομικής πολιτικής, που παραμένουν ασυμβίβαστα με τη διασφάλιση της μακροπρόθεσμης βιωσιμότητας της οικονομίας, συμπεριλαμβανομένης της αποτυχίας αντιμετώπισης σημαντικών και αυξανόμενων μακροοικονομικών ανισορροπιών, του υψηλού πληθωρισμού και της αύξησης των πιστώσεων.

Οι αξιολογήσεις αντανακλούν τη μεγάλη, διαφοροποιημένη οικονομία (εκτιμώμενο ονομαστικό ΑΕΠ 754 δισεκ. δολ. το 2019), τα συγκριτικά μέτρια (αν και αυξάνονται) επίπεδα χρέους του δημόσιου τομέα, τα μέτρια επίπεδα χρέους του ιδιωτικού τομέα και τα ευνοϊκά δημογραφικά στοιχεία.

Επιπλέον, τα σημαντικά κεφαλαιακά «μαξιλάρια» στο τραπεζικό σύστημα και οι υψηλοί (αν και μειώνονται) ρυθμοί μεσοπρόθεσμου αναπτυξιακού δυναμικού αποτελούν πιστωτικά πλεονεκτήματα.

«Τα ακαθάριστα αποθεματικά της Τουρκίας καλύπτουν περίπου το 79% του βραχυπρόθεσμου εξωτερικού χρέους, από 114% στα μέσα του 2016.

Ενώ τα αποθεματικά στοιχεία παραμένουν περισσότερο από επαρκή για να καλύψουν τις ανάγκες εξυπηρέτησης χρέους το 2020, η αποδυνάμωση των αποθεματικών σημαίνει ότι η τουρκική οικονομία είναι όλο και λιγότερο ανθεκτική σε περιόδους κρίσης κατά τις οποίες κλιμακώνονται οι εκροές κεφαλαίων ή η πτώση της λίρας.

Η λίρα έχει σταθεροποιηθεί από το αρνητικό ρεκόρ στις αρχές Μαΐου.

Ωστόσο, εξακολουθεί να διαπραγματεύεται 25% κάτω από το ρεκόρ του Αυγούστου 2019 έναντι του δολαρίου.

Η επιδείνωση της συναλλαγματικής ισοτιμίας όχι μόνο αυξάνει τον πληθωρισμό, αλλά υπονομεύει επίσης τη διατηρησιμότητα του χρέους υπό το φως του 51% του χρέους της κεντρικής κυβέρνησης σε ξένο νόμισμα (με αυτό το μερίδιο συναλλάγματος να διπλασιάζεται από 27% στα μέσα του 2013). (…)

Η ποιότητα των διαρθρωτικών οικονομικών πολιτικών και του θεσμικού πλαισίου της Τουρκίας έχει αποδυναμωθεί μετά τη μετάβαση στην Εκτελεστική Προεδρία τον Ιούνιο του 2018, η οποία έδωσε στον Πρόεδρο Erdogan ευρείες εξουσίες.

Αυτό είχε ως αποτέλεσμα τη διάβρωση της προβλεψιμότητας της οικονομικής πολιτικής της Τουρκίας και προκάλεσε μετατοπίσεις στο ευέλικτο πλαίσιο συναλλαγματικών ισοτιμιών της χώρας», σχολιάζει ο οίκος.

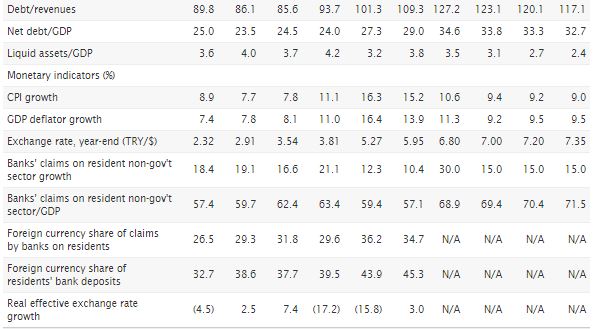

Μετά από ανάπτυξη 0,9% το 2019, η οικονομία της Τουρκίας αναμένεται να συρρικνωθεί κατά 4,2% το 2020, πριν ανακάμψει κατά 5,8% το 2021.

Σε ένα απαισιόδοξο σενάριο με νέα μέτρα περιορισμών κατά του ιού, η Scope βλέπει ύφεση 6,7% το 2020 και ανάκαμψη 3,3% το 2021.

Τα επίπεδα κρατικού χρέους είχαν αυξηθεί στο 32,8% του ΑΕΠ έως το τέλος του 2019, από 28,2% στα τέλη του 2017.

Ο οίκος προβλέπει αύξηση του δείκτη δημόσιου χρέους σε τουλάχιστον 40% του ΑΕΠ το 2020, προτού συνεχίσει να αυξάνεται σταθερά μεσοπρόθεσμα.

Moody's: Υποβαθμίζεται σε «Β1» η τουρκική οικονομία - Παραμένει αρνητικό το outlook

Νέο «πλήγμα» στην πιστοληπτική ικανότητα της Τουρκίας προκαλείται από τη Moody's Investors Service, με τον αμερικανικό οίκο (που βρίσκεται συχνά στο στόχαστρο του Recep Tayyip Erdogan) να υποβαθμίζει σε «Β1» την αξιολόγηση (μακροπρόθεσμη πιστοληπτική ικανότητα), από «Ba3» -«Not Prime» η βραχυπρόθεσμη πιστοληπτική ικανότητα -στις 14/6.

Μάλιστα, η Moody's διατήρησε σε αρνητικές τις προοπτικές (outlook).

Σύμφωνα με τον οίκο, η υποβάθμιση αντανακλά το γεγονός ότι η κατάσταση του ισοζυγίου πληρωμών συνεχίζει να επιδεινώνεται και, παράλληλα, ο κίνδυνος αθέτησης πληρωμών ομολόγων από την κυβέρνηση.

Η βαθμολογία «Β1» εξισορροπεί αυτούς τους κινδύνους ενάντια στα θεμελιώδη πιστωτικά πλεονεκτήματα της χώρας, ιδιαίτερα τη μεγάλη, διαφοροποιημένη οικονομία της και τα σχετικά χαμηλά επίπεδα δημόσιου χρέους.

Ο αντίκτυπος της συνεχιζόμενης διάβρωσης της θεσμικής ισχύος και της αποτελεσματικότητας της πολιτικής στην εμπιστοσύνη των επενδυτών, αντισταθμίζει όλο και περισσότερο τα παραδοσιακά πλεονεκτήματα της Τουρκίας, σχολιάζεται.

«Η χώρα εξαρτάται διαρθρωτικά από τις εξωτερικές ροές κεφαλαίων. (…)

Τα αποθέματα συναλλαγματικών διαθεσίμων είναι μειωμένα και η Moody's αναμένει να συρρικνωθούν περαιτέρω κατά τα επόμενα δύο χρόνια. (…)

Η βούληση ή η ικανότητα της κυβέρνησης να εφαρμόσει πολιτικές που θα στηρίξουν την εμπιστοσύνη των εξωτερικών επενδυτών στην οικονομία και το χρηματοπιστωτικό σύστημα αντιμετωπίζοντας τις υποκείμενες αδυναμίες, παραμένει αβέβαιη.

Από τα μέσα του 2018, η κυβέρνηση ανακοίνωσε μια σειρά πακέτων οικονομικής μεταρρύθμισης.

Τα περισσότερα κυβερνητικά μέτρα, συμπεριλαμβανομένων εκείνων που στοχεύουν στο τραπεζικό σύστημα, εξακολουθούν να επικεντρώνονται στην βραχυπρόθεσμη προτεραιότητα στήριξης της οικονομικής δραστηριότητας σε βάρος της υποβάθμισης της υποκείμενης ανθεκτικότητας της οικονομίας και του τραπεζικού της συστήματος σε εξωτερικούς κραδασμούς, εν μέρει με την αύξηση της ευαισθησία στις μετατοπίσεις του κλίματος της αγοράς. (…)

Το 2019, η Moody's αναμένει ότι οι αποπληρωμές του βραχυπρόθεσμου εξωτερικού χρέους, το οποίο επί του παρόντος θα ωριμάσει το μακροπρόθεσμο εξωτερικό χρέος και οι συνολικές καταθέσεις μη κατοίκων, θα ανέλθουν σε περισσότερο από 2,6x το επίπεδο των συναλλαγματικών αποθεμάτων.

Επιπλέον, το κόστος χρηματοδότησης έχει αυξηθεί ραγδαία, ενώ οι αποδόσεις αυξάνονται κατά περίπου 400 μονάδες βάσης από τον Φεβρουάριο. (…)

Οι εξωτερικές πιέσεις επιδεινώνονται από τη συνεχιζόμενη διαφωνία μεταξύ Τουρκίας και Ηνωμένων Πολιτειών, αυτή τη φορά σχετικά με την αγορά από την Τουρκία του πυραυλικού συστήματος S-400 από τη Ρωσία.

Οι κυρώσεις τις οποίες το αμερικανικό Κογκρέσο θα εξετάσει αν η αγορά προχωρήσει, επισκιάζουν περαιτέρω την οικονομία και το χρηματοπιστωτικό σύστημα της Τουρκίας. (…)

Η επιβολή κυρώσεων στην Τουρκία θα μπορούσε επίσης να οδηγήσει σε μια περαιτέρω αρνητική αντίδραση στην αγορά.

Επιπλέον, ανάλογα με τις επιβληθείσες κυρώσεις, θα μπορούσε επίσης να εγείρει αμφιβολίες σχετικά με την ικανότητα της Τουρκίας να αποκτήσει πρόσβαση στο πρόγραμμα του ΔΝΤ, εάν χρειαστεί κάποιος στο μέλλον για να αποφευχθεί η κλιμάκωση του ισοζυγίου πληρωμών και της οικονομικής κρίσης».

S&P: Επιβεβαιώνεται σε Β+ η Τουρκία, σταθερό παραμένει το outlook - Ύφεση 3,3% το 2020

Σε «Β+» επιβεβαίωσε τη μακροπρόθεσμη πιστοληπτική ικανότητα –σε ξένο νόμισμα– της Τουρκίας η S&P Global Ratings, διατηρώντας σε σταθερές τις προοπτικές (outlook) -στις 24/7.

Σύμφωνα με τον αμερικανικό οίκο αξιολόγησης, οι σταθερές προοπτικές εξισορροπούν τους παρατεταμένους οικονομικούς κινδύνους που απορρέουν από την πανδημία τους επόμενους 12 μήνες, ενάντια στην ανθεκτικότητα του ιδιωτικού τομέα της Τουρκίας και το περιορισμένο απόθεμα του δημοσίου χρέους.

Ο οίκος εκτιμά ότι, παρά την αστάθεια του νομίσματος και τα προβλήματα που σχετίζονται με το COVID-19 στην οικονομική δραστηριότητα, το τουρκικό ΑΕΠ θα ανακάμψει το δεύτερο εξάμηνο του τρέχοντος έτους.

«Η πανδημία θα έχει αρνητικές επιπτώσεις στην οικονομία της Τουρκίας.

Αν και ο ιός εμφανίζεται τώρα υπό έλεγχο, με σταθερή μείωση του αριθμού των νέων καταγεγραμμένων περιπτώσεων, αναμένουμε η οικονομική ομαλοποίηση να είναι μια σταδιακή διαδικασία.

Κατά την άποψή μας, τόσο η εγχώρια ζήτηση όσο και οι εξαγωγές επηρεάζονται και ο τουριστικός τομέας πλήττεται ιδιαίτερα, λόγω των διαταραχών στις διασυνοριακές μετακινήσεις και της πιο προσεκτικής στάσης για ταξίδια.

Οι αρχές έχουν υιοθετήσει μια σειρά μέτρων για να βοηθήσουν την οικονομία να αντιμετωπίσει την πανδημία.

Αυτά περιλαμβάνουν πρόσθετες δαπάνες υγειονομικής περίθαλψης, αναβολές φόρου και εισφορές σε πληρωμές μισθών για τους πληγέντες εργαζομένους και επιχειρήσεις.

Ένα σημαντικό μέρος της πολιτικής ανταπόκρισης εμφανίζεται επίσης με τη μορφή μιας μεγάλης πιστωτικής ώθησης, με ταχεία αύξηση του ποσού των νέων πιστώσεων που εκδίδονται από εγχώριες τράπεζες.

Αυτή η πιστωτική ώθηση παρέχεται απευθείας, μέσω κρατικών τραπεζών, καθώς και μέσω μιας σειράς μέτρων που ενθαρρύνουν τις ιδιωτικές τράπεζες να δανείζουν.

Αν και υποστηρίζει την βραχυπρόθεσμη ανάπτυξη, υπάρχουν ενδείξεις ότι ένα υπερβολικό πιστωτικό κίνητρο θα μπορούσε να στηρίξει την επανεμφάνιση οικονομικών ανισορροπιών που χαρακτήριζαν συχνά την τουρκική οικονομία στο παρελθόν. (…)

Η ποιότητα των τραπεζικών περιουσιακών στοιχείων ενδέχεται να επιδεινωθεί τους επόμενους μήνες. (…)

Η τουρκική λίρα διαπραγματεύεται επί του παρόντος περίπου 6,9 λίρες στο δολάριο ΗΠΑ, έχοντας υποτιμηθεί κοντά στο 14% από την αρχή του έτους.

Η ασθενέστερη συναλλαγματική ισοτιμία ασκεί επιπρόσθετη πίεση στον εγχώριο εταιρικό τομέα, δεδομένου ότι ένα σημαντικό ποσοστό του χρέους του εξακολουθεί να είναι εκφρασμένο σε ξένα νομίσματα. (…)

Βλέπουμε τη νομισματική πολιτική της Τουρκίας ως ιστορικά αναποτελεσματική στη διαχείριση του πληθωρισμού.

Η CBRT δεν πέτυχε ποτέ τον μεσοπρόθεσμο στόχο 5% που εισήχθη το 2012, ενώ η πραγματική πραγματική συναλλαγματική ισοτιμία της Τουρκίας (REER) έχει δείξει σημαντικές μεταβολές. (…)

Η πολιτική πίεση στην ανεξαρτησία της CBRT συνεχίζεται.

Ο πρόεδρος απέλυσε τον κυβερνήτη της CBRT τον Ιούλιο του 2019, λίγες εβδομάδες πριν από μια βασική απόφαση για τα επιτόκια», αναφέρει μεταξύ άλλων ο οίκος.

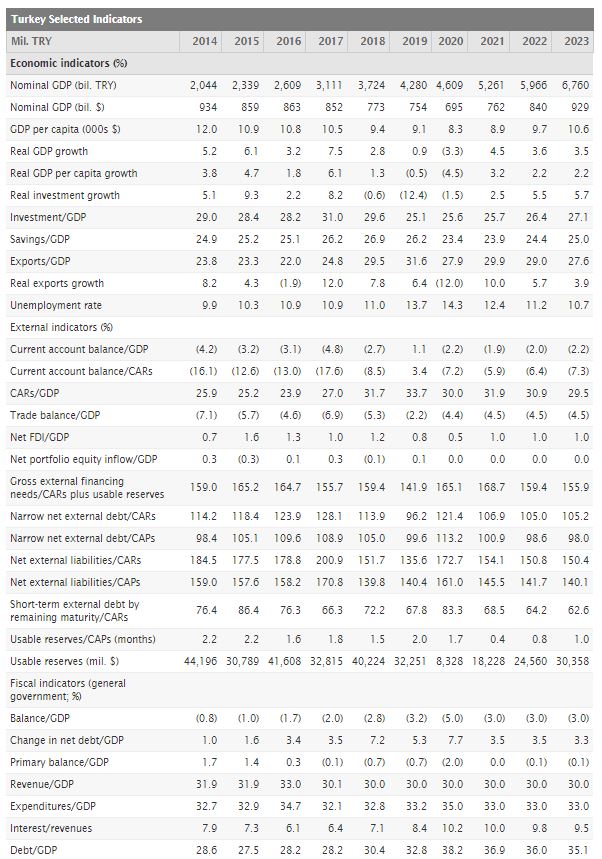

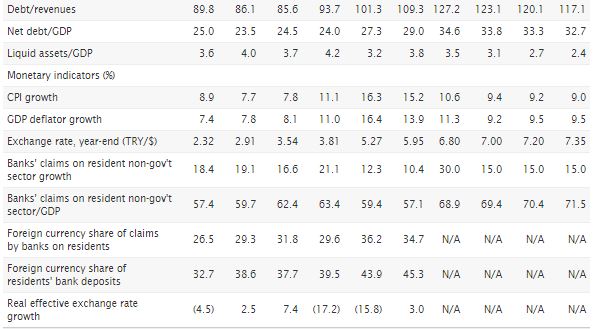

Αναλυτικά, οι οικονομικές προβλέψεις της S&P για την Τουρκία:

www.bankingnews.gr

Όπως σημειώνουν σε ανάλυσή τους με τίτλο «Further falls lie in store for Turkish lira» και ημερομηνία 28 Ιουλίου 2020, η απόφαση για τη μετατροπή της Αγίας Σοφία σε τζαμί, τροφοδότησε φήμες ότι η ΕΕ ενδέχεται να ακυρώσει την τελωνειακή ένωση με την Τουρκία.

Όπως σημειώνεται, την περασμένη εβδομάδα ο πρόεδρος της Γαλλίας Emmanuel Macron δήλωσε ότι η ΕΕ πρέπει να επιβάλλει κυρώσεις στην Τουρκία για τις γεωτρήσεις σε ελληνικά και κυπριακά ύδατα.

Η Capital Economics εκτιμά ότι η πτώση στην τουρκική λίρα σηματοδοτεί την πρώτη σημαντική αποχώρηση από το peg με το δολάριο και θα κλιμακωθεί εάν επιδεινωθούν περαιτέρω οι σχέσεις με την Ευρωπαϊκή Ένωση, εξέλιξη η οποία θα αναγκάσει την κεντρική τράπεζα της χώρας να αυξήσει τα επιτόκια.

Οι πρόσφατες δρακόντειες προσπάθειες της κεντρικής τράπεζας της Τουρκίας να τη λίρα, ήταν πιθανό να αποδειχθούν μάταιες, σημειώνουν οι αναλυτές.

Την ίδια ώρα, ο υψηλός πληθωρισμός της Τουρκίας σημαίνει ότι η ονομαστική συναλλαγματική ισοτιμία πρέπει να αποδυναμώνεται, προκειμένου να αποφευχθεί μία διάβρωση της εξωτερικής ανταγωνιστικότητας, εξηγεί η Capital Economics.

Επιπλέον, οι μεγάλες εξωτερικές χρηματοδοτικές ανάγκες της Τουρκίας, σε συνδυασμό με τα χαμηλά συναλλαγματικά αποθέματα, καταδεικνύουν ότι η κεντρική τράπεζα δεν ήταν ποτέ σε ισχυρή θέση, ώστε να στηρίξει το νόμισμα, ιδιαίτερα στην περίπτωση ενός σοκ.

Σύμφωνα με τα στοιχεία, η κρίση του κορωνοϊού προκάλεσε πτώση των εξαγωγών, ενώ ο τουριστικός τομέας έχει υποστεί πλήγμα, προκαλώντας την απότομη αύξηση του ελλείμματος τρεχουσών συναλλαγών τους τελευταίους μήνες.

Παράλληλα, τα υψηλά βραχυπρόθεσμα εξωτερικά χρέη της Τουρκίας (170 δισ. δολάρια, 22% του ΑΕΠ) αφήνουν την οικονομία εκτεθειμένη σε πολύ δύσκολες συνθήκες εξωτερικής χρηματοδότησης.

Η οικονομική στήριξη από το Κατάρ έσωσε την Τουρκία από το χείλος μίας νέας νομισματικής κρίσης τον Μάιο και η κυβέρνηση επιχείρησε επίσης να αποκλιμακώσει την πίεση στη λίρα μέσω της συμπίεσης των εισαγωγών, με μια σειρά αυξήσεων στους δασμούς τους τελευταίους μήνες, καθώς και με ήπια capital controls.

Ωστόσο, η υποστήριξη από το Κατάρ ήταν αρκετή.

Εν κατακλείδι, η Capital Economics τονίζει ότι διατηρεί σοβαρές αμφιβολίες σχετικά με την πρόθεση της κεντρικής τράπεζας να δράσει εγκαίρως, διατρέχοντας τον κίνδυνο μιας νέας νομισματικής κρίσης.

Η εμπειρία από το 2018 καταδεικνύει ότι η λίρα θα μπορούσε να ξεπεράσει σημαντικά την δίκαιη αξία της (fair value) και μία υποτίμηση στο επίπεδο του 8 με 9 έναντι του δολαρίου σίγουρα δεν θα ήταν απίθανη.

Η νέα κατάρρευση της λίρας επισπεύδει την ύφεση στην τουρκική οικονομία – Οι εκτιμήσεις των οίκων αξιολόγησης

Η λίρα Τουρκίας υποχώρησε στις 28 Ιουλίου 2020 στα χαμηλότερα επίπεδα των τελευταίων τριών μηνών έναντι του δολαρίου ΗΠΑ, ήτοι 6,96 ανά δολάριο, επιβεβαιώνοντας τις ανησυχίες των αναλυτών για την κρίση που βιώνει η οικονομία της Τουρκίας.

Σύμφωνα με τη της Goldman Sachs, η Τουρκία έχει ξοδέψει περίπου 60 δισεκ. δολάρια σε παρεμβάσεις στην αγορά για να σταθεροποιήσει τη συναλλαγματική ισοτιμία λίρας/δολαρίου ΗΠΑ, χωρίς αποτέλεσμα όμως.

Ενδεικτικά, ο πληθωρισμός του Ιουνίου αυξήθηκε στο 12,6%, από 11,4% τον Μάιο, ενώ αυξάνεται σταθερά από τον περασμένο Οκτώβριο (8,6%).

Μάλιστα, ο διευθύνων σύμβουλος της Istanbul Economics Research εκτιμά ότι η λίρα εξακολουθεί να είναι υπερτιμημένη:

«Το νόμισμα φαίνεται πως θα υποτιμηθεί περαιτέρω τους επόμενους μήνες εάν δεν υπάρξει κάποια παρέμβαση σε επίπεδο νομισματικής και δημοσιονομικής πολιτικής».

Από την πλευρά της, η Rabobank σχολιάζει πως είναι εντυπωσιακό το ότι η Άγκυρα επιδιώκει να παράσχει στήριξη στη λίρα έναντι του δολαρίου σε μια περίοδο που το δολάριο κινείται σε χαμηλά δύο ετών.

Επισημαίνεται πως τα συναλλαγματικά αποθέματα έχουν υποχωρήσει κατά 17 δισεκ. χαμηλότερα φέτος, στα 89,5 δισεκ. δολάρια.

Για να χρηματοδοτήσει τις παρεμβάσεις, η κεντρική τράπεζα δανείστηκε από τα συναλλαγματικά αποθέματα Τούρκων καταθετών στις τοπικές τράπεζες - ήτοι 31,3 δισεκ. δολ. τον Ιούνιο 2020.

Η νέα κατάρρευση της λίρας απλά επισπεύδει την επικείμενη ύφεση στην τουρκική οικονομία.

Ας θυμηθούμε τι εκτιμούν οι οίκοι αξιολόγησης.

Επισημαίνεται πως η DBRS έχει αποσύρει από το 2017 τις αξιολογήσεις της Τουρκίας.

Fitch: Εύθραυστο το πιστωτικό προφίλ της Τουρκίας - Μεγάλοι οι εξωτερικοί κίνδυνοι

Ο αντίκτυπος της πανδημίας του κορωνοϊού στο πιστωτικό προφίλ της Τουρκίας εκφράζεται κυρίως μέσω εξωτερικών χρηματοδοτικών κινδύνων, αναφέρει σε σχόλιό της η Fitch Ratings, η οποία πρόσφατα επιβεβαίωσε σε «ΒΒ-» τη μακροπρόθεσμη πιστοληπτική ικανότητα της χώρας, χωρίς να μεταβάλλει τις σταθερές προοπτικές (outlook).

Το εξωτερικό χρέος του ιδιωτικού τομέα παρέμεινε ανθεκτικό παρά την αστάθεια των χρηματοπιστωτικών αγορών, αλλά η πτώση των συναλλαγματικών διαθεσίμων (FX) από τα τέλη Φεβρουαρίου αύξησε σημαντικά τους κινδύνους και τις εξωτερικές πιέσεις, υπογραμμίζει ο αμερικανικός οίκος αξιολόγησης.

«Τα ακαθάριστα συναλλαγματικά αποθέματα (συμπεριλαμβανομένου του χρυσού) μειώθηκαν στα 90 δισεκ. USD στις 26 Ιουνίου από 106 δισεκ. USD στα τέλη του 2019.

Αν υπολογίσουμε τα ακαθάριστα αποθεματικά μείον τις ανταλλαγές χρέους, υπήρξε μια πολύ πιο έντονη πτώση, από 87 δισεκ. USD στα τέλη Δεκεμβρίου 2019 σε 33 δισεκ. USD. (…)

Οι καταθέσεις σε ξένο νόμισμα εξακολουθούν να αυξάνονται. (…)

Προβλέπουμε σταθεροποίηση του ισοζυγίου πληρωμών της Τουρκίας το β’ εξάμηνο 2020, αλλά υπάρχουν σημαντικοί αρνητικοί κίνδυνοι.

Δεδομένου του χαμηλού επιπέδου αποθεματικών, δεν αναμένουμε περαιτέρω μεγάλες παρεμβάσεις από την κεντρική τράπεζα και πιστεύουμε ότι ο κύκλος χαλάρωσης των επιτοκίων πολιτικής πλησιάζει στο τέλος του», σχολιάζεται.

Η Fitch Ratings προχώρησε πρόσφατα σε επί τα χείρω αναθεώρηση της πρόβλεψης για την ύφεση της Τουρκίας το τρέχον έτος, επικαλούμενη μεταξύ άλλων το τεράστιο πλήγμα του κορωνοϊού στον τουρισμό.

Ειδικότερα, ο αμερικανικός οίκος υπολογίζει πλέον την ύφεση στο 3,9% το 2020, έναντι προηγούμενης πρόβλεψης για οικονομική συρρίκνωση 3%.

Επισημαίνεται πως οι τουρκικές αρχές παρείχαν στην οικονομία φθηνή πίστωση από κρατικές τράπεζες για την τόνωση της οικονομικής ανάκαμψης, ενώ η κεντρική τράπεζα μείωσε τα επιτόκια στο 8,25% από 24% σε λιγότερο από ένα χρόνο, για να στηρίξει τους στόχους της οικονομικής ανάπτυξης της κυβέρνησης.

Scope: Υποβαθμίζεται σε «Β+» η Τουρκία, σταθερό το outlook - Ύφεση 4,2% το 2020

Σε «Β+» - από «ΒΒ-» - υποβάθμισε τη μακροπρόθεσμη πιστοληπτική ικανότητα της Τουρκίας η Scope Ratings, ορίζοντας πλέον σε αρνητικές τις προοπτικές επαναξιολόγησης (outlook) -στις 10/7.

O γερμανικός οίκος επικαλείται τη μεγάλη μείωση των συναλλαγματικών διαθεσίμων της χώρας, τη σημαντική έκθεση του δημόσιου και ιδιωτικού τομέα σε μελλοντικές κρίσης της τουρκικής λίρας και περιόδους εκροών κεφαλαίων και την επιδείνωση των πλαισίων δημοσιονομικής, νομισματικής και οικονομικής πολιτικής, που παραμένουν ασυμβίβαστα με τη διασφάλιση της μακροπρόθεσμης βιωσιμότητας της οικονομίας, συμπεριλαμβανομένης της αποτυχίας αντιμετώπισης σημαντικών και αυξανόμενων μακροοικονομικών ανισορροπιών, του υψηλού πληθωρισμού και της αύξησης των πιστώσεων.

Οι αξιολογήσεις αντανακλούν τη μεγάλη, διαφοροποιημένη οικονομία (εκτιμώμενο ονομαστικό ΑΕΠ 754 δισεκ. δολ. το 2019), τα συγκριτικά μέτρια (αν και αυξάνονται) επίπεδα χρέους του δημόσιου τομέα, τα μέτρια επίπεδα χρέους του ιδιωτικού τομέα και τα ευνοϊκά δημογραφικά στοιχεία.

Επιπλέον, τα σημαντικά κεφαλαιακά «μαξιλάρια» στο τραπεζικό σύστημα και οι υψηλοί (αν και μειώνονται) ρυθμοί μεσοπρόθεσμου αναπτυξιακού δυναμικού αποτελούν πιστωτικά πλεονεκτήματα.

«Τα ακαθάριστα αποθεματικά της Τουρκίας καλύπτουν περίπου το 79% του βραχυπρόθεσμου εξωτερικού χρέους, από 114% στα μέσα του 2016.

Ενώ τα αποθεματικά στοιχεία παραμένουν περισσότερο από επαρκή για να καλύψουν τις ανάγκες εξυπηρέτησης χρέους το 2020, η αποδυνάμωση των αποθεματικών σημαίνει ότι η τουρκική οικονομία είναι όλο και λιγότερο ανθεκτική σε περιόδους κρίσης κατά τις οποίες κλιμακώνονται οι εκροές κεφαλαίων ή η πτώση της λίρας.

Η λίρα έχει σταθεροποιηθεί από το αρνητικό ρεκόρ στις αρχές Μαΐου.

Ωστόσο, εξακολουθεί να διαπραγματεύεται 25% κάτω από το ρεκόρ του Αυγούστου 2019 έναντι του δολαρίου.

Η επιδείνωση της συναλλαγματικής ισοτιμίας όχι μόνο αυξάνει τον πληθωρισμό, αλλά υπονομεύει επίσης τη διατηρησιμότητα του χρέους υπό το φως του 51% του χρέους της κεντρικής κυβέρνησης σε ξένο νόμισμα (με αυτό το μερίδιο συναλλάγματος να διπλασιάζεται από 27% στα μέσα του 2013). (…)

Η ποιότητα των διαρθρωτικών οικονομικών πολιτικών και του θεσμικού πλαισίου της Τουρκίας έχει αποδυναμωθεί μετά τη μετάβαση στην Εκτελεστική Προεδρία τον Ιούνιο του 2018, η οποία έδωσε στον Πρόεδρο Erdogan ευρείες εξουσίες.

Αυτό είχε ως αποτέλεσμα τη διάβρωση της προβλεψιμότητας της οικονομικής πολιτικής της Τουρκίας και προκάλεσε μετατοπίσεις στο ευέλικτο πλαίσιο συναλλαγματικών ισοτιμιών της χώρας», σχολιάζει ο οίκος.

Μετά από ανάπτυξη 0,9% το 2019, η οικονομία της Τουρκίας αναμένεται να συρρικνωθεί κατά 4,2% το 2020, πριν ανακάμψει κατά 5,8% το 2021.

Σε ένα απαισιόδοξο σενάριο με νέα μέτρα περιορισμών κατά του ιού, η Scope βλέπει ύφεση 6,7% το 2020 και ανάκαμψη 3,3% το 2021.

Τα επίπεδα κρατικού χρέους είχαν αυξηθεί στο 32,8% του ΑΕΠ έως το τέλος του 2019, από 28,2% στα τέλη του 2017.

Ο οίκος προβλέπει αύξηση του δείκτη δημόσιου χρέους σε τουλάχιστον 40% του ΑΕΠ το 2020, προτού συνεχίσει να αυξάνεται σταθερά μεσοπρόθεσμα.

Moody's: Υποβαθμίζεται σε «Β1» η τουρκική οικονομία - Παραμένει αρνητικό το outlook

Νέο «πλήγμα» στην πιστοληπτική ικανότητα της Τουρκίας προκαλείται από τη Moody's Investors Service, με τον αμερικανικό οίκο (που βρίσκεται συχνά στο στόχαστρο του Recep Tayyip Erdogan) να υποβαθμίζει σε «Β1» την αξιολόγηση (μακροπρόθεσμη πιστοληπτική ικανότητα), από «Ba3» -«Not Prime» η βραχυπρόθεσμη πιστοληπτική ικανότητα -στις 14/6.

Μάλιστα, η Moody's διατήρησε σε αρνητικές τις προοπτικές (outlook).

Σύμφωνα με τον οίκο, η υποβάθμιση αντανακλά το γεγονός ότι η κατάσταση του ισοζυγίου πληρωμών συνεχίζει να επιδεινώνεται και, παράλληλα, ο κίνδυνος αθέτησης πληρωμών ομολόγων από την κυβέρνηση.

Η βαθμολογία «Β1» εξισορροπεί αυτούς τους κινδύνους ενάντια στα θεμελιώδη πιστωτικά πλεονεκτήματα της χώρας, ιδιαίτερα τη μεγάλη, διαφοροποιημένη οικονομία της και τα σχετικά χαμηλά επίπεδα δημόσιου χρέους.

Ο αντίκτυπος της συνεχιζόμενης διάβρωσης της θεσμικής ισχύος και της αποτελεσματικότητας της πολιτικής στην εμπιστοσύνη των επενδυτών, αντισταθμίζει όλο και περισσότερο τα παραδοσιακά πλεονεκτήματα της Τουρκίας, σχολιάζεται.

«Η χώρα εξαρτάται διαρθρωτικά από τις εξωτερικές ροές κεφαλαίων. (…)

Τα αποθέματα συναλλαγματικών διαθεσίμων είναι μειωμένα και η Moody's αναμένει να συρρικνωθούν περαιτέρω κατά τα επόμενα δύο χρόνια. (…)

Η βούληση ή η ικανότητα της κυβέρνησης να εφαρμόσει πολιτικές που θα στηρίξουν την εμπιστοσύνη των εξωτερικών επενδυτών στην οικονομία και το χρηματοπιστωτικό σύστημα αντιμετωπίζοντας τις υποκείμενες αδυναμίες, παραμένει αβέβαιη.

Από τα μέσα του 2018, η κυβέρνηση ανακοίνωσε μια σειρά πακέτων οικονομικής μεταρρύθμισης.

Τα περισσότερα κυβερνητικά μέτρα, συμπεριλαμβανομένων εκείνων που στοχεύουν στο τραπεζικό σύστημα, εξακολουθούν να επικεντρώνονται στην βραχυπρόθεσμη προτεραιότητα στήριξης της οικονομικής δραστηριότητας σε βάρος της υποβάθμισης της υποκείμενης ανθεκτικότητας της οικονομίας και του τραπεζικού της συστήματος σε εξωτερικούς κραδασμούς, εν μέρει με την αύξηση της ευαισθησία στις μετατοπίσεις του κλίματος της αγοράς. (…)

Το 2019, η Moody's αναμένει ότι οι αποπληρωμές του βραχυπρόθεσμου εξωτερικού χρέους, το οποίο επί του παρόντος θα ωριμάσει το μακροπρόθεσμο εξωτερικό χρέος και οι συνολικές καταθέσεις μη κατοίκων, θα ανέλθουν σε περισσότερο από 2,6x το επίπεδο των συναλλαγματικών αποθεμάτων.

Επιπλέον, το κόστος χρηματοδότησης έχει αυξηθεί ραγδαία, ενώ οι αποδόσεις αυξάνονται κατά περίπου 400 μονάδες βάσης από τον Φεβρουάριο. (…)

Οι εξωτερικές πιέσεις επιδεινώνονται από τη συνεχιζόμενη διαφωνία μεταξύ Τουρκίας και Ηνωμένων Πολιτειών, αυτή τη φορά σχετικά με την αγορά από την Τουρκία του πυραυλικού συστήματος S-400 από τη Ρωσία.

Οι κυρώσεις τις οποίες το αμερικανικό Κογκρέσο θα εξετάσει αν η αγορά προχωρήσει, επισκιάζουν περαιτέρω την οικονομία και το χρηματοπιστωτικό σύστημα της Τουρκίας. (…)

Η επιβολή κυρώσεων στην Τουρκία θα μπορούσε επίσης να οδηγήσει σε μια περαιτέρω αρνητική αντίδραση στην αγορά.

Επιπλέον, ανάλογα με τις επιβληθείσες κυρώσεις, θα μπορούσε επίσης να εγείρει αμφιβολίες σχετικά με την ικανότητα της Τουρκίας να αποκτήσει πρόσβαση στο πρόγραμμα του ΔΝΤ, εάν χρειαστεί κάποιος στο μέλλον για να αποφευχθεί η κλιμάκωση του ισοζυγίου πληρωμών και της οικονομικής κρίσης».

S&P: Επιβεβαιώνεται σε Β+ η Τουρκία, σταθερό παραμένει το outlook - Ύφεση 3,3% το 2020

Σε «Β+» επιβεβαίωσε τη μακροπρόθεσμη πιστοληπτική ικανότητα –σε ξένο νόμισμα– της Τουρκίας η S&P Global Ratings, διατηρώντας σε σταθερές τις προοπτικές (outlook) -στις 24/7.

Σύμφωνα με τον αμερικανικό οίκο αξιολόγησης, οι σταθερές προοπτικές εξισορροπούν τους παρατεταμένους οικονομικούς κινδύνους που απορρέουν από την πανδημία τους επόμενους 12 μήνες, ενάντια στην ανθεκτικότητα του ιδιωτικού τομέα της Τουρκίας και το περιορισμένο απόθεμα του δημοσίου χρέους.

Ο οίκος εκτιμά ότι, παρά την αστάθεια του νομίσματος και τα προβλήματα που σχετίζονται με το COVID-19 στην οικονομική δραστηριότητα, το τουρκικό ΑΕΠ θα ανακάμψει το δεύτερο εξάμηνο του τρέχοντος έτους.

«Η πανδημία θα έχει αρνητικές επιπτώσεις στην οικονομία της Τουρκίας.

Αν και ο ιός εμφανίζεται τώρα υπό έλεγχο, με σταθερή μείωση του αριθμού των νέων καταγεγραμμένων περιπτώσεων, αναμένουμε η οικονομική ομαλοποίηση να είναι μια σταδιακή διαδικασία.

Κατά την άποψή μας, τόσο η εγχώρια ζήτηση όσο και οι εξαγωγές επηρεάζονται και ο τουριστικός τομέας πλήττεται ιδιαίτερα, λόγω των διαταραχών στις διασυνοριακές μετακινήσεις και της πιο προσεκτικής στάσης για ταξίδια.

Οι αρχές έχουν υιοθετήσει μια σειρά μέτρων για να βοηθήσουν την οικονομία να αντιμετωπίσει την πανδημία.

Αυτά περιλαμβάνουν πρόσθετες δαπάνες υγειονομικής περίθαλψης, αναβολές φόρου και εισφορές σε πληρωμές μισθών για τους πληγέντες εργαζομένους και επιχειρήσεις.

Ένα σημαντικό μέρος της πολιτικής ανταπόκρισης εμφανίζεται επίσης με τη μορφή μιας μεγάλης πιστωτικής ώθησης, με ταχεία αύξηση του ποσού των νέων πιστώσεων που εκδίδονται από εγχώριες τράπεζες.

Αυτή η πιστωτική ώθηση παρέχεται απευθείας, μέσω κρατικών τραπεζών, καθώς και μέσω μιας σειράς μέτρων που ενθαρρύνουν τις ιδιωτικές τράπεζες να δανείζουν.

Αν και υποστηρίζει την βραχυπρόθεσμη ανάπτυξη, υπάρχουν ενδείξεις ότι ένα υπερβολικό πιστωτικό κίνητρο θα μπορούσε να στηρίξει την επανεμφάνιση οικονομικών ανισορροπιών που χαρακτήριζαν συχνά την τουρκική οικονομία στο παρελθόν. (…)

Η ποιότητα των τραπεζικών περιουσιακών στοιχείων ενδέχεται να επιδεινωθεί τους επόμενους μήνες. (…)

Η τουρκική λίρα διαπραγματεύεται επί του παρόντος περίπου 6,9 λίρες στο δολάριο ΗΠΑ, έχοντας υποτιμηθεί κοντά στο 14% από την αρχή του έτους.

Η ασθενέστερη συναλλαγματική ισοτιμία ασκεί επιπρόσθετη πίεση στον εγχώριο εταιρικό τομέα, δεδομένου ότι ένα σημαντικό ποσοστό του χρέους του εξακολουθεί να είναι εκφρασμένο σε ξένα νομίσματα. (…)

Βλέπουμε τη νομισματική πολιτική της Τουρκίας ως ιστορικά αναποτελεσματική στη διαχείριση του πληθωρισμού.

Η CBRT δεν πέτυχε ποτέ τον μεσοπρόθεσμο στόχο 5% που εισήχθη το 2012, ενώ η πραγματική πραγματική συναλλαγματική ισοτιμία της Τουρκίας (REER) έχει δείξει σημαντικές μεταβολές. (…)

Η πολιτική πίεση στην ανεξαρτησία της CBRT συνεχίζεται.

Ο πρόεδρος απέλυσε τον κυβερνήτη της CBRT τον Ιούλιο του 2019, λίγες εβδομάδες πριν από μια βασική απόφαση για τα επιτόκια», αναφέρει μεταξύ άλλων ο οίκος.

Αναλυτικά, οι οικονομικές προβλέψεις της S&P για την Τουρκία:

www.bankingnews.gr

Σχόλια αναγνωστών