Το δυνατό ευρώ αποτελεί μείζον πρόβλημα για την ευρωπαϊκή οικονομία, αναφέρει σε άρθρο της η γερμανική εφημερίδα Handelsblatt, προσθέτοντας, σε αδρές γραμμές, ότι εντείνονται οι αποπληθωριστικές πιέσεις.

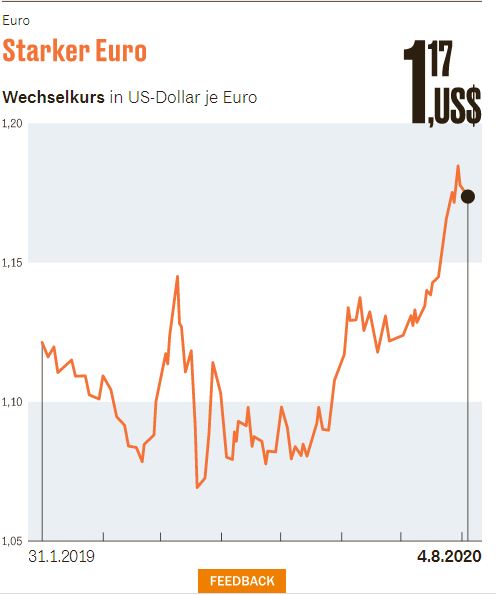

Σπάνια το ευρώ είχε τόσο υψηλή ζήτηση όσο τις τελευταίες τέσσερις εβδομάδες.

Τον Ιούλιο, η αξία του ευρωπαϊκού ενιαίου νομίσματος αυξήθηκε κατά περίπου 5% έναντι του δολαρίου ΗΠΑ - και έγινε η μεγάλη αγάπη των εμπόρων συναλλάγματος.

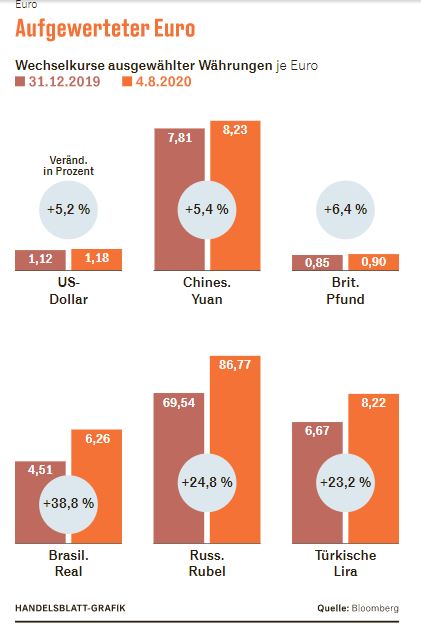

Η ισχύς του ευρώ είναι ακόμη πιο εντυπωσιακή σε σύγκριση με άλλα νομίσματα.

Από τις αρχές του έτους, το ευρώ έχει αυξηθεί περισσότερο από 6% έναντι της βρετανικής λίρας, σχεδόν 25% έναντι του ρουβλίου και πάνω από 38% έναντι του βραζιλιάνικου real.

Ωστόσο, ένα τόσο ισχυρό ευρώ μπορεί να προκαλέσει μεγάλα προβλήματα στην Ευρωζώνη.

Αφενός τα ευρωπαϊκά προϊόντα γίνονται πιο ακριβά, αφετέρου ενισχύει τις αποπληθωριστικές πιέσεις.

Καθιστά τις εισαγωγές φθηνότερες και, επομένως, ωθεί τον ήδη χρόνια χαμηλό πληθωρισμό στη ζώνη του ευρώ ακόμη περισσότερο προς τα κάτω.

Η άνοδος του ευρώ έρχεται σε λάθος στιγμή, προειδοποιεί η εμπειρογνώμονας συναλλάγματος της Commerzbank, Esther Reichelt.

Το ισχυρό ευρώ επιβαρύνει την ευρωπαϊκή οικονομία και καθυστερεί την οικονομική ανάκαμψη.

Στην τρέχουσα κατάσταση, όλοι θα ήθελαν μια πιο αδύναμη συναλλαγματική ισοτιμία, συμπληρώνει η Esther Reichelt.

Ο Robin Brooks επισημαίνει ότι η τρέχουσα σύγκριση με το δολάριο υποτιμά ακόμη την έκταση της δύναμης του ευρώ.

Το Ταμείο Ανάκαμψης μειώνει τον φόβο για νέα κρίση

Η εξέλιξη του πληθωρισμού είναι επί του παρόντος πολύ δύσκολο να προβλεφθεί.

Κάποιοι φοβούνται ότι οι τιμές θα αυξηθούν ταχύτερα, δεδομένων των δημοσιονομικών και νομισματικών μέτρων που ελήφθησαν από τις κυβερνήσεις και την Ευρωπαϊκή Κεντρική Τράπεζα.

Ωστόσο, η πλειονότητα των οικονομολόγων αναμένουν ότι η κρίση τείνει να μειώσει τον πληθωρισμό λόγω της ασθενέστερης ζήτησης και της αυξανόμενης ανεργίας.

Σε αυτό το περιβάλλον, ένα ισχυρό ευρώ θα μπορούσε να προκαλέσει περαιτέρω πτώση των τιμών.

Επιπλέον, οι χώρες του ευρώ είναι πολύ πιο στενά συνδεδεμένες με την παγκόσμια οικονομία από, για παράδειγμα, τις Ηνωμένες Πολιτείες.

Αυτό τις καθιστά πιο ευαίσθητες στις απότομες ανατιμήσεις του ευρώ.

Αυτό συμβαίνει γιατί για ένα αυτοκίνητο που παράγεται στη Γερμανία το μεγαλύτερο μέρος του κόστους πραγματοποιείται, όπως οι μισθοί σε ευρώ.

Εάν το ευρώ ανατιμηθεί, ο κατασκευαστής θα πρέπει είτε να πουλήσει το αυτοκίνητο πιο ακριβά σε άλλες χώρες, καθιστώντας το λιγότερο ελκυστικό, ή το περιθώριο κέρδους του θα μειωθεί.

Σε κανονικές οικονομικές περιόδους, όταν ο πληθωρισμός είναι υψηλότερος και οι πωλήσεις των εταιρειών πηγαίνουν καλά, η δύναμη του ευρώ θα ήταν ευκολότερο να αντιμετωπιστεί.

Στην τρέχουσα κρίση, ωστόσο, αυτό είναι ακόμη πιο δύσκολο.

Υπάρχουν πολλοί λόγοι για το Ράλι του ευρώ:

Η συμφωνία στο Ευρωπαϊκό Συμβούλιο για το κοινό Ταμείο Ανοικοδόμησης στην Ευρώπη έδωσε σημαντική ώθηση.

Στη Σύνοδο Κορυφής τους, οι χώρες της ΕΕ ενέκριναν τη σύσταση του Ταμείου Ανάκαμψης το οποίο θα διαχειρίζεται κονδύλια ύψους 750 δισεκ. ευρώ.

Από το Ταμείο, 390 δισεκατομμύρια ευρώ προορίζονται για επιχορηγήσεις σε χώρες μέλη που πλήττονται από την πανδημία.

"Ήταν ένα μήνυμα ότι η ΕΕ μπορεί να συμφωνήσει", λέει η ειδικός του Commerzbank Reichelt.

Η συμφωνία δείχνει ότι "ο πυρήνας, και ιδίως ο γαλλο-γερμανικός άξονας, είναι έτοιμος να υπερασπιστεί την ακεραιότητα της ΕΕ και της ευρωζώνης", λέει ο εμπειρογνώμονας συναλλάγματος στη μεγάλη τράπεζα των ΗΠΑ Citigroup, Ebrahim Rahbari.

Το ευρώ επωφελείται από την αδυναμία του δολαρίου

Ένας άλλος σημαντικός λόγος για την αύξηση του ευρώ είναι οι σημαντικά μικρότερες διαφορές επιτοκίων σε σύγκριση με τις ΗΠΑ και άλλες χώρες.

Στις αρχές του έτους, το βασικό επιτόκιο στις ΗΠΑ ήταν ακόμη 1,5 έως 1,75%.

Ως εκ τούτου ήταν πολύ πιο ελκυστικό για τους διεθνείς επενδυτές να κατέχουν πλεονάζοντα κεφάλαια στις Ηνωμένες Πολιτείες παρά στην Ευρώπη.

Ωστόσο, όταν ξέσπασε η πανδημική κρίση η Ομοσπονδιακή Τράπεζα των ΗΠΑ μείωσε το βασικό επιτόκιο στο 0% σε πολύ σύντομο χρονικό διάστημα - η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ), από την άλλη πλευρά, δεν άγγιξε το επιτόκιο καταθέσεων, το οποίο είναι κρίσιμο για τη ζώνη του ευρώ, αφήνοντάς το στο -0,5%.

Οι ΗΠΑ έχουν σχεδόν χάσει εντελώς το πλεονέκτημα της επιτοκιακής πολιτικής τους, που θεωρούνταν βασικός έρεισμα για ένα ισχυρό δολάριο.

Μετά την Fed, πολλές άλλες κεντρικές τράπεζες, όπως αυτές του Καναδά, της Κίνας, της Ρωσίας, της Βραζιλίας, μείωσαν επίσης σημαντικά τα επιτόκια.

Αυτή η κατάσταση ευνόησε το ευρώ.

Για μεγάλο χρονικό διάστημα φαινόταν συμφέρον για εταιρείες από άλλες περιοχές συναλλάγματος να δανείζονται σε ευρώ και να χρησιμοποιούν κεφάλαια για επενδύσεις σε άλλα μέρη του κόσμου - κάτι που τείνει να αποδυναμώνει το ευρώ.

Τέτοιες ενέργειες έχουν χάσει πλέον τη σημασία τους.

Επιπλέον, παρά τον αυξανόμενο αριθμό κρουσμάων, η Ευρώπη φαίνεται ότι αντιμετώπισε καλύτερα την πανδημία από τις Ηνωμένες Πολιτείες.

Η αναλύτρια της Commerzbank Reichelt λέει:

«Υπάρχουν μεγάλες αμφιβολίες στις αγορές για το πώς αντιμετωπίζει η κυβέρνηση των ΗΠΑ την κρίση της υγείας».

Η Fed θα μπορούσε να συνεχίσει να «προσθέτει καύσιμο»

Ενώ το ευρώ επωφελήθηκε επίσης από θετικές εξελίξεις, όπως το Ταμείο Ανάκαμψης τις τελευταίες εβδομάδες, η αδυναμία του δολαρίου θα μπορούσε να μεταβάλει τη συναλλαγματικές ισοτιμίες.

Η Reichelt πιστεύει ότι η αύξηση του ευρώ έναντι του δολαρίου θα εξαρτηθεί σε μεγάλο βαθμό από την πορεία της πανδημίας.

Η Ομοσπονδιακή Τράπεζα των ΗΠΑ παρέτεινε πρόσφατα τις μεταβιβαστικές πληρωμές, εν μέρει λόγω του αυξανόμενου αριθμού νέων κρουσμάτων.

Σε αντίθεση με την Ευρώπη, φαίνεται πιο πιθανό ότι στις ΗΠΑ η κεντρική τράπεζα θα μπορούσε να συνεχίσει την επέκταση της νομισματικής πολιτικής.

Η Fed ασχολείται επίσης με τον άμεσο έλεγχο της καμπύλης απόδοσης των ομολόγων.

Αυτό σημαίνει μια νέα μορφή νομισματικής πολιτικής στην οποία οι κεντρικές τράπεζες δεν καθορίζουν μόνο τα επιτόκια.

Βάσει αυτής, ολόκληρη η καμπύλη απόδοσης, δηλαδή το επίπεδο των αποδόσεων των αμερικανικών κρατικών ομολόγων σε όλες τις λήξεις, διατηρείται υπό στενή εποπτεία.

Μια τέτοια κίνηση δεν θα συμβεί στο άμεσο μέλλον, αλλά η συζήτηση που γίνεται επ’ αυτής βλάπτει το δολάριο.

Πάντως, το ευρώ θα μπορούσε να συνεχίσει να ανατιμάται.

Το 1,20 δολ. ανά ευρώ είναι ήδη κοντά.

Ωστόσο, ένα ισχυρό ευρώ θα προκαλέσει σοβαρά προβλήματα στην οικονομία της ζώνης του ευρώ.

www.bankingnews.gr

Σχόλια αναγνωστών