Η δημοσιονομική σύγκλιση της Ευρώπης δεν θα έχει καλό τέλος

Μία από τις παρενέργειες της πανδημίας του κορωνοϊού ήταν η νέα, ολοκληρωμένη δημοσιονομική απάντηση από τις ευρωπαϊκές κυβερνήσεις.

Μετά από έντονες διαπραγματεύσεις η ΕΕ συμφώνησε, τον περασμένο μήνα, να επιτρέψει την αύξηση του χρέους σε ομοσπονδιακό επίπεδο.

Το ποσό είναι απλώς 700 δισ. ευρώ, αλλά η δράση σηματοδοτεί την έναρξη μιας νέας φάσης στο ευρωπαϊκό πείραμα, αναφέρει νέα ανάλυση του American Institute for Economic Research.

Το νέο Πολυετές Δημοσιονομικό Πλαίσιο (ΠΔΠ), όπως είναι γνωστό η συμφωνία για τον προϋπολογισμό της ΕΕ, θα καλύψει τα επτά χρόνια μεταξύ 2021 και 2027.

Η συμφωνία έχει δύο μέρη, τον κανονικό προϋπολογισμό της ΕΕ, αξίας σχεδόν 1,1 τρισ. ευρώ και ένα ταμείο 750 δισ. ευρώ - ή NGEU.

Αξίζει να σημειωθεί ότι, σε παρέκκλιση από την προηγούμενη πολιτική, τα 390 δισ. θα έχουν τη μορφή επιχορηγήσεων.

Αυτό όχι μόνο δεν θα προσθέσει άμεσα στο χρέος των ευρωπαϊκών κυβερνήσεων, αλλά παραβιάζει αυτό που θεωρούσε πάντα μια κόκκινη γραμμή για την αποδοχή των ενδοκοινοτικών φορολογικών μεταφορών.

Ο «έκτακτος και προσωρινός» χαρακτήρας του NGEU έχει προχωρήσει αρκετά στην ικανοποίηση των «Frugal Four», Αυστρία, Δανία, Ολλανδία και Σουηδία.

Ωστόσο, οι αναλυτές ήδη αναγγέλλουν αυτήν τη γενναία νέα ομοσπονδιακή λύση ως πρότυπο για την αντιμετώπιση μελλοντικών κρίσεων.

Η νέα ομοσπονδιακή εποχή δεν έχει ξεκινήσει ακόμη, καθώς παραμένουν ορισμένα τεχνικά ζητήματα που πρέπει να αντιμετωπιστούν.

Το νέο χρέος δεν θα είναι εγγυημένο από τα κράτη μέλη, γεγονός που εγείρει αμέσως το ερώτημα πώς θα εξοφληθεί.

Μεμονωμένες κυβερνήσεις, έχουν από καιρό αντισταθεί στις εκκλήσεις της Ευρωπαϊκής Επιτροπής να αποκτήσει φορολογικές δυνατότητες και, το πιο σημαντικό, οι επενδυτές θα πρέπει να είναι σίγουροι, όχι μόνο για την απόδοση της επένδυσής τους, αλλά και για τη χρηματοδότηση αυτών των νέων ομοσπονδιακών υποχρεώσεων.

Οι μεγαλύτεροι δικαιούχοι των κονδυλίων NGEU είναι πιθανότατα εκείνοι που επλήγησαν περισσότερο από τις επιπτώσεις της πανδημίας, δηλαδή την Ιταλία και την Ισπανία.

Εργατικές και συνταξιοδοτικές μεταρρυθμίσεις, οι οποίες είναι κρίσιμες για τη μελλοντική δημοσιονομική ορθότητα, αλλά πολιτικά δυσάρεστες, δεν αποτελούν μέρος της συμφωνίας.

Η κατανομή νέων κεφαλαίων, ωστόσο, θα υπόκειται σε «φρένο έκτακτης ανάγκης» σε περίπτωση που οποιοδήποτε μέλος της ΕΕ αντιταχθεί στις προτάσεις δαπανών οποιουδήποτε άλλου.

Αυτό ενδέχεται να επιβαρύνει τη διαδικασία εκταμίευσης.

Παρά την πολύ διαφορετική προέλευση της ΕΕ, έχει προταθεί ότι αυτή είναι η «στιγμή Χάμιλτον», όπως στις ΗΠΑ.

Όμως εκτός από τον «εξαιρετικό και προσωρινό» χαρακτήρα της τρέχουσας κατάστασης, υπάρχει μια σημαντική διαφορά μεταξύ των ΗΠΑ στα τέλη του 18ου και του 19ου αιώνα και της ΕΕ σήμερα.

Μεταξύ 1790 και 1849 ο ομοσπονδιακός προϋπολογισμός ήταν κυρίως πλεονασματικός - αυτό επιτεύχθηκε μέσω ενός συνδυασμού φορολογικά συντηρητικών πολιτικών.

Μια δεύτερη και τρέχουσα διαφορά που πρέπει να ληφθεί υπόψη είναι ότι, στις ΗΠΑ σήμερα, ο λόγος των δημοσίων δαπανών προς το ΑΕΠ είναι περίπου 35%, ενώ στην Ευρώπη είναι ήδη 45%.

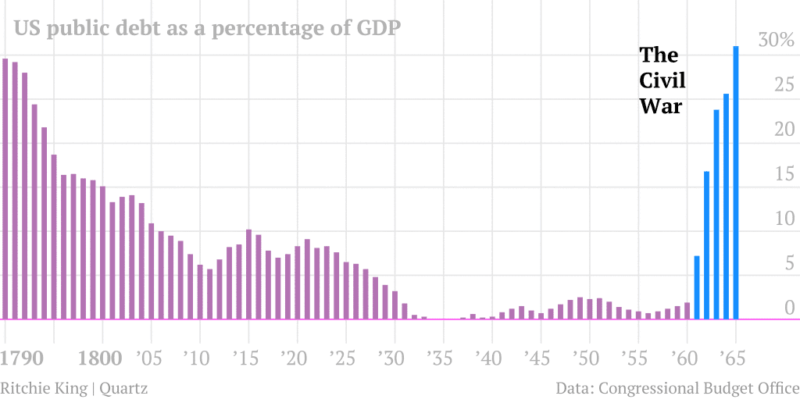

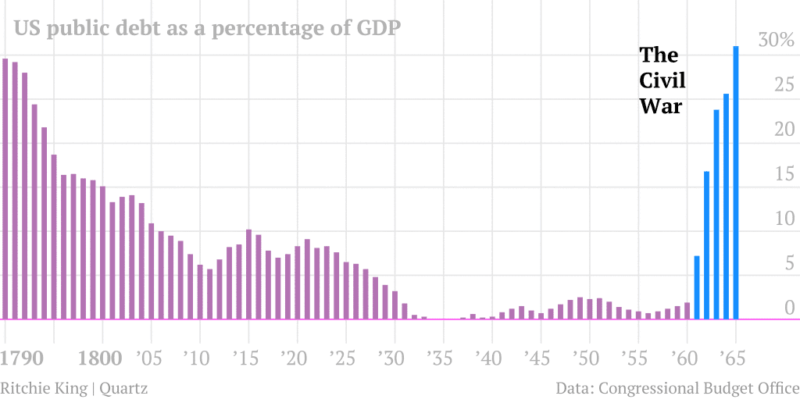

Το παρακάτω διάγραμμα είναι μια απόδειξη για τον φορολογικό συντηρητισμό των πρώτων Ηνωμένων Πολιτειών.

Δείχνει τη φθίνουσα αναλογία του χρέους των ΗΠΑ προς το ΑΕΠ μετά το 1790.

Η αντιστροφή συνέβη μόνο με το ξέσπασμα του εμφυλίου πολέμου τον Απρίλιο του 1861:

Επιστρέφοντας στο παρόν, οι εκκλήσεις για έκδοση χρέους της ΕΕ αυξάνονται εδώ και αρκετές δεκαετίες, αλλά ήταν η κατάλληλη στιγμή για μια συντονισμένη ομοσπονδιακή ανταπόκριση της ΕΕ;

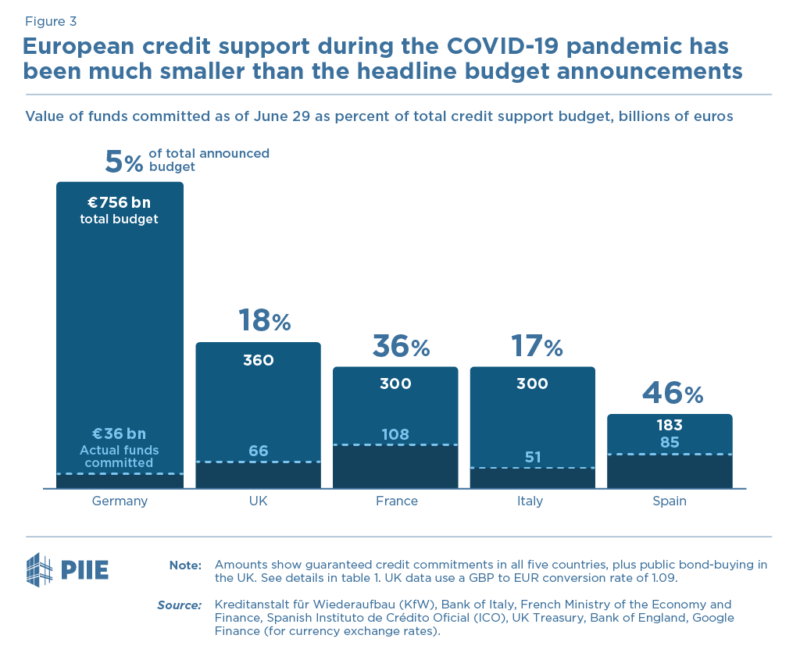

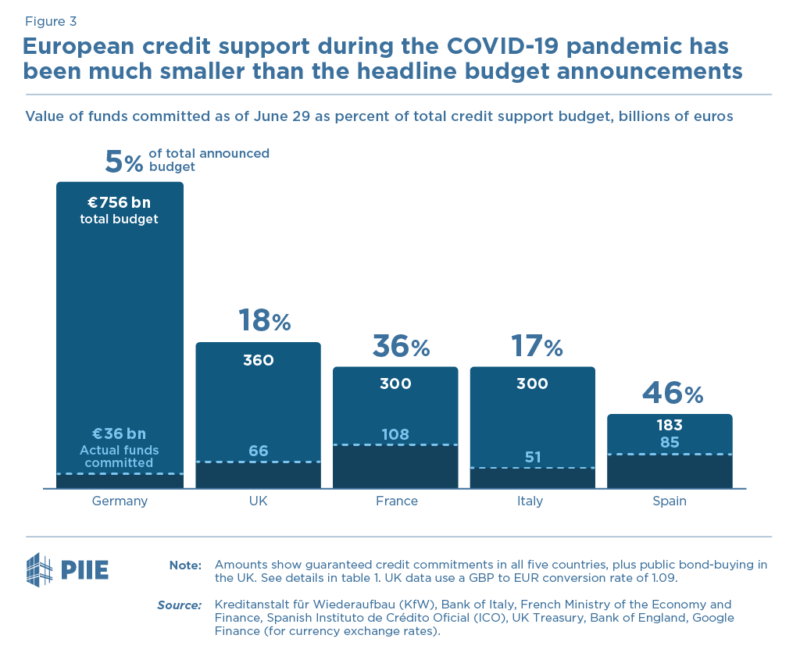

Μια πρόσφατη μελέτη από το Ινστιτούτο Peterson διαπίστωσε ότι μόνο ένα μικρό ποσοστό των μεμονωμένων κρατικών δεσμεύσεων που έχουν αναληφθεί για την αντιμετώπιση της πανδημίας έχουν εκταμιευτεί έως τώρα:

Με βάση το παραπάνω διάγραμμα, θα μπορούσε να υποστηριχθεί ότι η έκδοση των «Ομολόγων ευρώ» είναι πλεόνασμα στην απαίτηση, ένας καιροσκοπικός ελιγμός εκ μέρους των φεντεραλιστών.

Ωστόσο, ένα αντίθετο επιχείρημα μπορεί να γίνει για τη χρήση τέτοιων μέσων για να δείξει συναίνεση ενόψει των αντιξοών συνθηκών.

Μετά τη Μεγάλη Χρηματοπιστωτική Κρίση, η απόφαση των ΗΠΑ να εφαρμόσουν το Πρόγραμμα Ανακούφισης Προβληματικών Περιουσιακών Στοιχείων, το οποίο ανέλαβε πολλά από τα δάνεια του τραπεζικού συστήματος των ΗΠΑ, επέτρεψε στην οικονομία των ΗΠΑ να ανακάμψει πολύ πιο γρήγορα από αυτήν της Ευρώπης.

Οι Ευρωπαίοι δεν θέλουν να επαναλάβουν το λάθος ότι δεν ενεργούν βιαστικά.

Απόκριση στην αγορά

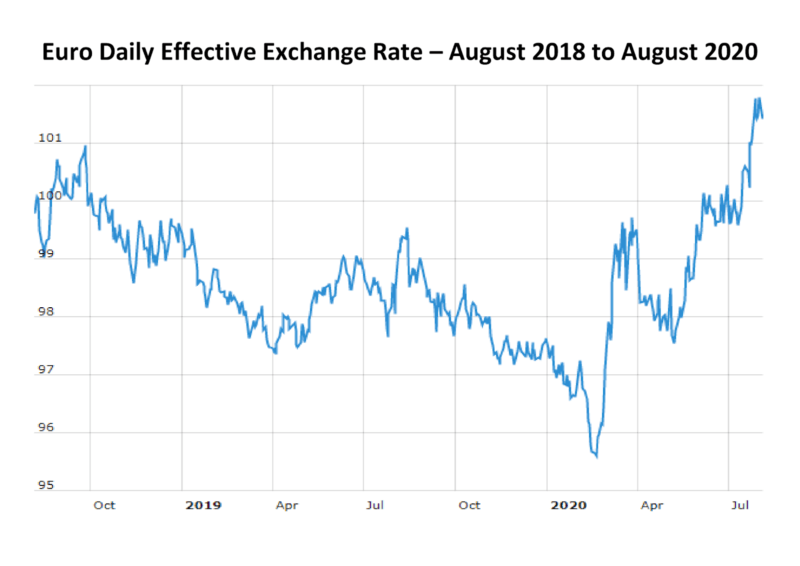

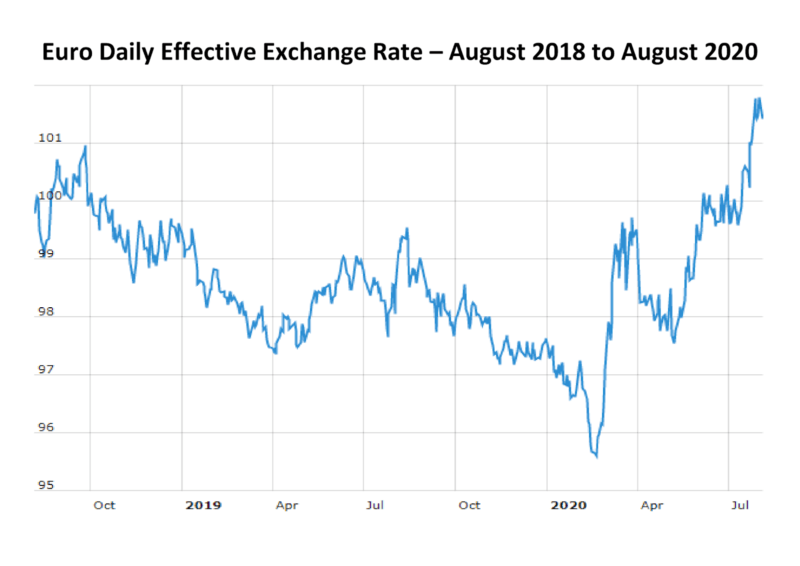

Οι χρηματοπιστωτικές αγορές βλέπουν την έκδοση ευρωομολόγων ευνοϊκά.

Το παρακάτω διάγραμμα δείχνει την καθημερινή πραγματική συναλλαγματική ισοτιμία του ευρώ τα τελευταία δύο χρόνια:

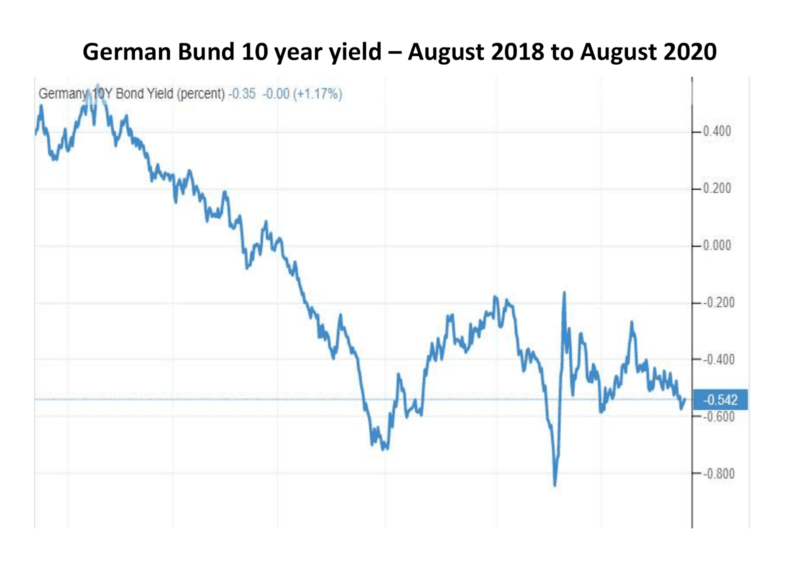

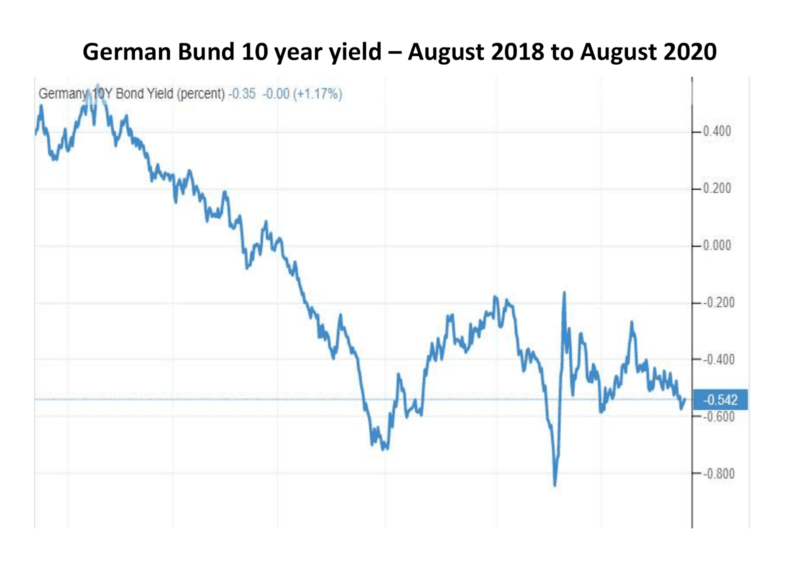

Επίσης, οι γερμανικές αποδόσεις ομολόγων επανήλθαν σε αρνητικά εδάφη.

Αλλά ο προβληματισμός σχετικά με τη δύναμη της αποφασιστικότητας της ΕΕ παραμένει.

Τα εθνικά σύνορα έκλεισαν και οι αποδόσεις αυξήθηκαν.

Μια από τις πέντε ελευθερίες της ΕΕ, η ελεύθερη κυκλοφορία των ανθρώπων, αμφισβητήθηκε.

Ξαφνικά φαινόταν σαν τα εθνικιστικά συμφέροντα να προκαλέσουν την ίδια την ουσία του ευρωπαϊκού σχεδίου.

Βέβαια, οι φεντεραλιστές επικράτησαν στην τελευταία Σύνοδο με τις αποδόσεις του γερμανικού ομολόγου να μειώνονται για άλλη μια φορά, παρά το γεγονός ότι η Γερμανία είναι πιθανό να καλύψει τη μερίδα του λέοντος στο κόστος του νέου ομοσπονδιακού χρέους:

Πέρα από το εξαιρετικό και προσωρινό

Υποθέτοντας ότι η έκδοση χρέους που στηρίζεται στην ΕΕ δεν θα είναι ούτε εξαιρετική ούτε προσωρινή, υπάρχουν ορισμένες διαρθρωτικές ανησυχίες που πρέπει να αντιμετωπιστούν.

Κατ 'αρχάς, δεν υπήρξε καμία ένδειξη για το αναμενόμενο ή επιθυμητό ομοσπονδιακό έλλειμμα που θα μπορούσε να αναληφθεί.

Επιπλέον, το κόστος δανεισμού δεν έχει ακόμη διευκρινιστεί.

Τα μέσα με τα οποία θα εξοφληθεί το χρέος παραμένουν υποθετικά.

Προτείνεται να αυξηθούν οι φόροι από τα κράτη μέλη, αλλά δεν είναι σαφές από ποιον θα ληφθούν αυτοί οι φόροι.

Η έκδοση ενός ευρωομολόγου θεωρείται επίσης ο προάγγελος της ομοσπονδιακής φορολογίας σε ολόκληρη την ΕΕ, αλλά προκειμένου να προωθήσει αυτήν την καθοδική αλλαγή μέσω ενός διστακτικού Ευρωπαϊκού Κοινοβουλίου, η Επιτροπή προτείνει να ξεκινήσει η ομοσπονδιακή φορολογία με μια σειρά φόρων, ξεκινώντας με έναν πρόσθετο φόρο επί των εταιρειών ψηφιακής τεχνολογίας.

Το εκτιμώμενο εισόδημα από αυτόν τον φόρο ανέρχεται σε 10 δισ. ευρώ, διπλασιάζοντας την αρχική εκτίμηση όταν προτάθηκε για πρώτη φορά ένας ευρωπαϊκός ψηφιακός φόρος.

Θα υπάρξει επίσης δέσμευση φόρου που εστιάζεται στις 70.000 εταιρείες, εγχώριες και ξένες, με ετήσια έσοδα που υπερβαίνουν τα 750 εκατομμύρια ευρώ / έτος - για τις διεθνείς εταιρείες, αυτό θα είναι ουσιαστικά η «τιμή πρόσβασης» στην ενιαία αγορά.

Τέλος, προκειμένου να κερδίσει την «πράσινη» ψηφοφορία, η Επιτροπή προτείνει την επιβολή περαιτέρω περιβαλλοντικών φόρων.

Σε καμία περίπτωση δεν λαμβάνονται υπόψη περικοπές δαπανών, δεν προτείνεται έρευνα για την υποστήριξη των εκτιμήσεων των φορολογικών εσόδων και οι εκτιμήσεις οικονομικών επιπτώσεων, οι οποίες συνήθως συνοδεύουν τις προτάσεις της Επιτροπής, απουσιάζουν.

Φαίνεται ότι αυτές είναι εξαιρετικές περιστάσεις και δεν απαιτούν τίποτα λιγότερο από υπερβολές.

Συμπέρασμα

Το επόμενο στάδιο της ομοσπονδίας της Ευρώπης μόλις ξεκινά.

Για να κρίνουμε από την αρχική αντίδραση των χρηματοπιστωτικών αγορών, υπάρχει ελπίδα ότι δεν είμαστε σε μια επιταχυνόμενη ‘Road to Serfdom’.

Ωστόσο, όπως είδαμε στην κρίση της Ευρωζώνης του 2011, οι χρηματοπιστωτικές αγορές μπορεί να είναι άκαμπτες φίλες.

Προς το παρόν, μια παγκόσμια δημοσιονομική και νομισματική απάντηση στην πανδημία έχει πείσει τους επενδυτές ότι οι προοπτικές για το ευρωπαϊκό χρέος έχουν βελτιωθεί.

Αναπόφευκτα θα υπάρξει περαιτέρω έκδοση Euro Bond μαζί με πιο προσεκτικό έλεγχο των μέσων με τα οποία μπορούν να αντληθούν έσοδα για την καταβολή τόκων και την αποπληρωμή κεφαλαίου.

Όταν ο Arthur Laffer έδειξε, γραφικά, τη σχέση μεταξύ του φορολογικού συντελεστή και των φορολογικών εσόδων (που υποθέτει έναν βέλτιστο φορολογικό συντελεστή πάνω από τον οποίο μειώνονται τα φορολογικά έσοδα), περιγράφει ένα φαινόμενο που είχε παρατηρηθεί από τον Μεσαίωνα.

Η Επιτροπή πρέπει να προβεί σε προσεκτική εκτίμηση οικονομικών επιπτώσεων, εάν θέλει να αποφύγει την απώλεια εμπιστοσύνης στην ικανότητά τους να εκπληρώσουν τις νέες υποχρεώσεις τους για χρέη.

Η Ευρώπη μπορεί να βιώνει μια «στιγμή Χαμιλτόν», αλλά ο δρόμος προς μια ομοσπονδιακή Ευρώπη θα παραμείνει μακρύς και βασανιστικός.

Η πολιτική αντίθεση στο ευρωπαϊκό πείραμα αυξάνεται καθώς το αντιληπτό κόστος ένταξης στην ΕΕ αρχίζει να αποκλείει τα οφέλη για ορισμένα μέλη της Ένωσης.

Στις Βρυξέλλες, η βούληση για Ένωση εξακολουθεί να είναι ισχυρή, αλλά αλλού στην Ένωση υπάρχουν ενδείξεις αυξανόμενης διαφωνίας.

Ως προληπτική τελική σκέψη για τους ευρωπαίους επενδυτές ομολόγων, τα ομόλογα ευρώ ενδέχεται να καταλήξουν να χρησιμοποιούνται για την ομοσπονδιακή εξυγίανση του εκκρεμούς χρέους όλων των κρατών μελών της ΕΕ, αλλά με υψηλό κόστος για τις χώρες των οποίων τα χρέη είναι πιο διαχειρίσιμα.

www.bankingnews.gr

Μετά από έντονες διαπραγματεύσεις η ΕΕ συμφώνησε, τον περασμένο μήνα, να επιτρέψει την αύξηση του χρέους σε ομοσπονδιακό επίπεδο.

Το ποσό είναι απλώς 700 δισ. ευρώ, αλλά η δράση σηματοδοτεί την έναρξη μιας νέας φάσης στο ευρωπαϊκό πείραμα, αναφέρει νέα ανάλυση του American Institute for Economic Research.

Το νέο Πολυετές Δημοσιονομικό Πλαίσιο (ΠΔΠ), όπως είναι γνωστό η συμφωνία για τον προϋπολογισμό της ΕΕ, θα καλύψει τα επτά χρόνια μεταξύ 2021 και 2027.

Η συμφωνία έχει δύο μέρη, τον κανονικό προϋπολογισμό της ΕΕ, αξίας σχεδόν 1,1 τρισ. ευρώ και ένα ταμείο 750 δισ. ευρώ - ή NGEU.

Αξίζει να σημειωθεί ότι, σε παρέκκλιση από την προηγούμενη πολιτική, τα 390 δισ. θα έχουν τη μορφή επιχορηγήσεων.

Αυτό όχι μόνο δεν θα προσθέσει άμεσα στο χρέος των ευρωπαϊκών κυβερνήσεων, αλλά παραβιάζει αυτό που θεωρούσε πάντα μια κόκκινη γραμμή για την αποδοχή των ενδοκοινοτικών φορολογικών μεταφορών.

Ο «έκτακτος και προσωρινός» χαρακτήρας του NGEU έχει προχωρήσει αρκετά στην ικανοποίηση των «Frugal Four», Αυστρία, Δανία, Ολλανδία και Σουηδία.

Ωστόσο, οι αναλυτές ήδη αναγγέλλουν αυτήν τη γενναία νέα ομοσπονδιακή λύση ως πρότυπο για την αντιμετώπιση μελλοντικών κρίσεων.

Η νέα ομοσπονδιακή εποχή δεν έχει ξεκινήσει ακόμη, καθώς παραμένουν ορισμένα τεχνικά ζητήματα που πρέπει να αντιμετωπιστούν.

Το νέο χρέος δεν θα είναι εγγυημένο από τα κράτη μέλη, γεγονός που εγείρει αμέσως το ερώτημα πώς θα εξοφληθεί.

Μεμονωμένες κυβερνήσεις, έχουν από καιρό αντισταθεί στις εκκλήσεις της Ευρωπαϊκής Επιτροπής να αποκτήσει φορολογικές δυνατότητες και, το πιο σημαντικό, οι επενδυτές θα πρέπει να είναι σίγουροι, όχι μόνο για την απόδοση της επένδυσής τους, αλλά και για τη χρηματοδότηση αυτών των νέων ομοσπονδιακών υποχρεώσεων.

Οι μεγαλύτεροι δικαιούχοι των κονδυλίων NGEU είναι πιθανότατα εκείνοι που επλήγησαν περισσότερο από τις επιπτώσεις της πανδημίας, δηλαδή την Ιταλία και την Ισπανία.

Εργατικές και συνταξιοδοτικές μεταρρυθμίσεις, οι οποίες είναι κρίσιμες για τη μελλοντική δημοσιονομική ορθότητα, αλλά πολιτικά δυσάρεστες, δεν αποτελούν μέρος της συμφωνίας.

Η κατανομή νέων κεφαλαίων, ωστόσο, θα υπόκειται σε «φρένο έκτακτης ανάγκης» σε περίπτωση που οποιοδήποτε μέλος της ΕΕ αντιταχθεί στις προτάσεις δαπανών οποιουδήποτε άλλου.

Αυτό ενδέχεται να επιβαρύνει τη διαδικασία εκταμίευσης.

Παρά την πολύ διαφορετική προέλευση της ΕΕ, έχει προταθεί ότι αυτή είναι η «στιγμή Χάμιλτον», όπως στις ΗΠΑ.

Όμως εκτός από τον «εξαιρετικό και προσωρινό» χαρακτήρα της τρέχουσας κατάστασης, υπάρχει μια σημαντική διαφορά μεταξύ των ΗΠΑ στα τέλη του 18ου και του 19ου αιώνα και της ΕΕ σήμερα.

Μεταξύ 1790 και 1849 ο ομοσπονδιακός προϋπολογισμός ήταν κυρίως πλεονασματικός - αυτό επιτεύχθηκε μέσω ενός συνδυασμού φορολογικά συντηρητικών πολιτικών.

Μια δεύτερη και τρέχουσα διαφορά που πρέπει να ληφθεί υπόψη είναι ότι, στις ΗΠΑ σήμερα, ο λόγος των δημοσίων δαπανών προς το ΑΕΠ είναι περίπου 35%, ενώ στην Ευρώπη είναι ήδη 45%.

Το παρακάτω διάγραμμα είναι μια απόδειξη για τον φορολογικό συντηρητισμό των πρώτων Ηνωμένων Πολιτειών.

Δείχνει τη φθίνουσα αναλογία του χρέους των ΗΠΑ προς το ΑΕΠ μετά το 1790.

Η αντιστροφή συνέβη μόνο με το ξέσπασμα του εμφυλίου πολέμου τον Απρίλιο του 1861:

Επιστρέφοντας στο παρόν, οι εκκλήσεις για έκδοση χρέους της ΕΕ αυξάνονται εδώ και αρκετές δεκαετίες, αλλά ήταν η κατάλληλη στιγμή για μια συντονισμένη ομοσπονδιακή ανταπόκριση της ΕΕ;

Μια πρόσφατη μελέτη από το Ινστιτούτο Peterson διαπίστωσε ότι μόνο ένα μικρό ποσοστό των μεμονωμένων κρατικών δεσμεύσεων που έχουν αναληφθεί για την αντιμετώπιση της πανδημίας έχουν εκταμιευτεί έως τώρα:

Με βάση το παραπάνω διάγραμμα, θα μπορούσε να υποστηριχθεί ότι η έκδοση των «Ομολόγων ευρώ» είναι πλεόνασμα στην απαίτηση, ένας καιροσκοπικός ελιγμός εκ μέρους των φεντεραλιστών.

Ωστόσο, ένα αντίθετο επιχείρημα μπορεί να γίνει για τη χρήση τέτοιων μέσων για να δείξει συναίνεση ενόψει των αντιξοών συνθηκών.

Μετά τη Μεγάλη Χρηματοπιστωτική Κρίση, η απόφαση των ΗΠΑ να εφαρμόσουν το Πρόγραμμα Ανακούφισης Προβληματικών Περιουσιακών Στοιχείων, το οποίο ανέλαβε πολλά από τα δάνεια του τραπεζικού συστήματος των ΗΠΑ, επέτρεψε στην οικονομία των ΗΠΑ να ανακάμψει πολύ πιο γρήγορα από αυτήν της Ευρώπης.

Οι Ευρωπαίοι δεν θέλουν να επαναλάβουν το λάθος ότι δεν ενεργούν βιαστικά.

Απόκριση στην αγορά

Οι χρηματοπιστωτικές αγορές βλέπουν την έκδοση ευρωομολόγων ευνοϊκά.

Το παρακάτω διάγραμμα δείχνει την καθημερινή πραγματική συναλλαγματική ισοτιμία του ευρώ τα τελευταία δύο χρόνια:

Επίσης, οι γερμανικές αποδόσεις ομολόγων επανήλθαν σε αρνητικά εδάφη.

Αλλά ο προβληματισμός σχετικά με τη δύναμη της αποφασιστικότητας της ΕΕ παραμένει.

Τα εθνικά σύνορα έκλεισαν και οι αποδόσεις αυξήθηκαν.

Μια από τις πέντε ελευθερίες της ΕΕ, η ελεύθερη κυκλοφορία των ανθρώπων, αμφισβητήθηκε.

Ξαφνικά φαινόταν σαν τα εθνικιστικά συμφέροντα να προκαλέσουν την ίδια την ουσία του ευρωπαϊκού σχεδίου.

Βέβαια, οι φεντεραλιστές επικράτησαν στην τελευταία Σύνοδο με τις αποδόσεις του γερμανικού ομολόγου να μειώνονται για άλλη μια φορά, παρά το γεγονός ότι η Γερμανία είναι πιθανό να καλύψει τη μερίδα του λέοντος στο κόστος του νέου ομοσπονδιακού χρέους:

Πέρα από το εξαιρετικό και προσωρινό

Υποθέτοντας ότι η έκδοση χρέους που στηρίζεται στην ΕΕ δεν θα είναι ούτε εξαιρετική ούτε προσωρινή, υπάρχουν ορισμένες διαρθρωτικές ανησυχίες που πρέπει να αντιμετωπιστούν.

Κατ 'αρχάς, δεν υπήρξε καμία ένδειξη για το αναμενόμενο ή επιθυμητό ομοσπονδιακό έλλειμμα που θα μπορούσε να αναληφθεί.

Επιπλέον, το κόστος δανεισμού δεν έχει ακόμη διευκρινιστεί.

Τα μέσα με τα οποία θα εξοφληθεί το χρέος παραμένουν υποθετικά.

Προτείνεται να αυξηθούν οι φόροι από τα κράτη μέλη, αλλά δεν είναι σαφές από ποιον θα ληφθούν αυτοί οι φόροι.

Η έκδοση ενός ευρωομολόγου θεωρείται επίσης ο προάγγελος της ομοσπονδιακής φορολογίας σε ολόκληρη την ΕΕ, αλλά προκειμένου να προωθήσει αυτήν την καθοδική αλλαγή μέσω ενός διστακτικού Ευρωπαϊκού Κοινοβουλίου, η Επιτροπή προτείνει να ξεκινήσει η ομοσπονδιακή φορολογία με μια σειρά φόρων, ξεκινώντας με έναν πρόσθετο φόρο επί των εταιρειών ψηφιακής τεχνολογίας.

Το εκτιμώμενο εισόδημα από αυτόν τον φόρο ανέρχεται σε 10 δισ. ευρώ, διπλασιάζοντας την αρχική εκτίμηση όταν προτάθηκε για πρώτη φορά ένας ευρωπαϊκός ψηφιακός φόρος.

Θα υπάρξει επίσης δέσμευση φόρου που εστιάζεται στις 70.000 εταιρείες, εγχώριες και ξένες, με ετήσια έσοδα που υπερβαίνουν τα 750 εκατομμύρια ευρώ / έτος - για τις διεθνείς εταιρείες, αυτό θα είναι ουσιαστικά η «τιμή πρόσβασης» στην ενιαία αγορά.

Τέλος, προκειμένου να κερδίσει την «πράσινη» ψηφοφορία, η Επιτροπή προτείνει την επιβολή περαιτέρω περιβαλλοντικών φόρων.

Σε καμία περίπτωση δεν λαμβάνονται υπόψη περικοπές δαπανών, δεν προτείνεται έρευνα για την υποστήριξη των εκτιμήσεων των φορολογικών εσόδων και οι εκτιμήσεις οικονομικών επιπτώσεων, οι οποίες συνήθως συνοδεύουν τις προτάσεις της Επιτροπής, απουσιάζουν.

Φαίνεται ότι αυτές είναι εξαιρετικές περιστάσεις και δεν απαιτούν τίποτα λιγότερο από υπερβολές.

Συμπέρασμα

Το επόμενο στάδιο της ομοσπονδίας της Ευρώπης μόλις ξεκινά.

Για να κρίνουμε από την αρχική αντίδραση των χρηματοπιστωτικών αγορών, υπάρχει ελπίδα ότι δεν είμαστε σε μια επιταχυνόμενη ‘Road to Serfdom’.

Ωστόσο, όπως είδαμε στην κρίση της Ευρωζώνης του 2011, οι χρηματοπιστωτικές αγορές μπορεί να είναι άκαμπτες φίλες.

Προς το παρόν, μια παγκόσμια δημοσιονομική και νομισματική απάντηση στην πανδημία έχει πείσει τους επενδυτές ότι οι προοπτικές για το ευρωπαϊκό χρέος έχουν βελτιωθεί.

Αναπόφευκτα θα υπάρξει περαιτέρω έκδοση Euro Bond μαζί με πιο προσεκτικό έλεγχο των μέσων με τα οποία μπορούν να αντληθούν έσοδα για την καταβολή τόκων και την αποπληρωμή κεφαλαίου.

Όταν ο Arthur Laffer έδειξε, γραφικά, τη σχέση μεταξύ του φορολογικού συντελεστή και των φορολογικών εσόδων (που υποθέτει έναν βέλτιστο φορολογικό συντελεστή πάνω από τον οποίο μειώνονται τα φορολογικά έσοδα), περιγράφει ένα φαινόμενο που είχε παρατηρηθεί από τον Μεσαίωνα.

Η Επιτροπή πρέπει να προβεί σε προσεκτική εκτίμηση οικονομικών επιπτώσεων, εάν θέλει να αποφύγει την απώλεια εμπιστοσύνης στην ικανότητά τους να εκπληρώσουν τις νέες υποχρεώσεις τους για χρέη.

Η Ευρώπη μπορεί να βιώνει μια «στιγμή Χαμιλτόν», αλλά ο δρόμος προς μια ομοσπονδιακή Ευρώπη θα παραμείνει μακρύς και βασανιστικός.

Η πολιτική αντίθεση στο ευρωπαϊκό πείραμα αυξάνεται καθώς το αντιληπτό κόστος ένταξης στην ΕΕ αρχίζει να αποκλείει τα οφέλη για ορισμένα μέλη της Ένωσης.

Στις Βρυξέλλες, η βούληση για Ένωση εξακολουθεί να είναι ισχυρή, αλλά αλλού στην Ένωση υπάρχουν ενδείξεις αυξανόμενης διαφωνίας.

Ως προληπτική τελική σκέψη για τους ευρωπαίους επενδυτές ομολόγων, τα ομόλογα ευρώ ενδέχεται να καταλήξουν να χρησιμοποιούνται για την ομοσπονδιακή εξυγίανση του εκκρεμούς χρέους όλων των κρατών μελών της ΕΕ, αλλά με υψηλό κόστος για τις χώρες των οποίων τα χρέη είναι πιο διαχειρίσιμα.

www.bankingnews.gr

Σχόλια αναγνωστών