Χρειάστηκε η Fed έξι χρόνια για να περιγράψει τη συμμετρία του στόχου για τον πληθωρισμό

Το βαθύτερο πρόβλημα για την οικονομία των ΗΠΑ είναι ο ασύμμετρος αντίκτυπος των πολιτικών της Fed στα νοικοκυριά και τις επιχειρήσεις, αναφέρει σε ανάλυσή της η Rabobank.

Οι νομισματικές και κανονιστικές πολιτικές της Fed έχουν συμβάλει σε μια μορφή καπιταλισμού όπου οι ανταμοιβές φτάνουν στο 1% και οι κίνδυνοι βαρύνουν το 99%.

Η τρέχουσα απόκριση της κρίσης κατέστησε οδυνηρά ξεκάθαρο ότι οι πολιτικές της Fed ωφελούν άτομα υψηλού εισοδήματος και μεγάλες εταιρείες, ενώ οι μικρές επιχειρήσεις και τα άτομα με χαμηλό εισόδημα φέρουν το βάρος.

Ενώ η Fed αρέσει να βλέπει τον εαυτό της ως μέρος της λύσης στα οικονομικά προβλήματα της Αμερικής, θα πρέπει να αναρωτηθεί αν είναι επίσης μέρος αυτών των προβλημάτων.

Ας κάνουμε ένα βήμα πίσω στην ιστορία, σύμφωνα με την Rabobank.

Η FOMC ανακοίνωσε επίσημα τον στόχο πληθωρισμού 2% στις 25 Ιανουαρίου 2012, με τους μακροπρόθεσμους στόχους και τη στρατηγική πολιτικής: «Η επιτροπή κρίνει ότι ο πληθωρισμός με ρυθμό 2%, όπως μετράται από την ετήσια μεταβολή του δείκτη τιμών καταναλωτή, είναι πιο συνεπείς μακροπρόθεσμα με την καταστατική εντολή της Federal Reserve".

Ενώ αυτή η δήλωση υποδηλώνει σιωπηρά ότι ο στόχος πληθωρισμού της Fed είναι συμμετρικός, αυτό επιβεβαιώθηκε ρητά στα πρακτικά της FOMC της συνεδρίασης του Οκτωβρίου 2014: «υπήρχε ευρεία συμφωνία ότι ο πληθωρισμός ήταν αρκετά υψηλότερος από τον στόχο του 2% της επιτροπής και ο πληθωρισμός κάτω από αυτό το επίπεδο ήταν εξίσου δαπανηρός.

Ωστόσο, πολλοί επεσήμαναν ότι ο πληθωρισμός είχε περισσότερο χρόνο κάτω από τον στόχο.

Με άλλα λόγια, χρειάστηκε η FOMC έξι χρόνια για να λάβει μια σαφή αναγνώριση της συμμετρίας του στόχου για τον πληθωρισμό από τα πρακτικά έως τη δήλωση για τους μακροπρόθεσμους στόχους και τη στρατηγική νομισματικής πολιτικής.

Πλέον, η Fed κυκλοφόρησε μια αναθεωρημένη δήλωση σχετικά με τους μακροπρόθεσμους στόχους και τη στρατηγική νομισματικής πολιτικής με την κύρια αλλαγή να αντικατοπτρίζεται στην ακόλουθη πρόταση: «Προκειμένου να σταθεροποιήσει τις μακροπρόθεσμες προσδοκίες για τον πληθωρισμό σε αυτό το επίπεδο, η Επιτροπή επιδιώκει να επιτύχει πληθωρισμό με μέσο όρο 2% με την πάροδο του χρόνου, και ως εκ τούτου κρίνει ότι, μετά από περιόδους όπου ο πληθωρισμός συνεχίζει να τρέχει κάτω από το 2%, η κατάλληλη νομισματική πολιτική πιθανότατα θα έχει ως στόχο την επίτευξη πληθωρισμού μέτρια πάνω από 2% για κάποιο χρονικό διάστημα".

Ωστόσο, ο Powel τόνισε ότι δεν θα χρησιμοποιηθεί ακριβής τύπος, οπότε θα είναι «μια ευέλικτη μορφή μέσης στόχευσης πληθωρισμού».

Εχει σημασία;

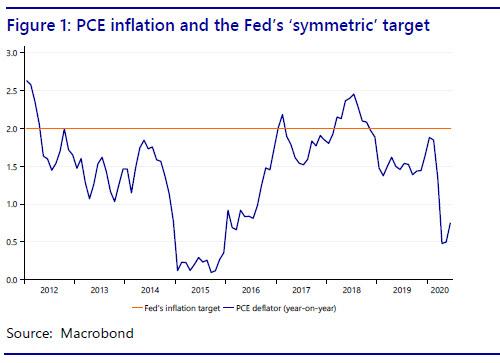

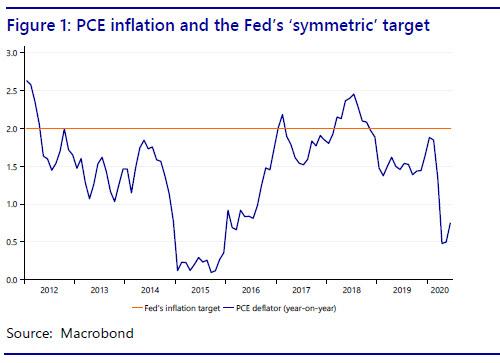

Μια ματιά στο Σχήμα 1 δείχνει ότι η Fed σίγουρα δεν μπόρεσε να οδηγήσει συμμετρικά τον πληθωρισμό γύρω από το στόχο του 2%.

Στην πραγματικότητα, ο πληθωρισμός ήταν κυρίως κάτω από τον στόχο.

Έτσι, η ρητή αναγνώριση της συμμετρίας του στόχου πληθωρισμού πραγματικά κάνει τη διαφορά;

Βραχυπρόθεσμα και μεσοπρόθεσμα, σίγουρα όχι.

Αν κοιτάξουμε τις προβλέψεις της FOMC, δεν αναμένει ότι ο πληθωρισμός PCE θα πλησιάσει τον στόχο 2,0% πριν από το 2023.

Και μπορεί να μην συμβεί αμέσως μετά από αυτό με ανεργία στο 5,5% έως το τελευταίο τρίμηνο του 2022.

Έτσι, ακόμη και με τις δικές τους προβλέψεις, αυτή η αναθεώρηση-πλαίσιο δεν θα έχει σημασία πριν από το 2023.

Ή μήπως αναμένουν ότι οι προσδοκίες για τον πληθωρισμό θα αυξηθούν και θα προκαλέσουν τον πληθωρισμό;

Αυτό είναι πολύ απίθανο, σύμφωνα με την Rabobank, με την ανεργία να ξεπερνά πολύ το μέσο όρο.

Η υψηλότερη ανοχή για τον πληθωρισμό από μόνη της δεν προκαλεί πληθωρισμό εάν η χαλάρωση είναι υψηλή ή δεν μπορεί να αξιοποιηθεί όταν είναι χαμηλή.

Ενώ μια υψηλότερη ανοχή στον πληθωρισμό θα επέτρεπε περισσότερη αύξηση των μισθών.

Μακροπρόθεσμα, θα επιτρέψει στην FOMC να πάρει περισσότερο χρόνο για να ξεκινήσει το tapering όταν η ανεργία μειωθεί και απειλεί να αυξήσει τον πληθωρισμό.

Σε τελική ανάλυση, η υποαπόδοση των τελευταίων ετών μπορεί να αντισταθμιστεί από μια μέτρια υπέρβαση.

Αυτό θα επεκτείνει την απασχόληση σε άτομα με χαμηλή ειδίκευση.

Αυτό έρχεται σε απόλυτη αντίθεση με τη λανθασμένη πίστη της Fed στην καμπύλη Phillips τα τελευταία χρόνια, όταν επιτάχυνε τον κύκλο tapering το 2017 και το 2018 παρά τις ενδείξεις χαμηλής ανεργίας που οδήγησαν σε μισθολογικές πιέσεις που οδήγησαν σε αύξηση των μισθών.

Οπότε ίσως η Fed έμαθε τελικά κάτι.

Αυτό που έχει σημασία

Χρειάστηκε η Fed έξι χρόνια για να περιγράψει τη συμμετρία του στόχου για τον πληθωρισμό στη δήλωση για τους μακροπρόθεσμους στόχους.

Ενώ το βήμα της Fed να κάνει το στόχο του πληθωρισμού «πιο» συμμετρικό μπορεί να ωφελήσει τους μισθούς του μέσου Αμερικανού πέρα από το 2022, δεν πραγματεύεται πραγματικά το βαθύτερο πρόβλημα με το ρόλο που παίζει η Fed στην οικονομία των ΗΠΑ.

Θα μπορούσε να υποστηριχθεί ότι οι πολιτικές της Fed έχουν γίνει μέρος του προβλήματος, αντί της λύσης.

Τουλάχιστον αυτό θα πρέπει να είναι ένα θέμα συζήτησης στο FOMC, αντί να μιλάμε για ένα ολόκληρο έτος για το αν θα χρησιμοποιηθεί ένας μέσος όρος ή όχι.

Το βαθύτερο πρόβλημα για την οικονομία των ΗΠΑ είναι ο ασύμμετρος αντίκτυπος των πολιτικών της Fed στα νοικοκυριά και τις επιχειρήσεις.

Ενώ η Fed αρέσει να βλέπει τον εαυτό της ως μέρος της λύσης στα οικονομικά προβλήματα της Αμερικής, θα πρέπει να αναρωτηθεί αν είναι επίσης μέρος αυτών των προβλημάτων, καταλήγει η Rabobank.

www.bankingnews.gr

Οι νομισματικές και κανονιστικές πολιτικές της Fed έχουν συμβάλει σε μια μορφή καπιταλισμού όπου οι ανταμοιβές φτάνουν στο 1% και οι κίνδυνοι βαρύνουν το 99%.

Η τρέχουσα απόκριση της κρίσης κατέστησε οδυνηρά ξεκάθαρο ότι οι πολιτικές της Fed ωφελούν άτομα υψηλού εισοδήματος και μεγάλες εταιρείες, ενώ οι μικρές επιχειρήσεις και τα άτομα με χαμηλό εισόδημα φέρουν το βάρος.

Ενώ η Fed αρέσει να βλέπει τον εαυτό της ως μέρος της λύσης στα οικονομικά προβλήματα της Αμερικής, θα πρέπει να αναρωτηθεί αν είναι επίσης μέρος αυτών των προβλημάτων.

Ας κάνουμε ένα βήμα πίσω στην ιστορία, σύμφωνα με την Rabobank.

Η FOMC ανακοίνωσε επίσημα τον στόχο πληθωρισμού 2% στις 25 Ιανουαρίου 2012, με τους μακροπρόθεσμους στόχους και τη στρατηγική πολιτικής: «Η επιτροπή κρίνει ότι ο πληθωρισμός με ρυθμό 2%, όπως μετράται από την ετήσια μεταβολή του δείκτη τιμών καταναλωτή, είναι πιο συνεπείς μακροπρόθεσμα με την καταστατική εντολή της Federal Reserve".

Ενώ αυτή η δήλωση υποδηλώνει σιωπηρά ότι ο στόχος πληθωρισμού της Fed είναι συμμετρικός, αυτό επιβεβαιώθηκε ρητά στα πρακτικά της FOMC της συνεδρίασης του Οκτωβρίου 2014: «υπήρχε ευρεία συμφωνία ότι ο πληθωρισμός ήταν αρκετά υψηλότερος από τον στόχο του 2% της επιτροπής και ο πληθωρισμός κάτω από αυτό το επίπεδο ήταν εξίσου δαπανηρός.

Ωστόσο, πολλοί επεσήμαναν ότι ο πληθωρισμός είχε περισσότερο χρόνο κάτω από τον στόχο.

Με άλλα λόγια, χρειάστηκε η FOMC έξι χρόνια για να λάβει μια σαφή αναγνώριση της συμμετρίας του στόχου για τον πληθωρισμό από τα πρακτικά έως τη δήλωση για τους μακροπρόθεσμους στόχους και τη στρατηγική νομισματικής πολιτικής.

Πλέον, η Fed κυκλοφόρησε μια αναθεωρημένη δήλωση σχετικά με τους μακροπρόθεσμους στόχους και τη στρατηγική νομισματικής πολιτικής με την κύρια αλλαγή να αντικατοπτρίζεται στην ακόλουθη πρόταση: «Προκειμένου να σταθεροποιήσει τις μακροπρόθεσμες προσδοκίες για τον πληθωρισμό σε αυτό το επίπεδο, η Επιτροπή επιδιώκει να επιτύχει πληθωρισμό με μέσο όρο 2% με την πάροδο του χρόνου, και ως εκ τούτου κρίνει ότι, μετά από περιόδους όπου ο πληθωρισμός συνεχίζει να τρέχει κάτω από το 2%, η κατάλληλη νομισματική πολιτική πιθανότατα θα έχει ως στόχο την επίτευξη πληθωρισμού μέτρια πάνω από 2% για κάποιο χρονικό διάστημα".

Ωστόσο, ο Powel τόνισε ότι δεν θα χρησιμοποιηθεί ακριβής τύπος, οπότε θα είναι «μια ευέλικτη μορφή μέσης στόχευσης πληθωρισμού».

Εχει σημασία;

Μια ματιά στο Σχήμα 1 δείχνει ότι η Fed σίγουρα δεν μπόρεσε να οδηγήσει συμμετρικά τον πληθωρισμό γύρω από το στόχο του 2%.

Στην πραγματικότητα, ο πληθωρισμός ήταν κυρίως κάτω από τον στόχο.

Έτσι, η ρητή αναγνώριση της συμμετρίας του στόχου πληθωρισμού πραγματικά κάνει τη διαφορά;

Βραχυπρόθεσμα και μεσοπρόθεσμα, σίγουρα όχι.

Αν κοιτάξουμε τις προβλέψεις της FOMC, δεν αναμένει ότι ο πληθωρισμός PCE θα πλησιάσει τον στόχο 2,0% πριν από το 2023.

Και μπορεί να μην συμβεί αμέσως μετά από αυτό με ανεργία στο 5,5% έως το τελευταίο τρίμηνο του 2022.

Έτσι, ακόμη και με τις δικές τους προβλέψεις, αυτή η αναθεώρηση-πλαίσιο δεν θα έχει σημασία πριν από το 2023.

Ή μήπως αναμένουν ότι οι προσδοκίες για τον πληθωρισμό θα αυξηθούν και θα προκαλέσουν τον πληθωρισμό;

Αυτό είναι πολύ απίθανο, σύμφωνα με την Rabobank, με την ανεργία να ξεπερνά πολύ το μέσο όρο.

Η υψηλότερη ανοχή για τον πληθωρισμό από μόνη της δεν προκαλεί πληθωρισμό εάν η χαλάρωση είναι υψηλή ή δεν μπορεί να αξιοποιηθεί όταν είναι χαμηλή.

Ενώ μια υψηλότερη ανοχή στον πληθωρισμό θα επέτρεπε περισσότερη αύξηση των μισθών.

Μακροπρόθεσμα, θα επιτρέψει στην FOMC να πάρει περισσότερο χρόνο για να ξεκινήσει το tapering όταν η ανεργία μειωθεί και απειλεί να αυξήσει τον πληθωρισμό.

Σε τελική ανάλυση, η υποαπόδοση των τελευταίων ετών μπορεί να αντισταθμιστεί από μια μέτρια υπέρβαση.

Αυτό θα επεκτείνει την απασχόληση σε άτομα με χαμηλή ειδίκευση.

Αυτό έρχεται σε απόλυτη αντίθεση με τη λανθασμένη πίστη της Fed στην καμπύλη Phillips τα τελευταία χρόνια, όταν επιτάχυνε τον κύκλο tapering το 2017 και το 2018 παρά τις ενδείξεις χαμηλής ανεργίας που οδήγησαν σε μισθολογικές πιέσεις που οδήγησαν σε αύξηση των μισθών.

Οπότε ίσως η Fed έμαθε τελικά κάτι.

Αυτό που έχει σημασία

Χρειάστηκε η Fed έξι χρόνια για να περιγράψει τη συμμετρία του στόχου για τον πληθωρισμό στη δήλωση για τους μακροπρόθεσμους στόχους.

Ενώ το βήμα της Fed να κάνει το στόχο του πληθωρισμού «πιο» συμμετρικό μπορεί να ωφελήσει τους μισθούς του μέσου Αμερικανού πέρα από το 2022, δεν πραγματεύεται πραγματικά το βαθύτερο πρόβλημα με το ρόλο που παίζει η Fed στην οικονομία των ΗΠΑ.

Θα μπορούσε να υποστηριχθεί ότι οι πολιτικές της Fed έχουν γίνει μέρος του προβλήματος, αντί της λύσης.

Τουλάχιστον αυτό θα πρέπει να είναι ένα θέμα συζήτησης στο FOMC, αντί να μιλάμε για ένα ολόκληρο έτος για το αν θα χρησιμοποιηθεί ένας μέσος όρος ή όχι.

Το βαθύτερο πρόβλημα για την οικονομία των ΗΠΑ είναι ο ασύμμετρος αντίκτυπος των πολιτικών της Fed στα νοικοκυριά και τις επιχειρήσεις.

Ενώ η Fed αρέσει να βλέπει τον εαυτό της ως μέρος της λύσης στα οικονομικά προβλήματα της Αμερικής, θα πρέπει να αναρωτηθεί αν είναι επίσης μέρος αυτών των προβλημάτων, καταλήγει η Rabobank.

www.bankingnews.gr

Σχόλια αναγνωστών