Τα παραδοσιακά λογιστικά πρότυπα δεν έχουν πλέον νόημα, σύμφωνα με την Bank of America

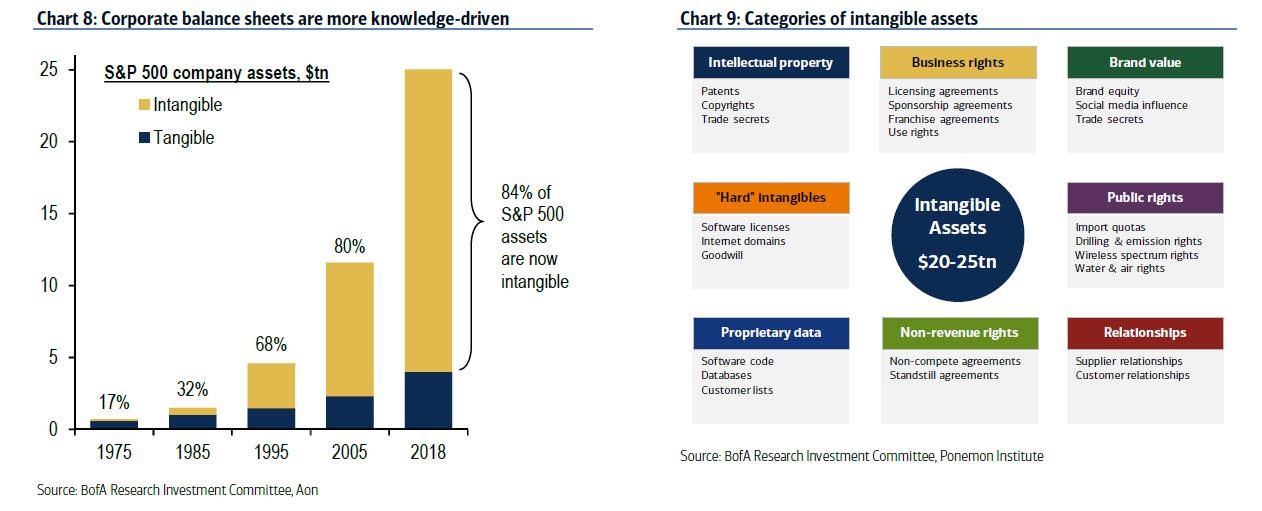

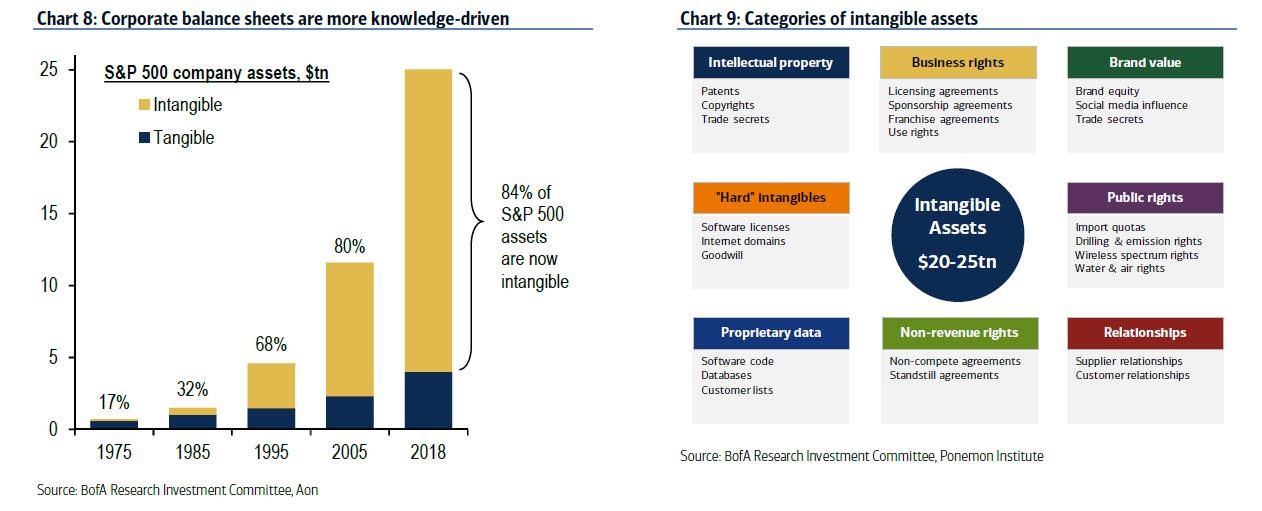

Άυλα είναι το 84% όλων των περιουσιακών στοιχείων στον δείκτη S&P 500, σύμφωνα με ανάλυση της Bank of America.

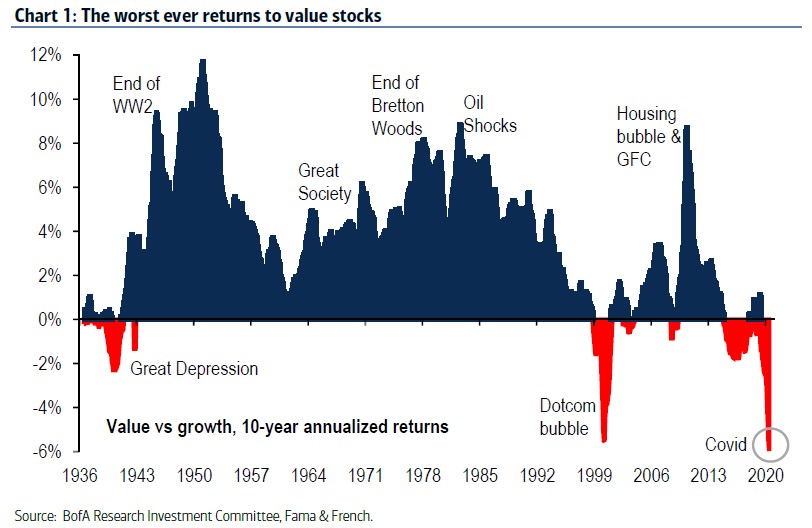

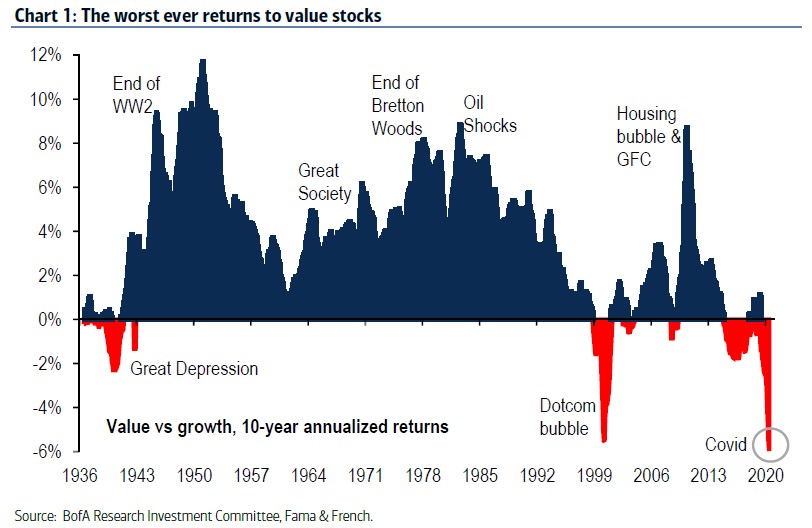

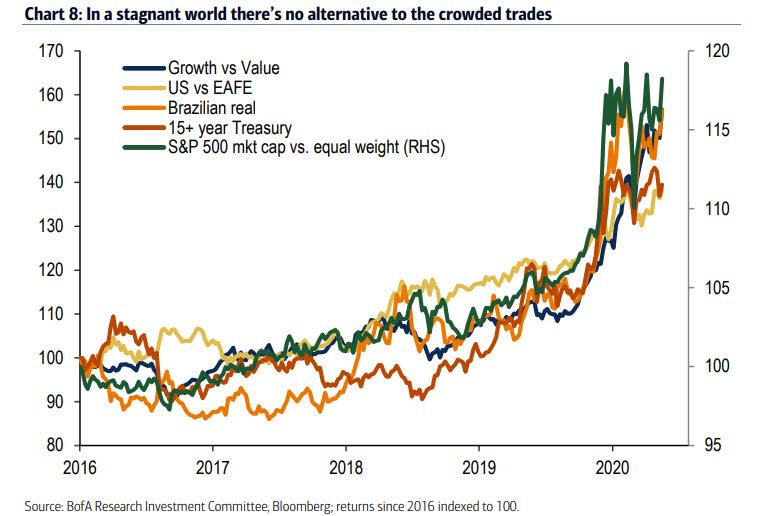

Σύμφωνα με την επενδυτική τράπεζα, το value investing έχει πλέον πεθάνει.

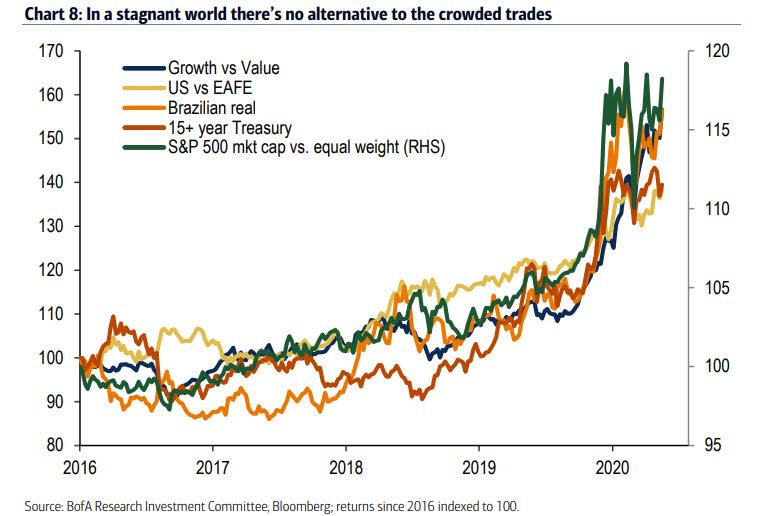

Ως εκ τούτου, η εικόνα του αμερικανικού χρηματιστηρίου έχει αλλάξει αρκετά.

Η ρευστότητα που παρέχει η Ομοσπονδιακή Τράπεζα των Ηνωμένων Πολιτειών της Αμερικής, η φρενίτιδα των μικροεπενδυτών για call options και η απεριόριστη μόχλευση για ETFs, σε συνδυασμό με τη μεταβλητότητα στην οποία οφείλεται η δραστηριότητα μεγάλων funds και επενδυτικών οργανισμών, δημιουργούν ένα πεδίο συναλλακτικής δραστηριότητας στο οποίο κυριαρχούν τα άυλα περιουσιακά στοιχεία.

Όπως σημειώνει η BofA, οι επενδυτές πρέπει απλώς να επανεξετάσουν τον ορισμό και την έννοια της «αξίας».

Πάρτε για παράδειγμα τον αριθμοδείκτη τιμή προς λογιστική αξία (price/book value) – ένας από τους πλέον αγαπημένους αριθμοδείκτες των Graham & Dodd.

Όπως σημειώνει η BofA, οι επενδυτές πρέπει να γνωρίζουν ότι η παραδοσιακή λογιστική αξία (assets μείον υποχρεώσεις) αγνοεί πολλούς από τους πόρους που είναι πιο σημαντικοί για τις εταιρείες σήμερα.

Αυτό σημαίνει ότι οι ηγέτες της αγοράς, όπως οι τεχνολογικές εταιρείες, δημιουργούν ταμειακές ροές οι οποίες δεν αναγνωρίζονται εύκολα από τις συμβατικές μετρήσεις.

Ταυτόχρονα, η έρευνα και ανάπτυξη που πραγματοποιείται από μια εταιρεία αναγνωρίζεται μόνο ως έξοδο και οι επενδύσεις στις δεξιότητες των υπαλλήλων αναγνωρίζονται μόνον ως διοικητικά έξοδα.

Όμως, η BofA διερωτάται:

Τι είναι πιο πολύτιμο για μια εταιρεία όπως η Google: τα κτίρια και οι διακομιστές δικτύου μέσα τους ή οι άυλοι αλγόριθμοι που εκτελούνται σε αυτούς τους διακομιστές;

Με άλλα λόγια, ενώ η παραδοσιακή λογιστική αξία έχει νόημα σε μια οικονομία που αποτελείται από εργοστάσια, αγροκτήματα και εμπορικά κέντρα, η οικονομία καθοδηγείται από άυλα αγαθά όπως διπλώματα ευρεσιτεχνίας, συμφωνίες αδειοδότησης, ιδιόκτητα δεδομένα, επωνυμίες κ.λπ.

Και το πιο σημαντικό:

Η συνολική αξία των εταιρικών άυλων υλικών, από μόλις 17% το 1975, αυξήθηκε σε πάνω από 20 τρισεκατομμύρια δολάρια, αντιπροσωπεύοντας το 84% όλων των περιουσιακών στοιχείων του δείκτη βαρόμετρου του αμερικανικού χρηματιστηρίου S&P 500!

Τι σημαίνει αυτό για τους επενδυτές;

Όπως καταλήγει ο Woodard της BofA, «η ακαδημαϊκή βιβλιογραφία δείχνει ότι ένα προσαρμοσμένο μέτρο λογιστικής αξίας που θα αντιπροσωπεύει τα άυλα περιουσιακά στοιχεία μπορεί να αποφέρει σημαντικά καλύτερες αποδόσεις».

Μια προσαρμοσμένη αναλογία αποτίμησης θα προσθέσει τα ακόλουθα στην απτή λογιστική αξία:

-Αναφερόμενα άυλα περιουσιακά στοιχεία ex goodwill.

-Έρευνα & ανάπτυξη: δαπάνες αποσβέννυνται σε μέσες τομεακές τιμές

Για μια τέτοια αλλαγή υπάρχει άλλωστε επιστημονική παραγωγή.

Ο Park (2019) διαπίστωσε ότι μια άυλη προσαρμοσμένη στρατηγική αξίας θα μπορούσε να βελτιώσει τις μέσες ετήσιες αποδόσεις κατά 260 μονάδες σε ετήσια βάση.

Έτσι, όσοι αναρωτιέστε γιατί η στρατηγική αξίας τους δεν λειτουργεί, μην ξεχάσετε να λάβετε υπόψη τα άυλα περιουσιακά στοιχεία.

www.bankingnews.gr

Σύμφωνα με την επενδυτική τράπεζα, το value investing έχει πλέον πεθάνει.

Ως εκ τούτου, η εικόνα του αμερικανικού χρηματιστηρίου έχει αλλάξει αρκετά.

Η ρευστότητα που παρέχει η Ομοσπονδιακή Τράπεζα των Ηνωμένων Πολιτειών της Αμερικής, η φρενίτιδα των μικροεπενδυτών για call options και η απεριόριστη μόχλευση για ETFs, σε συνδυασμό με τη μεταβλητότητα στην οποία οφείλεται η δραστηριότητα μεγάλων funds και επενδυτικών οργανισμών, δημιουργούν ένα πεδίο συναλλακτικής δραστηριότητας στο οποίο κυριαρχούν τα άυλα περιουσιακά στοιχεία.

Όπως σημειώνει η BofA, οι επενδυτές πρέπει απλώς να επανεξετάσουν τον ορισμό και την έννοια της «αξίας».

Πάρτε για παράδειγμα τον αριθμοδείκτη τιμή προς λογιστική αξία (price/book value) – ένας από τους πλέον αγαπημένους αριθμοδείκτες των Graham & Dodd.

Όπως σημειώνει η BofA, οι επενδυτές πρέπει να γνωρίζουν ότι η παραδοσιακή λογιστική αξία (assets μείον υποχρεώσεις) αγνοεί πολλούς από τους πόρους που είναι πιο σημαντικοί για τις εταιρείες σήμερα.

Αυτό σημαίνει ότι οι ηγέτες της αγοράς, όπως οι τεχνολογικές εταιρείες, δημιουργούν ταμειακές ροές οι οποίες δεν αναγνωρίζονται εύκολα από τις συμβατικές μετρήσεις.

Ταυτόχρονα, η έρευνα και ανάπτυξη που πραγματοποιείται από μια εταιρεία αναγνωρίζεται μόνο ως έξοδο και οι επενδύσεις στις δεξιότητες των υπαλλήλων αναγνωρίζονται μόνον ως διοικητικά έξοδα.

Όμως, η BofA διερωτάται:

Τι είναι πιο πολύτιμο για μια εταιρεία όπως η Google: τα κτίρια και οι διακομιστές δικτύου μέσα τους ή οι άυλοι αλγόριθμοι που εκτελούνται σε αυτούς τους διακομιστές;

Με άλλα λόγια, ενώ η παραδοσιακή λογιστική αξία έχει νόημα σε μια οικονομία που αποτελείται από εργοστάσια, αγροκτήματα και εμπορικά κέντρα, η οικονομία καθοδηγείται από άυλα αγαθά όπως διπλώματα ευρεσιτεχνίας, συμφωνίες αδειοδότησης, ιδιόκτητα δεδομένα, επωνυμίες κ.λπ.

Και το πιο σημαντικό:

Η συνολική αξία των εταιρικών άυλων υλικών, από μόλις 17% το 1975, αυξήθηκε σε πάνω από 20 τρισεκατομμύρια δολάρια, αντιπροσωπεύοντας το 84% όλων των περιουσιακών στοιχείων του δείκτη βαρόμετρου του αμερικανικού χρηματιστηρίου S&P 500!

Τι σημαίνει αυτό για τους επενδυτές;

Όπως καταλήγει ο Woodard της BofA, «η ακαδημαϊκή βιβλιογραφία δείχνει ότι ένα προσαρμοσμένο μέτρο λογιστικής αξίας που θα αντιπροσωπεύει τα άυλα περιουσιακά στοιχεία μπορεί να αποφέρει σημαντικά καλύτερες αποδόσεις».

Μια προσαρμοσμένη αναλογία αποτίμησης θα προσθέσει τα ακόλουθα στην απτή λογιστική αξία:

-Αναφερόμενα άυλα περιουσιακά στοιχεία ex goodwill.

-Έρευνα & ανάπτυξη: δαπάνες αποσβέννυνται σε μέσες τομεακές τιμές

Για μια τέτοια αλλαγή υπάρχει άλλωστε επιστημονική παραγωγή.

Ο Park (2019) διαπίστωσε ότι μια άυλη προσαρμοσμένη στρατηγική αξίας θα μπορούσε να βελτιώσει τις μέσες ετήσιες αποδόσεις κατά 260 μονάδες σε ετήσια βάση.

Έτσι, όσοι αναρωτιέστε γιατί η στρατηγική αξίας τους δεν λειτουργεί, μην ξεχάσετε να λάβετε υπόψη τα άυλα περιουσιακά στοιχεία.

www.bankingnews.gr

Σχόλια αναγνωστών