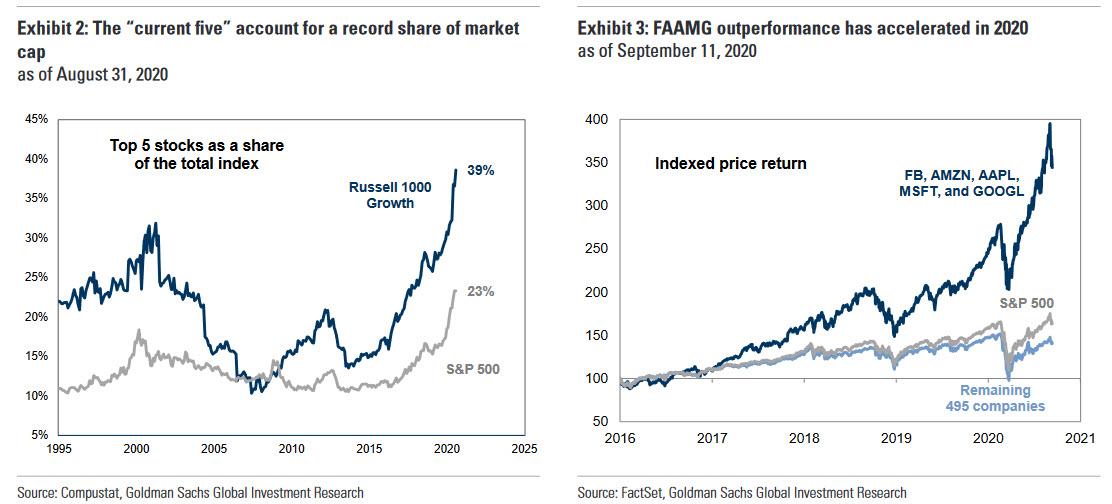

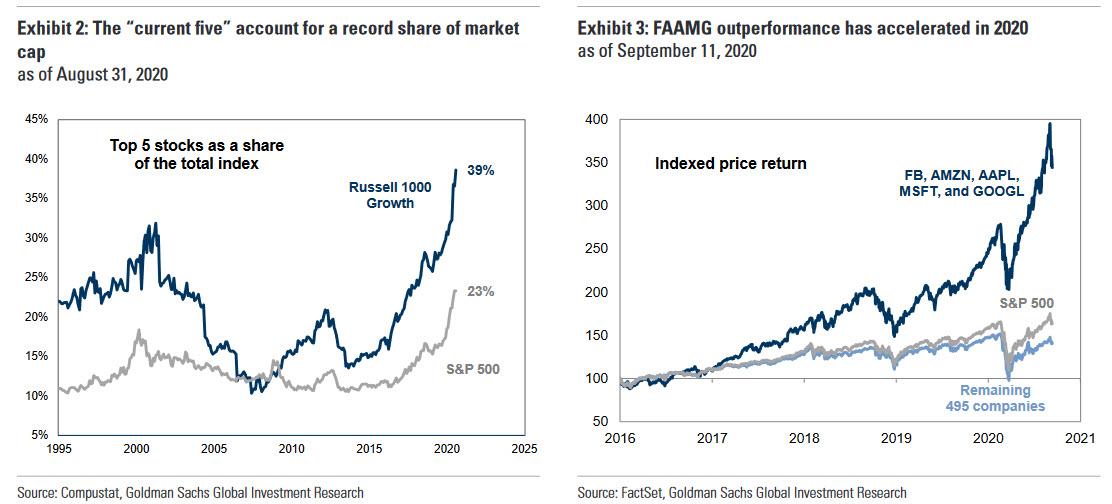

Σύμφωνα με την Goldman Sachs, οι πέντε μεγαλύτερες εταιρείες αυτή τη στιγμή συγκεντρώνουν το 23% και το 39% της κεφαλαιοποίησης στους δείκτες S&P 500 και Russell 1000, αντίστοιχα

Τις πέντε μετοχές που θα κυριαρχήσουν στη Wall Street τα επόμενα χρόνια παρουσιάζει με ανάλυσή της η αμερικανική επενδυτική τράπεζα Goldman Sachs, αφού πρώτα κάνει μια ανάλυση για τις μετοχές που μονοπωλούν αυτή τη στιγμή τη συναλλακτική δραστηριότητα.

Μέχρι τώρα είναι κοινά αποδεκτό πως ποτέ στην ιστορία των κεφαλαιαγορών δεν έχουν συγκεντρωθεί τόσο πολλά χρήματα σε μόλις πέντε τεχνολογικές μετοχές, τα FAAMGs (Facebook, Amazon, Apple, Microsoft, Google).

Σύμφωνα με την Goldman Sachs, οι πέντε μεγαλύτερες εταιρείες αυτή τη στιγμή συγκεντρώνουν το 23% και το 39% της κεφαλαιοποίησης στους δείκτες S&P 500 και Russell 1000, αντίστοιχα.

Μάλιστα, η Apple ξεπέρασε σε κεφαλαιοποίηση τον δείκτη Russell.

Οι πωλήσεις των προαναφερθεισών εταιρειών προβλέπεται να αναπτυχθούν με ετήσιο ρυθμό 22% από το 2018 έως το 2022 (έναντι 4% για το S&P 500) και το EV/sales να τριπλασιαστεί.

Τούτου λεχθέντος, όπως γράφει ο αναλυτής David Kostin της Goldman Sachs, οι επενδυτές αναζητούν ολοένα και περισσότερο για ταχέως αναπτυσσόμενες εταιρείες πέρα από τις «πέντε» που σχεδόν μονοπωλούν τη συναλλακτική δραστηριότητα.

Όπως σημειώνει ο Kostin, πολλοί διαχειριστές αμοιβαίων κεφαλαίων αντιμετωπίζουν όρια σε ό,τι αφορά το βάρος οποιουδήποτε μεμονωμένου περιουσιακού στοιχείου στο χαρτοφυλάκιό τους (συνήθως περίπου 5% για να χαρακτηριστεί «διαφοροποιημένο»).

Με αρκετές μετοχές να υπερβαίνουν το όριο του 5% σε δείκτες αναφοράς, οι πιθανές λύσεις για τους διαχειριστές κεφαλαίων που αντιμετωπίζουν αυτά τα όρια περιλαμβάνουν είτε την επαναταξινόμηση ή τη χρήση υποκατάστατων βάσει παραγόντων ή απόδοσης.

Λοιπόν, τι επιλογές έχουν οι επενδυτές που πρέπει να διαφοροποιήσουν τα χαρτοφυλάκιά τους;

Υπάρχει απάντηση, ωστόσο πρώτα ας αναφέρουμε πώς φτάσαμε έως εδώ.

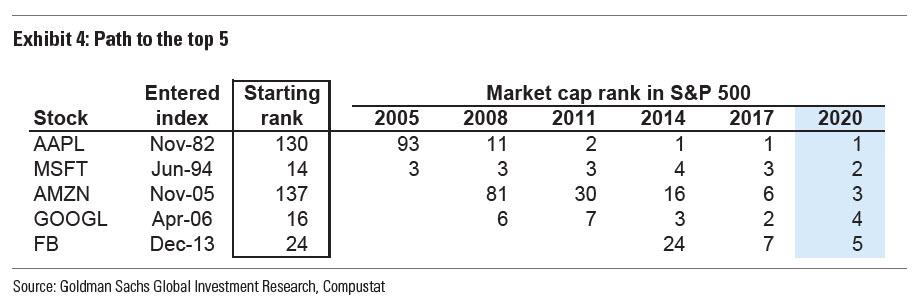

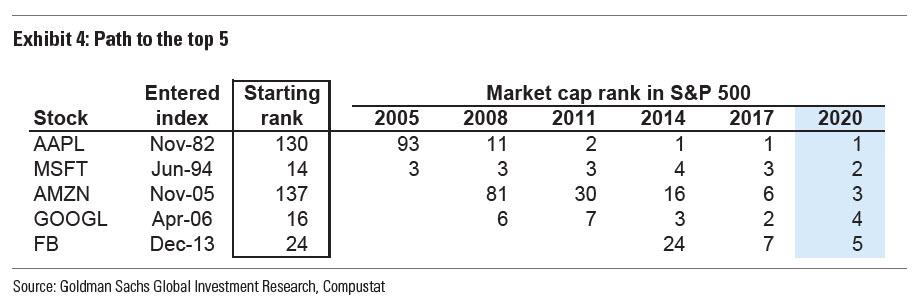

Σύμφωνα με την Goldman Sachs, η Apple σήμερα είναι η μεγαλύτερη εταιρεία στον δείκτη, με κεφαλαιοποίηση περίπου 2 τρισεκατομμυρίων δολαρίων.

Η Apple γνώρισε μεγάλη ανάπτυξη στα τέλη της δεκαετίας του 2000 - από την 93η θέση στον S&P 500 στις αρχές του 2005 έφτασε στην 11η το 2008, μετά την παρουσίαση του iPhone το 2007.

Η μετοχή παραμένει κυρίαρχη από το 2010.

Η Amazon ακολούθησε παρόμοια πορεία.

Tο 2005 καταλάμβανε την 137η θέση, ωστόσο το 2020 είναι η τρίτη μεγαλύτερη εταιρεία στη Wall Street.

Η Facebook και η Google γνώρισαν μεγάλη ανάπτυξη την προηγούμενη δεκαετία, αυξάνοντας συνεχώς τις πωλήσεις τους.

Αντίθετα, η Microsoft, η δεύτερη μεγαλύτερη εταιρεία στο αμερικανικό χρηματιστήριο, κυριαρχεί κάθε χρόνο από το 1995.

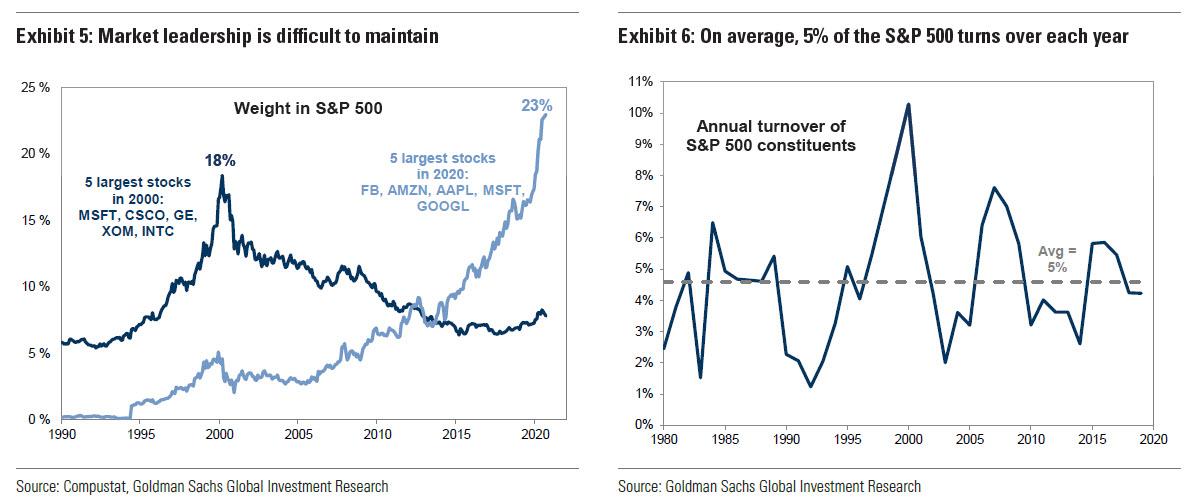

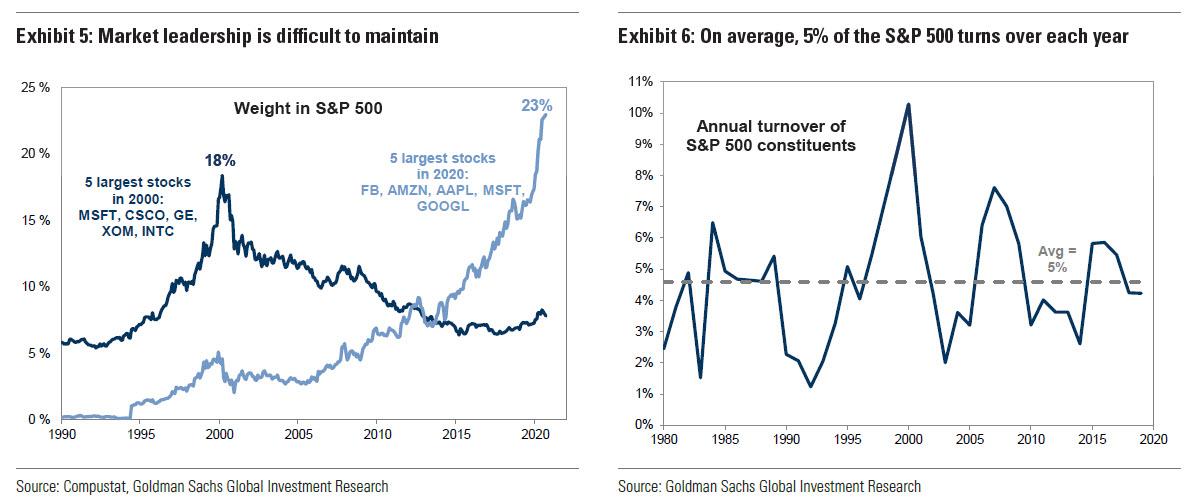

Φυσικά, η διατήρηση της ηγεσίας της αγοράς είναι ένα δύσκολο έργο.

Όπως σημειώνει η Goldman Sachs, «η ηγεσία στον δείκτη είναι δύσκολο να διατηρηθεί», προσθέτοντας η κορυφή δεν μπορεί να είναι αμετάβλητη.

Οι επιχειρήσεις με χαμηλή απόδοση αντικαθίστανται από νεότερους και ταχύτερα αναπτυσσόμενους οργανισμούς.

Μια αναδρομή αρκεί για του λόγου το αληθές.

Κατά τη διάρκεια της τεχνολογικής φούσκας το 2000, οι πέντε μεγαλύτερες εταιρείες αποτελούσαν το 18% του S&P 500.

Πέντε χρόνια αργότερα, οι ίδιες εταιρείες αντιπροσώπευαν το 12% της αγοράς και μόλις το 8% είκοσι χρόνια αργότερα.

Αντίθετα, πριν από 20 χρόνια οι σημερινοί πέντε ηγέτες της αγοράς αντιπροσώπευαν μόλις το 3% του S&P 500, έναντι 23% σήμερα.

Μόνο μία από τις πέντε μεγαλύτερες εταιρείες το 2000 παραμένει στην τρέχουσα λίστα (Microsoft), ενώ η πέμπτη μεγαλύτερη σήμερα (Facebook) δεν ήταν καν εισηγμένη στον δείκτη πριν από οκτώ χρόνια.

Καθώς όμως οι επιχειρήσεις γίνονται μεγαλύτερες, οι απειλές πολλαπλασιάζονται.

Το αμερικανικό υπουργείο Δικαιοσύνης και η Ομοσπονδιακή Επιτροπή Εμπορίου διερευνούν τις AMZN, AAPL, GOOGL και FB.

Οι νεοεισερχόμενοι στην αγορά αποτελούν επίσης κίνδυνο για τους ηγέτες.

Κατά μέσο όρο, το 5% των «συστατικών» του δείκτη S&P 500 «ανακυκλώνεται» κάθε χρόνο.

Τέλος, όπως στην περίπτωση της XOM και της Ενέργειας, οι βιομηχανίες ενδέχεται να μην ευνοούν τους επενδυτές.

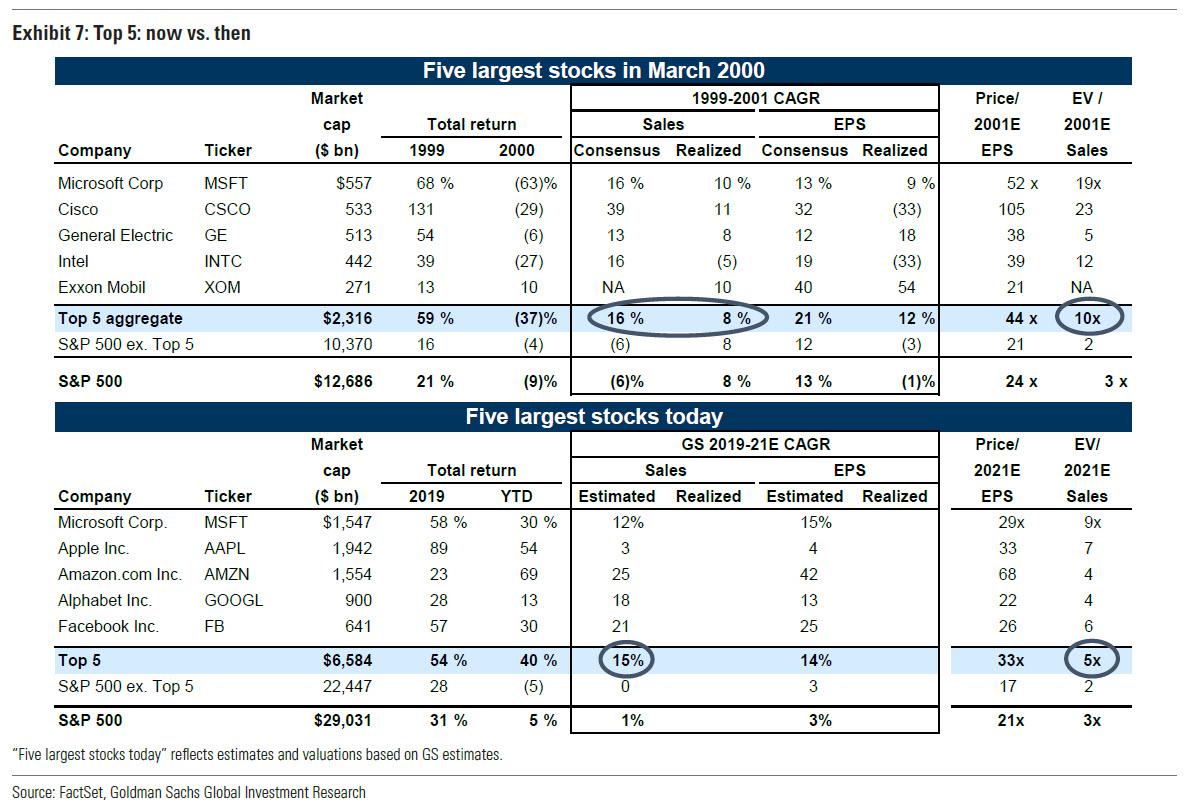

Μια τελευταία ματιά στην ιστορία:

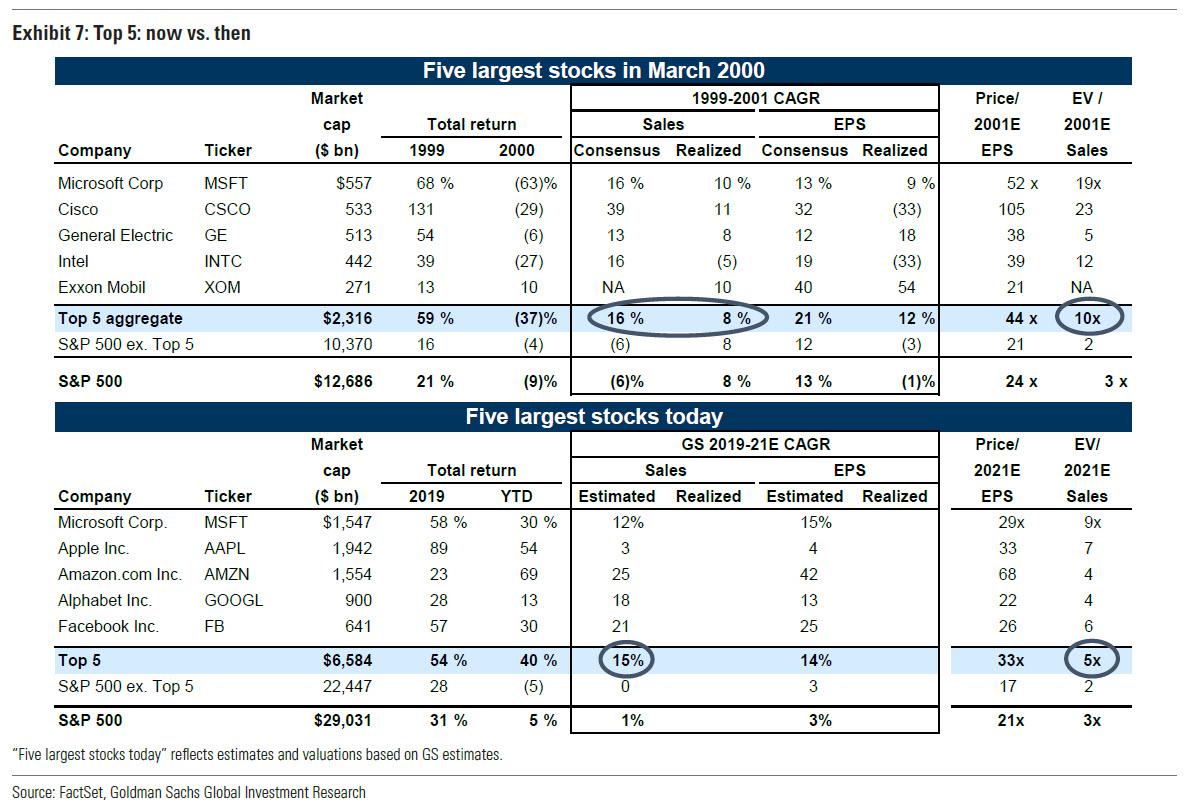

Τον Μάρτιο του 2000, οι πέντε μεγαλύτερες εταιρείες αναμενόταν να παρουσιάσουν τις πωλήσεις τους και αύξηση στα EPS κατά 16% και 21%, αντίστοιχα.

Οι μετοχές διαπραγματεύτηκαν σε τιμή 44x σε σχέση με τo P / E του 2001 και 10x σε σχέση με το EV / Sales.

Ωστόσο, οι πραγματοποιηθείσες πωλήσεις και η αύξηση των EPS ήταν μόλις 8% και 12%, αντίστοιχα.

Σήμερα, οι πέντε κορυφαίες εταιρείες αναμένεται να πραγματοποιήσουν πωλήσεις και EPS 15% και 14%, αντίστοιχα, ενώ θα διαπραγματεύονται σε τιμή 33x σε ό,τι αφορά το P/E το 2021 και 5x αναφορικά με τον δείκτη EV/Sales.

Οι «μελλοντικές πέντε»

Έχοντας περιορίσει τη λίστα των αντικαταστάσεων FAAMG σε 21, η Goldman εφαρμόζει ένα δεύτερο φίλτρο για να μειώσει περαιτέρω το καλάθι, με τον Kostin να γράφει ότι οι περισσότερες από τις μετοχές μπορούν να ταξινομηθούν σε πέντε θεματικές ενότητες, βάσει ενός κανόνα δέκα μετοχών, οι οποίες θα γίνονται όλο και πιο σημαντικές:

-Μηχανοργάνωση υγειονομικής περίθαλψης

Η τεχνολογία διαπερνά όλες τις πτυχές της ζωής, ιδίως τη βιομηχανία υγειονομικής περίθαλψης.

Ο κανόνας των δέκα μετοχών αξιοποιήθηκε σε αυτό το θέμα: ABMD, ALGN, DXCM, EW, ISRG.

-Ψηφιακός μετασχηματισμός της επιχείρησης

Η ενσωμάτωση πλατφορμών λογισμικού από επιχειρήσεις εκτός του τομέα της τεχνολογίας βρίσκεται σε εξέλιξη εδώ και χρόνια, αλλά οι αναλυτές μετοχών αναμένουν ότι αυτή η τάση θα επιταχυνθεί.

Ο κανόνας των δέκα μετοχών αξιοποιήθηκε σε αυτό το θέμα:

ADSK, ADBE, ANSS.

-Αυτοματοποίηση ροής εργασιών

Οι εταιρείες χρησιμοποιούν λογισμικό για την αυτοματοποίηση και τη βελτιστοποίηση εργασιών στο χώρο εργασίας.

Ο κανόνας των δέκα μετοχών αξιοποιήθηκε σε αυτό το θέμα:

CRM, ΤΩΡΑ, PAYC.

-Ηλεκτρονικό εμπόριο και ψηφιακές πληρωμές

Ο κορωνοϊός επιτάχυνε τις αλλαγές στο ηλεκτρονικό εμπόριο.

Ο κανόνας των δέκα μετοχών αξιοποιήθηκε σε αυτό το θέμα:

MA, PYPL.

-Βιοεπιστήμες

Οι εταιρείες υγειονομικής περίθαλψης συνεχίζουν να ανακαλύπτουν θεραπείες και θεραπείες για ιατρικές παθήσεις που επηρεάζουν μεγάλο μέρος του πληθυσμού.

Ο κανόνας των δέκα μετοχών αξιοποίησε αυτό το θέμα:

INCY, VRTX.

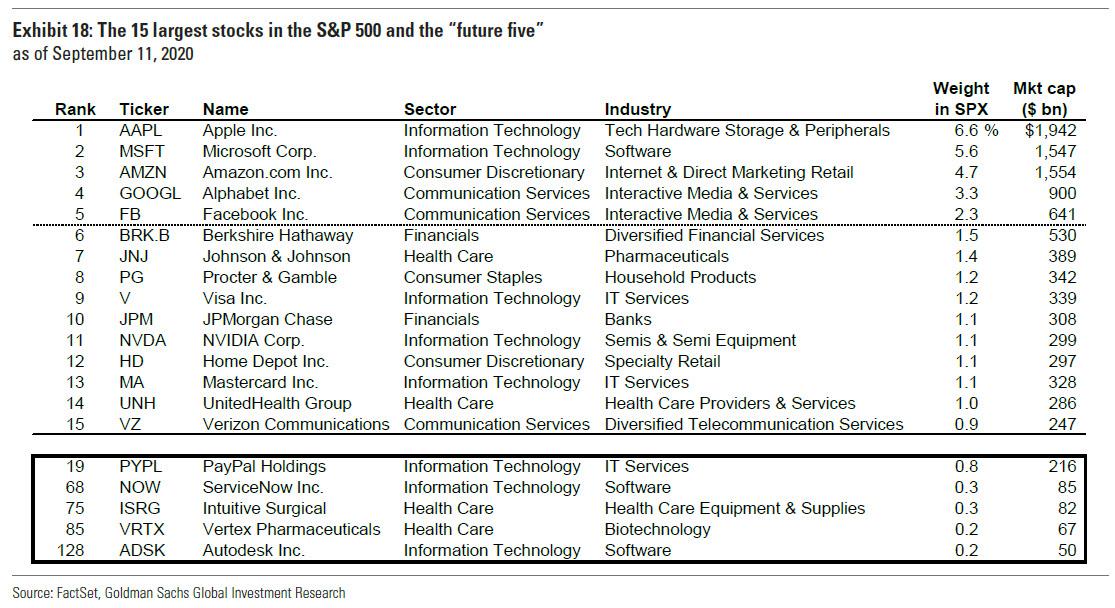

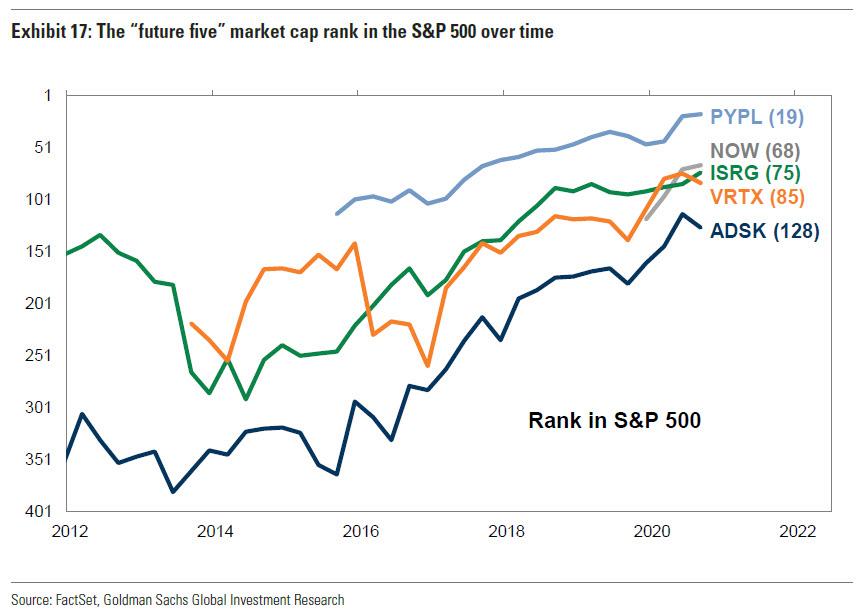

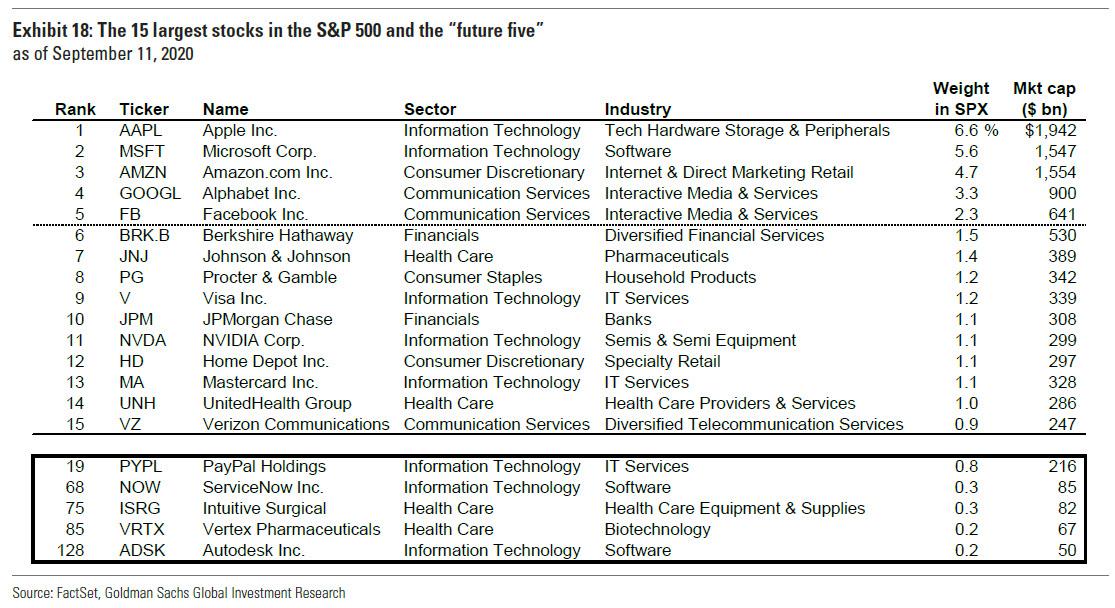

Τέλος, μεταξύ αυτών των πέντε τομέων, η Goldman επισημαίνει τις πιθανές μελλοντικές μετοχές «πέντε» που οι αναλυτές της τράπεζας πιστεύουν ότι ιδιαίτερη δυναμική.

Αυτές είναι οι VRTX, ADSK, PYPL, ISRG, NOW ή VAPIN.

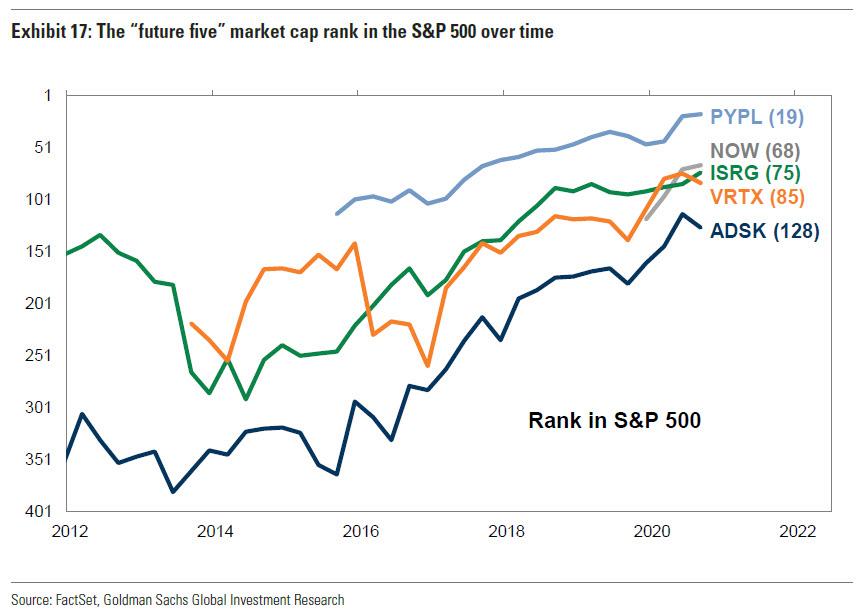

Κατά τη διάρκεια των τελευταίων ετών, αυτά οι μετοχές αυτές ανέβαιναν σταθερά στον δείκτη S&P 500.

Όπως ήταν αναμενόμενο, οι πέντε μελλοντικά κορυφαίες εταιρείες βρίσκονται στη «δεύτερη βαθμίδα» όσον αφορά το μέγεθος, χωρίς να βρίσκονται στο top-15 του S&P 500.

Και οι πέντε μετοχές κατατάσσονται στο top-150 του δείκτη, ενώ μόνο η PYPL είναι στο top-20.

Ενώ οι αναπτυξιακές μετοχές συχνά ανεβαίνουν στην κατάταξη τα τελευταία χρόνια, αρκετές μετοχές βρίσκονται συνεχώς στο top-15 του δείκτη σταθερά και επί πολλά χρόνια.

Μερικά παραδείγματα είναι οι Berkshire Hathaway, Johnson & Johnson και JPMorgan, που κατατάσσονται στις 15 πρώτες θέσεις κάθε μήνα από το 2013.

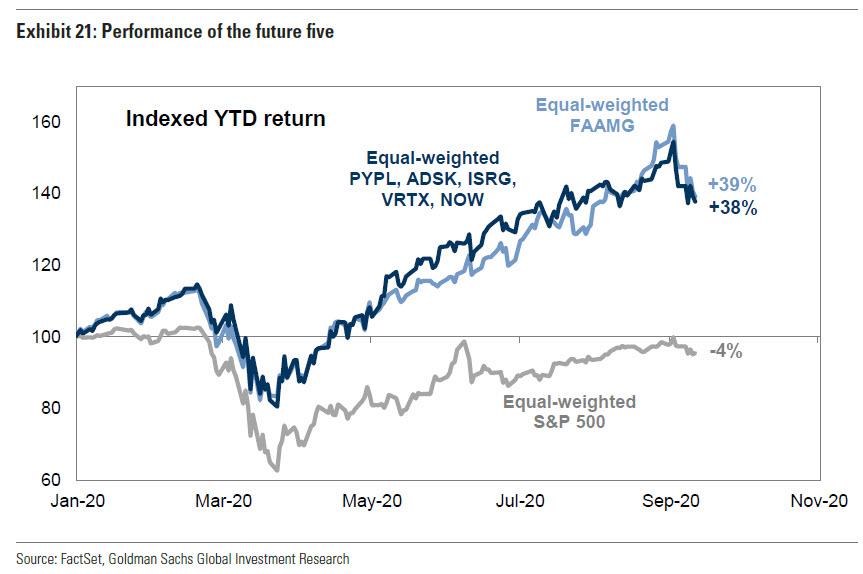

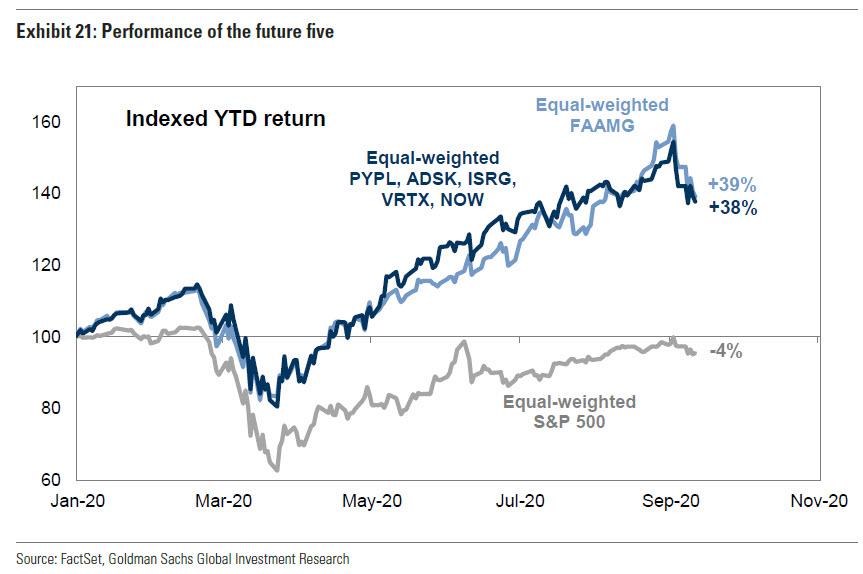

Φαίνεται ότι η αγορά έχει ήδη την αίσθηση ότι οι «μελλοντικές πέντε» θα εμφανιστούν ως ανταγωνιστές των FAAMGs.

Η απόδοση δε των «μελλοντικών πέντε» σε ετήσια βάση ήταν 38%, σε σύγκριση με μια απόδοση 39% για τις FAAMG.

Οι «μελλοντικές πέντε» είχαν επίσης συσχέτιση 0,91 με το FAAMG σε ετήσια, πράγμα που σημαίνει ότι οι διαχειριστές μπορούν να δουν αυτές τις μετοχές ως εναλλακτική λύση.

www.bankingnews.gr

Μέχρι τώρα είναι κοινά αποδεκτό πως ποτέ στην ιστορία των κεφαλαιαγορών δεν έχουν συγκεντρωθεί τόσο πολλά χρήματα σε μόλις πέντε τεχνολογικές μετοχές, τα FAAMGs (Facebook, Amazon, Apple, Microsoft, Google).

Σύμφωνα με την Goldman Sachs, οι πέντε μεγαλύτερες εταιρείες αυτή τη στιγμή συγκεντρώνουν το 23% και το 39% της κεφαλαιοποίησης στους δείκτες S&P 500 και Russell 1000, αντίστοιχα.

Μάλιστα, η Apple ξεπέρασε σε κεφαλαιοποίηση τον δείκτη Russell.

Οι πωλήσεις των προαναφερθεισών εταιρειών προβλέπεται να αναπτυχθούν με ετήσιο ρυθμό 22% από το 2018 έως το 2022 (έναντι 4% για το S&P 500) και το EV/sales να τριπλασιαστεί.

Τούτου λεχθέντος, όπως γράφει ο αναλυτής David Kostin της Goldman Sachs, οι επενδυτές αναζητούν ολοένα και περισσότερο για ταχέως αναπτυσσόμενες εταιρείες πέρα από τις «πέντε» που σχεδόν μονοπωλούν τη συναλλακτική δραστηριότητα.

Όπως σημειώνει ο Kostin, πολλοί διαχειριστές αμοιβαίων κεφαλαίων αντιμετωπίζουν όρια σε ό,τι αφορά το βάρος οποιουδήποτε μεμονωμένου περιουσιακού στοιχείου στο χαρτοφυλάκιό τους (συνήθως περίπου 5% για να χαρακτηριστεί «διαφοροποιημένο»).

Με αρκετές μετοχές να υπερβαίνουν το όριο του 5% σε δείκτες αναφοράς, οι πιθανές λύσεις για τους διαχειριστές κεφαλαίων που αντιμετωπίζουν αυτά τα όρια περιλαμβάνουν είτε την επαναταξινόμηση ή τη χρήση υποκατάστατων βάσει παραγόντων ή απόδοσης.

Λοιπόν, τι επιλογές έχουν οι επενδυτές που πρέπει να διαφοροποιήσουν τα χαρτοφυλάκιά τους;

Υπάρχει απάντηση, ωστόσο πρώτα ας αναφέρουμε πώς φτάσαμε έως εδώ.

Σύμφωνα με την Goldman Sachs, η Apple σήμερα είναι η μεγαλύτερη εταιρεία στον δείκτη, με κεφαλαιοποίηση περίπου 2 τρισεκατομμυρίων δολαρίων.

Η Apple γνώρισε μεγάλη ανάπτυξη στα τέλη της δεκαετίας του 2000 - από την 93η θέση στον S&P 500 στις αρχές του 2005 έφτασε στην 11η το 2008, μετά την παρουσίαση του iPhone το 2007.

Η μετοχή παραμένει κυρίαρχη από το 2010.

Η Amazon ακολούθησε παρόμοια πορεία.

Tο 2005 καταλάμβανε την 137η θέση, ωστόσο το 2020 είναι η τρίτη μεγαλύτερη εταιρεία στη Wall Street.

Η Facebook και η Google γνώρισαν μεγάλη ανάπτυξη την προηγούμενη δεκαετία, αυξάνοντας συνεχώς τις πωλήσεις τους.

Αντίθετα, η Microsoft, η δεύτερη μεγαλύτερη εταιρεία στο αμερικανικό χρηματιστήριο, κυριαρχεί κάθε χρόνο από το 1995.

Φυσικά, η διατήρηση της ηγεσίας της αγοράς είναι ένα δύσκολο έργο.

Όπως σημειώνει η Goldman Sachs, «η ηγεσία στον δείκτη είναι δύσκολο να διατηρηθεί», προσθέτοντας η κορυφή δεν μπορεί να είναι αμετάβλητη.

Οι επιχειρήσεις με χαμηλή απόδοση αντικαθίστανται από νεότερους και ταχύτερα αναπτυσσόμενους οργανισμούς.

Μια αναδρομή αρκεί για του λόγου το αληθές.

Κατά τη διάρκεια της τεχνολογικής φούσκας το 2000, οι πέντε μεγαλύτερες εταιρείες αποτελούσαν το 18% του S&P 500.

Πέντε χρόνια αργότερα, οι ίδιες εταιρείες αντιπροσώπευαν το 12% της αγοράς και μόλις το 8% είκοσι χρόνια αργότερα.

Αντίθετα, πριν από 20 χρόνια οι σημερινοί πέντε ηγέτες της αγοράς αντιπροσώπευαν μόλις το 3% του S&P 500, έναντι 23% σήμερα.

Μόνο μία από τις πέντε μεγαλύτερες εταιρείες το 2000 παραμένει στην τρέχουσα λίστα (Microsoft), ενώ η πέμπτη μεγαλύτερη σήμερα (Facebook) δεν ήταν καν εισηγμένη στον δείκτη πριν από οκτώ χρόνια.

Καθώς όμως οι επιχειρήσεις γίνονται μεγαλύτερες, οι απειλές πολλαπλασιάζονται.

Το αμερικανικό υπουργείο Δικαιοσύνης και η Ομοσπονδιακή Επιτροπή Εμπορίου διερευνούν τις AMZN, AAPL, GOOGL και FB.

Οι νεοεισερχόμενοι στην αγορά αποτελούν επίσης κίνδυνο για τους ηγέτες.

Κατά μέσο όρο, το 5% των «συστατικών» του δείκτη S&P 500 «ανακυκλώνεται» κάθε χρόνο.

Τέλος, όπως στην περίπτωση της XOM και της Ενέργειας, οι βιομηχανίες ενδέχεται να μην ευνοούν τους επενδυτές.

Μια τελευταία ματιά στην ιστορία:

Τον Μάρτιο του 2000, οι πέντε μεγαλύτερες εταιρείες αναμενόταν να παρουσιάσουν τις πωλήσεις τους και αύξηση στα EPS κατά 16% και 21%, αντίστοιχα.

Οι μετοχές διαπραγματεύτηκαν σε τιμή 44x σε σχέση με τo P / E του 2001 και 10x σε σχέση με το EV / Sales.

Ωστόσο, οι πραγματοποιηθείσες πωλήσεις και η αύξηση των EPS ήταν μόλις 8% και 12%, αντίστοιχα.

Σήμερα, οι πέντε κορυφαίες εταιρείες αναμένεται να πραγματοποιήσουν πωλήσεις και EPS 15% και 14%, αντίστοιχα, ενώ θα διαπραγματεύονται σε τιμή 33x σε ό,τι αφορά το P/E το 2021 και 5x αναφορικά με τον δείκτη EV/Sales.

Οι «μελλοντικές πέντε»

Έχοντας περιορίσει τη λίστα των αντικαταστάσεων FAAMG σε 21, η Goldman εφαρμόζει ένα δεύτερο φίλτρο για να μειώσει περαιτέρω το καλάθι, με τον Kostin να γράφει ότι οι περισσότερες από τις μετοχές μπορούν να ταξινομηθούν σε πέντε θεματικές ενότητες, βάσει ενός κανόνα δέκα μετοχών, οι οποίες θα γίνονται όλο και πιο σημαντικές:

-Μηχανοργάνωση υγειονομικής περίθαλψης

Η τεχνολογία διαπερνά όλες τις πτυχές της ζωής, ιδίως τη βιομηχανία υγειονομικής περίθαλψης.

Ο κανόνας των δέκα μετοχών αξιοποιήθηκε σε αυτό το θέμα: ABMD, ALGN, DXCM, EW, ISRG.

-Ψηφιακός μετασχηματισμός της επιχείρησης

Η ενσωμάτωση πλατφορμών λογισμικού από επιχειρήσεις εκτός του τομέα της τεχνολογίας βρίσκεται σε εξέλιξη εδώ και χρόνια, αλλά οι αναλυτές μετοχών αναμένουν ότι αυτή η τάση θα επιταχυνθεί.

Ο κανόνας των δέκα μετοχών αξιοποιήθηκε σε αυτό το θέμα:

ADSK, ADBE, ANSS.

-Αυτοματοποίηση ροής εργασιών

Οι εταιρείες χρησιμοποιούν λογισμικό για την αυτοματοποίηση και τη βελτιστοποίηση εργασιών στο χώρο εργασίας.

Ο κανόνας των δέκα μετοχών αξιοποιήθηκε σε αυτό το θέμα:

CRM, ΤΩΡΑ, PAYC.

-Ηλεκτρονικό εμπόριο και ψηφιακές πληρωμές

Ο κορωνοϊός επιτάχυνε τις αλλαγές στο ηλεκτρονικό εμπόριο.

Ο κανόνας των δέκα μετοχών αξιοποιήθηκε σε αυτό το θέμα:

MA, PYPL.

-Βιοεπιστήμες

Οι εταιρείες υγειονομικής περίθαλψης συνεχίζουν να ανακαλύπτουν θεραπείες και θεραπείες για ιατρικές παθήσεις που επηρεάζουν μεγάλο μέρος του πληθυσμού.

Ο κανόνας των δέκα μετοχών αξιοποίησε αυτό το θέμα:

INCY, VRTX.

Τέλος, μεταξύ αυτών των πέντε τομέων, η Goldman επισημαίνει τις πιθανές μελλοντικές μετοχές «πέντε» που οι αναλυτές της τράπεζας πιστεύουν ότι ιδιαίτερη δυναμική.

Αυτές είναι οι VRTX, ADSK, PYPL, ISRG, NOW ή VAPIN.

Κατά τη διάρκεια των τελευταίων ετών, αυτά οι μετοχές αυτές ανέβαιναν σταθερά στον δείκτη S&P 500.

Όπως ήταν αναμενόμενο, οι πέντε μελλοντικά κορυφαίες εταιρείες βρίσκονται στη «δεύτερη βαθμίδα» όσον αφορά το μέγεθος, χωρίς να βρίσκονται στο top-15 του S&P 500.

Και οι πέντε μετοχές κατατάσσονται στο top-150 του δείκτη, ενώ μόνο η PYPL είναι στο top-20.

Ενώ οι αναπτυξιακές μετοχές συχνά ανεβαίνουν στην κατάταξη τα τελευταία χρόνια, αρκετές μετοχές βρίσκονται συνεχώς στο top-15 του δείκτη σταθερά και επί πολλά χρόνια.

Μερικά παραδείγματα είναι οι Berkshire Hathaway, Johnson & Johnson και JPMorgan, που κατατάσσονται στις 15 πρώτες θέσεις κάθε μήνα από το 2013.

Φαίνεται ότι η αγορά έχει ήδη την αίσθηση ότι οι «μελλοντικές πέντε» θα εμφανιστούν ως ανταγωνιστές των FAAMGs.

Η απόδοση δε των «μελλοντικών πέντε» σε ετήσια βάση ήταν 38%, σε σύγκριση με μια απόδοση 39% για τις FAAMG.

Οι «μελλοντικές πέντε» είχαν επίσης συσχέτιση 0,91 με το FAAMG σε ετήσια, πράγμα που σημαίνει ότι οι διαχειριστές μπορούν να δουν αυτές τις μετοχές ως εναλλακτική λύση.

www.bankingnews.gr

Σχόλια αναγνωστών