Νέο καμπανάκι για τις αγορές μετοχών κρούει η αμερικανική τράπεζα Morgan Stanley

Νέο καμπανάκι για τις αγορές μετοχών κρούει η αμερικανική τράπεζα Morgan Stanley, επικαλούμενη μία σειρά από ενδείξεις που θέλουν το ράλι να φθάνει οριστικά στο τέλος του και να ακολουθεί μία ισχυρή διόρθωση.

Τον Μάρτιο, αμέσως μετά την εθνικοποίηση της αγοράς ομολόγων από την Fed, οι αναλυτές της Morgan Stanley αναδείχθηκαν γρήγορα ως οι πλέον ένθερμοι θιασώτες των επενδύσεων που ενέχουν κίνδυνο, όπως οι μετοχές.

Μάλιστα, προέβλεψαν -σωστά- ότι οι μετοχές θα ανέλθουν σε επίπεδα ρεκόρ χάρη στη νομισματική πολιτική και τα δημοσιονομικά πακέτα στήριξης.

Ωστόσο, από ό,τι φαίνεται, το πάρτι τελείωσε.

Σύμφωνα με τη Morgan Stanley, τις τελευταίες εβδομάδες, η αμερικανική χρηματαγορά βιώνει τη μεγαλύτερη διόρθωσή της από τότε που άρχισε η νέα bull market.

Σημειώνεται πως η αμερικανική τράπεζα εξακολουθεί να θεωρεί πως η bull market θα συνεχιστεί για λίγο χρονικό διάστημα ακόμη - αν και με βραδύτερο ρυθμό.

Σε κάθε περίπτωση, το δεύτερο σκέλος της διόρθωσης είναι εδώ.

Η Morgan Stanley επισημαίνει, επίσης, ότι η διόρθωση συνέπεσε με την αποτυχία του προγράμματος CARES 2 και του σαφούς μηνύματος εκ μέρους της Fed πως δεν σκοπεύει να χρησιμοποιήσει το εργαλείο του ελέγχου της καμπύλης απόδοσης των ομολόγων, καθώς προτεραιότητά της είναι ο πληθωρισμός.

Η Fed ακολούθησε αυτή την πολιτική απογοητεύοντας όσους ανέμεναν μια bull market στην αγορά ομολόγων, μη παρέχοντας guidance σε ό,τι αφορά το μέλλον της ποσοτικής χαλάρωσης.

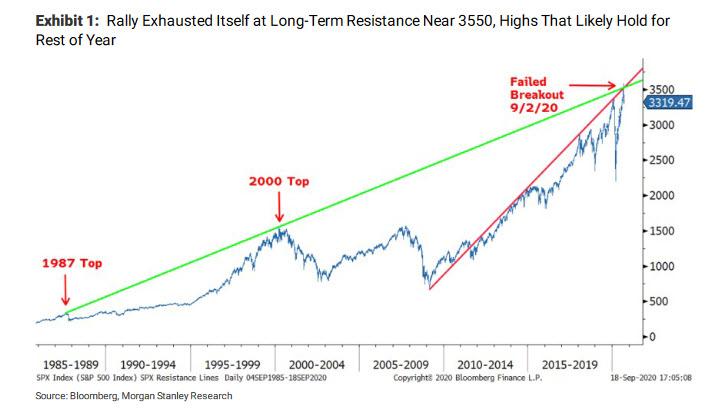

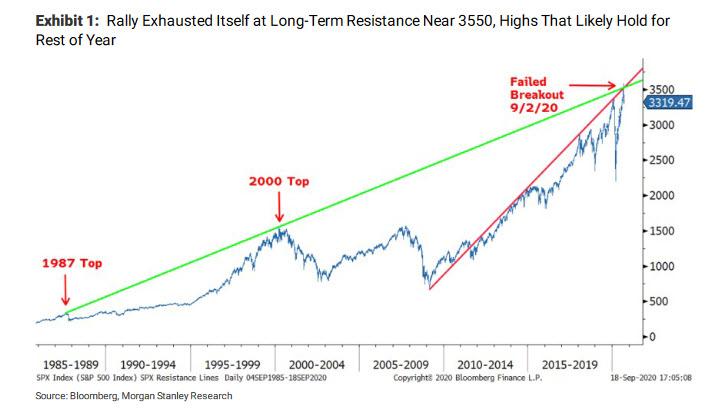

Εστιάζοντας στους λόγους της διόρθωσης, η οποία ξεκίνησε στις 2 Σεπτεμβρίου, όταν οι αγορές μετοχών απέτυχαν να διαπεράσουν μια τρομερή μακροπρόθεσμη αντίσταση, η Morgan Stanley υποστηρίζει ότι όλοι καταλαβαίνουν τα κερδοσκοπικά guidances:

Από τους μικροεπενδυτές μέχρι τους θεσμικούς.

Οι κερδοσκόποι, φυσικά, συνωστίζονταν σε αυτές τις μετοχές.

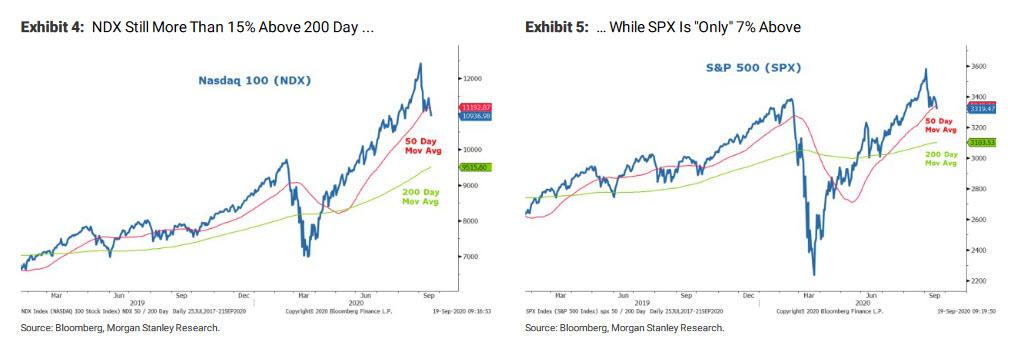

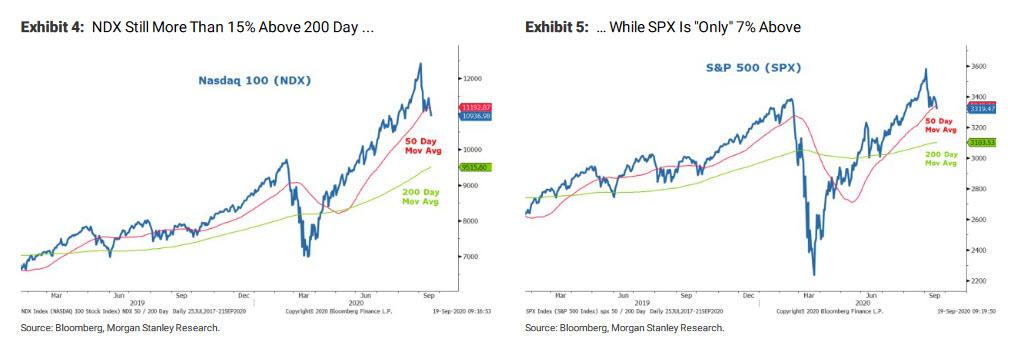

Από τεχνικής άποψης, η διόρθωση αφορά κυρίως τον Nasdaq.

Μάλιστα, σύμφωνα με τη Morgan Stanley, η πτώση έχει τις ρίζες της τον Ιούλιο.

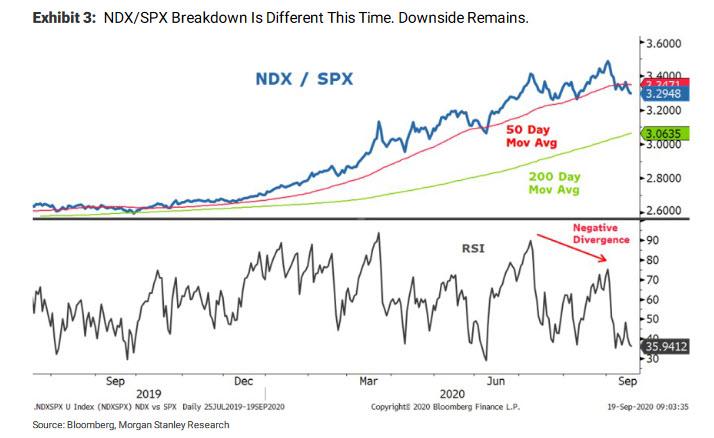

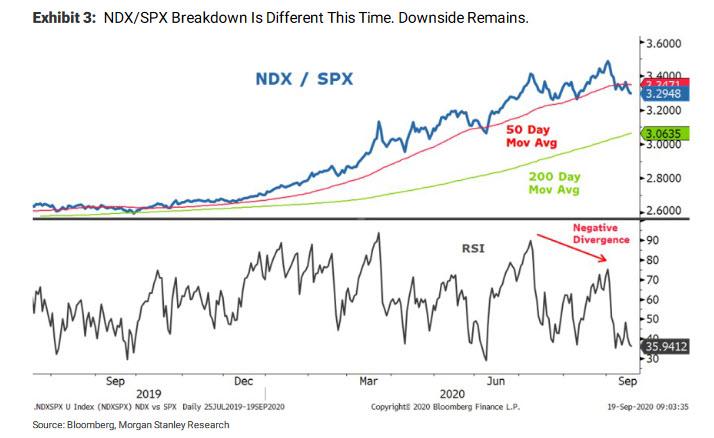

Στην πραγματικότητα, ο λόγος NDX / SPX «έσπασε» τον Ιούλιο, κατά τη διάρκεια της bull market, καθώς οι επενδυτές «πούλησαν στην είδηση», βάσει της οποίας το χρηματιστήριο θα γνώριζε νέα ύψη.

Ωστόσο, η αναλογία ανέκαμψε γρήγορα εν σχέσει με τον κινούμενο μέσο όρο των 50 ημερών.

Στη συνέχεια σημειώθηκαν νέα υψηλά, μέχρι που φτάσαμε τον Αύγουστο σε αυτό που μπορεί να περιγραφεί ως «εκπληκτική κορυφή».

Πίσω στο παρόν, ο ίδιος αριθμοδείκτης καταρρέει, αν και με τρόπο διαφορετικό από ό,τι στο παρελθόν.

Η ίδια λογική υπάρχει και στην κίνηση του σύνθετου τεχνολογικού δείκτη Nasdaq, καθώς και οι δύο δείκτες επεκτάθηκαν υπερβολικά τον Αύγουστο.

Τούτου λεχθέντος, η ομάδα αναλυτών της αμερικανικής τράπεζας σημειώνει ότι οι μειώσεις γίνονται πιο ομαλές, καθώς η μεταβλητότητα δεν είναι τόσο μεγάλη:

Ο συντελεστής 5 ημερών για τα QQQs μειώθηκε στο 27% αυτή την εβδομάδα, από 56% στις 9 Σεπτεμβρίου.

Ωστόσο, η κερδοσκοπία είναι αχαλίνωτη σε ορισμένους τομείς, όπως μαρτυρείται από την πρώτη ημέρα των τεχνολογικών IPOs και άλλων «κερδοσκοπικών μετοχών».

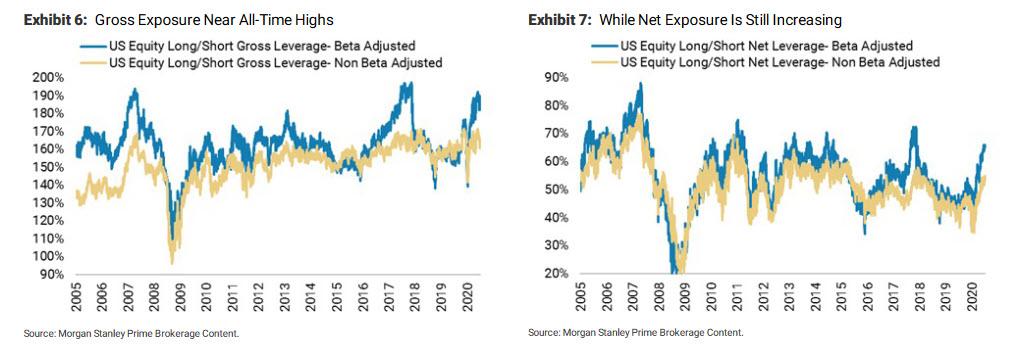

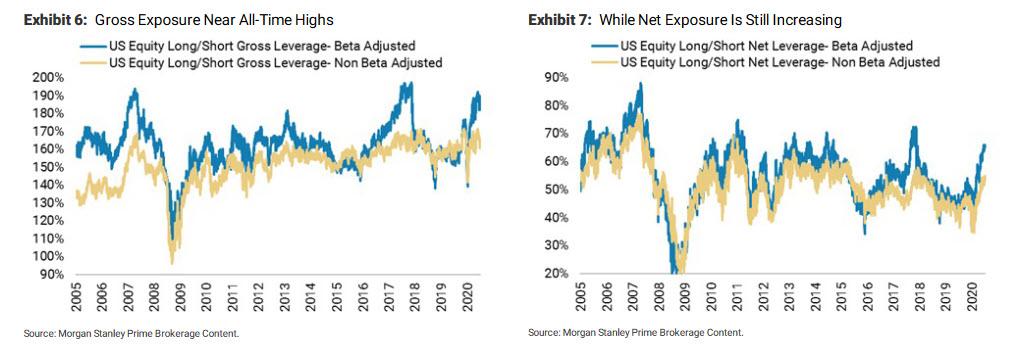

Πέρα από τους μικρομετόχους, η θεσμική έκθεση παραμένει επίσης εξαιρετικά υψηλή.

Σύμφωνα με την Prime Brokerage Team της Morgan Stanley, τόσο η καθαρή όσο και η μεικτή έκθεση είναι κοντά στο κορυφαίο δεκαδικό της τελευταίας δεκαετίας.

Όταν, μάλιστα, προσαρμόζεται στο beta, είναι ακόμα υψηλότερη.

Αναλυτικά, η Morgan Stanley θεωρεί ότι τα hedge funds εξακολουθούν να προτιμούν τοποθετήσεις βάσει του αριθμοδείκτη τεχνολογία / ανάπτυξη, γεγονός που εξηγεί τη σχετικά ισχυρή απόδοση πολλών εξ αυτών σε ετήσια βάση (S&P 500 + 4% τον χρόνο και Nasdaq 100 + 26%).

Αυτός είναι και ο λόγος που η πτώση στον Nasdaq θα αποδειχθεί ιδιαίτερα οδυνηρή.

www.bankingnews.gr

Τον Μάρτιο, αμέσως μετά την εθνικοποίηση της αγοράς ομολόγων από την Fed, οι αναλυτές της Morgan Stanley αναδείχθηκαν γρήγορα ως οι πλέον ένθερμοι θιασώτες των επενδύσεων που ενέχουν κίνδυνο, όπως οι μετοχές.

Μάλιστα, προέβλεψαν -σωστά- ότι οι μετοχές θα ανέλθουν σε επίπεδα ρεκόρ χάρη στη νομισματική πολιτική και τα δημοσιονομικά πακέτα στήριξης.

Ωστόσο, από ό,τι φαίνεται, το πάρτι τελείωσε.

Σύμφωνα με τη Morgan Stanley, τις τελευταίες εβδομάδες, η αμερικανική χρηματαγορά βιώνει τη μεγαλύτερη διόρθωσή της από τότε που άρχισε η νέα bull market.

Σημειώνεται πως η αμερικανική τράπεζα εξακολουθεί να θεωρεί πως η bull market θα συνεχιστεί για λίγο χρονικό διάστημα ακόμη - αν και με βραδύτερο ρυθμό.

Σε κάθε περίπτωση, το δεύτερο σκέλος της διόρθωσης είναι εδώ.

Η Morgan Stanley επισημαίνει, επίσης, ότι η διόρθωση συνέπεσε με την αποτυχία του προγράμματος CARES 2 και του σαφούς μηνύματος εκ μέρους της Fed πως δεν σκοπεύει να χρησιμοποιήσει το εργαλείο του ελέγχου της καμπύλης απόδοσης των ομολόγων, καθώς προτεραιότητά της είναι ο πληθωρισμός.

Η Fed ακολούθησε αυτή την πολιτική απογοητεύοντας όσους ανέμεναν μια bull market στην αγορά ομολόγων, μη παρέχοντας guidance σε ό,τι αφορά το μέλλον της ποσοτικής χαλάρωσης.

Εστιάζοντας στους λόγους της διόρθωσης, η οποία ξεκίνησε στις 2 Σεπτεμβρίου, όταν οι αγορές μετοχών απέτυχαν να διαπεράσουν μια τρομερή μακροπρόθεσμη αντίσταση, η Morgan Stanley υποστηρίζει ότι όλοι καταλαβαίνουν τα κερδοσκοπικά guidances:

Από τους μικροεπενδυτές μέχρι τους θεσμικούς.

Οι κερδοσκόποι, φυσικά, συνωστίζονταν σε αυτές τις μετοχές.

Από τεχνικής άποψης, η διόρθωση αφορά κυρίως τον Nasdaq.

Μάλιστα, σύμφωνα με τη Morgan Stanley, η πτώση έχει τις ρίζες της τον Ιούλιο.

Στην πραγματικότητα, ο λόγος NDX / SPX «έσπασε» τον Ιούλιο, κατά τη διάρκεια της bull market, καθώς οι επενδυτές «πούλησαν στην είδηση», βάσει της οποίας το χρηματιστήριο θα γνώριζε νέα ύψη.

Ωστόσο, η αναλογία ανέκαμψε γρήγορα εν σχέσει με τον κινούμενο μέσο όρο των 50 ημερών.

Στη συνέχεια σημειώθηκαν νέα υψηλά, μέχρι που φτάσαμε τον Αύγουστο σε αυτό που μπορεί να περιγραφεί ως «εκπληκτική κορυφή».

Πίσω στο παρόν, ο ίδιος αριθμοδείκτης καταρρέει, αν και με τρόπο διαφορετικό από ό,τι στο παρελθόν.

Η ίδια λογική υπάρχει και στην κίνηση του σύνθετου τεχνολογικού δείκτη Nasdaq, καθώς και οι δύο δείκτες επεκτάθηκαν υπερβολικά τον Αύγουστο.

Τούτου λεχθέντος, η ομάδα αναλυτών της αμερικανικής τράπεζας σημειώνει ότι οι μειώσεις γίνονται πιο ομαλές, καθώς η μεταβλητότητα δεν είναι τόσο μεγάλη:

Ο συντελεστής 5 ημερών για τα QQQs μειώθηκε στο 27% αυτή την εβδομάδα, από 56% στις 9 Σεπτεμβρίου.

Ωστόσο, η κερδοσκοπία είναι αχαλίνωτη σε ορισμένους τομείς, όπως μαρτυρείται από την πρώτη ημέρα των τεχνολογικών IPOs και άλλων «κερδοσκοπικών μετοχών».

Πέρα από τους μικρομετόχους, η θεσμική έκθεση παραμένει επίσης εξαιρετικά υψηλή.

Σύμφωνα με την Prime Brokerage Team της Morgan Stanley, τόσο η καθαρή όσο και η μεικτή έκθεση είναι κοντά στο κορυφαίο δεκαδικό της τελευταίας δεκαετίας.

Όταν, μάλιστα, προσαρμόζεται στο beta, είναι ακόμα υψηλότερη.

Αναλυτικά, η Morgan Stanley θεωρεί ότι τα hedge funds εξακολουθούν να προτιμούν τοποθετήσεις βάσει του αριθμοδείκτη τεχνολογία / ανάπτυξη, γεγονός που εξηγεί τη σχετικά ισχυρή απόδοση πολλών εξ αυτών σε ετήσια βάση (S&P 500 + 4% τον χρόνο και Nasdaq 100 + 26%).

Αυτός είναι και ο λόγος που η πτώση στον Nasdaq θα αποδειχθεί ιδιαίτερα οδυνηρή.

www.bankingnews.gr

Σχόλια αναγνωστών