Η Dohmen Capital Research εξετάζει την πορεία του δείκτη VALUG, ο οποίος αντικατοπτρίζει την πορεία 1.600 μετοχών…

Τo ράλι που σημειώθηκε στις τεχνολογικές μετοχές οι οποίες τυγχάνουν διαπραγμάτευσης στη Wall Street έχει πια λάβει τέλος, σύμφωνα με την Dohmen Capital Research, που προσθέτει:

ενώ οι ανοδικές τάσεις σε λίγες μετοχές υψηλού προφίλ δίνουν την εντύπωση ότι η ευρύτερη αγορά είναι ισχυρή και βαίνει προς νέα υψηλά, ωστόσο έρχεται μεγάλη πτώση στις αγορές.

Παρότι κάποιοι αναλυτές θεωρούν τη νέα άνοδο στο χρηματιστήριο bull market, η επενδυτική εταιρεία θεωρεί πως βρισκόμαστε εν μέσω μιας bear market.

Μετά το sell-off της 2ας Σεπτεμβρίου, οι κύριοι δείκτες βρίσκονται πολύ κοντά στην περιοχή διόρθωσης.

Ο σύνθετος τεχνολογικός δείκτης NASDAQ, ο οποίος έλαβε ώθηση χάρη στους μικροεπενδυτές και μεγάλα hedge funds που επέλεξαν να τοποθετηθούν στις κορυφαίες τεχνολογικές εταιρείες των ΗΠΑ (Facebook, Amazon, Netflix, Google, Microsoft, Apple) έχει πλέον υποχωρήσει σχεδόν 12% τις τελευταίες τρεις εβδομάδες.

Ιστορικά, αυτό που πηγαίνει προς τα πάνω τείνει να οδηγεί, κάποια στιγμή, και προς τα κάτω.

Αυτό πρέπει να αποτελεί βασική αρχή για κάθε επενδυτή.

Κάπως έτσι, η αγορά βρίσκεται υπό διανομή για σχεδόν 2,5 μήνες, ενώ οι ανοδικές τάσεις σε λίγες μετοχές υψηλού προφίλ δίνουν την εντύπωση ότι η ευρύτερη αγορά είναι ισχυρή και βαίνει προς νέα υψηλά.

Κατά την άποψη των αναλυτών της Dohmen Capital Research, αυτό αποτελεί μια μεγάλη «απάτη» που παρατηρείται πάντα πριν από μεγάλες πτώσεις.

Οι δημοφιλείς δείκτες DJI, S&P 500 και NASDAQ «έτρεξαν» προς νέα υψηλά, μετά τη διόρθωση στις 2 Σεπτεμβρίου.

Ωστόσο, οι έμπειροι επενδυτές γνωρίζουν ότι οι ευρέως διαδεδομένοι δείκτες συχνά δίνουν μια παραμορφωμένη εικόνα της πραγματικότητας.

Η Dohmen Capital Research εξετάζει την πορεία του δείκτη VALUG, ο οποίος αντικατοπτρίζει την πορεία 1.600 μετοχών.

Ο δείκτης VALUG, στην πραγματικότητα, έπιασε κορυφή του πριν από δύο μήνες, στις 8 Ιουνίου, κάτι το οποίο ονομάσαμε «εσωτερική κορυφή» της αγοράς.

Τους τελευταίους μήνες, η Dohmen Capital Research έχει επισημάνει τις αποκλίσεις μεταξύ του δείκτη S&P 500, ο οποίος εξαρτάται από 5 μετοχές, και τον δείκτη VALUG.

Όπως μπορείτε να δείτε στο παρακάτω διάγραμμα, ο VALUG και ο S&P έφτασαν στις αντίστοιχες κορυφές στις 8 Ιουνίου, ωστόσο μόνο ο S&P 500 έφτασε σε ένα νέο υψηλό.

Στον αντίποδα, ο VALUG απέτυχε να το κάνει.

Αντ 'αυτού παρουσίασε μια σειρά χαμηλότερων αποδόσεων.

Οι αποκλίσεις αυτές δείχνουν ότι το τρέχον ράλι είναι σε τελικό στάδιο.

Όπως αναμενόμασταν, ένα μεγάλο sell-off ξέσπασε αυτόν τον μήνα, που έχει πλέον «σβήσει» όλα τα κέρδη του Αυγούστου από τους σημαντικούς δείκτες.

Σε ό,τι αφορά τον δείκτη που συμπαρέσυρε τους υπολοίπους, σύμφωνα με το παρακάτω γράφημα των ημερήσιων «κηροπηγίων», η γραμμή προώθησης/πτώσης του Nasdaq, που αντικατοπτρίζει μια σειρά από μετοχές που τείνουν να αυξάνονται έναντι όσων σημειώνουν πτώση, η σχηματισθείσα μπλε γραμμή τα λέει όλα:

Όπως μπορείτε να δείτε παραπάνω, από την εσωτερική κορυφή στις 8 Ιουνίου, η γραμμή Advance / Decline (μπλε γραμμή) και ο δείκτης NASDAQ έχουν σχηματίσει ένα μοτίβο «X», με τις εσωτερικές συναλλαγές να επιδεινώνονται σταθερά ακόμη και όταν ο δείκτης φτάνει σε νέα υψηλά.

Στις 7 Σεπτεμβρίου, η επενδυτική εταιρεία εξήγησε τι συνέβη με τη SoftBank, η οποία προκάλεσε τη μεγαλύτερη «γάμμα συμπίεση» στην ιστορία.

Η SoftBank είχε τοποθετήσει τεράστια ποσά σε τεχνολογικές μετοχές, δημιουργώντας μια άνευ προηγουμένου φρενίτιδα στην αγορά των call options.

Μόνο τον Αύγουστο, η μετοχή της Tesla σημείωσε άνοδο 74%, καθώς οι όγκοι συναλλαγών στα stock option μεμονωμένων μετοχών αυξήθηκαν σε ιστορικά επίπεδα.

Οι μικροεπενδυτές μπήκαν στην αγορά των stock option, για να μην «χάσουν» την όποια ευκαιρία.

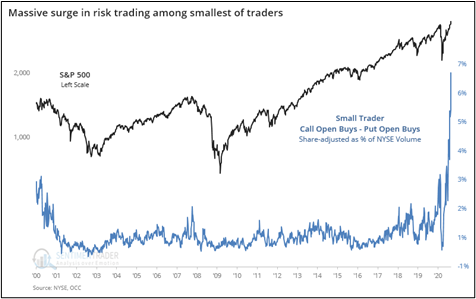

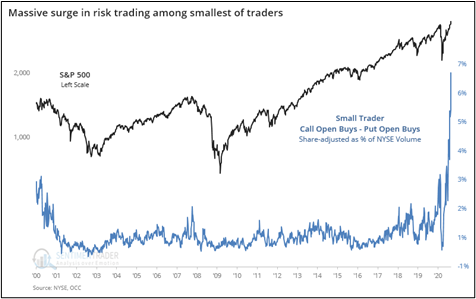

Το ακόλουθο γράφημα δείχνει πόσο επικίνδυνα είχαν γίνει τα «στοιχήματα» των μικροεπενδυτών.

Η μπλε γραμμή σταθμίζει την αγορά call (bullish στοιχήματα) έναντι της αγοράς put (bearish στοιχήματα), ως ποσοστό του όγκου στο NYSE (γράφημα μέσω SentimenTrader):

H Dohmen Capital Research θεωρούσε ότι η Παρασκευή 18 Σεπτεμβρίου θα ήταν μια κρίσιμη ημέρα για τους traders.

Αυτή ήταν η quadruple witching day, ημέρα λήξης τεράστιου αριθμού συμβάσεων call options.

Πολλοί μικροεπενδυτές… αγόρασαν call options που λήγουν αυτήν την εβδομάδα σε τεράστιες ποσότητες.

Είναι σαν να παίζεις Ρωσική Ρουλέτα με ένα πλήρως γεμισμένο όπλο.

www.bankingnews.gr

ενώ οι ανοδικές τάσεις σε λίγες μετοχές υψηλού προφίλ δίνουν την εντύπωση ότι η ευρύτερη αγορά είναι ισχυρή και βαίνει προς νέα υψηλά, ωστόσο έρχεται μεγάλη πτώση στις αγορές.

Παρότι κάποιοι αναλυτές θεωρούν τη νέα άνοδο στο χρηματιστήριο bull market, η επενδυτική εταιρεία θεωρεί πως βρισκόμαστε εν μέσω μιας bear market.

Μετά το sell-off της 2ας Σεπτεμβρίου, οι κύριοι δείκτες βρίσκονται πολύ κοντά στην περιοχή διόρθωσης.

Ο σύνθετος τεχνολογικός δείκτης NASDAQ, ο οποίος έλαβε ώθηση χάρη στους μικροεπενδυτές και μεγάλα hedge funds που επέλεξαν να τοποθετηθούν στις κορυφαίες τεχνολογικές εταιρείες των ΗΠΑ (Facebook, Amazon, Netflix, Google, Microsoft, Apple) έχει πλέον υποχωρήσει σχεδόν 12% τις τελευταίες τρεις εβδομάδες.

Ιστορικά, αυτό που πηγαίνει προς τα πάνω τείνει να οδηγεί, κάποια στιγμή, και προς τα κάτω.

Αυτό πρέπει να αποτελεί βασική αρχή για κάθε επενδυτή.

Κάπως έτσι, η αγορά βρίσκεται υπό διανομή για σχεδόν 2,5 μήνες, ενώ οι ανοδικές τάσεις σε λίγες μετοχές υψηλού προφίλ δίνουν την εντύπωση ότι η ευρύτερη αγορά είναι ισχυρή και βαίνει προς νέα υψηλά.

Κατά την άποψη των αναλυτών της Dohmen Capital Research, αυτό αποτελεί μια μεγάλη «απάτη» που παρατηρείται πάντα πριν από μεγάλες πτώσεις.

Οι δημοφιλείς δείκτες DJI, S&P 500 και NASDAQ «έτρεξαν» προς νέα υψηλά, μετά τη διόρθωση στις 2 Σεπτεμβρίου.

Ωστόσο, οι έμπειροι επενδυτές γνωρίζουν ότι οι ευρέως διαδεδομένοι δείκτες συχνά δίνουν μια παραμορφωμένη εικόνα της πραγματικότητας.

Η Dohmen Capital Research εξετάζει την πορεία του δείκτη VALUG, ο οποίος αντικατοπτρίζει την πορεία 1.600 μετοχών.

Ο δείκτης VALUG, στην πραγματικότητα, έπιασε κορυφή του πριν από δύο μήνες, στις 8 Ιουνίου, κάτι το οποίο ονομάσαμε «εσωτερική κορυφή» της αγοράς.

Τους τελευταίους μήνες, η Dohmen Capital Research έχει επισημάνει τις αποκλίσεις μεταξύ του δείκτη S&P 500, ο οποίος εξαρτάται από 5 μετοχές, και τον δείκτη VALUG.

Όπως μπορείτε να δείτε στο παρακάτω διάγραμμα, ο VALUG και ο S&P έφτασαν στις αντίστοιχες κορυφές στις 8 Ιουνίου, ωστόσο μόνο ο S&P 500 έφτασε σε ένα νέο υψηλό.

Στον αντίποδα, ο VALUG απέτυχε να το κάνει.

Αντ 'αυτού παρουσίασε μια σειρά χαμηλότερων αποδόσεων.

Οι αποκλίσεις αυτές δείχνουν ότι το τρέχον ράλι είναι σε τελικό στάδιο.

Όπως αναμενόμασταν, ένα μεγάλο sell-off ξέσπασε αυτόν τον μήνα, που έχει πλέον «σβήσει» όλα τα κέρδη του Αυγούστου από τους σημαντικούς δείκτες.

Σε ό,τι αφορά τον δείκτη που συμπαρέσυρε τους υπολοίπους, σύμφωνα με το παρακάτω γράφημα των ημερήσιων «κηροπηγίων», η γραμμή προώθησης/πτώσης του Nasdaq, που αντικατοπτρίζει μια σειρά από μετοχές που τείνουν να αυξάνονται έναντι όσων σημειώνουν πτώση, η σχηματισθείσα μπλε γραμμή τα λέει όλα:

Όπως μπορείτε να δείτε παραπάνω, από την εσωτερική κορυφή στις 8 Ιουνίου, η γραμμή Advance / Decline (μπλε γραμμή) και ο δείκτης NASDAQ έχουν σχηματίσει ένα μοτίβο «X», με τις εσωτερικές συναλλαγές να επιδεινώνονται σταθερά ακόμη και όταν ο δείκτης φτάνει σε νέα υψηλά.

Στις 7 Σεπτεμβρίου, η επενδυτική εταιρεία εξήγησε τι συνέβη με τη SoftBank, η οποία προκάλεσε τη μεγαλύτερη «γάμμα συμπίεση» στην ιστορία.

Η SoftBank είχε τοποθετήσει τεράστια ποσά σε τεχνολογικές μετοχές, δημιουργώντας μια άνευ προηγουμένου φρενίτιδα στην αγορά των call options.

Μόνο τον Αύγουστο, η μετοχή της Tesla σημείωσε άνοδο 74%, καθώς οι όγκοι συναλλαγών στα stock option μεμονωμένων μετοχών αυξήθηκαν σε ιστορικά επίπεδα.

Οι μικροεπενδυτές μπήκαν στην αγορά των stock option, για να μην «χάσουν» την όποια ευκαιρία.

Το ακόλουθο γράφημα δείχνει πόσο επικίνδυνα είχαν γίνει τα «στοιχήματα» των μικροεπενδυτών.

Η μπλε γραμμή σταθμίζει την αγορά call (bullish στοιχήματα) έναντι της αγοράς put (bearish στοιχήματα), ως ποσοστό του όγκου στο NYSE (γράφημα μέσω SentimenTrader):

H Dohmen Capital Research θεωρούσε ότι η Παρασκευή 18 Σεπτεμβρίου θα ήταν μια κρίσιμη ημέρα για τους traders.

Αυτή ήταν η quadruple witching day, ημέρα λήξης τεράστιου αριθμού συμβάσεων call options.

Πολλοί μικροεπενδυτές… αγόρασαν call options που λήγουν αυτήν την εβδομάδα σε τεράστιες ποσότητες.

Είναι σαν να παίζεις Ρωσική Ρουλέτα με ένα πλήρως γεμισμένο όπλο.

www.bankingnews.gr

Σχόλια αναγνωστών