Tα assets με την καλύτερη και τη χειρότερη απόδοση το γ’ τρίμηνο επισημαίνει σε ανάλυσή της η Deutsche Bank

Παρά τις κακές επιδόσεις τον Σεπτέμβριο, το γ’ τρίμηνο του 2020 συνολικά ήταν αξιοπρεπές σε ό,τι αφορά τις αποδόσεις των περιουσιακών στοιχείων, σύμφωνα με όσα αναφέρει η γερμανική τράπεζα Deutsche Bank, με το ελληνικό χρηματιστήριο, ωστόσο, να «λάμπει» με την παρουσία του στις τελευταίες θέσεις (βλ. πίνακες).

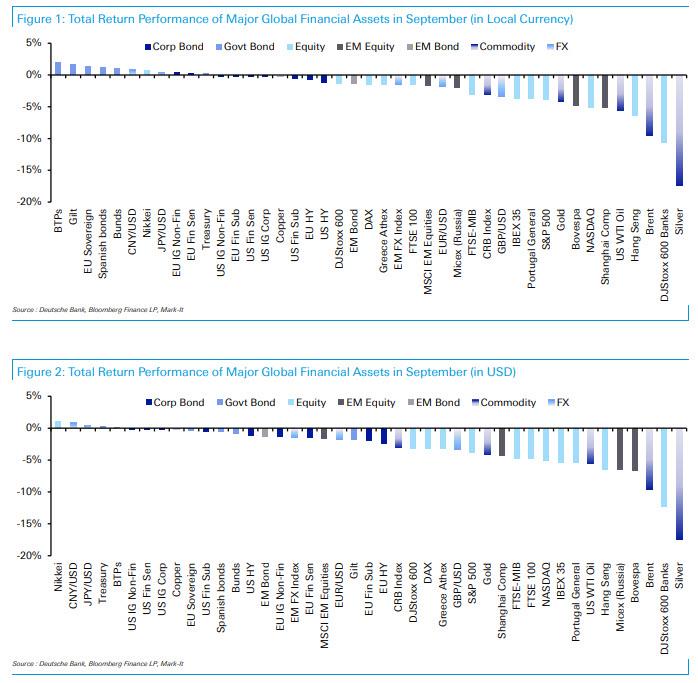

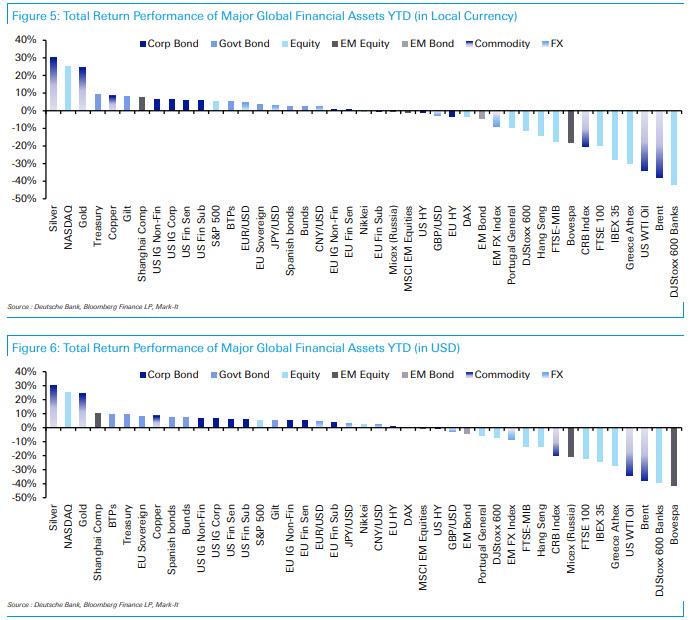

Οι οικονομίες συνέχισαν να ανακάμπτουν μετά τα lockdown, με τα 28 από 38 βασικά μη νομισματικά περιουσιακά στοιχεία να ενισχύονται.

Τα μέταλλα, το γ’ τρίμηνο, είχαν την τιμητική τους - κορυφαία περιουσιακά στοιχεία, χάρη στην απόδοση +27,6% τους τελευταίους 3 μήνες.

Αν μη τι άλλο, η ζήτηση για πολύτιμα μέταλλα ήταν ισχυρή και λόγω της χαλαρής νομισματικής πολιτικής της κεντρικής τράπεζας.

Μάλιστα, σε επίπεδο έτους φαίνεται να καταγράφουν απόδοση + 30,2%.

Τούτου λεχθέντος, αξίζει να σημειωθεί ότι η απόδοση του ασημιού κατά τη διάρκεια του γ’ τριμήνου, παρά την πτώση -17,4% τον μήνα Σεπτέμβριο, που είναι η χειρότερη επίδοση του πολύτιμου μετάλλου σε μηνιαία βάση.

Όσον αφορά την αγορά συναλλάγματος, η πιο αξιοσημείωτη «ιστορία» του γ’ τριμήνου ήταν η ανατίμηση του ευρώ, που ενισχύθηκε + 4,3% έναντι του δολαρίου - η καλύτερη απόδοση του νομίσματος από το β’ τρίμηνο του 2017.

Βέβαια, αυτή η εξέλιξη προβληματίζει έντονα τους υπεύθυνους χάραξης πολιτικής της ΕΚΤ πρόσφατα – ειδικά από τη στιγμή που ο πληθωρισμός στην Ευρωζώνη κινείται στην αρνητική περιοχή του -0,2%.

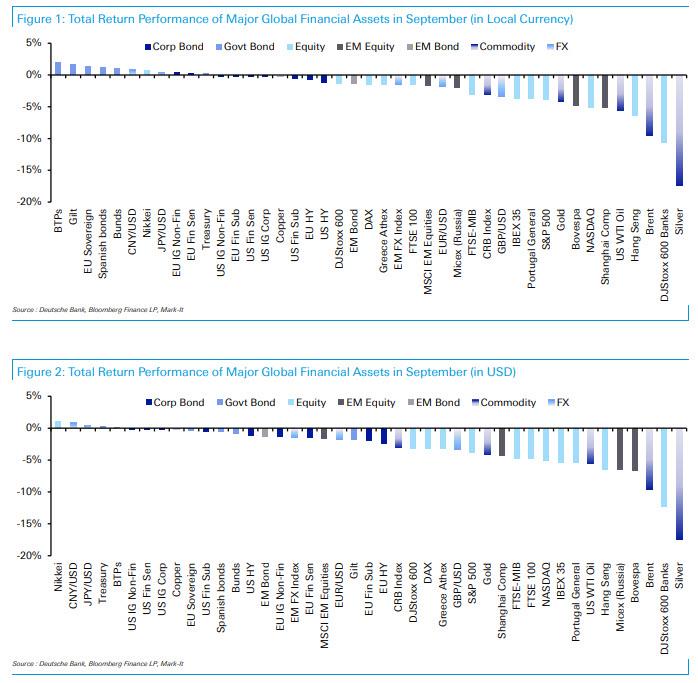

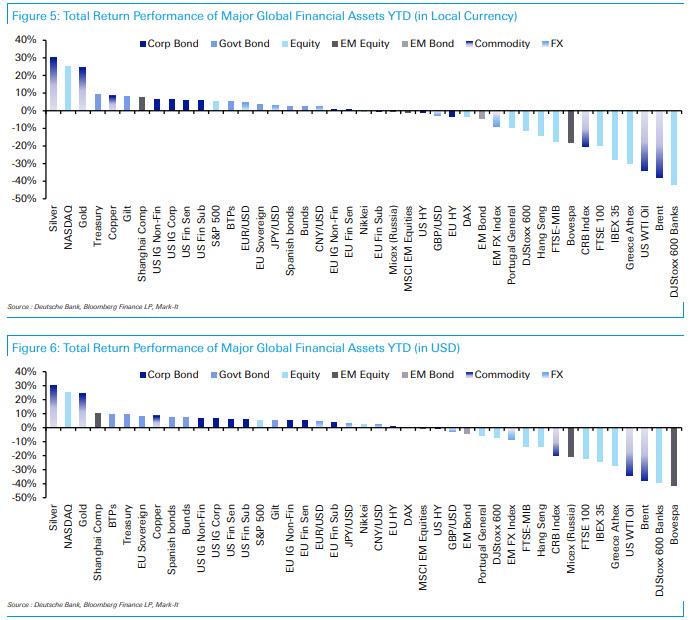

Σε ό,τι αφορά μόνο τον Σεπτέμβριο, και όχι το γ’ τρίμηνο, τα κρατικά ομόλογα ξεχώρισαν για την απόδοσή τους, αποτελώντας τα κορυφαία 5 περιουσιακά στοιχεία, λέει η Deutsche Bank.

Τα ιταλικά ομόλογα ήταν στην πρώτη θέση (+ 2,0%), τα βρετανικά στη δεύτερη (+ 1,6%), ενώ τα ομόλογα του αμερικανικού δημοσίου (+ 0,2%) σημείωσαν επίσης άνοδο.

Στην αγορά συναλλάγματος, ξεχώρισε η στερλίνα, η οποία περιορίστηκε κατά 3,4% έναντι του δολαρίου ΗΠΑ, λόγω των σκληρών διαπραγματεύσεων Ηνωμένου Βασιλείου – ΕΕ και του επαπειλούμενου σκληρού Brexit.

Όσον αφορά τις μετοχές, ο Σεπτέμβριος ήταν πτωτικός, με εξαίρεση τον Nikkei, που αυξήθηκε + 0,7%.

Οι ευρωπαϊκές τράπεζες είχαν τη χειρότερη απόδοση τόσο αυτόν τον μήνα όσο και σε ετήσια βάση, με τον ευρωπαϊκό δείκτη STOXX 600 Banks να μειώνεται -10,7% τον μήνα, -12,1% το τρίμηνο και -41,9% το έτος.

Έδαφος έχασε και το αμερικανικό χρηματιστήριο τον Σεπτέμβριο, έχοντας μια από τις ισχυρότερες επιδόσεις φέτος, με τον δείκτη βαρόμετρο S&P 500 να σημειώνει επίδοση -3,8% και τον σύνθετο τεχνολογικό δείκτη NASDAQ να κινείται επίσης σε αρνητικό έδαφος -5,1%.

Τέλος, σε ό,τι αφορά άλλα προϊόντα, ο χαλκός, κατά τη διάρκεια του τριμήνου, σημείωσε τεράστια άνοδο + 11,8%, όπως και ο χρυσός (+ 5,9%).

Στον αντίποδα, το πετρέλαιο συνέχισε να ψυχορραγεί.

Το αμερικανικό αργό σημείωσε πτώση -5,6% και Brent -9,6% τον Σεπτέμβριο, γεγονός που οδήγησε την απόδοσή τους σε ετήσια βάση στο -34,1% και -38,0%, αντίστοιχα.

Τέλος, μια ματιά στην απόδοση των περιουσιακών στοιχείων σε επίπεδο έτους αρκεί να αντιληφθεί κανείς πως τις αποδόσεις οδηγούν τα πολύτιμα μέταλλα, οι τεχνολογικές μετοχές, η Κίνα και τα ομόλογα.

Από την άλλη, τα περισσότερα εμπορεύματα, οι αναδυόμενες αγορές και χρηματοοικονομικά assets συνεχίζουν την καθοδική πορεία που έχουν πάρει.

www.bankingnews.gr

Οι οικονομίες συνέχισαν να ανακάμπτουν μετά τα lockdown, με τα 28 από 38 βασικά μη νομισματικά περιουσιακά στοιχεία να ενισχύονται.

Τα μέταλλα, το γ’ τρίμηνο, είχαν την τιμητική τους - κορυφαία περιουσιακά στοιχεία, χάρη στην απόδοση +27,6% τους τελευταίους 3 μήνες.

Αν μη τι άλλο, η ζήτηση για πολύτιμα μέταλλα ήταν ισχυρή και λόγω της χαλαρής νομισματικής πολιτικής της κεντρικής τράπεζας.

Μάλιστα, σε επίπεδο έτους φαίνεται να καταγράφουν απόδοση + 30,2%.

Τούτου λεχθέντος, αξίζει να σημειωθεί ότι η απόδοση του ασημιού κατά τη διάρκεια του γ’ τριμήνου, παρά την πτώση -17,4% τον μήνα Σεπτέμβριο, που είναι η χειρότερη επίδοση του πολύτιμου μετάλλου σε μηνιαία βάση.

Όσον αφορά την αγορά συναλλάγματος, η πιο αξιοσημείωτη «ιστορία» του γ’ τριμήνου ήταν η ανατίμηση του ευρώ, που ενισχύθηκε + 4,3% έναντι του δολαρίου - η καλύτερη απόδοση του νομίσματος από το β’ τρίμηνο του 2017.

Βέβαια, αυτή η εξέλιξη προβληματίζει έντονα τους υπεύθυνους χάραξης πολιτικής της ΕΚΤ πρόσφατα – ειδικά από τη στιγμή που ο πληθωρισμός στην Ευρωζώνη κινείται στην αρνητική περιοχή του -0,2%.

Σε ό,τι αφορά μόνο τον Σεπτέμβριο, και όχι το γ’ τρίμηνο, τα κρατικά ομόλογα ξεχώρισαν για την απόδοσή τους, αποτελώντας τα κορυφαία 5 περιουσιακά στοιχεία, λέει η Deutsche Bank.

Τα ιταλικά ομόλογα ήταν στην πρώτη θέση (+ 2,0%), τα βρετανικά στη δεύτερη (+ 1,6%), ενώ τα ομόλογα του αμερικανικού δημοσίου (+ 0,2%) σημείωσαν επίσης άνοδο.

Στην αγορά συναλλάγματος, ξεχώρισε η στερλίνα, η οποία περιορίστηκε κατά 3,4% έναντι του δολαρίου ΗΠΑ, λόγω των σκληρών διαπραγματεύσεων Ηνωμένου Βασιλείου – ΕΕ και του επαπειλούμενου σκληρού Brexit.

Όσον αφορά τις μετοχές, ο Σεπτέμβριος ήταν πτωτικός, με εξαίρεση τον Nikkei, που αυξήθηκε + 0,7%.

Οι ευρωπαϊκές τράπεζες είχαν τη χειρότερη απόδοση τόσο αυτόν τον μήνα όσο και σε ετήσια βάση, με τον ευρωπαϊκό δείκτη STOXX 600 Banks να μειώνεται -10,7% τον μήνα, -12,1% το τρίμηνο και -41,9% το έτος.

Έδαφος έχασε και το αμερικανικό χρηματιστήριο τον Σεπτέμβριο, έχοντας μια από τις ισχυρότερες επιδόσεις φέτος, με τον δείκτη βαρόμετρο S&P 500 να σημειώνει επίδοση -3,8% και τον σύνθετο τεχνολογικό δείκτη NASDAQ να κινείται επίσης σε αρνητικό έδαφος -5,1%.

Τέλος, σε ό,τι αφορά άλλα προϊόντα, ο χαλκός, κατά τη διάρκεια του τριμήνου, σημείωσε τεράστια άνοδο + 11,8%, όπως και ο χρυσός (+ 5,9%).

Στον αντίποδα, το πετρέλαιο συνέχισε να ψυχορραγεί.

Το αμερικανικό αργό σημείωσε πτώση -5,6% και Brent -9,6% τον Σεπτέμβριο, γεγονός που οδήγησε την απόδοσή τους σε ετήσια βάση στο -34,1% και -38,0%, αντίστοιχα.

Τέλος, μια ματιά στην απόδοση των περιουσιακών στοιχείων σε επίπεδο έτους αρκεί να αντιληφθεί κανείς πως τις αποδόσεις οδηγούν τα πολύτιμα μέταλλα, οι τεχνολογικές μετοχές, η Κίνα και τα ομόλογα.

Από την άλλη, τα περισσότερα εμπορεύματα, οι αναδυόμενες αγορές και χρηματοοικονομικά assets συνεχίζουν την καθοδική πορεία που έχουν πάρει.

www.bankingnews.gr

Σχόλια αναγνωστών