Σύμφωνα με τον επικεφαλής οικονομολόγο της Morgan Stanley, Andrew Sheets, όλα είναι... φυσιολογικά το 2020

Από όλα τα επίθετα που περιγράφουν το 2020, το «κανονικό» φαίνεται αρκετά κάτω στη λίστα.

Η χρονιά γνώρισε παγκόσμια πανδημία και το χειρότερο τρίμηνο παγκόσμιας ανάπτυξης στην ιστορία.

Αυτές οι καταστάσεις έκτακτης ανάγκης παρήγαγαν τα υψηλότερα επίπεδα κυβερνητικής και νομισματικής παρέμβασης.

Εντούτοις, πέρα από αυτά τα προφανή άκρα οι καθημερινές διαταραχές παραμένουν αδύνατο να αγνοηθούν.

Οι άνθρωποι δεν συναντιούνται μεταξύ τους, οι επιχειρήσεις δεν λειτουργούν ομαλά και τα στάδια γεμίζουν με τεχνητούς θορύβους.

Όλα αυτά (και πολλά άλλα) έχουν κάνει να σκεφτούμε ότι το 2020, τόσο ασυνήθιστο και ακραίο, που κάθε ιστορικό βιβλίο θα το αναφέρει.

Όμως σύμφωνα με τον επικεφαλής οικονομολόγο της Morgan Stanley, Andrew Sheets, όλα είναι... φυσιολογικά.

Πιστεύει, δε, ότι αυτός ο τρέχων κύκλος της αγοράς είναι εκπληκτικά φυσιολογικός, μια άποψη που συνεχίζει να στηρίζει την επενδυτική στρατηγική της Morgan Stanley.

Ενώ αναμένει κάποια αστάθεια από τώρα και μέχρι τις εκλογές των ΗΠΑ, θα πρέπει τελικά να επικρατήσουν οι στρατηγικές ενός πρώιμου κύκλου.

Αν και όλοι οι οικονομικοί κύκλοι είναι διαφορετικοί, συχνά μοιράζονται χαρακτηριστικά που οδηγούν σε παρόμοια μοτίβα απόδοσης της αγοράς.

Αυτό είναι ένα κεντρικό δόγμα του πλαισίου πολλαπλών περιουσιακών στοιχείων, το οποίο συνδυάζει τις προσδοκίες απόδοσης προσαρμοσμένων στον κύκλο με τις προβλέψεις στρατηγικής από τη βάση προς τα πάνω.

Πιστεύει ότι αυτό ισχύει ακόμα σε αυτές τις ασυνήθιστες στιγμές.

Διότι:

Πρώτον, οι «κανονικοί» δείκτες στα τέλη του κύκλου είχαν εμφανιστεί πριν από την ύφεση του 2020 και διαφωνεί με την ιδέα ότι όλα συνέβησαν με την άφιξη του COVID-19.

Υπενθυμίζει, δε, ότι πριν από την ύφεση των ΗΠΑ του 1990, του 2001 και του 2007, ο βασικός ΔΤΚ είχε αυξηθεί πάνω από την πενταετή τάση, η ανεργία είχε υποχωρήσει κάτω από την τάση και η καμπύλη απόδοσης είχε αντιστραφεί.

Κατά μέσο όρο, η ύφεση σε όλες τις περιπτώσεις ξεκίνησε 15 μήνες μετά την τελευταία αύξηση των επιτοκίων της Fed.

Και πριν από τον Φεβρουάριο του 2020;

Ο πυρήνας ΔΤΡ είχε αυξηθεί πάνω από την τάση, η ανεργία ήταν κάτω από την τάση και η καμπύλη απόδοσης είχε αντιστραφεί.

Ο Φεβρουάριος του 2020 ήταν 14 μήνες μετά την τελευταία αύξηση του επιτοκίου της Fed.

Μυστηριωδώς...

Ήταν επίσης εμφανή και άλλα «κανονικά» μοντέλα στο τέλος του κύκλου.

Η εμπιστοσύνη των καταναλωτών και των επενδυτών ήταν υψηλή, η αναμενόμενη μεταβλητότητα ήταν χαμηλή και η κατοχή μετοχών ήταν περιορισμένη.

Και ενώ οι αγορές δεν είχαν φτάσει σε επίπεδα υπερβολικής δόσης dotcom ή subprime, είχαμε ένα ασυνήθιστα μεγάλο δημοσιονομικό κίνητρο στα τέλη του κύκλου.

Δεύτερον, το σημάδι της ομαλότητας ήρθε σε αυτό που ακολούθησε: Το επιχείρημα ότι «αυτή τη φορά είναι διαφορετικό» βασίζεται στο πόσο ακραία ήταν αυτή η ύφεση.

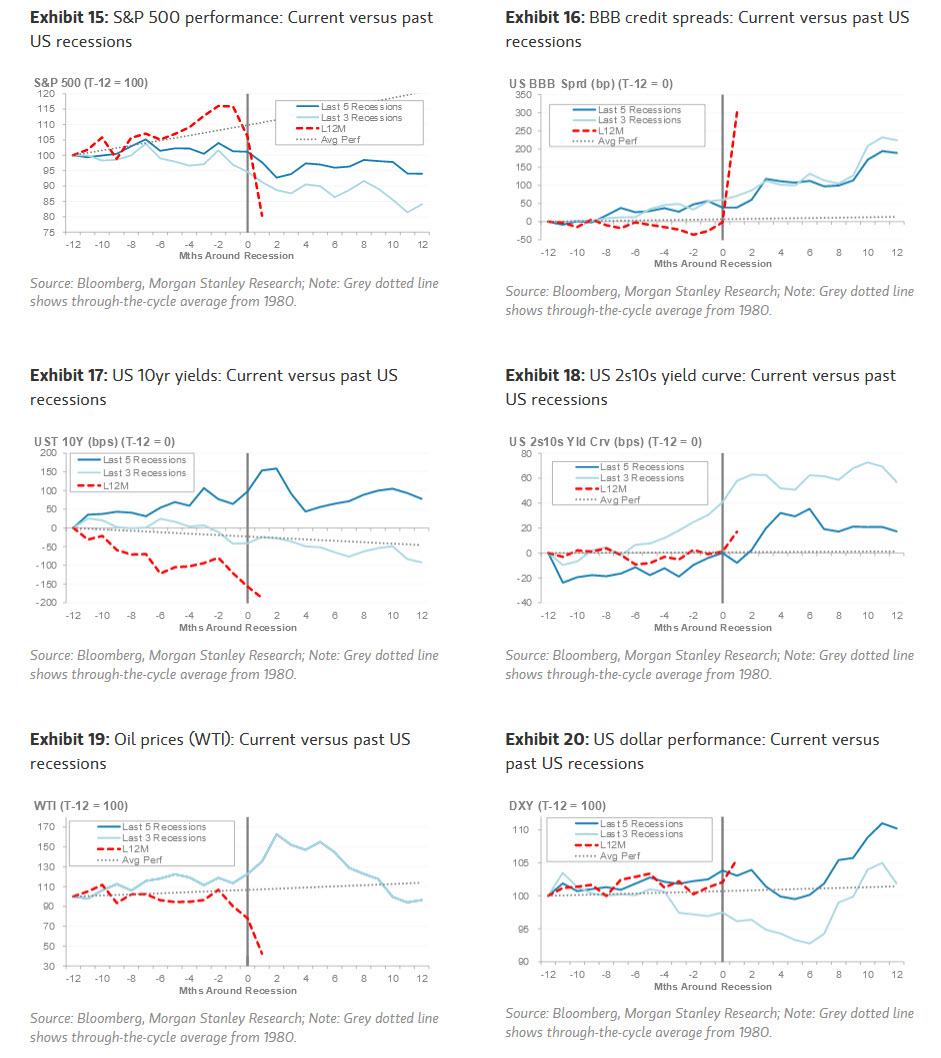

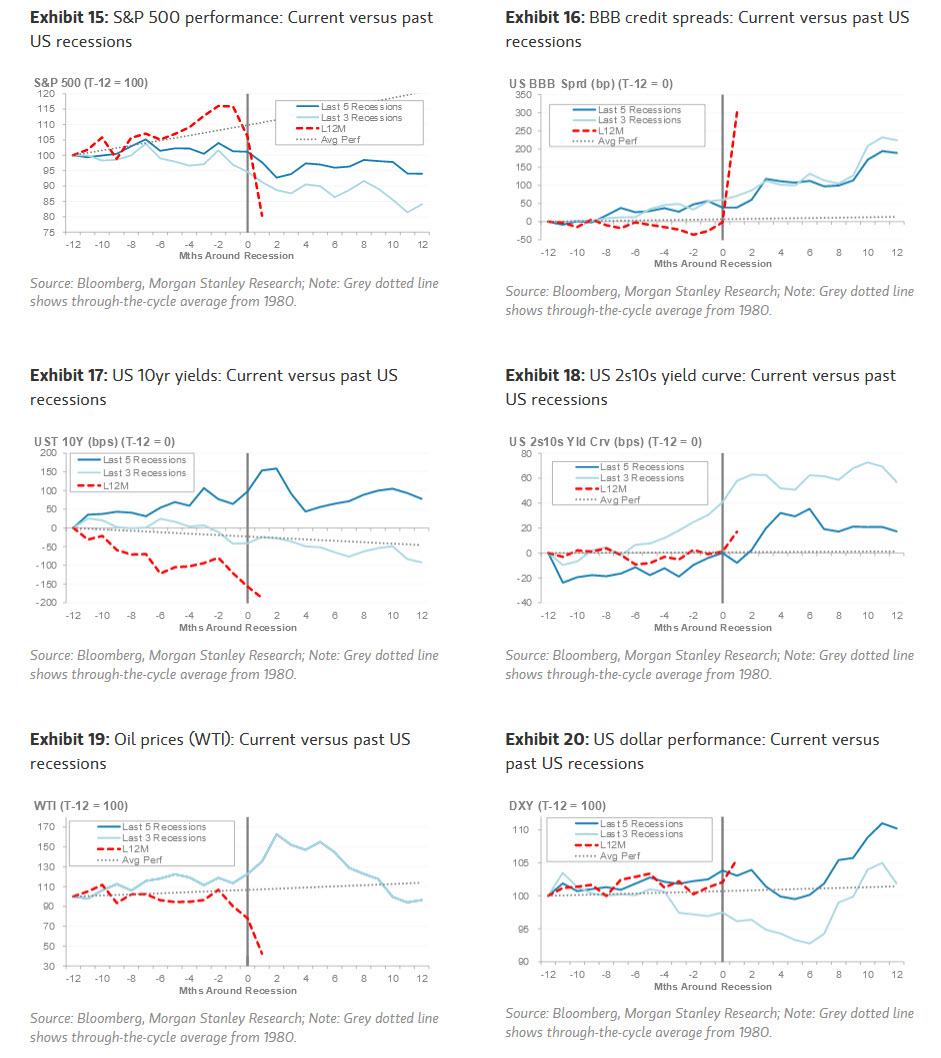

Αλλά αν κοιτάξουμε τον τρόπο απόδοσης των αγορών σε σχέση με αυτά τα ακραία δεδομένα, το μοτίβο είναι, πάλι, απόλυτα οικείο.

Πίσω στα τέλη Μαρτίου, όταν οι τάξεις των περιουσιακών στοιχείων έκαναν τα απόλυτα χαμηλά τους στις προηγούμενες πέντε φορές της ύφεσης στις ΗΠΑ, σε σχέση με το πότε τα δεδομένα υποχώρησαν.

Υποθέτοντας ότι τα δεδομένα ήταν «χαμηλά» τον Απρίλιο, οι προηγούμενες πέντε υφέσεις οδηγούσαν τους επόμενους μήνες στα κατώτατα επίπεδα τον S&P 500.

Με άλλα λόγια, ακόμη και με την πιο ακραία μείωση των δεδομένων που καταγράφονται και μια παγκόσμια πανδημία, οι αγορές οδήγησαν κυρίως τα δεδομένα στην «κανονικότητα».

Το τελευταίο κεφάλαιο αυτής της ιστορίας είναι πώς συμπεριφέρονται οι αγορές μετά τα χαμηλά του Μαρτίου: Αυτή η ανάκαμψη έχει λάβει το μερίδιό της σε «ασυνήθιστα» γεγονότα, ειδικά την εκπληκτική απόδοση του NASDAQ.

Ωστόσο, υπάρχουν πολλά γνωστά μοτίβα μετά την ύφεση: οι μετοχές των αναδυόμενων αγορών έχουν αποδώσει καλά, το δολάριο ΗΠΑ έχει εξασθενίσει, οι προσδοκίες για τον πληθωρισμό έχουν αυξηθεί, οι καμπύλες απόδοσης έχουν αυξηθεί, οι μικρές κεφαλαιοποιήσεις έχουν ξεπεράσει το μέσο όρο και οι αμυντικές μετοχές υπολείπονται των άλλων.

Φυσικά, σύμφωνα με τον Sheets, υπάρχουν πολλά που είναι ασυνήθιστα το 2020, ακραία και άνευ προηγουμένου.

Πολλά είναι τρομακτικά.

Πολλά που δελεάζουν κάποιον να πετάξει το βιβλίο κανόνων.

Θα υπάρξει περισσότερη αβεβαιότητα γύρω από τις εκλογές στις ΗΠΑ σε λιγότερο από ένα μήνα.

Αλλά για τους επενδυτές, η έρευνα σχετικά με το αν αυτός ο κύκλος θα είναι «φυσιολογικός» πρέπει να ξεκινήσει με το τεκμήριο της αθωότητας, ειδικά όταν υπάρχουν τόσα πολλά ιστορικά πρότυπα.

Ο ίδιος πιστεύει ότι παραμένει αρκετός σκεπτικισμός σχετικά με αυτήν την «κανονικότητα», που σημαίνει ότι οι αποτιμήσεις για πολλούς νικητές του πρώτου κύκλου παραμένουν ελκυστικές.

www.bankingnews.gr

Η χρονιά γνώρισε παγκόσμια πανδημία και το χειρότερο τρίμηνο παγκόσμιας ανάπτυξης στην ιστορία.

Αυτές οι καταστάσεις έκτακτης ανάγκης παρήγαγαν τα υψηλότερα επίπεδα κυβερνητικής και νομισματικής παρέμβασης.

Εντούτοις, πέρα από αυτά τα προφανή άκρα οι καθημερινές διαταραχές παραμένουν αδύνατο να αγνοηθούν.

Οι άνθρωποι δεν συναντιούνται μεταξύ τους, οι επιχειρήσεις δεν λειτουργούν ομαλά και τα στάδια γεμίζουν με τεχνητούς θορύβους.

Όλα αυτά (και πολλά άλλα) έχουν κάνει να σκεφτούμε ότι το 2020, τόσο ασυνήθιστο και ακραίο, που κάθε ιστορικό βιβλίο θα το αναφέρει.

Όμως σύμφωνα με τον επικεφαλής οικονομολόγο της Morgan Stanley, Andrew Sheets, όλα είναι... φυσιολογικά.

Πιστεύει, δε, ότι αυτός ο τρέχων κύκλος της αγοράς είναι εκπληκτικά φυσιολογικός, μια άποψη που συνεχίζει να στηρίζει την επενδυτική στρατηγική της Morgan Stanley.

Ενώ αναμένει κάποια αστάθεια από τώρα και μέχρι τις εκλογές των ΗΠΑ, θα πρέπει τελικά να επικρατήσουν οι στρατηγικές ενός πρώιμου κύκλου.

Αν και όλοι οι οικονομικοί κύκλοι είναι διαφορετικοί, συχνά μοιράζονται χαρακτηριστικά που οδηγούν σε παρόμοια μοτίβα απόδοσης της αγοράς.

Αυτό είναι ένα κεντρικό δόγμα του πλαισίου πολλαπλών περιουσιακών στοιχείων, το οποίο συνδυάζει τις προσδοκίες απόδοσης προσαρμοσμένων στον κύκλο με τις προβλέψεις στρατηγικής από τη βάση προς τα πάνω.

Πιστεύει ότι αυτό ισχύει ακόμα σε αυτές τις ασυνήθιστες στιγμές.

Διότι:

Πρώτον, οι «κανονικοί» δείκτες στα τέλη του κύκλου είχαν εμφανιστεί πριν από την ύφεση του 2020 και διαφωνεί με την ιδέα ότι όλα συνέβησαν με την άφιξη του COVID-19.

Υπενθυμίζει, δε, ότι πριν από την ύφεση των ΗΠΑ του 1990, του 2001 και του 2007, ο βασικός ΔΤΚ είχε αυξηθεί πάνω από την πενταετή τάση, η ανεργία είχε υποχωρήσει κάτω από την τάση και η καμπύλη απόδοσης είχε αντιστραφεί.

Κατά μέσο όρο, η ύφεση σε όλες τις περιπτώσεις ξεκίνησε 15 μήνες μετά την τελευταία αύξηση των επιτοκίων της Fed.

Και πριν από τον Φεβρουάριο του 2020;

Ο πυρήνας ΔΤΡ είχε αυξηθεί πάνω από την τάση, η ανεργία ήταν κάτω από την τάση και η καμπύλη απόδοσης είχε αντιστραφεί.

Ο Φεβρουάριος του 2020 ήταν 14 μήνες μετά την τελευταία αύξηση του επιτοκίου της Fed.

Μυστηριωδώς...

Ήταν επίσης εμφανή και άλλα «κανονικά» μοντέλα στο τέλος του κύκλου.

Η εμπιστοσύνη των καταναλωτών και των επενδυτών ήταν υψηλή, η αναμενόμενη μεταβλητότητα ήταν χαμηλή και η κατοχή μετοχών ήταν περιορισμένη.

Και ενώ οι αγορές δεν είχαν φτάσει σε επίπεδα υπερβολικής δόσης dotcom ή subprime, είχαμε ένα ασυνήθιστα μεγάλο δημοσιονομικό κίνητρο στα τέλη του κύκλου.

Δεύτερον, το σημάδι της ομαλότητας ήρθε σε αυτό που ακολούθησε: Το επιχείρημα ότι «αυτή τη φορά είναι διαφορετικό» βασίζεται στο πόσο ακραία ήταν αυτή η ύφεση.

Αλλά αν κοιτάξουμε τον τρόπο απόδοσης των αγορών σε σχέση με αυτά τα ακραία δεδομένα, το μοτίβο είναι, πάλι, απόλυτα οικείο.

Πίσω στα τέλη Μαρτίου, όταν οι τάξεις των περιουσιακών στοιχείων έκαναν τα απόλυτα χαμηλά τους στις προηγούμενες πέντε φορές της ύφεσης στις ΗΠΑ, σε σχέση με το πότε τα δεδομένα υποχώρησαν.

Υποθέτοντας ότι τα δεδομένα ήταν «χαμηλά» τον Απρίλιο, οι προηγούμενες πέντε υφέσεις οδηγούσαν τους επόμενους μήνες στα κατώτατα επίπεδα τον S&P 500.

Με άλλα λόγια, ακόμη και με την πιο ακραία μείωση των δεδομένων που καταγράφονται και μια παγκόσμια πανδημία, οι αγορές οδήγησαν κυρίως τα δεδομένα στην «κανονικότητα».

Το τελευταίο κεφάλαιο αυτής της ιστορίας είναι πώς συμπεριφέρονται οι αγορές μετά τα χαμηλά του Μαρτίου: Αυτή η ανάκαμψη έχει λάβει το μερίδιό της σε «ασυνήθιστα» γεγονότα, ειδικά την εκπληκτική απόδοση του NASDAQ.

Ωστόσο, υπάρχουν πολλά γνωστά μοτίβα μετά την ύφεση: οι μετοχές των αναδυόμενων αγορών έχουν αποδώσει καλά, το δολάριο ΗΠΑ έχει εξασθενίσει, οι προσδοκίες για τον πληθωρισμό έχουν αυξηθεί, οι καμπύλες απόδοσης έχουν αυξηθεί, οι μικρές κεφαλαιοποιήσεις έχουν ξεπεράσει το μέσο όρο και οι αμυντικές μετοχές υπολείπονται των άλλων.

Φυσικά, σύμφωνα με τον Sheets, υπάρχουν πολλά που είναι ασυνήθιστα το 2020, ακραία και άνευ προηγουμένου.

Πολλά είναι τρομακτικά.

Πολλά που δελεάζουν κάποιον να πετάξει το βιβλίο κανόνων.

Θα υπάρξει περισσότερη αβεβαιότητα γύρω από τις εκλογές στις ΗΠΑ σε λιγότερο από ένα μήνα.

Αλλά για τους επενδυτές, η έρευνα σχετικά με το αν αυτός ο κύκλος θα είναι «φυσιολογικός» πρέπει να ξεκινήσει με το τεκμήριο της αθωότητας, ειδικά όταν υπάρχουν τόσα πολλά ιστορικά πρότυπα.

Ο ίδιος πιστεύει ότι παραμένει αρκετός σκεπτικισμός σχετικά με αυτήν την «κανονικότητα», που σημαίνει ότι οι αποτιμήσεις για πολλούς νικητές του πρώτου κύκλου παραμένουν ελκυστικές.

www.bankingnews.gr

Σχόλια αναγνωστών