Η κυκλική αύξηση του πληθωρισμού είναι υποτιμημένη, επισημαίνει η Alliance Bernstein

Nα αναθεωρήσει τις εκτιμήσεις της για τον πληθωρισμό πρέπει η Federal Reserves (Fed), σύμφωνα με όσα αναφέρει το fund Alliance Bernstein.

Ποτέ ξανά στο παρελθόν ο πληθωρισμός δεν ήταν τόσο πολύ στο επίκεντρο της προσοχής.

Αυτό το οφείλει στην Ομοσπονδιακή Τράπεζα των ΗΠΑ.

Αυτό σημαίνει ότι οι τιμές πρέπει να ευθυγραμμίζονται με τις ανάγκες των υπευθύνων χάραξης πολιτικής, καθώς απαιτούνται ακριβή μέτρα για την παρακολούθηση των οικονομικών εξελίξεων και της αποτελεσματικότητας της νομισματικής πολιτικής.

Ωστόσο, οι δείκτες τιμών καταναλωτή δεν έχουν νόημα, επειδή δεν περιλαμβάνουν τις τιμές των κατοικιών, παρόλο που τα περισσότερα νοικοκυριά έχουν επιλέξει να αγοράσουν αντί να ενοικιάσουν σπίτι.

Δεν υπάρχει τρόπος αποτελεσματικής μέτρησης του πληθωρισμού, εάν δεν περιλαμβάνονται οι τιμές των κατοικιών.

Ο αποκλεισμός τους προκάλεσε τεράστιες στρεβλώσεις στον πληθωρισμό, στην οικονομία και στη χρηματοδότηση.

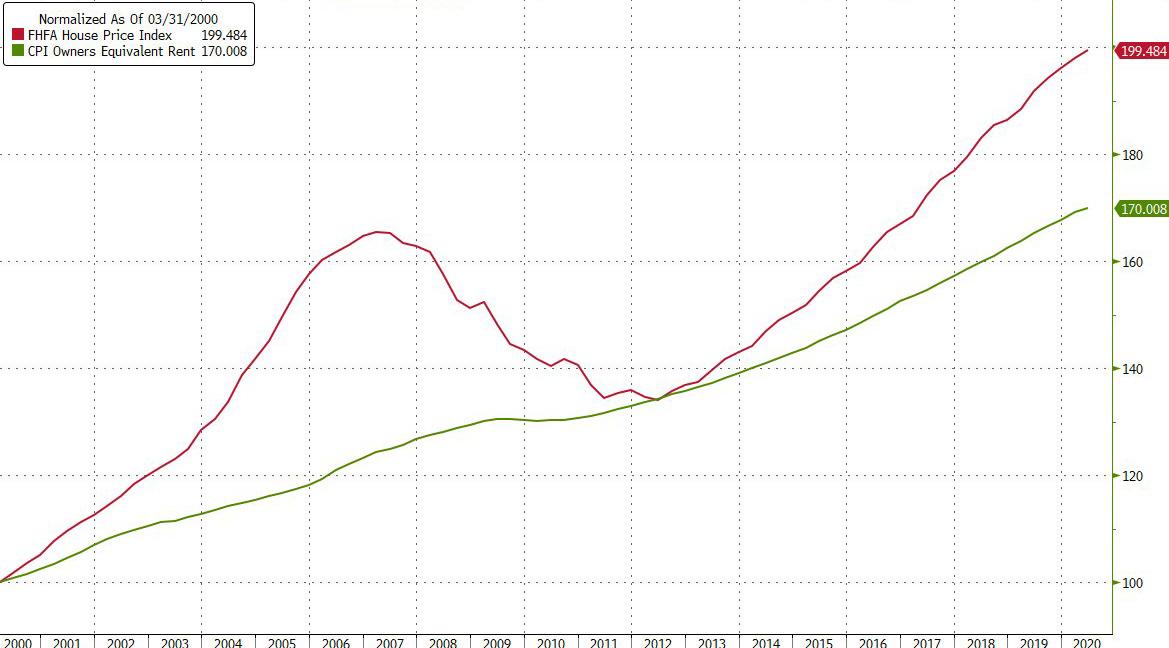

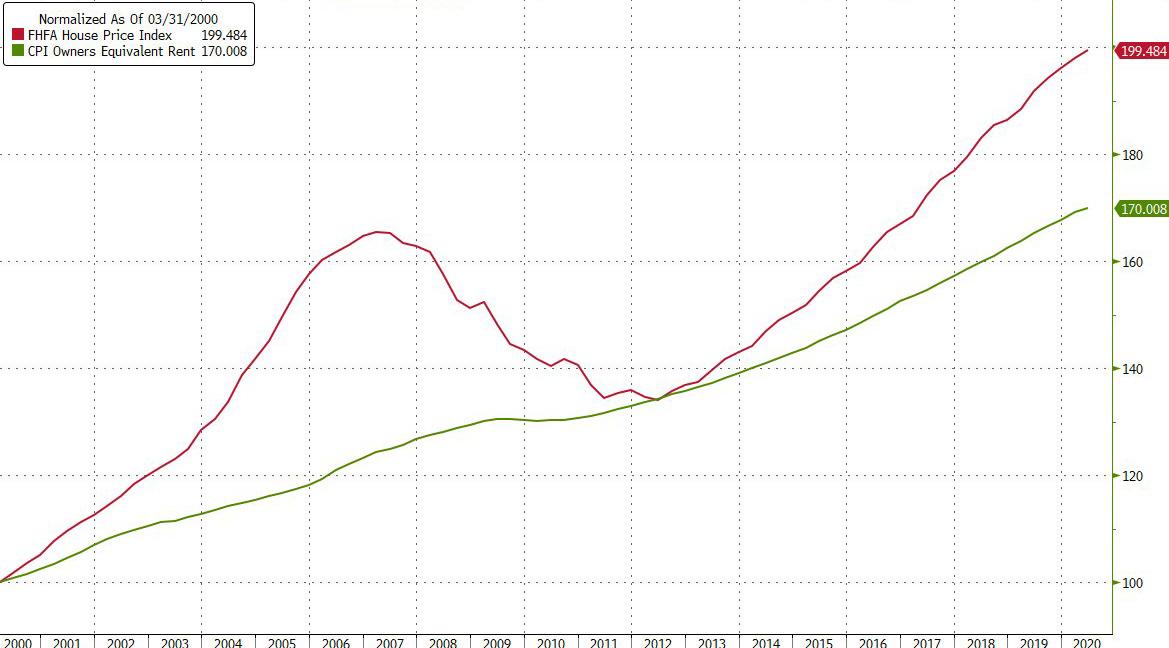

Τα τελευταία 20 χρόνια, ο δείκτης τιμών κατοικιών του Office of Federal Housing Enterprise Oversight (PFHEO) αυξήθηκε κατά 100%, αλλά ο δείκτης ενοικίου στον Δείκτη Τιμών Καταναλωτή (CPI) αυξήθηκε λίγο λιγότερο από 70%.

Αυτή είναι μια μεγάλη απόκλιση.

Ωστόσο, η απόκλιση δεν είναι καν στον οικονομικό κύκλο.

Οι τιμές των κατοικιών είναι προκυκλικές, ενώ τα ενοίκια είναι αντικυκλικά.

Αυτό σημαίνει ότι η κυκλική αύξηση του πληθωρισμού είναι υποτιμημένη - κρίσιμη στιγμή για τους υπεύθυνους χάραξης πολιτικής, καθώς προσπαθούν να μετρήσουν τον πληθωρισμό και την αποτελεσματικότητα της νομισματικής πολιτικής.

Έρευνα της Ομοσπονδιακής Τράπεζας της Νέας Υόρκης διαπίστωσε ότι, εάν οι τιμές των κατοικιών ήταν μέρος του Δείκτη Τιμών Καταναλωτή κατά την οικονομική επέκταση της δεκαετίας του 2000, θα υπήρχε «τεράστια διαφορά» στον αναφερόμενο πληθωρισμό.

Σύμφωνα με το ερευνητικό προσωπικό της Fed της Νέας Υόρκης, αντικαθιστώντας τις τιμές των κατοικιών με τα ενοίκια, ο ΔΤΚ θα ήταν κατά μέσο όρο 4% σε ετήσια βάση και ο πυρήνας του πληθωρισμού ήταν περίπου 3,75% - και οι δύο περίπου μισή εκατοστιαία μονάδα πάνω από τον αναφερόμενο πληθωρισμό.

Είναι δύσκολο να φανταστεί κανείς ότι οι υπεύθυνοι χάραξης πολιτικής θα διατηρούσαν τα επίσημα επιτόκια τόσο χαμηλά κατά τη διάρκεια της επέκτασης της δεκαετίας του 2000, ακόμη και στον οικονομικό κύκλο από το 2009 έως 2019, εάν τα μέτρα πληθωρισμού περιλάμβαναν τις τιμές των κατοικιών.

Η ακριβής μέτρηση του πληθωρισμού δεν είναι μόνο ακαδημαϊκό ζήτημα.

Τεράστιες στρεβλώσεις μπορεί να προκύψουν στην οικονομία και τη χρηματοδότηση.

Για παράδειγμα, οι εταιρείες χρησιμοποιούν δείκτες πληθωρισμού για τον προσδιορισμό των μισθών.

Τα λάθη στον πληθωρισμό θα συνέβαλαν σε μικρότερα ονομαστικά κέρδη και θα είχαν επιπτώσεις στο κεφαλαιακό εισόδημα, αλλά και στον καθορισμό των βασικών επιτοκίων.

Το 1999, η στατιστική αρχή του υπουργείου Εργασίας των ΗΠΑ σταμάτησε να συνυπολογίζει τις τιμές των κατοικιών στον ΔΤΚ, ενώ τις τελευταίες δύο δεκαετίες η Ομοσπονδιακή Τράπεζα χρησιμοποίησε μια επίσημη στόχευση του πληθωρισμού ως εργαλείο πολιτικής.

Δεν είναι απλώς σύμπτωση ότι το χάσμα στο εισόδημα έχει διευρυνθεί κατά τη διάρκεια αυτής της περιόδου.

Σύμφωνα με την έρευνα της Federal Reserve, τα τελευταία 20 χρόνια, το μέσο εισόδημα έχει διπλασιαστεί για ένα 10%, ενώ τα κέρδη για τις υπόλοιπες εισοδηματικές ομάδες αυξήθηκαν μετά βίας.

Επίσης, το 10% των Αμερικανών κατέχει το 90% όλων των επενδύσεων σε μετοχές.

Ως εκ τούτου, τα προβλήματα με τους δείκτες τιμών έχουν συνέπειες για τους εργαζόμενους και τους επενδυτές και η Fed σύντομα θα πρέπει να αναθεωρήσει την πολιτική της.

www.bankingnews.gr

Ποτέ ξανά στο παρελθόν ο πληθωρισμός δεν ήταν τόσο πολύ στο επίκεντρο της προσοχής.

Αυτό το οφείλει στην Ομοσπονδιακή Τράπεζα των ΗΠΑ.

Αυτό σημαίνει ότι οι τιμές πρέπει να ευθυγραμμίζονται με τις ανάγκες των υπευθύνων χάραξης πολιτικής, καθώς απαιτούνται ακριβή μέτρα για την παρακολούθηση των οικονομικών εξελίξεων και της αποτελεσματικότητας της νομισματικής πολιτικής.

Ωστόσο, οι δείκτες τιμών καταναλωτή δεν έχουν νόημα, επειδή δεν περιλαμβάνουν τις τιμές των κατοικιών, παρόλο που τα περισσότερα νοικοκυριά έχουν επιλέξει να αγοράσουν αντί να ενοικιάσουν σπίτι.

Δεν υπάρχει τρόπος αποτελεσματικής μέτρησης του πληθωρισμού, εάν δεν περιλαμβάνονται οι τιμές των κατοικιών.

Ο αποκλεισμός τους προκάλεσε τεράστιες στρεβλώσεις στον πληθωρισμό, στην οικονομία και στη χρηματοδότηση.

Τα τελευταία 20 χρόνια, ο δείκτης τιμών κατοικιών του Office of Federal Housing Enterprise Oversight (PFHEO) αυξήθηκε κατά 100%, αλλά ο δείκτης ενοικίου στον Δείκτη Τιμών Καταναλωτή (CPI) αυξήθηκε λίγο λιγότερο από 70%.

Αυτή είναι μια μεγάλη απόκλιση.

Ωστόσο, η απόκλιση δεν είναι καν στον οικονομικό κύκλο.

Οι τιμές των κατοικιών είναι προκυκλικές, ενώ τα ενοίκια είναι αντικυκλικά.

Αυτό σημαίνει ότι η κυκλική αύξηση του πληθωρισμού είναι υποτιμημένη - κρίσιμη στιγμή για τους υπεύθυνους χάραξης πολιτικής, καθώς προσπαθούν να μετρήσουν τον πληθωρισμό και την αποτελεσματικότητα της νομισματικής πολιτικής.

Έρευνα της Ομοσπονδιακής Τράπεζας της Νέας Υόρκης διαπίστωσε ότι, εάν οι τιμές των κατοικιών ήταν μέρος του Δείκτη Τιμών Καταναλωτή κατά την οικονομική επέκταση της δεκαετίας του 2000, θα υπήρχε «τεράστια διαφορά» στον αναφερόμενο πληθωρισμό.

Σύμφωνα με το ερευνητικό προσωπικό της Fed της Νέας Υόρκης, αντικαθιστώντας τις τιμές των κατοικιών με τα ενοίκια, ο ΔΤΚ θα ήταν κατά μέσο όρο 4% σε ετήσια βάση και ο πυρήνας του πληθωρισμού ήταν περίπου 3,75% - και οι δύο περίπου μισή εκατοστιαία μονάδα πάνω από τον αναφερόμενο πληθωρισμό.

Είναι δύσκολο να φανταστεί κανείς ότι οι υπεύθυνοι χάραξης πολιτικής θα διατηρούσαν τα επίσημα επιτόκια τόσο χαμηλά κατά τη διάρκεια της επέκτασης της δεκαετίας του 2000, ακόμη και στον οικονομικό κύκλο από το 2009 έως 2019, εάν τα μέτρα πληθωρισμού περιλάμβαναν τις τιμές των κατοικιών.

Η ακριβής μέτρηση του πληθωρισμού δεν είναι μόνο ακαδημαϊκό ζήτημα.

Τεράστιες στρεβλώσεις μπορεί να προκύψουν στην οικονομία και τη χρηματοδότηση.

Για παράδειγμα, οι εταιρείες χρησιμοποιούν δείκτες πληθωρισμού για τον προσδιορισμό των μισθών.

Τα λάθη στον πληθωρισμό θα συνέβαλαν σε μικρότερα ονομαστικά κέρδη και θα είχαν επιπτώσεις στο κεφαλαιακό εισόδημα, αλλά και στον καθορισμό των βασικών επιτοκίων.

Το 1999, η στατιστική αρχή του υπουργείου Εργασίας των ΗΠΑ σταμάτησε να συνυπολογίζει τις τιμές των κατοικιών στον ΔΤΚ, ενώ τις τελευταίες δύο δεκαετίες η Ομοσπονδιακή Τράπεζα χρησιμοποίησε μια επίσημη στόχευση του πληθωρισμού ως εργαλείο πολιτικής.

Δεν είναι απλώς σύμπτωση ότι το χάσμα στο εισόδημα έχει διευρυνθεί κατά τη διάρκεια αυτής της περιόδου.

Σύμφωνα με την έρευνα της Federal Reserve, τα τελευταία 20 χρόνια, το μέσο εισόδημα έχει διπλασιαστεί για ένα 10%, ενώ τα κέρδη για τις υπόλοιπες εισοδηματικές ομάδες αυξήθηκαν μετά βίας.

Επίσης, το 10% των Αμερικανών κατέχει το 90% όλων των επενδύσεων σε μετοχές.

Ως εκ τούτου, τα προβλήματα με τους δείκτες τιμών έχουν συνέπειες για τους εργαζόμενους και τους επενδυτές και η Fed σύντομα θα πρέπει να αναθεωρήσει την πολιτική της.

www.bankingnews.gr

Σχόλια αναγνωστών