Η πιο παράξενη απόκλιση έχει πια λάβει τέλος, έπειτα από επτά μήνες, επισημαίνει με ανάλυσή της η Goldman Sachs

Η πιο παράξενη απόκλιση έχει πια λάβει τέλος, έπειτα από επτά μήνες, επισημαίνει με έκθεσή της η Goldman Sachs, που αναλύει τι θα συμβεί στις αγορές.

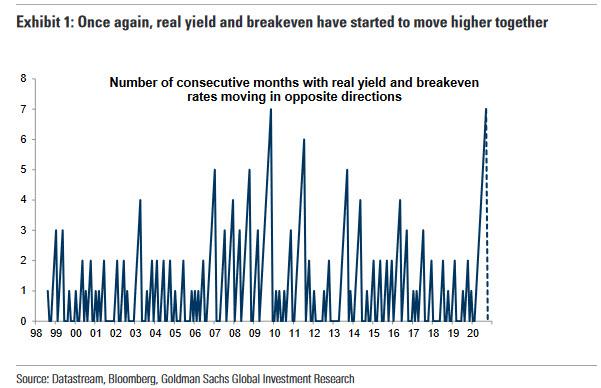

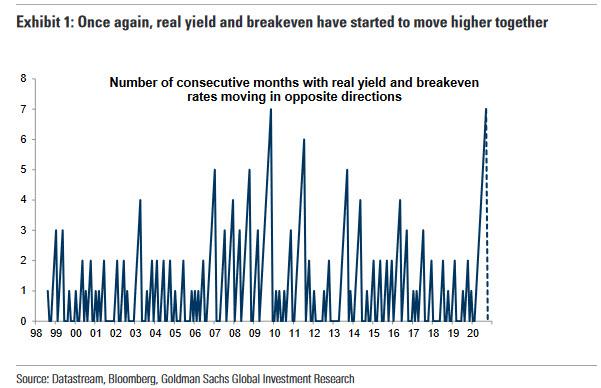

Όπως αναφέρει η αμερικανική επενδυτική τράπεζα, η θετική συσχέτιση ανάμεσα στoν ρυθμό πληθωριστικού ισοζυγίου και στις πραγματικές αποδόσεις των ομολόγων δεν είναι χαρακτηριστικό του 2020, χρονιά κατά την οποία τα δύο πραναφερθέντα στοιχεία απέκλιναν συνεχώς.

Εν προκειμένω αξίζει να σημειωθεί πως ο ρυθμός πληθωριστικού ισοζυγίου αντιπροσωπεύει ένα μέτρο του αναμενόμενου πληθωρισμού που εξάγεται από τίτλους χρέους σταθερής διάρκειας, π.χ. δεκαετή ομόλογα.

Η τελευταία τιμή υποδηλώνει τις προσδοκίες των συμμετεχόντων στην αγορά για τον πληθωρισμό τα επόμενα δέκα έτη.

Η προηγούμενη μεγάλη περίοδος απόκλισης ήταν την περίοδο της μεγάλης χρηματοοικονομικής κρίσης, οπότε η Fed δεσμεύτηκε να κρατήσει τις οικονομικές συνθήκες «χαλαρές» και σταθεροποίησε τα ονομαστικά επιτόκια ενώ η οικονομία ανάρρωνε.

Σε ένα περιβάλλον που επιτρέπεται η ανάληψη κινδύνου, όπως αυτό που προηγήθηκε μέσα στη χρονιά, μια τέτοια συνθήκη επιτρέπει την ενίσχυση του πληθωρισμού, την πτώση των επιτοκίων και τη μη μεταβολή των ονομαστικών αποδόσεων.

Πράγματι, οι χαμηλότερες ονομαστικές αποδόσεις προσφέρουν ισχυρή στήριξη στις αποτιμήσεις ενώ οι προσδοκίες για ανάπτυξη αυξάνονται.

Σύμφωνα με την Goldman Sachs, οι τεχνολογικές μετοχές και ο χρυσός επωφελήθηκαν κυρίως από αυτό το καθεστώς.

Αντίθετα, το δολάριο υποφέρει.

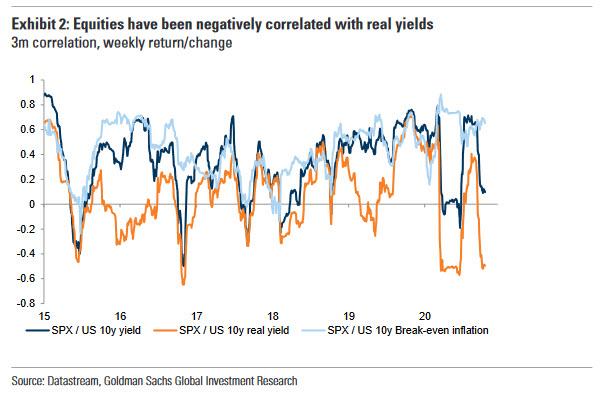

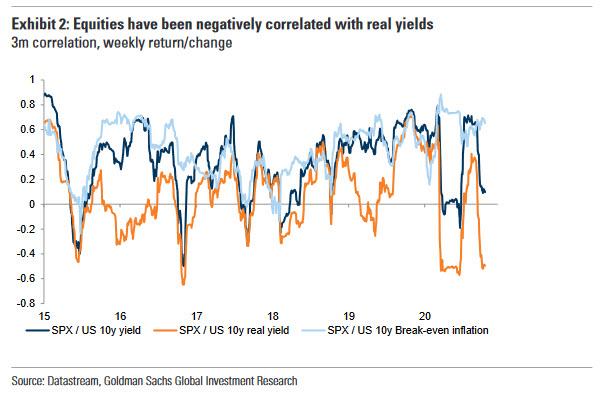

Για αυτό τον λόγο, η συσχέτιση των πραγματικών επιτοκίων με τον δείκτη βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500 παρέμεινε σε αρνητική περιοχή τους τελευταίους τρεις μήνες.

Φυσικά, η κατάσταση εμπνέει ανησυχία.

Αν οι χαμηλές πραγματικές αποδόσεις είναι υποστηρικτικές για τις τιμές των περιουσιακών στοιχείων, τότε οι αυξανόμενες πραγματικές αποδόσεις θα προκαλούσαν πτώση στα περιουσιακά στοιχεία που ενέχουν ρίσκο.

Όπως επισημαίνει η Goldman Sachs, δεδομένης της αρνητικής συσχέτισης ανάμεσα στα πραγματικά επιτόκια και στις μετοχές, πολλοί επενδυτές αναρωτιούνται αν η δυνητική αύξηση των επιτοκίων, καθοδηγούμενη από τα πραγματικά επιτόκια, θα μπορούσε να αποτελέσει επικίνδυνο βάρος για τα assets που ενέχουν κίνδυνο.

Εις απάντηση αυτών των εύλογων ανησυχιών, η αμερικανική τράπεζα υπονοεί ότι η ταχύτητα είναι που κυρίως παίζει ρόλο.

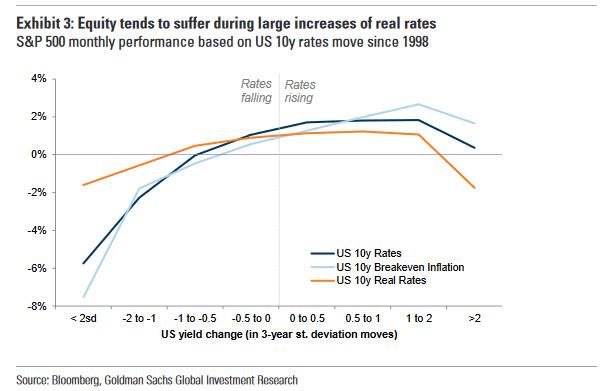

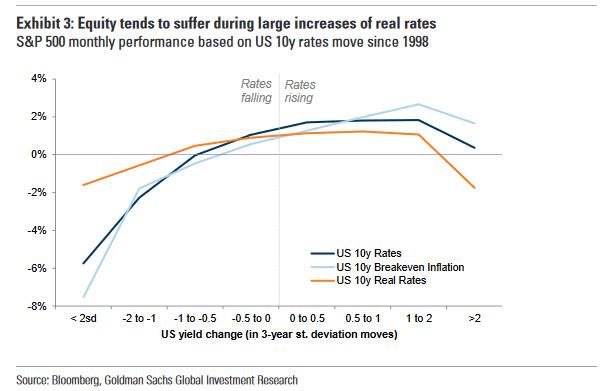

Στο επόμενο γράφημα, η Goldman Sachs απεικονίζει τις αποδόσεις του S&P 500 σε μηνιαία βάση από το 1998, επί τη βάσει της μεταβλητότητας των επιτοκίων.

Το παρακάτω γράφημα δείχνει ότι οι υψηλότερες ονομαστικές αποδόσεις συνήθως αντανακλούν ανάπτυξη και θετικές αποδόσεις για τις μετοχές.

Η αύξηση στις ονομαστικές αποδόσεις (+41 μονάδες βάσης πρόσφατα) έχει οδηγήσει στην επιπέδωση των αποδόσεων του S&P 500 και στη συσχέτιση των μετοχών με τα ομόλογα.

Η Goldman Sachs προειδοποιεί ότι οι επενδυτές πρέπει να εστιάζουν στα πραγματικά επιτόκια.

Πράγματι, μια στροφή προς πάνω (περίπου +31 μονάδες βάσης) συνήθως επηρεάζει τις περισσότερες μετοχές.

Kατά τα άλλα, η Goldman Sachs επισημαίνει πως τα όποια καλά νέα από το μέτωπο του εμβολίου κατά του κορωνοϊού και ένα Δημοκρατικό «σκούπισμα» στις εκλογές θα μπορούσαν να διακόψουν την αρνητική συσχέτιση μεταξύ του ρυθμού πληθωριστικού ισοζυγίου και των πραγματικών επιτοκίων, καθώς και τα δύο ενισχύονται.

Βάσει αυτού του σεναρίου, η επενδυτική τράπεζα εκτιμά ότι μια μεγάλη εναλλαγή σε συναλλαγές που ενέχουν ρίσκο μπορεί να απορροφήσει τα υψηλότερα επιτόκια αν συνοδευτεί αυτή από αισιοδοξία για ανάκαμψη.

Ως εκ τούτου, ακόμα και αν υπάρξει άλμα στα επιτόκια, το περιβάλλον μπορεί να αποδειχθεί φιλικό προς τις επενδύσεις – με την προϋπόθεση ότι τα πραγματικά επιτόκια δεν θα αυξηθούν πολύ γρήγορα.

Αυτό που προβληματίζει, είναι η μεταβλητότητα.

Γιατί;

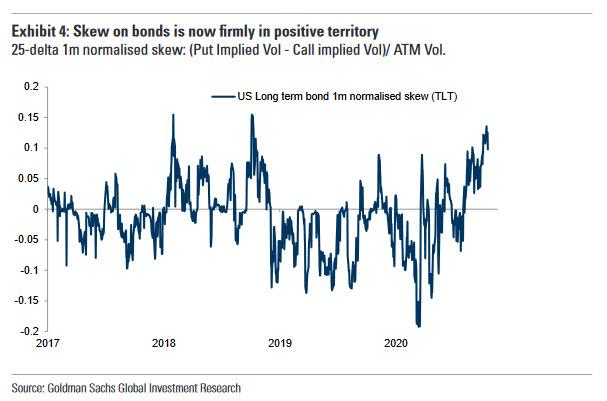

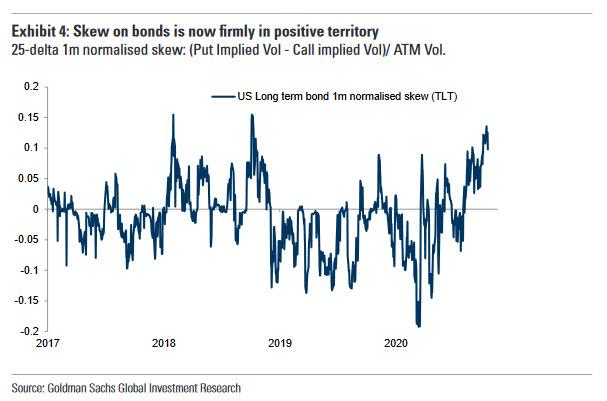

Επειδή, όπως δείχνει το παρακάτω γράφημα, η θετική διάθεση απέναντι στα αμερικανικά ομόλογα υπονοεί πως οι αγορές ήδη προεξοφλούν μια άνοδο των επιτοκίων.

Το ερώτημα είναι πόσο γρήγορα θα γίνει αυτή η κίνηση, διότι εάν οδηγεί σε μια άλλη απότομη διόρθωση στα περιουσιακά στοιχεία κινδύνου, θα γυρίσουμε πάλι στο σημείο 0.

www.bankingnews.gr

Όπως αναφέρει η αμερικανική επενδυτική τράπεζα, η θετική συσχέτιση ανάμεσα στoν ρυθμό πληθωριστικού ισοζυγίου και στις πραγματικές αποδόσεις των ομολόγων δεν είναι χαρακτηριστικό του 2020, χρονιά κατά την οποία τα δύο πραναφερθέντα στοιχεία απέκλιναν συνεχώς.

Εν προκειμένω αξίζει να σημειωθεί πως ο ρυθμός πληθωριστικού ισοζυγίου αντιπροσωπεύει ένα μέτρο του αναμενόμενου πληθωρισμού που εξάγεται από τίτλους χρέους σταθερής διάρκειας, π.χ. δεκαετή ομόλογα.

Η τελευταία τιμή υποδηλώνει τις προσδοκίες των συμμετεχόντων στην αγορά για τον πληθωρισμό τα επόμενα δέκα έτη.

Η προηγούμενη μεγάλη περίοδος απόκλισης ήταν την περίοδο της μεγάλης χρηματοοικονομικής κρίσης, οπότε η Fed δεσμεύτηκε να κρατήσει τις οικονομικές συνθήκες «χαλαρές» και σταθεροποίησε τα ονομαστικά επιτόκια ενώ η οικονομία ανάρρωνε.

Σε ένα περιβάλλον που επιτρέπεται η ανάληψη κινδύνου, όπως αυτό που προηγήθηκε μέσα στη χρονιά, μια τέτοια συνθήκη επιτρέπει την ενίσχυση του πληθωρισμού, την πτώση των επιτοκίων και τη μη μεταβολή των ονομαστικών αποδόσεων.

Πράγματι, οι χαμηλότερες ονομαστικές αποδόσεις προσφέρουν ισχυρή στήριξη στις αποτιμήσεις ενώ οι προσδοκίες για ανάπτυξη αυξάνονται.

Σύμφωνα με την Goldman Sachs, οι τεχνολογικές μετοχές και ο χρυσός επωφελήθηκαν κυρίως από αυτό το καθεστώς.

Αντίθετα, το δολάριο υποφέρει.

Για αυτό τον λόγο, η συσχέτιση των πραγματικών επιτοκίων με τον δείκτη βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500 παρέμεινε σε αρνητική περιοχή τους τελευταίους τρεις μήνες.

Φυσικά, η κατάσταση εμπνέει ανησυχία.

Αν οι χαμηλές πραγματικές αποδόσεις είναι υποστηρικτικές για τις τιμές των περιουσιακών στοιχείων, τότε οι αυξανόμενες πραγματικές αποδόσεις θα προκαλούσαν πτώση στα περιουσιακά στοιχεία που ενέχουν ρίσκο.

Όπως επισημαίνει η Goldman Sachs, δεδομένης της αρνητικής συσχέτισης ανάμεσα στα πραγματικά επιτόκια και στις μετοχές, πολλοί επενδυτές αναρωτιούνται αν η δυνητική αύξηση των επιτοκίων, καθοδηγούμενη από τα πραγματικά επιτόκια, θα μπορούσε να αποτελέσει επικίνδυνο βάρος για τα assets που ενέχουν κίνδυνο.

Εις απάντηση αυτών των εύλογων ανησυχιών, η αμερικανική τράπεζα υπονοεί ότι η ταχύτητα είναι που κυρίως παίζει ρόλο.

Στο επόμενο γράφημα, η Goldman Sachs απεικονίζει τις αποδόσεις του S&P 500 σε μηνιαία βάση από το 1998, επί τη βάσει της μεταβλητότητας των επιτοκίων.

Το παρακάτω γράφημα δείχνει ότι οι υψηλότερες ονομαστικές αποδόσεις συνήθως αντανακλούν ανάπτυξη και θετικές αποδόσεις για τις μετοχές.

Η αύξηση στις ονομαστικές αποδόσεις (+41 μονάδες βάσης πρόσφατα) έχει οδηγήσει στην επιπέδωση των αποδόσεων του S&P 500 και στη συσχέτιση των μετοχών με τα ομόλογα.

Η Goldman Sachs προειδοποιεί ότι οι επενδυτές πρέπει να εστιάζουν στα πραγματικά επιτόκια.

Πράγματι, μια στροφή προς πάνω (περίπου +31 μονάδες βάσης) συνήθως επηρεάζει τις περισσότερες μετοχές.

Kατά τα άλλα, η Goldman Sachs επισημαίνει πως τα όποια καλά νέα από το μέτωπο του εμβολίου κατά του κορωνοϊού και ένα Δημοκρατικό «σκούπισμα» στις εκλογές θα μπορούσαν να διακόψουν την αρνητική συσχέτιση μεταξύ του ρυθμού πληθωριστικού ισοζυγίου και των πραγματικών επιτοκίων, καθώς και τα δύο ενισχύονται.

Βάσει αυτού του σεναρίου, η επενδυτική τράπεζα εκτιμά ότι μια μεγάλη εναλλαγή σε συναλλαγές που ενέχουν ρίσκο μπορεί να απορροφήσει τα υψηλότερα επιτόκια αν συνοδευτεί αυτή από αισιοδοξία για ανάκαμψη.

Ως εκ τούτου, ακόμα και αν υπάρξει άλμα στα επιτόκια, το περιβάλλον μπορεί να αποδειχθεί φιλικό προς τις επενδύσεις – με την προϋπόθεση ότι τα πραγματικά επιτόκια δεν θα αυξηθούν πολύ γρήγορα.

Αυτό που προβληματίζει, είναι η μεταβλητότητα.

Γιατί;

Επειδή, όπως δείχνει το παρακάτω γράφημα, η θετική διάθεση απέναντι στα αμερικανικά ομόλογα υπονοεί πως οι αγορές ήδη προεξοφλούν μια άνοδο των επιτοκίων.

Το ερώτημα είναι πόσο γρήγορα θα γίνει αυτή η κίνηση, διότι εάν οδηγεί σε μια άλλη απότομη διόρθωση στα περιουσιακά στοιχεία κινδύνου, θα γυρίσουμε πάλι στο σημείο 0.

www.bankingnews.gr

Σχόλια αναγνωστών