Η δράση της ΕΚΤ μπορεί να βοηθήσει τις τράπεζες, υπό ορισμένους όρους, σύμφωνα με την Morgan Stanley

Οι πιο αδύναμες προοπτικές που διαγράφονται στην οικονομία της Ευρωζώνης θα οδηγήσουν την Ευρωπαϊκή Κεντρική Τράπεζα να λάβει περισσότερα μέτρα.

Αυτό εκτιμά η Morgan Stanley στην τελευταία ανάλυσή της για τις ευρωπαϊκές τράπεζες, επισημαίνοντας ότι το βασικό σενάριο είναι να αυξήσει το μέγεθος του QE, του προγράμματος αγοράς τίτλων, και των TLTROs, της παροχής ρευστότητας, τα οποία θα είναι ένα όφελος για τις τράπεζες.

Πρόσφατα ο πληθωρισμός στην Ευρωζώνη παρέμεινε σε αρνητικά εδάφη, τονίζοντας τον αποπληθωριστικό αντίκτυπο της πανδημίας.

Με ένα χειρότερο από το αναμενόμενο δεύτερο κύμα εξάπλωσης του Covid δείχνει ότι θα υπάρξει ένα αδύναμο τέταρτο τρίμηνο.

Ποια είναι η πιο αποτελεσματική πορεία δράσης της ΕΚΤ;

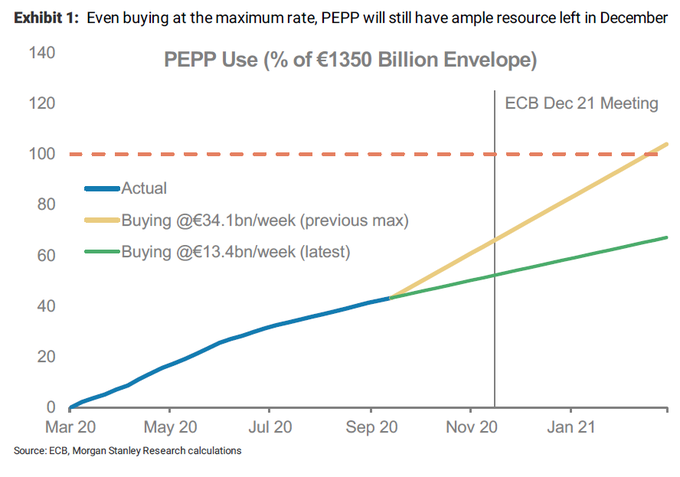

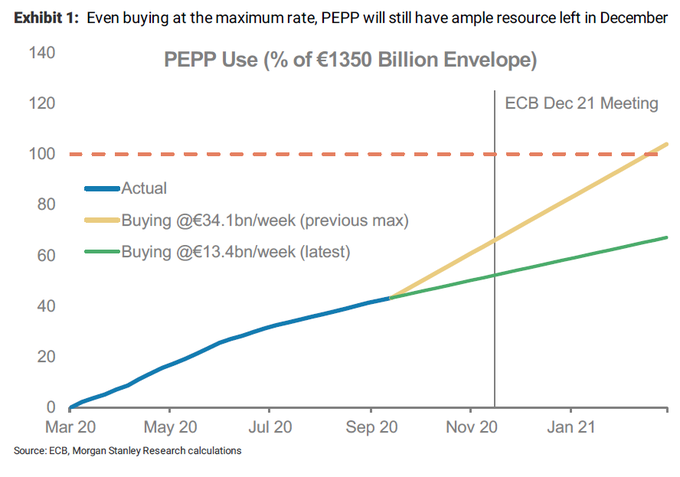

Η Morgan Stanley, αναμένει από την ΕΚΤ να δράσει τον Δεκέμβριο χρησιμοποιώντας τα δύο βασικά εργαλεία πανδημίας, το PEPP και τα TLTRO.

Οι περικοπές επιτοκίων βρίσκονται στο κιτ εργαλείων και οι αγορές τιμολογούν μια μείωση έως τα μέσα του 2021, αλλά η ανάλυση της Morgan Stanley δεν το υποστηρίζει.

Αυτό θα γίνει μόνο εάν οι προσδοκίες για τον πληθωρισμό μειωθούν περαιτέρω ή το ευρώ ανατιμηθεί έντονα.

Το QE είναι σε μεγάλο βαθμό ένα κόστος επιρροής στα ίδια κεφάλαια για τις τράπεζες

Η επέκταση του QE θα ωφελήσει τα περιφερειακά κρατικά spread, επομένως το κόστος των ιδίων κεφαλαίων για τον τομέα το 2022 θα εξακολουθήσει να μειώνεται.

Τιμολόγηση στο 12% του κόστους των ιδίων κεφαλαίων ως μακροπρόθεσμος μέσος όρος συνεπάγεται αύξηση κατά 25% στον τομέα.

Ο δυνητικός αντίκτυπος αποτίμησης βρίσκεται σε αντίθεση τον σταδιακά αρνητικό αντίκτυπο των επίπεδων καμπυλών και των χαμηλών μακροπρόθεσμων επιτοκίων, αναφέρει η Morgan Stanley.

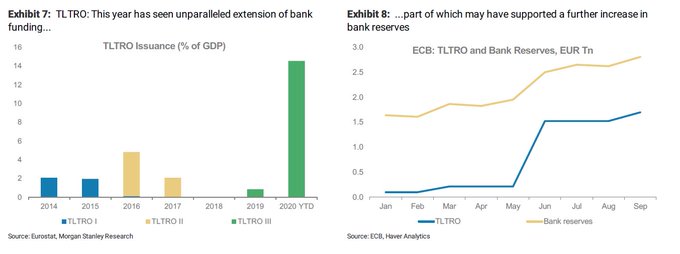

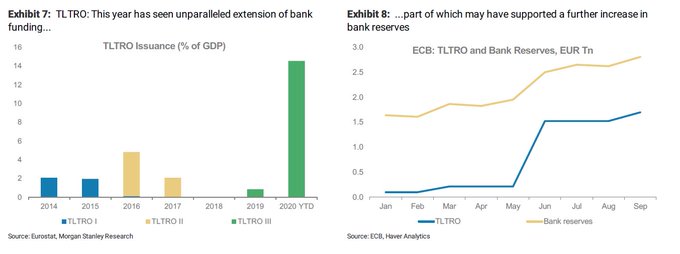

Η επέκταση TLTRO θα ήταν θετική το 2021

Η επέκταση της χρηματοδότησης μέσω TLTROs για επιπλέον έξι μήνες θα προσθέσει 1% στα κέρδη επιτοκίων (ΝΙΙ) στον τομέα το 2021, εκτιμά η Morgan Stanley.

Οι ιταλικές και ισπανικές τράπεζες είναι οι πιο ευαίσθητες (> 2% NII), δεδομένης της μεγαλύτερης χρήσης ως τμήμα του ισολογισμού.

Η υιοθέτηση του TLTRO III ήταν ήδη υψηλή με εκκρεμότητα στα 1,6 δισ. ευρώ.

Ωστόσο, καθαρά λόγω της μείωσης της κατανάλωσης, των περιθωρίων περιουσιακών στοιχείων, των χαμηλότερων αποδόσεων επανεπένδυσης, κατά βάση, η Morgan Stanley βλέπει μείωση 4% στα NII φέτος, -2% το 2021, πριν σταθεροποιηθεί το 2022.

Οι περικοπές επιτοκίων φαίνονται απίθανες

Καθώς η ασθενής κερδοφορία των ευρωπαϊκών τραπεζών είναι ήδη ένας από τους μεγαλύτερους περιορισμούς της χρηματοπιστωτικής σταθερότητας, εάν μειωθούν τα επιτόκια η επιβάρυνση θα είναι μεγαλύτερη.

Μια "νέα περικοπή" κατά 25 μ.β. θα μειώσει κατά 4,5% τα NII και κατά 13% το καθαρό εισόδημα σε ολόκληρο τον τομέα, με ένα ευρύ φάσμα αποτελεσμάτων το 2022.

Περαιτέρω, η επέκταση των TLTRO έως τα τέλη του 2022 θα μετριάσει τον αντίκτυπο, μειώνοντας τα κέρδη ανά μετοχή στο 4%.

Οι επιπτώσεις θα ήταν ασύμμετρες στις τράπεζες και η ποιότητα των κερδών θα μειωνόταν.

Επιπτώσεις στρατηγικής

Στη μακροοικονομική στρατηγική, η Morgan Stanley εκτιμά ότι υπάρχουν τρεις δυνατότητες που πρέπει να επισημανθούν σε σχέση με τις προοπτικές:

Πρώτον, η αρνητική καθαρή προσφορά ομολόγων της ζώνης του ευρώ είναι πιθανό να γίνει ακόμη πιο αρνητική εάν η ΕΚΤ αυξήσει το PEPP τον Δεκέμβριο.

Δεύτερον, η μείωση των επιτοκίων είναι δαπανηρή και περίπλοκη.

Και τρίτον, μια επέκταση των TLTRO μπορεί να ανακουφίσει τους φόβους για εκκαθάριση μικρότερης διάρκειας στα κρατικά ομόλογα πριν από τον Ιούνιο του 2021.

www.bankingnews.gr

Αυτό εκτιμά η Morgan Stanley στην τελευταία ανάλυσή της για τις ευρωπαϊκές τράπεζες, επισημαίνοντας ότι το βασικό σενάριο είναι να αυξήσει το μέγεθος του QE, του προγράμματος αγοράς τίτλων, και των TLTROs, της παροχής ρευστότητας, τα οποία θα είναι ένα όφελος για τις τράπεζες.

Πρόσφατα ο πληθωρισμός στην Ευρωζώνη παρέμεινε σε αρνητικά εδάφη, τονίζοντας τον αποπληθωριστικό αντίκτυπο της πανδημίας.

Με ένα χειρότερο από το αναμενόμενο δεύτερο κύμα εξάπλωσης του Covid δείχνει ότι θα υπάρξει ένα αδύναμο τέταρτο τρίμηνο.

Ποια είναι η πιο αποτελεσματική πορεία δράσης της ΕΚΤ;

Η Morgan Stanley, αναμένει από την ΕΚΤ να δράσει τον Δεκέμβριο χρησιμοποιώντας τα δύο βασικά εργαλεία πανδημίας, το PEPP και τα TLTRO.

Οι περικοπές επιτοκίων βρίσκονται στο κιτ εργαλείων και οι αγορές τιμολογούν μια μείωση έως τα μέσα του 2021, αλλά η ανάλυση της Morgan Stanley δεν το υποστηρίζει.

Αυτό θα γίνει μόνο εάν οι προσδοκίες για τον πληθωρισμό μειωθούν περαιτέρω ή το ευρώ ανατιμηθεί έντονα.

Το QE είναι σε μεγάλο βαθμό ένα κόστος επιρροής στα ίδια κεφάλαια για τις τράπεζες

Η επέκταση του QE θα ωφελήσει τα περιφερειακά κρατικά spread, επομένως το κόστος των ιδίων κεφαλαίων για τον τομέα το 2022 θα εξακολουθήσει να μειώνεται.

Τιμολόγηση στο 12% του κόστους των ιδίων κεφαλαίων ως μακροπρόθεσμος μέσος όρος συνεπάγεται αύξηση κατά 25% στον τομέα.

Ο δυνητικός αντίκτυπος αποτίμησης βρίσκεται σε αντίθεση τον σταδιακά αρνητικό αντίκτυπο των επίπεδων καμπυλών και των χαμηλών μακροπρόθεσμων επιτοκίων, αναφέρει η Morgan Stanley.

Η επέκταση TLTRO θα ήταν θετική το 2021

Η επέκταση της χρηματοδότησης μέσω TLTROs για επιπλέον έξι μήνες θα προσθέσει 1% στα κέρδη επιτοκίων (ΝΙΙ) στον τομέα το 2021, εκτιμά η Morgan Stanley.

Οι ιταλικές και ισπανικές τράπεζες είναι οι πιο ευαίσθητες (> 2% NII), δεδομένης της μεγαλύτερης χρήσης ως τμήμα του ισολογισμού.

Η υιοθέτηση του TLTRO III ήταν ήδη υψηλή με εκκρεμότητα στα 1,6 δισ. ευρώ.

Ωστόσο, καθαρά λόγω της μείωσης της κατανάλωσης, των περιθωρίων περιουσιακών στοιχείων, των χαμηλότερων αποδόσεων επανεπένδυσης, κατά βάση, η Morgan Stanley βλέπει μείωση 4% στα NII φέτος, -2% το 2021, πριν σταθεροποιηθεί το 2022.

Οι περικοπές επιτοκίων φαίνονται απίθανες

Καθώς η ασθενής κερδοφορία των ευρωπαϊκών τραπεζών είναι ήδη ένας από τους μεγαλύτερους περιορισμούς της χρηματοπιστωτικής σταθερότητας, εάν μειωθούν τα επιτόκια η επιβάρυνση θα είναι μεγαλύτερη.

Μια "νέα περικοπή" κατά 25 μ.β. θα μειώσει κατά 4,5% τα NII και κατά 13% το καθαρό εισόδημα σε ολόκληρο τον τομέα, με ένα ευρύ φάσμα αποτελεσμάτων το 2022.

Περαιτέρω, η επέκταση των TLTRO έως τα τέλη του 2022 θα μετριάσει τον αντίκτυπο, μειώνοντας τα κέρδη ανά μετοχή στο 4%.

Οι επιπτώσεις θα ήταν ασύμμετρες στις τράπεζες και η ποιότητα των κερδών θα μειωνόταν.

Επιπτώσεις στρατηγικής

Στη μακροοικονομική στρατηγική, η Morgan Stanley εκτιμά ότι υπάρχουν τρεις δυνατότητες που πρέπει να επισημανθούν σε σχέση με τις προοπτικές:

Πρώτον, η αρνητική καθαρή προσφορά ομολόγων της ζώνης του ευρώ είναι πιθανό να γίνει ακόμη πιο αρνητική εάν η ΕΚΤ αυξήσει το PEPP τον Δεκέμβριο.

Δεύτερον, η μείωση των επιτοκίων είναι δαπανηρή και περίπλοκη.

Και τρίτον, μια επέκταση των TLTRO μπορεί να ανακουφίσει τους φόβους για εκκαθάριση μικρότερης διάρκειας στα κρατικά ομόλογα πριν από τον Ιούνιο του 2021.

www.bankingnews.gr

Σχόλια αναγνωστών