Με τις μετοχές να εμφανίζουν εξαιρετικά θετικές προοπτικές, η JP Morgan αναφέρει ότι ο δείκτης βαρόμετρο S&P 500 θα ενισχυθεί έως τις 4.190 μονάδες

Με τις μετοχές να εμφανίζουν παγκοσμίως εξαιρετικά θετικές προοπτικές, η JP Morgan αναφέρει ότι ο δείκτης βαρόμετρο S&P 500 θα ενισχυθεί έως τις 4.190 μονάδες ή άνοδος 18% από τα τρέχοντα επίπεδα έως το τέλος του 2021, με τη Fed να αποτελεί καταλύτη εξελίξεων.

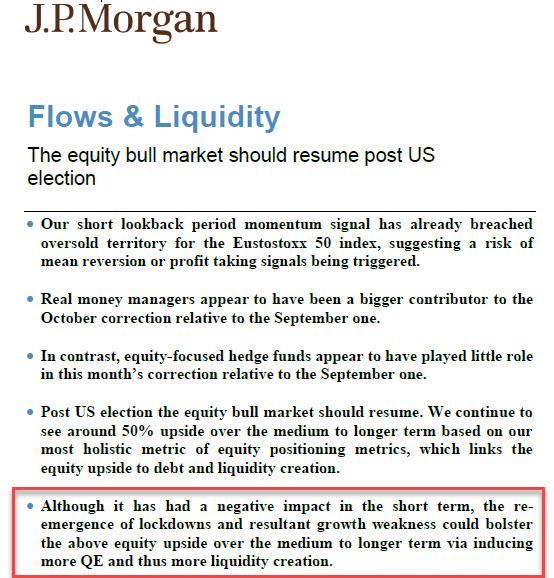

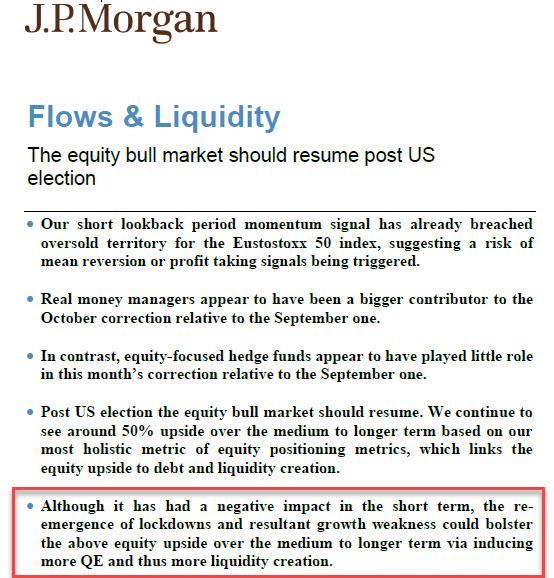

Πιο συγκεκριμένα, στις αρχές Νοεμβρίου, η JP Morgan προέβη σε μια πρωτοφανή παραδοχή.

«Δεν υπάρχει τίποτε καλύτερο για τις μετοχές από μια οικονομική καταστροφή, όπως αυτή που έφεραν τα lockdowns».

Γιατί;

Διότι όσο περισσότερο χτυπιέται η οικονομία τόσο περισσότερο παρεμβαίνουν η Fed, αλλά και το Κογκρέσο.

Ειδικότερα, σύμφωνα με όσα σημειώνει η JP Morgan, παρότι μια οικονομική καταστροφή βραχυπρόθεσμα μπορεί να έχει θλιβερές επιπτώσεις, η ύφεση ενδέχεται να διαμορφώσει ευνοϊκές συνθήκες για την αγορά μετοχών, πόσω μάλλον από τη στιγμή που η κεντρική τράπεζα είναι αποφασισμένη να εξαπολύσει ένα άνευ ορίων QE.

Αυτή αποτελεί μια πρωτοφανή παραδοχή, καθώς οι αναλυτές δέχονται πως το χειρότερο σενάριο για την οικονομία είναι το καλύτερο για τους ίδιους, καθώς και για τα στοιχεία ενεργητικού που ενέχουν κίνδυνο.

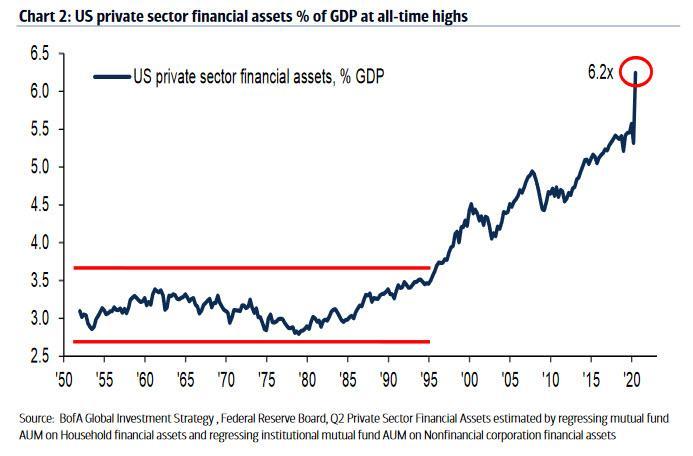

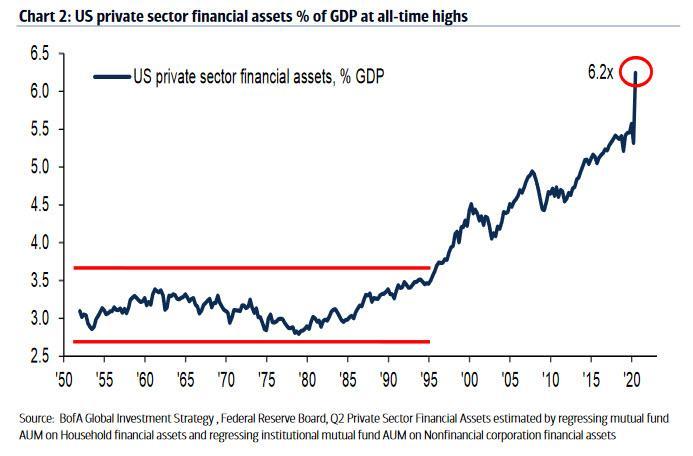

Η Fed πάντα θα παρεμβαίνει και θα διασώζει τους «ταύρους», διότι η κατάρρευση μιας χρηματαγοράς τα περιουσιακά στοιχεία της οποίας είναι εξαπλάσια από το ΑΕΠ των ΗΠΑ θα ήταν… Αρμαγεδδώνας.

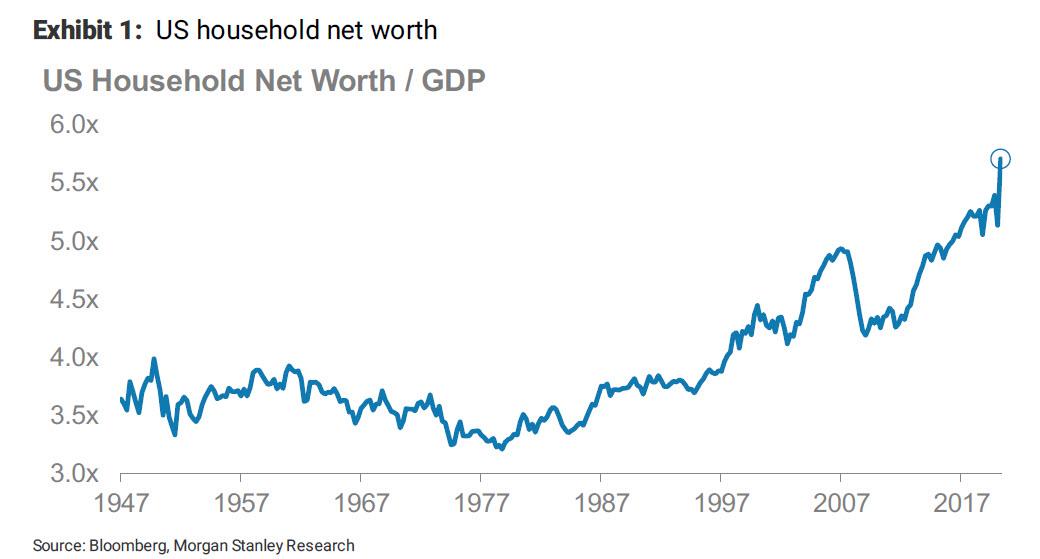

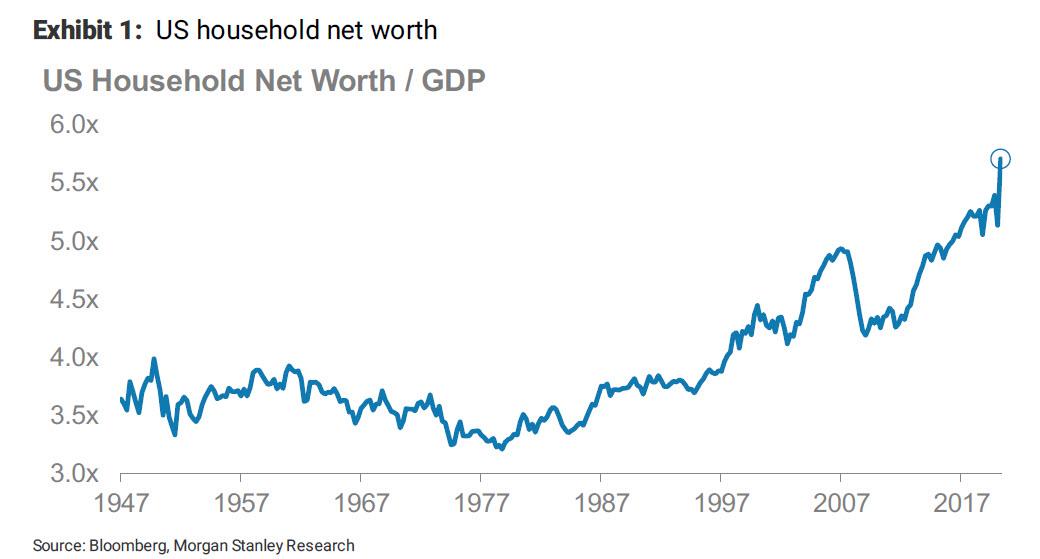

… Σημειώνεται πως η καθαρή αξία των νοικοκυριών, που είναι κυρίως χρηματοοικονομικά περιουσιακά στοιχεία, δεν ήταν ποτέ μεγαλύτερη.

Η δεύτερη, πολύ σημαντική παραδοχή στην οποία προέβη η JP Morgan είναι ότι ζούμε σε έναν κόσμο όπου η ρευστότητα και οι ταμειακές ροές είναι τα σημαντικότερα στοιχεία.

Ο λόγος που αναφέρει αυτό η αμερικανική τράπεζα είναι διότι ο περιορισμός της αβεβαιότητας που προκάλεσαν οι αμερικανικές εκλογές και τα καλά νέα από το μέτωπο των εμβολίων κατά του κορωνοϊού θα ενισχύσουν τις αγορές μετοχών εμπροσθοβαρώς, μειώνοντας την ανάγκη για προληπτική εξοικονόμηση με την πάροδο του χρόνου.

Σύμφωνα με την JP Morgan, αυτό σημαίνει ότι ένα μεγαλύτερο μέρος της ρευστότητας που έχει εισαχθεί ως συνάρτηση της QE και της δημιουργίας πιστώσεων θα διατεθεί σε περιουσιακά στοιχεία υψηλότερης απόδοσης, όπως μετοχές, τον επόμενο χρόνο.

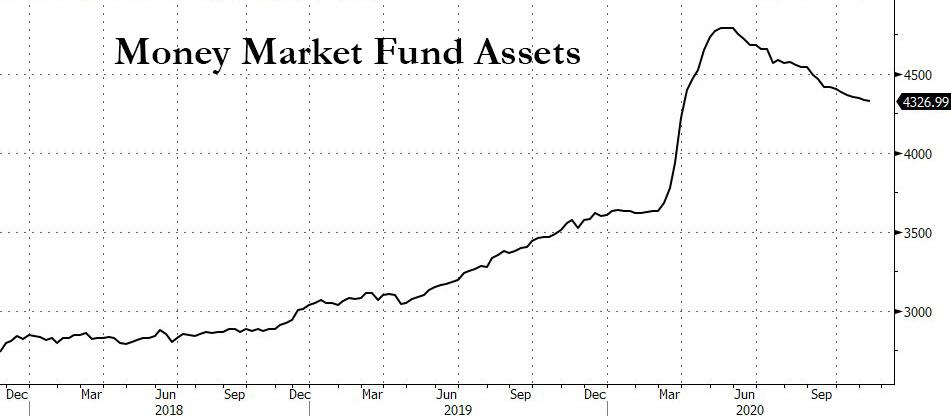

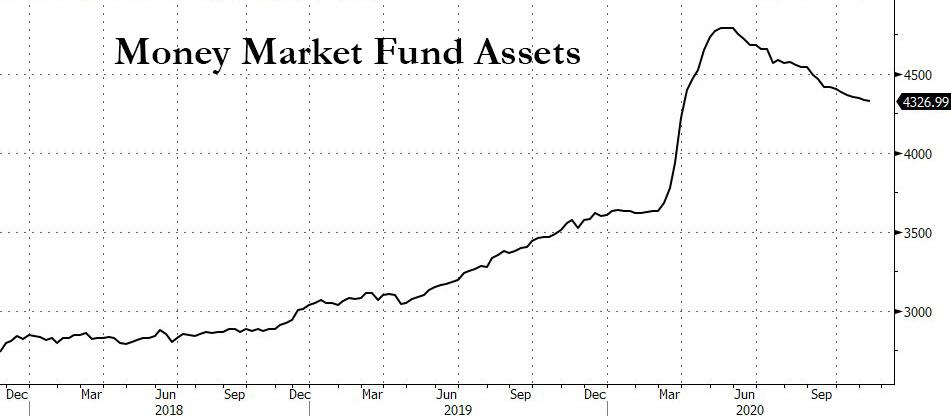

Εν ολίγοις, ενώ σημαντικό μέρος των τρισεκατομμυρίων ρευστότητας που εισήχθησαν από τη Fed το 2020 «κατέληξαν» σε αδράνεια, τα κεφάλαια της χρηματαγοράς αυξήθηκαν πάνω από 1 τρισεκατομμύριο δολάρια.

Καθώς οι συνθήκες ομαλοποιούνται, όσο περισσότερη ρευστότητα εκτρέπεται από τα ταμειακά ισοδύναμα σε περιουσιακά στοιχεία που ενέχουν κίνδυνο, είναι θέμα χρόνου να υπάρξει ένα επενδυτικό τσουνάμι που θα ωθήσει τις τιμές των μετοχών προς νέα ιστορικά υψηλά.

Μερικές ακόμη λεπτομέρειες…

Στον πυρήνα των αναλύσεων της JP Morgan είναι επιστροφή της επενδυτικής εμπιστοσύνης και της κανονικότητας, κάτι για το οποίο θα φροντίσουν τα υποψήφια εμβόλια κατά της πανδημικής κρίσης.

Η σταδιακή μείωση της αβεβαιότητας θα ενισχύσει το αμερικανικό χρηματιστήριο και, γενικότερα, τις μετοχές, περιστέλλοντας την ανάγκη για διακράτηση κεφαλαίων για λόγους πρόληψης.

«Η αβεβαιότητα είναι σημαντική, καθώς αναγκάζει τους οικονομικώς δρώντες και συμμετέχοντες να διακρατούν μετρητά, για προληπτικούς λόγους.

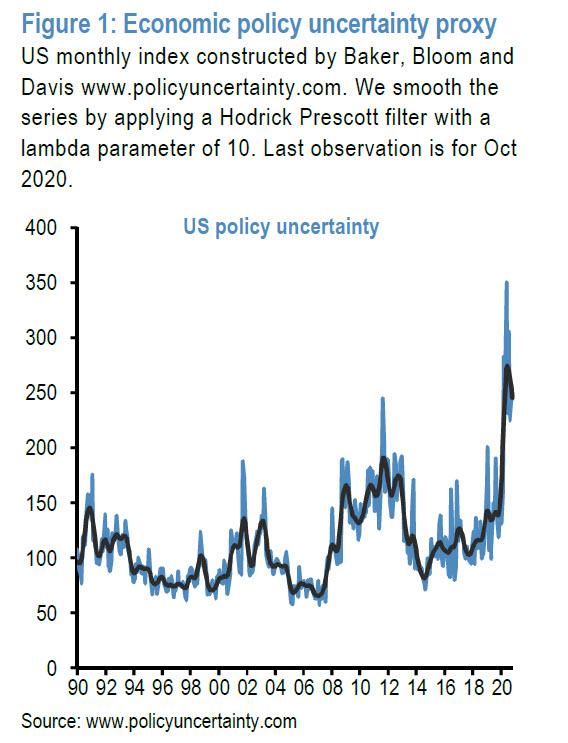

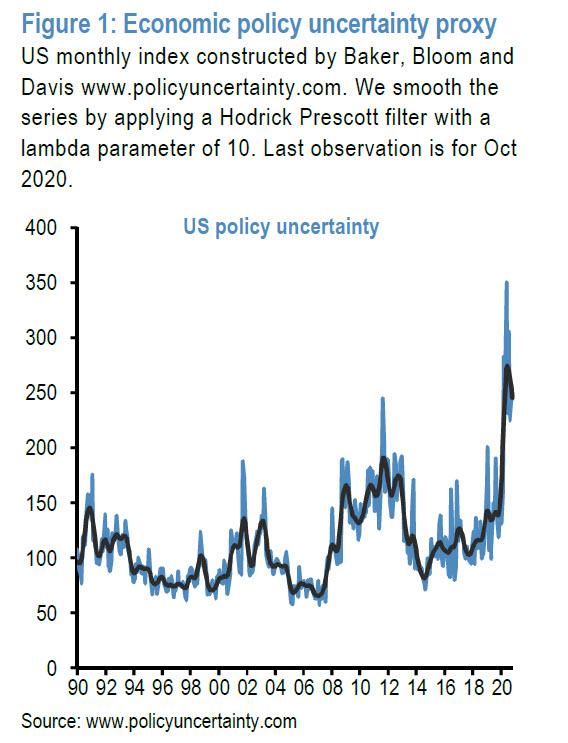

Μετράμε την αβεβαιότητα μέσω των μηνιαίων δεικτών που κατασκευάστηκαν από τους Baker, Bloom και Davis για τις ΗΠΑ.

Σε μεγάλο βαθμό, αυτοί οι δείκτες ποσοτικοποιούν την οικονομική αβεβαιότητα που σχετίζεται με την πολιτική.

Αυτός ο διακομιστής μεσολάβησης αβεβαιότητας στις ΗΠΑ φαίνεται στο Σχήμα 1».

Αυτό σημαίνει ότι μεγάλο μέρος της ρευστότητας που έχει εισαχθεί ως συνάρτηση του QE θα διατεθεί σε περιουσιακά στοιχεία στο μέλλον.

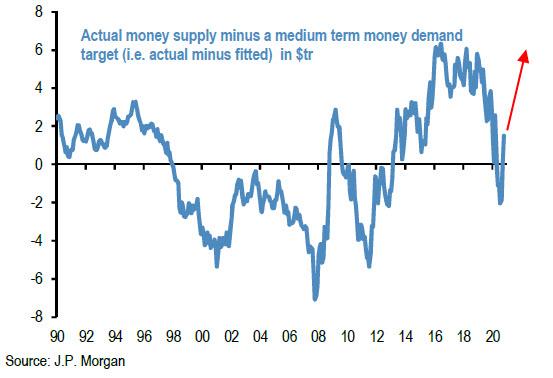

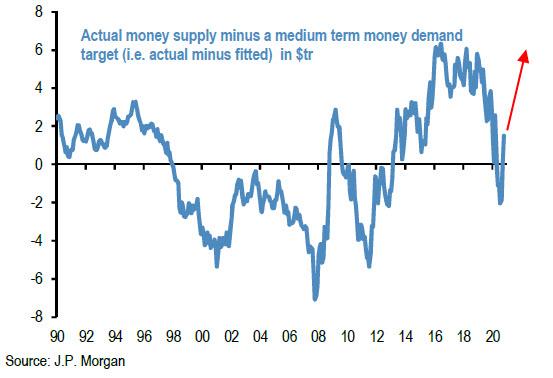

Σύμφωνα με την αμερικανική τράπεζα, «Η άνοδος του δείκτη αβεβαιότητας τους καλοκαιρινούς μήνες είχε προκαλέσει μείωση της διαφοράς μεταξύ της πραγματικής προσφοράς χρήματος (παγκόσμιο Μ2) έναντι του μεσοπρόθεσμου στόχου της ζήτησης χρήματος στο μοντέλο μας.

Πράγματι, το Σχήμα 2 δείχνει ότι, μετά την άνοδο του δείκτη αβεβαιότητας τον Ιούλιο, η προηγούμενη εκτίμηση περί προσφοράς χρήματος σχεδόν εξαλείφθηκε στο μοντέλο μας, παρά τη μεγάλη αύξηση της προσφοράς χρήματος από τον Μάρτιο.

Ουσιαστικά, η ζήτηση χρήματος είχε αυξηθεί περισσότερο από την προσφορά χρήματος μέχρι τον Ιούλιο, λόγω της απότομης αύξησης της πολιτικής αβεβαιότητας.

Μετά τον Ιούλιο, ο δείκτης αβεβαιότητας σταμάτησε να αυξάνεται και, αν μη τι άλλο, έχει υποχωρήσει ελαφρώς.

Αυτό επέτρεψε στην προσφορά χρήματος να επαναβεβαιώσει τη ζήτηση στο μοντέλο μας, ωθώντας την εκτίμηση περί πλεονάζουσας προσφοράς χρήματος του Σχήματος 2 σε θετική περιοχή τους τελευταίους μήνες».

Τι σημαίνουν όλα αυτά για την αγορά στην πράξη;

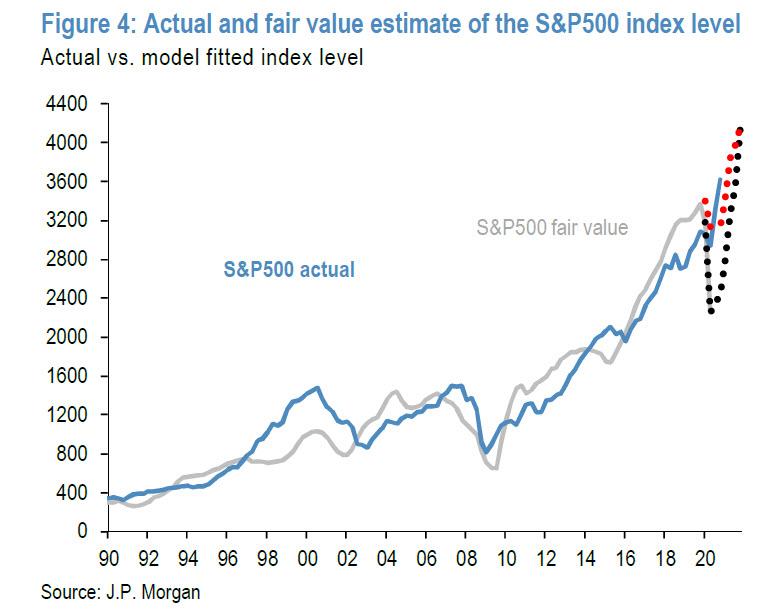

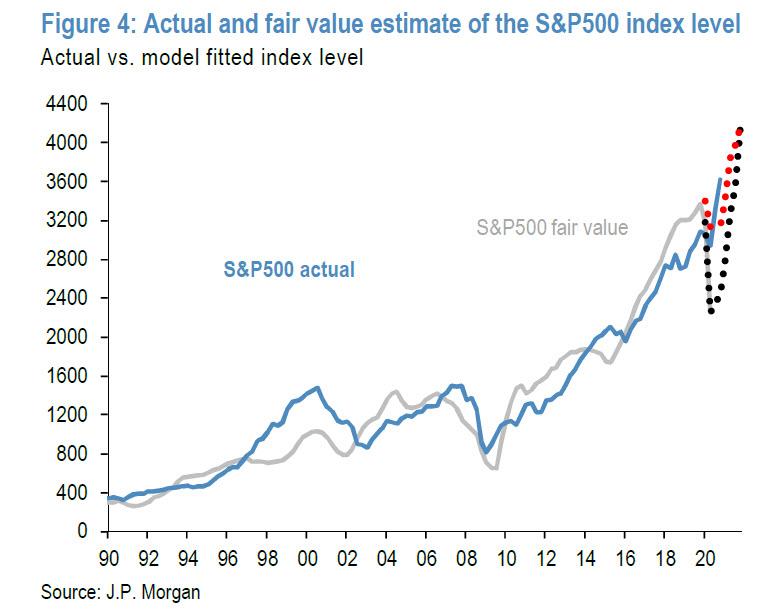

Συνολικά, η JP Morgan προβάλλει τo fair value για τις μετοχές με βάση δύο σενάρια.

Και τα δύο φαίνονται στο Σχήμα 4.

Το πρώτο, με την κόκκινη κουκκίδα, προϋποθέτει ότι οι αγορές έλαβαν υπόψη τη μεταβλητότητα βραχυπρόθεσμα.

Το δεύτερο, με τη μαύρη κουκκίδα, λαμβάνει υπόψη την απότομη άνοδο του ΑΕΠ και προεξοφλεί μια σταδιακή εξομάλυνση, στα επίπεδα προ επιδημίας, έως το τέλος του 2021.

Η κόκκινη γραμμή βυθίζεται στις 3.150 μονάδες, ενώ η απότομη άνοδος του προεξοφλητικού επιτοκίου στη μαύρη γραμμή το βλέπει κάτω από τις 1.990 μονάδες, πριν ανακάμψουν και οι δύο γραμμές και συγκλίνουν κοντά στις 4.190 μονάδες μέχρι το τέλος του 2021.

Όπως συμπεραίνει η JP Morgan, με τον S&P 500 να βρίσκεται στις 3.600, σε σύγκριση με την κόκκινη γραμμή που υποδηλώνει μια εύλογη αξία στο τέλος του 2020 λίγο πάνω από τις 3.172 μονάδες, «η αγορά έχει φτάσει στην κορύφωσή της βραχυπρόθεσμα, ωστόσο αναμένεται να αυξηθεί 15% στο τέλος του 2021».

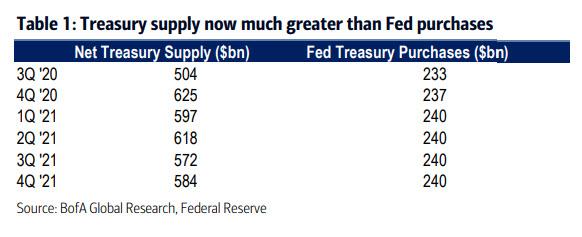

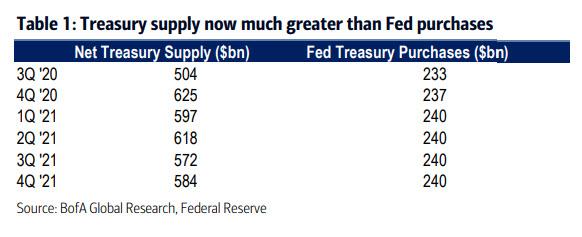

Όλα αυτά αγνοούν την πιθανότητα ενός σημαντικού νομισματικού πακέτο το οποίο είναι πιθανό να λάβει χώρα σε δύο στάδια:

Πρώτον, με την Fed να επεκτείνει τη διάρκεια του QE στο FOMC του Δεκεμβρίου και, δεύτερον, με την επέκταση του QE στις αρχές του 2021 για να αντιμετωπίσει την κρίση Covid

Με λίγα λόγια, η JP Morgan εκτιμά ότι ο S&P 500 θα φτάσει στις 4.190 στο τέλος του 2021, εάν παρέμβει η Fed.

www.bankingnews.gr

Πιο συγκεκριμένα, στις αρχές Νοεμβρίου, η JP Morgan προέβη σε μια πρωτοφανή παραδοχή.

«Δεν υπάρχει τίποτε καλύτερο για τις μετοχές από μια οικονομική καταστροφή, όπως αυτή που έφεραν τα lockdowns».

Γιατί;

Διότι όσο περισσότερο χτυπιέται η οικονομία τόσο περισσότερο παρεμβαίνουν η Fed, αλλά και το Κογκρέσο.

Ειδικότερα, σύμφωνα με όσα σημειώνει η JP Morgan, παρότι μια οικονομική καταστροφή βραχυπρόθεσμα μπορεί να έχει θλιβερές επιπτώσεις, η ύφεση ενδέχεται να διαμορφώσει ευνοϊκές συνθήκες για την αγορά μετοχών, πόσω μάλλον από τη στιγμή που η κεντρική τράπεζα είναι αποφασισμένη να εξαπολύσει ένα άνευ ορίων QE.

Αυτή αποτελεί μια πρωτοφανή παραδοχή, καθώς οι αναλυτές δέχονται πως το χειρότερο σενάριο για την οικονομία είναι το καλύτερο για τους ίδιους, καθώς και για τα στοιχεία ενεργητικού που ενέχουν κίνδυνο.

Η Fed πάντα θα παρεμβαίνει και θα διασώζει τους «ταύρους», διότι η κατάρρευση μιας χρηματαγοράς τα περιουσιακά στοιχεία της οποίας είναι εξαπλάσια από το ΑΕΠ των ΗΠΑ θα ήταν… Αρμαγεδδώνας.

… Σημειώνεται πως η καθαρή αξία των νοικοκυριών, που είναι κυρίως χρηματοοικονομικά περιουσιακά στοιχεία, δεν ήταν ποτέ μεγαλύτερη.

Η δεύτερη, πολύ σημαντική παραδοχή στην οποία προέβη η JP Morgan είναι ότι ζούμε σε έναν κόσμο όπου η ρευστότητα και οι ταμειακές ροές είναι τα σημαντικότερα στοιχεία.

Ο λόγος που αναφέρει αυτό η αμερικανική τράπεζα είναι διότι ο περιορισμός της αβεβαιότητας που προκάλεσαν οι αμερικανικές εκλογές και τα καλά νέα από το μέτωπο των εμβολίων κατά του κορωνοϊού θα ενισχύσουν τις αγορές μετοχών εμπροσθοβαρώς, μειώνοντας την ανάγκη για προληπτική εξοικονόμηση με την πάροδο του χρόνου.

Σύμφωνα με την JP Morgan, αυτό σημαίνει ότι ένα μεγαλύτερο μέρος της ρευστότητας που έχει εισαχθεί ως συνάρτηση της QE και της δημιουργίας πιστώσεων θα διατεθεί σε περιουσιακά στοιχεία υψηλότερης απόδοσης, όπως μετοχές, τον επόμενο χρόνο.

Εν ολίγοις, ενώ σημαντικό μέρος των τρισεκατομμυρίων ρευστότητας που εισήχθησαν από τη Fed το 2020 «κατέληξαν» σε αδράνεια, τα κεφάλαια της χρηματαγοράς αυξήθηκαν πάνω από 1 τρισεκατομμύριο δολάρια.

Καθώς οι συνθήκες ομαλοποιούνται, όσο περισσότερη ρευστότητα εκτρέπεται από τα ταμειακά ισοδύναμα σε περιουσιακά στοιχεία που ενέχουν κίνδυνο, είναι θέμα χρόνου να υπάρξει ένα επενδυτικό τσουνάμι που θα ωθήσει τις τιμές των μετοχών προς νέα ιστορικά υψηλά.

Μερικές ακόμη λεπτομέρειες…

Στον πυρήνα των αναλύσεων της JP Morgan είναι επιστροφή της επενδυτικής εμπιστοσύνης και της κανονικότητας, κάτι για το οποίο θα φροντίσουν τα υποψήφια εμβόλια κατά της πανδημικής κρίσης.

Η σταδιακή μείωση της αβεβαιότητας θα ενισχύσει το αμερικανικό χρηματιστήριο και, γενικότερα, τις μετοχές, περιστέλλοντας την ανάγκη για διακράτηση κεφαλαίων για λόγους πρόληψης.

«Η αβεβαιότητα είναι σημαντική, καθώς αναγκάζει τους οικονομικώς δρώντες και συμμετέχοντες να διακρατούν μετρητά, για προληπτικούς λόγους.

Μετράμε την αβεβαιότητα μέσω των μηνιαίων δεικτών που κατασκευάστηκαν από τους Baker, Bloom και Davis για τις ΗΠΑ.

Σε μεγάλο βαθμό, αυτοί οι δείκτες ποσοτικοποιούν την οικονομική αβεβαιότητα που σχετίζεται με την πολιτική.

Αυτός ο διακομιστής μεσολάβησης αβεβαιότητας στις ΗΠΑ φαίνεται στο Σχήμα 1».

Αυτό σημαίνει ότι μεγάλο μέρος της ρευστότητας που έχει εισαχθεί ως συνάρτηση του QE θα διατεθεί σε περιουσιακά στοιχεία στο μέλλον.

Σύμφωνα με την αμερικανική τράπεζα, «Η άνοδος του δείκτη αβεβαιότητας τους καλοκαιρινούς μήνες είχε προκαλέσει μείωση της διαφοράς μεταξύ της πραγματικής προσφοράς χρήματος (παγκόσμιο Μ2) έναντι του μεσοπρόθεσμου στόχου της ζήτησης χρήματος στο μοντέλο μας.

Πράγματι, το Σχήμα 2 δείχνει ότι, μετά την άνοδο του δείκτη αβεβαιότητας τον Ιούλιο, η προηγούμενη εκτίμηση περί προσφοράς χρήματος σχεδόν εξαλείφθηκε στο μοντέλο μας, παρά τη μεγάλη αύξηση της προσφοράς χρήματος από τον Μάρτιο.

Ουσιαστικά, η ζήτηση χρήματος είχε αυξηθεί περισσότερο από την προσφορά χρήματος μέχρι τον Ιούλιο, λόγω της απότομης αύξησης της πολιτικής αβεβαιότητας.

Μετά τον Ιούλιο, ο δείκτης αβεβαιότητας σταμάτησε να αυξάνεται και, αν μη τι άλλο, έχει υποχωρήσει ελαφρώς.

Αυτό επέτρεψε στην προσφορά χρήματος να επαναβεβαιώσει τη ζήτηση στο μοντέλο μας, ωθώντας την εκτίμηση περί πλεονάζουσας προσφοράς χρήματος του Σχήματος 2 σε θετική περιοχή τους τελευταίους μήνες».

Τι σημαίνουν όλα αυτά για την αγορά στην πράξη;

Συνολικά, η JP Morgan προβάλλει τo fair value για τις μετοχές με βάση δύο σενάρια.

Και τα δύο φαίνονται στο Σχήμα 4.

Το πρώτο, με την κόκκινη κουκκίδα, προϋποθέτει ότι οι αγορές έλαβαν υπόψη τη μεταβλητότητα βραχυπρόθεσμα.

Το δεύτερο, με τη μαύρη κουκκίδα, λαμβάνει υπόψη την απότομη άνοδο του ΑΕΠ και προεξοφλεί μια σταδιακή εξομάλυνση, στα επίπεδα προ επιδημίας, έως το τέλος του 2021.

Η κόκκινη γραμμή βυθίζεται στις 3.150 μονάδες, ενώ η απότομη άνοδος του προεξοφλητικού επιτοκίου στη μαύρη γραμμή το βλέπει κάτω από τις 1.990 μονάδες, πριν ανακάμψουν και οι δύο γραμμές και συγκλίνουν κοντά στις 4.190 μονάδες μέχρι το τέλος του 2021.

Όπως συμπεραίνει η JP Morgan, με τον S&P 500 να βρίσκεται στις 3.600, σε σύγκριση με την κόκκινη γραμμή που υποδηλώνει μια εύλογη αξία στο τέλος του 2020 λίγο πάνω από τις 3.172 μονάδες, «η αγορά έχει φτάσει στην κορύφωσή της βραχυπρόθεσμα, ωστόσο αναμένεται να αυξηθεί 15% στο τέλος του 2021».

Όλα αυτά αγνοούν την πιθανότητα ενός σημαντικού νομισματικού πακέτο το οποίο είναι πιθανό να λάβει χώρα σε δύο στάδια:

Πρώτον, με την Fed να επεκτείνει τη διάρκεια του QE στο FOMC του Δεκεμβρίου και, δεύτερον, με την επέκταση του QE στις αρχές του 2021 για να αντιμετωπίσει την κρίση Covid

Με λίγα λόγια, η JP Morgan εκτιμά ότι ο S&P 500 θα φτάσει στις 4.190 στο τέλος του 2021, εάν παρέμβει η Fed.

www.bankingnews.gr

Σχόλια αναγνωστών