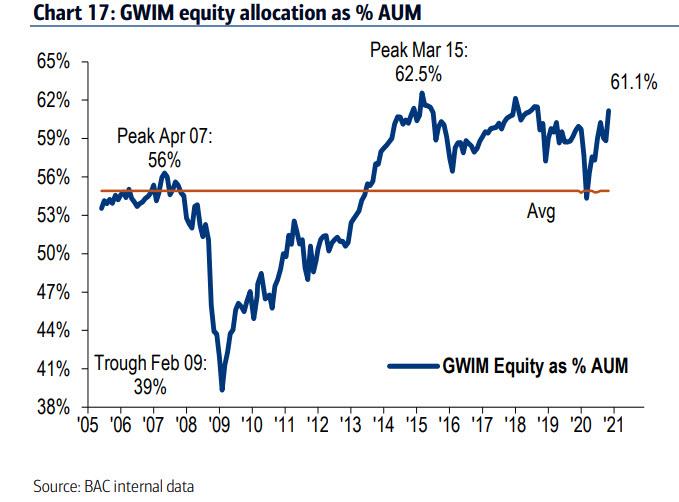

Ένα από τα πολλά στοιχεία που έχει ενδιαφέρον είναι ότι στις αγορές ειδικά στην Wall Street σημειώνεται εντυπωσιακή αύξηση συμμετεχόντων μικρομετόχων....

Κόκκινη κάρτα βγάζει στις χρηματιστηριακές αγορές και ειδικά στην Wall Street η Bank of America Merrill Lynch τονίζοντας ότι όλοι οι βασικοί δείκτες δείχνουν διόρθωση.

Επίσης αναφέρει ότι ενώ το 2020 τα συνολικά δημοσιονομικά κίνητρα και πάσης φύσεως νομισματικές παρεμβάσεις ήταν ισοδύναμες με 22 τρισεκ. το 2021 όλα αυτά θα μειωθούν στα 4 τρισεκ. ή μείωση 18 τρισεκ. ή 81%....

Η τρέχουσα ευφορία στις αγορές έχει ξεπεράσει τα επίπεδα του ράλι της φούσκας των εταιριών νέας τεχνολογίας dot com, αλλά αυτό που συμβαίνει τώρα είναι απολύτως εντυπωσιακό ... και γίνεται όλο και πιο τρελό κάθε μέρα που περνάει με τα νέα ιστορικά υψηλά.

Σκεφτείτε ότι μόλις τις τελευταίες 4 εβδομάδες σημειώθηκαν εισροές ρεκόρ 115 δισεκ. δολαρίων σε μετοχές, ρεκόρ 25 δισεκ. δολαρίων σε μετοχές αναδυομένων αγορών, ρεκόρ εκροών 9 δισεκ. δολαρίων από χρυσό.

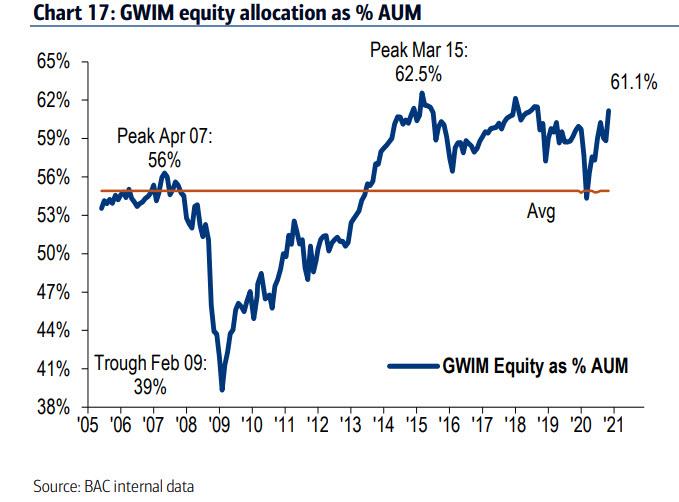

Επίσης ρεκόρ επενδυτών κατακλύζει τα περιουσιακά στοιχεία κινδύνου δηλαδή τις μετοχές, σημειώνεται ρεκόρ νέων συμμετεχόντων ειδικά μικρομετόχων.... με ότι αυτό συνεπάγεται για τους κινδύνους που αναλαμβάνουν.

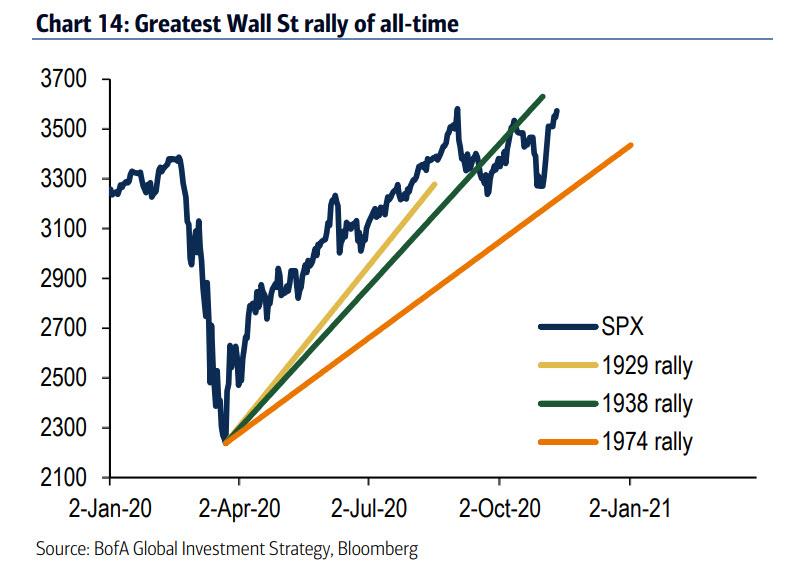

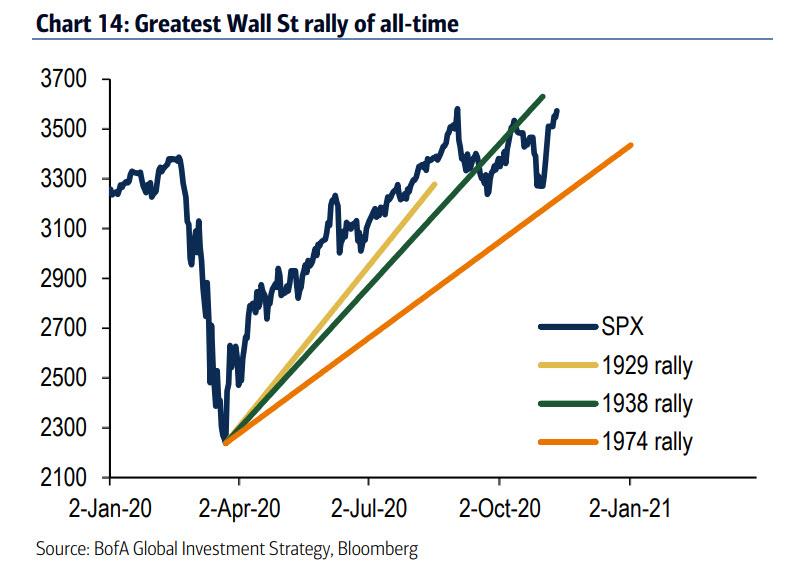

Κατά την Bank of America τους τελευταίους 10 μήνες σημειώθηκαν πρωτοφανείς εξελίξεις «Greatest Of All Time»: πανδημία – κραχ στις αγορές – lockdown – ύφεση.

Όλα αυτά καταλήγουν στην ταχύτερη αγορά αρκούδων όλων των εποχών .... η οποία στη συνέχεια οδήγησε στον μεγαλύτερο πανικό από το πολιτικό σύστημα όλων των εποχών ... και τελικά το μεγαλύτερο ράλι της Wall Street όλων των εποχών.

Αξίζει αυτή η ευφορία;

Κατά την Bank of America πρέπει να πουλήσουμε μετοχές στην είδηση του εμβολίου.

Παρ΄ όλα αυτά στις 4 Δεκεμβρίου 2020 οι μετοχές σημείωσαν νέο ράλι.

Κατά την Bank of America η επίδραση του πλούτου στην χρηματιστηριακή αγορά και στην αγορά κατοικίας ήταν τεράστια.

Εκδόθηκαν σχεδόν 3,6 τρισεκ. δολάρια εταιρικού χρέους, ενώ δαπανήθηκαν 2 τρισεκ. δολάρια από το κράτος για να στηριχθούν οι ιδιώτες.

Δημοσιονομικά και νομισματικά κίνητρα 22 τρισεκ. δολαρίων το 2020

Κατά την BofA το 2020 δόθηκαν συνολικά 22 τρισεκ. δολάρια από κυβερνήσεις και κεντρικές τράπεζες για να στηρίξουν τις οικονομίες.

Συγκεκριμένα

-μέσω των προγραμμάτων ποσοτικής χαλάρωσης 8 τρισεκ. δολάρια παγκοσμίως.

-Μειώθηκαν τα επιτόκια 190 φορές

-Τα δημοσιονομικά κίνητρα ήταν ύψους 14 τρισεκ. δολαρίων

Συνολικά λοιπόν δημοσιονομικά και νομισματικά κίνητρα ήταν ύψους 22 τρισεκ. δολαρίων παγκοσμίως το 2020… ενώ το 2021 θα μειωθούν στα 4 τρισεκ. πτώση 81% ή 18 τρισεκ. μείωση.

Τα 4 τρισεκ. κινήτρων του 2021 αναμένεται να είναι 3,3 τρισεκ. δολάρια σε νομισματικά κίνητρα και 700 δισεκ. δημοσιονομικά κίνητρα.

Οι πολιτικές στήριξης των αγορών θα εξασθενήσουν σημαντικά το 2021.

Κατά την Bank of America η περίπτωση της Κίνας θα είναι οδηγός – με ΗΠΑ και Ευρώπη σε μεγαλύτερη έκταση – για το τι θα συμβεί.

ΗΠΑ χρηματοδότηση ελλειμμάτων – ΕΚΤ επεκτείνει το Πρόγραμμα Πανδημίας

Εκτιμάται ότι οι εκδόσεις ομολόγων του υπουργείου Οικονομικών των ΗΠΑ το 2021 θα φθάσουν στα 4,5 τρισεκ. δολάρια, από 3,4 τρισεκ το 2020 και 2,9 τρισεκ. δολάρια το 2019.

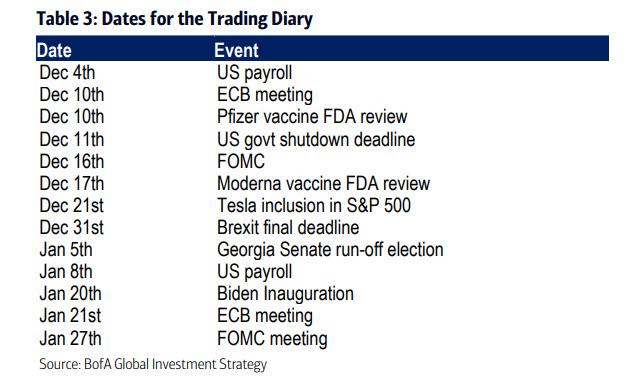

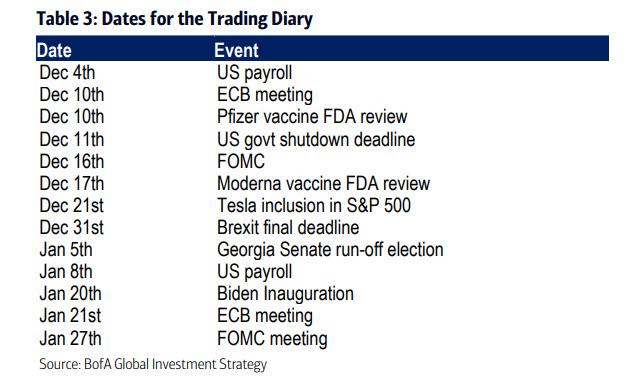

Είναι πιθανό ότι πριν τις 21 Δεκεμβρίου 2020 θα υπάρξει η φάση 4 των δημοσιονομικών κινήτρων ύψους 908 δισεκ. δολαρίων.

Στις 10 Δεκεμβρίου, η ΕΚΤ θα αυξήσει το Πρόγραμμα Πανδημίας κατά 500 δισεκ. από 1,35 τρισεκ. σε 1,85 τρισεκ.

Τα καλά νέα θα τελειώσουν στις επόμενες εβδομάδες και κατά την BofA θα ξεκινήσει διόρθωση.

Οι βασικοί δείκτες της BofA δείχνουν σημάδια κόπωσης και βρίσκονται στα σημεία πώλησης.

-BofA Bull & Bear επιταχύνει προς το ακραίο ανοδικό σημείο από 4,7 σε 5,8.

-BofA FMS κοντά στο "σήμα πώλησης"

-BofA Breadth Rule = "sell-signal" ενεργοποιήθηκε στις 11 Νοεμβρίου.

-BofA ροή κεφαλαίων αναδυομένων αγορών ενεργοποίησε τα σημάδια πώλησης.

-BofA Global Flow Trading πλησιάζει το "σήμα πώλησης"

Κατά την BofA όσο καθυστερεί η διόρθωση τόσο μεγαλύτερη θα είναι όταν σημειωθεί.…

Η ακραία χειραγώγηση των αγορών από τις κεντρικές τράπεζες - Η ΕΚΤ με τον μεγαλύτερο ισολογισμό μεταξύ όλων των κεντρικών τραπεζών

Οι κεντρικές τράπεζες έχουν παγιδευτεί σε μια ατέρμονη διαδικασία παρεμβάσεων για να συντηρήσουν μια ουτοπία αλλά στην πράξη κρύβουν την δυστοπία των οικονομιών και της δήθεν ανάπτυξης που θα έρθει…

Επίσης αναφέρει ότι ενώ το 2020 τα συνολικά δημοσιονομικά κίνητρα και πάσης φύσεως νομισματικές παρεμβάσεις ήταν ισοδύναμες με 22 τρισεκ. το 2021 όλα αυτά θα μειωθούν στα 4 τρισεκ. ή μείωση 18 τρισεκ. ή 81%....

Η τρέχουσα ευφορία στις αγορές έχει ξεπεράσει τα επίπεδα του ράλι της φούσκας των εταιριών νέας τεχνολογίας dot com, αλλά αυτό που συμβαίνει τώρα είναι απολύτως εντυπωσιακό ... και γίνεται όλο και πιο τρελό κάθε μέρα που περνάει με τα νέα ιστορικά υψηλά.

Σκεφτείτε ότι μόλις τις τελευταίες 4 εβδομάδες σημειώθηκαν εισροές ρεκόρ 115 δισεκ. δολαρίων σε μετοχές, ρεκόρ 25 δισεκ. δολαρίων σε μετοχές αναδυομένων αγορών, ρεκόρ εκροών 9 δισεκ. δολαρίων από χρυσό.

Επίσης ρεκόρ επενδυτών κατακλύζει τα περιουσιακά στοιχεία κινδύνου δηλαδή τις μετοχές, σημειώνεται ρεκόρ νέων συμμετεχόντων ειδικά μικρομετόχων.... με ότι αυτό συνεπάγεται για τους κινδύνους που αναλαμβάνουν.

Κατά την Bank of America τους τελευταίους 10 μήνες σημειώθηκαν πρωτοφανείς εξελίξεις «Greatest Of All Time»: πανδημία – κραχ στις αγορές – lockdown – ύφεση.

Όλα αυτά καταλήγουν στην ταχύτερη αγορά αρκούδων όλων των εποχών .... η οποία στη συνέχεια οδήγησε στον μεγαλύτερο πανικό από το πολιτικό σύστημα όλων των εποχών ... και τελικά το μεγαλύτερο ράλι της Wall Street όλων των εποχών.

Αξίζει αυτή η ευφορία;

Κατά την Bank of America πρέπει να πουλήσουμε μετοχές στην είδηση του εμβολίου.

Παρ΄ όλα αυτά στις 4 Δεκεμβρίου 2020 οι μετοχές σημείωσαν νέο ράλι.

Κατά την Bank of America η επίδραση του πλούτου στην χρηματιστηριακή αγορά και στην αγορά κατοικίας ήταν τεράστια.

Εκδόθηκαν σχεδόν 3,6 τρισεκ. δολάρια εταιρικού χρέους, ενώ δαπανήθηκαν 2 τρισεκ. δολάρια από το κράτος για να στηριχθούν οι ιδιώτες.

Δημοσιονομικά και νομισματικά κίνητρα 22 τρισεκ. δολαρίων το 2020

Κατά την BofA το 2020 δόθηκαν συνολικά 22 τρισεκ. δολάρια από κυβερνήσεις και κεντρικές τράπεζες για να στηρίξουν τις οικονομίες.

Συγκεκριμένα

-μέσω των προγραμμάτων ποσοτικής χαλάρωσης 8 τρισεκ. δολάρια παγκοσμίως.

-Μειώθηκαν τα επιτόκια 190 φορές

-Τα δημοσιονομικά κίνητρα ήταν ύψους 14 τρισεκ. δολαρίων

Συνολικά λοιπόν δημοσιονομικά και νομισματικά κίνητρα ήταν ύψους 22 τρισεκ. δολαρίων παγκοσμίως το 2020… ενώ το 2021 θα μειωθούν στα 4 τρισεκ. πτώση 81% ή 18 τρισεκ. μείωση.

Τα 4 τρισεκ. κινήτρων του 2021 αναμένεται να είναι 3,3 τρισεκ. δολάρια σε νομισματικά κίνητρα και 700 δισεκ. δημοσιονομικά κίνητρα.

Οι πολιτικές στήριξης των αγορών θα εξασθενήσουν σημαντικά το 2021.

Κατά την Bank of America η περίπτωση της Κίνας θα είναι οδηγός – με ΗΠΑ και Ευρώπη σε μεγαλύτερη έκταση – για το τι θα συμβεί.

ΗΠΑ χρηματοδότηση ελλειμμάτων – ΕΚΤ επεκτείνει το Πρόγραμμα Πανδημίας

Εκτιμάται ότι οι εκδόσεις ομολόγων του υπουργείου Οικονομικών των ΗΠΑ το 2021 θα φθάσουν στα 4,5 τρισεκ. δολάρια, από 3,4 τρισεκ το 2020 και 2,9 τρισεκ. δολάρια το 2019.

Είναι πιθανό ότι πριν τις 21 Δεκεμβρίου 2020 θα υπάρξει η φάση 4 των δημοσιονομικών κινήτρων ύψους 908 δισεκ. δολαρίων.

Στις 10 Δεκεμβρίου, η ΕΚΤ θα αυξήσει το Πρόγραμμα Πανδημίας κατά 500 δισεκ. από 1,35 τρισεκ. σε 1,85 τρισεκ.

Τα καλά νέα θα τελειώσουν στις επόμενες εβδομάδες και κατά την BofA θα ξεκινήσει διόρθωση.

Οι βασικοί δείκτες της BofA δείχνουν σημάδια κόπωσης και βρίσκονται στα σημεία πώλησης.

-BofA Bull & Bear επιταχύνει προς το ακραίο ανοδικό σημείο από 4,7 σε 5,8.

-BofA FMS κοντά στο "σήμα πώλησης"

-BofA Breadth Rule = "sell-signal" ενεργοποιήθηκε στις 11 Νοεμβρίου.

-BofA ροή κεφαλαίων αναδυομένων αγορών ενεργοποίησε τα σημάδια πώλησης.

-BofA Global Flow Trading πλησιάζει το "σήμα πώλησης"

Κατά την BofA όσο καθυστερεί η διόρθωση τόσο μεγαλύτερη θα είναι όταν σημειωθεί.…

Η ακραία χειραγώγηση των αγορών από τις κεντρικές τράπεζες - Η ΕΚΤ με τον μεγαλύτερο ισολογισμό μεταξύ όλων των κεντρικών τραπεζών

Οι κεντρικές τράπεζες έχουν παγιδευτεί σε μια ατέρμονη διαδικασία παρεμβάσεων για να συντηρήσουν μια ουτοπία αλλά στην πράξη κρύβουν την δυστοπία των οικονομιών και της δήθεν ανάπτυξης που θα έρθει…

Αυτά που διαδραματίζονται με επίκεντρο τις κεντρικές τράπεζες δεν είναι τίποτε άλλο από την επιθετική παρακμή της σύγχρονης οικονομίας.

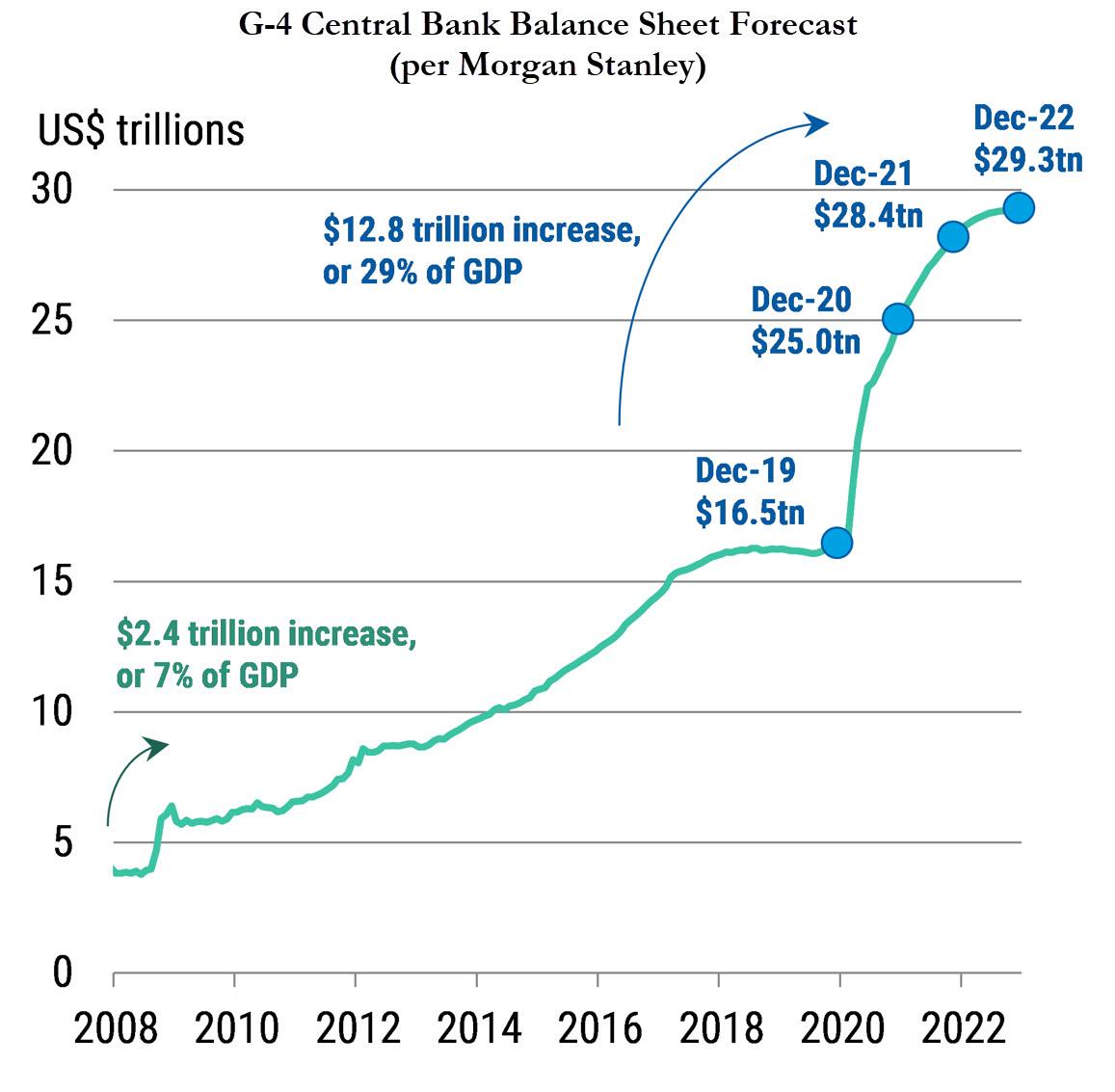

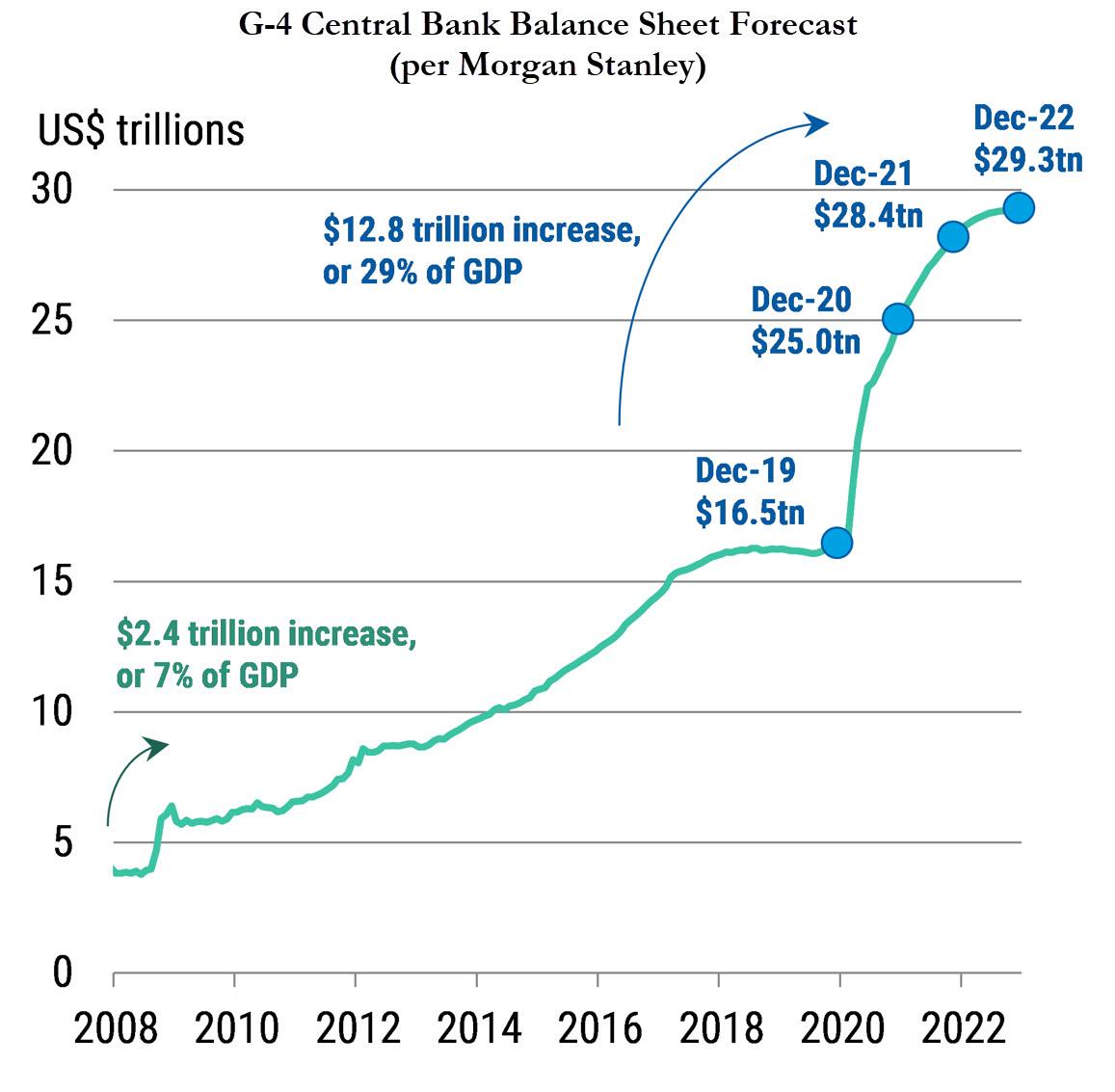

Είναι απίστευτο αλλά οι 4 μεγαλύτερες κεντρικές τράπεζες του πλανήτη η ΕΚΤ, η FED, οι Κεντρικές Τράπεζες της Ιαπωνίας και της Βρετανίας στο τέλος του 2020 θα έχουν ισολογισμό 25 τρισεκ. δολάρια όταν πριν λίγα χρόνια είχαν 12-13 τρισεκ. δολάρια ισολογισμό.

-Ο ισολογισμός της FED έχει φθάσει στα 7,3 τρισεκ. δολάρια από 4,15 τρισεκ. δολάρια στο τέλος του 2019.

Με όρους ευρώ τα 7,3 τρισεκ. δολάρια είναι 6 τρισεκ. ευρώ.

Η ΕΚΤ με τον μεγαλύτερο ισολογισμό μεταξύ όλων των κεντρικών τραπεζών

-Ο ισολογισμός της ΕΚΤ έχει εκτοξευθεί στα 6,88 τρισεκ. ευρώ και ως τάξη μεγέθους αναφέρουμε ότι ο ισολογισμός της ΕΚΤ είναι 41 φορές μεγαλύτερος από το ΑΕΠ της Ελλάδος και 1,5 φορές μεγαλύτερος από το ΑΕΠ της Γερμανίας ή 3 φορές το ΑΕΠ της Ιταλίας.

Και εάν αυτή η σύγκριση δεν σας έχει πείσει για την ακραία χειραγώγηση που συντελείται υπάρχει και ένας άλλος δείκτης που αποδεικνύει ότι οι κινήσεις των κεντρικών τραπεζών είναι μια ακραία φούσκα επικών διαστάσεων.

Η ΕΚΤ για να μπορέσει να αγοράζει χρέος των κρατών, ουσιαστικά εθνικοποιώντας το, άπαξ και το διακρατεί και δεν υπάρχει τρόπος να το επιστρέψει στις αγορές έχει μοχλεύσει 64 φορές τον ισολογισμό της.

Με 108 δισεκ. κεφάλαια έχει ισολογισμό balance sheet 6,88 τρισεκ. ευρώ.

-Η Κεντρική Τράπεζα της Ιαπωνίας έχει ισολογισμό 705 τρισεκ. γιεν δηλαδή 5,6 τρισεκ. ευρώ....

Όλες οι κεντρικές τράπεζες υποχρεώθηκαν σε ιστορικών – επικών διαστάσεων αύξηση του ισολογισμού τους σε διάστημα 10 μηνών.

Μόνο το διάστημα τέλη του 2019 με τέλη του 2020 οι ισολογισμοί των βασικότερων κεντρικών τραπεζών θα αυξηθούν 8,5 τρισεκ. δολάρια η μεγαλύτερη ετήσια αύξηση στην ιστορία.

Ενδεικτικά αναφέρεται ότι η αύξηση των ισολογισμών μεταξύ 2018 και 2019 ήταν μόλις 200 δισεκ. δολάρια.

Το 2008 οι μεγαλύτερες κεντρικές τράπεζες του πλανήτη είχαν συνολικά περιουσιακά στοιχεία 5 τρισεκ. δολάρια…

Εθνικοποίηση χρεών, φούσκες στις τιμές των ομολόγων, ακραίες φούσκες στα χρηματιστήρια

Οι κεντρικές τράπεζες δεν το έχουν κρύψει.

Με πρόφαση τον πληθωρισμό που θέλουν να τον οριοθετήσουν στο 2% - που έχει αποδειχθεί αυθαίρετο – ουσιαστικά αγοράζουν κρατικά και εταιρικά ομόλογα με ένα στόχο να ρίξουν ρευστότητα στο σύστημα ώστε οι αποδόσεις των ομολόγων να βρεθούν σε ιστορικά χαμηλά όλων των εποχών.

Στα τέλη του 2020 με όρους κρατικούς χρέους, ομόλογα 18 τρισεκ. έχουν αρνητικό επιτόκιο, αρνητική απόδοση.

Οι κεντρικές τράπεζες ελαχιστοποιώντας το ρίσκο χώρας όπως καταγράφεται στην τιμολόγηση ομολόγων και παραγώγων τα CDS ουσιαστικά επιτρέπουν στα κράτη να δανείζονται από τις αγορές μέσω των ομολόγων για να συντηρούν μια φαύλη φούσκα μη βιώσιμου χρέους.

Το παγκόσμιο χρέος θα αυξηθεί 17% μέσα σε μια χρονιά, η μεγαλύτερη ετήσια αύξηση στην ιστορία.

Ακραία φούσκα οι μετοχές

Έχοντας πλεονάζουσα ρευστότητα τράπεζες και εταιρίες είτε επαναγοράζουν μετοχές ανά τον κόσμο βλέπε Wall Street – ειδικά οι εταιρίες γιατί οι τράπεζες βραχυπρόθεσμα δεν μπορούν να επαναγοράζουν μετοχές – είτε παρέχοντας ρευστότητα στο σύστημα δημιουργούν σκηνικό τεχνικής ευφορίας.

Επειδή όλα αυτά είναι αλυσίδα, οι επενδυτές θεωρούν ότι αυτή η φαύλη κατάσταση χειραγώγησης θα κυριαρχεί επ΄ άπειρον και στρέφονται στις μετοχές που τις θεωρούν περιουσιακό στοιχείο χαμηλού κινδύνου.

Το απόστημα

Έχει δημιουργηθεί ένα τοξικό απόστημα στις αγορές και για την ώρα θεωρείται η νέα κανονικότητα δεν είναι τίποτε άλλο από την πραγματική δυστοπία που την κρύβουν αριστοτεχνικά.

Τα 25 τρισεκ. δολάρια που έχουν ως περιουσία οι μεγάλες κεντρικές τράπεζες δεν αντικατοπτρίζουν πραγματικές αξίες, το χρήμα που έχουν δημιουργήσει δεν αντικατοπτρίζει πραγματικές αξίες είναι ένας αέρας που φουσκώνει αλλά κάποια στιγμή το απόστημα θα σπάσει…

Η κανονικότητα σήμερα είναι το απόστημα, αλλά όλοι γνωρίζουμε ότι το σάπιο, το άρρωστο, το τοξικό δεν μπορεί να συντηρείται για καιρό…

Το πρόβλημα θα αρχίσει να έρχεται στην επιφάνεια, όταν οι οικονομίες θα επιστρέφουν στην κανονικότητα και οι κεντρικές τράπεζες θα μειώνουν τις αγορές κρατικών ομολόγων και οι κυβερνήσεις θα μειώνουν ή τερματίζουν τα προγράμματα δημοσιονομικών κινήτρων ή stimulus.

www.bankingnews.gr

Είναι απίστευτο αλλά οι 4 μεγαλύτερες κεντρικές τράπεζες του πλανήτη η ΕΚΤ, η FED, οι Κεντρικές Τράπεζες της Ιαπωνίας και της Βρετανίας στο τέλος του 2020 θα έχουν ισολογισμό 25 τρισεκ. δολάρια όταν πριν λίγα χρόνια είχαν 12-13 τρισεκ. δολάρια ισολογισμό.

-Ο ισολογισμός της FED έχει φθάσει στα 7,3 τρισεκ. δολάρια από 4,15 τρισεκ. δολάρια στο τέλος του 2019.

Με όρους ευρώ τα 7,3 τρισεκ. δολάρια είναι 6 τρισεκ. ευρώ.

Η ΕΚΤ με τον μεγαλύτερο ισολογισμό μεταξύ όλων των κεντρικών τραπεζών

-Ο ισολογισμός της ΕΚΤ έχει εκτοξευθεί στα 6,88 τρισεκ. ευρώ και ως τάξη μεγέθους αναφέρουμε ότι ο ισολογισμός της ΕΚΤ είναι 41 φορές μεγαλύτερος από το ΑΕΠ της Ελλάδος και 1,5 φορές μεγαλύτερος από το ΑΕΠ της Γερμανίας ή 3 φορές το ΑΕΠ της Ιταλίας.

Και εάν αυτή η σύγκριση δεν σας έχει πείσει για την ακραία χειραγώγηση που συντελείται υπάρχει και ένας άλλος δείκτης που αποδεικνύει ότι οι κινήσεις των κεντρικών τραπεζών είναι μια ακραία φούσκα επικών διαστάσεων.

Η ΕΚΤ για να μπορέσει να αγοράζει χρέος των κρατών, ουσιαστικά εθνικοποιώντας το, άπαξ και το διακρατεί και δεν υπάρχει τρόπος να το επιστρέψει στις αγορές έχει μοχλεύσει 64 φορές τον ισολογισμό της.

Με 108 δισεκ. κεφάλαια έχει ισολογισμό balance sheet 6,88 τρισεκ. ευρώ.

-Η Κεντρική Τράπεζα της Ιαπωνίας έχει ισολογισμό 705 τρισεκ. γιεν δηλαδή 5,6 τρισεκ. ευρώ....

Όλες οι κεντρικές τράπεζες υποχρεώθηκαν σε ιστορικών – επικών διαστάσεων αύξηση του ισολογισμού τους σε διάστημα 10 μηνών.

Μόνο το διάστημα τέλη του 2019 με τέλη του 2020 οι ισολογισμοί των βασικότερων κεντρικών τραπεζών θα αυξηθούν 8,5 τρισεκ. δολάρια η μεγαλύτερη ετήσια αύξηση στην ιστορία.

Ενδεικτικά αναφέρεται ότι η αύξηση των ισολογισμών μεταξύ 2018 και 2019 ήταν μόλις 200 δισεκ. δολάρια.

Το 2008 οι μεγαλύτερες κεντρικές τράπεζες του πλανήτη είχαν συνολικά περιουσιακά στοιχεία 5 τρισεκ. δολάρια…

Εθνικοποίηση χρεών, φούσκες στις τιμές των ομολόγων, ακραίες φούσκες στα χρηματιστήρια

Οι κεντρικές τράπεζες δεν το έχουν κρύψει.

Με πρόφαση τον πληθωρισμό που θέλουν να τον οριοθετήσουν στο 2% - που έχει αποδειχθεί αυθαίρετο – ουσιαστικά αγοράζουν κρατικά και εταιρικά ομόλογα με ένα στόχο να ρίξουν ρευστότητα στο σύστημα ώστε οι αποδόσεις των ομολόγων να βρεθούν σε ιστορικά χαμηλά όλων των εποχών.

Στα τέλη του 2020 με όρους κρατικούς χρέους, ομόλογα 18 τρισεκ. έχουν αρνητικό επιτόκιο, αρνητική απόδοση.

Οι κεντρικές τράπεζες ελαχιστοποιώντας το ρίσκο χώρας όπως καταγράφεται στην τιμολόγηση ομολόγων και παραγώγων τα CDS ουσιαστικά επιτρέπουν στα κράτη να δανείζονται από τις αγορές μέσω των ομολόγων για να συντηρούν μια φαύλη φούσκα μη βιώσιμου χρέους.

Το παγκόσμιο χρέος θα αυξηθεί 17% μέσα σε μια χρονιά, η μεγαλύτερη ετήσια αύξηση στην ιστορία.

Ακραία φούσκα οι μετοχές

Έχοντας πλεονάζουσα ρευστότητα τράπεζες και εταιρίες είτε επαναγοράζουν μετοχές ανά τον κόσμο βλέπε Wall Street – ειδικά οι εταιρίες γιατί οι τράπεζες βραχυπρόθεσμα δεν μπορούν να επαναγοράζουν μετοχές – είτε παρέχοντας ρευστότητα στο σύστημα δημιουργούν σκηνικό τεχνικής ευφορίας.

Επειδή όλα αυτά είναι αλυσίδα, οι επενδυτές θεωρούν ότι αυτή η φαύλη κατάσταση χειραγώγησης θα κυριαρχεί επ΄ άπειρον και στρέφονται στις μετοχές που τις θεωρούν περιουσιακό στοιχείο χαμηλού κινδύνου.

Το απόστημα

Έχει δημιουργηθεί ένα τοξικό απόστημα στις αγορές και για την ώρα θεωρείται η νέα κανονικότητα δεν είναι τίποτε άλλο από την πραγματική δυστοπία που την κρύβουν αριστοτεχνικά.

Τα 25 τρισεκ. δολάρια που έχουν ως περιουσία οι μεγάλες κεντρικές τράπεζες δεν αντικατοπτρίζουν πραγματικές αξίες, το χρήμα που έχουν δημιουργήσει δεν αντικατοπτρίζει πραγματικές αξίες είναι ένας αέρας που φουσκώνει αλλά κάποια στιγμή το απόστημα θα σπάσει…

Η κανονικότητα σήμερα είναι το απόστημα, αλλά όλοι γνωρίζουμε ότι το σάπιο, το άρρωστο, το τοξικό δεν μπορεί να συντηρείται για καιρό…

Το πρόβλημα θα αρχίσει να έρχεται στην επιφάνεια, όταν οι οικονομίες θα επιστρέφουν στην κανονικότητα και οι κεντρικές τράπεζες θα μειώνουν τις αγορές κρατικών ομολόγων και οι κυβερνήσεις θα μειώνουν ή τερματίζουν τα προγράμματα δημοσιονομικών κινήτρων ή stimulus.

www.bankingnews.gr

Σχόλια αναγνωστών