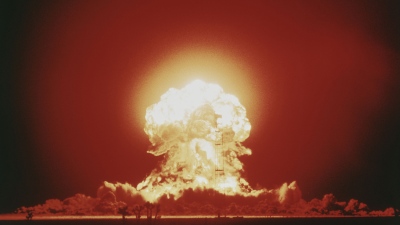

Εθνικοποίηση χρεών, φούσκες στις τιμές των ομολόγων, ακραίες φούσκες στα χρηματιστήρια, είναι η εικόνα παγκοσμίως

Τα κίνητρα στήριξης από 22 τρισ. το 2020 θα μειωθούν μόλις στα 4 τρισ το 2021, παγκοσμίως.

Και μόνο αυτό το στοιχείο φτάνει για να αντιληφθούν οι επενδυτές, σύμφωνα με τους αναλυτές, το μέγεθος της ζημιάς του κορωνοϊού που θα αποκαλυφθεί μόλις η στήριξη των αρχών θα αρθεί.

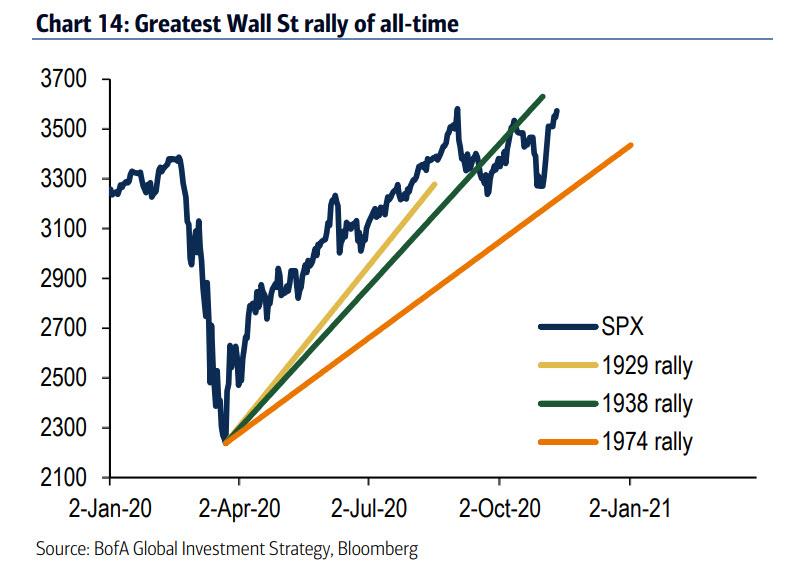

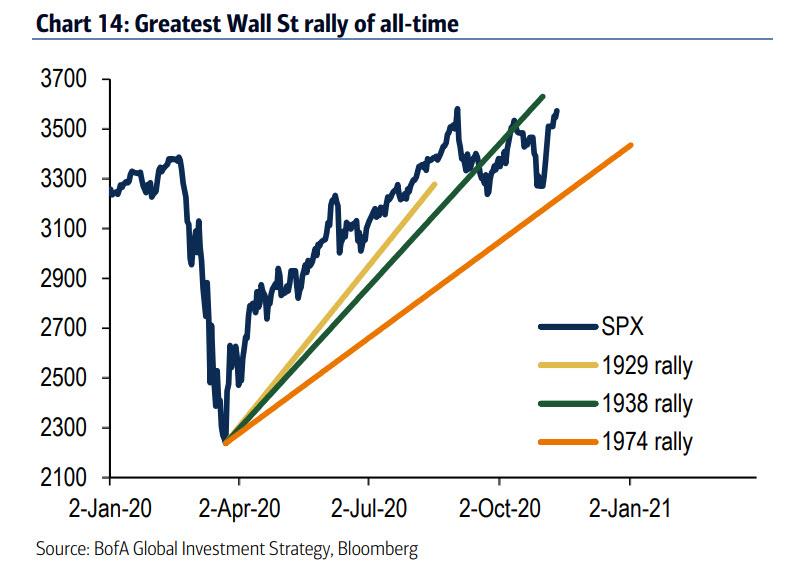

Σύμφωνα με την Bank of Aemrica, η τρέχουσα ευφορία στις αγορές έχει ξεπεράσει τα επίπεδα του ράλι της φούσκας των εταιριών νέας τεχνολογίας dot com, αλλά αυτό που συμβαίνει τώρα είναι εντυπωσιακό ... και γίνεται όλο και πιο τρελό κάθε μέρα που περνάει με τα νέα ιστορικά υψηλά.

Σκεφτείτε ότι μόλις τις τελευταίες 4 εβδομάδες σημειώθηκαν εισροές ρεκόρ 115 δισεκ. δολαρίων σε μετοχές, ρεκόρ 25 δισεκ. δολαρίων σε μετοχές αναδυομένων αγορών, ρεκόρ εκροών 9 δισεκ. δολαρίων από χρυσό.

Επίσης ρεκόρ επενδυτών κατακλύζει τα περιουσιακά στοιχεία κινδύνου δηλαδή τις μετοχές, σημειώνεται ρεκόρ νέων συμμετεχόντων ειδικά μικρομετόχων.... με ότι αυτό συνεπάγεται για τους κινδύνους που αναλαμβάνουν.

Κατά την Bank of America τους τελευταίους 10 μήνες σημειώθηκαν πρωτοφανείς εξελίξεις «Greatest Of All Time»: πανδημία – κραχ στις αγορές – lockdown – ύφεση.

Εθνικοποίηση χρεών, φούσκες στις τιμές των ομολόγων, ακραίες φούσκες στα χρηματιστήρια

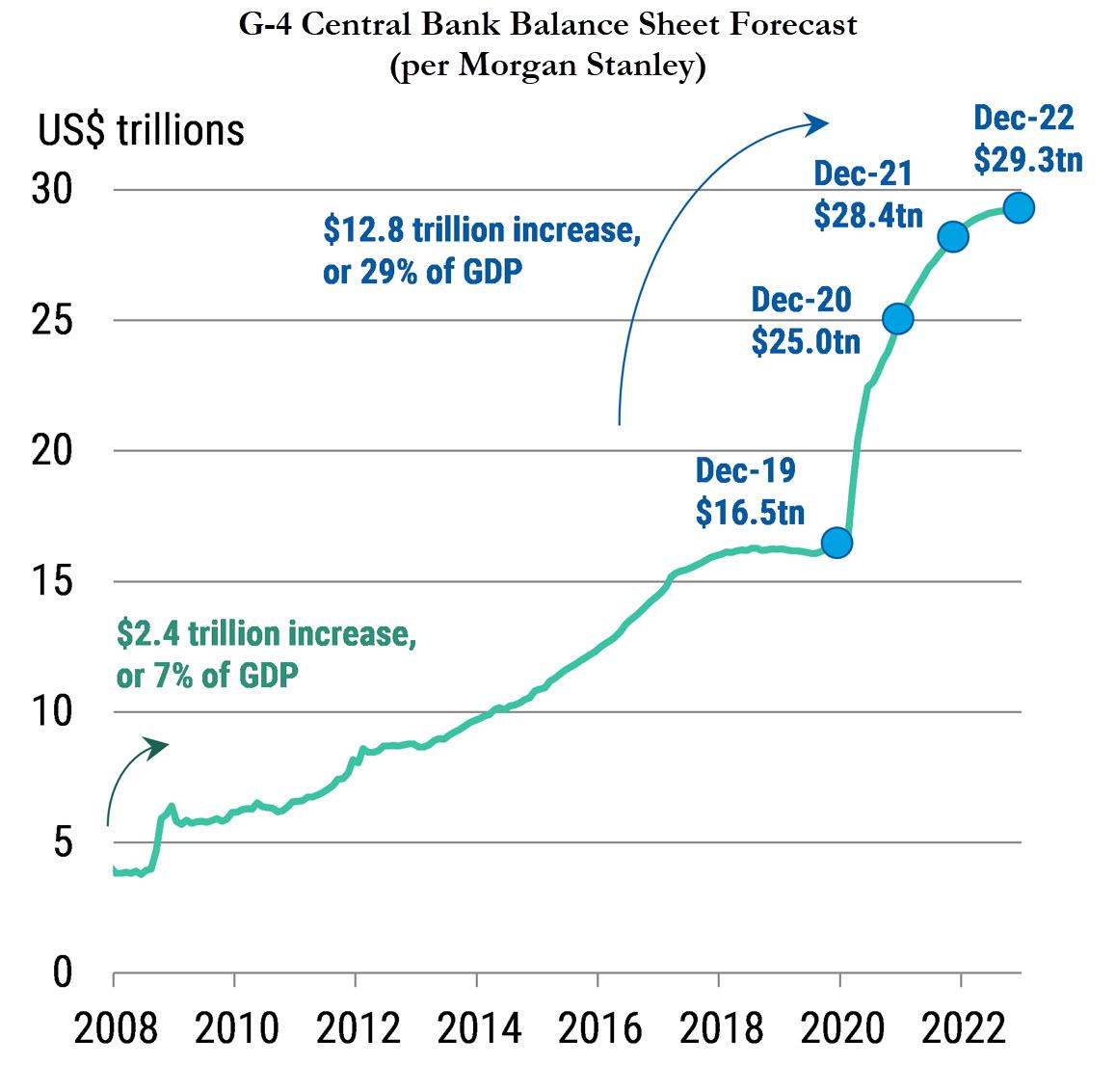

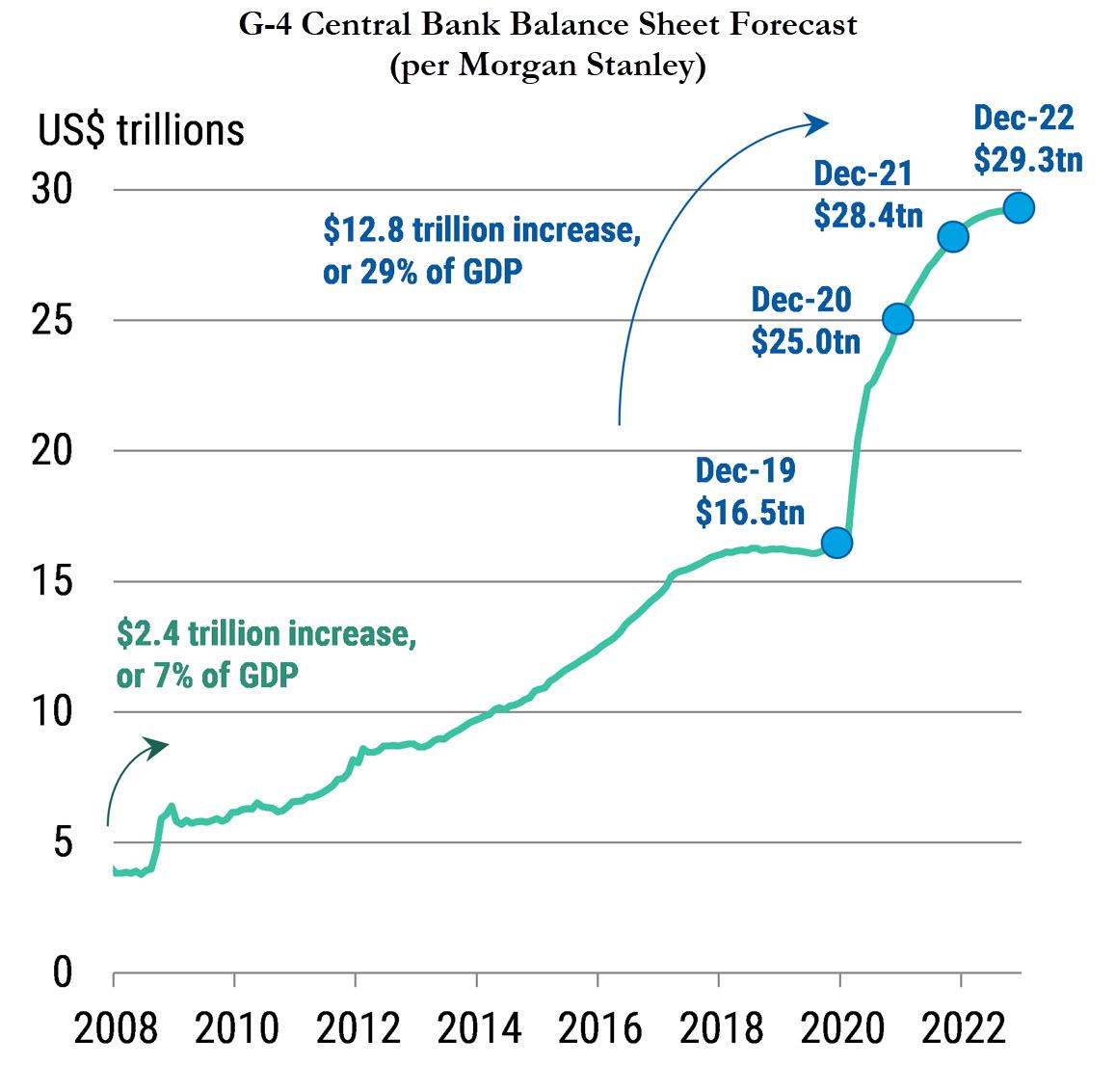

Οι κεντρικές τράπεζες δεν το έχουν κρύψει.

Με πρόφαση τον πληθωρισμό που θέλουν να τον οριοθετήσουν στο 2% - που έχει αποδειχθεί αυθαίρετο – ουσιαστικά αγοράζουν κρατικά και εταιρικά ομόλογα με ένα στόχο να ρίξουν ρευστότητα στο σύστημα ώστε οι αποδόσεις των ομολόγων να βρεθούν σε ιστορικά χαμηλά όλων των εποχών.

Στα τέλη του 2020 με όρους κρατικούς χρέους, ομόλογα 18 τρισεκ. έχουν αρνητικό επιτόκιο, αρνητική απόδοση.

Οι κεντρικές τράπεζες ελαχιστοποιώντας το ρίσκο χώρας όπως καταγράφεται στην τιμολόγηση ομολόγων και παραγώγων τα CDS ουσιαστικά επιτρέπουν στα κράτη να δανείζονται από τις αγορές μέσω των ομολόγων για να συντηρούν μια φαύλη φούσκα μη βιώσιμου χρέους.

Το παγκόσμιο χρέος θα αυξηθεί 17% μέσα σε μια χρονιά, η μεγαλύτερη ετήσια αύξηση στην ιστορία.

Ναι στην έκθεση σε μετοχές αλλά υπάρχουν και όρια

Από τη μεριά της, η JP Morgan προειδοποιεί: καθώς σχεδιάζουμε το 2021 επενδυτικά θα πρέπει να διατηρούμε μετοχές, αλλά με μέτρο.

Βραχυπρόθεσμα, καταγράφεται ακραία έκθεση σε μετοχές και τα χρηματιστήρια θα είναι επιρρεπή σε διόρθωση έως τον Ιανουάριο 2021.

Εάν δει κανείς τα σήματα που δίνουν οι δείκτες S & P500, Nasdaq, Eustostoxx 50 και Nikkei πλησιάζουν τα επίπεδα αντιστροφής βραχυπρόθεσμα.

H ΕΚΤ συνεδριάζει στις 10 Δεκεμβρίου με πιθανό σενάριο να επεκταθεί το Πρόγραμμα Πανδημίας κατά 500 δισεκ. ή 1,85 τρισεκ. ευρώ και να διατηρηθεί έως τέλη 2021.

Η FED συνεδριάζει στις 16 Δεκεμβρίου και ο κίνδυνος είναι για άλλη μια φορά να απογοητεύσει τους επενδυτές μετοχών είναι μεγάλος.

Υπάρχει μεγάλη μερίδα επενδυτών που συνήθως τέλος κάθε έτους μετά από σημαντικά κέρδη προβαίνουν σε ρευστοποιήσεις.

Τα ισορροπημένα αμοιβαία κεφάλαια συνολικού ύψους 7 τρισεκ. δολαρίων θα πρέπει να πουλήσουν 160 δισεκ. δολάρια σε μετοχές παγκοσμίως πριν από το τέλος του έτους για να επανέλθουν στην κατανομή των στόχων 60:40.

Ομοίως, το ισχυρό ράλι της αγοράς μετοχών από τις αρχές Νοεμβρίου οδήγησε σε επιπλέον 150 δισεκατομμύρια δολάρια δυνητικής πώλησης μετοχών στο τέλος Δεκεμβρίου από συνταξιοδοτικά ταμεία

Πρακτικά 310 δισεκ. δολάρια σε μετοχές θα μπορούσαν να πωληθούν έως τέλη Δεκεμβρίου ή έως τον Ιανουάριο του 2021.

www.bankingnews.gr

Και μόνο αυτό το στοιχείο φτάνει για να αντιληφθούν οι επενδυτές, σύμφωνα με τους αναλυτές, το μέγεθος της ζημιάς του κορωνοϊού που θα αποκαλυφθεί μόλις η στήριξη των αρχών θα αρθεί.

Σύμφωνα με την Bank of Aemrica, η τρέχουσα ευφορία στις αγορές έχει ξεπεράσει τα επίπεδα του ράλι της φούσκας των εταιριών νέας τεχνολογίας dot com, αλλά αυτό που συμβαίνει τώρα είναι εντυπωσιακό ... και γίνεται όλο και πιο τρελό κάθε μέρα που περνάει με τα νέα ιστορικά υψηλά.

Σκεφτείτε ότι μόλις τις τελευταίες 4 εβδομάδες σημειώθηκαν εισροές ρεκόρ 115 δισεκ. δολαρίων σε μετοχές, ρεκόρ 25 δισεκ. δολαρίων σε μετοχές αναδυομένων αγορών, ρεκόρ εκροών 9 δισεκ. δολαρίων από χρυσό.

Επίσης ρεκόρ επενδυτών κατακλύζει τα περιουσιακά στοιχεία κινδύνου δηλαδή τις μετοχές, σημειώνεται ρεκόρ νέων συμμετεχόντων ειδικά μικρομετόχων.... με ότι αυτό συνεπάγεται για τους κινδύνους που αναλαμβάνουν.

Κατά την Bank of America τους τελευταίους 10 μήνες σημειώθηκαν πρωτοφανείς εξελίξεις «Greatest Of All Time»: πανδημία – κραχ στις αγορές – lockdown – ύφεση.

Εθνικοποίηση χρεών, φούσκες στις τιμές των ομολόγων, ακραίες φούσκες στα χρηματιστήρια

Οι κεντρικές τράπεζες δεν το έχουν κρύψει.

Με πρόφαση τον πληθωρισμό που θέλουν να τον οριοθετήσουν στο 2% - που έχει αποδειχθεί αυθαίρετο – ουσιαστικά αγοράζουν κρατικά και εταιρικά ομόλογα με ένα στόχο να ρίξουν ρευστότητα στο σύστημα ώστε οι αποδόσεις των ομολόγων να βρεθούν σε ιστορικά χαμηλά όλων των εποχών.

Στα τέλη του 2020 με όρους κρατικούς χρέους, ομόλογα 18 τρισεκ. έχουν αρνητικό επιτόκιο, αρνητική απόδοση.

Οι κεντρικές τράπεζες ελαχιστοποιώντας το ρίσκο χώρας όπως καταγράφεται στην τιμολόγηση ομολόγων και παραγώγων τα CDS ουσιαστικά επιτρέπουν στα κράτη να δανείζονται από τις αγορές μέσω των ομολόγων για να συντηρούν μια φαύλη φούσκα μη βιώσιμου χρέους.

Το παγκόσμιο χρέος θα αυξηθεί 17% μέσα σε μια χρονιά, η μεγαλύτερη ετήσια αύξηση στην ιστορία.

Ναι στην έκθεση σε μετοχές αλλά υπάρχουν και όρια

Από τη μεριά της, η JP Morgan προειδοποιεί: καθώς σχεδιάζουμε το 2021 επενδυτικά θα πρέπει να διατηρούμε μετοχές, αλλά με μέτρο.

Βραχυπρόθεσμα, καταγράφεται ακραία έκθεση σε μετοχές και τα χρηματιστήρια θα είναι επιρρεπή σε διόρθωση έως τον Ιανουάριο 2021.

Εάν δει κανείς τα σήματα που δίνουν οι δείκτες S & P500, Nasdaq, Eustostoxx 50 και Nikkei πλησιάζουν τα επίπεδα αντιστροφής βραχυπρόθεσμα.

H ΕΚΤ συνεδριάζει στις 10 Δεκεμβρίου με πιθανό σενάριο να επεκταθεί το Πρόγραμμα Πανδημίας κατά 500 δισεκ. ή 1,85 τρισεκ. ευρώ και να διατηρηθεί έως τέλη 2021.

Η FED συνεδριάζει στις 16 Δεκεμβρίου και ο κίνδυνος είναι για άλλη μια φορά να απογοητεύσει τους επενδυτές μετοχών είναι μεγάλος.

Υπάρχει μεγάλη μερίδα επενδυτών που συνήθως τέλος κάθε έτους μετά από σημαντικά κέρδη προβαίνουν σε ρευστοποιήσεις.

Τα ισορροπημένα αμοιβαία κεφάλαια συνολικού ύψους 7 τρισεκ. δολαρίων θα πρέπει να πουλήσουν 160 δισεκ. δολάρια σε μετοχές παγκοσμίως πριν από το τέλος του έτους για να επανέλθουν στην κατανομή των στόχων 60:40.

Ομοίως, το ισχυρό ράλι της αγοράς μετοχών από τις αρχές Νοεμβρίου οδήγησε σε επιπλέον 150 δισεκατομμύρια δολάρια δυνητικής πώλησης μετοχών στο τέλος Δεκεμβρίου από συνταξιοδοτικά ταμεία

Πρακτικά 310 δισεκ. δολάρια σε μετοχές θα μπορούσαν να πωληθούν έως τέλη Δεκεμβρίου ή έως τον Ιανουάριο του 2021.

www.bankingnews.gr

Σχόλια αναγνωστών