Scope Ratings: Αναμένεται έξαρση εξαγορών - συγχωνεύσεων στις ευρωπαϊκές τράπεζες

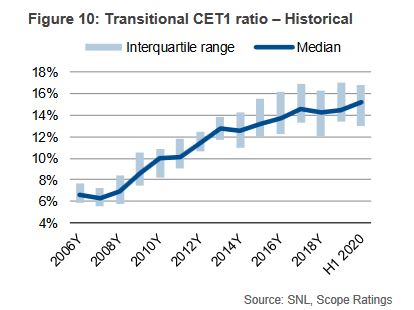

Ο γερμανικός οίκος αξιολόγησης Scope Ratings σε report του με τίτλο 2021 European Banking Outlook, αναφέρει πως η κερδοφορία των ευρωπαϊκών τραπεζών θα παραμείνει συγκρατημένη το 2021, αλλά ο τομέας θα πρέπει να αποφύγει τις μεγάλες απώλειες και τη διάβρωση κεφαλαίου στο σύνολό του, με τη βοήθεια της υποστηρικτικής νομισματικής και δημοσιονομικής πολιτικής και της ρεαλιστικής εποπτείας.

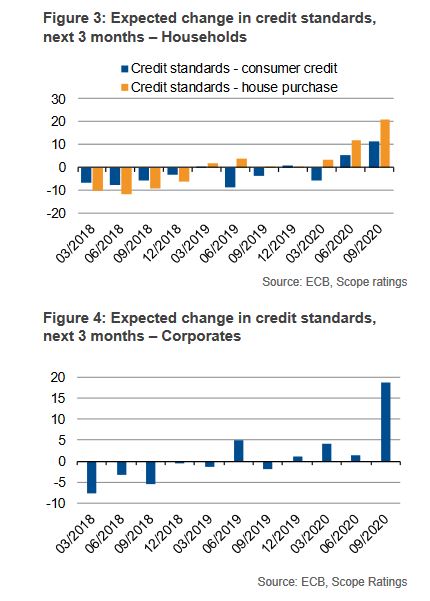

Παράλληλα εκτιμά πως η ποιότητα των περιουσιακών στοιχείων θα επιδεινωθεί, καθώς τα μορατόρια σταδιακά λήγουν και αφήνουν εκτεθειμένους ορισμένους πιο αδύναμους οφειλέτες

Καθώς η αβεβαιότητα αρχίζει να διαλύεται, οι τράπεζες θα επανεκκινήσουν τις πληρωμές μερισμάτων, αν και ίσως σε χαμηλότερο επίπεδο από ό, τι πριν από την κρίση, τουλάχιστον αρχικά.

Με περιορισμένο περιθώριο ανάπτυξης, συνεχιζόμενες προκλήσεις στα περιθώρια από το περιβάλλον των επιτοκίων και την ανάγκη αύξησης των επενδύσεων πληροφορικής, οι τράπεζες θα συνεχίσουν να αναζητούν εξοικονόμηση κόστους από τα δίκτυα διανομής τους.

Η πρόσφατη αναταραχή όσον αφορά σε εξαγορές και συγχωνεύσεις θα συνεχιστεί και η Scope Ratings αναμένει ότι οι η δημιουργία εθνικών πρωταθλητών στις ευρωπαικές χώρες μέσω εξαγορών και συγχωνεύσεων θα επιταχυνθεί.

Στα τέλη Σεπτεμβρίου 2020, οι ισολογισμοί των ευρωπαϊκών τραπεζών ήταν 4,4% μεγαλύτεροι από ένα χρόνο πριν, διογκωμένοι από την ρευστότητα της TLTRO και τις αγορές περιουσιακών στοιχείων από την ΕΚΤ.

Η Scope Ratings αναμένει ότι η οικονομία της ευρωζώνης θα ανακάμψει κατά 5,6% το 2021, μετά από μια σοβαρή ύφεση 8,9% το 2020.

Είναι πολύ νωρίς για να εξαχθούν συμπεράσματα σχετικά με τον μακροπρόθεσμο αντίκτυπο της πανδημίας στην ποιότητα των τραπεζικών περιουσιακών στοιχείων.

Η πλήρης έκταση της οικονομικής ζημίας στην οικονομία και στους ισολογισμούς των τραπεζών εξακολουθεί να φέρει ένα βαθμό αβεβαιότητας.

Ωστόσο, ένα πράγμα που μπορούμε να έχουμε εμπιστοσύνη είναι ότι η βιωσιμότητα του δημόσιου χρέους εξαρτάται ακόμη περισσότερο από πριν από τα αρνητικά πραγματικά επιτόκια.

Το περιβάλλον χαμηλή επίπεδης καμπύλης απόδοσης που έχει συγκρατήσει την κερδοφορία των τραπεζών σε όλη την Ευρώπη τα τελευταία χρόνια είναι εδώ για να μείνει.

Αγορές που κατάφεραν να παραμείνουν σε υψηλότερα επίπεδα πριν από την πανδημία όπως η Νορβηγία, το Ηνωμένο Βασίλειο και οι ΗΠΑ έχουν πλέον μεταφερθεί σε αυτό το περιβάλλον.

Αντιμετωπίζοντας τις επίμονες προκλήσεις εσόδων, η διαχείριση των τραπεζών θα μειώσει τη βάση κόστους για την προστασία της κερδοφορίας και η Scope Ratings αναμένει περισσότερες περικοπές στα φυσικά δίκτυα διανομής, διότι τα lockdown του 2020, οδήγησαν τη μετάβαση σε κανάλια ψηφιακής τραπεζικής.

Αρκετές τράπεζες ανακοίνωσαν περικοπές στα δίκτυα υποκαταστημάτων τους, είτε ως μέρος των σχεδίων συγχώνευσης (Bankia/Caixabank, Intesa /UBI) είτε ως μέρος αυτόνομων εξορθολογισμών (Sabadell, Santander, Commerzbank, Deutsche Bank).

Η Svenska Handelsbanken, ιστορικά επικεντρωμένη στην εγγύτητα των πελατών στη στρατηγική της προσέγγιση, ανακοίνωσε σημαντική μείωση του franchise της εγχώριας τράπεζας, από 380 καταστήματα σε 180.

Η Société Générale σχεδιάζει να ενοποιήσει το γαλλικό της δίκτυο σε 1.500 καταστήματα από 2.100 σήμερα.

Οι τράπεζες έχουν ήδη κάνει προχωρήσει σε σημαντικές προβλέψεις σύμφωνα με το IFRS 9 εν αναμονή της μελλοντικής επιδείνωσης του βιβλίου δανείων τους.

Η ποιότητα των περιουσιακών στοιχείων θα επιδεινωθεί το 2021.

Αναμένεται αύξηση των NPLs

Η πολυετής τάση μείωσης των NPLs έχει λήξει και το 2020 θα σηματοδοτήσει το κατώτατο σημείο των τομέων NPLs.

Τα επισφαλή δάνεια θα αρχίσουν να αυξάνονται και πάλι το 2021, καθώς λήγουν τα μορατόρια.

Μέχρι στιγμής, οι τράπεζες έχουν δείξει ανθεκτικότητα, συμπεριλαμβανομένων των βασικών μετρήσεων ποιότητας περιουσιακών στοιχείων.

Λίγοι πελάτες έχουν χρεοκοπήσει, και αυτό αντικατοπτρίζεται από σταθερούς, ή ακόμη και φθίνουσες, αναλογίες NPLs.

Αλλά ο χαμηλός αριθμός αφερεγγυότητας κρύβει μια πιο ανησυχητική εικόνα.

Εκτός της μεταποιητικής βιομηχανίας, πολλές μικρές επιχειρήσεις, ειδικά στους τομείς λιανικής και φιλοξενίας, έχουν δει μια πτώση στα επίπεδα δραστηριότητάς τους και έχουν συχνά αυξήσει την προσφυγή τους στο χρέος, ακριβώς όπως τα έσοδα και τα κέρδη κατέρρευσαν.

Έχουν αποφύγει να υποβάλουν αίτηση πτώχευσης χάρη στη δημόσια υποστήριξη και την προθυμία των τραπεζών να αναχρηματοδοτήσουν σε προσιτές τιμές. Ο δείκτης εταιρικής ευπάθειας της ΕΚΤ, βάσει ενός ευρέος συνόλου δεικτών που σχετίζονται με τη μόχλευση, την ικανότητα εξυπηρέτησης του χρέους, το επίπεδο δραστηριότητας, την κερδοφορία και τη ρευστότητα, δείχνει μια πολύ απότομη επιδείνωση της ποιότητας των εταιρικών πιστώσεων το 2020 - κάτι που μπορεί να εμφανίζεται μόνο στις τράπεζες » ισολογισμοί σε μεταγενέστερο στάδιο.

Η απόδοση των δανείων υπό μορατόριουμ αποτελεί βασικό ερωτηματικό για το πώς εξελίσσονται οι τάσεις ποιότητας περιουσιακών στοιχείων το 2021.

Τα στοιχεία για μορατόριουμ που έχουν ήδη λήξει είναι ενθαρρυντικά, με πολλούς δανειολήπτες να επιστρέφουν σε πλήρη απόδοση.

Αλλά αυτό δεν μπορεί να παραταθεί στο απόθεμα των δανείων που βρίσκονται ακόμη σε μορατόριουμ - ένας βαθμός μεροληψίας θετικής επιλογής στο δείγμα πρέπει να μειωθεί

Τον Οκτώβριο του 2020, η Andrea Enria, επικεφαλής του εποπτικού σκέλους της ΕΚΤ, επιβεβαίωσε σε συνέντευξη Τύπου ότι θα ήθελε περισσότερη σαφήνεια σχετικά με τις οικονομικές προοπτικές για την ανάδειξη των επαναληπτικών μερισμάτων. Η τελική απόφαση έγκειται στο Ευρωπαϊκό Συμβούλιο Συστημικού Κινδύνου, το οποίο θα συνεδριάσει στις 15 Δεκεμβρίου 2020.

Ορισμένες εποπτικές αρχές, όπως στη Σουηδία και τη Δανία, έχουν δηλώσει την απομάκρυνσή τους από ευρύτερους σε πιο περιορισμένους συγκεκριμένους τραπεζικούς περιορισμούς, αλλά θα

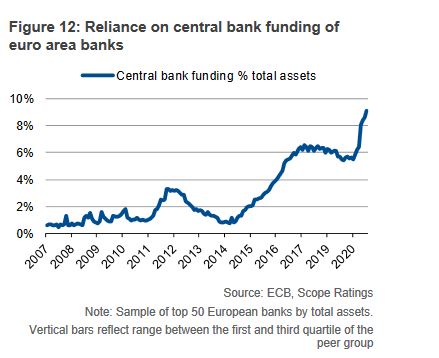

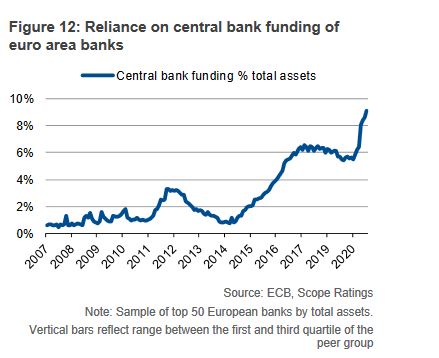

Η ταχεία δράση της ΕΚΤ θα συνεχίσει να αναστέλλει τους κινδύνους χρηματοδότησης και ρευστότητας.

Δεν πιστεύουμε ότι υπάρχει επικείμενος κίνδυνος ρευστότητας τραπεζών.

Για πολλά χρόνια, τα προγράμματα ρευστότητας της κεντρικής τράπεζας έχουν εξουδετερώσει τον κίνδυνο ρευστότητας για τράπεζες με επαρκή ασφάλεια.

Ως αποτέλεσμα, οι θέσεις ρευστότητας βελτιώθηκαν το 2020.

Πιστεύουμε ότι οι συνθήκες ρευστότητας θα παραμείνουν υποστηρικτικές το 2021, επειδή οι κεντρικές τράπεζες θα συνεχίσουν να στηρίζουν το χρηματοπιστωτικό σύστημα.

Οι τράπεζες της ευρωζώνης έχουν αντλήσει περίπου 1,5 τρισ. ευρώ από τις δημοπρασίες TLTRO μόνο τον Ιούνιο και τον Σεπτέμβριο, ενισχύοντας τα αποθεματικά ρευστότητάς τους.

Πιστεύουμε ότι οι συνθήκες ρευστότητας θα παραμείνουν υποστηρικτικές το 2021, καθώς οι γραμμές TLTRO 3 έχουν τριετή διάρκεια και το πρόγραμμα θα μπορούσε να επεκταθεί με περαιτέρω δημοπρασίες πέραν του 2021.

Απαιτείται προσοχή για τις μακροπρόθεσμες προοπτικές ρευστότητας των τραπεζών και την πιθανότητα οι τράπεζες να παραμένουν εξαρτώμενες από τη χρηματοδότηση της κεντρικής τράπεζας, πολύ πέρα από την τρέχουσα κρίση.

Αλλά αυτό είναι περισσότερο μεσοπρόθεσμο ζήτημα και όχι άμεσο πρόβλημα

Αναμένεται έξαρση εξαγορών και συγχωνεύσεων

Το 2020, σημειώθηκε αξιοσημείωτη αύξηση εξαγορών και συγχωνεύσεων τραπεζών στην Ευρώπη.

ρισμένες προσφορές πολύ υψηλού προφίλ στην Ιταλία (Intesa/UBI) και στην Ισπανία (Caixabank/Bankia) επέστησαν την προσοχή των επενδυτών, αλλά πολλά άλλα έχουν γίνει για παράδειγμα, μεταξύ των μικρών τραπεζών στη Γερμανία, ταμιευτηρίων στη Νορβηγία.

Παράλληλα επιβεβαιώθηκαν πολλές άλλες διαπραγματεύσεις, μεταξύ των οποίων μεταξύ της Unicaja και της Liberbank, και μεταξύ της BBVA και της Sabadell (αν και οι τελευταίες είχαν διακοπεί μετά από μια εβδομάδα).

Οι επίμονες φήμες σχετικά με τις συγχωνεύσεις μεταξύ μικρών και μεσαίων τραπεζών στην Ιταλία και τη Γερμανία αφθονούν.

Οι διευκρινίσεις από το SSM το καλοκαίρι του 2020 σχετικά με την εποπτική προσέγγιση των συγχωνεύσεων έχουν καταλύσει τη διαδικασία.

Οι επόπτες δεν θα παρεμποδίζουν τα σχέδια συγχώνευσης μέσω υψηλότερων κεφαλαιακών απαιτήσεων. κάτι που πιστεύουμε στο παρελθόν είχε αναβάλει τη διαχείριση των τραπεζών από το να εμπλακεί σοβαρά σε συγχωνεύσεις όπως μεταξύ της Commerzbank και της Deutsche Bank το 2019.

Παρά τη σαφή εποπτική ενθάρρυνση των διασυνοριακών συμφωνιών και του επιμερισμού των κινδύνων, η ενοποίηση πραγματοποιείται εντός των εθνικών συνόρων.

Η προσφορά Credit Agricole για την Creval είναι ουσιαστικά μια εγχώρια συμφωνία, καθώς η Credit Agricole ελέγχει ήδη μια σημαντική τράπεζα στην Ιταλία.

Η κίνηση της BBVA να βγεί από την αγορά των ΗΠΑ και η προσπάθεια ενίσχυσης του εγχώριου franchise της με τη Sabadell είναι ενδεικτική της καλύτερης οικονομίας για εγχώριες προσφορές.

Οι τράπεζες έχουν περισσότερα καταστήματα από ό, τι χρειάζονται.

Το lockdown λόγω Covid-19 έχει επιταχύνει τη μετάβαση σε ψηφιακά κανάλια.

www.bankingnews.gr

Παράλληλα εκτιμά πως η ποιότητα των περιουσιακών στοιχείων θα επιδεινωθεί, καθώς τα μορατόρια σταδιακά λήγουν και αφήνουν εκτεθειμένους ορισμένους πιο αδύναμους οφειλέτες

Καθώς η αβεβαιότητα αρχίζει να διαλύεται, οι τράπεζες θα επανεκκινήσουν τις πληρωμές μερισμάτων, αν και ίσως σε χαμηλότερο επίπεδο από ό, τι πριν από την κρίση, τουλάχιστον αρχικά.

Με περιορισμένο περιθώριο ανάπτυξης, συνεχιζόμενες προκλήσεις στα περιθώρια από το περιβάλλον των επιτοκίων και την ανάγκη αύξησης των επενδύσεων πληροφορικής, οι τράπεζες θα συνεχίσουν να αναζητούν εξοικονόμηση κόστους από τα δίκτυα διανομής τους.

Η πρόσφατη αναταραχή όσον αφορά σε εξαγορές και συγχωνεύσεις θα συνεχιστεί και η Scope Ratings αναμένει ότι οι η δημιουργία εθνικών πρωταθλητών στις ευρωπαικές χώρες μέσω εξαγορών και συγχωνεύσεων θα επιταχυνθεί.

Στα τέλη Σεπτεμβρίου 2020, οι ισολογισμοί των ευρωπαϊκών τραπεζών ήταν 4,4% μεγαλύτεροι από ένα χρόνο πριν, διογκωμένοι από την ρευστότητα της TLTRO και τις αγορές περιουσιακών στοιχείων από την ΕΚΤ.

Η Scope Ratings αναμένει ότι η οικονομία της ευρωζώνης θα ανακάμψει κατά 5,6% το 2021, μετά από μια σοβαρή ύφεση 8,9% το 2020.

Είναι πολύ νωρίς για να εξαχθούν συμπεράσματα σχετικά με τον μακροπρόθεσμο αντίκτυπο της πανδημίας στην ποιότητα των τραπεζικών περιουσιακών στοιχείων.

Η πλήρης έκταση της οικονομικής ζημίας στην οικονομία και στους ισολογισμούς των τραπεζών εξακολουθεί να φέρει ένα βαθμό αβεβαιότητας.

Ωστόσο, ένα πράγμα που μπορούμε να έχουμε εμπιστοσύνη είναι ότι η βιωσιμότητα του δημόσιου χρέους εξαρτάται ακόμη περισσότερο από πριν από τα αρνητικά πραγματικά επιτόκια.

Το περιβάλλον χαμηλή επίπεδης καμπύλης απόδοσης που έχει συγκρατήσει την κερδοφορία των τραπεζών σε όλη την Ευρώπη τα τελευταία χρόνια είναι εδώ για να μείνει.

Αγορές που κατάφεραν να παραμείνουν σε υψηλότερα επίπεδα πριν από την πανδημία όπως η Νορβηγία, το Ηνωμένο Βασίλειο και οι ΗΠΑ έχουν πλέον μεταφερθεί σε αυτό το περιβάλλον.

Αντιμετωπίζοντας τις επίμονες προκλήσεις εσόδων, η διαχείριση των τραπεζών θα μειώσει τη βάση κόστους για την προστασία της κερδοφορίας και η Scope Ratings αναμένει περισσότερες περικοπές στα φυσικά δίκτυα διανομής, διότι τα lockdown του 2020, οδήγησαν τη μετάβαση σε κανάλια ψηφιακής τραπεζικής.

Αρκετές τράπεζες ανακοίνωσαν περικοπές στα δίκτυα υποκαταστημάτων τους, είτε ως μέρος των σχεδίων συγχώνευσης (Bankia/Caixabank, Intesa /UBI) είτε ως μέρος αυτόνομων εξορθολογισμών (Sabadell, Santander, Commerzbank, Deutsche Bank).

Η Svenska Handelsbanken, ιστορικά επικεντρωμένη στην εγγύτητα των πελατών στη στρατηγική της προσέγγιση, ανακοίνωσε σημαντική μείωση του franchise της εγχώριας τράπεζας, από 380 καταστήματα σε 180.

Η Société Générale σχεδιάζει να ενοποιήσει το γαλλικό της δίκτυο σε 1.500 καταστήματα από 2.100 σήμερα.

Οι τράπεζες έχουν ήδη κάνει προχωρήσει σε σημαντικές προβλέψεις σύμφωνα με το IFRS 9 εν αναμονή της μελλοντικής επιδείνωσης του βιβλίου δανείων τους.

Η ποιότητα των περιουσιακών στοιχείων θα επιδεινωθεί το 2021.

Αναμένεται αύξηση των NPLs

Η πολυετής τάση μείωσης των NPLs έχει λήξει και το 2020 θα σηματοδοτήσει το κατώτατο σημείο των τομέων NPLs.

Τα επισφαλή δάνεια θα αρχίσουν να αυξάνονται και πάλι το 2021, καθώς λήγουν τα μορατόρια.

Μέχρι στιγμής, οι τράπεζες έχουν δείξει ανθεκτικότητα, συμπεριλαμβανομένων των βασικών μετρήσεων ποιότητας περιουσιακών στοιχείων.

Λίγοι πελάτες έχουν χρεοκοπήσει, και αυτό αντικατοπτρίζεται από σταθερούς, ή ακόμη και φθίνουσες, αναλογίες NPLs.

Αλλά ο χαμηλός αριθμός αφερεγγυότητας κρύβει μια πιο ανησυχητική εικόνα.

Εκτός της μεταποιητικής βιομηχανίας, πολλές μικρές επιχειρήσεις, ειδικά στους τομείς λιανικής και φιλοξενίας, έχουν δει μια πτώση στα επίπεδα δραστηριότητάς τους και έχουν συχνά αυξήσει την προσφυγή τους στο χρέος, ακριβώς όπως τα έσοδα και τα κέρδη κατέρρευσαν.

Έχουν αποφύγει να υποβάλουν αίτηση πτώχευσης χάρη στη δημόσια υποστήριξη και την προθυμία των τραπεζών να αναχρηματοδοτήσουν σε προσιτές τιμές. Ο δείκτης εταιρικής ευπάθειας της ΕΚΤ, βάσει ενός ευρέος συνόλου δεικτών που σχετίζονται με τη μόχλευση, την ικανότητα εξυπηρέτησης του χρέους, το επίπεδο δραστηριότητας, την κερδοφορία και τη ρευστότητα, δείχνει μια πολύ απότομη επιδείνωση της ποιότητας των εταιρικών πιστώσεων το 2020 - κάτι που μπορεί να εμφανίζεται μόνο στις τράπεζες » ισολογισμοί σε μεταγενέστερο στάδιο.

Η απόδοση των δανείων υπό μορατόριουμ αποτελεί βασικό ερωτηματικό για το πώς εξελίσσονται οι τάσεις ποιότητας περιουσιακών στοιχείων το 2021.

Τα στοιχεία για μορατόριουμ που έχουν ήδη λήξει είναι ενθαρρυντικά, με πολλούς δανειολήπτες να επιστρέφουν σε πλήρη απόδοση.

Αλλά αυτό δεν μπορεί να παραταθεί στο απόθεμα των δανείων που βρίσκονται ακόμη σε μορατόριουμ - ένας βαθμός μεροληψίας θετικής επιλογής στο δείγμα πρέπει να μειωθεί

Τον Οκτώβριο του 2020, η Andrea Enria, επικεφαλής του εποπτικού σκέλους της ΕΚΤ, επιβεβαίωσε σε συνέντευξη Τύπου ότι θα ήθελε περισσότερη σαφήνεια σχετικά με τις οικονομικές προοπτικές για την ανάδειξη των επαναληπτικών μερισμάτων. Η τελική απόφαση έγκειται στο Ευρωπαϊκό Συμβούλιο Συστημικού Κινδύνου, το οποίο θα συνεδριάσει στις 15 Δεκεμβρίου 2020.

Ορισμένες εποπτικές αρχές, όπως στη Σουηδία και τη Δανία, έχουν δηλώσει την απομάκρυνσή τους από ευρύτερους σε πιο περιορισμένους συγκεκριμένους τραπεζικούς περιορισμούς, αλλά θα

Η ταχεία δράση της ΕΚΤ θα συνεχίσει να αναστέλλει τους κινδύνους χρηματοδότησης και ρευστότητας.

Δεν πιστεύουμε ότι υπάρχει επικείμενος κίνδυνος ρευστότητας τραπεζών.

Για πολλά χρόνια, τα προγράμματα ρευστότητας της κεντρικής τράπεζας έχουν εξουδετερώσει τον κίνδυνο ρευστότητας για τράπεζες με επαρκή ασφάλεια.

Ως αποτέλεσμα, οι θέσεις ρευστότητας βελτιώθηκαν το 2020.

Πιστεύουμε ότι οι συνθήκες ρευστότητας θα παραμείνουν υποστηρικτικές το 2021, επειδή οι κεντρικές τράπεζες θα συνεχίσουν να στηρίζουν το χρηματοπιστωτικό σύστημα.

Οι τράπεζες της ευρωζώνης έχουν αντλήσει περίπου 1,5 τρισ. ευρώ από τις δημοπρασίες TLTRO μόνο τον Ιούνιο και τον Σεπτέμβριο, ενισχύοντας τα αποθεματικά ρευστότητάς τους.

Πιστεύουμε ότι οι συνθήκες ρευστότητας θα παραμείνουν υποστηρικτικές το 2021, καθώς οι γραμμές TLTRO 3 έχουν τριετή διάρκεια και το πρόγραμμα θα μπορούσε να επεκταθεί με περαιτέρω δημοπρασίες πέραν του 2021.

Απαιτείται προσοχή για τις μακροπρόθεσμες προοπτικές ρευστότητας των τραπεζών και την πιθανότητα οι τράπεζες να παραμένουν εξαρτώμενες από τη χρηματοδότηση της κεντρικής τράπεζας, πολύ πέρα από την τρέχουσα κρίση.

Αλλά αυτό είναι περισσότερο μεσοπρόθεσμο ζήτημα και όχι άμεσο πρόβλημα

Αναμένεται έξαρση εξαγορών και συγχωνεύσεων

Το 2020, σημειώθηκε αξιοσημείωτη αύξηση εξαγορών και συγχωνεύσεων τραπεζών στην Ευρώπη.

ρισμένες προσφορές πολύ υψηλού προφίλ στην Ιταλία (Intesa/UBI) και στην Ισπανία (Caixabank/Bankia) επέστησαν την προσοχή των επενδυτών, αλλά πολλά άλλα έχουν γίνει για παράδειγμα, μεταξύ των μικρών τραπεζών στη Γερμανία, ταμιευτηρίων στη Νορβηγία.

Παράλληλα επιβεβαιώθηκαν πολλές άλλες διαπραγματεύσεις, μεταξύ των οποίων μεταξύ της Unicaja και της Liberbank, και μεταξύ της BBVA και της Sabadell (αν και οι τελευταίες είχαν διακοπεί μετά από μια εβδομάδα).

Οι επίμονες φήμες σχετικά με τις συγχωνεύσεις μεταξύ μικρών και μεσαίων τραπεζών στην Ιταλία και τη Γερμανία αφθονούν.

Οι διευκρινίσεις από το SSM το καλοκαίρι του 2020 σχετικά με την εποπτική προσέγγιση των συγχωνεύσεων έχουν καταλύσει τη διαδικασία.

Οι επόπτες δεν θα παρεμποδίζουν τα σχέδια συγχώνευσης μέσω υψηλότερων κεφαλαιακών απαιτήσεων. κάτι που πιστεύουμε στο παρελθόν είχε αναβάλει τη διαχείριση των τραπεζών από το να εμπλακεί σοβαρά σε συγχωνεύσεις όπως μεταξύ της Commerzbank και της Deutsche Bank το 2019.

Παρά τη σαφή εποπτική ενθάρρυνση των διασυνοριακών συμφωνιών και του επιμερισμού των κινδύνων, η ενοποίηση πραγματοποιείται εντός των εθνικών συνόρων.

Η προσφορά Credit Agricole για την Creval είναι ουσιαστικά μια εγχώρια συμφωνία, καθώς η Credit Agricole ελέγχει ήδη μια σημαντική τράπεζα στην Ιταλία.

Η κίνηση της BBVA να βγεί από την αγορά των ΗΠΑ και η προσπάθεια ενίσχυσης του εγχώριου franchise της με τη Sabadell είναι ενδεικτική της καλύτερης οικονομίας για εγχώριες προσφορές.

Οι τράπεζες έχουν περισσότερα καταστήματα από ό, τι χρειάζονται.

Το lockdown λόγω Covid-19 έχει επιταχύνει τη μετάβαση σε ψηφιακά κανάλια.

www.bankingnews.gr

Σχόλια αναγνωστών